Код дохода 4800? как не допустить ошибок в учете “иных” доходов сотрудников

Содержание:

- Что означает код дохода 2000 в справке 2-НДФЛ

- Доходы

- Код 2-НДФЛ 2000 и код дохода 4800

- Когда внесли код 4800 в справку 2-НДФЛ?

- Код дохода для 2 НДФЛ по зарплате

- Код дохода 4800: расшифровка

- К каким доходам нельзя применять код 4800

- Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

- Если код 4800 ошибочный

- Код для вычета — не 4800

- Особенности налоговых вычетов

- ОСНО: переходящий учебный отпуск

- Что означает код вычета 501

- Все что нужно знать о материальной помощи

- Код дохода 2000 в справке 2-НДФЛ

- Основные коды вычетов

- Что входит в «иные доходы» кода 4800

- Что такое код дохода и как он определяется

- Пример кода дохода 4800

- Код дохода 2300 в справке 2 ндфл что это

Что означает код дохода 2000 в справке 2-НДФЛ

На основании справки 2-НДФЛ возможно получить вычет, а также разрешить множество иных вопросом связанных с физическими лицами.

Подобный документ требуется при обращении в банк, иные органы, инстанции. Нетрудоспособные граждане предоставить справку попросту не могут.

Также стоит заметить, что отражается информация о отпускных, а также по иным различным выплатам на официальной работе.

Лучшее решение – это самостоятельно рассмотреть следующие вопросы, напрямую связанные с кодами, обозначаемыми в данном документе:

- его расшифровка;

- какие еще есть кодировки.

Его расшифровка

Заключение кредитного договора возможно только после проверки доходности конкретного физического лица.

Форма 2-НДФЛ предполагает отражение достаточно широкого перечня информации. Все коды начинающиеся в двойки обозначают вид дохода.

На 2020 год код 2000 предполагает вознаграждение, которое назначается за выполнение определенных трудовых обязанностей.

Не подпадает под данный код только лишь доход, который получен на основании п.29 ст.№217 НК РФ. Исключением являются лишь выплаты по договорам гражданско-правовой основы. Помимо указанных выше кодов имеется широкий перечень других.

Какие еще есть кодировки

Полный перечень кодировок включает в себя несколько десятков позиций. Причем все они жестко регламентированы законодательством.

Наиболее важные позиции, которые используются чаще всего:

| 2001 | Обозначает получение вознаграждения директорами, а также иными руководящими органами государства |

| 2002 | Начисление премий, которые назначаются и начисляются за производственные результаты |

| 2003 | Премии за счет средств специального назначения, иное подобное |

| 2010 | Начисления по договорах характера гражданско-правового |

| 2201 | Вознаграждение за авторство |

Помимо указанных выше кодов существует широкий перечень иных. Простой работник, имеющий на руках собственную справку о доходах, сможет легко разобраться с тем, как именно осуществляется начисление налогов из его заработной платы.

Понимание сути НДФЛ, как он рассчитывается и проводится в бухгалтерской отчетности позволит избежать многих проблем в дальнейшем.

Чаще всего проверяют подобные коды именно банки, а также налоговая инспекция – когда имеет место проведение проверки, аудита.

Со всеми проблемами важно заранее ознакомиться. А также выяснить, какой код за что отвечает

Только таким образом возможно избежать многих сложностей самому работодателю.

Все коды установлены законодательно, нормативные документы постепенно будут изменяться. Именно поэтому нужно заранее ознакомиться со всеми тонкостями отражения.

Зачастую проблемы и сложности возникают из-за не осведомленности исполнительного руководства, бухгалтеров и юристов – в процессе проверки ФНС выясняет наличие ошибки.

Потому лучшим решением является постоянно следить за всеми изменениями, правками – которые имеют место в законе. Только так можно свести к минимуму вероятность возникновения проблем.

Доходы

Наиболее часто используемым кодом дохода можно назвать 2000. Это деньги, которые были получены в отчётный период в качестве зарплаты. В некоторых случаях принято работникам дополнительно к этому выдавать премии. Их можно разделить на две большие группы.

- Некоторые относятся к тому, что сотрудник показал в своей трудовой деятельности отличные результаты. Они относятся к коду 2002.

- Другие виды поощрений могут иметь различные причины. Они обычно предприятием выплачиваются из прибыли. Их код — 2003.

Вместе с зарплатой часто используются и некоторые другие коды. Код дохода 2012 в справке 2 НДФЛ – что это? Им обозначаются выплаты отпускных. Надо заметить, что есть оплата отпускных, обозначаемая по-другому (4800). Здесь речь идёт о выплате отпускных за неиспользованный отпуск при увольнении.

Не всегда оплата происходит в форме зарплаты. Ещё один известный вариант расчётов — оплата по гражданско-правовым договорам. Её обозначение — код 2010. Код дохода 2300 в справке 2 НДФЛ соответствует доходам, которые получены сотрудником в виде выплаты больничных. Поскольку данный вид поступлений облагается подоходным налогом, в справке необходимо его упомянуть.

Известно, что физическое лицо, которое имеет в собственности какое-либо транспортное средство, может сдавать его в аренду. Доходы, полученные таким образом, обозначаются кодом 2400. Это же обозначается, когда в аренду передаются трубопроводы, линии связи и другие аналогичные объекты.

Иногда, по какой-нибудь причине предприятие рассчитывается не деньгами, а какими-либо товарными ценностями, при помощи натуральной оплаты. Если это имело место, то здесь будет использовано значение 2530.

Когда фирма хочет заинтересовать ценного сотрудника, а также там, где это предусмотрено нормами российского законодательства, вполне допустимо за сотрудника оплачивать полагающиеся ему блага или компенсировать сделанные им расходы. Одним из примеров может быть оплата за своего работника коммунальных услуг, отдых или питания. Это является одним из видов доходов физического лица и должно быть отображено в этой справке под номером 2510.

Код дохода 4800 в справке 2 НДФЛ – что это? Что делать, если полученная выгода не учтена в классификации, которая указана в налоговом кодексе? Все такие доходы обозначаются указанным значением. Возникает вопрос о том, какие существуют примеры подобных видов дохода? Одним из них является выплата части командировочных. Как известно, законодательство предусматривает оплату командировочных расходов в определённых пределах. Однако, руководитель предприятия имеет право увеличить их. Соответствующая сумма превышения относится к коду 4800.

Сотрудник может получить материальную помощь. Её обозначение — 2760. Такая поддержка может оказываться не только работникам, но и тем. Кто уже не работает на предприятии. Материальная помощь, обозначаемая данным кодом, может быть выдана тем, кто ушёл на пенсию, а также в связи с инвалидностью или по возрасту.

Код 2-НДФЛ 2000 и код дохода 4800

- 2002 — для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений);

- 2003 — для вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Что относится к коду дохода 4800? Код дохода 4800 — расшифровка иных видов доходов будет представлена ниже, применяется для любых других доходов, которые не имеют кодового обозначения, например:

- суточные, полученные сверх норматива, установленного локальным нормативным актом организации;

- компенсация, начисленная работнику за использование его личного имущества для целей организации и др.

Код дохода 4800, что означает иные доходы в справке 2-НДФЛ, также используется для обозначения стипендии или вознаграждения ученику за выполненную им работу. Выплаты по ученическому договору нередко вызывают вопросы, ведь в ст. 217 НК РФ, в которой перечислены доходы, не подлежащие обложению налогом на доходы физических лиц, упоминаются и стипендии. Подчеркнем, что в этой статье идет речь исключительно о тех стипендиях, которые выплачиваются за счет бюджета в государственных образовательных учреждениях. Если же стипендию платит предприятие, то она облагается налогом.

Когда внесли код 4800 в справку 2-НДФЛ?

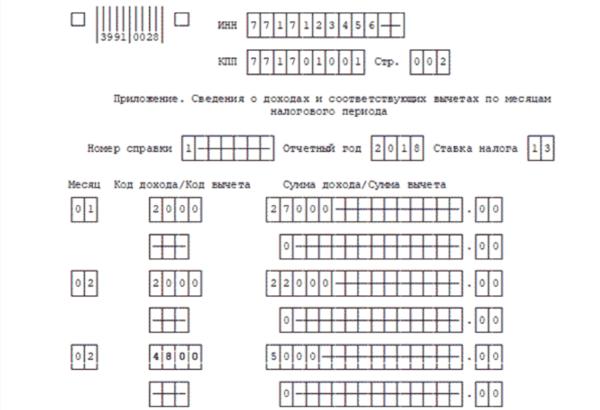

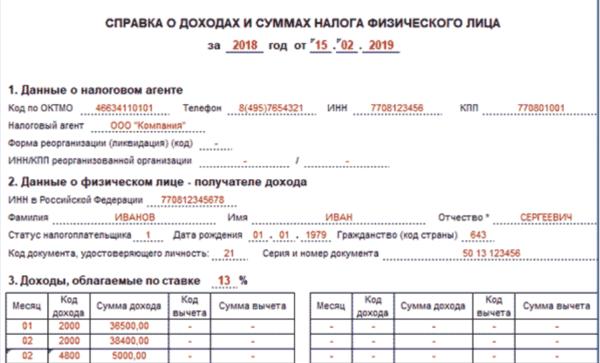

Все доходы, которые указывают в справке 2-НДФЛ и справке, выдаваемой работникам по их требованию, закодированы. Налоговая служба корректирует эти коды и публикует изменения в соответствующих приказах. 4800 код начал действовать в 2018 году.

Напомним, что с 01.01.2019 года действуют две формы справок о доходах физлиц:

- Форма 2-НДФЛ, которую представляют в налоговую инспекцию (см. приложение 1 к приказу ФНС от 02.10.2018 № ММВ-7-11/566).

- Справка о доходах и суммах налога физического лица, которую ему выдают по его требованию (см. приложение 5 к приказу № ММВ-7-11/566).

Налоговые агенты обязаны применять эти формы, начиная с 2019 года по доходам, полученным физлицами в 2018 году и в последующих периодах.

Код дохода для 2 НДФЛ по зарплате

Под кодом 2000 скрыты доходы, которые физическое лицо получает вследствие своей профессиональной деятельности по трудовому соглашению. То есть, при заполнении справки о начисленных доходах, бухгалтер должен указать данный код, а также суммы начислений. Причем, заметим, что суммы начислений указываются исключительно по месяцам.

После чего, производится автоматический расчет исчисляемого налога. По доходам установлен НДФЛ в размере 13%. Если же речь идет об иностранном работнике, то в данном случае НДФЛ составляет 30%.

При помощи использования специализированных программ, бухгалтер в течение незначительного количества времени производит процесс заполнения справки.

Код дохода 4800: расшифровка

Код 4800 — последний в приложении 1. В нем он расшифровывается как «иные доходы». Поясним в таблице 1, что к ним относится.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

- Суточные сверх необлагаемой НДФЛ нормы:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — за границу

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Суммы доплаты до среднего заработка к пособиям, выдаваемым работодателям за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Сумма увеличения номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

К каким доходам нельзя применять код 4800

Последняя корректировка ФНС детализировала доходы физлиц. Появилось пять новых кодов. К таким видам выплат больше нельзя применять 4800 код. Перечислим новые коды, предназначенные для них:

- 2013 — компенсации за неиспользованных отпусков;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплата компенсаций руководителям, а также их заместителям и главным бухгалтерам в части, превышающей в целом 3-кратный размер среднемесячного заработка (шестикратный для работодателей, расположенных в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — суммы штрафов и неустоек за несоблюдение Законом о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном законодательством порядке;

- 3021 — проценты (купоны), полученные по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 01.01.2017 года.

Также следует знать, что в справку 2-НДФЛ включают только налогооблагаемые суммы. То есть необлагаемые суммы не могут попасть в строки с 4800 кодом.

Суммы, которые облагаются НДФЛ до определенного предела следует включать в справку. В противном случае, информация о поступлениях физлицу будет недостоверной.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Правильное указание кода дохода 4800 в 2-НДФЛ рассмотрим на примере командировочных выплат.

В соответствии с положением о командировках работнику положены суточные в размере 1700 рублей в день при поездках по России. Сотрудника направили в командировку в г. Тверь на 5 дней.

1800 руб. х 5 дн. = 9000 руб.

700 руб. х 5 дн. = 3500 руб.

- НДФЛ удерживают из суммы:

9000 — 3500 = 5500 руб.

Ее указывают с кодом 4800 в справке 2-НДФЛ.

Если код 4800 ошибочный

Если у физлица есть иные доходы, для которых предусмотрены отдельные коды, но налоговый агент показал их по строке с кодом 4800, сведения считаются недостоверными. Инспекторы могут оштрафовать налогового агента на 500 рублей (п. 1 ст. 126.1 НК РФ).

В таком случае следует сдать уточненную справку. При этом в поле «Номер корректировки»:

- ставят “01” при подачи уточнения впервые;

- “02” при подаче второго уточнения и т. д.

Дату указывают новую.

Вместо кода 4800 ставят правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Также рассмотрим пример ситуации, когда налоговый агент не отразил доходы с кодом 4800 в справке.

Работник в течение года получил от работодателя в размере, не превышающем 4000 руб.:

- Материальную помощь;

- Подарки;

- Возмещение расходов на лечение.

Общая сумма полученных за год “льготных” доходов, полученных человеком за год, превысила 4000 руб.

Бухгалтер не отразил в справке 2-НДФЛ сумму превышения. У инспекторов возникли претензии. Они посчитали, что данные о льготируемых доходах не указаны. В соответствии со статьей 129.1 НК РФ решено выписать штраф. Сумма штрафа составит от 5000 до 20 000 руб.

Код для вычета — не 4800

Вычеты — это суммы дохода, которые освобождены от обложения НДФЛ. В справках обеих форм их также показывают с кодами. Но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК»

Код 620 используют в отношении:

- сумм дополнительных взносов на трудовую или накопительную части пенсии; — отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок не обращающихся на фондовом рынке.

Особенности налоговых вычетов

Претендовать на налоговую льготу может только работающий официально человек, являющийся резидентом. Он должен получать зарплату, и выплачивать налог с него в размере 13%.

Налог и вычеты

Налоговым вычетом является сумма, уменьшающая общий доход, образовывая окончательную налоговую базу. Иногда под этим понятием подразумевается возврат части ранее уплаченного налога. К примеру, при приобретении жилой недвижимости, обучении или лечении. При этом вернуть можно не всю сумму, а только те деньги, которые были уплачены в бюджет.

Работодатель ежегодно формирует справку специальной формы на всех сотрудников и отправляет общим отчетом в инспекцию. Кроме того, она может понадобиться самому сотруднику, бухгалтер обязан по заявлению работника в течение трех дней выдать ее. При увольнении человека работодатель также должен выдать этот документ совместно с трудовой книжкой.

Название справки определяет ее содержание. Она содержит информацию за год помесячно.

ОСНО: переходящий учебный отпуск

Ситуация: как при расчете налога на прибыль учесть отпускные по оплачиваемому учебному отпуску, если дни отпуска приходятся на разные отчетные (налоговые) периоды? Организация применяет метод начисления.

Начисленную сотруднику сумму отпускных включите в состав расходов пропорционально дням отпуска, приходящимся на каждый из периодов.

Отпускные относятся к расходам на оплату труда (п. 13 ст. 255 НК РФ). А такие выплаты – это та же зарплата, только выданная вперед. Значит, к отпускным применяется общий принцип: они признаются в составе расходов в том отчетном (налоговом) периоде, к которому относятся, независимо от времени фактической выплаты (п. 1 ст. 272 НК РФ).

Аналогичная точка зрения содержится в письмах Минфина России от 9 июня 2014 г. № 03-03-РЗ/27643, от 9 января 2014 г. № 03-03-06/1/42 и от 23 июля 2012 г. № 03-03-06/1/356.

Например, у организации отчетные периоды по налогу на прибыль – I квартал, полугодие и девять месяцев. Если отпуск приходится на сентябрь и октябрь, то отпускные нужно распределить. Сумма отпускных, относящаяся к сентябрю, включается в расходы за девять месяцев. Часть отпускных, приходящаяся на дни отпуска, выпадающие на октябрь, включается в расходы за год. Если же отпуск полностью приходится на один квартал, то необходимости в распределении отпускных нет. Исключение – организации, отчитывающиеся по налогу на прибыль ежемесячно. Они должны делить затраты по переходящему на следующий месяц отпуску в любом случае.

Совет: есть аргументы, позволяющие организациям учесть отпускные при расчете налога на прибыль единовременно в месяце начисления независимо от того, на один или несколько отчетных (налоговых) периодов приходится отпуск. Они заключаются в следующем.

Отпускные начисляются и выплачиваются сотруднику единовременно независимо от того, на один или несколько отчетных (налоговых) периодов приходится его отпуск (ч. 9 ст. 136 ТК РФ).

Получается, что в налоговом учете сумма отпускных должна учитываться в составе расходов в период начисления в полном объеме (п. 4 ст. 272 НК РФ). Распределять эту сумму пропорционально дням отпуска не нужно.

Подтверждает такую точку зрения и арбитражная практика (см., например, постановления ФАС Московского округа от 24 июня 2009 г. № КА-А40/4219-09, от 7 августа 2007 г. № КА-А40/5187-07, Западно-Сибирского округа от 1 декабря 2008 г. № Ф04-7507/2008(16957-А46-15), от 23 января 2008 г. № Ф04-222/2008(688-А27-37), от 11 мая 2006 г. № Ф04-2610/2006(22165-А46-40), Поволжского округа от 14 ноября 2008 г. № А55-4199/2008).

Ситуация: как при расчете налога на прибыль учесть страховые взносы, начисленные по переходящему учебному отпуску? Организация применяет метод начисления.

Начисленные на сумму отпускных взносы на обязательное пенсионное (социальное, медицинское) страхование распределять на разные месяцы не нужно.

Их необходимо начислить в том же месяце, что и отпускные (ч. 3 ст. 15 Закона от 24 июля 2009 г. № 212-ФЗ).

Взносы на обязательное пенсионное (социальное, медицинское) страхование относятся на расходы на дату начисления (подп. 1 п. 7 ст. 272 НК РФ).

Об особенностях учета взносов на страхование от несчастных случаев и профзаболеваний см. Как отразить в учете взносы на страхование от несчастных случаев и профзаболеваний.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Рассмотрим, как это происходит на примере.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Наверх

Напишите свой вопрос в форму ниже

Все что нужно знать о материальной помощи

Денежные средства, которые руководитель организации начисляет нуждающемуся сотруднику, называются материальной помощью. Также это могут быть и деньги, которые выделяет студентам профсоюз университета, и другие виды выплат. Главным критерием материальной помощи, который отличает ее от других существующих пособий подобного рода, — это то, что она является единовременной.

Когда нужно платить налоги

Как известно, в обязанности физических лиц входит выплата подоходного налога практически со всех видов прибыли. Материальная компенсация, выданная налогоплательщику работодателем или какими-либо организациями, — это тоже доход, и с него нужно заплатить НДФЛ. Однако при этом следует учитывать, что если размер такой помощи составляет менее 4 000 рублей, то по закону разрешено не отдавать с нее налоговые взносы в государственную казну.

Таким образом, если налогоплательщику за прошедший 2016 год работодатель в июле выписывал компенсацию за рождение сына в размере 2 500 рублей, а в сентябре начислял 1 300 рублей за лечение, то итоговая годовая сумма материальной помощи составляет 3 800 рублей, и НДФЛ с нее не снимается.

В каких ситуациях НДФЛ не удерживается

Помимо общего правила, касающегося размера материальной помощи, для того, чтобы правильно идентифицировать, стоит ли отдавать подоходный налог с нее, физическим лицам нужно брать во внимание и ряд дополнительных ситуаций. Ниже перечислены особые случаи, в которых НДФЛ с денежной компенсации подобного рода не удерживается:

- Стихийное бедствие – физические лица, попавшие под влияние чрезвычайных погодных условий, в результате которых был нанесен вред их имуществу либо здоровью, имеют право подать заявление на материальную помощь и получить положенную им по закону единовременную выплату без снятия налоговых сборов.

- Чрезвычайные случаи – если происходят какие-то непредвиденные ситуации, приводящие к травмам или гибели людей, то государство обязано предоставить им либо их семьям (если пострадавший умер) мат. помощь. К таким обстоятельствам относят автомобильные катастрофы, серьезные сбои в работе производственного оборудования, а также целый ряд других неблагоприятных ситуаций.

- Теракты – тем физическим лицам, которые, находясь на территории Российской Федерации, стали жертвами террористических актов, их работодатель или государственные органы должны начислить материальную компенсацию и не удерживать с нее взносы налогового характера.

- Ухудшение здоровья – если у сотрудника предприятия в результате выполнения служебных обязанностей ухудшились показатели здоровья, и в связи с этим он вынужден был выйти на пенсию, то работодателю необходимо предоставить ему единовременную денежную компенсацию, с которой не нужно отдавать подоходный налог в бюджет.

- Смерть – если сотрудник предприятия умер, независимо от того, послужили причиной его смерти производственные травмы, болезни либо недуги, не имеющие никакого отношения к рабочему процессу, его близким родственникам должны перечислить денежную компенсацию. Выплата подобного рода предоставляется один раз и не облагается НДФЛ.

- Смерть родственников – иногда происходит так, что физические лица, близкие родственники которых умирают, оказываются в безвыходном положении и обязаны выйти на пенсию. Например, если мать ребенка-инвалида умирает, то отцу приходится уволиться и ухаживать за ним. В подобной ситуации для отца полагается материальная помощь, причем не облагаемая подоходным налогом, даже если ее размер превышает 4 000 рублей.

Единовременная детская помощь

Действующим налоговым законодательством предусмотрены денежные выплаты, предоставляемые физическим лицам за рождение ребенка. Такие компенсации начисляют не только биологическим родителям, но и сотрудникам, которые стали усыновителями либо опекунами. Материальная помощь выдается в течение первого года жизни ребенка и является единовременной.

Что касается того, облагается ли такая помощь налогом на доходы физических лиц, то тут решающим фактором служит ее размер. Таким образом, если суммарный размер выплаты, выданной отцу и матери ребенка, составляет менее 50 000 рублей, то отдавать с нее налоги не нужно.

Если же, например, мать получила компенсацию в размере 50 000 рублей, а отец еще какую-то дополнительную сумму, то только он обязан внести в государственный бюджет налоговые выплаты.

Код дохода 2000 в справке 2-НДФЛ

Заказывать на работе, для своих нужд, справку 2-НДФЛ доводилось, пожалуй, многим. И лишь малому из этого количеству людей удавалась избегать кучу вопросов, как собственно правильно читать справку. Давайте сегодня вместе отчасти заполним эти проблемы, и узнаем о самом распространённом коде дохода 2000 в справке 2-НДФЛ. Будьте уверенны, что суть справки понять легко даже тем, кто далек от образования бухгалтера. Прежде всего оттолкнёмся от общего понимания документа.

2-НДФЛ – это справка на рабочее лицо, индивидуального характера? отражающая его официальный заработок за период трудового года. Документ размещается на стандартном формате А4, по форме строго определенной Федеральной Налоговой Службой. Выражаясь более простым языком, можно сказать что составитель справки проводит финансовую сводную всех источников доходов на предприятии, которые только имеются у налогоплательщика. Эта же сводная цифра показывает и суммы удержанных подоходных налогов.

Характерной чертой справки 2-НДФЛ является обязанность в закрытии финансового года предприятия или учреждения путем сдачи отчета в Налоговый орган главным бухгалтером. При отсутствии такового после января месяца следующего года – формирование справок для сотрудников и их выдача не представляется быть возможной.

Финансовая информация в справке подлежит подробному описанию. Это заключается в следующем:

- Сведения о налоговом агенте, а именно его адреса местонахождения, телефона для связи, номера регистрации в ФНС в виде ИНН и КПП.

- Сведения о налогоплательщике, а именно точные паспортные данные, номер ИНН и адрес регистрации.

- Данные доходов, а именно официальных источников доходов на предприятии или учреждении.

- Данные налоговых вычетов, а именно в виде конечных сумм по видам вычетов.

- Общих суммы, а именно итоговые суммы доходов и вычетов за весь финансовый период.

- Реквизитов документа: номера, подписи, печати, штрих кода и указания отчетного года.

При этом обратите внимание, что пункты No3 и No4 (доходы и вычеты) расписываются по всем месяцам года. При не полном отработанном годе – только рабочие месяца

Кодировка справки 2-НДФЛ

Кодировка информации, в интересующей нас части справки о доходах, говорит о своеобразном сокращении. В теории, источников дохода на предприятии или учреждении у работников может быть не мало, и не каждый источник подается краткому его описанию. Для компактности и грамотности справки 2-НДФЛ и была разработана цифровая кодировка доходов.

Ознакомится с полным списком кодов доходов можно в приказе Налоговой службы от 10 сентября 2015 года No ММВ-7-11/387 в последней редакции.

Коды доходов расположили в цифровом диапазоне от 1010 и до 4800, без учета порядковой последовательности. Укажем несколько из них:

- 1010 – дивиденды;

- 2000 – заработная плата;

- 2300 – оплата больничного листа;

- 3020 – доходы от процентных вкладов в банке.

В статье остановимся подробнее на коде 2000.

Ежегодно нормативно-правовые документы Федеральной Налоговой Службы России претерпевают изменения. Однако в нынешний 2018 год, как и в прошлом, код дохода 2000 в справке по форме 2-НДФЛ означает заработную плату. При более подробном изучении этого вопроса – источник дохода, знаменуемый в виде вознаграждения, которое получает работник за прямое и добросовестное выполнение своих обязанностей при занимаемой должности – отвечает кодировке 2000.

Размер заработной платы устанавливается в соответствии с пунктами трудового договора, подписываемый работником при устройстве на работу. При этом стоит учесть, что официальный минимальный размер заработной платы указываемый в справке устанавливается в соответствии с федеральным законом. Исключение составляет работник, который числится в организации или учреждении на половину ставки.

Скачать себе её пустой бланк, Вы сможете пройдясь по этой ссылке:

В общую указываемую в справке 2-НДФЛ сумму под кодом 2000 может входит:

- Официально установленная работодателем заработная плата, исходя из оклада и количества ставок работника.

- В данный источник дохода относят так же и различного рода надбавки к зарплате (за выслугу лет, за награды и др.), получаемые ежемесячно с общей суммой зарплаты.

- Денежные суммы, получаемые разово как при временном замещении другого работника, при совместительстве должностей.

- Компенсирующие и стимулирующие выплаты – как отдельный вид надбавок. Их сумма полностью зависит от локального регулирования вопроса.

- Последняя возможная отдельная часть заработной платы – это доплата за работу в тяжелых и опасных условиях труда на производстве.

Основные коды вычетов

Кроме кодов дохода Налоговым Кодексом предусмотрены шифры налоговых вычетов, связанных с НДФЛ. Разберем самые распространенные из них.

Стандартные вычеты обозначаются:

Вычет на детей

- 114 – на первого ребенка

- 115 – на второго ребенка

- 116 – на третьего и последующего отпрыска

- 117 – на детей инвалидов

Имущественные:

- 311 – расходы на приобретение или строительство жилой недвижимости

- 312 – расходы на проценты по займам

Социальные:

- 320 – расходы на личное обучение

- 321 – расходы на обучение детей

- 324 – расходы на медицинские услуги

Для предоставления любой из льгот требуется собрать определенный пакет документации и написать соответствующее заявление в бухгалтерии работодателя. Подобными льготами не могут воспользоваться люди, освобожденные от уплаты НДФЛ.

Что входит в «иные доходы» кода 4800

Что конкретно входит в «набор» в документе не сказано. Расшифровка отсутствует.

Действовать следует по остаточному принципу. Если специального кода для сделанной выплаты в общем списке вы не нашли, ставьте 4800 (письмо ФНС от 19.09.2016 № БС-4-11/17537). В частности, под этот код в 2020 году подпадают стипендии и компенсации за задержку заработной платы.

При редактировании списка в последний раз в него было внесено пять новых кодов доходов. Один из новых — 2013 «сумма компенсации за неиспользованный отпуск» — теоретически может быть у каждого работодателя. Так вот новые значения ФНС ввела специально, чтобы больше детализировать доходы сотрудников. Ведь раньше для таких выплат отдельного кода не было. И ставили общий — 4800 «Иные доходы». Теперь в соответствующей ситуации нужен детальный шифр.

Вот перечень выплат (приводим их вместе с действующими кодами), которые больше не нужно включать в шифр 4800. Проверьте себя, не относите ли вы ошибочно данные суммы к общему коду:

- 2013 — компенсация за неиспользованный отпуск.

- 2014 — выходное пособие, среднемесячный заработок на период трудоустройства, компенсация руководителю, его замам и главбуху в части, которая превышает в целом трехкратный размер среднемесячного заработка – для обычных работодателей и шестикратный – в районах Крайнего Севера и приравненных к ним местностях.

- 2611 — списанные в установленном порядке с баланса фирмы безнадежные долги.

- 3021 — процент (купон), получаемый по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 1 января 2017 года.

Что такое код дохода и как он определяется

Коды доходов в справку 2-НДФЛ необходимо выбирать из Приложения №1 к Приказу № ММВ-7-11/387 от 10.09.15 г. В нем каждому виду дохода, который может получить физическое лицо в денежной или натуральной форме, присваивается уникальный четырехзначный код.

Для работодателя очень важно определить, к какому коду относится доход и правильно указать его в справке. В перечень, утвержденный Минфином, постоянно вносятся изменения

Как пример можно привести расчет заработной платы и пособий. Эту операцию выполняет каждый работодатель. В 2015 г. после утверждения нового перечня доходы распределялись так:

- Начислена заработная плата (в том числе премии) – код 2000.

- Начислены отпускные (в том числе оплата неиспользованного отпуска при увольнении) – код 2012.

- Оплачены листки временной нетрудоспособности – код 2300.

В 2016 году в перечень кодов в 2-НДФЛ внесены изменения: из суммы заработной платы выделили премии, причем разделили их в зависимости от источника выплат. В 2017 г. из суммы оплаты положенных работнику отпусков выделили и присвоили отдельный код компенсации оставшихся дней отпуска при увольнении. В отчете за 2017 г. доходы наемных работников в результате расчета заработной платы и пособий распределятся по кодам доходов в 2-НДФЛ таким образом:

- Начислена зарплата – код 2000.

- Начислена премия за производственные результаты и иные показатели, выплачиваемая из фонда оплаты труда не за счет чистой прибыли или средств целевого назначения – код 2002.

- Начислена премия за те же показатели за счет прибыли и целевого финансирования – код 2003.

- Начислены отпускные – код 2012.

- Начислена оплата за оставшиеся дни отпуска при увольнении – код 2013.

- Оплачены листки временной нетрудоспособности – код 2300.

Когда учет заработной платы, пособий и компенсаций ведется в специальных программах, таких как «1С:Предприятие», достаточно один раз в момент ввода в действие очередного изменения перечня внести соответствующие дополнения в программу. При расчете зарплаты вручную бухгалтеру нужно будет внимательно распределять доходы физлиц. Согласно статье 126.1 НК РФ за предоставление налоговым агентом справок, содержащих недостоверные сведения, грозит штраф пятьсот рублей за один документ. Если сотрудников много, сумма штрафа в случае неправильно выбранного кода дохода окажется чувствительной.

Пример кода дохода 4800

Рассмотрим пример отражения с помощью кода доходов 4800 командировочных выплат сверх установленного лимита.

Сотрудница Тырнова Е.С. в течение года направлялась в командировки в г. Воронеж. В соответствии с законодательством, размер суточных — 700 р. Поездка составляла 4 дня, с выплатой суточных – 1850 р.

Таким образом, общая сумма выплат на служебную командировку составила:

1850*4=7400 р.

Рассчитаем лимит, не облагаемый НДФЛ:

700*4=2800 р.

С оставшейся суммы должен быть исчислен налог в размере 13%:

7400-2800=4600 р.

4600*13%=598 р.

Таким образом в справке, в графе код дохода указывается «4800» и напротив сумма командировочных – 4600 р.

Код дохода 2300 в справке 2 ндфл что это

» В своей жизни мы иногда сталкиваемся с необходимостью предоставления справки о доходах за определённый период. Обычно это необходимо для тех ситуаций, когда нужно убедиться в финансовой надёжности частного лица. Примером может быть, например, оформление кредита.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам:

- +8 доб. 652 (Регионы)

- +7 доб. 133 (Санкт-Петербург и область)

- +7 доб. 987 (Москва и область)

Это быстро и бесплатно! Доходы физических лиц могут поступать из различных источников.

Наиболее частой разновидностью можно назвать получение зарплаты.

Также весьма распространено получение прибыли индивидуальными предпринимателями от своего бизнеса.

Но на самом деле всё гораздо сложнее. Ведь в составе ежемесячной зарплаты мы также получаем иногда премии, больничные или отпускные. На самом деле видов доходов достаточно гораздо больше.

Зачем нужен настолько подробный учёт?

Уплата налогов — важная обязанность каждого гражданина. Для того чтобы контролировать правильность и своевременность их выплат, государство должно вести подробный учёт. В частности, каждое предприятие сдаёт на каждого сотрудника справку по форме 2-НДФЛ, в которой указан полный перечень полученных доходов и соответствующих платежей налога на доходы физических лиц (НДФЛ).

: Документ содержит следующие данные:

- данные о предприятии или индивидуальном предпринимателе, которые осуществляли выплату налога;

- информация о плательщике налогов;

- все доходы разделены по их видам с целью более полного контроля правильности расчётов;

- указана налогооблагаемая база, на основе которой рассчитывалось начисление налоговых платежей;

- показано, какой налог был уплачен;