6‑ндфл в 2021 году

Содержание:

- Как правильно заполнить 6-НДФЛ: раздел 1

- Порядок заполнения 6-НДФЛ

- Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

- Нужно ли предоставлять нулевой расчёт

- Как указать больничные

- Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

- Требования к заполнению 6-НДФЛ за 2020 год

- Что такое 6-НДФЛ?

- Новое в 6-НДФЛ с 2021 года

- Нужно ли в 6-НДФЛ за 1-й квартал 2021 года отражать налог с зарплаты за декабрь, перечисленный в январе?

- Новый бланк 6-НДФЛ

- Новое в 6-НДФЛ с 2021 года

- Раздел 2

- Образец заполнения 6 НДФЛ за 3 квартал 2021 года

- Выплаты по ГПД в 6-НДФЛ

- Кто и когда должен отчитаться в военкомат по Форме 6

- Раздел 1

- Порядок предоставления Расчёта 6-НДФЛ

- Оформляем титульный лист

- Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

- Пример заполнения 6-НДФЛ 2016

Как правильно заполнить 6-НДФЛ: раздел 1

Суммы в разделе 1 указывают с начала года нарастающим итогом.

- В стр. 010 бухгалтер фиксирует ставку подоходного налога. Если работодатель выплачивает доходы по разным ставкам НДФЛ, для каждой ставки нужен отдельный раздел 1;

- Стр. 020 содержит сумму начисленного дохода, учитывая выплаты в рамках трудовых отношений, дивиденды и пособия по болезни;

- В стр. 025 дивиденды показывают отдельной суммой;

- Стр. 030 – сумма налоговых вычетов;

- Стр. 040 – сумма исчисленного налога (то есть, 13% от разницы между начисленным доходом и налоговыми вычетами);

- Стр. 045 – НДФЛ c дивидендов;

- Стр. 050 содержит сведения о фиксированном авансе, который платит фирма за работника-иностранца на патенте;

- Число работников нужно указать в стр. 060 – учитывать нужно всех лиц, которые получали за отчетный период от работодателя выплаты;

- В стр. 070 бухгалтер укажет сумму удержанного налога, а те деньги, которые налоговый агент не удержал с работника указать нужно в стр. 080;

- Для суммы налога, которую работодатель вернул работнику, предназначена стр. 090.

Подробнее: Дивиденды в 6 ндфл 2016 года пример заполнения

Какие могут быть вопросы при заполнении 6-НДФЛ в разделе 1? Некоторые бухгалтеры считают, что суммы полученного работником имущественного вычета у работодателя, нужно указать в стр. 090. ФНС в письме от 18.03.2016 г. № БС-4-11/4538 пояснила, что данная строка предназначена для возврата излишне удержанных сумм согласно ст. 231 НК РФ. Налоговый вычет уже засчитан в показателях стр. 040 и стр. 070, повторно считать его по стр. 090 нельзя.

Должно ли соблюдаться равенство между стр. 040 и стр. 070? Нет, если у вас есть переходящие доходы: к примеру, мартовская зарплата, выданная в апреле. Поскольку начислена зарплата в марте, то налог с нее включен в стр. 040. А удержит его с работников и перечислит компания только в апреле. Показатель стр. 070 будет меньше показателя стр. 040, налоговики не будут считать это ошибкой (письмо ФНС от 15.03.2016 г. № БС-4-11/4222). Аналогичная ситуация происходит и с июльской, сентябрьской и декабрьской оплатой работникам.

Порядок заполнения 6-НДФЛ

Теперь давайте разберёмся с заполнением обновлённой формы 6-НДФЛ.

Новый расчет 6-НДФЛ состоит из

- титульного листа;

- раздела 1 «Данные об обязательствах налогового агента»;

- раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложения N 1 к Расчету «Справка о доходах и суммах налогов физлица» с приложением «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

Расчет 6-НДФЛ заполняется в соответствии с Порядком, утвержденным Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@.

Для заполнения расчета 6-НДФЛ данные нужно брать из налоговых регистров по НДФЛ.

Он заполняется в электронной форме. На бумажном носителе заполнить и представить расчет могут только те налоговые агенты, у которых численность физических лиц, получивших доходы в налоговом периоде, до 10 человек включительно.

По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Например, если у организации есть обособленное подразделение в другом городе, она отдельно заполнит расчет по головной организации и расчет по обособленному подразделению.

В расчете 6-НДФЛ может быть столько страниц, сколько необходимо, чтобы отразить все сведения за отчетный период. Все страницы расчета должны быть пронумерованы по порядку с 001 и до последней.

Все суммовые показатели расчета должны быть заполнены. Если значение суммового показателя отсутствует, нужно указать «0».

Заверяет 6-НДФЛ и его разделы руководитель организации, индивидуальный предприниматель, адвокат, учредивший адвокатский кабинет, нотариус, занимающийся частной практикой, или представитель по доверенности.

Если расчет заполняют и сдают в электронном виде, его нужно подписать усиленной квалифицированной электронной подписью.

Для титульного листа разработали несколько технических правок. Например, изменили названия полей:

- «Отчетный период (код)» вместо «Период представления (код)»;

- «Календарный год» вместо «Налоговый период (год)».

В поле, где отражают код формы реорганизации или ликвидации, нужно будет указывать код лишения полномочий или закрытия обособленного подразделения. Для этого случая закрепляют код 9. Ранее ФНС рекомендовала подобный порядок заполнения 2-НДФЛ и 6-НДФЛ.

Разделы 1 и 2 в новой форме, по сути, меняются местами: в разделе 1 нужно будет отражать информацию о сроках перечисления НДФЛ и сумме налога, а в разделе 2 — обобщенную информацию.

Из новшеств можно выделить:

- в обоих разделах нужно отражать КБК (поле 010 раздела 1 и поле 105 раздела 2);

- в обобщенных показателях необходимо указывать суммы дохода, начисленные по трудовым договорам (поле 112) и по ГПД (поле 113), а также излишне удержанную сумму налога (поле 180);

- в разделе 1 отражают только срок перечисления налога и его сумму (поля 021 и 022), а вот дату фактического получения дохода, дату удержания налога и сумму фактически полученного дохода приводить не надо;

- отдельные поля раздела 1 отведены для того, чтобы отражать суммы НДФЛ, возращенные в последние 3 месяца отчетного периода, с расшифровкой по датам возврата.

Раздел 2 расчета 6-НДФЛ заполняют нарастающим итогом, что означает следующее.

В разд. 2 отражают доходы, вычеты и налог не за каждый отдельный период (отдельно за II квартал, отдельно за III квартал и т.д.), а общими суммами за весь период с начала года.

Например, при заполнении разд. 2 формы 6-НДФЛ за полугодие нужно отразить суммы доходов, вычетов и налога за шесть месяцев с начала года, а не только за II квартал. При заполнении разд. 2 за девять месяцев нужно отразить соответствующие суммы за все девять месяцев с начала года, а не только за III квартал и т.д.

При этом в разд. 1 расчета 6-НДФЛ всегда отражаются те операции, которые вы произвели за последние три месяца (последний квартал) отчетного периода.

Налог, исчисленный за отчетный период нарастающим итогом, отражается общей суммой в поле 140 разд. 2 формы 6-НДФЛ. Налог, исчисленный с дивидендов, также отражается отдельной суммой в поле 141 разд.

Удержанный НДФЛ отражается следующим образом:

Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

Если у вас в течение отчетного периода не возникали обязанности налогового агента, и доход физлицам ни по трудовым, ни по гражданско-правовым договорам вы не выплачивали, необходимости сдавать форму 6-НДФЛ, даже «нулевую», нет.

Во избежание дополнительных вопросов от налоговиков можно вместо нулевки предоставить в ИФНС пояснительное письмо. В нем следует указать, что в отчетном периоде организация (или ИП) налоговым агентом не являлась, доходы физлицам не уплачивала, действующих договоров с физлицами не имела. Как правило, это бывает при отсутствии финансово-хозяйственной деятельности. Можно указать в письме и это. Заверяется письмо так же, как заверялся бы нулевой расчет 6-НДФЛ.

Нужно ли предоставлять нулевой расчёт

Нет, не надо. Такое основание даёт Письмо ФНС РФ от 23.03.2016 N БС-4-11/4958. ИП и организации обязаны сдавать 6-НДФЛ только в случае, если они признаются налоговыми агентами. А таковыми они признаются, если выплачивали доход работникам (в соответствии со ст. 226 НК РФ). То есть могут быть 3 ситуации, когда нулевой Расчёт не нужно сдавать:

1) Работников вообще нет в штате;

2) Работники числятся в штате, но выплаты в отчётном периоде им не производились.

3) Отсутствует деятельность.

Эта позиция подтверждается словами сотрудника налоговой службы, которому задали подобный вопрос на форуме (кликните для увеличения картинки):

Нужно ли сдавать пояснительную записку в ФНС () — почему не сдаётся 6-НДФЛ? НЕТ, необязательно. Но для подстраховки никто не запрещает сделать это (в произвольной форме), например так:

Как указать больничные

Согласно п. 1 ст. 217 НК РФ, то НДФЛ облагаются лишь пособия по временной нетрудоспособности (включая пособие по уходу за больным ребенком). Поэтому в Расчёте 6-НДФЛ отражаются только эти пособия.

Порядок учёта больничных точно такой же, как и у отпускных: больничные выплаты указываем отдельно от зарплаты. Потому что сроки перечисления в бюджет НДФЛ у этих выплат – разные: для З/П — день, следующий за днем выплаты дохода, для больничных — последнее число месяца (п.6 ст. 226 НК РФ).

Раздел 1: по строке 020 мы отражаем все доходы нарастающим итогом с января по сентябрь включительно. В эту же сумму включается сумма всех начисленных больничных.

По строке 040 – исчисленный НДФЛ.

По строке 070 – заполнение этой строки зависит от того, когда больничные были выплачены. Мы отчитываемся о выплатах в пределах 3-его квартала (июль, август, сентябрь), то есть о тех, которые были сделаны не позднее 30 сентября.

Так вот, если больничные были выплачены до 30 сентября, значит, НДФЛ с их суммы включается в эту строку. Если же больничные не были выданы до 30 сентября, соответственно, не нужно НДФЛ с них записывать сюда.

Раздел 2: отдельным блоком указываются все больничные, выплаченные за последние 3 месяца квартала (июль, август, сентябрь). Те, что не были выплачены до 30 сентября, пойдут в Расчёт 6-НДФЛ за целый год.

Строка 100 и 110 –дата выдачи больничных работнику.

Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

Строка 130 и 140 – выплаченная сумма больничных и удержанный с неё НДФЛ.

Пример больничных в 6-НДФЛ

ООО «Фантик» выплатило 24 августа 2021 года своему работнику пособие по временной нетрудоспособности в размере 7 500 руб. Исчисленный НДФЛ с пособия – 975 руб.

Строка 100 и 110 – 24.08.2016, Строка 120 – 31.08.2016

Строка 130 и 140 – 7 500 руб. и 975 руб. соответственно

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Требования к заполнению 6-НДФЛ за 2020 год

- Сведения вносим слева направо, начиная с первого знакоместа. В пустых клетках ставим прочерк.

- Реквизиты и суммовые показатели заполняем всегда, но если значение по суммовым показателям отсутствует — ставим «0».

- Нумерация страниц сквозная и начинается с титульника.

- При заполнении отчета нельзя использовать корректирующие средства.

- Каждую страницу нужно распечатать на отдельном листе, двусторонняя печать не разрешена.

- Скрепляем листы так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки, используем чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере выставляем шрифт Courier New высотой 16-18 п.

- Отчет заполняем отдельно по каждому ОКТМО.

Заполняем титульный лист 6-НДФЛ

В титульном листе проставьте:

ИНН и КПП.

Указываем их согласно свидетельству о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

Номер корректировки.

Если 6-НДФЛ сдается первый раз за отчетный период, указывается значение «000», обозначающее первичный расчет. Если подается уточненка, укажите ее номер: 001, 002 и т. д.

Период представления.

Налоговый период.

Вносится год, в течение которого сдается отчет. При сдаче 6-НДФЛ за периоды 2021 года (в том числе по итогам года) указываем «2020».

Представляется в налоговый орган.

Ставим код ИФНС, в которую сдается отчет.

По месту нахождения учета.

Значение для заполнения этой строки берем из Приложения № 2 к Порядку. Например, ИП (не применяющие ПСН или ЕНВД) указывают код «120»; организации, если они не являются крупнейшими налогоплательщиками, вносят код «214» и т. д.

Налоговый агент.

Организации указывают здесь краткое наименование, которое отражено в уставе. Если краткого нет — пишите полное. Физлица-налоговые агенты указывают полностью свои ФИО без сокращений.

Код ОКТМО.

Поскольку 6-НДФЛ составляется отдельно по каждому коду ОКТМО и КПП, вам нужно сформировать такое количество расчетов, которое соответствует числу ваших ОКТМО/КПП.

Номер контактного телефона.

Сюда внесите актуальный номер телефона, по которому проверяющий инспектор при необходимости сможет связаться с вами и уточнить возникшие у него вопросы.

Достоверность и полноту сведений…

Если отчет сдает налоговый агент лично, укажите «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Заполняем Раздел 1

В данный раздел переносим сведения обо всех доходах, включая надбавки, премии и выплаты нарастающим итогом с начала года ─ за период с января по декабрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой примененной ставке налога.

Строка 020.

Указываем общую сумму дохода, начисленного сотрудникам с начала 2020 года.

Строка 025.

Что такое 6-НДФЛ?

За удержанный и перечисленный НДФЛ нужно отчитаться. Для этого каждый квартал работодатели сдают отчёт 6-НДФЛ. До 2021 года сдавали ещё и ежегодный отчет 2-НДФЛ, в который входили справки по всем сотрудникам. Теперь отдельный отчёт 2-НДФЛ отменили, а данные из него входят в отчет 6-НДФЛ за год.

Кроме зарплаты сотрудников НДФЛ нужно платить и с других доходов, которые физлица получают от вас:

- вознаграждения по гражданско-правовым договорам,

- дивиденды,

- беспроцентные займы,

- подарки, общая стоимость которых превышает 4 000 рублей в течение года.

Если физик получил от вас доход хотя бы один раз в течение года, вам нужно сдавать 6-НДФЛ.

В отчёте укажите общие данные по всем физ. лицам, которые получали от вас доходы. Справки по каждому сотруднику отразите в приложении к годовому отчёту 6-НДФЛ.

Новое в 6-НДФЛ с 2021 года

Обновленный 6-НДФЛ включает:

- титульный лист, Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение № 1 «Справка о доходах и суммах налогов физлица» (заполняется только по итогам года).

С 2021 года изменится порядок уточнения сведений, отраженных в 6-НДФЛ. Если нужно внести изменения в разделы 1 или 2 расчета, уточненный документ нужно представлять без приложений (без справок о доходах и суммах налогов физлица). Если требуется скорректировать сведения в справках, сдавать придется расчет в полном объеме.

Нужно ли в 6-НДФЛ за 1-й квартал 2021 года отражать налог с зарплаты за декабрь, перечисленный в январе?

Комментарий

С отчетности за 1-й квартал 2021 года изменились форма расчета 6-НДФЛ и порядок ее заполнения.

ФНС России разъяснила, что в разделе 1 расчета за 1-й квартал не нужно отражать НДФЛ с зарплаты за декабрь 2020 года (выплачена 31.12.), который подлежит перечислению в бюджет 11 января 2021 года.

Связано это с новым порядком заполнения расчета. Согласно этому порядку в разделе 1 указываются сроки перечисления НДФЛ и сумма удержанного НДФЛ за последние три месяца отчетного периода, а именно:

- в строке 020 указывается обобщенная по всем физическим лицам сумма налога, удержанная за последние три месяца отчетного периода;

- в строке 021 указывается дата, не позднее которой должна быть перечислена удержанная сумма налога;

- в строке 022 указывается обобщенная сумма удержанного налога, подлежащая перечислению в указанную в строке 021 дату.

При этом сумма налога, удержанная за последние три месяца отчетного периода, указанная в строке 020, должна соответствовать сумме значений всех заполненных строк 022.

Таким образом, исходя из порядка, в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 года следует отражать НДФЛ, удержанный за январь-март 2021 года, причем независимо от срока перечисления этого налога в бюджет.

Например, если заработная плата за март выплачена 31 марта, она должна быть отражена в строке 022 в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 года (подробнее см. ответ на вопрос). Что касается заработной платы за декабрь, выплаченной 31 декабря, то НДФЛ с нее был удержан в декабре 2020 года, поэтому отражать его в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 года по новым правилам не нужно. Однако в 2020 году действовал порядок заполнения 6-НДФЛ, утвержденный приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. В соответствии с разъяснениями ФНС России по этому порядку сумма удержанного налога и дата, не позднее которой он должен быть перечислен в бюджет, отражаются в том периоде, на который приходится дата уплаты этого налога (письма от 16.05.2016 № БС-4-11/8568@, от 16.05.2016 № БС-4-11/8609, от 01.08.2016 № БС-4-11/13984@).

Исходя из этих разъяснений, НДФЛ с зарплаты за декабрь, выплаченной 31.12.2020, и дата его перечисления в бюджет не были включены в расчет 6-НДФЛ за 2020 год.

По этому вопросу в письме ФНС России отметила следующее. Если в представленном расчете за 1-й квартал налоговый агент отразил в строках 020 и раздела 1 сумму НДФЛ, удержанную с зарплаты за декабрь, подлежащую перечислению в январе, то представлять в налоговый орган уточненный расчет не требуется (при условии, что нет иных ошибок, которые привели к занижению или завышению НДФЛ).

Таким образом, сумма НДФЛ с заработной платы, которая выплачена 31 декабря 2020 года, может быть отражена в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 года следующий образом:

- в строке 020 – в составе общей суммы удержанного НДФЛ;

- в строке 021 – 11.01.2021;

- в строке 022 – сумма НДФЛ с зарплаты за декабрь 2020 года, выплаченной 31 декабря.

При этом в разделе 2 расчета 6-НДФЛ за 1-й квартал 2021 года сумму НДФЛ с зарплаты за декабрь 2020 года, выплаченной 31 декабря, отражать не нужно.

Разъяснения поддерживаются в учетных решениях 1С с версий:

- «1С: Зарплата и Управление Персоналом» (ред. 3) — 3.1.17.135

- «1С:Бухгалтерия 8» (ред. 2.0) — 2.0.66.139

- «1С:Бухгалтерия 8» (ред. 3.0) — 3.0.91.31

Новый бланк 6-НДФЛ

В частности, раздел 1 стал проще для заполнения, а в разделе 2, наоборот, появились дополнительные строки. Небольшие изменения внесены и в титульный лист. Но главное – в состав расчета теперь входит справка 2-НДФЛ. Подавать отдельно эту форму больше не нужно.

Итак, новый бланк 6-НДФЛ в 2021 году включает титульный лист, разделы 1 и 2, а также Приложение № 1 к расчету на двух листах. Какие именно листы нужно заполнять, зависит от периода представления формы:

- в отчетность за 1 квартал, 6 и 9 месяцев включаются титульный лист, раздел 1 и раздел 2;

- в годовую отчетность нужно также включить Приложение № 1. Именно оно содержит информацию, которая раньше подавалась в справке 2-НДФЛ.

Новое в 6-НДФЛ с 2021 года

Обновленный 6-НДФЛ включает:

- титульный лист, Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение № 1 «Справка о доходах и суммах налогов физлица» (заполняется только по итогам года).

С 2021 года изменится порядок уточнения сведений, отраженных в 6-НДФЛ. Если нужно внести изменения в разделы 1 или 2 расчета, уточненный документ нужно представлять без приложений (без справок о доходах и суммах налогов физлица). Если требуется скорректировать сведения в справках, сдавать придется расчет в полном объеме.

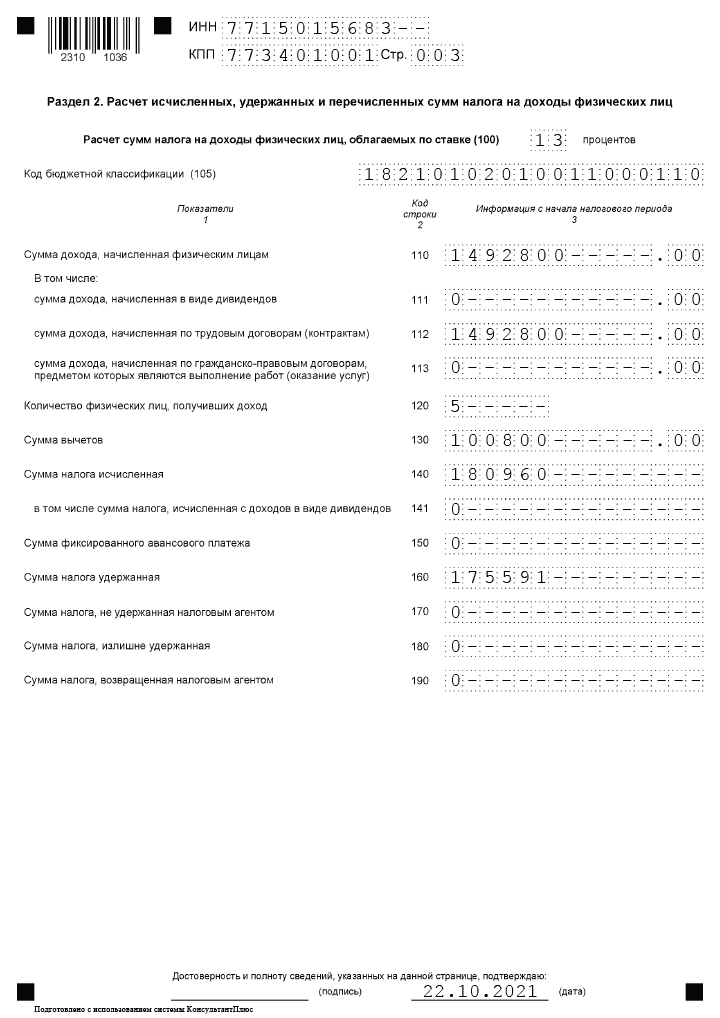

Раздел 2

В разделе 2 обобщаются данные по всем сотрудникам с начала года. Здесь отражаются суммы доходов, вычетов и налога за 1 квартал, полугодие, девять месяцев, год нарастающим итогом. Разберем заполнение по строкам:

- 100 – ставка НДФЛ;

- 105 – КБК;

- 110 – совокупная сумма, выплаченная физлицам и облагаемых по ставке из строки 100. Учитывается доход, дата фактического получения которого приходится на период составления 6-НДФЛ. Например, для оплаты труда датой фактического получения признается последний день месяца, за который она начислена (а не день выдачи или перечисления);

- 111 – 113 – суммы доходов, входящих с строку 100, с разбивкой по видам (111- дивиденды, 112 – выплаты по трудовым договорам, 113 – выплаты по ГПХ);

- 120 – количество физических лиц, которым налоговый агент производил облагаемые НДФЛ выплаты в отчетном году;

- 130 в 6-НДФЛ – общая сумма вычетов (стандартных, социальных и прочих), включая суммы к уменьшению налоговой базы;

- 140 – исчисленная сумма налога по конкретной ставке;

- 141 – НДФЛ с выплаченных дивидендов, если применимо;

- 150 – сумма фиксированных авансовых платежей по НДФЛ;

- 160 – сумма удержанного налога за текущий (отчетный) год;

- 170 – сумма начисленного налога, который не будет удержан ввиду невозможности этого. Сюда не включаются суммы НДФЛ, которые будут перечислены в следующем периоде;

- 180 – сумма налога, который был излишне удержан с начала года (например, ввиду ошибки);

- 190 – сумма НДФЛ, возвращенная физлицам в начала года.

Образец заполнения 6 НДФЛ за 3 квартал 2021 года

Образец заполнения 6 НДФЛ за 3 квартал 2021 года составлен на основе следующих данных:

На предприятии трудится 5 человек по трудовым договорам. В Ⅲ квартале предприятие начисляло и выплачивало доходы физическим лицам по ставке 13%.

Один сотрудник в сентябре сдал лист нетрудоспособности (размер пособия – 7400 руб., в т.ч. НДФЛ 962 руб.). Другой сотрудник находился в сентябре в отпуске и ему начислены отпускные в размере 23900 руб.

В примере заполнения 6-НДФЛ за 3 квартал 2021 года используем следующие данные, которые сведены в таблицу:

| Вид дохода | Сумма начисленного дохода | Дата фактического получения дохода/ дата выплаты дохода работникам | Сумма налоговых вычетов | Дата удержания НДФЛ | Срок перечисления НДФЛ | Сумма удержанного НДФЛ |

| Зарплата за июнь 2021 | 140 000,00 | 30.06.2021 / 12.07.2021 | — | 12.07.2021 | 13.07.2021 | 18 200 |

| Зарплата за июль 2021 | 160 000,00 | 31.07.2021 / 10.08.2021 | 11 200,00 | 10.08.2021 | 11.08.2021 | 19 344 |

| Зарплата за август 2021 | 164 200,00 | 31.08.2021 / 10.09.2021 | 11 200,00 | 10.09.2021 | 13.09.2021 | 19 890 |

| Выплачены отпускные | 23 900,00 | 03.09.2021 / 03.09.2021 | 1400,00 | 03.09.2021 | 30.09.2021 | 2925 |

| Оплачен больничный лист | 7400,00 | 17.09.2021 / 17.09.2021 | — | 17.09.2021 | 30.09.2021 | 962 |

| Зарплата за сентябрь 2021 | 142 100,00 | 30.09.2021 / 08.10.2021 | 9800,00 | 08.10.2021 | 11.10.2021 | 17 199 |

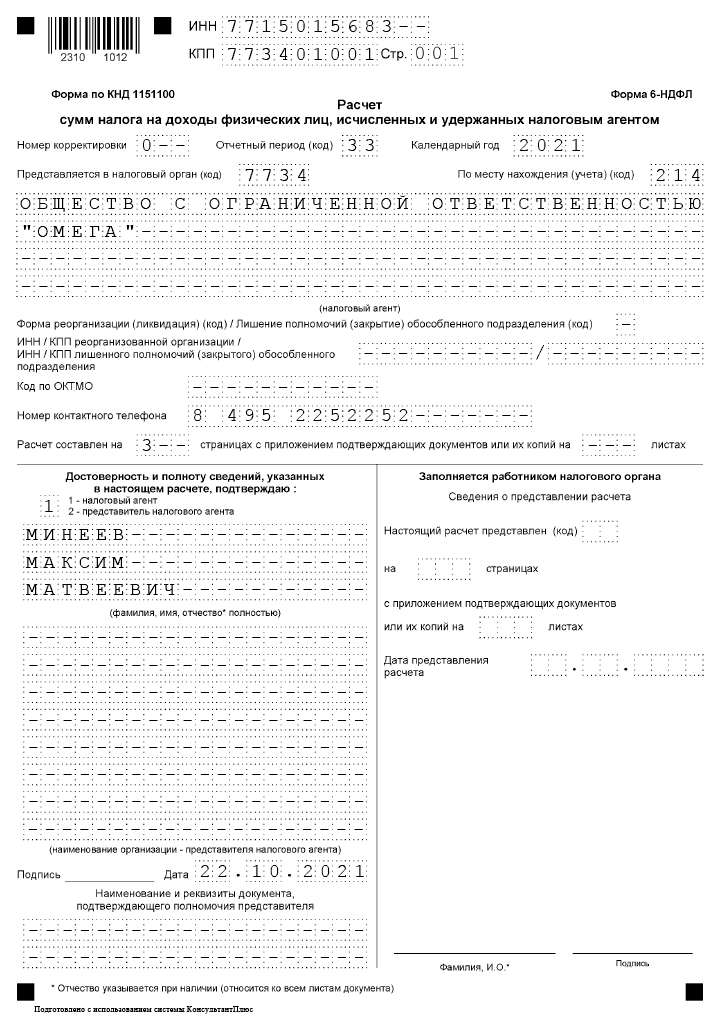

Титульный лист

На титульном листе указываем код отчетного периода. Перечень кодов приведен в Приложении 1 к Порядку заполнения. За Ⅲ квартал ставится код «33», в случае, когда квартальный отчет предоставляется при ликвидации или реорганизации – «51».

В графе «Календарный год»указываем «2021».

Коды по месту нахождения приведены в Приложении 2 к Порядку заполнения. Для ИП предназначен код «120». Организация, которая отчитывается по месту нахождения, указывает код — «214».

Название организации указывают в сокращенном варианте, согласно учредительным документам.

Организация, которая реорганизовалась или ликвидировалась в Ⅲ квартале, дополнительно должна вписать код реорганизации (из Приложения 4 к Порядку заполнения). При лишении полномочий или закрытии подразделения используется новая кодировка — «9».

Наименование компании указывается в сокращенном или полном виде (при отсутствии сокращенного), согласно учредительным документам.

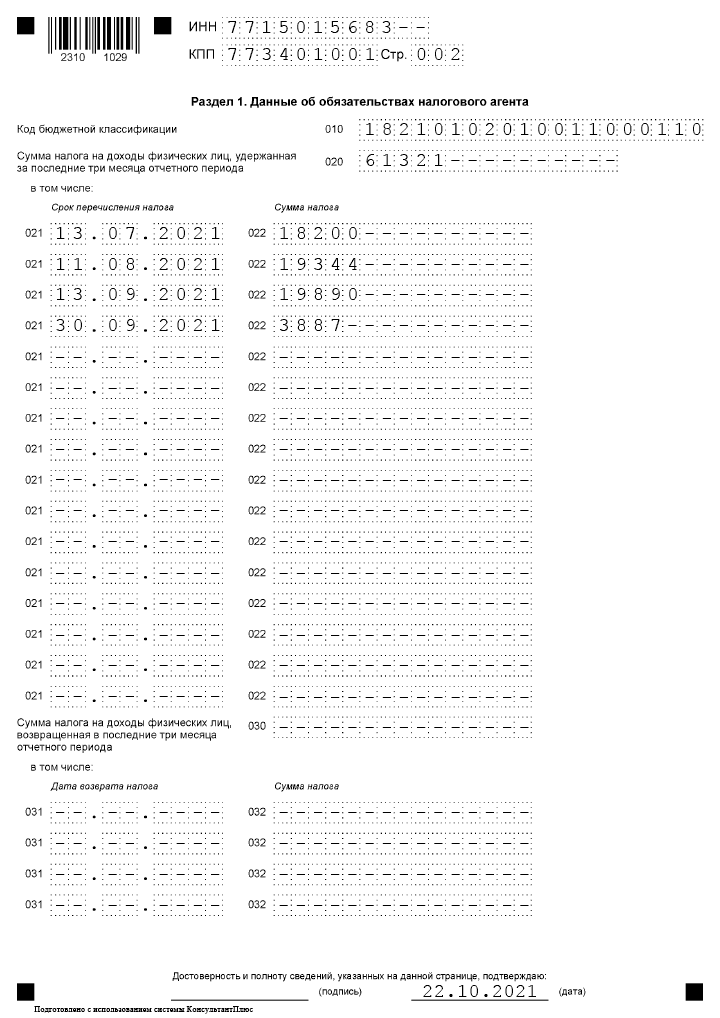

Раздел 1

Заполнения Раздела 1 производится следующим образом:

- В стр. 010 указывается КБК налога,

- в стр. 020 – удержанная сумма налога за 3 месяца отчетного периода (она равна сумме всех строк 022). Конкретные сроки, в которые должен перечисляться налог и суммы налога, сгруппированные по датам, указываются в стр. 021, 022 расчета.

- Стр. 030 — 032 предназначены для сведений о возврате физическим лицам налога налоговым агентом. По стр. 030 указывается итоговая сумма, которая складывается из сумм по всем строкам 032 раздела.

Если удержание НДФЛ проводилось по разным ставкам, то разделов 1 будет несколько – по количеству применяемых ставок налога.

Раздел 2

В разделе 2 налоговый агент должен указать ставку, по которой произведен расчет налога (стр. 100), и КБК. Данные по строкам раздела отражаются нарастающим итогом с начала года: сумма начисленных доходов всех физических лиц (стр. 110), в т.ч. по дивидендам (стр. 111), по наемным работникам (стр. 112) и договорам ГПХ (стр. 113). В стр. 120 указывается общее количество физических лиц, которым начислялись доходы.

Величина вычетов отражается по стр. 130, она не может быть больше значения по стр. 110.

В стр. 140 отражается исчисленный налог, в т. ч. по дивидендам (стр. 141). Показатель (с учетом округлений) можно проверить, умножая сумму доходов за минусом вычетов на ставку по стр. 100.

В стр. 150 отражается аванс по НДФЛ иностранцев, работающих по патенту.

В стр. 160-180 указываются данные об удержании налога агентом. В стр. 190 – сумма возвращенного агентом налога.

Листов с разделом 2 в 6-НДФЛ за третий квартал 2021 будет несколько, если налог исчислялся по разным ставкам. Стоит учитывать также, что в 2021 г. НДФЛ с доходов до 5 млн. руб. (по ставке 13%) и свыше 5 млн. (по ставке 15%) перечисляются на разные КБК.

Выплаты по ГПД в 6-НДФЛ

Вознаграждения по гражданско-правовым договорам нужно включать в расчет 6-НДФЛ начиная с отчетного периода, в котором они были выплачены физлицу, поскольку днем фактического получения таких доходов является дата их выплаты.

Обратите внимание, что дата подписания акта по выполненным работам, оказанным услугам значения не имеет. В разд

1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

В разд. 1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

- в поле 020 включить в общий показатель налога, удержанного за последние три месяца отчетного периода, сумму НДФЛ, удержанного с вознаграждения по гражданско-правовым договорам;

- в поле 021 указать первый рабочий день, следующий за днем выплаты вознаграждения;

- в поле 022 отразить сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

Если вознаграждение выплачивается физлицу по частям, то каждая из них отражается в отдельном блоке полей 021, 022. Это связано с тем, что сроки перечисления НДФЛ с каждой части выплаченного вознаграждения отличаются.

В разд. 2 расчета 6-НДФЛ вознаграждение по гражданско-правовому договору и соответствующий налог нужно отразить нарастающим итогом начиная с отчета за период, в котором была выплата, и до окончания отчетного года следующим образом:

- в поле 100 – указывается ставка, по которой исчисляется налог с вознаграждения по договору (например, 13);

- в поле 110 – общая сумма доходов по всем физлицам с начала года, которые облагаются по такой ставке, включая вознаграждение по гражданско-правовому договору;

- в поле 113 – облагаемая по ставке, отраженной в поле 100, общая сумма доходов по всем физлицам с начала года по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

- в поле 120 – общее количество физлиц, которые получили выплаты, отраженные в поле 110;

- в поле 130 – общая сумма налоговых вычетов по НДФЛ, предоставленных по выплатам из поля 110, в том числе вычеты по вознаграждению по гражданско-правовому договору;

- в поле 140 – сумма НДФЛ, исчисленного со всех указанных в поле 110 доходов (с учетом вычетов), включая налог, исчисленный с вознаграждения по гражданско-правовому договору;

- в поле 160 – общая сумма НДФЛ, удержанного с начала года, включая налог, удержанный с вознаграждения по гражданско-правовому договору.

Если вознаграждение по гражданско-правовому договору выплачено в последний день отчетного периода, срок уплаты НДФЛ с него будет истекать в следующем отчетном периоде. В таком случае вознаграждение нужно отразить в разд. 2 расчета 6-НДФЛ за тот период, в котором оно выплачено, без отражения в разд. 1 этого расчета. В разд. 1 выплата вознаграждения будет отражена в расчете за следующий отчетный период.

Кто и когда должен отчитаться в военкомат по Форме 6

Российские работодатели-юридические лица, независимо от форм собственности, должны вести учет военнообязанных и сдавать отчеты в военный комиссариат (п. 1 ст. 8 Закона от 31.05.1996 № 61-ФЗ «Об обороне»).

Стандартными ежегодными отчетами для тех юрлиц, кто ведет воинский учет, являются формы 18 и 6. Форма 18 посвящена основным сведениям об организации, результатам ее работы по ведению воинского учета. По Форме 6 подаются сведения о резервистах и забронированных гражданах.

Допускается не сдавать Форму 6 при отсутствии данных для ее заполнения (на предприятии нет ни брони, ни резервистов). Дополнительных разъяснений в военкомат подавать не надо, так как в обязательном порядке надо сдавать Форму 18: из нее как раз и видно, почему не подается Форма 6.

Отчет по Форме 6 готовится на первое число года, следующего за отчетным, и сдается не позднее последнего дня отчетного года. Таким образом, Форму 6 на 01.01.2020 следует сдать в военкомат не позже 31 декабря 2021.

Раздел 1

Раздел 1, как упоминалось выше, заполняется в отношении данных за последние 3 месяца отчетного года. Если в этом периоде применялось несколько ставок НДФЛ, то разделов должно быть несколько (по числу ставок).

В разделе отражаются сведения об удержанном НДФЛ с физлиц, срок перечисления которого приходится на 3 последних месяца периода. Если налог удержан, а срок его перечисления приходится уже на следующий период, то эти суммы включать в расчет не надо. Кроме того, здесь указывают суммы НДФЛ, возвращенные в отчетном периоде.

Разберем заполнение раздела 1. В его строках отражаются:

- 010 – код бюджетной классификации для уплаты налога на доход;

- 020 – сумма удержанного НДФЛ с работников, который нужно было перечислить в течение 3 последних месяцев периода;

- 021 – последний день срока перечисления;

- 022 – сумма удержанного налога на дату из поля 021.

- 030 – общая сумма возвращенного НДФЛ за последние 3 месяца;

- 031 – дата возврата;

- 032 – сумма возвращенного НДФЛ.

Порядок предоставления Расчёта 6-НДФЛ

Форму 6-НДФЛ можно представить в налоговый орган:

• На бумажном носителе, заполненном от руки или с помощью программного обеспечения

• В электронном виде с применением усиленной квалифицированной электронной подписи ВНИМАНИЕ: если среднесписочная численность работников превышает 25 человек, то 6-НДФЛ, справка 2-НДФЛ, уведомление о невозможности удержать НДФЛ сдаются ТОЛЬКО в электронном виде. Если ИП совмещает УСН и ЕНВД, как сдавать 6-НДФЛ?

Если ИП совмещает УСН и ЕНВД, как сдавать 6-НДФЛ?

• По УСН форма 6-НДФЛ сдаётся в налоговую по месту жительства.

• По ЕНВД – по месту учёта в качестве плательщика ЕНВД (Письмо ФНС от 01.08.2018 № БС-4-11/13984).

Датой представления Расчета 6-НДФЛ признаётся:

Оформляем титульный лист

Принципиальных изменений в правилах заполнения титульного листа не последовало. Обновлено само название отчета – формулировку «6-НДФЛ» из него убрали и вынесли ее отдельно с правой стороны листа.

На титульнике приводят:

- номер корректировки;

- код отчетного периода и календарный год;

- код налогового органа и код представления по месту нахождения;

- название налогового агента, а также его ИНН и КПП, проставляемые наверху каждой страницы расчета;

- сведения, связанные с реорганизацией, ликвидацией, либо закрытием обособленного подразделения. Для последнего мероприятия ввели новый код «9», все остальные остались прежними;

- ОКТМО;

- контактные данные.

Исходя из вышесказанного, с оформлением титульного листа у отчитывающегося субъекта проблем быть не должно, все достаточно просто и привычно.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

ПРИМЕР В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб. В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб. При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена: – по строке 020 – 2000 руб.; – по строке 030 – 2000 руб. При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены: – по строке 020 – 12 000 руб. (2000 + 10 000); – по строке 030 – 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме ().

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (, ).

Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов

Пример заполнения 6-НДФЛ 2016

Давайте разберемся на примере, как заполнить 6-НДФЛ в 2016 году. Приведем пример заполнения 6-НДФЛ за 6 месяцев 2016 года.

ООО «Фантазия» в первом полугодии 2016 г. производило следующие выплаты работникам:

|

Вид выплаты |

Дата |

Сумма выплаты в руб. |

|

Зарплата за декабрь 2015 г. |

11.01.2016 г. |

323 547 |

|

Зарплата за январь 2016 г. |

05.02.2016 г. |

330 347 |

|

Зарплата за февраль 2016 г. |

05.03.2016 г. |

325 700 |

|

Зарплата за март 2016 г. |

05.04.2016 г. |

334 500 |

|

Отпускные инженеру Васякину А.Г. |

11.04.2016 г. |

23 947 |

|

Зарплата за апрель 2016 г. |

05.05.2016 г. |

312 143 |

|

Больничный лист бухгалтера Федосеевой Л.В. |

16.05.2016 г. |

10 143 |

|

Зарплата за май 2016 г. |

03.06.2016 г. |

321 456 |

|

Компенсация за неиспользованный отпуск при увольнении инженера Столецкого И.В. |

10.06.2016 г. |

13 543 |

|

Зарплата за июнь 2016 г. |

05.07.2016 г. |

310 894 |

Зарплату по итогам календарного месяца «Фантазия» выплачивает 5 числа каждого следующего месяца. Доходы в 1 разделе 6-НДФЛ бухгалтер «Фантазии» отразил нарастающим итогом за все 6 месяцев, а во 2 разделе зафиксированы данные только за апрель-июнь 2016 г., учитывая зарплату за март 2016 г., которую «Фантазия» выплатила в апреле.

Обратите внимание: для выплат за апрель-июнь 2016 г. бухгалтеру «Фантазии» не хватило строк 100-140 в разделе 2, поэтому он составил дополнительный лист 003

Если у вас возникают сложности при заполнении этой отчетности, рекомендуем получить бесплатную консультацию от специалистов 1С:БО.