Как заполнить декларацию 3-ндфл

Содержание:

- Скачать новый бланк 6-НДФЛ для 2021 года

- Как подать документ

- Перечень кодов доходов для заполнения 3-НДФЛ

- Источник выплаты доходов налогоплательщику

- Кто подает декларацию по форме 3-НДФЛ

- Что такое ПТС простыми словами

- Второй раздел

- Чем опасен дубликат ПТС при покупке авто?

- Основные ошибки при составлении документа

- Как правильно заполнить СТД-Р

- Штрафы за несвоевременную подачу декларации 3-НДФЛ

- Как заполнять бланки ОГЭ

- Социальный вычет на лечение, обучение, благотворительность и страхование

- Приложение 1

Скачать новый бланк 6-НДФЛ для 2021 года

Расчет 6-НДФЛ сдается четыре раза в год по завершению каждого квартала.

За 2020 года отчет нужно было предоставить еще по старой форме, утвержденной Приказом ФНС России от 14.10.2015 №ММВ-7-11/450@. За 1 квартал 2021 заполняется обновленный бланк, утвержденный Приказом ФНС России от 15.10.2020 №ЕД-7-11/753@.

К указанному выше приказу приложена актуальная форма расчета для бумажной и электронной подачи, а также изложены порядок и правила его заполнения с учетом внесенных изменений.

Сроки подачи за периоды 2021 года:

- 30.04.21 — за 1 квартал;

- 02.08.21 — за 6 мес.;

- 01.11.21 — за 9 мес.;

- 01.03.22 — за год.

То есть крайним днем сдачи является последнее число месяца, следующего за истекшим отчетным периодом. Если это выходной, то срок переносится на следующий ближайший рабочий день.

Новая форма имеет следующим вид:

Что изменилось в форме расчета — таблица изменений

Обновленный бланк 6-НДФЛ заметно изменился, полный перечень обновлений смотрите в таблице ниже. Главное изменение заключается в том, что теперь в первом разделе отражаются данные за последние 3 месяца, а во втором — за весь период с начала года (раньше было наоборот).

Еще одно важное изменение — это включение данных из справки 2-НДФЛ в отдельный лист расчета 6-НДФЛ в виде приложения 1. Заполнить впервые его нужно будет в 2022 году, готовя отчетность по итогам 2021 года

Таблица изменений в новой форме 6-НДФЛ с 2021 года:

|

Поле нового расчета |

Что изменилось? |

|

Титульный лист |

|

|

Отчетный период (код) |

Формулировка «период представления» заменена на «отчетный период». Сами коды, которые необходимо вносить в это поле не изменились. |

|

Календарный год |

Формулировка «Налоговый период» заменена на «Календарный год». Порядок заполнения этого поля остался прежним – следует указывать год, в котором относится отчетный период. |

|

Форма реорганизации, ликвидации/Лишение полномочий ОП |

Добавлен новый код для обозначения такого события, как закрытие обособленного подразделения — код 9. |

| Раздел 1 – в новой форме здесь отражаются данные за последние 3 месяца, показываются только сведения об обязательствах по уплате налога. Размер дохода не включается, как это было ранее в разделе 2. | |

|

010 |

КБК для уплаты НДФЛ. |

|

020 |

Общая сумма уплаченного налога, дата удержания которого вошла в последние 3 месяца. |

|

021 |

Дата уплаты налога – должна входить в последний квартал. |

|

022 |

Сумма соответствующего перечисленного НДФЛ.

Размер дохода, с которого удержан этот налог, а также дату его признания в новой форме отражать не нужно. |

|

030 |

Общая сумма возвращенного налога, дата возврата которого пришлась на последние 3 месяца. |

|

031 и 031 |

Расшифровка суммы, отраженной в строке 030 – дата возврата и величина возвращенного из бюджета НДФЛ. |

| Раздел 2 – в новой форме здесь приводятся данные о начисленном доходе и налоге за весь период в обобщенном виде. | |

|

100 |

Налоговая ставка. |

|

110 |

Начисленный общий доход по всем сотрудникам за период (дата начисления которого вошла в него). |

|

111, 112, 113 |

Пояснения к строке 110 – отдельно приводятся данные по выплатам в виде дивидендов, по трудовым и ГПХ договорам. |

|

120 |

Число работников, которым выплачен доход. |

|

130 |

Общая сумма примененных вычетов за период. |

|

140 |

Исчисленный налог с суммы из строки 110 с учетом вычетов из строки 130. |

|

141 |

Отдельно отражается налог с дивидендов из строки 111. |

|

150 |

Авансовый платеж – заполняется в отношении иностранных работников на патенте. |

|

160 |

Фактически удержанный налог, дата удержания которого попала в отчетный период. |

|

170 |

Размер НДФЛ, который работодатель не смог удержать по каким-либо причинам. |

|

180 |

Излишне вычтенный НДФЛ. |

|

190 |

Сумма налога, которая была возвращена работодателем работникам. |

| Приложение 1 Справка о доходах и суммах налога физлица на двух листах – новый раздел в расчете 6-НДФЛ заменяет собой ранее действующую справку по форме 2-НДФЛ. Заполнять приложение 1 нужно только по итогам года – впервые за 2021 год. При этом действующая ранее 2-НДФЛ теряет свою силу. |

Как подать документ

Для удобства граждан существует несколько вариантов, с помощью которых может быть подана декларация.

Вашему вниманию все способы:

- Лично обратиться в налоговую службу по месту регистрации или постоянного проживания и передать полный пакет документов.

- Отправить отчетность заказным письмом через почтовое отделение.

- Передать бумаги дистанционно, а именно через персональный профиль налогоплательщика. В таком случае справка заполняется на сайте, путем внесения необходимых сведений.

Необходимо отметить, что в последнее время последний способ предоставления отчетности пользуется большой популярностью. Для того чтобы отправить декларацию в режиме онлайн вам потребуется пройти регистрацию на портале ФНС и получить доступ.

Также потребуется электронная подпись, которую без труда можно получить в специализированном центре. Для физического лица она обойдется в пределах 500 рублей на год, в то время как для индивидуального предпринимателя в пределах 1000 рублей.

Перечень кодов доходов для заполнения 3-НДФЛ

Из приложения №4 к приказу ФНС ясно, какой вид дохода указать в 3-НДФЛ при налоговом вычете, это важно для корректного применения правил. Вот таблица обновленных кодов:

|

Код |

Наименование |

|---|---|

|

01 |

Доход от продажи жилых домов, квартир, комнат (включая приватизированные жилые помещения), дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

|

02 |

Доход от продажи жилых домов, квартир, комнат (включая приватизированные жилые помещения), дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

|

03 |

Доход от продажи иного имущества (за исключением ценных бумаг) |

|

04 |

Доход от операций с ценными бумагами |

|

05 |

Доход от сдачи имущества в аренду (наем) |

|

06 |

Доходы в денежной и натуральной формах, полученные в порядке дарения |

|

07 |

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом |

|

08 |

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом, в том числе частично |

|

09 |

Доход от долевого участия в деятельности организаций в виде дивидендов |

|

10 |

Иные доходы |

|

11 |

Доход от продажи иного недвижимого имущества, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

|

12 |

Доход от продажи иного недвижимого имущества, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

|

13 |

Доход от продажи транспортных средств |

|

14 |

Доход в виде вознаграждения, полученного наследниками (правопреемниками) авторов произведений науки, литературы, искусства и авторов изобретений, полезных моделей и промышленных образцов |

|

15 |

Доход в виде выигрыша, выплачиваемого операторами лотерей, распространителями, организаторами азартных игр, проводимых в букмекерской конторе и тотализаторе |

|

16 |

Доход в виде выигрыша, выплачиваемого организаторами азартных игр, не относящихся к азартным играм в букмекерской конторе и тотализаторе |

|

17 |

Источник выплаты доходов налогоплательщику

Заполнение декларации 3-НДФЛ нередко вызывает вопросы у граждан, самостоятельно ее заполняющих.

На листах отчета, по внесению доходов от источников, полученных в РФ и за ее пределами, нужно указать источники таких доходов. Где взять данные для заполнения и что именно указывать в декларации, рассмотрим далее.

Источник доходов, полученных в РФ

При заполнении источников выплат, полученных в России, помимо наименования источника нужно указать:

В пределах России физическое лицо может получать выплаты от юридических лиц, предпринимателей и других самозанятых лиц, иных физических лиц.

Юридические лица и предприниматели, нотариусы и адвокаты, а также обособленные подразделения иностранных компаний являются налоговыми агентами по НДФЛ. Они обязаны сообщать обо всех выплаченных доходах в налоговую службу и удерживать из них налог. По требованию граждан, агенты обязаны предоставить им информацию о произведенных выплатах и удержанном налоге.

Информация предоставляется путем выдачи справки о доходах 2 НДФЛ. Все сведения, необходимые для заполнения декларации, есть в этой справке. Налогоплательщику нужно просто перенести их в декларацию.

Кроме 2-НДФЛ сведения об источнике дохода можно найти в заключенных договорах. Это могут быть трудовые, гражданско-правовые договоры и т. д.

Запутались, как заполнять документы? Не переживайте, мы сделаем декларацию 3-НДФЛ или нулевую отчетность за вас.

П. 4 ст. 229 НК РФ позволяет не указывать необлагаемые или полностью обложенные НДФЛ доходы, если это не повлияет на получение налоговых вычетов.

Поэтому, если вы, допустим, подаете декларацию, чтобы отчитаться о продаже автомобиля, совсем необязательно собирать справки обо всех доходах за год.

Если источник выплаты физическое лицо

Для граждан, не являющихся налоговыми агентами и выступающих источниками выплаты, в декларации нужно заполнить только графу с наименованием. В нее вписываются фамилия, имя, отчество лица, от которого получены доходы. Сведения указываются в договоре.

Что делать, если вы не знаете от кого получили средства, а договор не сохранился?

В этом случае налогоплательщики часто указывают:

- «физическое лицо», «иное физическое лицо»;

- «продажа автомобиля» и др.;

- ничего не пишут в графе.

Как правило, налоговые органы принимают 3-НДФЛ, заполненные подобным образом. Причина кроется в том, что основной функцией налоговой службы является сбор налогов, а отсутствие сведений об источнике физическом лице не препятствует начислению НДФЛ.

Но следует помнить, что в соответствии с порядком заполнения 3 НДФЛ, указывать нужно ФИО гражданина, и налоговые инспекторы могут требовать заполнить именно эти сведения. Поэтому договоры по полученным доходам нужно сохранять до сдачи декларации.

Источник выплаты за пределами РФ

Для заграничных источников выплаты нужно указать только его наименование. Информацию можно взять из договора, справки о доходах и др.

Каков источник выплат в 3-НДФЛ

Сведения указываются в договоре.

Что делать, если вы не знаете от кого получили средства, а договор не сохранился?

В этом случае налогоплательщики часто указывают:

- «физическое лицо», «иное физическое лицо»;

- «продажа автомобиля» и др.;

- ничего не пишут в графе.

Как правило, налоговые органы принимают 3-НДФЛ, заполненные подобным образом. Причина кроется в том, что основной функцией налоговой службы является сбор налогов, а отсутствие сведений об источнике физическом лице не препятствует начислению НДФЛ.

Но следует помнить, что в соответствии с порядком заполнения 3 НДФЛ, указывать нужно ФИО гражданина, и налоговые инспекторы могут требовать заполнить именно эти сведения. Поэтому договоры по полученным доходам нужно сохранять до сдачи декларации.

Лист А. Доходы от источников в Российской Федерации, облагаемые по ставке __%

Строка 010 — ИНН источника выплаты доходаСтрока 020 — КПП источника выплаты доходаСтрока 021 — Код по ОКАТО источника выплаты доходаСтрока 030 — Наименование источника выплаты доходаСтрока 040 — Сумма доходаСтрока 050 — Сумма облагаемого доходаСтрока 060 — Сумма налога исчисленнаяСтрока 070 — Сумма налога удержаннаяСтрока 080 — Общая сумма доходаСтрока 090 — Общая сумма облагаемого доходаСтрока 100 — Общая сумма налога исчисленнаяСтрока 110 — Общая сумма налога удержанная

Строка 120 — Общая сумма уплаченного налога, в виде фиксированных авансовых платежей

Кто подает декларацию по форме 3-НДФЛ

Рассматриваемый документ должны сдавать все граждане, которые относятся к следующим группам лиц, получившим доход от:

- сдачи в аренду своего имущества;

- от продажи собственности;

- при получении в дар собственности от лиц, которые не являются близкими родственниками;

- доход с источников, за пределами РФ;

- выигрыши, призы.

Также декларацию должны заполнять физические лица, которые занимаются предпринимательской деятельностью не образуя юридического лица, адвокаты и нотариусы, занимающиеся частной практикой. Декларацию заполняют и иностранные граждане, получившие патент.

Что такое ПТС простыми словами

Аббревиатура ПТС расшифровывается как Паспорт транспортного средства (еще его называют техпаспортом автомобиля). Это главный документ, подтверждающий право собственности на автомобиль. Кроме того, ПТС содержит основные и важнейшие сведения об автомобиле. Тут можно провести аналогию с паспортом гражданина страны.

Как выглядит ПТС? Это лист бумаги с водяными защитными знаками формата А4. Каждый такой документ, подобно паспорту гражданина РФ, имеет свою серию и номер. Информацию, содержащуюся в паспорте транспортного средства условно можно разделить на два вида сведений: технические данные и сведения о владельцах.

Как выглядит паспорт транспортного средства

Технические данные об автомобиле записываются в ПТС единожды и не подлежат изменению. В качестве таких данных указываются:

- модель и марка автомобиля;

- тип транспортного средства;

- номер двигателя;

- VIN номер;

- масса автомобиля (номинальная и допустимая);

- цвет кузова;

- характеристики мотора (мощность, объем, тип).

Сведения о владельцах автомобиля в ПТС вносятся на другой стороне листа. Все записи осуществляются последовательно, в хронологическом порядке. Каждая такая запись подтверждается подписями предыдущего и нового владельцев, а также заверяется имеющей такие полномочия организацией (в большинстве случаев это — подразделение ГИБДД).

В отличие от водительского удостоверения и свидетельства о регистрации машины (которые водитель всегда должен быть готов предъявить инспектору ГИБДД) паспорт транспортного средства нет необходимости возить с собой. Более того, возить его в автомобиле категорически не рекомендуется, чтобы в случае угона не делать «подарка» преступникам. ПТС нужен при регистрации автомобиля, при его продаже или в других нечастых случаях, когда приходится подтверждать его собственность.

Если автомобиль покупается в автосалоне в кредит, то оригинал ПТС банк, выдающий заем на покупку автомобиля, как правило, оставляет у себя качестве залога, а владельцу автомобиля выдается заверенная копия ПТС.

Второй раздел

Здесь вы подсчитываете сумму налога, которая вернется на ваш счет.

Заполняйте по порядку:

- Строка 001. Укажите налоговую ставку – 13.

- Строка 002. Поставьте 3 – иное.

- Строка 010 – годовой доход. Нужно посчитать по формуле: строка 070 приложения 1 + строка 070 приложения 2 + строка 050 приложения 3 + строка 220 приложения 5.

- Строка 020 – общая сумма доходов, которые не облагаются налогом. Если такие есть, перенесите из строки 120 приложения 4.

- Строка 030. Строка 010 – 020.

- Строка 040 – сумма вычета. Сложите строки приложения 7: 120, 130, 150 и 160.

- Строка 050. Это убытки по операциям с ценными бумагами (приложение 8 строка 040 + 050). Если таких операций не было, ставим 0.

- Строка 051. Доходы от участия в иностранных компаниях. Переносим из строки 070 приложения 2 или ставим 0.

- Строка 060. Налоговая база. Вычисляется так: строки 030 + 051 – 040 – 050. Если отрицательное значение или ноль, ставим 0.

- Строка 070. Считаем 060*13.

- Строка 080. Переносим строку 080 приложения 1.

- До 150 строки укажите налоги, уплаченные в разных случаях. Если таковых не было, везде проставляем 0.

- Строка 160. Сумма, которую вам вернут. Считаем по формуле: строки 080 + 090 + 100 + 110 + 120 + 130 – 070.

Чем опасен дубликат ПТС при покупке авто?

При приобретении автомобиля, вне зависимости от варианта заключения сделки (с рук или в салоне у дилера), всегда важно требовать оригинал паспорта транспортного средства. Его отсутствие должно стать причиной для уточнения законности сделки;

- Не редкость, когда авто без ПТС в оригинале – это просто украденные машины, которые реализуются по поддельным документам. Однако при продаже по копии паспорта вполне возможно, что она будет отвечать всем заявленным требованиям, но не стоит обольщаться раньше времени. Ведь дубликат может выдать финансовое учреждение, где в качестве залога выступает предмет сделки. Покупать такую машину явно не следует, по крайней мере без разрешения банка, в противном случае сделка будет признана недействительной.

- Также отсутствие оригинала может свидетельствовать о том, что машина находится в угоне. К сожалению, советы «специалистов» и просто «опытных» людей по поводу необходимости возить с собой копию паспорта транспортного средства могут обернуться для владельца крайне неприятными последствиями.

- Использование дубликата может быть актуальным и том случае, если продавец решает сокрыть информацию о предшествующих владельцах – наличие большого количества собственников обычно свидетельствует о неявных недостатках машины. Также утаивание данных используется в ситуациях, когда автомобиль после попадания в дорожно-транспортное происшествие был выкуплен страховой компанией, восстановлен и снова выдан на продажу. Очевидно, что такая история не слишком украшает ТС, отваживая покупателей, что и подталкивает продавцов к сокрытию того факта, что страховая фирма выступала в качестве одного из владельцев.

Если все же нужно заключить сделку, да и продавец не вызывает сомнений, рекомендуется для начала все же проверить соответствие указанных в документе сведений с данными, нанесенными на авто, и информацией, содержащейся в свидетельстве о регистрации транспортного средства.

Потому что вполне возможны ситуации, когда использование копии ПТС обусловлено уважительными причинами:

- кража или утеря;

- порча без возможности восстановления;

- нет места для внесения нового собственника.

Решение о приобретении по дубликату важно принимать с учетом всех значимых обстоятельств. Если вероятность риска высока, лучше отказаться от сделки

Основные ошибки при составлении документа

Многолетний опыт инспекторов по принятию деклараций позволил консолидировать главные погрешности, которые заявители допускают при заполнении.

Таблица 1. Ошибки при заполнении документа

| Ошибка | Описание |

|---|---|

| Ошибка №1 | При оформлении титульного листа не указывается номер корректировки. При первой подаче декларации, например, следует поставить цифру «0». |

| Ошибка №2 | Некорректно вносится код категории налогового резидента. Физлицу, открывшему ИП, необходимо вписать код «720» любом случае, даже, если он снялся с учета на протяжении отчетного периода или не получал прибыли от осуществления коммерческой деятельности. |

| Ошибка №3 | Неправильный код ОКАТО. Большинство заявителей переносят его со справки 2-НДФЛ, а необходимо указывать код по месту жительства. |

| Ошибка №4 | Неверное толкование графы «Место жительства». Нужно внести данные по месту регистрации, а не по фактическому месту нахождения. |

| Ошибка №5 | Отсутствие подписи на каждой странице декларации. |

| Ошибка №6 | В разделе 6 не всегда указывают КБК, ОКАТО и размер налога к доплате или возврату. |

Текст декларации содержит в себе подсказки, и, если внимательно отнестись к ее заполнению, можно добиться успеха на этом нелегком поприще с первого раза.

Видео — Как за 5 минут заполнить декларацию 3-НДФЛ

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

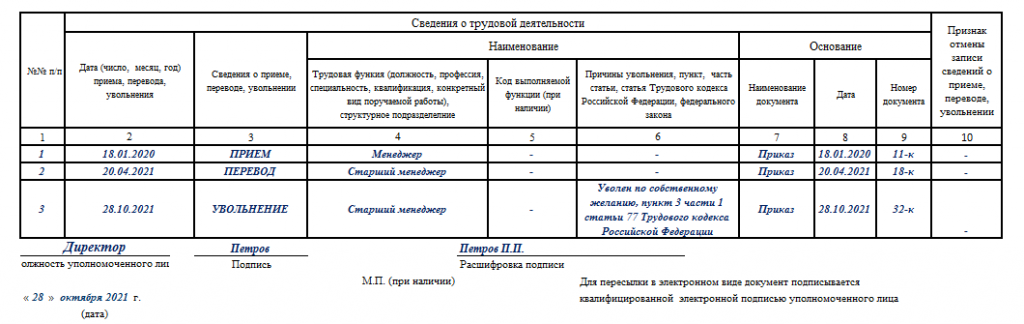

Как правильно заполнить СТД-Р

В справке СТД-Р можно выделить три группы сведений, которые обязательно указывают при заполнении: о работнике, работодателе и трудовой деятельности сотрудника. Рассмотрим подробнее каждый блок.

Сведения о работнике

Нужно указать ФИО – на русском языке, в именительном падеже, без сокращений и инициалов. Пишем так, как указано в паспорте. СНИЛС записывается в виде 11 цифр в формате «ХХХ-ХХХ-ХХХ ХХ» (как на самом документе). Дата рождения вносится в виде «ДД.ММ.ГГГГ».

Сведения о работодателе

Наименование юридического лица указывают так, как прописано в учредительных документах. Если работодателем является ИП, адвокат, нотариус или глава крестьянского (фермерского) хозяйства, то прописывают ФИО в соответствии с паспортом или иным документом, удостоверяющим личность. Сокращения, инициалы или аббревиатуры недопустимы: к примеру, писать «Иванов И.И.» или «ООО «Ромашка»» нельзя.

Далее заполняются остальные поля:

-

регистрационный номер страхователя в ПФР – он состоит из 12 цифр в формате «ХХХ-ХХХ-ХХХХХХ»;

-

ИНН – берется из свидетельства о постановке на учет в налоговых органах, если после заполнения номера в конце остались пустые знаки, в них нужно поставить прочерки;

-

КПП – указывается в соответствии с уведомлением о постановке на учет по месту нахождения подразделения;

-

если сотрудник подавал заявление о предоставлении СТД-Р ранее, либо о продолжении ведения трудовой книжки, заполните соответствующие поле (формат даты — «ДД.ММ.ГГГГ»).

Сведения о трудовой деятельности

В табличном разделе нужно указать все кадровые мероприятия с момента устройства сотрудника и до момента его увольнения (либо до момента оформления справки). Всего в таблице 10 граф.

Графа 1. Порядковый номер кадрового мероприятия. Заполняется в хронологическом порядке: от самых ранних к самым последним.

Графа 2. Дата кадрового мероприятия — информацию берем из соответствующего приказа.

Графа 3. Вид кадрового мероприятия. Возможны пять вариантов:

-

ПРИЕМ – прием сотрудника на работу или службу;

-

ПЕРЕВОД – перевод на другую работу;

-

ПЕРЕИМЕНОВАНИЕ – изменение наименования страхователя;

-

УСТАНОВЛЕНИЕ (ПРИСВОЕНИЕ) – при получении новой профессии, квалификации, обязательно прописываются разряды, классы, категории и пр.;

-

УВОЛЬНЕНИЕ – при увольнении с работы.

Графа 4. Указываем название специальности, профессии, либо вид работы и название подразделения. Информацию следует брать из штатного расписания. Название подразделения указывается только в том случае, если это прописано в трудовом договоре.

Если работник имеет право на льготы, либо есть ограничения, связанные с работой или должностью, то при заполнении графы нужно руководствоваться квалификационным справочникам или отдельным положениям профессиональных стандартов (ст. 57, ст. 195.3 ТК РФ).

В случае если причиной увольнения стало решение суда (например, работника лишили права занимать определенную должность), то в графе нужно указать эту информацию: что запретили, на каком основании и на какой срок.

Графа 5. Эту часть таблицы заполняют начиная с 1 января 2021: указывают код выполняемой функции в формате «ХХ.ХХХ-Х-Х»:

-

первые пять символов – это код наименования вида профессиональной деятельности в соответствии с первым разделом профстандарта;

-

если в документе нет точной формулировки трудовой функции, её можно подобрать по профессии, должности, специальности (раздел III профстандарта);

-

шестой символ – буквенное обозначение кода трудовой функции;

-

седьмой символ – цифровой знак уровня квалификации.

К примеру, для директора по персоналу в графу 5 вписывают 07.003-Н-7. Профстандартом для этой специальности является «Специалист по управлению персоналом». Первые пять символов указаны в разделе I документа. Шестой и седьмой символы соответствуют обобщенной трудовой функции – «Стратегическое управление персоналом организации» из раздела III этого же документа.

Графа 6. Статья Трудового кодекса, на основании которой работник увольняется.

Графы с 7 по 9. Сюда вносят реквизиты приказа об увольнении.

Графа 10. Отводится для исправления ранее поданных сведений.

Штрафы за несвоевременную подачу декларации 3-НДФЛ

Все зависит от того, какая конкретно декларация была подана с опозданием:

- Если подана с опозданием декларация, по которой ничего выплачивать не нужно, то штраф составляет 1000 рублей. Этот документ является подтверждением, что налогоплательщик государству ничего не должен.

- Если налог к выплате есть, а документ не подали в нужные сроки – 5% от суммы налога за каждый месяц просрочки, но не больше, чем 30%.

- Если налог не выплачен и не поданы документы до 15 июля – 20% от суммы полагающегося налога. Если уклонение от налогов умышленное, то сумма штрафа возрастает до 40% от суммы отчислений.

Но штраф возможно применить только в случае, если непосредственно налоговый орган обнаружил нарушения. Если налогоплательщик сам выявил опоздание и подал все документы, то налоговики не могут уже применять к нему санкции.

Как заполнять бланки ОГЭ

Давайте подробнее разберёмся, как нужно заполнять каждый из этих бланков.

Бланк ответов №1

Бланк ответов №1 состоит из нескольких полей:

- верхнего поля для регистрации данных об учащемся и предмете, по которому проходит экзамен;

- непосредственно поля для кратких ответов на вопросы («Ответы на задания с кратким ответом»);

- части поля для замены неправильных ответов на задания («Замена ошибочных ответов»);

- нижнего поля для отметок экзаменационной комиссии.

Образец заполнения бланка ОГЭ в поле регистрации выглядит так:

Вот пример, как должен выглядеть бланк ответов ОГЭ при правильном заполнении:

Кстати! Для наших читателей сейчас действует скидка 10% на любой вид работы.

Как заполняется бланк ответов на ОГЭ? Правила для разных дисциплин немного отличаются. Но есть и кое-что общее:

Преподаватель должен разместить на доске образец заполнения бланка ОГЭ по математике, русскому и другим предметам. Но если что-то осталось непонятным, вы всегда сможете задать вопрос.

Используйте для предварительных ответов черновики или листы КИМ

А после проверки переносите их в бланки ответов.

Будьте аккуратны и обращайте внимание на подсказки — в самом бланке уже есть указания, какие поля нужно заполнять, а какие нет.

Бланк ответов №2

В бланке ответов №2 участники экзамена отвечают на задания, которые требуют развёрнутого ответа. Это всегда прописывается в КИМ, так что будьте внимательны. Сам бланк состоит из двух частей: верхней и нижней. Верхняя дублирует часть информации из бланка №1, а в нижнюю вносятся сами ответы.

Основные правила заполнения:

- В бланке ответов №2 никогда не указывается личные данные участника!

- Для ответов можно использовать не только лицевую сторону бланка, но и оборотную, написав предварительно внизу «Смотри на обороте». Если этого пространства недостаточно, вы можете попросить дополнительный бланк №2.

- Записи ответов вносятся плотно, не должно быть пустых строк.

- Необходимо соблюдать разметку листа и не выходить за границы. Иначе компьютер просто не сможет считать ваш ответ.

Социальный вычет на лечение, обучение, благотворительность и страхование

Социальные выплаты учитываются из расходов, которые потрачены на лечение, обучение, а также страхование и благотворительность. Максимум, как и прежде 15 600, то есть необлагаемая база – 120 тысяч рублей. При оплате обучения детям выдают по 5 600 на каждого ребенка. Если лечение относится к категории дорогостоящего, то размер налогового вычета не ограничен.

Как заполнить декларацию на вычет за лечение

Алгоритм заполнения декларации для получения вычета за лечение все тот же, что и описан выше. Но в качестве подтверждающих документов необходимо предоставить:

- договор с клиникой;

- копию ее лицензии;

- справку о потраченных на лечение деньгах.

Все это можно получить в клинике, предоставив им чеки с оплатой лечения. В справке укажут ту сумму, на которую пациент предоставит чек, если чек утерян – справку не выдадут. Для получения рассматриваемой справки необходимо в клинике написать заявление, там же выдадут заверенную копию лицензии.

При заполнении декларации необходимо поставить галочку в графе Социальные вычеты, «Лечение».

ВАЖНО! Все необходимые документы в клинике, скорее всего, выдадут не за один день, это стоит учитывать. Обычно подготовка занимает около 5–7 дней

Приложение 1

В приложении нужно указать доходы, которые вы получили за отчетный период от российских работодателей. Если были поступления от иностранных компаний, нужно заполнить приложение 2. Если источников дохода несколько (например, вы меняли работу), для каждого заполняйте отдельное приложение. Чтобы оформить приложение, вам потребуется справка о доходах с места работы. ИНН, КПП, ОКТМО работодателя можно посмотреть на этой справке.

Что нужно заполнить:

- Строка 010. Ставка налога. Для физических лиц 13%, если иное не предусмотрено налоговым кодексом.

- Строка 020. Код дохода можно посмотреть здесь: . Если вы вносите доход по трудовому договору (официальное трудоустройство), ставьте код 07.

- Строка 030. ИНН организации, которая платит вам зарплату.

- Строка 040. КПП работодателя.

- Строка 050. Код по ОКТМО.

- Строка 060. Название организации.

- Строка 070. Сумма дохода за год.

- Строка 080. Сумма удержанного налога за год.