Как применять на практике пбу 18/02 «учет расчетов по налогу на прибыль организаций»

Содержание:

- Когда возникают ПНО и ПНА

- Постоянные разницы при безвозмездной передаче имущества

- Списание отложенных обязательств по налогам

- Отложенный налог на отчетную дату — Отложенный налог на начало года

- Проводки по налогу на прибыль — популярные вопросы

- Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

- Балансовый метод ведения ПБУ 18/02

- Постоянное налоговое обязательство: что это, как начислить постоянное налоговое обязательство, отражен постоянный налоговый актив

- Капитал в балансе

- Как учитываются отложенные активы?

- Отчет по отпускам для табеля

- Определение ежемесячной суммы начисления и погашения разницы из-за неравномерности амортизации

- Что такое двойная запись в бухгалтерском учете?

Когда возникают ПНО и ПНА

ПНО возникают, если расходы по какой-либо операции можно признать только в бухгалтерском учете, а в налоговом учете их нельзя учесть никогда.

Это, например:

-

стоимость имущества, переданного безвозмездно;

-

затраты на проведение банкета.

Также ПНО могут возникать, если доходы по какой-либо операции признаются только в налоговом учете.

Например, п. 8 ст. 250 НК РФ предусмотрено включение в состав доходов при исчислении налога на прибыль стоимости безвозмездно полученных товаров, работ (услуг).

В то же время бухгалтерским законодательством не предусмотрено отражение стоимости таких работ (услуг) на счетах бухгалтерского учета.

Соответственно, у организации, получившей в отчетном периоде работы (услуги) на безвозмездной основе, появится постоянная разница, равная рыночной стоимости этих работ (услуг) и ПНО.

Из-за того, что расходы признаются только в бухгалтерском учете (доходы — только в налоговом учете), бухгалтерская прибыль оказывается меньше, чем налоговая прибыль.

ПНО рассчитывается по формуле:

ПНО = Величина расходов, которые учитываются только в бухгалтерском учете Х Ставка налога на прибыль (20%); или

ПНО = Величина доходов, которые учитываются только в налоговом учете Х Ставка налога на прибыль (20%);

ПНА возникают, когда расходы отражаются только в налоговом учете.

Например, госпошлина, уплаченная при приобретении земельного участка не для продажи, в бухучете включается в стоимость участка, а в налоговом учете признается в прочих расходах.

Также ПНА могут возникать, если доходы по какой-либо операции признаются только в бухгалтерском учете.

В связи с тем что расходы признаются только в налоговом учете (доходы — только в бухгалтерском учете), бухгалтерская прибыль получается больше, чем налоговая прибыль.

ПНА (сумма превышения УРНП над ТНП) рассчитывается по формуле:

ПНО (сумма превышения ТНП над УРНП) рассчитывается по формуле:

ПНА= Величина расходов, которые учитываются только в налоговом учете Х Ставка налога на прибыль (20%); или

ПНА= Величина доходов, которые учитываются только в бухгалтерском учете Х Ставка налога на прибыль (20%);

Как начислить ПНО

Данный показатель находится в прямой зависимости от нескольких постоянных разниц. Они включены в формулу, на основании которой компания имеет возможность данные обязательства рассчитать. Формула выглядит следующим образом:

Подчеркнем, что базовая ставка стандартно составляет 20%. На таком уровне она сохраняется на протяжении длительного времени, начиная с 2009 года, когда был принят соответствующий федеральный закон № 224, регламентирующий положения государственно-частного партнерства.

При этом на законодательном уровне было решено, что региональные власти на местах имеют право вводить свою величину ставки. Наглядный пример, как это работает, можно привести по подобию Москвы. Здесь для компаний, специализирующихся на производстве автомобилей, введены пониженные налоговые ставки в размере 12,5%. А остальные предприятия рассчитывают свою отчетность, ориентируясь на требования федерального законодательства.

Влияние ПНО на прибыль компании

Оценить, как данные обязательства по уплате налогов оказывают воздействие на финансовое состояние предприятия, можно, снова обратившись к тому же Положению. Изучив его, придем к выводу, что прибыль по бухучету, перемноженная с налоговой ставкой, будет считаться условным расходом. Такое значение необходимо учитывать, определяя величину налога на прибыль.

Разделив совокупные условные траты на приобретенный за отчетный период доход, его стремятся максимально приблизить к полученным ранее параметрам. Для этого как раз требуется воспользоваться понятиями и расчетами обязательств и активов. Здесь заключается ключевое воздействие этих обязательств на конечную прибыль.

Постоянные разницы при безвозмездной передаче имущества

В соответствии с п. 16 ст. 270 НК РФ организации не имеют права признавать для целей налогообложения расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав), а также иные расходы, связанные с такой передачей.

Следовательно, в случае, если организация передает безвозмездно — неважно, своим работникам, другой коммерческой или некоммерческой организации, сторонним физическим лицам или кому-то еще — какое-либо имущество, в бухгалтерском учете возникают соответствующие убытки (в виде покупной или остаточной стоимости переданного имущества и расходов, связанных с их передачей), а в налоговом учете этот убыток в расчет не принимается. Более того, в соответствии с пп

1 п. 1 ст. 146 НК РФ передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе на территории РФ признается реализацией товаров (работ, услуг) и, соответственно, объектом налогообложения по НДС. Причем согласно п. 2 ст. 154 НК РФ при реализации товаров (работ, услуг) на безвозмездной основе налоговая база определяется как стоимость переданных товаров (работ, услуг), исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ, — иными словами, исходя из их рыночных цен

Более того, в соответствии с пп. 1 п. 1 ст. 146 НК РФ передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе на территории РФ признается реализацией товаров (работ, услуг) и, соответственно, объектом налогообложения по НДС. Причем согласно п. 2 ст. 154 НК РФ при реализации товаров (работ, услуг) на безвозмездной основе налоговая база определяется как стоимость переданных товаров (работ, услуг), исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ, — иными словами, исходя из их рыночных цен.

Поэтому в момент передачи имущества нужно также начислить НДС по данному имуществу, причем, раз никаких сумм принимающей стороне не предъявляется, уплатить этот НДС организации придется из собственных средств. Поэтому данная сумма НДС также считается расходом, связанным с осуществлением безвозмездной передачи, не подлежащим признанию в целях налогообложения прибыли.

Пример 3. К десятилетию деятельности компании «Русский мех» руководство приняло решение подарить пяти работникам, проработавшим в компании с момента ее создания, в качестве ценных подарков продукцию собственного производства — шубы. Себестоимость каждой шубы составляет 40 000 руб., продажная цена — 70 800 руб., в том числе НДС — 10 800 руб.

В связи с такой передачей в бухгалтерском учете фактически сформировался убыток, состоящий из двух частей:

- себестоимость переданных товаров:

40 000 руб. x 5 шуб = 200 000 руб.;

- НДС по безвозмездной передаче (исходя из рыночных, то есть продажных цен) в размере

10 800 руб. x 5 шуб = 54 000 руб.

Таким образом, общая сумма убытка (прочих расходов) составила 254 000 руб.

Однако в налоговом учете в соответствии с п. 16 ст. 270 НК РФ признать данные расходы нельзя. Поэтому бухгалтеру придется отразить постоянную разницу в сумме 254 000 руб. и начислить постоянное налоговое обязательство в сумме:

254 000 руб. x 24% = 60 960 руб.

Дебет 91-2, аналитический счет «Расходы, не признаваемые в налоговом учете»

Кредит 43

200 000 руб. — списана себестоимость переданных безвозмездно в качестве ценных подарков работникам шуб;

Дебет 91-2, аналитический счет «Расходы, не признаваемые в налоговом учете»

Кредит 68

54 000 руб. — начислен НДС по безвозмездно переданным шубам исходя из их рыночной стоимости (продажных цен);

Дебет 99, субсчет «Бухгалтерская прибыль (убыток)»

Кредит 91-9

254 000 руб. — бухгалтерская прибыль уменьшена на величину расходов, связанных с безвозмездной передачей шуб, не учитываемых в составе расходов для целей налогообложения прибыли;

Дебет 99, субсчет «Постоянные налоговые обязательства»

Кредит 68

60 960 руб. — начислено постоянное налоговое обязательство (в связи с непризнанием расходов, связанных с безвозмездной передачей имущества, в налоговом учете).

Списание отложенных обязательств по налогам

При понижении объема временных разниц производится снижение и списание налоговых обязательств отложенного характера. Операция сопровождается проводкой по счетам: Дт 77 («ОНО») / Кт 68 («Расчеты по налогам»).

Пример расчета 2. По всему объему учитываемых по облагаемой базе временных разниц к началу периода (500 000 руб.) рассчитано отложенное обязательство, равное 100 000 руб. (500 000 руб. * 20%). Запись по счетам операции по начислению 100 000 руб.: Дт 68 / Кт 77.

К концу учитываемого периода произошло частичное списание временных разниц, составивших в общей сумме 200 000 руб. В связи с чем начисленные отложенные обязательства составляют 40 000 руб. (200 000 руб. * 20%).

Ранее начисленная отложенная сумма подлежит списанию в размере 60 000 руб. (100 000 руб. – 40 000 руб.). Запись операции по списанию 60 000 руб. по счетам: Дт 77 / Кт 68.

В случае выбытия объекта, в связи с которым были образованы налогооблагаемые разницы, начисленное обязательство подлежит списанию полностью. Выполняемая в таком случае операция будет отражаться с использованием счетов 77 (Дт) и 99 (Кт) («Прибыли, убытки»).

Пример расчета 3. Первоначальная стоимость учитываемого на балансе компании основного средства равна 1 000 000 руб. Расчет амортизации к концу учитываемого периода выполнен разными методами и составил 300 000 руб. по бухучету и 600 000 руб. по облагаемому учету. Временная облагаемая налогом разница по рассматриваемому объекту составила 300 000 руб. (600 000 руб. – 300 000 руб.). Отложенная налоговая сумма — 60 000 руб. (300 000 руб. * 20%).

Начисление суммы (60 000 руб.) выполнено проводкой по счетам: Дт 68 / Кт 77.

При реализации — продаже — основного средства требуется списание отложенного обязательства. Операция по списанию 60 000 руб. по счетам будет выглядеть: Дт 77 / Кт 99.

К сведению! При понижении ставки налога по прибыли отложенные обязательства также подлежат списанию, а в случае повышения ставки производится доначисление ОНО. Проводка затрагивает Дт 84 сч. («Прибыль нераспределенная») / Кт 77 сч. При уменьшении выполняется обратная проводка.

Отложенный налог на отчетную дату — Отложенный налог на начало года

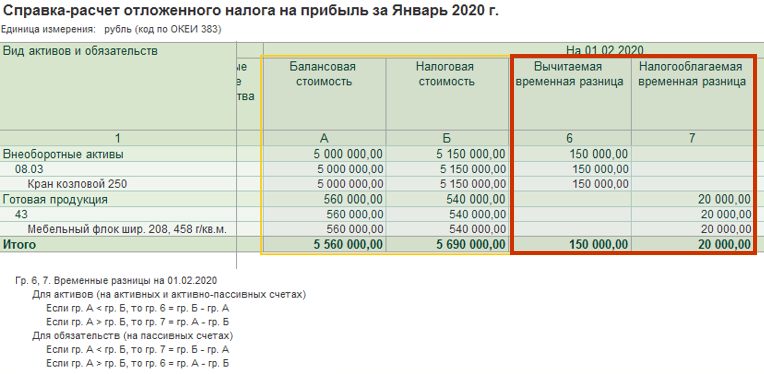

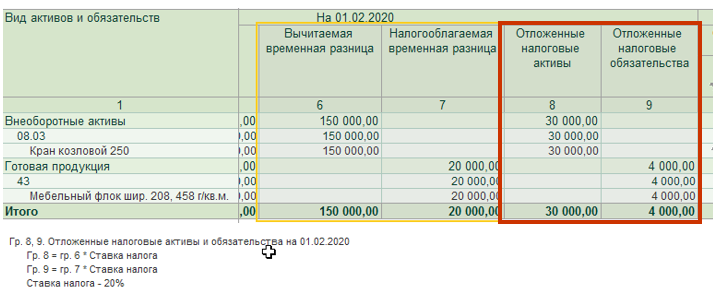

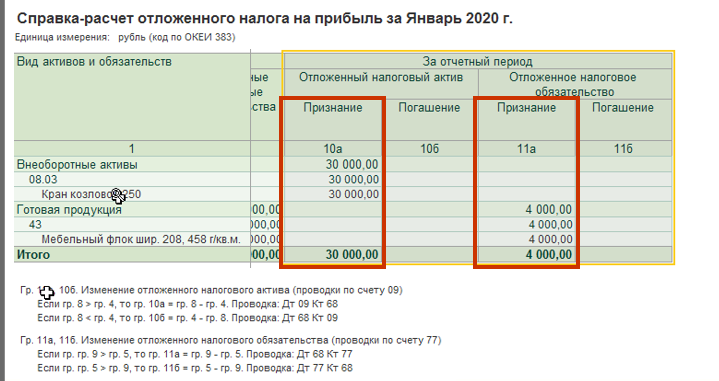

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы – как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

Проводки по налогу на прибыль — популярные вопросы

Если вместо прибыли у компании образовался убыток, то при умножении на налоговую ставку он считается условным доходом по налогу на прибыль (УДНП).

Разницы бывают разные

Разница в данных образуется всякий раз, когда поступление или затрата отражаются в БУ и НУ различными способами. Бухгалтеру нужно понимать, какое расхождение он учитывает, так как проводки при этом тоже отличаются.

Бывает два вида разниц:

- временные;

- постоянные.

Временные называются так, потому что сглаживаются с течением времени. Они возникают, при учёте бухгалтерских и налоговых сведений о денежных затратах или поступлениях в разное время, но в одной и той же сумме. И, в конечном итоге, при полном списании средств со счетов, сводятся к нулю.

Постоянные разницы не сглаживаются никогда. Постоянным бывает несовпадение денежных сумм, когда некий расход или доход фиксируется только в одном учёте: или налоговом, или бухгалтерском.

Что такое ОНА и ОНО

Временная разница в свою очередь делиться на:

- вычитаемую;

- налогооблагаемую.

Чтобы определить, какую из них составляет сумма, посчитайте итоговую прибыль. Если выручка по НУ больше, чем по БУ, то разница вычитаемая (вы заплатите налог с большей суммы, чем реально получили, и у вас останется налоговый «запас»). Если бухгалтерская выручка больше налоговой, разница налогооблагаемая (налог платится с меньшей суммы, чем реальная прибыль, поэтому перед бюджетом у вас останется долг).

ОНА расшифровывается как отложенный налоговый актив. Это и есть так называемый «запас», который образуется при вычитаемой разнице. Актив вычисляется по формуле: разница между налоговой и бухгалтерской прибылью умножить на ставку налога.

При проводке ОНА отражается в строках счётов:

ОНО — отложенное налоговое обязательство. Долг, который у вас остаётся, если бухгалтерская прибыль превышает налоговую.

ОНО отражается в проводке:

Отложенное обязательство считается по формуле: налогооблагаемая разница (бухгалтерская прибыль минус налоговая) умножить на ставку налога.

Что значит ПНО и ПНА

Сокращения ПНО и ПНА используются для проводок при постоянной разнице, которая тоже делится на:

- положительную (налоговая прибыль больше бухгалтерской);

- отрицательную (наоборот).

ПНА — постоянный налоговый актив.

ПНО — постоянное налоговое обязательство.

Полная аналогия с отложенными активом и обязательством (ОНА, ОНО)

В проводках:

—

Какие счета формируют проводки

Начисление налога всегда отображается по кредиту счёта 68. Чтобы отражать все операции, к нему открывают специальный субсчёт — он нужен для приведения бухгалтерской и налоговой прибыли к единому показателю при расхождении сумм. По окончании отчётного периода суммы налога отраженные в декларации и бухучёте должны совпасть. Субсчёт носит название » расчёты по налогу на прибыль». По кредиту счёта 68 отражаются проводки УРНП, ОНА, ПНО. По дебету — УДНП, ОНО, ПНА.

Примеры

- Как возникла временная разница: ООО «Карма» ввело ОС стоимостью 220 000 рублей в эксплуатацию. Срок полезного использования 10 лет. Для НУ применяется линейная амортизация, а для бухучёта стоимость ОС списывается в пропорции объему произведенного товара. Величина отчислений на амортизацию отличается от сумм бухучёта, каждый месяц образуется разница. Через 10 лет, когда закончится срок использования, стоимость спишется полностью и в налоговом, и в бухгалтерском учёте. Поэтому расхождение является временным.

- Как возникла постоянная разница: Затраты на рекламу при налогообложении вычитаются только в пределах 1% выручки от продажи. Если ООО «Карма» вкладывает в рекламу 300 000 рублей, в бухгалтерском учёте этот расход отражается полностью. Допустим, процент от продажи составит 100 000 рублей. В налоговом учёте фиксируется только эта сумма. Значит разница составит 300 000 — 100 000 = 200 000 рублей. Оставшиеся 200 000 рублей, затраченные на рекламу, не будут списаны в НУ никогда. Разница сохранится, то есть она — постоянная.

- Как совместить УРПН и ТНП: Прибыль ООО «Карма» по бухучёту — 1 700 000 рублей.

УРПН составит:

Прибыль по НУ — 1 200 000 рублей.

ТНП равен:

Если за период возникла постоянная отрицательная разница 300 000 рублей, и временная вычитаемая разница 200 000 рублей, то проводки таковы:

ДЕБЕТ 99 КРЕДИТ 68 (субсчёт «расчёты по налогу на прибыль») — 340 000 рублей — отражён УРНП

ДЕБЕТ 68 (субсчёт «расчёты по налогу на прибыль») КРЕДИТ 99 — отражён ПНА

ДЕБЕТ 09 КРЕДИТ 68 (субсчёт «расчёты по налогу на прибыль») — отражён ОНА

По КРЕДИТУ счёта 68 (субсчёт «расчёты по налогу на прибыль») в итоге образуется сальдо:

340 000 — 60 000 — 40 000 = 240 000 рублей

Теперь величина совпадет с текущим налогом (ТНП), которая также равна 240 000 рублей.

Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Отчет для проверки правильности данных во всех регламентированных отчетах 6-НДФЛ — по всем организациям и обособленным подразделениям. Анализируются:

1. Данные возвращенного налога в 6-НДФЛ должны быть равны возвращенному налогу из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом ВозвращеноНалоговымАгентом, за период отчета. (голубой цвет).

2. Удержанный налог из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с учетом возвратов и НДФЛ к уплате из Регистра накопления «РасчетыНалоговыхАгентовСБюджетомПоНДФЛ» — сомневаюсь — что это верно — может кто-нибудь прокомментирует? (зеленый цвет).

3. Удержанный налог в Разделе 1 (070) должен быть равен Удержанному налогу из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом Удержано (без учета возвращенного налога ). (золотой цвет).

4. Анализируется удержанный НДФЛ в отчете 6-НДФЛ Раздел 2 (140) и данные по удержанному налогу Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом Удержано (без учета возвращенного налога ) по крайнему сроку уплаты. (бледно желтый цвет).

5. Контрольное соотношение 2.1: (070) — (090) д.б. — значит «недоплата» (ярко-розовый цвет), если > значит «переплата» (бледно-розовый цвет)).

2 стартмани

Балансовый метод ведения ПБУ 18/02

В программе 1С Бухгалтерия 8 учет постоянных и временных разниц ПБУ 18/02 ведется балансовым методом.

Разница, возникающая между балансовой стоимостью актива (обязательства) и его налоговой величиной, — временная (п. 8 ПБУ 18/02).

При балансовом методе временные разницы определяются на отчетную дату, в 1С — на последний день месяца.

Основные понятия ПБУ 18/02

Временная разница — разница в БУ и НУ, возникающая в оценке активов или обязательств (на балансовых счетах).

Как определить тип временной разницы.

Регистр временных разниц

Регистр учета временных разниц — бухгалтерский регистр для определения временных разниц и отложенного налога (ОНА, ОНО) по ним.

Формируется по активам и обязательствам и соответствующим им счетам.

Форма регистра предложена НРБУ БМЦ в Рекомендации от 11.12.2019 N Р-109/2019 – Кпр «Регистр учета временных разниц».

Регистр заполняется с учетом правил:

- записывается со знаком:

- «+» — стоимость активов;

- «-» — стоимость обязательств;

- разница находится: НС – БС;

- результат определяется:

- «+» — ВВР х 20% = ОНА;

- «-» — НВР х 20% = ОНО.

Постоянная разница

Постоянные разницы — это доходы и расходы:

- формирующие бухгалтерскую прибыль (убыток), но НИКОГДА не учитываемые при определении налоговой базы,

и наоборот: - формирующие (уменьшающие) налоговую базу, но не влияющие на бухгалтерскую прибыль (убыток).

Расход по налогу на прибыль

Расход (доход) по налогу на прибыль (РНП) — сумма налога на прибыль, уменьшающая (увеличивающая) прибыль (убыток) до налогообложения.

или

Постоянное налоговое обязательство: что это, как начислить постоянное налоговое обязательство, отражен постоянный налоговый актив

Все юрлица осуществляют уплату обязательных платежей в бюджет на основании своей бухгалтерской отчетности. Поскольку расчеты полученной прибыли регулируются разными законодательными нормами, возникает несоответствие сумм между их учетом и фактическим фискальным расчетом. Так в балансе появляется или постоянная разница (ПР) или постоянное налоговое обязательство (ПНО).

ПНО возникает, когда по данным бухгалтерской отчетности юрлицо получило прибыль в меньших размерах, чем та, которая образовалась на базе налогового учета в результате разницы между всеми доходами и расходами предприятия. Простыми словами, так происходит, когда величина полученной юридическим лицом прибыли не совпадает с данными фискальной службы.

Еще одним понятием, которое неизменно сопровождает фискальный учет, являются постоянные разницы. Оно обозначает ситуацию, когда определенные доходы или расходы учитываются только в одном месте: в фискальной или бухгалтерской отчетности.

Другими словами, ПР – это доход или расход, который отображается на соответствующих счетах в отчетности и не входит в состав доходов или расходов для целей налогообложения.

ПР бывают положительными или отрицательными. Первые увеличивают бухгалтерскую прибыль до налогооблагаемой, формируя таким образом ПНО. При получении положительной ПР для предприятия увеличивают налоговый порог.

Отрицательные ПР, наоборот, снижают прибыль по бухгалтерии до уровня фискальной базы и таким образом формируется постоянный налоговый актив.

Существуют еще понятие «временные разницы», оно обозначает те суммы, которые появляются только на определенный промежуток времени, а затем исчезают. Юридические лица осуществляют перечисления в бюджет на основании текущей прибыли.

Различия, которые возникают между фискальным и финансовым учетом, отображаются в соответствии с положением «Учет расчетов по налогу на прибыль организаций» 18/02. Его утвердил своим приказом №114н от 19.11.2002 года Минфин РФ.

Применять его в своей работе должны все юрлица, которые получают доход и платят соответствующие отчисления в бюджет.

Освобождаются от влияния ПБ 18/02 только:

- бюджетные учреждения;

- кредитные организации;

- некоммерческие организации.

Предприятия, которые относятся к малым, сами определяются, будут они применять ПБ18/02 в своей деятельности или нет. Свое решение они должны обязательно отобразить в учетной политике предприятия.

https://youtube.com/watch?v=-GQbun-tEwI

К субъектам малого предпринимательства относятся компании, фирмы, организации и т. д., которые отвечают критериям ФЗ «О развитии малого и среднего предпринимательства в РФ» от 24.07.2007 г. № 209 и нового 156-Ф3 от 29.06.2015.

Почему появляются налоговые обязательства

Государство, принимая различные нормативные акты, хочет сблизить два учета, выровнять их, но на сегодняшний день все равно ситуаций, когда возникают постоянные налоговые обязательства или постоянные разницы, очень много. Основные причины их появления:

- оплата юрлицом своим работникам материальной помощи или других денежных выплат, которые не соответствуют условиям трудового договора. В результате эти суммы проходят по статьям бухгалтерского учета, но никаким образом не влияют на налог на прибыль;

- командировочные, рекламные и представительские расходы, платежи на добровольное медицинское страхование работников и т. д. В отчетность все эти суммы попадают в полном размере, налоговая же учитывает их только в пределах четко утвержденных лимитов;

- пени, штрафы, оплаченные в бюджет. Эти расходы проходят по бухгалтерской отчетности, не попадая в фискальную.

Формула расчета

Для того чтобы узнать ПНО, используют следующий способ:

ПНО=ПР*НП, где

ПР – это постоянная разница

НП – налог на прибыль (ставка в %)

Рассмотрим пример:

Фирма «XXX» на свой профессиональный праздник приобрела для своих сотрудников подарки на сумму 35 000 рублей. В фискальный учет эта сумма не попадает, а вот в финансовом отчете 35 000 рублей проходят по счету «Внереализационные расходы».

Разница, которая получилась между учетами, не будет ликвидирована в следующих отрезках времени, поэтому в бухгалтерской отчетности отображается ПНО следующей проводкой:

Дебет 99.02 Кредит 68.02 – 7000 руб. (35000 руб. *20%)

Отображение в отчетности

Постоянные налоговые активы (ПНА) или обязательства отображаются по счету 99 «Прибыль и убытки» с помощью следующих проводок:

Дебет 68 «Расчеты по НП» Кредит 99 «ПНА» – это указывает на то, что начислен ПНА с отрицательной ПР;

Если наоборот: Дебет 99 Кредит 68 – тогда начислено ПНО с положительной ПР.

Капитал в балансе

Помимо обязательств, в пассиве баланса присутствует и еще один раздел ― собственный капитал организации. Нередко показатель рассчитывается как чистые активы, то есть определяется разница между прочими активами и обязательствами предприятия. Сформированный капитал представляет собой совокупность взносов учредителей и экономический результат работы предприятия. Состоит из следующих статей:

- уставный капитал формируется в начале деятельности, может изменяться в течение работы;

- добавочный капитал ― часть собственных средств, влияющих на величину чистых активов;

- резервный капитал используется в целях погашения потенциальных убытков;

- переоценка оборотных активов ― финансовый инструмент, повышающий инвестиционную привлекательность фирмы и влияющий на величину чистых активов;

- собственные акции;

- нераспределенная прибыль как финансовый результат по итогам деятельности.

Каждый из показателей бухгалтерской отчетности ― активы, обязательства, капитал, характеризуют деятельность компании. Для проведения финансового анализа и экономической оценки необходимо знать реальную величину каждой составляющей.

Как учитываются отложенные активы?

Рассматриваемые активы отражаются в бухучете в счете 09 с соответствующим наименованием. Корреспонденцией по кредиту могут являться следующие счета:

- счёт 68 «Расчеты по налоговым сборам». В данной строчке отражается наличие факта исчезновения налогового актива. Сумма должна совпадать со снижением условных начислений аналогичного периода. Исчезнуть налоговый актив может вследствие проведения уплаты. Активы могут не только исчезнуть, но и уменьшиться;

- счёт 99 «Прибыли и убытки». Списание с основного счета 09 происходит только при выбытии актива из оборота.

Корреспонденцией по дебету является счет 68 «Расчеты по налогам». В данной строке отражается отложенный актив. Он будет увеличивать сумму условных доходов или убытков на отчетный период.

ВАЖНО! Налоговые активы способствуют снижению налоговых отчислений. Связано это с переплатой налога на прибыль за отчетное время

Активы также могут быть основанием для получения компенсационных выплат за переплату.

Примеры расчетов

ПРИМЕР 1. На предприятии амортизационные начисления определяются по способу снижаемого остатка. Они составили 150 000 рублей. Налог на прибыль определяется линейным способом. Он равен 50 000 рублей. Иных несоответствий между данными бухгалтерской и налоговой отчетности нет. Прибыль, до момента исчисления налога, составила 300 000 рублей. Налоговая база составляет 400 000 рублей. Налоговая ставка равна 20%.

Бухгалтеру необходимо вычислить разницу между амортизацией в налоговой и бухгалтерской документации. Равна она 100 000 рублей (из 150 000 рублей вычитается 50 000 рублей). Возникшая разница обладает признаками временной. Суммы в отчетности сравниваются в процессе амортизации. Возникшая разница является причиной появления налогового актива. Связано это с тем, что рассчитанная налоговая база превышает прибыль до момента исчисления налогов в бухгалтерских документах.

Размер отложенного актива составит 20 000 рублей. Для этого полученная разница умножается на налоговую ставку (100 000 рублей умножается на 20%).

ВАЖНО! Правильность вычислений можно проверить. Размер налога на прибыль должен соответствовать размеру налога, прописанного в декларации

Размер отчислений на прибыль нужно определять на основании ПБУ 18/02.

ПРИМЕР 2. Рассмотрим ситуацию с данными из прошлого примера. Проверим правильность вычислений. Размер условного расхода составит 60 000 рублей. Для получения этого показателя требуется умножить прибыль (300 000 рублей) на налоговую ставку (20%). Получившиеся 60 000 рублей умножаются на отложенный актив, составляющий 20 000 рублей. Текущий показатель отчислений на прибыль, согласно бухгалтерскому отчету, составит 80 000 рублей.

Затем требуется вычислить текущий налог, который указан в декларации. Для этого налоговая база (400 000 рублей) умножается на налоговую ставку (20%). Итог вычислений: 80 000 рублей. Оба полученных показателя совпадают. Это значит, что проведенные расчеты были верными.

Отчет по отпускам для табеля

Долго искала отчет для кадровиков для табеля по отпускам — чтобы учитывались отпуска без сохранения заработной платы, подходящего для себя не нашла, поэтому сделала свой…Надеюсь данный отчет будет полезен.

Отчет по отпускам, в том числе доп.отпускам и отпускам без сохранения з.п. Учитываются переходящие отпуска, — в этом случае в колонке «К.» — количество дней будет столько, сколько дней выпадает на месяц, для которого строем отчет. Например если отпуск с 25.04. по 06.05. а отчет мы строим на апрель — то в «К.» попадет 5 дней. Если отчет строим за май — то в «К.» попадает 6 дней.

1 стартмани

Определение ежемесячной суммы начисления и погашения разницы из-за неравномерности амортизации

Для определения величины разницы из-за неравномерности амортизации в определенном периоде используется следующий подход. Каждый месяц амортизация по объекту ОС в БУ и в НУ формирует затраты в соответствующем учете. Разность между этими затратами должна быть скомпенсирована путем начисления временных и постоянных разниц. Как было показано выше все связанные с объектом ОС разницы, изменившие стоимость ОС в одном учете и не изменившие в другом, непрерывно погашаются (доначисляются) каждый период. И суммы месячного погашения (доначисления) известны – они вычисляется по формулам, указанным выше. Величина разности между амортизациями за месяц «распадается» на величины погашения (доначисления) отдельных временных (постоянных) разниц. Остаток, не являющийся ни погашением ранее зарегистрированной временной разницы ни доначислением постоянной, и будет месячной величиной (изменения) разницы по амортизации. Нижеприведенный рисунок является иллюстрацией данного подхода.

Существует и другой способ расчета. Сумма начисления или погашения этой разницы в периоде может быть рассчитана как разность между суммами амортизации в БУ и в НУ за этот же период, уменьшенными на суммы изменения в этом же периоде всех остальных разниц, входящих в первоначальную стоимость ОС в бухгалтерском учете. Т.е. как разность между суммами амортизации, которые были бы начислены, если бы с объектом не было связано ни одной другой постоянной или временной разницы.

Что такое двойная запись в бухгалтерском учете?

Благодаря такому методу учета операций на предприятии обеспечивается главное правило бухгалтерского учета — равность активов и пассивов.

Активы — это имущество, деньги, пассивы — источники их формирования (долги и обязательства). Учет ведется правильно, если общая величина активов предприятия равна пассивам. Это главное правило бухгалтерского баланса.

Счет — это таблица с двумя столбцами — левый называется дебет, правый — кредит.

Отражение одной и той же сумму одновременно на двух счетах вызывает изменение активов или пассивов на одинаковую величину, в любой момент времени сохраняя итоговое равенство.

Каждый день компания совершает множество операций — оплата поставщикам, отгрузка товаров, получение денег от покупателей, передача ТМЦ в производство, выдача зарплаты, оплата налогов, начисление амортизации и т.д.

Для каждой такой операции необходимо оформить подтверждающий документ, на основании которого сумма учитывается в бухгалтерском учете по принципу двойной записи — вносится в дебет одного счета и в кредит другого.

Так как каждая сумма учитывается дважды — по дебету и кредиту, то в конечном итоге суммарный дебетовый оборот всех счетов всегда равен суммарному кредитовому обороту.

Благодаря соблюдению этого правила, можно легко отследить, правильно ли ведется бухгалтерский учет. Если равенство соблюдается, бухучет правильный.

Если равенство нарушается, то нужно искать ошибку — какая-то проводка составлена не верно.

Двойная запись, то есть отражение суммы операции на двух разных счетах (двойная запись), называется бухгалтерской проводкой.