Сдача отчета по форме 4-фсс в электронном виде

Содержание:

- В какие сроки и каким способом

- Порядок заполнения расчета за Ⅲ квартал

- Форма 4 ФСС за 2 квартал 2021 года

- Нужен нулевой отчет в ФСС − какие листы заполнять?

- Какие отчеты нужно сдавать

- Когда сдавать отчетность

- Нулевой расчет 4-ФСС в 2021 году: надо ли подавать?

- Проверка базы 1С на ошибки со скидкой 50%

- Как ИП на УСН платить налоги в 2017 году

- Как заполнить отчет 4-ФСС

- Штраф за несдачу 4-ФСС

- Проверка базы 1С на ошибки со скидкой 50%

- Как заполнить 4-ФСС в 1С: Бухгалтерия 8.3

- Как сделать ликвидационный отчет в фсс образец на 2020 год

- Особенности анкеты по форме 4

- Как заполнять, если деятельность приостановлена

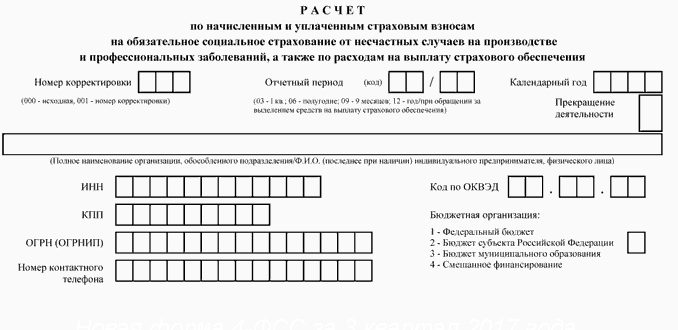

- Инструкция по заполнению титульного листа

- Нужно ли сдавать 4-ФСС при нулевой отчетности в 2018 году

- Кто сдает

В какие сроки и каким способом

Сдавать отчетность по форме 4-ФСС — обязанность работодателя, у которого трудятся нанятые сотрудники. Контролеры выпишут штраф за несвоевременную сдачу 4-ФСС, если страхователь опоздает или не сдаст ее. Вот в какие сроки и как сдать в ФСС нулевую декларацию в 2021 году:

- 20 числа месяца, следующего за отчетным кварталом, — на бумаге;

- 25 числа месяца, следующего за отчетным кварталом, — в электронном виде.

ВАЖНО!

Сроки сдачи 4-ФСС за 1 квартал 2021: до 20.04.2021 сдаем бумажный отчет, до 26.04.2021 — электронный (25.04.2021 — воскресенье). Если день сдачи выпадает на выходной, предельный срок переносится на следующий рабочий день.

Порядок сдачи зависит от штата сотрудников. Если в организации работают меньше 25 человек, страхователь вправе подать расчет на бумаге. Если в штате числятся 25 человек и более, то отчетность направляется исключительно в электронном виде. Если учреждение нарушит порядок сдачи, то есть предоставит бумажную форму вместо электронной, ей выпишут штраф в размере 200 рублей.

ФСС определяет, надо ли ООО сдавать 4-ФСС, если нет работников, в 2021 году, — нет, если нет служащих, компания или ИП не является страхователем и расчет не предоставляет. Если работники есть, но нет деятельности, 4-ФСС подают в установленные сроки. Штраф за несдачу нулевой 4-ФСС — 1000 рублей (п. 1 ст. 26.30 125-ФЗ от 24.07.1998). Если организация несвоевременно сдает или игнорирует сдачу отчета, назначают штраф в размере от 5 до 30% от суммы начисленных взносов, но не меньше 1000 рублей. Штраф в размере 1000 рублей касается минимальной базы страховых взносов, то есть нулевого отчета.

Территориальный отдел дополнительно наказывает и ответственных должностных лиц. Штраф руководителю или ИП составит от 300 до 500 рублей.

Эксперты КонсультантПлюс разобрали, какой порядок заполнения и сдачи нулевой отчетности в ФСС РФ. Используйте эти инструкции бесплатно.

Порядок заполнения расчета за Ⅲ квартал

Для заполнении расчета нужно руководствоваться порядком, который приведен в приложении №2 приказа ФСС РФ № 381 с уточнениями приказа ФСС РФ от 7 июня 2017 г. №275 и в соответствии с письмом Фонда от 09.03.2021 № 02-09-11/05-03-5777 . При заполнении бумажного варианта расчета необходимо использовать ручку синего или черного цвета, используя печатные буквы. Можно заполнять форму на компьютере.

На каждой странице страхователю необходимо указать свой регистрационный номер и код подчиненности, Эти данные указаны в уведомлении, выдаваемом при регистрации страхователя фонде социального страхования. Подпись страхователя и дата подписания документа указывается внизу страницы.

На титульном листе указывается номер корректировки «000», если форма за квартал сдается первый раз. В дальнейшем, если сдается уточненный расчет, то ставится «001», последующие уточнении этого же отчета – «002» и т.д. Уточненный расчет подлежит сдаче по той форме отчетности, которая действовала в тот период, за который выявлены ошибки.

Отчетными периодами признается первый квартал, полугодие, и девять месяцев календарного года, которые соответственно обозначаются «03», «06» и «09». Расчетным периодом признается календарный год, который обозначается цифрой «12».

Страницы формы надо пронумеровать и их количество, а также и число страниц приложений (при наличии) указываются на титульном листе.

Денежные суммы в расчете округлению не подлежат, т.е. указываются в рублях и копейках. Если показатель является нулевой, то в соответствующей графе ставится прочерк.

Таблица 1 – в ней отражается расчет базы для начисления взносов на «травматизм». Показатели указываются нарастающим итогом с начала года, и разбиваются по месяцам последнего квартала отчетного периода.

Таблица 1.1 — заполняется страхователями в том случае, если свои работники на основании договора отправлялись на работу к другим работодателям. (п. 2.1 ст. 22 закона от 24.07.1998 № 125-ФЗ).

Таблица 2 — расчет заполняется по данным бухгалтерского учета страхователя о состоянии расчетов по взносам и расходам (не заполняются показатели строки 15 ).

Таблица 3 — не заполняется и не сдается.

Таблица 4 — в ней указывается количество пострадавших человек от профзаболеваний и от несчастных случаев на производстве. Данные указываются на основании соответствующих актов. Эта таблица расположена на той же странице, что и таблица 3.

Таблица 5 – указываются сведения о результатах специальной оценки условий труда и проведенных медицинских осмотрах работников. В таблице отражается количество рабочих мест, подлежащих оценке, количество работников на вредных условиях производства и соответственно число оцененных рабочих мест и количество работников, прошедших медосмотры на начало года.

Обращаем внимание на то, что в скачанной форме в excel каждая таблица расположена на отдельной странице файла. Ссылки для скачивания:

Ссылки для скачивания:

Форма 4 фсс за 3 квартал 2021 года в Excel (бланк в редакции приказа ФСС от 07.06.2017 № 275).

Порядок заполнения формы 4 ФСС скачать в формате .doc (приложение №2 к приказу)

Форма 4 ФСС за 2 квартал 2021 года

В 2021 году расчет по страховым взносам на страхование от несчастных случаев на производстве и профзаболеваний сдается по форме 4 ФСС. Эта форма утверждена Приказом фонда соцстраха от 26.09.2016 № 381 с изменениями, внесенными Приказом ФСС от 07.06.2017 № 275, который уточнил эту форму, внося изменения в титульный лист и табл. 2. Поэтому «новой» форму можно называть весьма условно.

Расчет взносов на «травматизм» страхователи представляют в Фонд социального страхования. Форму 4-ФСС ежеквартально обязаны подавать в соцстрах все организации, а также предприниматели, кроме ИП без работников, не зарегистрированных в Фонде соцстраха в качестве страхователей.

Порядок заполнения расчета.

Форма состоит из титульного листа и 6-ти таблиц (1, 1.1, 2,4–5).

В соответствии с письмом ФСС от 09.03.2021 № 02-09-11/05-03-5777 все страхователи:

- в таблице 2 не заполняются показатели строки 15 «Расходы по обязательному социальному страхованию»;

- таблица 3 не заполняется и не представляется.

Правила заполнения такие:

- Титульный лист и таблицы 1, 2, 5 заполняют все страхователи (п. 2 Порядка) – это обязательно для всех.

- Те таблицы, которые остались, заполняют только, если есть соответствующие им показатели. Если их нет, то они не заполняются и не сдаются. Например, лист 1.1 заполняют, если есть договора о направлении персонала для выполнения работ иному юрлицу. Таблица 3 не заполняется. В 4 листе указывают количество пострадавших и страховые случаи.

- Данные вписываются с помощью принтера или вручную черной или синей ручкой. Буквы должны быть печатными.

- В каждое поле вписывают только одно значение или ставится прочерк.

- Ошибки исправляются путем перечеркивания и вписывания нового значения с подписью страхователя под этими данными с указанием даты, а также ставится печать на этом месте. Корректирующие средства не применяются – это запрещено.

Порядок заполнения такой:

- Сначала заполняются бланки. Далее ставятся номера страниц в поле «стр.». На каждой странице в верхней части ставится регистрационный номер страхователя и код подчиненности.

- Каждая страница в конце подписывается страхователем, также указывается дата.

- Титульную часть заполняет страхователь, кроме тех мест, где указано, что они заполняются работниками фонда. В графе «Номер корректировки» указывают код «000», если сдают первичный расчет. Если же в нем есть изменения и уточнения, то указывается номер, какой расчет с изменениями подается.

- При подаче документа за первый квартал или за 6, 9, 12 мес. в графе «Отчетный период (код)» заполняют только первые две ячейки, а если обращаются за выделением денег по страховке, то только две последние.

- Отчетные периоды – первый квартал, 6 и 9 мес. – обозначаются цифрами 3, 6, 9. Расчетный период – это календарный год и он обозначается цифрой «12».

- Если деятельность прекращена, то в поле «Прекращение деятельности» проставляется буква «Л», если предприятие работает – не ставят ничего.

- Если коды организаций меньше, чем ячеек, то в первых ячейках проставляются нули. Например, если код состоит из 10 цифр, а ячеек 12, то в первых двух ставят «00».

- Указывают, сколько раз обращалась организация за страховыми выплатами (больничные, отпуска), например, 01, 02 или больше раз.

- Далее, заполняют реквизиты ИНН, КПП, Ф. И. О. уполномоченных лиц. Затем – шифр страхователя (показывает, есть ли понижение тарифов согласно ст. 212 ФЗ №125) и спецрежимы (01 – для упрощенки, 02 – для временщиков, 03 – для единого налога, для всех прочих – 00).

- Указывают количество персонала, занятого на вредных и опасных работах, сколько инвалидов, женщин.

- Цифрой обозначают, кто подтверждает полноту данных (1 – для руководителя, 2 – для представителя, 3 – для правопреемника).

- В раздел 2 первым делом вносят данные о начислении и выплате взносов, включая по медстрахованию, по декретным отпускам.

- Раздел 3 заполняется теми лицами, которые выплачивали взносы на травматизм.

Ссылки для скачивания:

в Excel

Порядок заполнения формы 4 ФСС скачать в формате doc.

См. также:

Расчет по страховым взносам за 1 квартал 2021 года с примером заполнения.

Нужен нулевой отчет в ФСС − какие листы заполнять?

Отчет в ФСС нужно сдавать, даже если в нем по факту будут одни только прочерки. Иначе страхователю придется платить штраф. Сроки сдачи отчетности по общему правилу следующие:

- до 20 числа – «бумажный» отчет 4 ФСС

- до 25 числа – электронный расчет в ФСС

Конкретные числа следует рассчитывать с учетом выходных и праздников, если в текущем году они выпали на крайний срок сдачи расчетов.

ВАЖНО: если предприниматель или фирма наняли до 25 работников – можно сдать 4-ФСС на бумаге, в противном случае – только электронно. ФСС: расчет больничного

ФСС: расчет больничного

Если срок сдачи отчета с прочерками нарушен, страхователю выпишут штраф. Размер санкции варьируется в зависимости от следующих особенностей:

Просрочка в части взносов по материнству и больничным – 1000 руб.

Основание: 212-ФЗ от 24 июля 2012 г. в части статьи 46 (1-я часть)

Несвоевременная сдача по взносам на травматизм – 1000 руб.

Основание: 152-ФЗ от 24 июля 1998 г. в части статьи 19 (1-я часть)

Адресный штраф на руководителя – в диапазоне от 300 до 500 руб.

Основание: КоАП РФ ст. 15.33.

В совокупности получается, что наказание за несдачу нулевого отчета составит минимум 2 000 рублей.

Давайте перейдем непосредственно к форме и посмотрим, что и как нужно заполнять в отчете

Обратите внимание на титульный лист: здесь никаких прочерков быть не должно, он заполняется примерно также как в образце, но каждый отчитывающийся ставит там свои идентификационные данные:. Теперь переходим к правилам заполнения раздела 1, таблицы 1:

Теперь переходим к правилам заполнения раздела 1, таблицы 1:

При отсутствии данных, везде будут прочерки: именно так следует заполнить нулевой отчет 4 ФСС.

Изменение сроков сдачи отчетности в ПФР и ФСС с 2017

Аналогичное правило действует при заполнении таблицы 3. Везде ставим прочерки, вот так, как в примере ниже:

Здесь и далее действует единый подход: там где нет данных, будет стоять прочерк.

Какие отчеты нужно сдавать

Перечень форм в мастере зависит от того, являетесь ли вы индивидуальным предпринимателем или юридическим лицом, а также от того, какую систему налогообложения применяете.

| Название отчета | Срок сдачи | Юридические лица | ИП |

| ОСНО | УСН | ОСНО | УСН |

| НАЛОГОВАЯ ИНСПЕКЦИЯ | |||

| Бухгалтерская (финансовая) отчетность | 31 марта | ||

| Налоговая декларация по УСН | ЮЛ — 31 марта, ИП — 30 апреля | ||

| Налоговая декларация по НДС | 25 апреля, июля, октября, января | ||

| Налоговая декларация по прибыли | 28 апреля, июля, октября, марта | ||

| Расчет страховых взносов | 30 апреля, июля, октября, января | ** | ** |

| 3-НДФЛ | 30 апреля | ||

| ПЕНСИОННЫЙ ФОНД | |||

| СЗВ-СТАЖ | 1 марта | * | * |

| СЗВ-М | 15 числа следующего месяца | * | * |

| ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ | |||

| 4-ФСС | 25 апреля, июля, октября, января | * | * |

| Подтверждение основного вида деятельности | 15 апреля |

* — сдается, если у ИП есть наемные сотрудники.

** — сдается индивидуальным предпринимателем, если у него есть наемные сотрудники, и крестьянским (фермерским) хозяйством.

Кроме отчетов, предусмотренных мастером, можно отправлять письма в госорганы, ответы на требования и формы в разделе «Отчетность»:

- СЗВ-КОРР;

- СЗВ-ТД;

- заявление на подключение страхователя к электронному документообороту;

- подтверждение ОВЭД;

- единую (упрощенную) налоговую декларацию;

- отчеты за прошедшие периоды (2 и более года назад): все формы, предусмотренные мастером, 6-НДФЛ, 1-предприниматель, МП-сп, квартальная отчетность в ПФ;

- заявления в разделе «Регистрация ЮЛ/ИП»;

- бухгалтерскую отчетность при ликвидации ;

- некоторые отчеты ФНС , если в строках с начислениями указано «0»;

- отчеты в Росстат , которые нужно сдавать нулевыми.

Когда сдавать отчетность

По общему правилу, информацию следует направлять в электронном виде. Отчет получает юридическую силу после того, как будет заверен электронной усиленной подписью.

Можно подавать отчет и на бумаге. Но такое право устанавливается только для малых предприятий, где трудится менее 25 сотрудников.

Документация подается каждый квартал:

- Электронные документы следовать подать не позднее 25 числа.

- Когда документы отправляются в бумажном виде, то следует это сделать до 20 числа.

Важно! Предприятия, где трудятся инвалиды или проводится дополнительная оплата времени ухода за детьми-инвалидами, представляют дополнительную документацию

Нулевой расчет 4-ФСС в 2021 году: надо ли подавать?

Работодателям вменена в обязанность подача отчетности формата 4-ФСС. Это необходимо делать, даже когда фактически не проводились начисления страховых взносов и не было перечислений в пользу Фонда. В этом случае готовится нулевая 4-ФСС. В ячейках, для заполнения которых у страхователя нет оснований, проставляются прочерки. Пустой не должна оставаться ни одна графа.

Если оформляется нулевая 4-ФСС, какие печатать листы:

- титульный лист, который подлежит заполнению в обычном порядке;

- табличные блоки под номерами 1.1, 3 и 4 можно опустить, они относятся к категории необязательных и присутствуют в комплекте отчетности при условии, что есть основания для внесения в них данных;

- таблица 1 с проставленными в ней прочерками (нулевой расчет 4-ФСС должен содержать в этой табличной части сведения в строках 5-9, которые предназначены для обозначения величины страхового тарифа);

- таблицы 2 и 5.

Когда заполняется 4-ФСС за 1 квартал 2021 (нулевка), в таблице 2 могут стоять прочерки во всех графах. Это возможно, если у предприятия нет задолженностей перед фондом, не имеют место непогашенные переплаты. Если предыдущие итоги взаиморасчетов с контролирующим органам привели к возникновению сальдо, оно должно отражаться во всех последующих отчетных формах (даже если это нулевая отчетность 4-ФСС) до момента, когда вся сумма недоплат или переплат будет сведена к нулю.

Нулевой отчет 4-ФСС подлежит заполнению с поквартальной периодичностью. Сроки сдачи для обычного и нулевого варианта документа совпадают.

Нулевая 4-ФСС за 1 квартал должна быть подана в отделение ФСС, в котором страхователь проходил регистрацию в качестве плательщика взносов. Обособленные подразделения отчитываются самостоятельно по местам их регистрации (если начисление и выплата зарплаты сотрудникам этих подразделений производится их бухгалтерской службой, а не головным офисом).

Проверка базы 1С на ошибки со скидкой 50%

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Как ИП на УСН платить налоги в 2017 году

Налоговым периодом на этом режиме является год, а срок уплаты налога УСН за 2017 год для ИП — не позднее 30 апреля 2018 года. Это не означает, что упрощенный налог надо платить только раз в году. Налоговый кодекс предусмотрел обязанность уплаты авансового платежа по итогам каждого квартала, в котором был получен доход.

Сроки уплаты авансовых платежей ИП на УСН в 2017 году следующие:

- по итогам первого квартала – не позднее 25 апреля;

- по итогам полугодия — не позднее 25 июля;

- по итогам девяти месяцев — не позднее 25 октября.

В отчетность ИП на УСН за 2017 год отдельные расчеты авансовых платежей не включаются, все уплаченные суммы указывают только в годовой декларации. Если ИП не платил авансовые платежи по УСН, при том, что в отчетном квартале были получены доходы, то на просроченную сумму будут начислять пени за каждый день просрочки. Книга учета доходов и расходов для ИП на УСН вместе с декларацией не сдается, но она может быть затребована при камеральной проверке для подтверждения доходов, поэтому ее надо вести на протяжении всего года.

Налоги ИП на УСН в 2017 году без работников

Ставка налога на УСН не зависит от наличия работников, но говоря о своей налоговой нагрузке, предприниматели часто имеют в виду не только сам налог, но и страховые взносы. Предприниматель без работников платит взносы только за себя. В 2017 году фиксированный размер взносов составляет 27 990 рублей, а если годовой доход превысит 300 000 рублей, то надо доплатить еще 1% сверх этого лимита.

Налоги ИП на УСН в 2017 году с работниками

Индивидуальный предприниматель, имеющий работников, кроме страховых взносов за себя, должен платить за свой счет страховые взносы за работников, в общем случае – это 30% от всех выплат в пользу работников. Кроме того, каждый работодатель является налоговым агентом по НДФЛ, то есть, должен удерживать из зарплаты и перечислять в бюджет подоходный налог работников.

Подробнее о том, как и когда платить налоги ИП за 2017 год на УСН вы можете узнать в приведенном ниже конкретном примере.

Какие отчеты нужно сдавать ИП на УСН

Состав и сроки сдачи отчетности по УСН для ИП зависят от наличия работников.

- отчетность ИП на УСН без работников — одна годовая декларация не позднее 30 апреля следующего года;

- отчетность ИП на УСН с работниками — одна годовая декларация не позднее 30 апреля следующего года и отчетность по работникам, согласно налоговому календарю.

Отчетность упрощенца, если деятельности не было, будет состоять из нулевой декларация по УСН для ИП. Сдать ее тоже нужно не позднее 30 апреля.

Как заполнить отчет 4-ФСС

Отчет в бумажном виде могут сдавать только маленькие фирмы. Заполнять его нужно ручкой с синими чернилами, используя печатные буквы. Исправлять ошибки можно аккуратным зачеркиванием неверного показателя с подписью страхователя и датой исправления. Корректором пользоваться нельзя.

После заполнения 4-ФСС нужно пронумеровать заполненные странцы и завизировать отчет у руководителя компании или у его доверенного лица. Визируется каждый лист отчета.

Каждый страхователь обязательно сдает титульный лист и разделы 1, 2 и 5. Остальные разделы представляются при наличии соответствующей информации.

Титульный лист отчета 4-ФСС

Вносим регистрационный номер компании-работодателя (страхователя).

Далее указываем код подчиненности — это номер отделения ФСС по месту регистрации страхователя.

Вводим номер корректировки: 000 (если это первый отчет за данный период) или три цифры в диапазоне 001 до 010 (если это откорректированный отчет).

Указываем отчетный период. Для второго квартала, в поле «Отчетный период (код)» пишем «06». Для тртьего квартала — код «09». Для четвертого квартала — код «12». Если цель отчета — получать от ФСС деньги на выплату обеспечения по страховке, то нужно заполнить только последние две ячейки в графе (цифры от 01 до 10).

Вписываем расчетный 2019 год в графу «Календарный год».

Графу «Прекращение деятельности» заполняем при необходимости.

Далее вписываем название организации согласно уставу компании или личные данные физического лица — ИП.

Вводим реквизиты: ИНН, КПП, ОГРН и ОКВЭД.

В поле «Бюджетная организация» проставляется признак страхователя: 1 — Федеральный бюджет 2 — Бюджет субъекта Российской Федерации 3 — Бюджет муниципального образования 4 — Смешанное финансирование.

Вносим цифры мобильного или стационарного телефона, юрадрес.

Добавляем информацию о среднесписочной численности работников, количестве сотрудников с инвалидностью и работников, занятых на вредной или опасной работе.

В конце вносим код страхователя или его законного представителя, отдаем на визирование.

- Таблица 1 содержит сведения о фонде оплаты труда за каждый месяц отчетного квартала и общем размере начислений за год. Если исключаемых выплат не было — эти суммы равны базе начисления взносов. Дополнительно указывается размер страхового тарифа с учетом процента скидки или надбавки к нему.

- Таблица 2 заполняется на основе записей бухучета. Содержит расчетные суммы по взносам на травматизм с начислений за каждый месяц квартала и сумму взносов, доначисленных после проверки. Отсюда выводятся размеры обязательств перед бюджетом. Во второй колонке таблицы отражены сведения по оплате взносов с начала года.

- Таблица 5 содержит данные о количестве рабочих мест, по которым проводилась оценка условий труда, и количестве рабочих мест, по которым проводили предварительные и периодические медосмотры. По правилам, все данные в таблице должны быть на начало года, то есть на 1 января 2019.

Эти т другие таблицы должны соответствовать правилам Приложения № 2 к Приказу ФСС № 381 от 26 сентября 2016 года.

Штраф за несдачу 4-ФСС

Если хозяйствующий субъект несвоевременно подаст расчет 4-ФСС, его привлекут к ответственности согласно п. 1 ст. 26.30 Федерального закона от 24.07.1998 г. № 125-ФЗ. Штраф составит 5% от суммы страхвзносов «на травматизм», начисленных за последние 3 месяца, за каждый полный или неполный месяц с момента просрочки. При этом минимальная сумма штрафа — 1 000 руб., а максимальная — 30% от суммы страхвзносов.

Кроме того, хозяйствующего субъекта могут наказать, если он нарушит порядок сдачи 4-ФСС, т.е. при численности более 25 человек подаст отчет на бумажном носителе. В соответствии с п. 2 ст. 26.30 Федерального закона от 24.07.1998 г. № 125-ФЗ штраф в этом случае составляет 200 руб.

Также ответственность предусмотрена и по ч. 2 ст. 15.33 КоАП РФ. В случае нарушения срока сдачи 4-ФСС предусмотрен штраф на должностных лиц в размере от 300 до 500 руб.

Проверка базы 1С на ошибки со скидкой 50%

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

Как заполнить 4-ФСС в 1С: Бухгалтерия 8.3

Для заполнения расчета 4-ФСС в 1С:Бухгалтерия 8.3 нужно:

- зайти во вкладку «Отчет», далее в «1С:Отчетность», а затем в «Регламентированные отчеты»;

- в открывшемся окне нажать на кнопку «Создать», а затем выбрать вид отчета. При этом сначала выбирается группа отчетов «Отчетность в фонды», а затем отчет 4-ФСС;

- в новом документе выбрать организацию, по которой создается расчет (если их несколько в одной программе 1С), и указать период отчетности — полугодие. После заполнения этой информации непосредственно открывается сам документ.

Во вкладе слева содержится список разделов расчета 4-ФСС. При выборе конкретного раздела информация по нему отражается в правой части. Чтобы в разделах расчета 4-ФСС появилась информация, нужно нажать кнопку «Заполнить», на основании чего программа формирует отчет в автоматическом порядке.

Сведения формируются в расчете 4-ФСС на основании документов, ранее проведенных в программе для начисления зарплаты сотрудникам или перечисления взносов. Некоторые графы расчета можно расшифровать, для чего нажать на конкретный показатель и кнопку «Расшифровать».

После создания отчета 4-ФСС его можно записать и сохранить, а также выгрузить в виде файла для отправки в ФСС или распечатать на бумаге. Кроме того, его можно отправить в фонд напрямую через сервис 1С:Отчетность.

Остались вопросы или нужна помощь в сдаче отчетности? Закажите консультацию наших специалистов!

На что обратить внимание бухгалтеру в июле 2020 года?

Отчет по травматизму за полугодие

Как сделать ликвидационный отчет в фсс образец на 2020 год

В этом случае сумма ежемесячных взносов уменьшается на начисленные работникам пособия. При этом понесенные страхователем расходы отражаются в Приложении №3 Раздела 1 единого расчета по взносам, а подлежащие уплате взносы за вычетом указанных в Приложении №3 пособий — в Разделе 1.

При получении подобного расчета ФНС направит информацию в ФСС, фонд проверит расчет и отправит в инспекцию ответ — одобрить или отклонить зачет взносов. При превышении сумм пособий, выплаченных работникам, над суммами начисленных взносов на ВНиМ, работодатель имеет право образовавшуюся разницу зачесть в счет предстоящих взносов на ВНиМ в соответствующем расчетном периоде или возместить расходы из ФСС. Если страхователь решит вернуть указанную разницу, он должен представить в ФСС: заявление на возмещение в произвольной форме; справку-расчет, содержащую информацию о начисленных, возмещенных, уплаченных взносах на ВНиМ (по сути, справка-расчет — это представляемый до 2020 года отчет 4-ФСС);

Особенности анкеты по форме 4

Руководство организации, куда принимается гражданин, выдает соискателю бланк анкеты по форме №4.

К правилам ее заполнения относится:

- сведения соискателем вносятся исключительно от руки;

- человек, получающий доступ к государственной или коммерческой тайне на основании этого документа должен нести ответственность за все сведения, включаемые в анкету;

- вклеивается в этот документ фотография размером 4х6 см.

Последняя страница анкеты по форме 4. Фото glavkniga.ru

Все сведения, включенные в этот документ, подтверждаются с помощью печати организации. Образец анкеты можно скачать ниже.

Информация в документе

В анкету обязательно включаются следующие данные:

- личные сведения о гражданине, с помощью которых не составляет труда идентифицировать его личность;

- информация об изменении фамилии или иных личных данных в прошлых;

- владение разными иностранными языками;

- данные о полученном образовании;

- сведения о наличии судимости в прошлом;

- имеющиеся государственные награды;

- информация о работе с другими секретными данными в прошлом;

- перечисляются все прошлые места работы гражданина;

- приводятся данные о родственниках, которые живут не только в России, но и других странах;

- указываются периоды и причины посещения других стран.

Что необходимо предпринять работодателю при допуске работника к секретной информации? Ответ в видео:

Все вышеуказанные данные проверяются тщательной проверке. Если выявляется, что какие-либо сведения являются ложными, то гражданин не допускается до работы с секретной информацией, а также не трудоустраивается в государственное учреждение.

Как заполнять, если деятельность приостановлена

Компании приостанавливают ведение деятельности нечасто. В большинстве случаев такая ситуация возникает у некоммерческих организаций, бюджетников «замораживают» намного реже.

Если деятельность субъекта приостановлена, облагаемых начислений в пользу наемных работников нет, необходимо сдавать нулевой 4-ФСС. Даже если в расчетном периоде не было ни одного начисления в пользу штатных работников (к примеру, в некоммерческой организации не было выплат в течение всего 2021 года), отчет все равно предоставьте вовремя.

Никаких исключений чиновники не предусмотрели, нулевой отчет 4-ФСС сдается контролерам в обязательном порядке. За несданную «нулевку» выпишут штраф. Чтобы не допустить применения санкций, придется заполнить титульный лист бланка 4-ФСС и таблицы под номерами 1, 2 и 5.

Инструкция по заполнению титульного листа

Как показывает наша подробная инструкция по заполнению 4-ФСС за 2019, в титульном листе указывается основная информация о страхователе.

В качестве примера мы взяли абстрактное ООО «Альфа», зарегистрированное и осуществляющее деятельность в Москве. В организации работают три человека (включая директора). Со всеми работниками заключены трудовые договоры. Один из работников является инвалидом III группы. В течение 4 квартала 2019 года их численность не менялась. ООО «Альфа» применяет тариф по взносам на страхование от несчастных случаев в размере 0,40%. Скидки и надбавки к страховому тарифу не установлены.

Вверху каждой страницы укажите регистрационный номер и код подчиненности, которые найдете в уведомлении, выданном органом ФСС при регистрации плательщика страховых взносов.

Стоит обратить внимание на правильное заполнение шапки титульного листа. Там указывается номер корректировки, код отчетного периода и календарный год

Если отчетность за конкретный период подается впервые, то в поле «Номер корректировки» указывается код 000. Поскольку отчет по форме 4-ФСС подается ежеквартально, в поле «Отчетный период» указывается код:

- 03 — в первом квартале;

- 06 — во втором квартале;

- 09 — в третьем квартале;

- 12 — в четвертом квартале.

Форма 4-ФСС за 4 квартал 2019 года должна содержать код 12.

Также следует указать календарный год. Если организация прекращает деятельность, необходимо проставить отметку в специальном поле.

В соответствующие графы вносятся полное название предприятия или Ф.И.О. индивидуального предпринимателя, ИНН, КПП, ОГРН, адрес, контактные данные и среднесписочная численность работников. Обязательно необходимо указать код вида деятельности по ОКВЭД2 — пример заполнения 4-ФСС 2019 года показывает, что для этого есть специальное окно в правой части формы.

Если в организации трудоустроены инвалиды, их заносят в списочную численность. На примере это 1 человек.

В нижней части страницы имеются ячейки, где указывается количество страниц и листов отчета, который направляется в Фонд. Под ними находятся графы, которые заполняет работник соцстраха. В них нельзя делать никаких отметок. Образец заполнения 4-ФСС 2019 содержит дату заполнения документа и подпись уполномоченного лица страхователя.

Нужно ли сдавать 4-ФСС при нулевой отчетности в 2018 году

Сначала расскажем, нужно ли сдавать нулевой отчет в ФСС, если нет работников, и никакой деятельности не ведется.

Юридические лица

Организации должны отчитываться перед соцстрахом с момента своего создания до прекращения существования, то есть ликвидации или реорганизации.

Юридические лица регистрируются в ФСС в качестве страхователей сразу после своей государственной регистрации. Все происходит автоматически, никаких заявлений для регистрации в соцстрах компании не подают. После внесения сведений о новой компании в ЕГРЮЛ налоговики информирует ФСС. В течение трех рабочих дней Фонд ставит компанию на учет в качестве страхователя (пп.1 п.1 ст.6 Закона №125-ФЗ от 24.07.1998г. «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

С момента регистрации и до ликвидации или реорганизации компания должна отчитываться в ФСС. Даже если сотрудников нет, и деятельность не ведется, компания должна сдавать нулевой отчет 4-ФСС. Никакой возможности избавиться от этой обязанности нет.

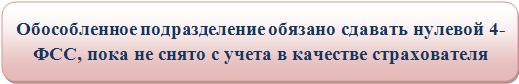

Обособленные подразделения

Любая организация может создать обособленное подразделение. Зарплату работникам подразделения может начислять и выплачивать как головная компания, так и филиал. Чтобы у филиала появилась обязанность отчитываться перед ФСС самостоятельно, должны одновременно выполняться следующие условия:

- Обособленное подразделение выделено на отдельный баланс,

- Распоряжением руководителя компании подразделение наделено полномочиями по начислению выплат в пользу физических лиц,

- Для подразделения открыт отдельный расчетный счет.

Если выполняются все три условия, головная организация должна зарегистрировать обособку в качестве страхователя в системе ФСС. Головная компания подает в соцстрах заявление о регистрации обособленного подразделения в течение 30 дней со дня его создания (пп.2 п.1 ст. 6 Закона №125-ФЗ от 24.07.1998г.).

После регистрации подразделение отчитывается самостоятельно до снятия с учета в качестве страхователя. Если по каким-то причинам работников в подразделении не осталось, нужно подавать нулевой отчет 4-ФСС. От этой обязанности можно избавиться, достаточно подать заявление о снятии обособленного подразделения с учета в ФСС (пп.2 п.3 ст. 6 Закона №125-ФЗ от 24.07.1998г.).

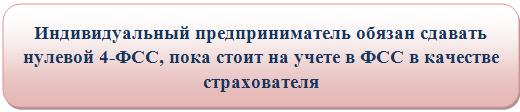

Индивидуальные предприниматели

Индивидуальных предпринимателей, в отличие от юридических лиц, ФСС не ставит на учет автоматически при регистрации. Если ИП не привлекает наемных работников, то отчитываться по форме 4-ФСС «за себя» не нужно. Обязанность сдавать 4-ФСС у предпринимателя возникает, если он решил нанимать работников.

В течение 30 дней после заключения трудового договора с первым работником, предприниматель должен подать в ФСС заявление о регистрации в качестве страхователя (пп.3 п.1 ст. 6 Закона №125-ФЗ от 24.07.1998г.).

С этого момента коммерсант должен сдавать отчет по форме 4-ФСС. Даже если уволены все работники, сдавать нулевой 4-ФСС придется до тех пор, пока не подано заявление о снятии с учета в качестве страхователя (пп.3 п.3 ст. 6 Закона №125-ФЗ от 24.07.1998г.). В течение 14 дней после получения заявления специалисты ФСС снимут предпринимателя с учета, и сдавать нулевую отчетность больше не нужно.

Кто сдает

Обязанность предоставлять отчет в Соцстрах закреплена в Законе № 125-ФЗ. По законодательным нормам отчитываться обязаны все юридические лица, индивидуальные предприниматели и частники, которые используют наемный труд застрахованных граждан. То есть сдать унифицированную форму 4-ФСС в 2021 году обязаны все работодатели, которые уплачивают за своих подчиненных взносы на социальное страхование в Соцстрах. Застрахованными лицами согласно п. 1 статьи 5 закона № 125-ФЗ признаются:

- Трудящиеся граждане, с которыми заключен трудовой договор, соглашение или контракт.

- Граждане, привлеченные к труду по решению суда в рамках исполнения наказания.

- Физические лица, трудящиеся по договорам гражданско-правового характера, авторским договорам, договорам подряда и прочим, по условиям которых предусмотрено социальное страхование (уплата работодателем взносов на травматизм).

Если в организации трудятся не только штатные работники, но и договорники, обязательно изучите договор, который подписан с таким специалистом

Особое внимание обратите на условия начисления и оплаты страхового обеспечения. Если помимо обязательных взносов (ОПС и ОМС) указаны и взносы на травматизм, то суммы вознаграждений за труд договорников придется включать в отчетность