Заявление на возврат ндфл при покупке квартиры — образец

Содержание:

- Что представляет собой декларация 3-НДФЛ?

- Документы для возврата НДФЛ по ипотеке

- Инструкция по заполнению заявления на вычет в 2020 году

- Вычет при обращении к работодателю

- Форма 3-НДФЛ: как заполнить на возврат подоходного налога? Пример

- Актуальные на сегодня бланки

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Как вернуть работнику излишне удержанный НДФЛ?

- Сроки рассмотрения и возможное решение

- Как заполнить бланк 2018 года

- Как вернуть налог через ФНС

- Как заполнять бланк заявления на возврат ндфл

- Скачать бланк заявления на возврат подоходного налога вы можете внизу страницы

- Заявление на налоговый вычет подается в налоговую инспекцию

- Заявление на возврат НДФЛ

- Форма заявления

- Порядок заполнения заявления

- КБК и ОКТМО

- Образец заполнения заявления на возврат НДФЛ в 2019 году

- Заявление о возврате излишне уплаченных налогов

- Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

- В итоге

Что представляет собой декларация 3-НДФЛ?

Декларация по форме 3-НДФЛ – документ, позволяющий гражданам страны претендовать на возврат налога. Данная декларация подается сотрудникам налоговой службы, и получение налогового вычета становится возможным в таких ситуациях.

- Наличие у физического лица за прошедший отчетный год расходов, которые помогут ему в получении социального или имущественного вычетов. Такие расходы прописываются в статьях 219, 220 Налогового Кодекса РФ.

- Уплата физическим лицом негосударственной пенсии и пенсионного страхования, а также перечисление собственных средств на дополнительные накопительные взносы. Этот момент регламентируется статьей 210 пунктом 1, подпунктами 4 и 5 НК РФ.

- Удержанием работодателя налога с физического лица в большем размере, чем следует. При этом к сотруднику не применялись различные профессиональные вычеты или предусмотренные законодательством вычеты на детей.

- Внесение физическим лицом благотворительных пожертвований в различные организации.

Декларация 3-НДФЛ

Более подробно о ситуациях, когда гражданину полагаются налоговые вычеты, прописано в статье 219 Налогового Кодекса Российской Федерации. Таким образом, при возникновении любой из перечисленных выше ситуаций, а также тех, которые прописаны в Кодексе, но не указаны здесь, гражданин имеет право подать заявление на налоговый вычет и с большей долей вероятности получить его. Для этого необходимо будет предоставить декларацию 3-НДФЛ. Помимо прочего, по окончании календарного года физическому лицу потребуется предоставить в налоговую службу следующий пакет документов:

- саму декларацию по форме 3-НДФЛ;

- справку о доходах по форме 2-НДФЛ. При этом если в течение года гражданин успел сменить место работы, ему потребуется взять справки со всех организаций, в которых он выполнял свою деятельность;

- копии документов, благодаря которым удастся подтвердить расходы и право на предоставление государством налогового вычета. К таким документам относятся договоры, платежные документы, свидетельства;

- заявление, в котором прописана просьба о возврате переплаты по налогам.

Нужно предоставить пакет определенных документов в налоговую службу для получения вычета

Документы для возврата НДФЛ по ипотеке

Погашение ипотеки за квартиру увеличивает налоговую базу, с которой будет рассчитываться возврат, до 3 000 000 рублей (сумма вычета может достигать 390 000 рублей). Приобретение строящегося жилья в ипотеку влечет за собой оформление банковской ссуды и новых расходов по процентам, уплачиваемым за предоставление ипотеки или кредита.

Чтобы получить вычет по процентам ссуды, в налоговую инспекцию вместе с формой декларации 3-НДФЛ вы должны приложить:

- договор ипотеки, обязательно с графиком погашения займа по кредиту,

- банковскую справку об уже выплаченных за год процентах,

- договор между вами и банком о предоставлении кредита,

- выписку банка по счету, откуда уплачивались средства за проценты по ипотеке или иные расходные документы, представляющие подтверждение оплат: чеки, квитанции и т.д.

Информацию о том, как получить налоговый вычет по ипотеке, вы сможете узнать из данной статьи.

Инструкция по заполнению заявления на вычет в 2020 году

Определяя как заполнить заявление на налоговый вычет при покупке квартиры, рекомендуется всё-таки заполнять форму ФНС. Она состоит из 3-х листов. Для заполненной бумаги нет разницы, внесены записи от руки либо сделаны на компьютере.

Первая страница

При получении средств при вычете на первой странице пишется ИНН, номер бумаги, которую вы сдаёте (поскольку теперь реализовать привилегию можно и несколько раз за год), а также код самой налоговой. Далее заполняется графа «статус плательщика» и основания для оформления льготы. На этом же листе проставляют сумму возврата и налоговый период, за который берётся вычет.

В конце страницы пишут количество документации, которую прилагают к заявлению, а также личные данные заявителя.

Следующая страница заявления

На 2-ой странице дублируются ведомости о заявителе, претендующем на возврат 13 процентов с покупки квартиры. Проставляется название банка и вид счёта, куда необходимо будет перечислить средства.

Последняя страница

Чтобы получить имущественный налоговый вычет на третьем листике вписывают паспортные данные заявителя, а также его ФИО.

Вычет при обращении к работодателю

^

Имущественный налоговый вычет можно получить и до окончания налогового периода при обращении к работодателю,

предварительно подтвердив это право в налоговом органе. Для этого налогоплательщику необходимо:

1

Написать в произвольной форме заявление на получение уведомления от налогового органа о праве на имущественный вычет.

2

Подготовить копии документов, подтверждающих право на получение имущественного вычета.

3

Предоставить в налоговый орган по месту жительства заявление на получение уведомления о праве на имущественный вычет с приложением копий документов, подтверждающих это право.

4

По истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет.

5

Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Форма 3-НДФЛ: как заполнить на возврат подоходного налога? Пример

Заявление должно быть напечатано или написано от руки разборчивым почерком. В него требуется включить все обязательные сведения. Лишнюю информацию вносить не следует.

В «шапке» заявления пишется, кому оно подаётся и от кого. Это можно сделать, например, в такой форме:

Начальнику налоговой инспекции №_______

«От _Фамилия Имя Отчество_, адрес: ___, ИНН № ___».

Декларацию нужно подавать в отделение по месту проживания. Это относится и к ситуациям, когда квартира находится по другому адресу, или ИНН получался в другом отделении.

Далее пишется основной текст, в котором содержится просьба о возврате, к примеру:

«Прошу вернуть мне излишне уплаченную сумму по НДФЛ за __ год в размере __ рублей (цифрами и прописью). Основание – приобретение квартиры».

И с реквизитами счёта:

«Перечислить деньги на счёт № __ в банке _название банка_».

Затем ставится дата подачи заявления и подпись заявителя.

Вернуть можно 13% от стоимости по договору, но не превышающей 2 миллиона рублей. Другими словами, максимальная возможная сумма возврата не будет превышать 260 тысяч рублей.

Здесь можно скачать бланк заявления на получение вычета и образец заполнения.

Актуальные на сегодня бланки

Обязательного заявления на возврат НДФЛ при покупке квартиры нет. Гражданин вправе написать его самостоятельно, указав все необходимые данные. Однако, чтобы ничего не упустить, рекомендуется использовать разработанную ФНС форму заявления на получение налогового вычета при покупке квартиры.

Заявление на налоговый вычет за покупку квартиры — бланк 2020-2021 года

Ранее уже определили, что при приобретении жилья реально компенсировать часть перечисленных денег в госказну. С этой целью необходимо оформить заявку. Скачать бланк заявления на возврат налога можно прямо сейчас.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Как вернуть работнику излишне удержанный НДФЛ?

Первый способ. Сотрудник может сам обратиться в налоговую по месту жительства с заполненной декларацией 3-НДФЛ, приложив справку 2-НДФЛ от работодателя. Затем после проверки отчета налоговым органом (обычно в течение 2 месяцев), сотруднику необходимо написать заявление в налоговую на возврат излишне уплаченной суммы налога. Бланк заявления обычно выдают в самой налоговой. Налог возвращают только «по безналу», т.е. на лицевой или карточный счет сотрудника (сберкнижка тоже подойдет). Налоговая перечислит сотруднику данную сумму в течение месяца со дня подачи данного заявления.

Второй способ. Налоговый кодекс позволяет зачесть сумму переплаты в счет предстоящих платежей по налогу. Право выбора — за сотрудником, получающим вычет. Если он согласен, то ему необходимо написать заявление на зачет излишне удержанного и уплаченного налога. Затем, при выдаче зарплаты за 2012 год, работодатель удержит налога меньше, погашая тем самым долг перед сотрудником по 2-НДФЛ.

Третий способ. Сложнее для работодателя, но проще для сотрудника. Сотрудник пишет заявление работодателю о возврате излишне удержанного налога. Работодатель обязан вернуть излишне удержанную сумму налога на карточку или лицевой счет сотрудника в течение 3х месяцев с момента подачи заявления сотрудником.

Возврат излишне удержанной суммы налога производится за счет сумм этого налога, подлежащих перечислению в бюджет в счет предстоящих платежей как по указанному работнику, так и по иным работникам. Если данной суммы недостаточно, чтобы вернуть сотруднику излишне удержанную сумму налога, то работодатель подает заявление о возврате излишне уплаченной суммы НДФЛв налоговую.

Вместе с заявлением на возврат излишне удержанной и перечисленной суммы налога работодатель представляет в налоговый орган выписку из регистра налогового учета за соответствующий налоговый период и документы, подтверждающие излишнее удержание и перечисление суммы налога в бюджетную систему РФ. На момент подачи заявления за работодателем должна числиться переплата по данному налогу. Переплата может быть в том случае, если работодатель при подаче справок 2 НДФЛ указал, что исчисленная сумма налога была меньше, чем удержанная и перечисленная. Если работодатель уже подал первичные справки 2-НДФЛ с неверными суммами, он должен подать корректирующие сведения по 2-НДФЛ. Налоговая возвращает излишне уплаченную сумму в течение месяца на расчетный счет работодателя. А работодатель возвращает излишне удержанную сумму налога работнику.

Налоговая и Минфин в своих письмах не возражают против того, чтобы работодатель вернул излишне удержанную сумму налога сотруднику «из своих средств» до того, как Налоговая вернет излишне уплаченный налог работодателю. Но это уже зависит от решения самого работодателя — насколько он лоялен к своим сотрудникам.

Сроки рассмотрения и возможное решение

Поданный пакет документов, включая заявление на предоставление вычета, рассматривается сотрудниками налоговой службы в течение 120 календарных дней. Это время, за которое производится камеральная проверка документации на предмет подлинности и правильности представленных данных (на основании пункта 7 статьи 221 НК РФ).

Если у сотрудников не возникает вопросов к заявителю, а с документами полный порядок, то денежные средства перечисляются на указанный расчетный счет не позднее тридцати календарных дней со дня окончания камеральной проверки. Таким образом, при положительном решении Налоговой службы, заявитель получит налоговый вычет спустя четыре месяца со дня подачи заявления и документов в ФНС.

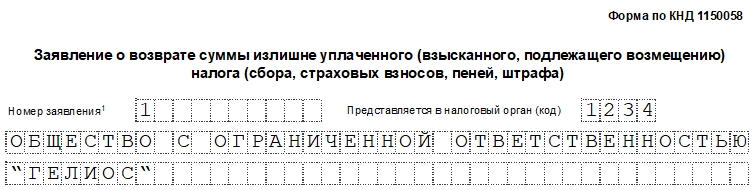

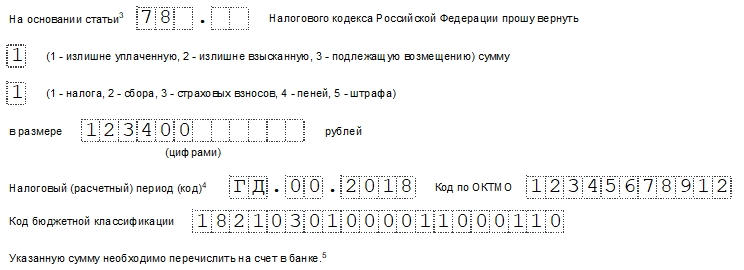

Как заполнить бланк 2018 года

Форма заявления закреплена законодательно Приказом ФНС России от 14.02.2017 №ММВ-7-8/182@. В документе необходимо заполнить 2 листа. Данные необходимо вносить аккуратно (если бланк заполняется от руки), каждую буквы или цифру — в отдельную ячейку.

Лист 1

На этом листе должна содержаться такая информация:

- Номера ИНН и КПП организации.

- Номер заявления. Он зависит от того, который раз компания обращается к налоговикам за возвратом или зачетом переплаты.

- Код ИФНС по месту учета ИП или организации.

- Наименование организации полностью или ФИО индивидуального предпринимателя.

- Статья 78 НК РФ. Именно она посвящена возврату или зачету переплаты.

- Вид переплаты — ставим нужную цифру.

- Вид платежа — аналогично выбираем нужную цифру.

- Излишне уплаченная сумма.

- Отрезок времени, за который возникла переплата. В первых двух ячейках указывают следующее: «МС» — если период месячный, «КВ» — квартальный, «ПЛ» — полугодовой, «ГД» — годовой. Во вторых двух ячейках цифрами указывают, какой месяц (01-12), квартал (01-04) или полугодие (01-02) берется в расчет. Если период годовой, то ставят «00». Последние 4 ячейки предназначены для внесения года. Во всю эту строчку может быть внесена и дата, например, день уплаты налога или подачи декларации.

КБК — код бюджетной классификации. Его можно узнать на сайте ФНС или посмотреть на платежном поручении. Этот код меняется, поэтому лучше всякий раз выяснять, не изменился ли он. Для каждого налога, сбора и т.д. существует свой код.

Количество листов заявления и прилагаемых копий к нему. Число вносится в формате «00Х».

Подтверждение достоверности внесенных данных. Здесь в первой ячейке отмечают цифрой того, кто подтверждает подлинность информации. Далее руководитель компании вписывает свое ФИО, номер телефона, ставит дату и подпись.

Первый лист готов. Больше никакие данные вносить не нужно.

Лист 2

Заполнение этого листа снова начинается с ИНН и КПП компании. Строку с ФИО не заполняем, т.к. заявление подает организация.

Далее нужно внести реквизиты банковского расчетного счета и наименование компании-получателя.

Форма содержит третий лист, но организациям его заполнять не нужно.

Как вернуть налог через ФНС

У граждан есть возможность выбирать, как получить фискальные льготы, это предусмотрено в НК РФ. Налогоплательщики вправе написать и направить заявление на имущественный налоговый вычет (и любой другой — стандартный, социальный, профессиональный) напрямую в территориальное отделение Налоговой службы.

Чтобы претендовать на возврат НДФЛ через инспекцию, придется собрать пакет документов, являющихся подтверждением прав на льготы. Заметим, что оформление льготы через ФНС начинают только в году, следующем за годом, в котором возникли основания к применению фискального вычета. Например, если у вас возникло право на льготу в 2020 году, то обратиться в ИФНС получится только в 2021 году.

Помимо документов, понадобится составлять налоговую декларацию 3-НДФЛ. Фискальный отчет содержит личные реквизиты плательщика, сведения о доходах и размер НДФЛ к возврату.

Помимо декларации и копий подтверждающей документации, придется заполнить специальную форму о возврате налога. Такое письменное заявление на возврат налога при имущественном вычете или иной льготе допустимо оформить в произвольном виде, но ФНС рекомендует использовать унифицированный бланк такого документа.

Как заполнять бланк заявления на возврат ндфл

Здесь представлен бланк заявления на имущественный, социальный и стандартный налоговый вычет при подаче декларации 3-НДФЛ в налоговую инспекцию.

Чтобы заполнить поля платежных реквизитов, для правильного перечисления денежных средств, вам поможет статья как узнать свой номер счета и реквизиты банка.

С остальными графами заявления, такими как номер ИФНС (в который вам предстоит обратиться), и номером ИНН вам помогут соответствующие статьи, с которыми вы сможете ознакомиться перейдя по ссылкам.

Скачать бланк заявления на возврат подоходного налога вы можете внизу страницы

Он представлен в формате word, который вы сможете открыть на компьютере и заполнить самостоятельно, либо распечатать бланк и внести недостающие данные шариковой ручкой (печатными буквами).

Проблем, с заполнением заявления на налоговый вычет, возникнуть не должно. Все необходимые данные вы сможете найти в собственных документах и на нашем сайте. Главное — аккуратность и внимательность.

Заявление на налоговый вычет подается в налоговую инспекцию

Вместе с заполненной декларацией 3-НДФЛ, и, с необходимым для этого, пакетом документом. Декларация должна быть заполнена либо в программе, и распечатана на листах формата А4 (обычный альбомный лист), либо печатными буквами на бланках, того же формата А4. Первый вариант заполнения несомненно лидирует, так как требует значительно меньше знаний, но выбор остается за вами.

Заявление на возврат НДФЛ

Заявление на возврат НДФЛ является обязательным документом, необходимым для получения вычета за лечение через налоговый орган по окончании года.

Если вы планируете получать данную льготу по месту работы необходимо составить другое заявление – о подтверждении права на вычет у налогового агента.

Примечание: ознакомиться с заявлением на возврат НДФЛ при покупке квартиры можно здесь, с заявлением на возврат НДФЛ при заявлении вычета за обучение – здесь.

Форма заявления

Отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления на возврат НДФЛ, рекомендованный ФНС (форма по КНД 1150058) – скачать в формате Excel.

Произвольная форма заявления на возврат НДФЛ – скачать в формате Word.

Порядок заполнения заявления

Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись.

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки, приведенные в конце 3 листа

КБК и ОКТМО

ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013.

В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ должно быть равно количеству разделов 1 декларации 3-НДФЛ

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК.

Код бюджетной классификации, указываемый в 2019 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

Образец заполнения заявления на возврат НДФЛ в 2019 году

Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета за лечение.

Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Образец заявления на возврат НДФЛ, заполненного по форме, рекомендованной ФНС РФ – скачать в формате Excel.

Заявление о возврате излишне уплаченных налогов

Излишне уплаченные налоги, пени, штрафы могут быть не только зачтены в счет существующей задолженности или предстоящих платежей по налогам того же вида, но и возвращены налогоплательщику по его заявлению (п.п.1, 14 ст. 78, п.п. 1, 9 ст. 79 НК РФ).

О том, как составить заявление о возврате суммы излишне уплаченного налога, расскажем в нашей консультации.

Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

Документ содержит 3 страницы, содержащие информацию о гражданине и обстоятельствах назначения льготы:

- личные данные (паспортные, ИНН, ФИО и так далее);

- основание назначения возврата;

- реквизиты банка;

- сведения об ИФНС, куда направляется документация.

Перед заполнением формы рекомендуется подготовить декларацию, справку о доходах, паспорт. Возможны внесение данных и отправка документов на вычет, в том числе заявления, через интернет посредством личного кабинета налогоплательщика. Алгоритм заполнения и требуемые сведения те же. Многие из них не требуют введения, поскольку вставляются автоматически, что значительно упрощает процесс. Однако заверить онлайн-форму необходимо электронной подписью.

Если в 3-НДФЛ вносилось более одного источника дохода, и льгота учитывает поступления со всех мест работы, то составляется столько заявлений, сколько указано работодателей. То есть количество документов равняется числу разделов 1 декларации.

Страница 1

Первый лист заявления содержит персональные сведения о плательщике и обстоятельства вычета.

- Обязательно вносится ИНН (КПП предусмотрен для организаций).

- Далее обозначается порядковый номер заявления, подаваемого в ИФНС в 2019 году, и код органа. Последний можно узнать на официальном ресурсе налоговой службы.

- После внесения ФИО вводится статус гражданина — при оформлении возврата выбирают единицу. Основанием для льготы указывают статью 78 НК РФ. В последующих пунктах ставят единицы, указывающие на излишне внесенный налог.

- Далее вписывают величину НДФЛ к возврату — она также обозначена в первом разделе 3-НДФЛ. Затем указывается рассматриваемый период.

-

После этого вносится классификатор территорий ОКТМО. Его можно взять из первого раздела декларации или узнать на официальном ресурсе ИФНС.

- КБК в 2019 году на возмещение НДФЛ указывается, как 18210102010011000110 (также присутствует в 3-НДФЛ).

- В завершение обозначают число страниц (3) и прилагаемых листов иных документов. При личном предоставлении сведений в левом столбце выбрать единицу, через представителя — двойку. Далее оставляют контактный телефон, проставляют дату и роспись.

Страница 2

Второй лист содержит банковские реквизиты. Вверху страницы дублируют ее номер, ИНН, ФИО плательщика. Далее вносят сведения финансового учреждения, куда будут переведены средства к возврату при согласии с заявлением

Поэтому важно правильно заполнить реквизиты банка и самого получателя. Вид счета отмечают, например, «08» — так обозначается лицевой, согласно примечанию на третьей странице. Там же указаны иные варианты

Номер счета — «1», получатель — «2».

Бланк заявления на возврат НДФЛ, стр. 2

Страница 3

Последний лист содержит информацию о гражданине. Нужно указать фамилию и код документа, согласно которому вносятся сведения. Варианты можно посмотреть в примечании внизу страницы. Обычно используется код «21» , который означает, что данные введены, в соответствии с паспортом РФ.

Бланк заявления на возврат НДФЛ, стр. 3

Вносятся номер и серия документа, кем выдан и дата. Далее подготовленное заявление с перечнем необходимых документов (при одновременной подаче) или после проверки декларации направляют в ИФНС любым удобным способом

Перед отправкой заявления через интернет важно проверить все данные, поскольку после завершения действия отредактировать бумагу уже невозможно

В итоге

Если работник исправно платит НДФЛ, у него появляется право на определенные налоговые вычеты. К примеру, он приобрел недвижимость, оплатил образование ребенка или операцию для родственника. Предусмотрено два способа возвратить уплаченные деньги.

- Подождать год (все это время исправно платить налоги), а затем подать заявление, подготовить пакет документов, в том числе заполнить декларацию, и ожидать решения.

- Не ждать год, а обратиться к работодателю, чтобы он не удерживал из зарплаты НДФЛ. Но прежде необходимо получить уведомление о возможности начисления вычета от ФНС.

Как вернуть и забрать 13% от зарплаты? Необходимо соответствовать нескольким критериям. Во-первых, быть официально трудоустроенным, работать по трудовому договору. Во-вторых, исправно выполнять свои обязанности налогоплательщика, уплачивая с дохода 13%. В-третьих, обладать правом на возврат в текущем календарном году. В-четвертых, иметь на руках документ, подтверждающий, что налоговая одобрила ваш запрос на вычет.