Счет 15. заготовление и приобретение материальных ценностей

Содержание:

- Типовые проводки по поступлению товаров от поставщика

- Бухгалтерские проводки

- Учет по фактической себестоимости

- Инвентаризация

- Когда товары нужно учитывать за балансом

- Учет поступления материалов по фактической себестоимости (проводки, пример)

- Бухучет

- Типовые проводки по поступлению товаров от поставщика

- Корреспонденция типичных проводок по оприходованию основных средств

- Принятие МПЗ на учет в иных случаях

- Учет поступления ценностей

- ЕНВД

- Применение ПБУ 6/01 для малоценных основных средств в 2021 г.

- Типовые проводки по 10 счету

- Как определить фактическую себестоимость материалов собственного производства?

Типовые проводки по поступлению товаров от поставщика

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Поступление товаров по покупной стоимости — проводки: | ||||

| 41 | 60 | 125 000 | На склад предприятия оприходованы товары, поступившие от поставщика | Счет, приходная накладная |

| 19 | 60 | 22 500 | Получен налоговый кредит | Счет |

| 41 | 60 | 12 000 | Отражена стоимость транспортировки товара, которая включается в его покупную себестоимость | ТТН |

| 19 | 60 | 2 160 | Получен налоговый кредит от суммы его транспортировки | ТТН |

| 68-НДС | 19 | 24 660 | Сумма полученного налогового кредита направлена к вычету22500 + 2160 = 24660 | Счет |

| 44-ТЗР | 60 | 12 000 | Стоимость транспортных расходов списана на сбыт (если эти расходы не включаются в состав покупной стоимости товара) | ТТН |

| 60 | 51 | 147 500 | Оплата за товар125000 + 22500 = 147500 | Платежное поручение |

| 60 | 51 | 14 160 | Оплата за транспортные услуги12000 + 2160 = 14160 | Платежное поручение |

| Поступление товаров по продажной стоимости — проводки: | ||||

| 41 | 60 | 65 000 | На склад предприятия оприходованы товары, поступившие от поставщика | Счет, приходная накладная |

| 19 | 60 | 11 700 | Получен налоговый кредит | Счет |

| 41 | 60 | 8 000 | Отражена стоимость транспортировки товара, которая включается в его покупную себестоимость | ТТН |

| 19 | 60 | 1 440 | Получен налоговый кредит от суммы транспортировки товара | ТТН |

| 68-НДС | 19 | 13 140 | Сумма полученного налогового кредита направлена к вычету11700 + 1440 = 13140 | Счет |

| 44-ТЗР | 60 | 8 000 | Стоимость транспортных расходов списана на сбыт (если эти расходы не включаются в состав покупной стоимости товара) | ТТН |

| 60 | 51 | 76 700 | Оплата за товар65000 + 11700 = 76700 | Платежное поручение |

| 60 | 51 | 9 440 | Оплата за транспортные услуги8000 + 1440 = 9440 | Платежное поручение |

| 41 | 42 | 21 900 | Отображена торговая наценка (30% от покупной стоимости)(65000 + 8000) *30% = 21900 | Бух. справка |

| Поступление товаров по учетной стоимости — проводки: | ||||

| 15 | 60 | 40 000 | Поступление товара от поставщика | Счет, приходная накладная |

| 19 | 60 | 7 200 | Получен налоговый кредит | Счет |

| 15 | 60 | 5 800 | Отображены транспортные расходы, связанные с доставкой товара | ТТН |

| 19 | 60 | 1 044 | Получен налоговый кредит от суммы транспортных расходов | ТТН |

| 68-НДС | 19 | 13 140 | Сумма полученного налогового кредита направлена к вычету7200 + 1044 = 8244 | Счет |

| 60 | 51 | 47 200 | Оплата за товар40000 + 7200 = 47200 | Платежное поручение |

| 60 | 51 | 6 844 | Оплата за транспортные услуги5800 + 1044 = 6844 | Платежное поручение |

| 41 | 15 | 38 000 | Оприходование товаров по учетным ценам | Бух. справка |

| 16 | 15 | 7 800 | Отклонение между учетной и покупной ценой (покупная цена больше)(40000 + 5800) – 38000 = 7800 | Бух. справка |

| 41 | 15 | 50 000 | Оприходование товаров по учетным ценам | Бух. справка |

| 15 | 16 | 4 200 | Отклонение между учетной и покупной ценой (покупная цена меньше)50000 – (40000 + 5800) = 4200 | Бух. справка |

| 44 | 16 | 7 800 | Списание выявленного отклонения на затраты на сбыт | Бух. справка |

| 16 | 44 | 4 200 | Списание выявленного отклонения на затраты на сбыт | Бух. справка |

Бухгалтерские проводки

Поступление материалов в организацию осуществляется по договорам поставки, путем изготовления материалов силами организации, внесения в счет вклада в уставный (складочный) капитал организации, получения организацией безвозмездно (включая договор дарения). К материалам относятся сырье, основные и вспомогательные материалы, покупные полуфабрикаты и комплектующие изделия, топливо, тара, запасные части, строительные и прочие материалы.

Далее приведены бухгалтерские проводки, отражающие операции поступления материалов в организацию.

- Учет поступления материалов по договору поставки. Бухгалтерские проводки

- Учет поступления материалов на основании авансовых отчетов. Бухгалтерские проводки

- Учет поступления материалов по договору мены. Бухгалтерские проводки

- Учет поступления материалов по учредительным договорам. Бухгалтерские проводки

- Учет безвозмездного поступления материалов. Бухгалтерские проводки

- Учет поступления материалов, изготовленных собственными силами

Учет по фактической себестоимости

В данном случае поступающие на предприятие материалы будут приходоваться непосредственно в дебет сч. 10 по фактической себестоимости, которая включает в себя все фактически понесенные предприятием затраты по их приобретению за вычетом НДС.

К затратам можно отнести:

- непосредственно стоимость по договору купли-продажи;

- затраты на услуги сторонних организаций, связанные с приобретением материалов (например, информационные, консультационные);

- транспортно-заготовительные расходы (ТЗР);

- затраты, связанные с доведением материальных ценностей до состояния, в котором они могут быть использованы.

Также в этот перечень можно включать и другие расходы, возникающие в процессе приобретения материалов и доведения их до пригодного состояния.

Поступление материалов от поставщика осуществляется на основе доверенности на получение ТМЦ форма М-2 или М-2а. Форму М-2а, как правило, применяют при частом, постоянном получении ценностей. Форма М-2 обычно применяется для разового получения. Главное отличие этих двух форм – это наличие корешка в форме М-2, который при выдаче доверенности остается в бухгалтерии и подшивается в соответствующие папки. Данный корешок содержит необходимую информацию о выданной доверенности и позволяет бухгалтеру не делать дополнительных записей вручную. Применение этих форм актуально в том случае, если лицо, получаемое ТМЦ у поставщика или перевозчика, доставившего ТМЦ, не является руководителем организации или индивидуальным предпринимателем.

Инвентаризация

Учет материалов в бухгалтерском учете должен осуществляться непрерывно и отражать достоверную информацию о фактическом наличии МПЗ на складе. Для проверки данных бухгалтерского учета с реальными показателями предприятие проводит инвентаризацию, в процессе которой уполномоченные лица сверяют данные учетных регистров и подсчитывают количество соответствующих единиц на складе.

Для отражения несоответствия данных между бухгалтерским учетом и фактическим наличием, создан следующий порядок:

- Излишки принимают на учет по рыночной цене датой выполнения инвентаризации. Сумму показывают в финансовом результате.

- Недостачи списывают со счетов учета материалов в дебет счета 94. После выяснения причин недостачи и виновных лиц, предприятие устанавливает порядок списания суммы со счета 94.

- Недостача материалов или их порча в установленных пределах естественного убытка списывается на производственные издержки.

- Если выяснено, что недостача или порча МПЗ произошли из-за установленного лица, сумма списывается с него.

- Суммы недостач или ущерба по невыясненным обстоятельствам списывают в финансовый результат.

Правильное ведение учета приема и сдачи материалов позволяет снизить сумму налогооблагаемой прибыли.

Когда товары нужно учитывать за балансом

Случаются ситуации, когда на территории компании находятся ценности других лиц. Например, при приемке товара выявлен брак — пока товар не заберет поставщик, покупатель обязан обеспечить его сохранность (п. 1 ст. 514 ГК РФ). Или компания оказывает услуги по хранению товара. В таких случаях материальная ценность, не относящаяся к собственному имуществу компании, подлежит забалансовому учету.

Проводки для оприходования товаров за балансом будут следующие:

Что нужно учитывать на забалансовых счетах и как накажут компанию, если забалансовый учет не организован, узнайте из этого материала.

Учет поступления материалов по фактической себестоимости (проводки, пример)

|

Если ТМЦ принимаются к учету по фактической себестоимости, то их приходуют сразу в дебет счета 10 по стоимости, указанной в документах поставщика. Если организация является плательщиком НДС, то сумма налога выделяется для возмещения из бюджета на отдельный субсчет. Проводки при учете материалов по фактической себестоимости выглядят следующим образом:

| Дебет | Кредит | Название операции |

| 60 | 51 | Оплачена стоимость полученных ТМЦ поставщику |

| 10 | 60 | ТМЦ приняты к учету по фактической себестоимости без НДС |

| 19 | 60 | Выделен НДС из стоимости ТМЦ |

Транспортно-заготовительные расходы (ТЗР) при покупке материалов в бухгалтерии могут учитываться по-разному:

- Могут включаться в фактическую себестоимость материалов на счете 10.

- Могут отражаться на отдельном субсчете счета 10.

- Могут учитываться на счете 15.

Организация выбирает один из этих способов учета транспортно-заготовительных расходов и отражает это в приказе по учетной политике

Пример учета поступления материалов при покупке

Организация ООО «Альфа» приобрела 5000 кубометров паркета за 600 000 руб. в том числе НДС 91 525. За доставка отдали 6000 в том числе НДС 915 рублей. В производство было отпущено 3000 кубометров паркета.

Необходимо отразить данные операции в балансе.

Примечание: (Как считается НДС из суммы можно посмотреть в статье: «Как рассчитать НДС. Налоговые ставки НДС».). Транспортно-заготовительные работы учитываются на счете 10 субсчет ТЗР.

Проводки по учету поступления материалов при покупке

| Сумма | Дебет | Кредит | Название операции |

| 600000 | 60 | 51 | Оплачена стоимость паркета |

| 508475 | 10 | 60 | Оприходован паркет без учета НДС |

| 91525 | 19 | 60 | Выделен НДС |

| 6000 | 60 | 51 | Оплачена доставка |

| 5085 | 10 субсчет ТЗР | 60 | Учтены затраты по доставке паркета |

| 915 | 19 | 60 | Выделен НДС |

| 360000 | 20 | 10 | Списаны материалы в производство |

| 360000 | 20 | 10 субсчет ТЗР | Списаны ТЗР в производство |

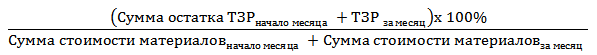

ТЗР списываются раз в месяц одной проводкой. Для определения суммы списания транспортно-заготовительных расходов определяется следующее отношение:

|

Бухучет

В бухучете доходы и расходы, связанные с продажей материалов, отнесите к прочим доходам и расходам (абз. 6 п. 7 ПБУ 9/99, абз. 5 п. 11 ПБУ 10/99). Отразите продажу следующими проводками:

Дебет 91-2 Кредит 10

– списана стоимость реализованных материалов;

Дебет 91-2 Кредит 23 (20, 60…)

– списаны расходы, связанные с продажей материалов (например, расходы по транспортировке);

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с реализации (если операция облагается этим налогом);

Дебет 62 (76, 73…) Кредит 91-1

– отражена реализация материалов (на дату перехода права собственности).

Типовые проводки по поступлению товаров от поставщика

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Поступление товаров по покупной стоимости — проводки: | ||||

| 41 | 60 | 125 000 | На склад предприятия оприходованы товары, поступившие от поставщика | Счет, приходная накладная |

| 19 | 60 | 22 500 | Получен налоговый кредит | Счет |

| 41 | 60 | 12 000 | Отражена стоимость транспортировки товара, которая включается в его покупную себестоимость | ТТН |

| 19 | 60 | 2 160 | Получен налоговый кредит от суммы его транспортировки | ТТН |

| 68-НДС | 19 | 24 660 | Сумма полученного налогового кредита направлена к вычету22500 + 2160 = 24660 | Счет |

| 44-ТЗР | 60 | 12 000 | Стоимость транспортных расходов списана на сбыт (если эти расходы не включаются в состав покупной стоимости товара) | ТТН |

| 60 | 51 | 147 500 | Оплата за товар125000 + 22500 = 147500 | Платежное поручение |

| 60 | 51 | 14 160 | Оплата за транспортные услуги12000 + 2160 = 14160 | Платежное поручение |

| Поступление товаров по продажной стоимости — проводки: | ||||

| 41 | 60 | 65 000 | На склад предприятия оприходованы товары, поступившие от поставщика | Счет, приходная накладная |

| 19 | 60 | 11 700 | Получен налоговый кредит | Счет |

| 41 | 60 | 8 000 | Отражена стоимость транспортировки товара, которая включается в его покупную себестоимость | ТТН |

| 19 | 60 | 1 440 | Получен налоговый кредит от суммы транспортировки товара | ТТН |

| 68-НДС | 19 | 13 140 | Сумма полученного налогового кредита направлена к вычету11700 + 1440 = 13140 | Счет |

| 44-ТЗР | 60 | 8 000 | Стоимость транспортных расходов списана на сбыт (если эти расходы не включаются в состав покупной стоимости товара) | ТТН |

| 60 | 51 | 76 700 | Оплата за товар65000 + 11700 = 76700 | Платежное поручение |

| 60 | 51 | 9 440 | Оплата за транспортные услуги8000 + 1440 = 9440 | Платежное поручение |

| 41 | 42 | 21 900 | Отображена торговая наценка (30% от покупной стоимости)(65000 + 8000) *30% = 21900 | Бух. справка |

| Поступление товаров по учетной стоимости — проводки: | ||||

| 15 | 60 | 40 000 | Поступление товара от поставщика | Счет, приходная накладная |

| 19 | 60 | 7 200 | Получен налоговый кредит | Счет |

| 15 | 60 | 5 800 | Отображены транспортные расходы, связанные с доставкой товара | ТТН |

| 19 | 60 | 1 044 | Получен налоговый кредит от суммы транспортных расходов | ТТН |

| 68-НДС | 19 | 13 140 | Сумма полученного налогового кредита направлена к вычету7200 + 1044 = 8244 | Счет |

| 60 | 51 | 47 200 | Оплата за товар40000 + 7200 = 47200 | Платежное поручение |

| 60 | 51 | 6 844 | Оплата за транспортные услуги5800 + 1044 = 6844 | Платежное поручение |

| 41 | 15 | 38 000 | Оприходование товаров по учетным ценам | Бух. справка |

| 16 | 15 | 7 800 | Отклонение между учетной и покупной ценой (покупная цена больше)(40000 + 5800) – 38000 = 7800 | Бух. справка |

| 41 | 15 | 50 000 | Оприходование товаров по учетным ценам | Бух. справка |

| 15 | 16 | 4 200 | Отклонение между учетной и покупной ценой (покупная цена меньше)50000 – (40000 + 5800) = 4200 | Бух. справка |

| 44 | 16 | 7 800 | Списание выявленного отклонения на затраты на сбыт | Бух. справка |

| 16 | 44 | 4 200 | Списание выявленного отклонения на затраты на сбыт | Бух. справка |

Корреспонденция типичных проводок по оприходованию основных средств

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Строительство объектов основных средств | ||||

| 60 (76) | 51 | 59 000,00 | Оплата подрядчику за предоставленные услуги | Счет, банковская выписка |

| 08 | 10 | 100 000,00 | Переданы материалы на строительство объекта подрядным способом | Накладная-перемещение |

| 08 | 60 (76) | 50 000,00 | Учтены работы, выполненные подрядчиком | Счет, акт выполненных работ |

| 08 | 60 (76, 23, 25, 26) | 40 000,00 | Накладные затраты по строительству объекта | |

| 19 | 60 (76, 23, 25, 26) | 34 200,00 | Отображен НДС по всем операциям, связанных со строительством объекта основного средства | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 01 | 08 | 190 000,00 | Основное средство, введенное в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Покупка объектов основных средств (приобретено оборудование) | ||||

| 60 (76) | 51 | 118 000,00 | Оплачен счет продавца (с НДС) (покупка основного средства) | Счет, банковская выписка |

| 08 | 60 (76) | 100 000,00 | Оприходование приобретенного основного средства на баланс предприятия | Счет, расходная накладная, акт выполненных работ |

| 60 (76) | 51 | 11 800,00 | Оплата за транспортировку и монтаж | Счет, банковская выписка |

| 08 | 60 (76) | 10 000,00 | Затраты связанные с транспортировкой и монтажом основного средства | Акт выполненных работ, товаротранспортная накладная |

| 19 | 60 (76) | 19 800,00 | Отображен НДС по операциям, связанных с приобретением, транспортировкой и монтажом основного средства | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 01 | 08 | 110 000,00 | Основное средство, введенное в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Вклады в уставной капитал | ||||

| 08 | 75 | 52 000,00 | Внесено основное средство, как вклад в уставной капитал | Учредительные документы |

| 08 | 60 (76) | 5 000,00 | Затраты связанные с транспортировкой основного средства | Акт приема-передачи |

| 19 | 60 (76) | 900,00 | Отображен НДС по расходам на доставку | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 60 (76) | 51 | 5 900,00 | Оплата счета за транспортировку | Счет, банковская выписка |

| 01 | 08 | 57 000,00 | Введение объекта в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Приобретение за счет средств целевого бюджетного финансирования | ||||

| 08 | 86 | 150 000,00 | Получение основного средства через программу целевого финансирования | Счет |

| 01 | 08 | 150 000,00 | Объект введен в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 86 | 98 | 150 000,00 | Затраты учтены в составе доходов будущих периодов | |

| Безвозмездное получение (безвозмездное поступление) | ||||

| 08 | 98-2 | 40 000,00 | Принятие безвозмездно полученного объекта к учету | Бух. справка-расчет |

| 08 | 60 (76) | 8 000,00 | Доведение безвозмездно полученного объекта до рабочего состояния | Акт приема-передачи, договор |

| 19 | 60 (76) | 1 440,00 | Отображена сумма НДС | Счет |

| 01 | 08 | 48 000,00 | Объект введен в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 60 (76) | 51 | 9 440,00 | Оплата посреднических услуг | Счет, банковская выписка |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| Обмен на другое имущество | ||||

| 08 | 60 | 150 000,00 | Оприходование основного средства по договору мены | Приходная накладная |

| 19 | 60 | 27 000,00 | Отображена сумма НДС | Счет |

| 01 | 08 | 150 000,00 | Введение объекта в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 62 | 90-1 | 177 000,00 | Выручка от реализации готовой продукции по договору мены | |

| 90-3 | 68 | 27 000,00 | Начислена сумма НДС | |

| 90-2 | 43 | 115 000,00 | Списание себестоимости готовой продукции по договору мены | |

| 90-9 | 99 | 35 000,00 | Отображение финансового результата по данному обмену | |

| 60 | 62 | 177 000,00 | Взаимозачет договора мены | |

| 68 | 19 | 27 000,00 | Предъявленная к вычету сумма НДС | |

| Оприходование неучтенных объектов | ||||

| 01 | 91-1 | 200 000,00 | Оприходование неучтенных объектов выявленных при инвентаризации | Бух. справка-расчет, акт приема-передачи инвентарного объекта (ОС) |

Принятие МПЗ на учет в иных случаях

Материалы могут поступать на склад организации не только посредством совершения сделки с поставщиком. Рассмотрим учет материалов в бухгалтерском учете, которые были приобретены другими способами:

| Дт | Кт | Характеристика операции |

| 10/15 | 98.2 | Приняты на учет материалы, поступившие безвозмездно |

| 98.1 | 91.1 | Отражена сумма дохода, который принесли поступившие безвозмездно материалы |

| 10/15 | 91.1 | Материалы поступили на склад по рыночной стоимости в результате ликвидации ОС |

| 10 | 75 | МПЗ внесены в качестве вклада в уставный капитал |

Стоит отметить, что бухгалтерский учет расхода материалов всегда выражается проводкой с использованием кредита счета 10. При этом не имеет значения то, каким способом организация списывает МПЗ на производство.

Учет поступления ценностей

Товары могут поступать в фирму от производителей, оптовых компаний. К продукции обязательно прикладывается сопроводительная документация. Если товар транспортируется с помощью ТС, должна быть заполнена товарно-транспортная накладная. Бумага эта подразделяется на два раздела. Товарный раздел включает в себя эти сведения:

- Информацию о поставщике и получателе: название субъекта, адрес, платежные реквизиты.

- Информацию о товаре: его стоимость, масса, отличительные характеристики.

- Размер НДС.

В транспортном разделе указываются эти сведения:

- Номер ТС.

- Обозначение путевого листа.

- Дата доставки.

- Место погрузки и разгрузки.

- Информация о грузе.

Поставщик также должен предоставить документы на сам товар. В частности, это бумаги, подтверждающие безопасность продукции (к примеру, сертификат). Сопроводительным документом является счет-фактура, счет для оплаты продукции.

К СВЕДЕНИЮ! Если товар поступил без документации, эта операция не может быть отражена в учете. Любое действие должно быть задокументировано. Требуемая для учета информация берется именно из бумаг.

ЕНВД

У организации могут быть материалы, которые:

– закупались на стороне;

– производились самой организацией.

При продаже материалов, которые закупались на стороне, организация может применять ЕНВД, но только при торговле в розницу. В качестве объекта налогообложения при расчете ЕНВД учтите вмененный доход (п. 1 ст. 346.29 НК РФ). Подробнее об этом см. Как рассчитать сумму ЕНВД к уплате в бюджет.

При продаже материалов собственного производства (изготовления) применять ЕНВД нельзя.

Это следует из абзаца 12 статьи 346.27 Налогового кодекса РФ.

Подробнее об этом см.:

Кто вправе применять ЕНВД;

Какие виды розничной торговли подпадают под ЕНВД.

Применение ПБУ 6/01 для малоценных основных средств в 2021 г.

В законодательстве нет особых переходных положений, а потому у компаний в 2021 г. могут возникнуть определенные трудности, если они не перейдут на ПБУ 6/2020. Они могут еще применять ПБУ 6/01, но им нужно будет особым образом учитывать малоценные ОС.

Если по конкретному способу ведения бухучета в федеральных стандартах нет ответа, то компании должны руководствоваться п. 7.1 ПБУ 1/2008. В нем сказано, что субъект должен разработать способ с учетом требований федерального и отраслевого законодательства о бухучете.

В этом случае хозяйствующий субъект использует такие документы как МСФО, федеральные и отраслевые стандарты бухучета, рекомендации по бухучету, например, от Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР. В данной рекомендации предлагается применять такой порядок бухучета ОС:

- выделяются группы основных средств, информация по которым заведомо несущественная. Действие проводится с учетом особенностей деятельности компании и структуры ее активов. При этом не используется стоимостной лимит, указанный в п. 5 ПБУ 6/01 для отдельных ОС;

- действие регулярно пересматривается, не менее 1 раза в год;

- при принятии такого решения расходы на ОС по несущественным группам независимо от стоимости конкретных объектов списываются в затраты по обычным видам деятельности в момент их осуществления;

- ОС по существенным группам независимо от стоимости конкретных объектов учитываются в общепринятом порядке.

К примеру, производственная компания может принять решение о том, что расходы на покупку офисной техника для бухгалтерии в пределах конкретной суммы за год является несущественным для бухотчетности. Соответственно, их можно списать в расходы, даже несмотря на то, что некоторые объекты могут стоить гораздо больше 40 тыс. руб.

По рекомендации БМЦ № Р-122/2020-КпР, термин «существенность» из п. 7.4 РБУ 1/2008 можно использовать по отношению ко всем малоценным объектам вне зависимости от срока их службы. Тогда на основании термина «рациональность» компания может принять решение, что с 2021 г. она будет относить расходы на ОС в затраты по обычным видам деятельности в момент их осуществления, если стоимость группы является несущественной.

Типовые проводки по 10 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Отражено перемещение материалов внутри организации (со склада на склад | 10 | 10 |

| Оприходованы материалы по учетным ценам | 10 | 15 |

| Оприходованы материалы, возвращенные из основного производства | 10 | 20 |

| Оприходованы материалы собственного производства | 10 | 20 |

| Оприходованы материалы, возвращенные из вспомогательного производства | 10 | 23 |

| Оприходованы материалы, произведенные во вспомогательных производствах | 10 | 23 |

| В стоимость материалов включена сумма общепроизводственных расходов, связанных с их приобретением | 10 | 25 |

| В стоимость материалов включена сумма общехозяйственных расходов, связанных с их приобретением | 10 | 26 |

| Потери от брака уменьшены на стоимость возвратных отходов | 10 | 28 |

| Оприходованы материалы, ранее включенные в затраты на обслуживающее производство | 10 | 29 |

| Оприходована часть готовой продукции для использования в качестве материалов (при использовании счета 40) | 10 | 40 |

| Переведены в состав материалов товары, необходимые для производства | 10 | 41 |

| Переведена в состав материалов готовая продукция, необходимая для нужд организации | 10 | 43 |

| Оприходованы материалы, стоимость которых ранее ошибочно была включена в состав расходов на продажу. | 10 | 44 |

| Оприходованы материалы, поступившие от поставщиков | 10 | 60 |

| В стоимость материалов включены расходы на их приобретение | 10 | 60 |

| Проценты по краткосрочным кредитам и займам, полученным для покупки материалов, учтены при формировании их себестоимости | 10 | 66 |

| Получены материалы по договору краткосрочного займа | 10 | 66 |

| Проценты по долгосрочным кредитам и займам, полученным для покупки материалов, учтены при формировании их себестоимости | 10 | 67 |

| Получены материалы по договору долгосрочного займа | 10 | 67 |

| Суммы невозмещаемых налогов и сборов включены в первоначальную стоимость материалов | 10 | 68 |

| Оприходованы материалы, приобретенные подотчетными лицами. Подотчетными лицами оплачены расходы, связанные с доставкой материалов. | 10 | 71 |

| Оприходованы материалы, внесенные в качестве вклада в уставный капитал | 10 | 75-1 |

| Начислена плата за услуги сторонних организаций по доставке материалов | 10 | 76 |

| Возмещена недостача материалов поставщиком, по которой была предъявлена претензия | 10 | 76-2 |

| Получены материалы от головного отделения организации филиалом, выделеного на отдельный баланс (проводка в учете филиала) | 10 | 79-1 |

| Получены материалы от филиала, выделеного на отдельный баланс (проводка в учете головного отделения) | 10 | 79-1 |

| Оприходованы материалы, полученные в качестве вклада по договору о совместной деятельности (на отдельном балансе совместной деятельности) | 10 | 80 |

| Получены материалы по целевому назначению | 10 | 86 |

| Оприходованы материалы, выявленные при инвентаризации | 10 | 91-1 |

| Оприходованы материалы, оставшиеся после списания основных средств или другого имущества организации | 10 | 91-1 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Списаны на увеличение стоимости основного средства, материалы, использованные при его реконструкции или модернизации | 08 | 10 |

| Списаны на увеличение стоимости основного средства, материалы, использованные при его строительстве | 08-3 | 10 |

| Списаны на увеличение стоимости нематериального актива, материалы, использованные при его создании | 08-5 | 10 |

| Списаны материалы на затраты на производство | 20 | 10 |

| Израсходованы материалы для нужд вспомогательного производства | 23 | 10 |

| Списаны материалы на общепроизводственные расходы | 25 | 10 |

| Списаны материалы на общехозяйственные расходы | 26 | 10 |

| Израсходованы материалы на исправление брака или гарантийный ремонт | 28 | 10 |

| Израсходованы материалы для нужд обслуживающего производства | 29 | 10 |

| Стоимость материалов, использованных торговой организацией, учтена в расходах на продажу | 44 | 10 |

| Отгружены материалы покупателем | 45 | 10 |

| Списаны за счет страхового возмещения материалы в результате их порчи или уничтожения | 76-1 | 10 |

| Предъявлена претензия поставщикам материалов при несоответствии цен и тарифов, указанных в счетах на оплату, заключенным договорам (если несоответствие было выявлено после оприходования ценностей) | 76-2 | 10 |

| Скорректирована стоимость материалов, ранее неверно учтенная | 76-2 | 10 |

| Переданы материалы филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 79-1 | 10 |

| Переданы материалы головному отделению (проводка в учете филиала) | 79-1 | 10 |

| Переданы участнику простого товарищества материалы при прекращении договора о совместной деятельности (на отдельном балансе совместной деятельности) | 80 | 10 |

| Учтена в составе прочих расходов стоимость материалов, выбывших в результате продажи или списания | 91-2 | 10 |

| Отражена недостача материалов | 94 | 10 |

Как определить фактическую себестоимость материалов собственного производства?

На основании п. 5 ПБУ 5/01 МПЗ принимаются к бухгалтерскому учету по фактической себестоимости. В случае изготовления МПЗ самой организацией их фактическая себестоимость определяется исходя из фактических затрат, связанных с производством таких запасов. В свою очередь, учет и формирование затрат на производство МПЗ осуществляются организацией в порядке, установленном для определения себестоимости соответствующих видов продукции (п. 7 ПБУ 5/01). Получается, готовая продукция как часть МПЗ учитывается по фактической себестоимости. В п. 203 Методических указаний по бухгалтерскому учету МПЗ уточнено: готовая продукция учитывается по фактическим затратам, связанным с ее изготовлением (по фактической производственной себестоимости).

В бухгалтерском балансе сырье, основные и вспомогательные материалы, топливо, покупные полуфабрикаты и комплектующие изделия, запасные части, тара, используемая для упаковки и транспортировки продукции (товаров), и другие материальные ресурсы также учитываются по фактической себестоимости (п. 58 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации <5>). А вот готовая продукция в бухгалтерском балансе отражается по фактической или нормативной (плановой) <6> производственной себестоимости (п. 59 указанного документа). В связи с этим остатки готовой продукции на складе (в иных местах хранения) на конец (начало) отчетного периода могут оцениваться в аналитическом и синтетическом бухгалтерском учете организации по фактической или нормативной (плановой) производственной себестоимости. Следовательно, в отличие от материалов остатки готовой продукции могут учитываться исходя из нормативной (плановой) производственной себестоимости.

<5> Утверждено Приказом Минфина России от 29.07.1998 N 34н.<6> Нормативная себестоимость может включать в себя затраты, связанные с использованием в процессе производства основных средств, сырья, материалов, топлива, энергии, трудовых ресурсов, и другие затраты на производство продукции либо определяться по прямым статьям затрат.

Делаем вывод. Если часть готовой продукции планируется использовать в дальнейшем в качестве материалов, ее следует отразить в составе материалов по себестоимости, установленной для определения себестоимости готовой продукции (то есть по фактической или нормативной (плановой) производственной себестоимости).