Как платить налог самозанятому?

Содержание:

- Кто может стать плательщиком налога на профессиональный доход

- Налог для самозанятых до 2019 года

- Можно ли вернуть налог?

- Налог на самозанятых: что это такое?

- Налог на профессиональный доход – что это такое + как рассчитывается

- Письмо Минфина России от 27 августа 2020 г. N 03-11-10/75587 Об особенностях применения налога на профессиональный доход гражданами Республики Беларусь

- Если лимит в 2.4 млн. руб. превышен

- Кто признается налогоплательщиком?

- НПД в действии — территория, сроки и условия эксперимента

- Способы оплаты налога

- Особенности работы в статусе самозанятого

- Налоговая ставка НПД

- Как зарегистрироваться физлицу в качестве самозанятого

- Закон о налоге на профессиональный доход — юридические вопросы

- Кто такие самозанятые граждане

- Как оформить самозанятость?

Кто может стать плательщиком налога на профессиональный доход

Расскажем подробнее, что такое НПД, на какие виды деятельности он распространяется, какая налоговая ставка по нему установлена, и кто может на него перейти.

1. В законе не приводится перечень разрешённых видов деятельности, но есть те, которые запрещены. Соответственно, толковать надо от обратного – если вашего направления нет в запрещённых, то оно разрешено.

Запрет установлен на следующие виды деятельности:

- реализация подакцизных товаров и товаров, подлежащих обязательной маркировке;

- перепродажа товаров и имущественных прав, за исключением продажи имущества, использовавшегося для личных, домашних и подобных нужд;

- добыча и реализация полезных ископаемых;

- посредническая деятельность;

- услуги по доставке товаров с приёмом платежей в пользу других лиц (кроме тех, по которым продавец товаров выдаёт чек ККТ);

- продажа недвижимости и транспорта;

- сдача в аренду нежилой недвижимости;

- деятельность медиатора, нотариуса, адвоката, оценщика, арбитражного управляющего.

2. Для НПД установлено ограничение по доходам – не более 2,4 млн рублей в год. Причём этот налог нельзя совмещать с другими системами налогообложения

Это особенно важно для ИП, которые тоже вправе платить налог на профессиональный доход

3. Самозанятый, работающий в рамках налога на профдоход, не может нанимать работников по трудовому договору. Однако в отношении исполнителей, привлекаемых по гражданско-правовому договору, такого запрета нет. То есть теоретически это возможно.

4. Налоговая ставка для самозанятых зависит от их заказчиков. Если это организация или ИП, то заплатить надо 6% от полученного дохода. Если услуги оказаны обычным физлицам, то ставка ниже – 4%. Другие налоги с профессионального дохода платить не надо. Исключение – НДС при ввозе на территорию РФ.

5. Страховые взносы на своё пенсионное страхование самозанятые платят добровольно. Сделать это можно прямо из приложения «Мой налог». Если этого не делать, страховой стаж не будет начисляться, и пенсия положена только социальная, по старости. Подробнее о том, как начисляется трудовой стаж для самозанятых, читайте здесь. Что касается медицинского страхования, то плательщики НПД имеют право на медобслуживание. Часть уплаченного ими налога будет автоматически направляться на эти цели.

6. Плательщик НПД может параллельно работать по трудовому договору, т.е. оказывать услуги в свободное от работы время. Однако в законе установлен запрет на оказание услуг своему бывшему работодателю или заказчику по договору ГПХ (расторжение договора менее двух лет назад). Это сделано специально, чтобы не спровоцировать массовое увольнение работников и перевод их в самозанятые.

7. Чтобы встать на учёт в качестве плательщика налога на профдоход, надо пройти регистрацию одним из способов:

- через приложение «Мой налог»;

- через личный кабинет налогоплательщика;

- через кредитную организацию (такую возможность пока предоставляет Сбербанк, Альфа-банк, Киви банк, Просто банк, Барс банк, Веста банк).

Банки идут в ногу со временем и уже предлагают специальные пакеты услуг для самозанятых. Оставьте заявку на обслуживание в Сбербанке и получите удобный личный кабинет и множество полезных банковских услуг.

Налог для самозанятых до 2019 года

Согласно Федерального закона № 401-ФЗ от 30.11.2016 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» определены категории самозанятых, которые при условии ведения деятельности без трудового договора и уведомления налоговой, освобождаются от уплаты налога. К ним относятся:

- репетиторы;

- лица, осуществляющие уход за детьми, пожилыми и иными категориями граждан, нуждающимися в присмотре;

- люди, занимающиеся поддержанием порядка в помещениях.

Доход от такой деятельности не облагается подоходным налогом с 01 января 2017 года при условии уведомления ФНС о своей деятельности. Такие льготные условия, именуемые «Налоговыми каникулами», действуют до конца 2019 года.

Можно ли вернуть налог?

Налоговая самостоятельно рассчитывает сумму причитающегося налога. Но от путаницы никто не застрахован. Если вдруг вы заплатили больше, чем было нужно, то вернуть деньги обратно на карту будет нельзя. Однако они не пропадут. На их величину будет уменьшаться та сумма, которую вам начислят в виде налогового взноса за следующий месяц.

Многие самозанятые считают, что вернуть налог можно так же, как физические лица возвращают НДФЛ: подав заявление на предоставление вычета на лечение, образование, инвестиции и т.д. Но это ошибочное мнение. Налог на профессиональную деятельность является льготным режимом, поэтому законодателями не заложена возможность возврата уплаченных средств через какие-либо вычеты. Уплаченный самозанятым налог перечисляется в ФНС без возможности возмещения.

Налог на самозанятых: что это такое?

С 1 января 2019 года в России появился новый налоговый режим – налог на профессиональный доход, НПД, если сокращенно. В народе его быстро окрестили “налог для самозанятых”.

Этот налог предназначен для людей, которые уже давно работают по своей профессии, но никак и нигде не оформлены, берут деньги наличкой, налоги не платят и на самом деле серьезно переживают по поводу своего шаткого положения. Быть нелегалом – ничего хорошего.

Между тем, эти люди – не какие-нибудь воротилы теневого бизнеса, подпольные мафиози. Это обычные добропорядочные граждане с самыми обыкновенными профессиями: няни, репетиторы, маляры, рукодельницы и вся наша фрилансерская братия – копирайтеры, программисты, веб-дизайнеры, сммщики и т.д.

Главный плюс нового закона в том, что теперь все эти профессионалы могут полностью легализоваться и стать полноправными участниками деловых отношений, свободно получать деньги на банковский счет, работать официально, не прятаться и не дрожать. Как по мне – это лучший закон за последние 10 лет.

Очень надеюсь, что теперь самозанятым можно будет подключать платежные системы к своим сайтам и получать заработанные деньги на свой счет в банке.

Обе стороны сделки защищены. Исполнитель получил аванс за работу, а клиент – официальное подтверждение оплаты от платежной системы и электронный чек.

Это гораздо лучше чем отправлять деньги неведомо кому, кого вы нашли в интернете, и всё что вы знаете о человеке – это странный ник Veter-Peremen и 16-ти значный номер карты куда слать деньги.

Короче, я обеими руками “ЗА” новый закон. Вокруг него много мифов и слухов, а всё потому, что граждане у нас предпочитают собирать сплетни в соцсетях, вместо того чтобы потратить 15 минут и ознакомиться с первоисточником.

Надеюсь, что вы, мой дорогой читатель, точно не из таких, так что вот вам ссылка на официальный текст документа.

Если сейчас читать некогда – сохраните статью в закладках, потом, как будет время, обязательно изучите. А я пока пройдусь по основным тезисам закона, постараюсь изложить их простыми словами и кратко.

Налог на профессиональный доход – что это такое + как рассчитывается

С 01.01.2019 г. в обиход вошёл новый налоговый спецрежим – Налог на профессиональный доход. В простонародье называемый «налог для самозанятых».

Что он из себя представляет? Давайте разбираться.

Налогом облагается деятельность граждан, зарегистрировавшихся в качестве плательщиков НПД (самозанятых) либо ИП, перешедших с ранее применявшейся системы на самозанятость.

Если сумма «перевалит» за этот предел, самозанятый гражданин должен оплачивать с суммы превышения НДФЛ по ставке 13%. ИП плательщик НПД с момента превышения переходит на «старую» систему налогообложения.

Со следующего года утратившие право на НПД могут вновь зарегистрироваться в качестве самозанятых.

Ставки зависят от того, кто является контрагентом самозанятого. Если это физлицо, то налог с полученной оплаты рассчитывается по ставке 4%.

Если оплата поступила от юрлица или ИП – применяется ставка 6%.

По налогу предусмотрены вычеты 10 000 рублей в год. Размер зависит от применяемой ставки.

| Налоговая ставка | Размер вычета от налоговой базы |

| 4% | 1% |

| 6% | 2% |

Произведём расчет льготы и суммы, подлежащей уплате, используя данные из примера, рассмотренного выше.

Расчёты налога к уплате производятся ежемесячно в приложении «Мой налог».

Самому налогоплательщику считать льготу не надо. Об этом позаботятся налоговики. Сумма налога к уплате за минусом льготы появится в приложении до 12 числа месяца, следующего за расчётным (например, за июнь – до 12 июля).

Уплатить НПД следует до 25 числа месяца, следующего за истёкшим (например, за июнь – до 25 июля, за июль – до 25 августа и т.д.).

Уплатить исчисленную сумму можно несколькими способами:

- списав сумму с банковской карты;

- настроив автоплатёж в личном кабинете своего банка;

- сформировав в «Мой налог» квитанцию для уплаты через любую кредитную организацию;

- перечислив через сайт Госуслуг;

- оплатив через терминал Сбербанка.

Письмо Минфина России от 27 августа 2020 г. N 03-11-10/75587 Об особенностях применения налога на профессиональный доход гражданами Республики Беларусь

13 октября 2020

Министерство финансов Российской Федерации рассмотрело обращение и по вопросам, связанным с применением Федерального закона от 27.11.2018 N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее — Федеральный закон), сообщает следующее.

По вопросу 1 об обязанности граждан Республики Беларусь, планирующих быть налогоплательщиками налога на профессиональный доход (далее — НПД), регистрироваться в качестве индивидуальных предпринимателей.

В соответствии с частью 6 статьи 2 Федерального закона физические лица при применении специального налогового режима НПД вправе вести виды деятельности, доходы от которых облагаются НПД, без государственной регистрации в качестве индивидуальных предпринимателей, за исключением видов деятельности, ведение которых требует обязательной регистрации в качестве индивидуального предпринимателя в соответствии с федеральными законами, регулирующими ведение соответствующих видов деятельности.

Указанное положение распространяется в том числе на граждан Республики Беларусь.

По вопросу 2 об обязанности нахождения граждан Республики Беларусь на территории субъекта Российской Федерации, включенного в эксперимент, при осуществлении деятельности в качестве налогоплательщика НПД.

Применять специальный налоговый режим НПД вправе физические лица, в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория любого из субъектов Российской Федерации, включенных в эксперимент (часть 1 статьи 2 Федерального закона).

Частью 1 статьи 6 Федерального закона установлено, что объектом налогообложения НПД признаются доходы от реализации товаров (работ, услуг, имущественных прав).

Положения Федерального закона не содержат определения места ведения деятельности.

По вопросу 6 об исчислении НПД при представлении документов, подтверждающих статус резидента Республики Беларусь.

Налоговой базой признается денежное выражение дохода, полученного от реализации товаров (работ, услуг, имущественных прав), являющегося объектом налогообложения НПД (часть 1 статьи 8 Федерального закона).

Указанный специальный налоговый режим предусматривает следующие ставки налога: 4 процента в отношении доходов, полученных от физических лиц, и 6 процентов в отношении доходов, полученных от юридических лиц или индивидуальных предпринимателей (части 1 и 2 статьи 10 Федерального закона).

Частью 1 статьи 11 Федерального закона установлено, что сумма НПД исчисляется налоговым органом как соответствующая налоговой ставке процентная доля налоговой базы, а при применении разных ставок — как сумма, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз, с учетом уменьшения соответствующей суммы НПД на сумму налогового вычета в порядке, предусмотренном статьей 12 Федерального закона.

Таким образом, документы, подтверждающие статус налогового резидента Республики Беларусь, не влияют на исчисление и уплату НПД.

Одновременно касательно возможности распространения положений Соглашения между Правительством Российской Федерации и Правительством Республики Беларусь об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество от 21.04.1995 в отношении НПД сообщается, что данный вопрос требует дополнительного рассмотрения с участием ФНС России, по результатам которого будет выработана позиция Минфина России.

Вместе с тем предлагаем обсудить указанный вопрос в ходе двусторонних консультаций между компетентными органами для целей применения указанного Соглашения.

|

|

А.В. Сазанов |

Если лимит в 2.4 млн. руб. превышен

Максимальный лимит дохода для самозанятых составляет 2.4 млн. рублей. При этом, размер ежемесячного дохода значения не имеет: в одном месяце вы можете заработать 50 тыс. руб., а в другом 500 тыс. руб. — главное, чтобы по году совокупный доход не превысил 2.4 млн. руб.

При превышении этой величины (в 2.4 млн. руб) самозанятый потеряет льготную ставку в 4 или 6 процентов, и будет облагаться по ставке 13%, но с суммы, которая превысила заветные 2.4 млн. руб.

А вот юр.лицо, которое оплатило услуги или товары самозанятого, который превысил свой лимит, должно будет исчислить и уплатить НДФЛ по ставке 13% и страховые взносы в отношении физлица (если оно не является ИП) с даты утраты права на применение НПД.

Если лимит превышен, самозанятому нужно будет перейти на УСН или патент. Главное, вовремя подать заявление. Заявление о переходе на упрощенку нужно подать в течение 20 календарных дней с даты снятия с учета в качестве плательщика налога для самозанятых. Иначе окажетесь на общей системе с НДС, ндфл и страховыми взносами.

Кто признается налогоплательщиком?

Систему налогобложения на профдеятельность с учетом Закона No 422-ФЗ могут применять лица при выполнении ряда требований:

- быть индивидуальным или частным предпринимателем;

- не иметь работодателя;

- иметь ежегодную прибыль не больше 2 400 000 рублей (средний ежемесячный доход – до 200 тыс. рублей);

- вести деятельность в любом регионе РФ, в пределах которого действует эксперимент. В статье 4 Закона No 422-ФЗ определены граждане, считающиеся налогоплательщиками и отражен закрытый перечень лиц, не имеющих возможности использовать новый спецрежим.

В статье 6 того же законодательного акта размещен список источников заработка, которые не могут быть признаны объектами налогообложения. Список также является закрытым.

В чем выгода: какие предусмотрены льготные ставки?

В ст. 10 соответствующего закона приведены такие ставки:

- 4% — если доход получен от физлиц;

- 6% — если вам платят ИП и юрлица.

Сравним расходы по спецрежиму для самозанятых с другими налоговыми схемами.

К примеру, если физлицо от дохода в размере 30000 рублей уплатило бы платежей в 3 разных налоговых режимах:

- НДФЛ (13%) — 3900 руб.

- ИП на УСН (доходы минус расходы, 15%) — 4500 руб.

- НПД — 1200 руб.

Финансовая выгода нового режима очевидна. Однако нет никаких гарантий, что в будущем после окончания эксперимента налоговые ставки не будет повышены.

НПД в действии — территория, сроки и условия эксперимента

Налог на профессиональный доход — НПД (для самозанятых) введен Федеральным законом от 27 ноября 2018 года № 422-ФЗ в порядке эксперимента на территории следующих субъектов Российский Федерации:

- городе федерального значения Москве,

- Московской и Калужской областях,

- Республике Татарстан (Татарстан).

Срок проведения эксперимента

Для проведения эксперимента по вводу НПД установлен довольно продолжительный период — десять лет. Начнется эксперимент 1 января 2019 г. а завершится 31 декабря 2028 г.

«Мы договорились, что осенью в парламенте внесем изменения в законодательство. Но пока еще решения нет, будем ли мы распространять спецрежим на всей территории или просто расширим список, где он будет действовать», — приводит цитату А. Силуанова Российская газета ссылаясь на ТАСС (19.04.2019).

Условия и ограничения

В установлено, что в течение десяти лет проведения эксперимента не могут вноситься изменения в части:

- Увеличения налоговых ставок;

- Уменьшения предельного размера доходов — 2,4 миллиона рублей (учитываемых при определении налоговой базы в текущем календарном году. См. ).

Следует обратить внимание что ни в Законе № 422-ФЗ, ни в других документах, регулирующих НПД, нет ограничений по увеличению участников эксперимента. Больше того, список участников может увеличиться уже 2019 году

Об этом свидетельствуют обращения нескольких субъектов РФ в палату регионов, желающих присоединиться к Москве, Московской и Калужской областям, Татарстану. Подробнее см. материалы о ходе эксперимента «Самый занятный налог».

Способы оплаты налога

Платить налог самозанятый гражданин может несколькими способами.

- Платить через приложение «Мой налог». После расчета налога инспекция направляет уведомление о необходимости оплаты. Операция должна быть проведена не позднее 25 числа месяца, следующего за отчетным. Перевод денежных средств может быть осуществлен с карты, принадлежащей самозанятому лицу.

- Платить налог на доход самозанятых в отделении банка по квитанции. Платежный документ формируется в виде QR-кода. В банке его необходимо показать кассиру или оплатить в терминале.

- Платить с помощью подключения автосписания. Услугу перечисления налога можно подключить в приложении. Чтобы платить, потребуется зафиксировать данные карты или счета.

- Платить многоразовым платежным поручением в банке или на платежных электронных площадках.

Если клиент по техническим причинам не может установить приложение, то платить налог можно после регистрации в личном кабинете на сайте ФНС. Передача отчетности по полученным самозанятым доходам в бумажном формате и оплата наличными непосредственно в отделении налоговой невозможны.

Особенности работы в статусе самозанятого

Работа в качестве самозанятого лица имеет ряд особенностей:

- Налогоплательщики могут применять такой режим независимо от территории, на которой они ведут свою деятельность. Главное условие – это должен быть субъект РФ, включенный в данный эксперимент.

- Самозанятые лица могут работать с любыми контрагентами: другими гражданами, индивидуальными предпринимателями, а также юридическими лицами.

- Налогом облагается профессиональный доход, полученный от самостоятельного ведения деятельности или использования имущества.

- Физические лица, работающие на таком режиме, освобождаются от уплаты НДФЛ, а индивидуальные предприниматели от НДС (за исключением отдельных случаев).

- Самозанятым не нужно сдавать налоговую декларацию и посещать территориальное отделение ФНС. Весь процесс организуется в приложении «Мой налог».

- По НПД налоговым периодом признается один календарный месяц. При этом первым налоговым периодом считается промежуток времени, прошедший с момента постановки на учет до конца месяца, идущего после месяца, в котором гражданин зарегистрировался в качестве самозанятого.

- Самозанятым лицам предоставляется налоговый вычет в размере до 10 000 рублей (исчисляется нарастающим итогом). Об этом написано в п. 1 ст. 12 Закона РФ № 422-ФЗ.

Налоговая ставка НПД

Профессиональный доход облагается по разным ставкам, в зависимости от того, кому были реализованы услуги или работы:

- 4% при реализации обычным физическим лицам;

- 6% при реализации организациям и ИП.

Закон гарантирует, что до конца 2028 года эти ставки не будут увеличиваться, а допустимый лимит доходов в 2,4 млн рублей – уменьшаться.

Кроме того, плательщикам НПД положен налоговый вычет на сумму до 10 000 рублей. Это означает, что рассчитанный налог может быть уменьшен на эту сумму, но в особом порядке:

- если доход получен от физического лица, то вместо 4% надо будет заплатить только 3%;

- если доход получен от организации или ИП, то вместо 6% надо будет заплатить только 4%.

Так будет продолжаться до тех пор, пока экономия на налоге не достигнет 10 000 рублей. Самим самозанятым беспокоиться об этом не надо, вычет будет автоматически учитываться при выставлении уведомления на уплату налога.

Если за один год вся сумма вычета не будет получена, то остаток перенесут на следующий год. Фактически, с учетом этого вычета, если клиентами самозанятого будут только физлица, то на первый миллион рублей профессионального дохода он будет платить налог по ставке 3%.

Как зарегистрироваться физлицу в качестве самозанятого

Регистрация проста и понятна. Процедура не занимает много времени. Не требует специальных знаний и умений. Обязательное условие – наличие возможности установить приложение «Мой налог» либо иметь личный кабинет в одном из уполномоченных банков или на сайте ФНС.

Я рассмотрю 3 способа:

- через приложение «Мой налог»;

- через ЛК «Мой налог» на официальном сайте налогового ведомства;

- через уполномоченный банк – «Сбербанк».

Способ 1. Через приложение «Мой налог»

Он предполагает всего 2 шага.

Шаг 1. Скачиваем приложение

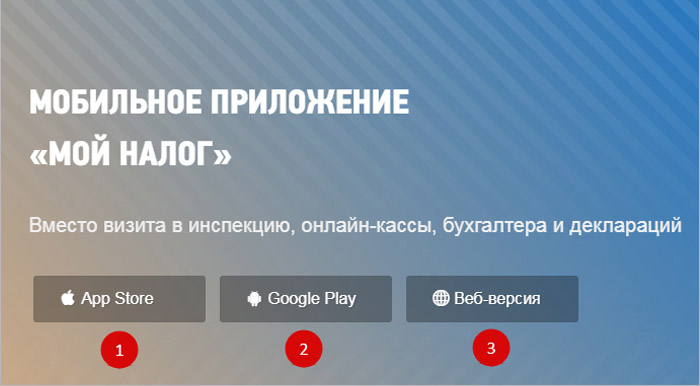

Сделать это можно на сайте ФНС. Для этого нажмите кнопку, откуда вы будете скачивать приложение.

Выберите один из трех вариантов скачивания

Выберите один из трех вариантов скачивания

Шаг 2. Заполняем регистрационную форму

Установив и запустив приложение, попадаем в регистрационную форму.

Выбираем способ регистрации: по паспорту или через ЛК физлица, заведённого на сайте ФНС.

Переходим к заполнению номера телефона. На него придёт код безопасности.

Далее выбираем регион, где будет вестись деятельность.

Если регистрируемся по паспорту, то необходимо выполнить ещё ряд действий:

- Отсканировать с помощью приложения 1 и 2 страницы паспорта в развороте. «Мой налог» предложит сверить распознанные паспортные данные с фактическими. Если все сведения корректны, подтверждаем их. Есть ошибки, повторяем распознавание.

- Сфотографироваться на камеру своего мобильного. Приложение сверит фото с паспортом.

- В случае успешной идентификации подтвердить согласие на постановку на учёт.

Способ 2. Через веб-кабинет на сайте ФНС.

Лично для меня это наиболее удобный способ, т.к. я много времени провожу за стационарным компьютером!

Шаг 1. Заходим на страницу для самозанятых. В столбце справа находим пункт «веб-кабинет «Мой налог». Кликаем по нему.

Шаг 2. В появившемся окне нажимаем «Зарегистрироваться». Читаем приветствие и жмём «Далее».

Шаг 3. Проставляем галочки в специальные окошки, тем самым даём согласие на обработку персональных данных и принимаем условия пользования сервисом. Подтверждаем свои действия нажатием кнопки «Согласен».

Шаг 4. В следующей форме, появившейся на экране монитора, соглашаемся с предупреждением о том, что после введения ИНН и пароля будет произведена автоматическая постановка на учёт в качестве плательщика НПД.

Шаг 5. Вводите свой ИНН. Придумываете пароль. Нажимаете «Далее». Всё: теперь вы – самозанятый!

Способ 3. Через ЛК Онлайн-Сбербанк

Третий, хотя и состоит из 5 шагов, но тоже прост и понятен.

Шаг 1. Входим в Сбербанк-Онлайн, переходим на вкладку «Платежи», в категорию «Госуслуги», в пункт «Сервис «Своё дело».

Шаг 2. Выбираем действующую дебетовую банковскую карту. Если её нет, получаем онлайн цифровую карту.

Шаг 3. Заполняем запрашиваемые данные: телефон, регион регистрации, вид деятельности.

Шаг 4. Подключаем «Автоплатёж». Действие необязательное, но удобное: не нужно думать об оплате налога, платёж спишется автоматически.

Шаг 5. Закончите регистрацию, приняв условия сервиса. На телефон поступит СМС-подтверждение.

Вот и всё! Можно принимать оплаты и платить налог!

Закон о налоге на профессиональный доход — юридические вопросы

С 1 января 2019 года на территории РФ вступил в силу закон «О проведении…» от 27.11.2018 № 422-ФЗ, который предполагает проведение эксперимента по установлению специального режима налогообложения для самозанятых граждан и, соответственно, вводит налог на профессиональный доход.

ВАЖНО! Пункт 5 статьи 3 НК РФ прямо запрещает введение каких бы то ни было налогов или сборов, которые не предусмотрены нормами НК. Однако для проведения эксперимента было сделано исключение, и пунктом 8 статьи 1 НК РФ определено, что эксперименты по введению новых сборов, налогов или налоговых режимов могут проводиться на основании отдельных нормативных актов, которые не являются частью указанного кодекса

Таким образом, нормам НК РФ проведение эксперимента на основании специального ФЗ № 422 не противоречит.

Специальный налоговый режим — налог на профессиональный доход — введен на территории четырех субъектов РФ: Москвы, Московской и Калужской областей и Татарстана. Продлится он 10 лет, отсчет которых начинается с 1 января 2019 года. Соответственно, окончание эксперимента запланировано на 31 декабря 2028 года.

Гарантией для налогоплательщиков, которые решат перейти на новый режим налогообложения, является прямой запрет, установленный пунктом 3 статьи 1 ФЗ № 422, на повышение ставок налога и уменьшение размера предельного дохода, при получении которого возможно применение данного режима.

Кто такие самозанятые граждане

Это маленькие предприниматели, которые работают сами на себя, без наемных работников. Сами нашли клиента, сами оказали услугу и сами деньги получили.

Те, кто работает на работе за зарплату, под этот закон не подпадают. Если у вас есть трудовой договор, за вас налоги платит работодатель.

Раньше для всех предприимчивых граждан существовали только 2 формы ведения бизнеса: индивидуальный предприниматель или юрлицо (ООО, например).

Любой человек, который делал что-то на продажу 2 раза и более, по уму должен был зарегистрировать ИП.

Даже если это была пара картинок ВКонтакте за 500 рублей или резиночки для волос в технике канзаши по 80 рублей.

Сложно назвать это бизнесом, но правила для всех одинаковые. Для многих мам в декрете изготовление авторских украшений ручной работы или подработка в интернете на удаленке является хорошим подспорьем в семейном бюджете.

Только вот законы нарушать не хочется, а регистрироваться как ИП – это целая история.

Я бы, наверное, тоже крепко задумалась о целесообразности регистрации ИП, если бы за месяц сделала 10 заколок канзаши, из них 2 продала, а 8 раздарила знакомым. Когда осваиваешь новое ремесло, обычно так и бывает. Кажется, работы ещё неумелые и предлагать их покупателям как-то неловко.

Да и как искать покупателей? Бизнес нелегальный, налоги не платятся, ИНН-ОГРН отсутствуют, нормальную рекламу в интернете не дашь. Так и глохнет новое увлечение, толком не начавшись. Хобби – дорогое удовольствие, дамы-рукодельницы меня поймут.

Так вот. Теперь появилась новая форма предпринимательской деятельности: профессиональный доход.

Если вы освоили новое ремесло или профессию, работаете в одиночку, сами оказываете услуги, сами производите свои товары, ничего не перепродаете, то вы – самозанятый гражданин и можете применять новую систему налогообложения.

Примеры профессий, для которых подходит новый режим:

- копирайтинг;

- создание сайтов;

- продвижение аккаунтов в соцсетях;

- выпечка тортов на продажу;

- ногтевой сервис на дому;

- пошив одежды на заказ;

- фотография;

- оформление свадеб;

- валяние, прядение, вязание…

Всего не перечислишь, самозанятость – настоящее раздолье для активных и предприимчивых.

Как оформить самозанятость?

Приложение «Мой налогов» в апсторе и гугл-плее

Чтобы оформить самозанятость, нужно зарегистрироваться в налоговой. Зарегистрироваться можно через приложение «Мой налог» или в личном кабинете налогоплательщика НПД.

Через приложение «Мой налог». Нужно скачать приложение на телефон и пройти регистрацию одним из трех способов:

- по паспорту;

- через личный кабинет физического лица на сайте налоговой;

- через госуслуги.

Для регистрации по паспорту нужно ввести номер телефона, затем код из смс, выбрать регион, отсканировать паспорт и сделать фото на фронтальную камеру. Вместо подписи нужно будет моргнуть. Рассмотрение заявки на регистрацию может занять от пары минут до шести дней.

В приложении регистрация выглядит так:

Выбираем регистрацию по паспорту, вводим номер телефона — он обязательно должен начинаться с +7, затем вводим код из смс

Выбираем регион, в котором будем работать и сканируем паспорт

Проверяем, верно ли отсканировались паспортные данные, и делаем фото на фронтальную камеру. В конце нажимаем кнопку «Подтверждаю», чтобы завершить регистрацию

При регистрации через личный кабинет налогоплательщика или госуслуги паспортные данные подтягиваются автоматически, и сканировать паспорт не надо.

Получить доступ в личный кабинет налогоплательщика — инструкция на сайте налоговой

В личном кабинете налогоплательщика НПД. Зарегистрироваться как самозанятый можно через личный кабинет налогоплательщика НПД — это можно сделать на компьютере.

Для регистрации понадобится ИНН и пароль с сайта налоговой. Нужно зайти в личный кабинет, ввести ИНН и пароль и нажать кнопку «Зарегистрироваться».

Затем поставить принять соглашение об обработке персональных данных, нажать «Далее» и «Подтвердить».

После того, как пользователь нажимает кнопку «Согласен» в окошке с предупреждением, он автоматически становится самозанятым

Для ИП процесс перехода на самозанятость немного отличается: нужно зарегистрироваться в приложении или личном кабинете, а затем подать в налоговую уведомление об отказе от прошлого налогового режима, например упрощенки.