Перечень видов деятельности для самозанятых граждан

Содержание:

- Кто может и не может стать самозанятым

- Кто может стать самозанятым по закону

- Отчетность

- Каких перемен ожидать

- Приобретение патента или регистрация ИП: в пользу какого варианта сделать выбор

- Что было раньше

- Право самозанятых на пенсию

- Как зарегистрироваться физлицу в качестве самозанятого

- Где истоки законопроекта

- Что будет с пенсионными начислениями

- Если вести деятельность неофициально

- Что означает налог на самозанятых

- Особенности делопроизводства

- Кто может стать самозанятым?

- Кто может стать самозанятым гражданином

Кто может и не может стать самозанятым

Самозанятым может стать любое физическое лицо или ИП (индивидуальный предприниматель), ставшее резидентом РФ, имеющее на руках паспорт гражданина России или иностранного государства, у которого:

- деятельность осуществляется на территории попавших в эксперимент федеральных образований (перечислены чуть ниже);

- нет трудового договора с работодателем;

- отсутствуют наемные работники;

- доход получается в результате самостоятельных действий или использования принадлежащего на праве собственности имущества;

- вид деятельности не попал под запрет ФЗ № 422 от 27.11.2018 г. (ст. 4 и 6);

- ежегодный доход не превышает 2,4 млн. руб.

А сейчас несколько разъяснений по поводу приведенной формулировки.

Почему акцент делается на слове резидент? Потому что зарегистрироваться в качестве самозанятого (открыть свое небольшое дело) могут представители Беларуси, Армении, Казахстана и Киргизии, прожившие на территории России не менее 183 дней.

Паспорт упоминается также неспроста, т.к. возрастные рамки законом не ограничены. Получается, что под действие эксперимента подпадают, как несовершеннолетние (с момента получения паспорта — 14 лет), так и пенсионеры (паспорт нужен для регистрации). Правда, для малолетних самозанятых нужно разрешение родителей для совершения финансовых операций.

В тоже время есть ограничения на такой вид легализации доходов. Это, во-первых, лица, занимающиеся деятельностью, попавшей под запрет для регистрации налога на профессиональную деятельность (полный список приведен в разделе, где рассматриваются виды деятельности самозанятых граждан). Во-вторых, физические лица, работающие в определенных сферах деятельности:

- нотариусы;

- адвокаты;

- судьи;

- государственные служащие;

- сотрудники силовых ведомств (МВД, ФСБ, ФСО и др.);

- военнослужащие ВС и ВМФ;

- депутаты, работающие на постоянной основе в законодательных органах и т.д.

Не могут быть самозанятыми также лица, получающие доход свыше 2 400 тыс. руб. в год и предприниматели, уплачивающие налоги на доходы от своей деятельности в статусе ИП в рамках другой системы налогообложения.

Виды деятельности

После вступления в действие закона о самозанятых с 2020 года появилось много вопросов о перечне профессий, которые подпадают под его действие. Объясняется такое любопытство просто: в 2017-2018 годах налог на профессиональную деятельность распространялся:

- на сиделок и нянь — лиц, ухаживающими за тяжелобольными, инвалидами, престарелыми, достигшими возраста 80 и более лет, а также детьми;

- репетиторов;

- переводчиков;

- гидов;

- помощников по ведению домашнего хозяйства (уборщиц, поваров и т.д).

Начиная с 2019 года, в ФЗ виды деятельности по самозанятости не указываются. Т.е. никакого официального перечня разрешенных видов деятельности при уплате НПД нет. Поэтому все списки по видам деятельности самозанятых, перечисляемые на разных сайтах, некорректные, вводящие в заблуждение многих людей.

А что есть? На что ориентироваться? Здесь нужно действовать в соответствии с золотым правилом правового регулирования: «все, что не запрещено законом, разрешено».

Чем НЕЛЬЗЯ заниматься в статусе самозанятого? Перечисляем:

На этом ограничения заканчиваются. Вывод: попавшие на всех сайтах под запрет сапожники и таксисты могут вздохнуть с облегчением. Первые не могут шить обувь (она маркируется), но заниматься ее ремонтом никто не запрещает, вторые могут перевозить пассажиров на собственном авто в качестве такси.

Юристы также могут быть самозанятыми в качестве консультантов по правовым вопросам.

Кто может стать самозанятым по закону

Самозанятым гражданином по закону может стать любой человек, который проживает или ведет деятельность на территории любого российского региона, присоединившегося к проведению эксперимента по введению режима налога на профессиональный доход.

Пункт 2 статьи 4 ФЗ о самозанятых перечисляет ограничения, которые могут стать причиной отказа в регистрации самозанятого. В соответствии с ней, не вправе применять специальный налоговый режим:

- Лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации.

- Лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд.

- Лица, занимающиеся добычей и (или) реализацией полезных ископаемых.

- Лица, имеющие работников, с которыми они состоят в трудовых отношениях.

- Лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, если иное не предусмотрено пунктом 6 настоящей части.

- Лица, оказывающие услуги по доставке товаров с приемом (передачей) платежей за указанные товары в интересах других лиц, за исключением оказания таких услуг при условии применения налогоплательщиком зарегистрированной продавцом товаров контрольно-кассовой техники при расчетах с покупателями (заказчиками) за указанные товары в соответствии с действующим законодательством о применении контрольно-кассовой техники.

- Лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 настоящего Федерального закона.

- Налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в текущем календарном году 2,4 миллиона рублей.

Кроме этих положений, каких-то серьезных ограничений по регистрации в налоговой в качестве самозанятого нет. Законодатели старались сделать проект максимально привлекательным и востребованным, подходящим большинству граждан, осуществляющих различные виды деятельности:

- сдача жилья в аренду;

- перевозка грузов и пассажиров (такси);

- авторемонт и другие услуги;

- репетиторство, уход и присмотр за детьми и взрослыми;

- наставничество в сфере спорта и оздоровления;

- кулинария;

- рукоделие;

- художественное, музыкальное и другие разновидности творчества;

- все виды ремонта и т.п.

Отчетность

Чтобы стать самозанятым, необходимо выполнение нескольких условий:

- деятельность должна осуществляться именно в том регионе, в котором проходит данный пилотный проект. Таковых всего 4 субъекта федерации – Москва и область, Калужская область и республика Татарстан. Место жительства не играет никакой роли;

- гражданин официально не трудоустроен и сам не имеет наёмных работников;

- общегодовой доход не должен превышать 1 млн. в год.

В новой трактовке закона, если хоть одно условие будет нарушено, необходимо регистрировать статус индивидуального предпринимателя, и сдавать отчётность согласно выбранному режиму налогообложения.

Единственное, это формирование чеков об оплате услуг. Они формируются в приложении, и автоматически отправляются в ФНС. На основании этих чеков налоговики подсчитывают сумма налога к уплате. Больше никаких документов сдавать не нужно.

Для получения статуса самозанятого гражданина, необходимо зарегистрироваться в ФНС в качестве налогоплательщика.

Для этого необходимо написать заявление, предъявить паспорт и ИНН, если он есть. Других документов представлять не нужно. Это своего рода тоже отчётность, но для постановки на налоговый учёт.

Так как самозанятые не платят взносы в ПФР и ФСС, то и в эти фонды никаких документов сдавать не нужно. Если же гражданин сам решить копить себе на пенсию или на оплату больничного, то в ПФР необходимо принести СНИЛС, а в ФСС встать на учёт в качестве застрахованного лица.

Каких перемен ожидать

Когда вступит в полную силу закон о самозанятых можно говорить после завершения эксперимента.

Но сейчас уже можно говорить о пользе и вреде

Хотя бы принять во внимание сколько регионов подключилось к эксперименту!

Из плюсов:

- гражданам предлагается льготная налогоставка;

- в госбюджет ожидаются дополнительные поступления;

- простота отчетности.

Из минусов:

- в настоящее время мало регионов задействовано в эксперименте;

- длительный срок апробации;

- ограниченный размер доходов (в месяц доход не более 200 тыс. руб.);

- ограничения в видах деятельности.

В настоящее время к закону относятся с некой опаской. Согласно последним новостям о своих намерениях заявило 0,003 процента занятого населения страны.

Приобретение патента или регистрация ИП: в пользу какого варианта сделать выбор

Многие люди сомневаются в том, что лучше: патент или ИП. Окончательный выбор зависит от основных масштабов деятельности предпринимателя. Если прибыль компании превышает 1 000 000 рублей, а в фирме работает от одного человека, то нужно будет оформиться в качестве индивидуального предпринимателя. Помимо этого, патент дает возможность работать по нескольким направлениям. Если зарегистрировать ИП, то можно вести несколько десятков направлений, не сталкиваясь с проблемами с законом.

Выгодно получать патент только тогда, когда лицо занимается определенной деятельностью без сторонней помощи и привлечения ресурсов. Необходимо помнить о том, что стоимость документа зафиксирована в законодательстве. Если владелец предприятия получает всего 1 000 рублей в месяц, то патент придется оплачивать в полной стоимости – до 20 000 рублей в год. Помимо этого, такая система подразумевает под собой возможность отсутствия документооборота. Отчеты и декларации составлять не нужно, поэтому можно избавиться от лишних хлопот.

Что было раньше

Вопрос о самоустроенных гражданах поднимался еще в 2016 году. Тогда были приняты поправки к налоговому кодексу (ст. ст. 83, 217, 217.1).

Их суть сводилась к тому, что лица, занимающиеся репетиторством, услугами по помощи в домашнем хозяйстве, по уходу за детьми, пожилыми и прочими нуждающимися, могут быть освобождены от уплаты налога с доходов и обязанности регистрировать ИП. Нужно лишь подать специальное уведомление в свою налоговую, заявив о конкретном виде деятельности.

Такая привилегия действовала всего 3 года (2017-2019 г.г.).

Причем перечень льготной деятельности может расширяться по инициативе регионов. Они в свою очередь проявили вялую инициативу. И, как показала практика, указанные нововведения пока не дали ожидаемого эффекта.

Право самозанятых на пенсию

В 2020 году ничего не изменится в части оплаты самозанятыми гражданами страховых взносов за себя. Они по-прежнему освобождены от обязательных пенсионных, медицинских и социальных взносов. При этом часть уплаченного налога (в 2020 году ставка НПД не меняется — 4 или 6%) ФНС отчисляет в ФОМС, поэтому самозанятые являются застрахованными в системе ОМС.

В 2020 году чиновники анонсировали усовершенствование электронных сервисов «Мой налог», с помощью которых (есть для смартфорнов и для компьютеров) самозанятые могут встать на налоговый учет и платить налог на профессиональный доход. Изменения связаны с возможностью формирования пенсионного стажа

Глава ФНС России Михаил Мишустин так объяснил важность совмещения режима для самозанятых с пенсионной системой:

То есть для вступления в добровольные отношения с Пенсионным фондом и оплаты страховых взносов для получения страхового стажа самозанятым не придется никуда ходить и оформлять дополнительные документы, все можно будет сделать прямо в своем личном кабинете в приложении «Мой налог».

Как зарегистрироваться физлицу в качестве самозанятого

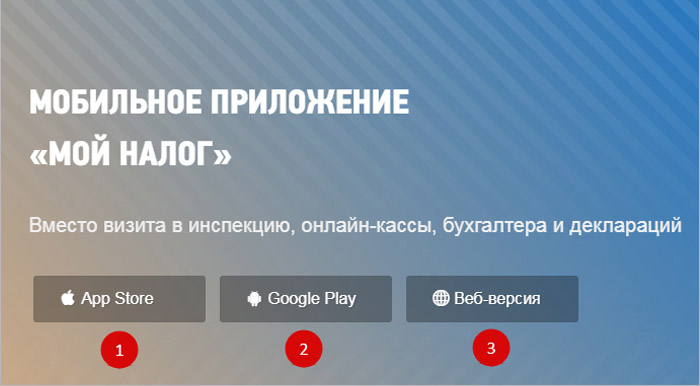

Регистрация проста и понятна. Процедура не занимает много времени. Не требует специальных знаний и умений. Обязательное условие – наличие возможности установить приложение «Мой налог» либо иметь личный кабинет в одном из уполномоченных банков или на сайте ФНС.

Я рассмотрю 3 способа:

- через приложение «Мой налог»;

- через ЛК «Мой налог» на официальном сайте налогового ведомства;

- через уполномоченный банк – «Сбербанк».

Способ 1. Через приложение «Мой налог»

Он предполагает всего 2 шага.

Шаг 1. Скачиваем приложение

Сделать это можно на сайте ФНС. Для этого нажмите кнопку, откуда вы будете скачивать приложение.

Выберите один из трех вариантов скачивания

Выберите один из трех вариантов скачивания

Шаг 2. Заполняем регистрационную форму

Установив и запустив приложение, попадаем в регистрационную форму.

Выбираем способ регистрации: по паспорту или через ЛК физлица, заведённого на сайте ФНС.

Переходим к заполнению номера телефона. На него придёт код безопасности.

Далее выбираем регион, где будет вестись деятельность.

Если регистрируемся по паспорту, то необходимо выполнить ещё ряд действий:

- Отсканировать с помощью приложения 1 и 2 страницы паспорта в развороте. «Мой налог» предложит сверить распознанные паспортные данные с фактическими. Если все сведения корректны, подтверждаем их. Есть ошибки, повторяем распознавание.

- Сфотографироваться на камеру своего мобильного. Приложение сверит фото с паспортом.

- В случае успешной идентификации подтвердить согласие на постановку на учёт.

Способ 2. Через веб-кабинет на сайте ФНС.

Лично для меня это наиболее удобный способ, т.к. я много времени провожу за стационарным компьютером!

Шаг 1. Заходим на страницу для самозанятых. В столбце справа находим пункт «веб-кабинет «Мой налог». Кликаем по нему.

Шаг 2. В появившемся окне нажимаем «Зарегистрироваться». Читаем приветствие и жмём «Далее».

Шаг 3. Проставляем галочки в специальные окошки, тем самым даём согласие на обработку персональных данных и принимаем условия пользования сервисом. Подтверждаем свои действия нажатием кнопки «Согласен».

Шаг 4. В следующей форме, появившейся на экране монитора, соглашаемся с предупреждением о том, что после введения ИНН и пароля будет произведена автоматическая постановка на учёт в качестве плательщика НПД.

Шаг 5. Вводите свой ИНН. Придумываете пароль. Нажимаете «Далее». Всё: теперь вы – самозанятый!

Способ 3. Через ЛК Онлайн-Сбербанк

Третий, хотя и состоит из 5 шагов, но тоже прост и понятен.

Шаг 1. Входим в Сбербанк-Онлайн, переходим на вкладку «Платежи», в категорию «Госуслуги», в пункт «Сервис «Своё дело».

Шаг 2. Выбираем действующую дебетовую банковскую карту. Если её нет, получаем онлайн цифровую карту.

Шаг 3. Заполняем запрашиваемые данные: телефон, регион регистрации, вид деятельности.

Шаг 4. Подключаем «Автоплатёж». Действие необязательное, но удобное: не нужно думать об оплате налога, платёж спишется автоматически.

Шаг 5. Закончите регистрацию, приняв условия сервиса. На телефон поступит СМС-подтверждение.

Вот и всё! Можно принимать оплаты и платить налог!

Где истоки законопроекта

История легализации самозанятых в России тянется с 2013 года. После долгих обсуждений власти пришли к тому, что изменения для самозанятых нужно вводить постепенно. Распоряжением правительства РФ от 27 января 2015 года № 98-р государство запланировало и сделало это приоритетом в политике на будущее.

30 ноября 2016 года федеральным законом №401-ФЗ законодательство определило круг профессий, относящихся к понятию «самозанятый». В него тогда вошли всего лишь 3 направления:

- сиделки и няни;

- домработницы и уборщицы;

- репетиторы.

Обязательным условием для попадания в категорию самозанятых является отсутствие работодателя и наемных работников.

То есть помимо принадлежности к одной из трех профессий, человек должен работать в одиночку, не прибегая к помощи посторонних лиц.

В период с 1 января 2018 по 31 декабря 2018 года для граждан РФ проводится эксперимент: добровольная регистрация и полное освобождение от налогов и сборов. Чиновники рассчитывали, что это привлечет самозанятых выйти на свет безболезненно.

Через год в 2019 году значительно дополнился список профессий для самозанятых. Также было в планах ввести патент на право трудовой деятельности для каждого вида отдельно. Прогнозируемую цену патента озвучивали в 20 000 руб. на год без учета взносов в социальные фонды. Однако, данная попытка не принесла успеха, самозанятые регистрируются с явной неохотой.

Что будет с пенсионными начислениями

В области социального обеспечения наши законодатели написали столько законов и положений, чем окончательно запутали граждан. Мы вам сейчас все объясним.

Плательщики налога на профессиональную деятельность не платят страховые взносы. Примерно одна треть из налога самозанятого уходит в фонд ОМС. В пенсионный фонд не идет ничего. Ни пенсионного стажа, ни накоплений при этом налоговом режиме не формируется. Вы можете сами добровольно перечислять взносы в ПФР, чтобы накопить пенсионные баллы и трудовой стаж. Тогда вы будете иметь право на государственную пенсию.

Напоминаем, местом регистрации бизнеса могут быть только четыре региона, входящие в эксперимент: Татарстан, Москва, Калужская и Московская области.

Самозанятые, получившие налоговые каникулы — это совсем другая категория людей. Это не плательщики НПД. В 2017 г., чтобы вывести таких людей из тени, правительство предложило ввести налоговые каникулы и дать возможность 3 года не оплачивать налог на доходы:

- няням;

- помощникам по дому;

- репетиторам;

- сиделкам.

Резюмируем: самозанятые, которые зарегистрировались в 2017–2019 гг. в качестве получателя дохода от другого лица за оказание услуг для личных или домашних нужд (уход за детьми и пожилыми, репетиторы, помощники по домашнему хозяйству) не платят налог на доходы до конца 2019 г. Что будет дальше, мы пока не знаем — налоговая молчит. Как узнаем — сразу вам расскажем. До 2019 года медицинскую страховку за них платило государство. В 2020 г. они заплатят ее сами за себя.

Налогоплательщики, зарегистрированные в специальном налоговом режиме — НПД — с 2019 г. не оплачивают страховые взносы, но каждый месяц платят налог с дохода. Этот экспериментальный налоговый режим, принятый 422-ФЗ, действует с 2019 г. по 2028 г. Условия, перечисленные в законе, не могут ухудшиться в течение 10 лет. Пенсионные накопления и стаж в обоих режимах плательщики формируют себе сами.

Если вести деятельность неофициально

Нельзя не упомянуть об ответственности, которая грозит за оказание услуг без регистрации и уплаты налогов. Не стоит рассчитывать на то, что «в тени» можно оставаться бесконечно долго. За последние годы налоговая служба сильно продвинулась в части выявления лиц, скрывающих свои доходы.

Что же будет в случае выявления нарушения? Возможны разные варианты, многое зависит от конкретной ситуации.

Допустим, пенсионер не стал регистрироваться и получать статус самозанятого на НПД, а ФНС посчитала, что регулярные поступления средств на его банковский счёт связаны с оказанием услуг. В таком случае инспекторы делают вывод, что человек занимается предпринимательской деятельностью без регистрации в качестве самозанятого или ИП.

Самое простое в такой ситуации – доначислить ему налоги. С суммы выплат, которые инспекция посчитает предпринимательскими доходами, будет начислено 13%. По такой ставке облагаются налогом доходы физических лиц, в том числе и от предпринимательства (если не выбран льготный налоговый режим). Таким образом, пенсионеру придётся заплатить 13% налога вместо 4% или 6%, которые платят зарегистрированные самозанятые.

Но возможны дополнительные санкции и негативные последствия. Если пенсионер не уплатил налоги добровольно, помимо их взыскания, ему может грозить штраф в 10% от дохода. При этом минимальный его размер составит 40 000 рублей (статья 116 НК РФ). Есть также риск быть привлечённым и к уголовной ответственности, но для этого сумма неуплаченного налога должна превысить 2 250 000 рублей.

Дополнительно могут наложить штраф по части 1 статьи 14.1 КоАП за отсутствие регистрации в налоговом органе как предпринимателя. Его сумма варьируется от 500 до 2 000 рублей

Кроме того, ФНС может обратить внимание и на отсутствие кассовой техники. Ведь работать без неё разрешено только официально зарегистрированным плательщикам НПД

Что означает налог на самозанятых

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Закон «О налоге на профессиональных доход» (НПД) вступает в силу в экспериментальном режиме в 4 регионах – Москве, МО, Татарстане и Калужской области с 1 января 2019 и до 2029 г. Но в действительности эксперимент не ограничивается этими регионами: самозанятый лично выбирает, где регистрироваться, в зависимости от места реального ведения бизнеса. Распространяется он на физлиц и ИП, не имеющих наемных работников и зарабатывающих до 2.4 млн рублей в год. ИП может в любое время перейти на новый режим налогообложения, а потом вернуться к старому. Физлицо вправе как зарегистрироваться, так и отказаться от нового статуса.

Ставка – 4% для оказывающих услуги физлицам и 6% – для работающих с юрлицами и ИП. Один и тот же человек может применять обе ставки в зависимости от того, кто его покупатель. Доход освобождается от уплаты НДФЛ и НДС, что исключает двойное налогообложение. Компании-потребители услуг фрилансеров получат льготы в части вычета расходов из налогооблагаемой базы.

Будут применяться два основных способа контроля:

- Мониторинг банковских платежей – поступления на карту, переводы, выгрузка истории транзакций по счету и т. п.;

- Контрольные закупки сотрудниками ФНС.

По данным Росстата, самозанятыми в РФ считаются 14.3 млн человек или 1/5 работающего населения. По статистике ФНС, таких может насчитываться до 25 млн. В любом случае, эта категория ежегодно только растет. Вижу для этого как минимум две причины:

- Скрытая безработица, когда формальный сектор просто не вмещает все население трудоспособного возраста;

- Современная экономика во всем мире делает привязку к рабочему месту менее эффективной, растет спрос на услуги фрилансеров.

Часть налога пойдет в Фонд обязательного медицинского страхования (ФОМСС). В ПФР не перечисляется ничего: накопление на будущую пенсию будет заботой самого гражданина. Ему гарантирована только социальная пенсия по старости (5 180 руб. на момент публикации статьи). Правда, она будет выплачиваться на 5 лет позже, чем остальным согражданам. Вместо пенсионных взносов самозанятый может самостоятельно формировать долгосрочный инвестиционный портфель из облигаций, ETF, акций надежных компаний, накопительного страхования. При грамотном распределении активов и дисциплине риск-менеджмента, можно организовать пассивный доход, который будет значительно превышать гарантированный государством. Таким образом, вводится механизм создания пенсионных накоплений. Я всегда считал, что забота о будущем, помимо скудных социальных гарантий, должна предполагать личную инициативу и ответственность гражданина.

Особенности делопроизводства

Ставка налога зависит от статуса контрагента:

- 4% при работе с физлицами;

- 6% при поставке товаров и услуг организациям и предприятиям.

Для постановки на учет, а также расчета налога разработано специальное приложение «Мой налог», значительно упрощающее делопроизводство. Так, постановка на учет осуществляется посредством подачи заявления с фотографиями и данными документа, идентифицирующего личность, через данное мобильное приложение.

Налоговым периодом признается месяц, ФНС сама напоминает о дате уплаты сбора и уведомляет о его размере.

Помощь юристов:

Бесплатно по России: 8 800 301-82-97

Уважаемые читатели!Горячая линия бесплатной юридической помощи работает для вас 24 часа в сутки!

Кто может стать самозанятым?

В группу самозанятых, во-первых, входят физические лица, которые официально не работают и сами не являются работодателями, но получают регулярное вознаграждение за свою деятельность. Еще к ней относят действующих индивидуальных предпринимателей, бизнес которых соответствует условиям для перехода на работу по самозанятой схеме. Самозанятые граждане — часто репетиторы, надомные работники (фрилансеры), подсобные рабочие и другие специалисты с непостоянным заработком.

Само понятие «самозанятые» в законе не фигурирует, но оно уже прочно вошло в бытовой обиход. Главный признак самозанятости заключается в том, что человек производит что-то сам и/или оказывает услуги самостоятельно, не привлекая посредника. Пенсионеры тоже могут стать самозанятыми. При этом новый статус не приравняет их к работающим гражданам: размер пенсии не изменится и она по-прежнему будет индексироваться.

Официально зарегистрировать как самозанятые могут также иностранные граждане, но только стран-членов ЕАЭС. В Евразийский экономический союз входят Армения, Белоруссия, Казахстан и Киргизия. К слову, выходцев из стран ближнего зарубежья довольно много среди самозанятых.

По данным Росстата, на конец 2018 года в России насчитывалось 14,6 млн граждан, не трудоустроенных официально. Это примерно 20% от населения в трудоспособном возрасте. Целая армия потенциальных налогоплательщиков!

Кто может стать самозанятым гражданином

В группу самозанятых граждан попадают люди, которые не работают официально, но получают регулярный доход от определенного вида деятельности. Значит, новый закон о самозанятых подразумевает под собой регистрацию фрилансеров, которые трудятся на дому.

Если говорить об индивидуальных предпринимателях, которым необязательно регистрировать ИП, то им предложены более выгодные ставки по налогам. Данное правило не относится к людям, которые продают подакцизные товары или маркированные продукты. Подобные возможности исключены, если человек является нотариусом или адвокатом с частной практикой, оценщиком или медиатором.

https://youtube.com/watch?v=k3e-k1RUEPM