Что такое финансовая пирамида

Содержание:

- Самые крупные финансовые пирамиды

- Какие пирамиды в России рухнули в 2021 году

- Что такое финансовые пирамиды

- Кэш бери в коинах

- История первых финансовых пирамид

- Сравнительная характеристика рассматриваемых видов ФП

- Виды

- Поиск досок пирамиды

- Ответственность за финансовую пирамиду

- Примеры финансовых пирамид

- Инвестирование vs финансовая пирамида

- Крупнейшая финансовая пирамида Бернарда Мейдоффа

- Где смотреть список финансовых пирамид?

- Основные инвестиционные инструменты фондового рынка

- Что нужно делать, чтобы вас не обманули

- Пирамиды из 90-х

- Maya Group

Самые крупные финансовые пирамиды

А теперь вашему вниманию предоставляется ТОП-5 самых известных крупнейших пирамид, которые потрясли мир. Итак, начнем с конца!

5 место: L&G. Эта пирамида 2000 года — дело рук Кадзутсуги Нами, жителя Японии. Обещанная доходность — 36% вскружила голову целым 37 тысячам вкладчиков.

Просуществовав 7 лет, которые принесли Кадзутсуги 1,4 миллиарда долларов, компания не пережила дефолт и лопнула как мыльный пузырь. Конечно, вкладчики лишились своих денег. Баснословных процентов никто не увидел, а самого организатора упрятали в тюрьму на целых 18 лет.

4 место: Властелина. Зарегистрировали компанию «Властелина» в Подольске, в 90-е. Тогда владелица предприятия Валентина Соловьева обещала, что каждый вкладчик, инвестировав половину стоимости новенького авто, уже через месяц удвоит свои капиталы и сможет забрать сверкающего «стального коня» под свое крылышко.

Уже в 1991 году Валентина не брезговала вкладами на жилье и живыми деньгами. Тогда-то и начался сыр-бор с выплатами. В конце концов (в 1999 году) «Виновница торжества» села за решетку. Суд приговорил ее к 7 годам заключения. Но уже через год, в 2000 году, Соловьева вышла на свободу. Видимо, Фемиду не волновало, что от рук «Властелины» пострадало 16 тысяч человек, понесшие убытки в размере 2,6 миллиона долларов и 536 миллиардов рублей.

3 место: Stanford International Bank. И снова США. Аллен Стэнфорд, миллиардер из Техаса, на протяжении 15 лет продавал доверчивым американцам депозитные сертификаты с высокой доходностью. На этом он заработал 7 миллиардов долларов. Да и не только он. Его «крыша» тоже хорошо наживилась на мошеннической схеме, в которую все верили. Но каждый получает по заслугам. Стэнфорд получил 20 лет.

2 место: МММ. Мы уже много рассказали об МММ. Теперь подведем краткий итог. За 5 лет АО МММ выпустила 27 миллионов акций и 72 миллиона билетов. Заложниками пирамиды, по разным данным, стали около 10 миллионов человек. Обещанные 200% ежемесячного дохода никто из бедняг так и не увидел, как и своих денег.

1 место: Bernard L. Madoff Investment Securities LLC. Афера Мэдоффа — самая масштабная афера на планете. О ней мы также писали выше. Но как итог можно отметить нелепость наказания: 71-летнему старику присудили 150 лет тюремного заключения.

Но как бы там ни было, все эти истории имеют один конец — тюрьма.

Какие пирамиды в России рухнули в 2021 году

По последним новостям, с начала 2021 года в России привлекли к уголовной ответственности ряд организаторов финансовых пирамид, от которых успели пострадать тысячи людей.

Рухнула пирамида Finiko. Образованная в Казани в 2019 году, она привлекала деньги вкладчиков с обещанием ежемесячной доходности в 20-30%. Минимальная сумма взноса составляла $1000. Если участник приводил новых вкладчиков, ему начисляли премии.

В июле 2021 года в «Финико» неожиданно перестали выплачивать вкладчикам деньги. Основатель в попытках оправдаться начал придумывать небылицы. В итоге компания лопнула.

Другая пирамида, потерпевшая крах, — это криптовалютная финансовая организация FrendeX. Тоже из Казани. Позиционировала себя как «закрытый инвестиционный клуб». По факту оказалась типичной пирамидой, выкачивающей деньги у доверчивых граждан.

«Антарес Трейд» — еще одна рухнувшая в 2021 году мошенническая компания. Люди закладывали недвижимость и машины, чтобы выйти на обещанный доход в 20% в месяц. Но все потеряли.

Сейчас государство ведет постоянную борьбу с мошенниками. Это дает надежду, что вкладчики смогут вернуть потерянные деньги. Ведь сегодня известно много наименований подобных компаний, например, «Феникс-Инвест Клаб», «ТИК» и др.

За 2020 год Центробанку удалось выявить 220 организаций, у которых обнаружены признаки финансовых пирамид. За 2019 год таковых компаний было 237.

Что такое финансовые пирамиды

История финансовых пирамид началась не вчера. Впервые организации подобного типа образовались во Франции и Англии в XVII веке. Например, крупнейший английский кредитор того времени «Компания Южных морей», которая просуществовала 10 лет, была создана именно по такому принципу.

Первая современная пирамида возникла в США в начале XX века, в 1919 году. Ее создал эмигрант из Италии Чарльз Понци, обещавший каждому вложившему тысячу долларов выплатить в полтора раза больше через три месяца.

Вкладчики понесли средства в надежде получить высокий доход. Понци сначала выплачивал им из собственных накоплений, а потом вклады начали прибавляться за счет привлечения новых акционеров. Постепенно количество вкладчиков стало уменьшаться, и пирамида больше не могла существовать. Когда вскрылся размер задолженности перед вложившимися людьми, организатор бизнеса отправился за решетку.

Подобным образом действуют все «пирамидальные» фирмы — суть в том, что вкладчики получают прибыль только за счет взносов от участников. Но это не продолжается бесконечно — пирамида вскоре рушится. Таков главный принцип, детали «строительства» пирамид различаются.

Кэш бери в коинах

«Хочу сказать вам, что «Кэшбери» была лишь разминкой перед большой игрой на мировой арене».

Человек по имени Артур Варданян появился на YouTube в

последний раз, чтобы призвать поверить в новый проект создателей «Кэшбери»: GDC – Global Decentralizated Community,

Глобальное Децентрализованное Сообщество (второе слово правильно писать Decentralization, но так

говорит хэдлайнер и так написано на сайте проекта).

Это, мол, будет такое сообщество, до которого не сможет добраться ни один центробанк мира. До которого ни одно государство не могло бы докопаться. И вообще у GDC уже есть собственная криптовалюта, CashberyCoin. Валюта и правда появилась, только быстро перестала быть интересной, и сейчас на биржах криптовалют вроде binance. com или exmo. me, сайтах, следящих за котировками, типа investing. com или capcoin. ru CashberyCoin уже не найти.

Выступив с обращением, хедлайнер пропал с экранов и

вообще из интернета. На этом последнем витке пиара появились несколько

сделанных почти под копирку сайтов – global-decentralizated-community.com, gdccashbery.com,

cashbery-2019.com и тому подобные.

Вкладчикам обещали, что это новые успешные проекты,

где их, честное слово, никто не кинет.

Согласно опубликованным на этих сайтах тарифам, «инвесторам» обещаны от 50 % до 100 % доходности в месяц. Минимальный вклад — 100 рублей.

Если попробовать воспользоваться предложением и сделать вклад, увидим: вклад означает простой перевод на карту Сбербанка № такой-то вполне конкретному физлицу. На тех же сайтах честно предупреждается: проект проработает от года до двух лет. То есть открыто подтверждается, что речь снова о финансовой пирамиде.

На основной сайт нового проекта, gdc-group. com, сейчас настроен редирект со старого главного сайта «Кэшбери» cashbery. com. Пользователя встречает счетчик в верхней панели и объявление:

Сколько бы вы ни заходили на этот сайт, число 38 в тексте не изменится, а счетчик будет показывать разные цифры.

«Абсолютно уверен в том, что якобы новый проект — это очередная фальшивка, за которой, как и прежде, ничего не стоит. Расчет только на то, что люди будут верить в финансовое чудо, и те, кто вложились в „Кэшбери“, не станут заявлять в правоохранительные органы», — говорит директор департамента ЦБ по противодействию недобросовестным практикам Валерий Лях.

История первых финансовых пирамид

Как уже было упомянуто раньше, финансовые пирамиды древние, как мамонты (ну… почти). И каждый, кто их использовал, считал, что придумал их именно он. Наверное, это тешило самолюбие. А вот как мошеннические схемы, они были признаны только в 70-годах прошлого века. Первой компанией, «поплывшей» в этом направлении, считается АО (акционерное общество) «Организация Индий», основанная Джоном Ло. Цель была чиста (по плану) — освоение реки Миссисипи. По факту денег поступило мало. А их большая часть уходила на покупку облигаций.

Но плюс такого предприятия очевиден. Джону Ло удалось погасить практически все внешние долги Франции. Хоть реку он и не освоил, но страну спас. Ну а дальше, как в самых страстных романах, держатель облигаций пускает «утку», что бумаги поднимутся в цене. Это вызывает ажиотаж. Уже через полгода их стоимость «переваливает» изначальную в несколько раз.

И понеслось. Франция штампует бумажные деньги, цена на бумаги растет со скоростью света… А финал, увы, пшик — эта гигантская система рушится. Впрочем, чего еще было ждать от пирамиды?

Ну а потом «пирамидная лихорадка» охватила весь мир. 1919 год — Чарльз Понци в США организовывает масштабную аферу. 1990 — Мавроди со своей МММ. Пирамиды запрещены во многих странах: Мексика, Италия, Канада, Казахстан, Германия, Польша, Россия. А в Китае за такую деятельность предусмотрена смертная казнь. Но для некоторых деньги важнее жизни.

Причины и последствия финансовых пирамид

Рассмотрим причины появления финансовых пирамид.

- Свободный доступ на рынок ценных бумаг.

- Эти структуры «вне закона».

- Улучшения жизненных условий населения.

- Экономический рост превышает уровень инфляции.

- Завоевание рыночной экономикой передовых позиций в мире.

- Развитие институтов инвестирования и управления финансами.

- Неграмотность населения в экономических вопросах и нежелание их изучать.

А какие последствия несет за собой создание финансовых пирамид? Только крах, разрушение и сломанные судьбы. От такого рода мероприятий страдают обычные люди, ищущие пути выживания в этом мире.

Сравнительная характеристика рассматриваемых видов ФП

| Показатели для сравнения ФП | Одноуровневые | Многоуровневые | Матричные |

| Структура пирамид | Организатор проекта аккумулирует поступающие деньги. В своих руках. Одна часть поступлений распределяется между участниками, другая – остается у создателя мошеннической схемы. | Создатель ФП контактирует с представителями первого уровня, которые привлекают новых участников 2-го уровня и т.д. | Основой ФП этой группы являются несколько участников (создателей) проекта. Цель каждого инвестора заключается в том, чтобы подняться в своей пирамиде на первый уровень. |

| Источники дохода | Инвестиции участников, реже – взносы благотворительных фондов. | Капиталовложения участников проекта. | Капиталовложения инвесторов, реализация какого-нибудь товара. |

| Средний срок «жизни» ФП | Организации этой категории могут просуществовать достаточно долго. Все зависит от организаторов проекта и их умения убеждать потенциальных клиентов. | В большинстве случаев подобные схемы через 10-12 месяцев прекращают свою деятельность. | ФП этой категории могут существовать продолжительный период времени. Часто организаторы самостоятельно принимают решение о закрытии проекта. |

Виды

Финансовые пирамиды бывают одноуровневыми и многоуровневыми.

Одноуровневую часто называют по имени основателя. В центре круга организатор, который контролирует всех участников схемы. Доход первых вкладчиков образуется за счет вкладов последующих. Со временем число членов этой системы растет, растут и обязательства организатора по выплате процентов. Но неизбежно наступает момент, когда при росте обязательств число вкладчиков снижается или прекращается вовсе.

Наступает конец игры. В выигрыше – организатор и ближайший к нему круг людей. Остальные теряют все свои деньги.

Многоуровневая система не только основана на вступительном взносе каждого участника, но и на его обязательствах пригласить еще несколько членов. То есть доход зависит от количества привлеченных людей. Понятно, что такая схема даже с математической точки зрения не может просуществовать долго.

Когда именно наступит крах, знает только организатор. Он видит снижение темпов поступления доходов и количества новых участников. В этом случае, как правило, проект прекращает свое существование, а его идейный вдохновитель пропадает со всеми собранными деньгами.

Поиск досок пирамиды

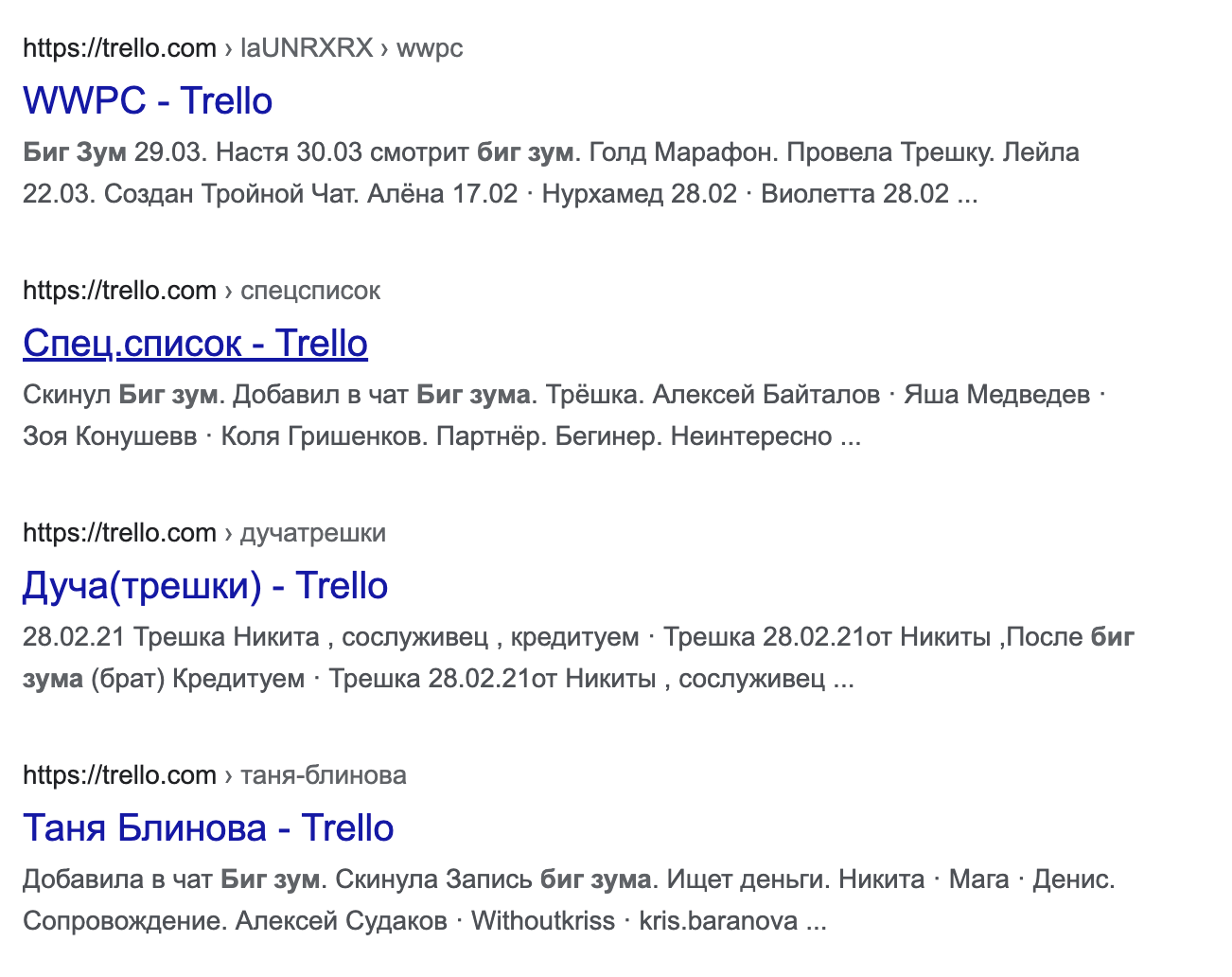

Поиск по словосочетанию биг зум:

ПРимер поисковой выдачи для «биг зум»

ПРимер поисковой выдачи для «биг зум»

Вот тут то и начинается самое интересное, поисковая выдача просто ломится от размера:

Количество досок в общем доступе

Количество досок в общем доступе

Так что же это за ссылки, это все ссылки на доски, владельцы которых являются активными участниками пирамиды и пытаются продать лицензию на возможность так же привлекать в пирамиду. И это только те карточки что в общем доступе.

Давайте посмотрим еще пару досок:

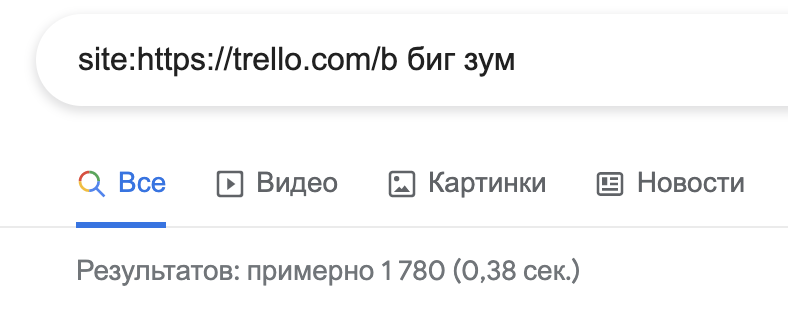

Нарушение тайны личной переписки

Нарушение тайны личной переписки

Оу, тут уже нарушение тайны личной переписки.

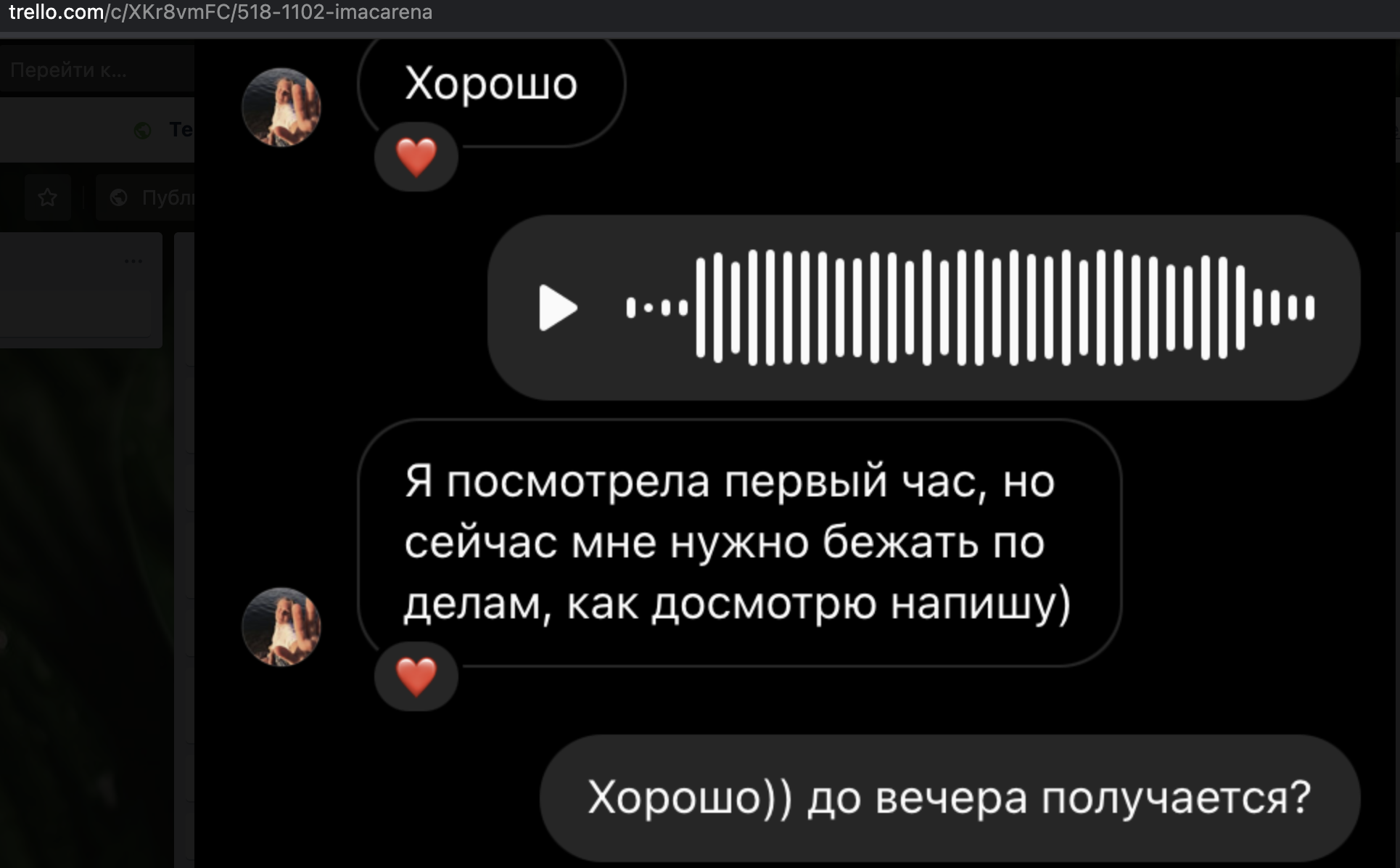

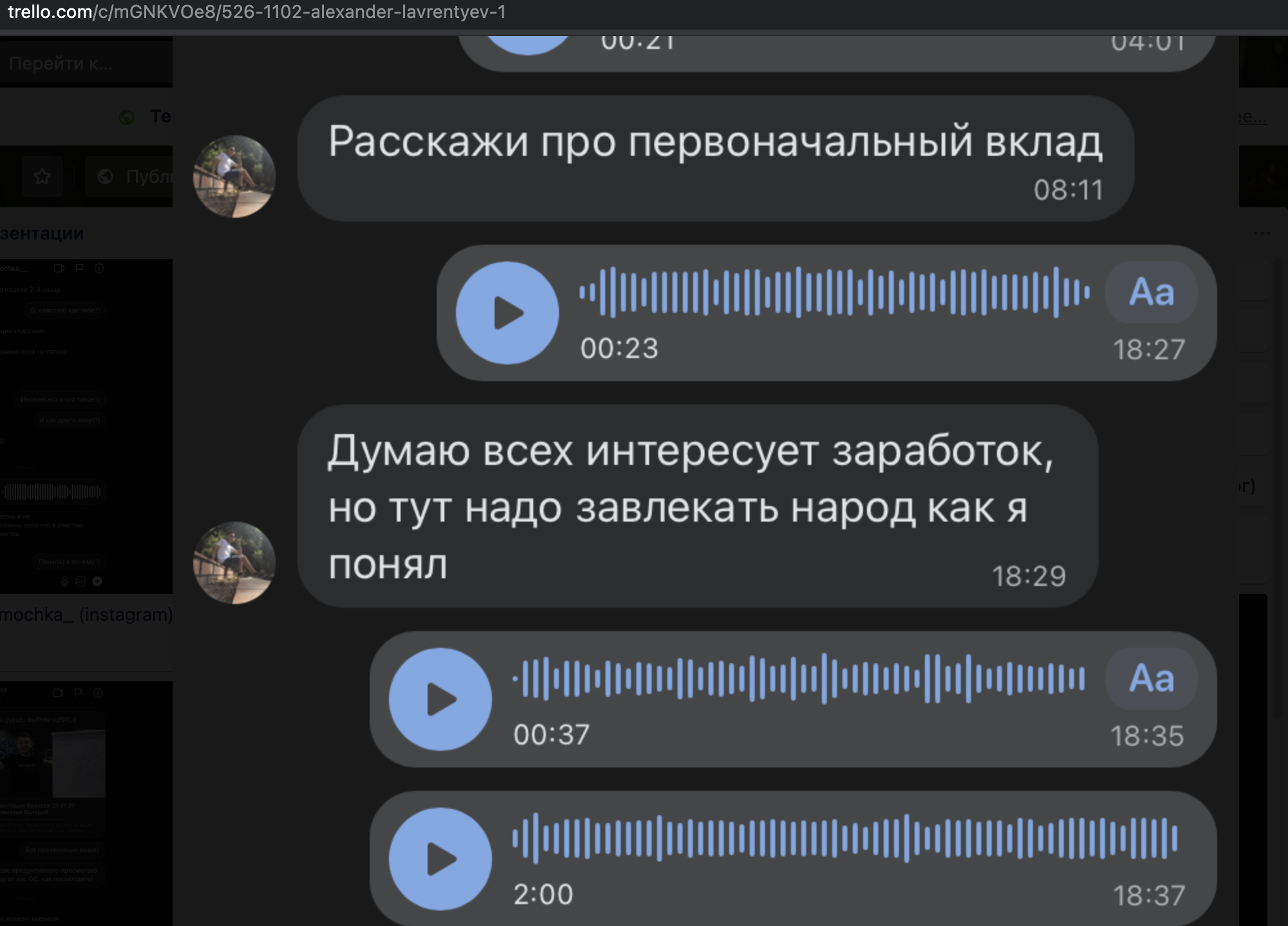

Что бы уж точно войти в доверие жертвы, участник пирамиды закидывает голосовыми сообщениями:

ПРимер активного завлечения в пирамиду

ПРимер активного завлечения в пирамиду

Видео учебные что я находил, там даже рекомендуют с матами общаться для большего эффекта: «мол ты нищеброд, а я вон сколько зарабатываю».

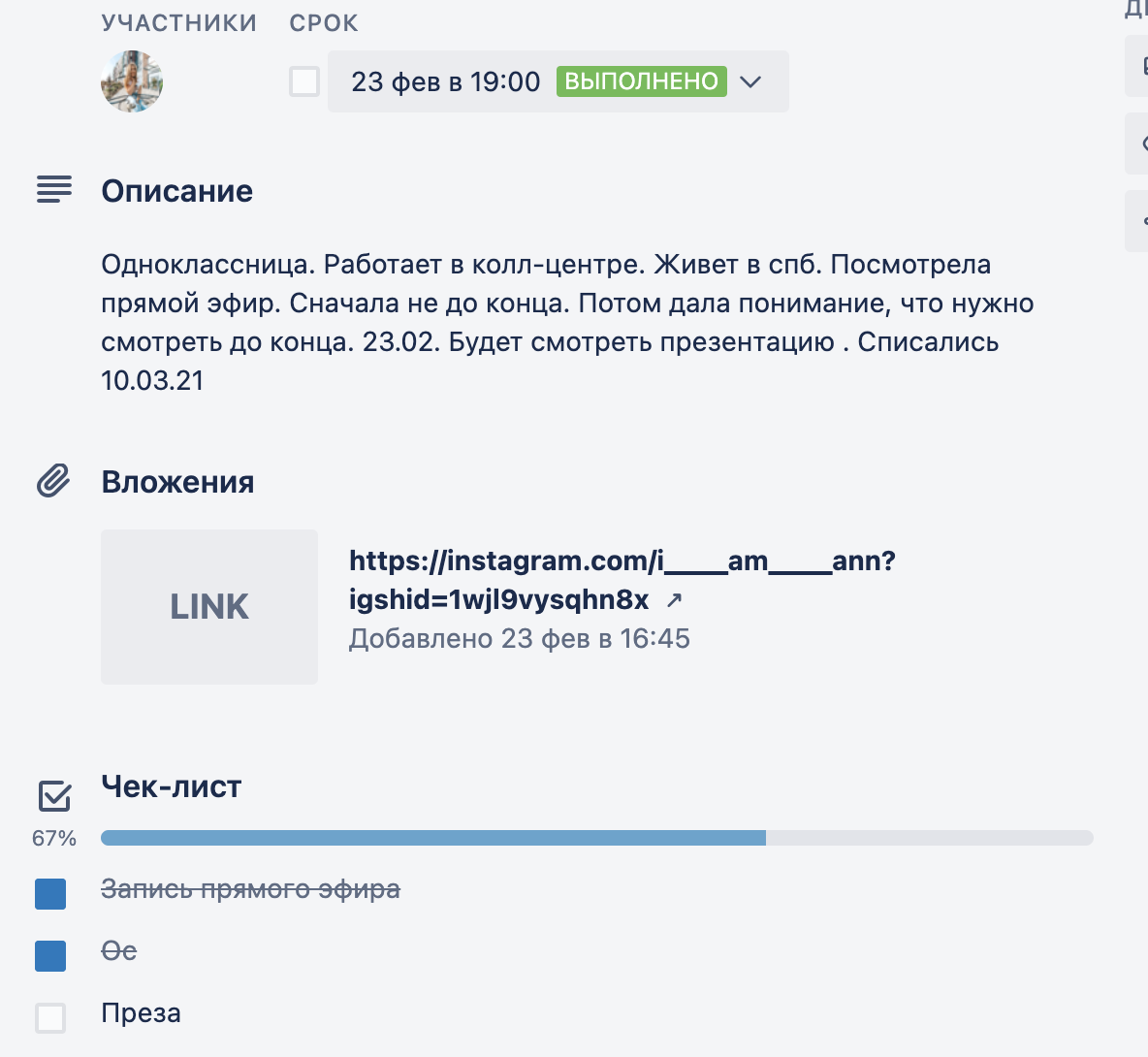

Некоторые пирамидяне качественнее подходят к оформлению карточек потенциальных жертв:

Пример карточки с расширенным описанием

Пример карточки с расширенным описанием

Ответственность за финансовую пирамиду

Пирамиды признаны нелегальными во многих странах, а в ОАЭ и Китае, вообще можно получить за это высшую меру наказания. Некоторые государства не стали вводить отдельную статью в уголовное право, поэтому квалифицируют финансовые пирамиды как разные преступления (например, незаконная предпринимательская деятельность).

Сравнивать пирамиды с мошенничеством не совсем корректно

Если при создании долгосрочного проекта предприниматель ошибся, финансовая пирамида становится просто неприятным следствием, от которого уходят путём дополнительного кредитования.

Но даже при умышленном владении чужими деньгами не всегда можно наказать организаторов – если в суде докажут, что деньги пошли на промежуточные выплаты, а не были полностью присвоены. По большому счёту, единственные деньги, которые организаторы пирамид присваивают, это вклады первых инвесторов.

Но хитрость в том, что первые вкладчики не потерпевшие, так как получили назад свои деньги (за счёт последних и реально обманутых вкладчиков). Поэтому подобные преступления сложно определять как «мошенничество». В нашей стране такие дела до 2010 года попадали в категорию «лжепредпринимательства» (до ликвидации 173 статьи).

Ответственность в России

Финансовая пирамида и российское законодательство связаны статьёй 172.2 УК РФ. За её организацию можно лишиться свободы на шесть или менее лет. При этом нужно доказать, что не было законной инвестиционной или предпринимательской деятельности, а деньги новых участников уходили на выплату доходов старым участникам.

Может ли пострадавший от финансовой пирамиды получить компенсацию?

Это зависит от того, жертвой какой именно пирамиды вы стали. Обратитесь в Федеральный общественно-государственный фонд по защите прав акционеров и вкладчиков.

Если пирамида есть в их базе данных, вы получите компенсацию, максимальная сумма которой 35 000 рублей (это возмещённый вклад без учёта процентов и за вычетом полученной вами прибыли). Ветераны ВОВ могут получить до 250 000 рублей.

Куда сообщить о финансовой пирамиде

Если вы стали жертвой, составили претензию на имя мошенников и вам не дали ответа, пишите заявление в органы полиции или прокуратуры РФ. Для этого соберите документы, которые подтверждают ваши денежные переводы. Объединитесь с другими пострадавшими для подачи коллективного иска.

Если какая-то организация вызывает у вас подозрения, пишите в Центральный банк России через онлайн-приемную.

Примеры финансовых пирамид

Вряд ли в России найдется человек, который никогда не слышал бы о финансовой пирамиде МММ. Первая, колоссальная по размаху мошенническая схема появилась в середине 90-х годов и рухнула в 1997 году. «Главных секретов» у нее было несколько: всеобщий страх населения перед будущим, первопроходство «инвесторов», желание жить лучше, как рассказывает Леня Голубков по телевизору. И все это на фоне тотальной финансовой безграмотности населения.

Несмотря на то, что этот «колосс» рухнул и прихватил с собой деньги сотен тысяч людей, даже попытка воссоздания МММ почти увенчалась успехом. Первыми инвесторами МММ-2 стали люди, которые осознавали суть финансовой пирамиды и использовали ее для заработка.

Современные самые известные финансовые пирамиды не афишируют свою суть, но действуют аналогичными методами. Конечно, их объемы финансов и масштабы уступают МММ, но их владельцам на безбедную и беззаботную жизнь вполне хватает. По словам Николая Павлова, в наши дни они, как правило, маскируются под брокерские агентства по типу «Форекс», микрофинансовые организации и кассы-взаимопомощи.

Инвестирование vs финансовая пирамида

Финансовая пирамида в современном формате — это мошеннический проект с использованием разных псевдоэффективных схем зарабатывания денег. Каждая такая затея только имитирует выгодные инвестиции, обещает их, но к баснословному богатству вкладчика не ведет. Один из ярких примеров в истории 1990-х пирамид — МММ, а самых масштабных финансовых пирамид, раскрытых ЦБ РФ за последние годы, — «Кэшбери».

Общие признаки обманных пирамид такие:

Часто для маскировки аферисты создают фейковые управляющие компании, потребительские кооперативы, букмекерские конторы, разные формы инновационных предприятий. Не всегда они обещают именно денежные выплаты.

Тем, кто, возможно, уже имел негативный опыт с подобными финансовыми пирамидами или привык перестраховываться, стоит насторожиться, если наблюдается следующее:

- обещают высокий доход без риска или с минимальным риском;

- гарантируют 100-процентную эффективность вложений;

- просят рассказывать знакомым и приводить новых клиентов (иногда подается как инновационная компания, которая поможет благополучию, но пока не всех);

- не могут подтвердить инвестиционную деятельность финансовыми отчетами (только красивые презентации и слова), не могут объяснить, как зарабатывают;

- в Сети нет официального сайта, а если есть, то без возможности оперативной связи;

- обещают регулярные и частые (еженедельно, ежемесячно) выплаты 5—10% прибыли и даже поначалу стабильно платят;

- нет данных о регистрации, лицензиях ЦБ, только рассказы о компании (или компании-партнере), легализованной в офшоре;

- сама фирма появилась недавно, и о ней только положительные отзывы (якобы клиентов) и только ее реклама в Интернете;

- деньги принимают на анонимные счета или счет физлица либо просят сразу переводить в малознакомые вам активы типа криптовалюты.

Как спастись от мошенников? Помнить: все требует проверки. Поэтому следует:

- искать компанию в реестрах Банка России, налоговой, среди юридических лиц;

- искать и читать отзывы в Интернете;

- требовать отчетную финансовую документацию компании, она должна быть публичной.

Теперь про легальное инвестирование на фондовой бирже

Это реальный инструмент, которым важно научиться пользоваться, чтобы сберечь и увеличить собственные сбережения

- Продать актив и вывести средства с брокерского счета можно всегда. Деньги из финансовой пирамиды вернуть возможно, только если успеть до того момента, как поток вкладчиков прекратится.

- К работе с инвесторами в России допущены биржевые операторы (брокеры и управляющие компании), прошедшие проверку Центробанка и имеющие лицензию. Номер документа указан на сайте организации и на портале регулятора.

- В отличие от мошенников, брокеры и банки не гарантируют доход от инвестиционных инструментов, предупреждают о рисках заранее. При определенных условиях ценные бумаги способны значительно вырасти в цене, а могут и подешеветь. Предсказать движения рынка на 100% невозможно. Только основатели финансовых пирамид могут обещать 500-процентную выгоду от вложенных денег.

- Ценные бумаги (акции, облигации и др.) — это реальные активы, за которыми стоит доля в собственности компании, ее имущество и проч. В то время как финансовые пирамиды не имеют под собой никакого реального основания. Их поддерживает только поток денег от новых вкладчиков, который однажды может закончиться.

Акции, облигации, паи юридически считаются имуществом и хранятся в депозитарии. Их нельзя изъять. В случае банкротства управляющей компании инвесторы не пострадают, сохранив активы.

Крупнейшая финансовая пирамида Бернарда Мейдоффа

Бернард Мейдофф – основатель одной из известных в мире финансовых пирамид

Бернард Мейдофф – основатель одной из известных в мире финансовых пирамид

фондовой биржеNASDAQ

- Бернард Мейдофф был известен на Уолл-Стрит, а также имел вес в политических кругах, жертвуя деньги на пиар чиновников. Он же знаком с бывшим председателем SEC.

- Подобные связи не оставили равнодушными представителей компании L’Oreal, телеведущих, актеров и крупных бизнесменов, которые желали иметь доход в 12% годовых, в то время как остальные доступные фонды предлагали только 3%.

- Проблемы у практически первой серьезной финансовой пирамиды Соединенных Штатов начались во время кризиса 2008 года. Инвестиционная компания работала десятилетиями, но финансовая нестабильность помешала выдать проценты и вернуть вклады. В итоге Мейдоффа арестовали.

- Сам Бернард признался, что его вкладчики недополучат около 50 миллиардов долларов. За свою деятельность предприниматель лишен свободы пожизненно, в тюрьму он отправился уже в 2009 году.

Где смотреть список финансовых пирамид?

С 2014 года пирамидами занимается отдельное подразделение Центрального банка – Главное управление противодействия недобросовестным практикам поведения на открытом рынке. Оно анализирует информацию, которая поступает через обращения граждан и появляется в СМИ, а ещё помогает правоохранительным органам.

В 2018 году Центробанк запустил интернет-робота – он отслеживает финансовые пирамиды в России. Информация о результатах выкладывается на официальном сайте постфактум, т.е. когда пирамида уже раскрыта, и её работа пресечена.

На сайте Федерального фонда по защите прав вкладчиков и акционеров можно изучить «Реестр юридических лиц и индивидуальных предпринимателей, вкладчикам которых выплачивается компенсация».

Читайте: «Самый богатый человек в Вавилоне» – основные тезисы и правила, которые заставят деньги работать на вас

Основные инвестиционные инструменты фондового рынка

Акции, облигации, ОФЗ, биржевые фонды, драгоценные металлы, ПИФы — эти названия на слуху у всех. Однако будущим инвесторам нужно знать, чем они различаются между собой.

Акции — ценные бумаги компании, подтверждающие право владельца на долю в капитале компании (и прибыли в виде дивидендов, если компания их платит).

Стоимость акций может и расти, и падать. На этот процесс влияют ситуация в мире, стихийные бедствия, аварии, заявления владельцев компании, научные открытия. Например, пандемия и ограничительные меры привели к падению стоимости акций авиаперевозчиков, банков, кинотеатров, магазинов. В то время как фармацевтические гиганты вроде Pfizer и Moderna, наоборот, выросли в цене.

- Покупая облигации, инвесторы дают в долг на определенный срок правительству или компании, выпустившей их. Взамен они получают проценты за пользование их деньгами, а по окончании срока действия ценной бумаги — актуальную стоимость бумаги. Облигации считаются более надежным инвестиционным инструментом, чем акции.

- Биржевой фонд — фонд, паи которого обращаются на бирже. На средства пайщиков фонд покупает акции, облигации и другие инвестиционные инструменты по заранее объявленным правилам. Считается, что этот актив менее подвержен резким колебаниям, чем обыкновенные акции. Наличие в портфеле разных инструментов сглаживает колебания котировок.

- Драгоценные металлы (в первую очередь золото и серебро) — тоже биржевой инструмент. Вложиться в них можно, например, купив пай фонда, инвестирующего в золото или серебро. Серьезный плюс такого актива — золото может значительно подешеветь, однако полностью не обесцениться.

- Паевой инвестиционный фонд (ПИФ) — это фонд, который объединяет средства вкладчиков и передает их управляющей компании. Та приобретает на собранные деньги активы (акции, облигации, недвижимость и т. д.). Их стоимость делится на количество пайщиков. Имуществом фонда руководит управляющая компания. За счет этого ПИФы считаются намного менее рискованными инвестициями, чем акции.

Следует помнить, что чем выше риск инвестиции, тем потенциально может быть выше доход. Так, в расчете на доходность 10% надо быть готовым к риску потери 7% суммы. Интересует доход 20% — риск уже 15%. Доходность в 30% ведет уже к риску в 50% потерь.

Что нужно делать, чтобы вас не обманули

Для того чтобы не попасть впросак и не пустить деньги на ветер, в первую очередь изучайте сайт компании (сервиса) и все доступные документы. Там должна быть прозрачная информация о владельце, юридическом и физическом адресе. Далее проверьте список организаций с выявленными признаками нелегальной деятельности на сайте ЦБ РФ. Если ваша компания (сервис) находится в нем, лучше не связывайтесь.

Не ведитесь на красивые обещания о золотых горах за короткое время. Всего и сразу в жизни не бывает.

А вы сталкивались с какой-нибудь из перечисленных пирамид? Или, может быть, натыкались на что-то подобное? Напишите об этом в комментариях.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Пирамиды из 90-х

«Европейский королевский клуб»

Основатели финансовой пирамиды «Европейский королевский клуб»

Основатели финансовой пирамиды «Европейский королевский клуб»

- Для участия в клубе предлагалось купить письмо, которое стоит расценивать как акцию. Стоимость – 1 400 франков. Заработок после получения ценной бумаги – 200 франков каждый месяц. То есть всего через год первоначальный взнос практически умножался в 2 раза.

- Одной из первых финансовых пирамид 90-х годов удалось привлечь более 94 тысяч вкладчиков, которые «пожертвовали» организации около полутора миллиардов франков.

- Но позже организаторы перестали платить, а потом ими заинтересовались в компетентных органах. В результате организатора известной финансовой пирамиды отправили в тюрьму на 8 лет, а подельников – на 4,5 года.

«Властилина»

Валентина Соловьева – основательница «Властилины»

Валентина Соловьева – основательница «Властилины»

- Первыми вкладчиками стали сотрудники компании, которые были приняты на работу в организацию. Им пришлось вложить около 4 миллионов деноминированных рублей, чтобы уже через неделю получить новый «Москвич». И обещание было выполнено.

- В итоге организатору одной из первых финансовых пирамид 90-х годов поверило около 16,5 тысяч человек, которые суммарно инвестировали порядка 535 миллиардов деноминированных рублей. Сама Соловьева заявила, что установленная следствием сумма отличается от реальной в сотни раз.

- Это не самая известная финансовая пирамида, так как ее размах далек от того же «МММ», но организатор отправился в тюрьму на 7 лет, а все имущество было конфисковано в пользу пострадавших.

«Хопер-Инвест»

Один из филиалов пирамиды Хопер-Инвест

Один из филиалов пирамиды Хопер-Инвест

- Когда срок договора заканчивался, участник отказывался от своей доли, получая полную сумму вклада, а также процент, который достигал 270% годовых. Из-за того, что это лишь крупнейшая финансовая пирамида, а не инвестиционный фонд, достаточно скоро участники перестали получать свои деньги.

- За все время руководителями одной из первых финансовых пирамид удалось заработать около 500 миллионов долларов. Вкладчикам вернули только 8 миллионов неденоминированных рублей.

- Организатор отправился в тюрьму на 8 лет, подельникам же удалось избежать наказания.

«Муравьиные фермы» Ван Фэна

Самая известная китайская финансовая пирамида

Самая известная китайская финансовая пирамида

- Так, обманутым вкладчикам продавались муравьиные фермы, каждая из которых стоила 1,5 тысячи долларов. Инвестору оставалось только кормить новых «домашних питомцев» и обеспечивать им должный уход.

- Каждые три месяца организаторы одной из первых финансовых пирамид 90-х годов забирали муравьев и привозили новых. По легенде «готовые» насекомые вырабатывали полезные вещества, которые можно применить для очень дорогих лекарственных средств.

- Если вкладчик справлялся с поставленной задачей, то уже через 14 месяцев он получал первоначальные инвестиции и 30% сверху. Это достаточно солидная плата за подобные услуги.

- Но вот когда одна из самых известных финансовых пирамид стала терять обороты, а полезность насекомых была признана выдуманной, организатора арестовали, а все его имущество было распродано на аукционе.

- За махинации в особо крупном размере Ван Фэна казнили, но перед этим он заработал около 2 миллиардов долларов.

Maya Group

Скриншот сайта Maya Group

Maya Group успешно работает с 2014 года. По меркам пирамид это приличный возраст. Контора держится на плаву благодаря тому, что кроме «инвестиционной деятельности», она занимается продвижением различных интернет-проектов.

При этом Maya Group в отзывах ругают как люди, заказывающие контент, так и те, кто занимается его созданием. Рекламодатели жалуются на низкий профессионализм сотрудников и неэффективное продвижение, исполнители — на низкие заработки и проблемы с выводом денег.

Это не мешает пирамиде рассказывать о блестящих перспективах своего развития и принимать деньги людей, желающих вложиться в виртуальную валюту Maya Shares и поддержать различные стартапы.

При выводе заработанных собственным трудом или полученных с рефералов Maya Shares средств система забирает себе 20 % от суммы. Это если повезет и вы сможете все-таки вывести свой доход. Что получается, судя по отзывам, далеко не у всех. У конторы не вывешено на видное место какой бы то ни было лицензии, кто несет ответственность за потерянные вами деньги, тоже не ясно.