Как подготовить отчет о движении денежных средств

Содержание:

- Основные особенности

- Для расчета значений тренда:

- Основные разделы БДДС: виды деятельности

- ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СОСТАВЛЕНИЯ КОНСОЛИДИРОВАННОГО ОДДС В EXCEL

- Отличие БДДС от БДР

- Что такое бюджет движения денежных средств

- Бюджет движения денежных средств – этапы составления + примеры

- Шаблон подробного персонального бюджета на месяц

- Советы главного бухгалтера при бюджетировании

- Как составить БДДС косвенным методом

- КАК СФОРМИРОВАТЬ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ

- Анализ на основе БДДС

- Для чего требуется составлять БДДС

- В чём отличия БДР и БДДС

- Модель построения отчёта ДДС в Бит.Финанс

Основные особенности

Смета обычно составляется в рамках строительства. Само такое понятие появилось в плановой экономике. Но оно осталось актуальным и в рамках рыночной экономики. Смета – это ориентир для определения цены, которая устроит заказчика. Она также нужна для качественного анализа расходов обеих сторон. Документ потребуется для осуществления расчетов между участниками проекта в процессе его воплощения. Сметная стоимость – это предполагаемый объем расходов, нужных для полноценной реализации проекта.

Функции сметы:

- Распределение вкладов по стадиям строительства.

- Установление источников появления средств.

- Определение цен на материалы/инструменты, которые устраивают и заказчика, и исполнителя.

При оформлении соглашения подряда смету составлять не обязательно. Но всегда составляется протокол, устанавливающий договорную стоимость. Но смета может быть затребована заказчиком. Как правило, она и запрашивается с целью детализации расходов на строительства. Обязательно составляется смета, если заказчик – это государственное учреждение.

Для расчета значений тренда:

1. Определим коэффициенты уравнения линейного тренда y=bx+a с помощью функции Excel =Линейн(). Для этого в ячейки Excel вводим функцию =линейн(объёмы продаж за 5 лет; номера периодов; 1;0).

Выделяем 2 ячейки, в левой — формула =линейн(), нажимаем комбинацию клавиш в следующей последовательности (F2 + Ctrl+Shift+Enter). Excel рассчитает для нас значение коэффициентов a и b.

2. Рассчитываем значения тренда. Для этого в уравнение y=bx+a подставляем рассчитанные коэффициенты тренда b и а, x – номер периода во временном ряде. Получаем y-значения линейного тренда для каждого периода.

Основные разделы БДДС: виды деятельности

Отчёт БДДС на верхнем уровне группирует все движения денег в три основных вида деятельности предприятия:

- операционная деятельность;

- инвестиционная;

- финансовая.

Операционная деятельность

Это основной вид деятельности компании – основные процессы, которые создают поступление денег и затраты на ведение этой деятельности.

К операционным департаментам гостиницы стандарт USALI относит:

- Номера;

- Питание и напитки;

- Парковка;

- Спа и фитнес центр;

- Гольф;

- Прочие направления деятельности для которых определяется финансовый результат.

Тем не менее для целей БДДС стандарт USALI предлагает выделять:

- Поступления от гостей отеля;

- Поступления от всех иных плательщиков.

Такая ограниченная аналитика доходов в БДДС гостиницы по стандарту USALI предлагается к использованию потому, что основной анализ деятельности предлагается вести по данным операционных отчетов соответствующих департаментов, которые готовятся методом начисления.

Вам кажется, что аналитики USALI категорически не достаточно? Давайте обсудим в группе USALI на Facebook

Инвестиционная деятельность

Связана с приобретением или продажей внеоборотных активов. Инвестирование, как и операционная деятельность, имеет своей целью получение прибыли или достижение полезного для компании эффекта.

Показатели по которым USALI предлагает анализировать инвестиционную деятельность косвенным и прямым методами совпадают:

- Капитальные Затраты

- Уменьшение (увеличение) в Денежных средствах с ограничением использования

- Выручка от реализацию активов

- Поступления от продажи инвестиций

- Приобретение финансовых вложений

Финансовая деятельность

Привлечение и возврат кредитов, необходимых предприятию для развития новых направлений производства. Операции с акциями, векселями, опционами и другими формами операций.

Аналитика USALI по финансовой деятельности прямым и косвенным методами совпадают:

- Поступления от долгового или акционерного финансирования

- Погашение Задолженности

- Дивиденды уплаченные

- Распределение между собственниками/партнерами

ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СОСТАВЛЕНИЯ КОНСОЛИДИРОВАННОГО ОДДС В EXCEL

Всем известный табличный редактор Excel теоретически позволяет консолидировать данные о движении денежных средств из разных отчетов тремя основными способами:

• написание формул в ячейках (самый простой способ);

• использование механизма консолидации;

• создание сводной таблицы.

Использование функционала формул

Данный способ заключается в том, чтобы создать книгу Excel, в которой будет один лист со сводным отчетом ДДС по группе компаний и несколько листов с отчетами по движению денежных средств отдельных компаний группы.

На листы с отчетами компаний мы сохраняем ОДДС из различных учетных программ, а в ячейках сводного отчета прописываем ссылки на ячейки этих отчетов. В итоге получаем консолидированный отчет в целом по группе компаний.

Удобство метода заключается в возможности быстро объединить данные из разных форматов отчетов о движении денежных средств при условии, что верхние уровни аналитики показателей отчетов всех компаний группы будут идентичны. Для консолидации данных нужно лишь один раз на листе сводного отчета прописать ссылки на ячейки листов книги с отчетами ДДС компаний, используя формулу СУММ (рис. 1).

Использование механизма консолидации данных

В данном случае применяем встроенный в редактор Excel механизм консолидации. Для этого в меню функций выбираем раздел «Данные», далее — подраздел «Консолидация». В появившемся окне указываем следующие параметры:

- Функция — для консолидации ОДДС здесь следует указать функцию «СУММА»;

- Ссылка — выбираем поочередно таблицы на каждом из листов с отчетами компаний группы;

- Список диапазонов — выбрав через ссылку нужную таблицу с отчетом, нажимаем кнопку «Добавить». В итоге получаем перечень всех таблиц с отчетами, которые хотим консолидировать в сводный ОДДС.

При использовании этого способа консолидации данных нужно соблюдать несколько условий:

- таблицы всех объединяемых ОДДС компаний группы должны быть одинаковы;

- названия столбцов всех консолидируемых таблиц должны быть одинаковыми;

- в консолидируемых таблицах не должно быть пустых строк и столбцов.

На рисунке 2 показан пример использования механизма консолидации для объединения данных из отчетов компаний группы в сводный ОДДС по группе.

Важный момент: если пользователь поставит галочку в окне «Создавать связи с исходными данными», то при внесении новых данных в исходные таблицы будут автоматически обновляться и показатели сводного ОДДС.

Использование механизма сводных таблиц

Создание консолидированного ОДДС через механизм сводных таблиц теоретически возможно, но мы не стали бы рекомендовать этот вариант, поскольку он имеет несколько существенных недостатков. Прежде всего для корректной работы сводной таблицы структура данных всех консолидируемых листов с отчетами компаний группы должна быть абсолютно идентична. В противном случае неизбежно возникнут проблемы с формированием сводной таблицы.

Сводная таблица больше подходит для группировки и анализа статичных данных (например, отчета о продажах за прошедшие периоды), чем для работы с оперативными данными на ежедневной основе. Дело в том, что при частом обновлении данных у пользователей нередко возникают ошибки с форматами ячеек объединяемых в таблицу данных.

Больше всего сводная таблица подходит для варианта, когда из списка данных (например, перечня проводок по движению денежных средств) на отдельном листе книги Excel создается отчет с показателями движения денежных средств следующего образца (рис. 3).

Чтобы консолидировать данные о движении денег с помощью сводной таблицы, сначала обрабатывают лист с перечнем проводок, добавив к ним столбец с наименованием статей движения денежных средств. Затем нужно зайти в меню функций на вкладку «Вставка», выбрать раздел «Сводная таблица» и диапазон исходной таблицы с перечнем проводок, на основании которого будут формироваться показатели ОДДС (рис. 4).

Отличие БДДС от БДР

Помимо БДДС есть БДР. Это документ, отражающий доходы и расходы фирмы. Представляет собой простую таблицу. В ней фиксируются все хозяйственные операции, которые ведут к доходам/расходам.

БДДС и БДР – документы, которые очень похожи между собой. У начинающих специалистов может сложиться впечатление, что эти формы практически идентичны. Для компании важен и тот, и другой документ. На основании форм можно установить размер общей прибыли, расходов предприятия.

Но между БДДС и БДР есть отличия, которые нужно учитывать:

- БДР заполняется на основании балансового отчета, а БДДС – на базе отчета движения денег.

- БДР является документом, в котором содержится расширенный перечень статей. В БДДС содержится только расчет финансов. Запись идет денежными статьями.

- Бюджет ДДС отображает движение финансов. БДР требуется для расчета прибыли организации.

- БДР нужен для планирования прибыли следующих периодов. БДДС нужен для контроля всех денежных потоков.

Документы различаются по фиксируемым в них статьям. Формы включают в себя разный перечень сведений. Рассмотрим разницу в виде таблицы:

| Операция | БДР | БДДС |

|---|---|---|

| Начисление амортизации | Присутствует | Отсутствует |

| Переоценка ТМЦ | Присутствует | Отсутствует |

| Недостача активов | Присутствует | Отсутствует |

| Брак, полученный на производстве | Присутствует | Отсутствует |

| Кредиты и займы | Отсутствует | Присутствует |

| Покупка ОС | Отсутствует | Присутствует |

| НДС | Присутствует | Присутствует |

Цели формирования документа также отличаются:

- БДР нужен для контроля прибыли, полученной за заданные периоды.

- БДДС нужен для ведения отчетов по финансовым операциям, в результате которых получаются прибыль или убытки.

Посредством этих документов можно извлечь разные показатели по одной и той же операции.

Что такое бюджет движения денежных средств

Предприятие существует и получает прибыль за счет успешного вложения денег в товар и производство. Это позволяет получать доход. Финансовые потоки (например, расходы и доходы) есть везде и их надо контролировать. Контролировать — значит влиять, а чтобы влиять нужно точно понимать цель. Постановка количественных целей движения денег по статьям — это процесс бюджетирования. Планирование движения денег и анализ отклонения реальности от планов и есть БДДС. Как правило выполняют подготовку проекта БДДС в Excel, а после этого переходят к автоматизации БДДС в 1С.

Что такое БДДС

Бюджет движения денежных средств (БДДС) дает возможность управлять денежными потоками. Отчет показывает, как ими лучше распоряжаться. В бюджет закладывается:

- поступления финансов,

- расход средств.

Пример отчета БДДС в Финоко

Сразу стоит сказать, что трудность формирования бюджета в том, что издержки известны наперед, а доходы непредсказуемы. Это основная трудность при анализе и прогнозе. Бюджет старается сделать их наиболее реалистичными в перспективе на неделю, месяц, квартал или год. Цель — предотвратить кассовые разрывы, то есть сделать так, чтобы платежи не превышали доходную часть бюджета. Идеально, когда бюджет сотавлен так, что поступлений денег больше, чем расход. Трудность этой задачи зависит от многих факторов. Главный из них — руководство расходами. Выплаты денег можно сократить в любой момент перестав платить, но этим легко нанести вред предприятию. Если вести бюджет, то такой ситуации можно избежать, ведь в его основе лежит оптимальность.

БДДС формируется на основе документов о движении денег, которые считаются достаточным основанием для внесения в бюджет. К ним относятся:

- Первичные документы: чеки, квитанции, выписки из банка.

- Договора с контрагентами.

- БДР — бюджет доходов и расходов.

Зачем нужен БДДС

Начиная процесс автоматизации учета на предприятия обычно начинают с БДДС в Excel, и часто на этом останавливаются и не переходят к запуску БДР. Но этого достаточно только в том случае, если у организации нет долгосрочных обязательств.

Формировать БДДС в 1С имеет смысл всем компаниям, но важнее ввсего это для организаций с длительным финансовым циклом. В первую очередь, торговые и производственные предприятия. Например, продукт может быть изготовлен в начале календарного года, а реализован — в конце. Соответственно выручка придет только через год. И в течение этого периода у предприятия должны быть деньги для поддержания производственного цикла.

Из чего состоит бюджет движения денежных средств

Бюджет движения денежных средств достаточно объемен, так как охватывает широкий круг деятельности. Для упрощения все операции формируются в три группы, в зависимости от их характера и назначения. Выделяют:

- Инвестиционную деятельность.

- Операционную деятельность.

- Финансовую деятельность.

Инвестиционная деятельность

Включает в себя любые размещения капитала, которые в перспективе могут принести прибыль. Например, такими тратами могут считаться вложение активов предприятия в дочернюю компанию или расход выручки на обновление оборудования. Также стоит помнить, что компания может покупать ценные бумаги, недвижимость, предоставлять кредиты и займы. Все это тоже считается инвестициями.

Операционная деятельность

Основная цель операционной деятельности предприятия — извлечение прибыли из конечного продукта. Поэтому затраты в этом разделе покрывают затраты на производство и реализацию, а также текущие потребности. Например, можно выделить расходы на:

- производство продукта,

- логистику,

- оплату труда персоналу,

- содержание помещений и оборудования в рабочем виде,

- реализацию товаров.

Операционная деятельность охватывает не только изготовление, но и хранение, сбыт и торговлю. Во всех компаниях набор стей движения денег разный потому, что он отражает особенности работы. Тем не менее, основной набор у всех компаний очень похож.

Чаще всего, операционная деятельность является основным объектом при составлении БДДС, так как она в первую очередь страдает на предприятиях с длинным финансовым циклом.

Финансовая деятельность

Предприятие заинтересовано в том, чтобы привлекать дополнительные средства. Источниками финансов могут быть банковские займы или вклады учредителей. В разделе финансовая деятельность отражаются обороты кредитных средств, займы, которые взяла организация.

Дополнительные деньги не считаются выручкой, они всегда направлены внутрь предприятия. Средства идут либо на покрытие разрыва между расходами и доходами, либо инвестируются в производство, оборудование, персонал.

Обратная сторона финансовой деятельности — выплаты процентов, возврат займов

Бюджет движения денежных средств – этапы составления + примеры

Алгоритм составления БДДС можно подразделить на 5 этапов. Рассмотрим их подробнее.

Этап 1. Установка остатка денежных средств

Сначала необходимо определить остаток денежных средств – сумму, которая всегда должна быть у предприятия на ведение деятельности и непредвиденные расходы. Такой остаток ещё называют неснижаемым.

Этап 2. Определение доходной части

Данные для расчёта доходной части БДДС берутся из:

- бюджета продаж;

- плана погашения дебиторской задолженности;

- расчётов поступлений от инвестирования;

- проекта поступлений от финдеятельности предприятия (% к получению, дивиденды).

Этап 3. Составление расходной части

Здесь используется информация из следующих бюджетов:

| Бюджет | Показатель |

| Прямых затрат | ФОТ, материально-сырьевые расходы |

| Накладных расходов | зарплата администрации, общехозяйственные/общецеховые расходы |

| Инвестиционной деятельности | приобретение ОС, финвложения |

| Финансовой деятельности | возврат кредитов и %, выплата дивидендов, налоги и сборы |

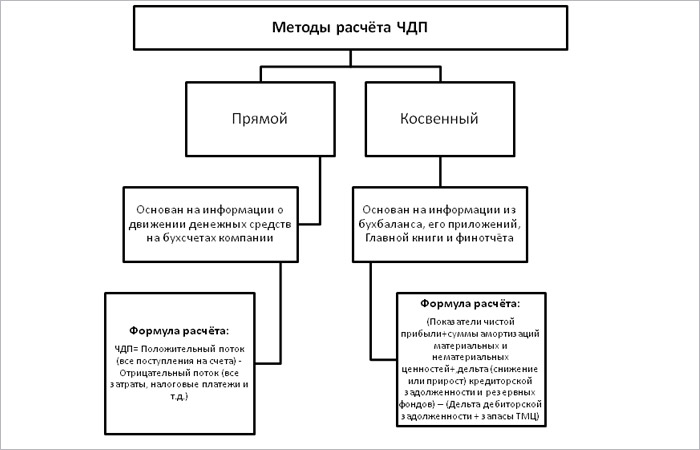

Этап 4. Расчёт чистого денежного потока

Упрощённо ЧДП – это разница между доходами и расходами, отражёнными в документе.

Рассчитать ЧДП можно 2 методами:

Прямой метод позволяет:

- держать под контролем ликвидность активов и платёжеспособность компании;

- оперативно отслеживать приток/отток её денежных средств.

Косвенный метод показывает связь между денежными потоками и прибылью предприятия.

В зависимости от полученного результата ЧДП можно сделать следующие выводы:

- ЧДП > 0, компания привлекательна для инвесторов.

- ЧДП < 0, предприятие терпит убытки, неинтересно инвесторам.

- ЧДП приближен к 0, недостаточно средств для увеличения стоимости компании, инвесторам неинтересен такой объект для вложений.

Этап 5. Корректировка и утверждение

Готовый проект бюджета сначала направляется на согласование всем ответственным лицам. Далее согласованный документ утверждается специально созданной бюджетной комиссией предприятия. В назначенный день комиссия собирается для обсуждения и принятия решения.

Если в процессе обсуждения появились замечания, документ отправляется на доработку. После чего процедура утверждения повторяется.

Ниже представлен пример готового БДДС для нашей небольшой условной организации «ХХХ».

| Показатели | Бюджетный период | |||

| 1 | 2 | 3 | 4 | |

| 1.Остаток средств на начало периода | 11 000 | 11 500 | 8 481 | 8 597 |

| Поступление денежных средств по основной деятельности | ||||

| 2.Выручка от реализации | 59 500 | 54 120 | 76 080 | 74 960 |

| 3.Авансы полученные | 2 000 | |||

| 4. Итого поступлений | 59 500 | 56 120 | 76 080 | 74 960 |

| Выплаты денежных средств по основной деятельности | ||||

| Прямые материалы | 2 370 | 3 509 | 5 869 | 6 167 |

| Прямой труд | 21 000 | 16 250 | 24 000 | 21 250 |

| Общепроизводственные расходы | 15 000 | 11 900 | 16 200 | 15 100 |

| Коммерческие расходы | 9 300 | 8 900 | 9 700 | 7 300 |

| Управленческие расходы | 6 130 | 3 850 | 7 050 | 5 850 |

| Налог на прибыль | 4 000 | |||

| Итого выплат | 57 800 | 44 409 | 62 819 | 55 667 |

| ЧДДС от основной деятельности | 1 700 | 11 711 | 13 261 | 19 293 |

| Денежные потоки по инвестиционной деятельности | ||||

| Покупка ОС | 124 300 | |||

| Долгосрочные финвложения | ||||

| Реализация ОС | ||||

| Реализация финвложений | ||||

| ЧДДС от инвестдеятельности | -124 300 | |||

| Денежные потоки по финансовой деятельности | ||||

| Получение кредитов | 125 900 | 40 000 | ||

| Погашение кредитов | 50 000 | 10 000 | ||

| Выплаты % за кредит | 1 579 | 560 | ||

| ЧДДС по финдеятельности | 125 900 | -11 579 | -10 560 | |

| Остаток средств на конец периода | 12 700 | 24 811 | 10 163 | 17 330 |

Корректироваться может и действующий БДДС (БДР).

На практике алгоритм, как правило, выглядит следующим образом:

- Финансовому менеджеру поступает поручение от гендиректора на корректировку действующего бюджета.

- Сотрудник подготавливает проект скорректированного документа и направляет его руководителям ЦФО для ознакомления и внесения предложений.

- Готовый проект направляется на согласование гендиректору.

- Согласованный проект поступает финансовому менеджеру для подготовки комплекта документации (проект+финанализ) для утверждения на бюджетной комиссии.

- Бюджетная комиссия рассматривает скорректированный бюджет. Если замечаний нет – утверждает его. В противном случае документ отправляется на доработку.

Шаблон подробного персонального бюджета на месяц

Шаблон подробного персонального бюджета на месяц похож на шаблон бюджета с нулевой базой, так как в его основе лежит тот же метод ведения бюджета – каждый рубль дохода идёт на покрытие расходов, в результате чего имеет место нулевой баланс. Тем не менее, отличие подробного персонального бюджета в том, что с его помощью можно вести бюджет на каждые две недели, а не на месяц. Таким образом, сокращается возможность выхода за рамки бюджета на платежный период и начала следующего периода с минусовым балансом. В шаблоне подробного персонального бюджета вы сможете указать все ваши доходы и расходы на первой странице и отслеживать транзакции на следующих страницах.

Советы главного бухгалтера при бюджетировании

Давать советы по бюджетированию сложно. Чтобы от них получить пользу, нужно глубоко быть в курсе финансово-хозяйственной деятельности конкретного предприятия, владеть большим объёмом информации его управленческого учёта.

Тем не менее, я решила дать 2 универсальных совета, по моему мнению, обязательных к применению.

Совет 1. Не пренебрегайте подготовительным этапом

Только предварительная подготовка и отстройка системы бюджетирования вашего предприятия позволит на выходе получить качественные работающие бюджеты, способные решать поставленные задачи.

Разработайте бюджетную модель, сформируйте набор нормативной документации для регламентации процесса, определите состав данных, необходимых для разработки бюджетов, подготовьте классификатор статей, обозначьте круг ответственных лиц, их права и обязанности.

Закрепите всё в Регламенте бюджетирования. За основу можете взять наш шаблон.

Совет 2. Используйте специальное программное обеспечение

Ещё нередко можно встретить бюджеты, составляемые в Эксель. Лично я сама часто под разные нужды использую эту многофункциональную программу. Однако, прогресс шагнул далеко вперёд, и на инфорынке появилось специализированное программное обеспечение, способное гораздо эффективнее и качественнее, с меньшими трудозатратами проводить бюджетирование.

О некоторых из них я рассказывала выше. Выбрать есть из чего. Под разные потребности и возможности.

Такое ПО:

- сэкономит время;

- повысит точность расчётов;

- позволит проводить гибкую настройку статей под любой бизнес;

- даст возможность разграничить доступ сотрудников;

- способно организовывать совместную работу.

Отчет сдала, шеф принял! Папа помог!

Отчет сдала, шеф принял! Папа помог!

Как составить БДДС косвенным методом

Баланс формируется с начала до конца выбранного отчётного периода. Такой баланс не продемонстрирует общую сумму дохода за выбранный отрезок времени или расходы на оплату товаров у контрагентов, но покажет: откуда были взяты средства на расходы, куда была потрачена прибыль за отчётный период и откуда было взято финансирование убытков компании.

Начальной точкой при построении отчёта таким способом является чистая прибыль компании. Поскольку показатель является «бумажным», то есть несвязанным с реальным наличием или отсутствием денег на счетах организации, его нужно подвергнуть корректировке.

В качестве корректировки к чистой прибыли нужно обязательно прибавить сумму амортизации за выбранный период времени. Дело в том, что амортизация фактически уменьшает прибыль компании и реальные доходы, но отдельной денежной статьёй не выделяется. Причина этого в том, что реальный расход средств происходит в момент покупки актива, а не в процессе его эксплуатации. Поэтому чистая прибыль и увеличивается на сумму амортизации, чтобы полученные данные соответствовали реальному положению дел.

Проводится ещё одна корректировка — на сумму изменения дебиторской задолженности (данные об этом берутся из балансового отчёта, который нужно сделать перед формированием БДДС косвенным методом). Если сумма задолженности выросла, значит нужно проверить договора и акты с контрагентами. Увеличение дебиторской задолженности проводится как отрицательная корректировка в балансе, а уменьшение (контрагент перевёл денежные средства, сократив свою задолженность перед компанией) — как корректировка в плюс.

Проводится корректировка на изменение кредиторской задолженности. Данные для этого берутся также из баланса. Принцип проведения корректировки сходный, но здесь увеличение кредиторской задолженности проводится как плюсовая корректировка (это недоплата и, соответственно, сохранение суммы на счетах компании), а уменьшение задолженности по кредитным обязательствам проводится в качестве минусовой корректировки.

Отдельно в рамках отчёта выводится столбец «Рост», в котором проводится анализ финансовых показателей. Столбец разделяется на 2 основных направления:— Активы. В качестве источников финансирования тут выступает продажа основных средств или произведённых товаров, сбор задолженности от контрагентов, а используются активы для покупки основных средств или товаров, продажи своих товаров в кредит или по постоплате. — Пассивы

Рост их происходит по причине получения займов и кредитов, а сокращаются за счёт погашения имеющейся задолженности.

Важно, чтобы итоговая сумма по всем возможным источникам финансирования вашей компании равнялась сумме направлений использования средств (принцип простой — каждый затраченный вашей компанией ₽ должен быть обеспечен полученным ₽). Такой же принцип характерен и для составления баланса.

Для того, чтобы информация воспринималась максимально удобно, можно переименовать часть полученных формулировок, сделав их удобно звучащими (к примеру, например «рост задолженности дебиторского плана» можно поменять на «продажа товаров по постоплате или в кредит», «падение задолженности» меняйте на «получение денег от контрагентов»).

Для того, чтобы сравнить полученный отчёт с прямым БДДС нужно вывести также общее сальдо по инвестиционной, финансовой и прямой операционной деятельности

Эти данные сформируют отражаемый в отчётности специальный блок «Итого сальдо по БДДС». Сумма итоговых поступлений и затрат должна соответствовать изменению суммы денег.

КАК СФОРМИРОВАТЬ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ

Платежный календарь — основной оперативный платежный план организации, инструмент ежедневного управления поступлением и расходованием денежных средств предприятия, контроля за платежеспособностью компании и борьбы с кассовыми разрывами.

Форму платежного календаря и его содержание предприятия могут разработать сами. Основные реквизиты развернутого детального платежного календаря:

• Наименование контрагента.

• Статус срочности платежа.

• Статья движения денежных средств.

• Документ-основание (наименование, дата, номер), в рамках которого поступают деньги или производятся платежи.

• Дата операции.

• Сумма прихода или расхода.

• Назначение платежа.

• Остаток долга по контрагенту, если это необходимо для оперативного контроля.

Обратите внимание!

В платежном календаре отражаем конкретные ежедневные поступления или платежи в разрезе каждого контрагента, договора, отгрузочного документа или по иным основаниям (если ведется соответствующий учет). И это уже не обобщенные субъективные прогнозные цифры, а выверенные данные по договорам, выставленным и полученным счетам.

В зависимости от специфики организации и требований управленческого учета платежный календарь может усложняться или, наоборот, упрощаться. Необходимые показатели добавляют (например, комментарий, указание, с какого расчетного счета производится платеж, аналитика по НДС в разрезе ставок, указание ответственных лиц и т. п.), лишние убирают.

Если в результате запланированных на период платежей в платежном календаре появляются отрицательные остатки, это значит, что нужно либо найти дополнительные средства, либо секвестировать запланированные платежи, отложить их на будущие периоды, когда появятся средства.

Пример 1

Финансовая служба, планируя приход и расход денежных средств, составила предварительный платежный календарь (табл. 1).

В предварительном варианте приведены все ожидаемые и выверенные суммы поступлений и перечислены платежи, которые желательно оплатить в отчетные даты. И тут очень ярко проявляется роль и смысловое значение платежного календаря, который должен указать на финансовые перекосы (кассовые разрывы) и исправить их.

Дело в том, что хотя конечный остаток средств положительный, в данной редакции платежный календарь будет некорректным, так как оплатить все запланированные на первый отчетный день платежи денег не хватит. Значит, нужно или изыскивать дополнительные резервы средств, или уменьшать платежи.

В ходе переговоров с покупателями удалось договориться с ООО «Спартак» о том, что оно раньше погасит свою задолженность. Но покупатель не сможет в первый день оплатить всю сумму — 54 756 руб. Его финансовые возможности позволяют погасить только 15 000 руб.

О других дополнительных поступлениях средств, к сожалению, договориться не удалось. Значит, расходную часть по срокам платежей нужно корректировать.

Окончательный вариант платежного календаря представлен в табл. 2.

В окончательной версии платежного календаря в первый день контрагенту ООО «Сырьевик» предусмотрен платеж на 22 000 руб. меньше, чем планировалось первоначально. На эту сумму увеличивается платеж третьего дня отчетного периода.

Такая переброска вкупе с дополнительными поступлениями в размере 15 000 руб. от ООО «Спартак» делает форму корректной, с положительными остатками на конец каждого отчетного дня.

Итак, преимущества платежного календаря:

• помогает оперативно управлять финансами на ежедневной основе;

• позволяет предвидеть образование кассовых разрывов;

• высокая точность данных.

Анализ на основе БДДС

Соотношение видов деятельности

Основной принцип, по которому эксперты разделяют инвестиционную и финансовую деятельность предприятия, формулируют следующим образом. В процессе инвестиционной деятельности компания вкладывает свои средства, а финансовой – наоборот, получает их из внешних источников (например, банки или акционеры). В то же время целевой кредит, направленный на обновление парка станков производственной линии предприятия, может быть признан относящимся к основной деятельности, потому что направлен на ее поддержание.

Если компания планирует успешно развиваться, то денежный поток по основной деятельности всегда должен быть положительным. Сальдо по инвестиционной деятельности в большинстве случаев отрицательное; то же самое можно сказать о финансовой деятельности предприятия. Суммарный же денежный поток должен всегда оставаться положительной величиной. Причем, даже если это так, то это еще не означает, что у компании грамотно поставлено финансирование

Здесь важно то, за счет чего достигается то или иное значение суммарного денежного потока. Пример: если положительное сальдо достигается за счет продажи основных средств предприятия, то о ликвидности такого бизнеса можно сделать весьма неутешительные выводы

Многие эксперты отводят бюджету движения денежных средств ключевую роль во всей системе бюджетного управления. Наличие кассовых разрывов, отсутствие или недостаток денежных средств считается первым признаком кризисных явлений в системе финансового обеспечения

Именно поэтому на большинстве современных предприятий процедуре формирования БДДС уделяется столь пристальное внимание

Чистый денежный поток

Чистый денежный поток или Cash Flow показывает разницу между положительным и отрицательным балансом на конкретный промежуток времени.

Источники денежных средств

Предприятия, которые не могут устранить отрицательное сальдо в течение длительного периода, движутся к банкротству. Именно в таких компаниях появляются задержки зарплат, долговые обязательства не выполняются, кредиторы наседают, а прибыли не покрывают текущих расходов.

- Нормы оборачиваемости дебиторской / кредиторской задолженности;

- Данные по планируемым продажам и планируемым расходам, скорректированные на НДС и средним остаткам ДЗ и КЗ на конец периода;

- Графики платежей по договорам, заключенным на последующий финансовый год.

Бюджет ДС по операционной деятельности фактически дает информацию об ожидаемой способности организации генерировать денежные потоки без привлечения внешних источников финансирования.

Для чего требуется составлять БДДС

Обеспечение устойчивости фирмы складывается из этих двух факторов:

- Правильное управление финансами.

- Правильное оформление всех отчетов.

Финансовый менеджер должен предупреждать «кассовые разрывы» и вести финансовые отчеты. Для этих целей применяется БДДС. Этот документ явно отражает эти аспекты деятельности:

- Куда были направлены финансы.

- Сколько денег было отпущено на те или иные цели.

- Сколько финансов было получено от тех или иных источников.

В бюджете отражается предоплата за товар, авансы, задержки выплат. Из БДДС можно своевременно выявить потребность в займе. Из документа становится ясна картина движения денег. Бюджет нужен для обеспечения финансовой устойчивости. То есть с помощью него можно исключить растраты.

В чём отличия БДР и БДДС

Эти 2 бюджета преследуют разные цели.

БДР создаётся для анализа эффективности деятельности компании, прогнозирования прибыли и управления затратами.

БДДС предназначен в первую очередь для исключения кассовых разрывов, для оценки потребности в заёмных средствах, планирования исполнения обязательств перед налоговой и поставщиками, оптимизации плана закупок, исходя из имеющихся средств.

Различны и методы их составления. БДР формируется по методу начисления, т.е. расходы и доходы отражаются в момент их фактического совершения. В то время как БДДС – по кассовому методу: данные в него попадают только после списания/поступления средств на счета или в кассу компании.

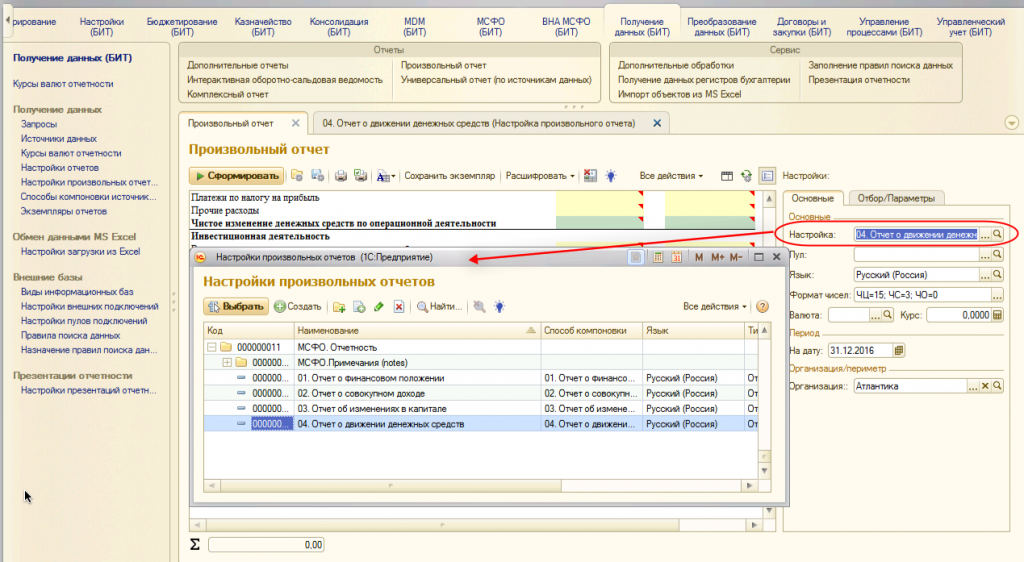

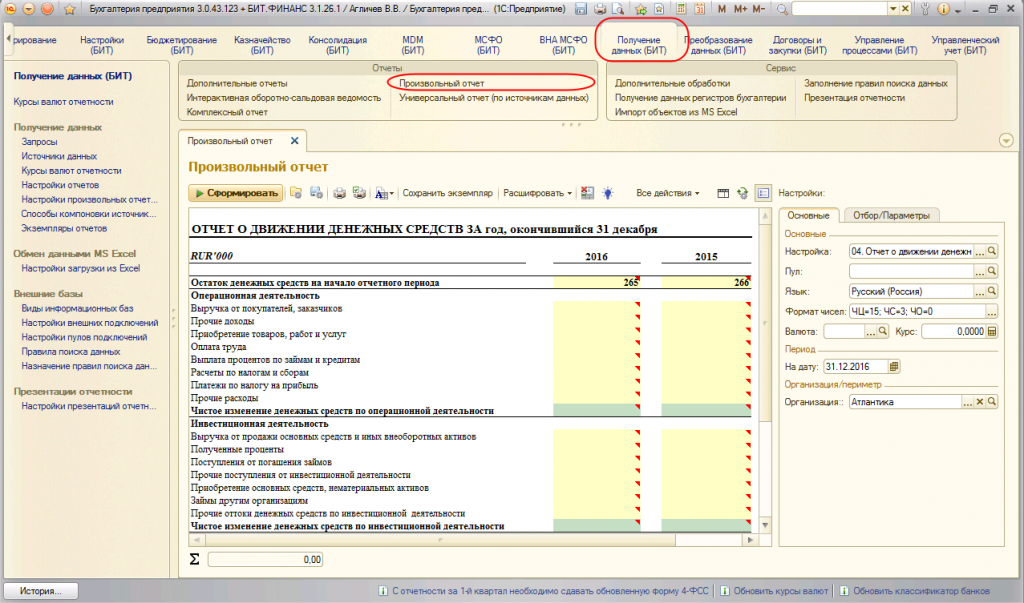

Модель построения отчёта ДДС в Бит.Финанс

В программе БИТ.ФИНАНС имеется возможность формирования отчета по движению денежных средств. Далее мы подробно рассмотрим, как это сделать. Для этого в системе разработан механизм – «Произвольный отчет».

Возможности «Произвольного отчета»:

В пользовательском режиме можно настроить отчет в форме любого фиксированного макета. Это может быть необходимо в случае, если требуется отчётность по форме МСФО. Так как некоторые стандарты не имеют единой формы отчетов, разные компании строят их по-разному.

Механизм позволяет оформлять отчет в произвольной форме.

Есть возможность сформировать индивидуальную или консолидированную отчетность.

Макеты можно создавать на любом языке.

Отчеты формируются в нескольких валютах

Важно при настройке отчета задать верные алгоритмы для пересчета валюты в разрезе показателей.

Инструмент «Произвольный отчет» позволяет получить расшифровки данных из отчетов до получения первичных документов.

Можно осуществлять формирование необходимых показателей в ОДДС отдельными отчетными формами.

Чтобы сформировать отчет в системе БИТ.ФИНАНС перейдите в раздел «Получение данных».

Далее справа в поле «Настройки» создайте новый элемент с помощью справочника «Настройки произвольных отчетов».