Резерв по сомнительным долгам дебиторской задолженности

Содержание:

- Типовые проводки по 63 счету

- Сомнительные долги и резервы по ним

- Общие правила формирования

- Счет 63 в бухгалтерском учете: Резервы по сомнительным долгам

- Особенности работы со счетом 63

- Как счет 63 используется в бухучете?

- Погашение задолженности в полном объеме

- Определение

- Подтверждение выбора

- Особенности работы с РСД в налоговом учете

- Резерв по сомнительным долгам

- С какими счетами корреспондируется

- Налоговый учет

- Типовые бухгалтерские проводки по счету 63

- Разница между НУ и БУ

- Способы создания

- Счет 63 в бухгалтерском учете

- Какую задолженность включать в резерв

- Заключение

Типовые проводки по 63 счету

| Дт | Кт | Содержание проводки | Документ-основание |

| 91.2 | 63 | Сформирована (доначислена) сумма резерва по сомнительным долгам | Бухгалтерская справка-расчет по итогам инвентаризации дебиторской задолженности |

| 63 | 62 | Списание сомнительной задолженности покупателей за счет резерва | Бухгалтерская справка, приказ руководителя |

| 63 | 76 | Списание сомнительной задолженности разных дебиторов за счет резерва | |

| 63 | 58.3 | Списание сомнительной задолженности заемщика, по выданному займу за счет резерва | |

| 63 | 91.1 | Восстановлена сумма резерва в результате погашения задолженности | Бухгалтерская справка, выписка банка |

Сомнительные долги и резервы по ним

Для достоверного финансового отражения дебиторской задолженности организации в бухгалтерских документах создается так называемый резерв по сомнительным долгам.

Чтобы дать определение этому понятию, сначала нужно разобраться, что такое сомнительная задолженность.

Сомнительной признается дебиторская задолженность перед фирмой, которая вряд ли будет погашена в полном объеме, о чем говорят такие факторы:

- нарушение партнером сроков внесения денег по задолженности;

- получение данных о серьезных финансовых затруднениях у партнера-должника;

- отсутствие каких-либо дополнительных гарантий (залога, задатка, поручительства, банковской гарантии, удержания какого-либо имущества контрагента и пр.)

К СВЕДЕНИЮ! Сомнительной может стать задолженность, отраженная по дебету любых бухгалтерских счетов, в том числе и 60, 62, 72, а также выданная как заем по субсчету 58-3.

Выявляется сомнительная задолженность по итогам инвентаризации расчетных счетов:

- по займам;

- по реализованным товарам и/или услугам;

- по оплате за выполненные работы;

- в некоторых случаях – за выданный поставщикам аванс.

Как использовать резерв по сомнительным долгам?

Чтобы корректно отразить такой тип задолженности в балансе, создается особый тип резерва, который призван служить оценочным значением для бухучета. Это значит, что сумму задолженности в балансе нужно отражать, вычитая из нее средства, отнесенные в резерв. В содержании расходов или доходов необходимо обязательно отображать:

- создание такого резерва;

- его возрастание;

- уменьшение средств.

ОБРАТИТЕ ВНИМАНИЕ! Созданный по сомнительным долгам резерв входит в состав расходов, на которые вычитаются при налогообложении, поэтому организациям финансово выгодно с точки зрения налогового учета формировать и учитывать резерв

Общие правила формирования

При создании сумм резервов в БУ и НУ есть как различия, так и сходства в основных аспектах и принципах. Эти принципы являются общими при процедуре создания резервных сумм. В обоих видах учета основные правила формирования следующие:

- формируются по итогам выявления долговых сумм при инвентаризации;

- предполагают самостоятельное определение частоты инвентаризации задолженности. Однако в налоговых правилах указывается цикличность, которая соответствует отчетному либо налоговому периоду;

- формируется с разделением долгов по аналитике;

- резерв может подвергаться одним и тем же операциям: изменение стоимости, восстановление (списание) сумм резервов, которые не были применены, списание в связи с резервом по долгам, которые были признаны безнадежными;

- при разработке, изменении и списании учитывается соответствие сумм данным финансового результата: на прочие результаты в БУ, на внереализационные – в НУ.

Счет 63 в бухгалтерском учете: Резервы по сомнительным долгам

Счет 63 бухгалтерского учета — это пассивный счет «Резервы по сомнительным долгам».

Согласно ПБУ любая компания или организация, в том числе относящаяся к малому бизнесу, обязана создавать резервы по сомнительным долгам и относить эти суммы на финансовый результат. Для таких целей в бухгалтерском учете предназначен 63 счет.

Как формируется резерв по сомнительным долгам

Сомнительным долгом в БУ признаётся любая не обеспеченная гарантиями задолженность перед компанией, которая с высокой долей вероятности не будет в будущем погашена.

Критерии для отнесения дебиторской задолженности к сомнительной определяются предприятием самостоятельно. Как правило это:

- истечение срока платежа;

- информация о неплатежеспособности должника;

- информация о невозможности должника изготовить продукцию в случае перечисления авансового платежа;

- наличие исполнительных производств и процедура банкротства.

В отличии от налогового учета в бухгалтерском сомнительной признается любая задолженность, учитываемая по дебету счетов: 60, 62, 76, 58-3.

Проводки по счету 63 создаются на основании проведенной инвентаризации дебиторской задолженности и оценочного суждения о возможности погашения долга:

Резерв по сомнительным долгам может создаваться ежемесячно или раз в квартал на часть или всю сумму долга с НДС. В любом случае этот порядок необходимо закрепить в учетной политике.

Учет резервов по сомнительным долгам

Особенности учета и создания резерва по сомнительным долгам в НУ и БУ приведены в таблице ниже:

Получите 267 видеоуроков по 1С бесплатно:

| БУ | НУ | |

| Обязанность | Да | Нет |

| Вид долга | Любая задолженность, не обеспеченная залогом и гарантией, учитываемая по дебету счетов: 60, 62, 76, 58-3 | Дебиторская задолженность, которая возникла у компании в связи с продажей товаров, оказанием услуг или выполнением работ, не обеспеченная залогом и гарантией |

| Срок задолженности, по истечении которого создаётся резерв | Не имеет значения, оценивается платежеспособность должника | От 45 до 90 дней – 50% задолженностиОт 90 дней – 100 % задолженности |

| Ограничения | Сумма резерва не ограничена | — Наибольшая из величин: 10 % от выручки текущего или предыдущего года.— Резерв не создаётся если задолженность организации и её дебитора носит встречный характер. То есть когда не только дебитор задолжал фирме, но и сама фирма должна дебитору |

После окончания проведения инвентаризации и выявления сомнительной задолженности формируются проводки по дебету счета 91.

2 «Прочие расходы» и кредиту счета 63 «Резервы по сомнительным долгам».

В дальнейшем неоплаченный долг может быть списан за счет этого резерва Дт 63 Кт с 60, 62, 76, 58-3 счетами в зависимости от вида долга.

https://youtube.com/watch?v=lnld4dUJ8cQ

Суммы неиспользованного резерва учитываются при составлении баланса и отчета о финансовых результатах. Присоединение неиспользованных сумм резервов к прибыли отчетного периода учитывается записью Дт 63 «Резервы по сомнительным долгам» и Кт 91 «Прочие доходы».

В бухгалтерском балансе дебиторская задолженность всегда отражается за минусом резерва по сомнительным долгам.

Типовые проводки по 63 счету

| Дт | Кт | проводки | Документ-основание |

| 91.2 | 63 | Сформирована (доначислена) сумма резерва по сомнительным долгам | Бухгалтерская справка-расчет по итогам инвентаризации дебиторской задолженности |

| 63 | 62 | Списание сомнительной задолженности покупателей за счет резерва | Бухгалтерская справка, приказ руководителя |

| 63 | 76 | Списание сомнительной задолженности разных дебиторов за счет резерва | |

| 63 | 58.3 | Списание сомнительной задолженности заемщика, по выданному займу за счет резерва | |

| 63 | 91.1 | Восстановлена сумма резерва в результате погашения задолженности | Бухгалтерская справка, выписка банка |

Примеры операций и проводок по 63 счету

Отразим данные дебиторской задолженности фирмы в 2017 году по состоянию на конец каждого квартала по двум контрагентам ООО «Ромашка» и ООО «Василек»:

| Организация | Дебиторская задолженность на 31.03.17 |

Особенности работы со счетом 63

Счет 63 — пассивный. Дебет счета используется для погашения задолженностей, а кредит — для формирования резерва.

Ресурсы по счету 63 могут создаваться каждый месяц, либо один раз в квартал (как на всю сумму, так и на ее часть). Однако существуют негласные рекомендации по сумме, зарезервированной на компенсацию сомнительных задолженностей:

- если срок долга от 45 до 90 дней, то следует закладывать сумму, равную 50% долга;

- если срок более 90 дней, сумма — 100%.

Данная информация носит исключительно рекомендационный характер — окончательное решение всегда принимается руководством компании.

В случаях, когда резервные средства не были использованы до конца года, в бухгалтерских документах их относят к статье дохода предприятия за период, следующий за тем, в котором резервы были сформированы.

Если сомнительных организаций несколько — резерв оформляется по каждой из них.

Как счет 63 используется в бухучете?

Использование счета актуально при взаимодействии с неблагонадежными контрагентами: основная задача бухгалтера в этом случае сводится к созданию финансовой «подушки безопасности», позволяющей предприятию продолжить работу в штатном режиме.

К неблагонадежным контрагентам относятся компании, сделки с которыми не обеспечены определенными гарантиями и сопровождаются высокой вероятностью отсутствия окончательного расчета.

Признать долг сомнительным вправе только директор или уполномоченное лицо. Это делается на основании сведений, документально подтверждающих следующие ситуации:

- банкротство компании-должника;

- просрочка платежа;

- невозможность произвести заказанные изделия, несмотря на ранее перечисленный аванс.

Открытие счета 63 является обязательным для любой коммерческой организации.

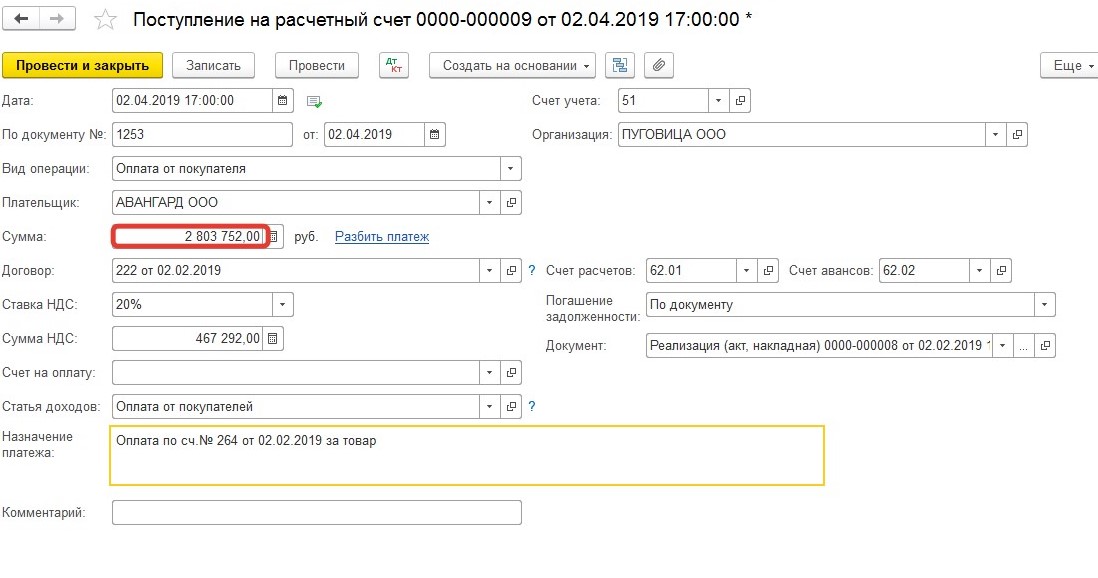

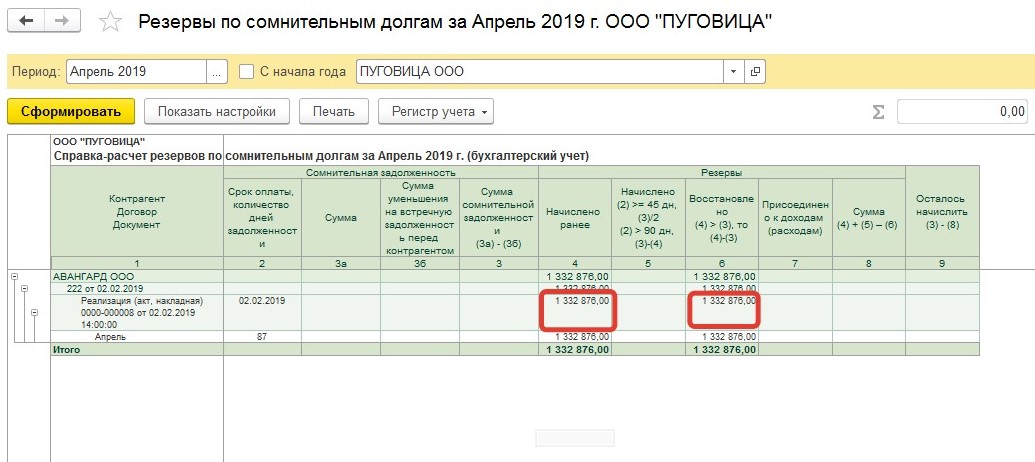

Погашение задолженности в полном объеме

Предположим, что общество с ограниченной ответственностью «Авангард» (покупатель) закрыл задолженность полностью второго апреля.

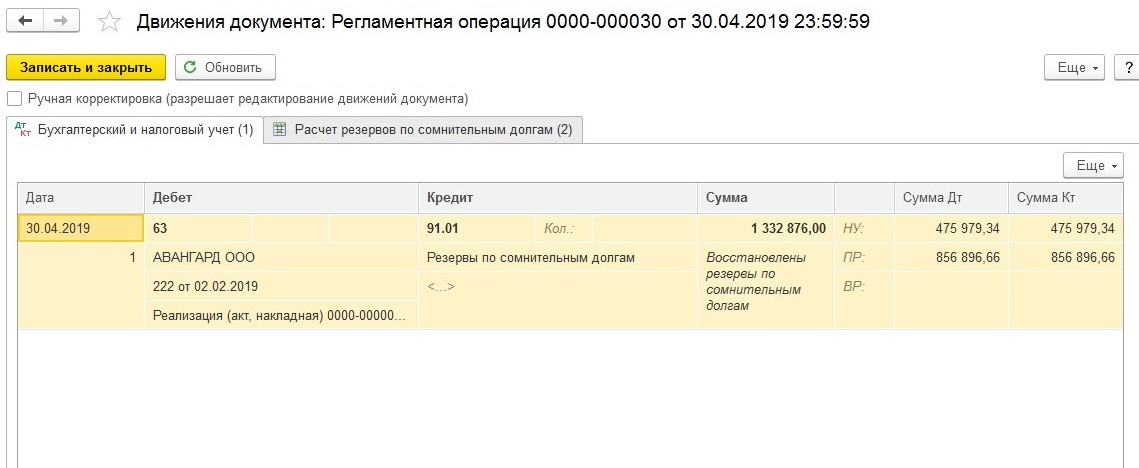

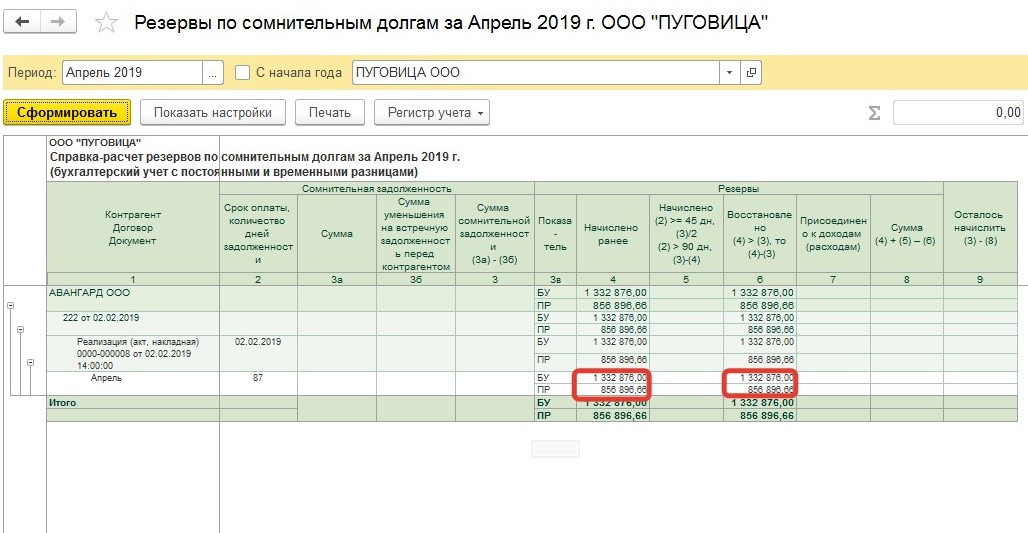

В рассматриваемом примере, при закрытии апреля произойдет восстановление резерва. В нашем случае долг погашен полностью, поэтому восстановление резерва произойдет в размере той суммы, которая была начислена ранее.

В процессе формирования резерва будет осуществлена следующая бухгалтерская операция:

Дт 63 Кт 91.01. Сумма должна соответствовать восстановленному резерву.

Исправление резерва необходимо провести для корректного начисления налога на прибыль (корректные данные отразятся в части внереализационных доходов).

Определение

Как правило, деньги за реализованный товар или услуги, в силу объективных причин, поступают на расчетный счет намного позже. Юридически урегулировать такую не состыковку помогает письменное соглашение, в котором обязательно прописывается порядок расчетов, и указывается окончательная дата оплаты.

Все же риск просрочки платежа со стороны покупателя или заказчика по ряду как зависящих, так и независящих от них причин, всегда присутствует. В такой ситуации дебиторская задолженность из статуса нормальной переходит в разряд сомнительной, что в значительной степени искажает как финансовые, так и налоговые показатели предприятия.

Сомнительная дебиторская задолженность — это долг, возникший в результате нарушения покупателем сроков оплаты, оговоренных договором купли-продажи. С каждым новым днем такой просрочки у продавца снижается уверенность в его возврате. Но для того чтобы задолженность, возникшая у предприятия по вине дебитора, юридически считалась сомнительной, одного чувства и желания продавца недостаточно.

Необходимо одновременное выполнение трех условий, которые законодательно закреплены в Налоговом кодексе РФ:

- долг образовался в связи с продажей материальных ценностей, услуг или работ;

- дата внесения платежа в счет погашения задолженности истекла;

- у образовавшегося долга нет поручителей, банковских гарантий, он не обеспечен денежным или имущественным залогом.

Важно учесть, что в бухгалтерском учете механизм признания сомнительной задолженности регулируется Положением о бухучете, и в отличие от требований Налогового кодекса более демократичен. Так, согласно этому нормативному документу сомнительным считается любой долг, независимо от природы его возникновения и даже срока погашения (п.70 ПБУ)

Но при этом такая задолженность не должна иметь никаких гарантий и поручительств.

Подтверждение выбора

Несмотря на то, что формирование фондов подобного рода является законодательно обусловленной процедурой, она должна быть отражена приказом об учетной политике фирмы:

- Выбранная руководством методика основана на экспертной оценке и это должно быть прописано в виде критериев, по которым будет долг отнесен в резервные фонды.

- Если предпочтение будет в отношении пропорционального метода, следует устанавливать и четко фиксировать значения в процентах.

- Основой выбора одной из методик является задача, которая будет решена путем создания фонда.

Характерно, что увеличение сумм, отнесенных на счет резервного фонда, значительно увеличивает показатели чистых активов. Теория бухгалтерского учета рассматривает создание резерва на счете № 63, а его отчисления относят на прочие затраты, то есть счет № 91/2.

Несмотря на то, что это стандартная бухгалтерская операция, она обязательно должна быть прописана в Приказе № 1, который является отражением генеральной политической линии компании на следующий календарный и финансовый год.

С этим Приказом должны быть ознакомлены под роспись все штатные сотрудники, которые упомянуты как лица, на которых возложены полномочия по исполнению Приказа в целом и его отдельных пунктов, в том числе и создания резервов для погашения сомнительных и иных долгов.

Особенности работы с РСД в налоговом учете

Налоговый кодекс лимитирует сумму, которую предприятие имеет право выделять на резерв по сомнительным долгам. Это может быть не более 10% от объема выручки компании, полученной в периоде, за который был создан РСД. При этом значение выручки для расчетов берется без НДС. Напомним, что в бухгалтерском учете такие ограничения отсутствуют.

Кроме этого, существуют и другие отличия использования РСД в налоговом и бухгалтерском учете. Так, согласно положениям бухучета создание резерва является обязательным для каждой сомнительной дебиторки. Налоговый учет оставляет эту возможность на усмотрение бухгалтера. То есть, согласно его правилам, формирование РСД переходит из разряда обязанностей в разряд прав компании.

Кстати, в рамках налогового учета ДЗ признается сомнительной только при условии, что она соответствует всем указанным ниже требованиям:

- не оплачена в нужный срок;

- не подкреплена гарантийными обязательствами;

- связана с оплатой поставок товаров/работ/услуг;

- не является возвратом аванса;

- не связана с оплатой договорных санкций;

- не является оплатой переданных компанией имущественных требований или прав.

Если хотя бы одно из перечисленных условий не соблюдено, НК РФ запрещает формирование резерва по такой дебиторке.

Бухучет отводит размер отчислений в РСД на усмотрение компании-кредитора. Зато налоговый учет строго лимитирует их, в зависимости от продолжительности просрочки:

- 0% — если ДЗ существует менее 45 дней;

- 50% — по ДЗ, образованным от 45 до 90 дней назад;

- 100% — для просроченных выплат, возникших более 90 дней назад.

Размер РСД определяют по итогам инвентаризации дебиторок. Данную процедуру рекомендуется проводить в последний день налогового периода. Если компания работает по авансовой схеме расчетов, для нее периодичность проведения инвентаризации ДЗ составляет 1 месяц. Все остальные налогоплательщики выясняют размер резервов и объем дебиторок ежеквартально

Это важно и для правильного отображения в налоговых документах списания РСД, если оно произошло по причине окончания срока исковой давности по долгу. Процедура списания должна быть проведена в том же отчетном периоде, когда вышел срок истребования задолженности, а не тогда, когда у сотрудников компании нашлось время на инвентаризацию

Данное требование закреплено письмом Министерства Финансов РФ №03-03-06/1/38 от 28 января 2013 года.

https://youtube.com/watch?v=3Kiy_klrQ7w

Резерв по сомнительным долгам

На этой странице:

В практике предпринимательства приходится бывать и в роли кредитора, и в роли заёмщика. В первом случае случаются ситуации, когда партнеры по той или иной причине не погашают задолженность вовремя либо вообще не выполняют свои финансовые обязательства. Однако, такие ситуации с финансами все равно должны достоверно отражаться в бухгалтерском и финансовом учете организации. Для этой цели и создается специальный резерв.

Рассмотрим принципы формирования такого типа резерва, способы его учета, бухгалтерские проводки, сопровождающие этот процесс, а также нюансы списания.

С какими счетами корреспондируется

62 счет бухгалтерского учета может корреспондировать со следующими счетами.

С дебета счета 62 в кредит следующих счетов:

- счет 46 — при списании стоимости очередного этапа работ;

- счет 50 — при выполнении возврата из кассы ранее внесенных средств покупателю;

- счет 51 — при выполнении возврата с расчетного счета ранее внесенных покупателем средств;

- счет 52 – при выполнении возврата с валютного счета ранее внесенных покупателем средств;

- счет 55 — при выполнении возврата со специального счета ранее внесенных покупателем средств;

- счет 57 — при выполнении возврата средств почтовым переводом или аналогичным способом;

- счет 62 — при зачете ранее полученного аванса на погашение долга покупателя;

- счет 76 — при проведении взаимозачетов;

- счет 79 — при проведении продажи через головное подразделение либо филиал;

- счет 90 — при отражении отгрузки основной продукции;

- счет 91 — при отражении прочих продаж (основных средств, материалов и т. д.).

По кредиту счета 62 могут составляться проводки в дебет следующих счетов:

- Счет 50 — при отражении оплаты за поставленный товар в кассу;

- счет 51 — при отражении оплаты за поставленный товар на расчетный счет;

- счет 52 – при отражении оплаты за поставленный товар на валютный счет;

- счет 55 – при отражении оплаты за поставленный товар на специальный счет;

- счет 57 — при отражении оплаты покупателем через сберегательный счет, почтовым переводом и т. д.

- счет 60 — при проведении взаимозачетов;

- счет 62 – при зачете ранее полученного аванса на погашение долга покупателя;

- Счет 63 — при списании невозвратного долга при помощи заранее сформированного резерва;

- счет 66 — при проведении зачета по поставке продукции в счет краткосрочного займа;

- счет 67 — при проведении зачета по поставке продукции в счет долгосрочного займа;

- счет 73 — при продаже продукции работникам компании;

- счет 75 — при проведении взаимозачетов по требованиям учредителей;

- счет 76 — при проведении взаимозачетов;

- счет 79 — при проведении продажи через головное подразделение либо филиал;

Вам будет интересно:

Проводки по реализации товаров и услуг: примеры, какие счета применяются

Налоговый учет

Налоговый учёт резерва регламентирован статьёй 266 НК РФ. При использовании фонда следует учитывать не только действующее бухгалтерское законодательство, но и рекомендации налоговиков.

Существуют следующие различия между ними:

-

В праве формирования. Бухучёт предусматривает, что предприятия обязаны создавать резерв, если у них есть просроченная дебиторская задолженность. То есть необходимость существования РСД не связана с размерами компании, финансовым положением фирмы или контрагентов, сферой ее деятельности. Если в результате инвентаризации расчётов была обнаружена просроченная задолженность, организации придётся формировать резерв. Его отсутствие является прямым нарушением бухгалтерского законодательства.

Налоговый кодекс устанавливает, что компания имеет право на формирование РСД, если она применяет для признания дохода метод начисления, то есть выручка начисляется в момент отгрузки продукции. Формирование фонда не является обязательным. Главный бухгалтер решает самостоятельно, нужен ли предприятию резерв. -

В сроке возникновения долга. Сомнительной задолженностью в бухгалтерском учёте может быть признана не только просроченная, но и нормальная, если у контрагента по результатам анализа выявилась низкая платёжеспособность, договор не был обеспечен определёнными гарантиями.

Для налогового учёта сомнительным долгом считается только просроченный платёж. В остальных случаях отчисления в резерв не производятся. Даже если очевидно, что дебитор на грани потери платёжеспособности или уже начал процесс банкротства, пока договорной срок оплаты не наступил, предприятие не имеет права уменьшать налог на прибыль. -

В предмете задолженности. Бухучёт обязывает создавать резерв по дебиторской задолженности вне зависимости от источника её возникновения. То есть любые просрочки по расчётам с разными дебиторами могут стать причиной формирования РСД:

- авансы, переданные поставщикам за ещё не поставленную продукцию;

- оплаченный, но не отгруженный товар;

- начисленные штрафы, претензии в связи с недостачей или нарушениями условий договора и прочее.

Налоговый учёт признаёт сомнительной только просрочку по платежам покупателей, заказчиков, то есть строго по основной деятельности организации. Например, задолженности поставщиков по перечисленным им авансам не считаются сомнительными. Начисление по ним сумм в резерв является нарушением законодательства, сознательным занижением подлежащего уплате налога на прибыль.

-

В размере начислений. Бухгалтерский учёт предполагает, что организация самостоятельно определяет величину отчислений в резерв, учитывая финансовую устойчивость и платёжеспособность контрагента. Эта сумма является оценочным значением. При поступлении новой информации о дебиторе производится пересчёт ранее установленной величины. Метод расчёта описывается в учётной политике.

Налоговый учёт строго регламентирует величину начислений в резерв. Она зависит от срока давности задолженности. Существует три основных категории:- период до 45 дней — по задолженностям с такой просрочкой отчисления не производятся;

- от 45 до 90 дней – в этом случае резерв создаётся на сумму, равную 50% от величины долга;

- более 90 — отчисления в резерв составляют 100% размера задолженности.

-

В размере самого РСД. Бухгалтерское законодательство не ограничивает общую величину резерва. Организации могут производить перечисления в таком объёме, какой требуется для обеспечения достоверности отчётности.

Налоговый кодекс устанавливает, что предельной суммой накоплений в РСД является величина, равная не более 10% от выручки в соответственном отчётном периоде. Компания может самостоятельно установить максимальный размер фонда, главное, чтобы он был меньше законодательного ограничения. Например, предприятие может совершать отчисления до накопления на счёте 63 7% от выручки. - В отчислениях. Бухучёт относит начисленные суммы резерва к прочим расходам. Об этом говорится в ПБУ 10/99. Отчисления фиксируются по дебету счёта 91. В налоговом учёте эти суммы являются внереализационными расходами.

Типовые бухгалтерские проводки по счету 63

Счет 63 корреспондирует со следующими бухгалтерскими счетами:

- 91 — проводкой с дебета именно этого счета формируется резерв, а на его кредит переводится положительный остаток;

- , , 76 — по этим счетам списываются суммы для компенсации задолженности в зависимости от предмета договора, обязательства по которым не были соблюдены.

Компания не имеет права создавать резерв, если связана с неблагонадежным контрагентом взаимными обязательствами на одинаковые суммы. Если же задолженность контрагента превышает финансовые обязательства, сумма резерва определяется разницей стоимости услуг, работ, товаров.

Открытие и ведение счета 63 защищает организацию от неисполнения обязательств по договорам, заключенным между фирмами, что способствует стабилизации экономического положения в непредвиденных ситуациях.

Разница между НУ и БУ

Формирование резервного фонда в налоговом и бухгалтерском учете существенно различаются. Почему это происходит:

- Резерва в БУ включает сумму неуплат по реализованной готовой продукции.

- Размеры и сумма сомнительных долгов в бухгалтерии отображены согласно с решением руководителя. Налоговая система учитывает просрочку на 91й день полностью.

- Разница в отношении к неиспользованным остаткам. Бухгалтерия относит его на финансовые результаты деятельности фирмы, а налоговой учет требует перенесения на следующие отчетные периоды.

Для того чтобы правильно отражать все нюансы и особенности формирования фондов для погашения сомнительных долгов, необходимо тщательно изучить теоретические вопросы и только после этого переходить к практической деятельности.

Способы создания

Действующим законодательством установлена возможность их формирования по окончании отчетного периода, т.е. один раз в год, квартал или месяц. Для этого в учетной политике нужно прописать периодичность создания. Величину данного показателя организация вправе рассчитывать одним из трех методов:

- по каждому отдельному дебитору;

- по группам давности должников;

- по общей сумме дебиторки.

Выбранный метод также необходимо отразить в учетной политике. Для определения оптимального метода каждый из них предлагается рассмотреть более подробно:

- Расчет отдельно по каждому дебитору. Данный способ целесообразно применять малым организациям с небольшим количеством должников. При выборе такого способа анализируется задолженность каждого контрагента на предмет её сомнительности. В результате на эти суммы формируется резерв. Если в учете организации на начало периода он уже был отражен, а на конец периода оказался меньше, то его следует уменьшить, если на конец периода вновь рассчитанный сомнительный долг это покрывает с излишком – разница подлежит доначислению.

- Расчет по группам дебиторской задолженности. При выборе такого варианта расчета вся дебиторка классифицируется по временным интервалам в зависимости от сроков давности её образования. Далее к общей сумме долгов по каждой группе применяется коэффициент сомнительной задолженности. Например, долги можно классифицировать по группам со сроками непогашения до месяца, от одного месяца до трёх и так далее. К каждой группе применяется коэффициент, возрастающий в зависимости от длительности непогашения. Полученные итоги суммируются, и рассчитывается общий объём резерва по сомнительным долгам, который должен быть отражен в учете на отчетную дату. Как и в первом варианте, его следует сравнить с остатком и произвести либо доначисление, либо уменьшение.

- Расчет по общей сумме дебиторской задолженности. Такой способ создания предполагает следующий расчет: вся выручка за отчетный период (не нарастающим итогом), отраженная в бухгалтерском учете, умножается на коэффициент. При использовании такого метода не сравниваются полученные итоги с остатком резерва на начало периода. Они просто увеличивают его сумму на счетах бухгалтерского учета.

Счет 63 в бухгалтерском учете

63 под названием «Резервы по сомнительным долгам».

Сомнительным долгом признается задолженность контрагентов, которая не погашена в установленные договором сроки и не обеспечена необходимыми финансовыми гарантиями. Основополагающим фактором, влияющим на создание в компании фонда, является наличие сомнительного к взысканию дебиторского долга.

Внимание! Сотрудники ФНС устанавливают необходимость периодически проводить инвентаризацию дебиторской задолженности с целью своевременного обнаружения неплатежеспособных дебиторов. В ситуации, когда в ходе ревизии выявлен сомнительный к получению долг контрагента, руководитель должен издать приказ о создании фонда, который станет финансовым балластом в случае финансовой несостоятельности партнера

В ситуации, когда в ходе ревизии выявлен сомнительный к получению долг контрагента, руководитель должен издать приказ о создании фонда, который станет финансовым балластом в случае финансовой несостоятельности партнера.

Счет 63 в бухгалтерском учете является пассивным, соответственно, увеличение величины ресурса производится по кредиту этого счета. Дебет данного счета задействован, когда средствами созданного фонда осуществляется покрытие безнадежных к получению долгов контрагентов.

Какую задолженность включать в резерв

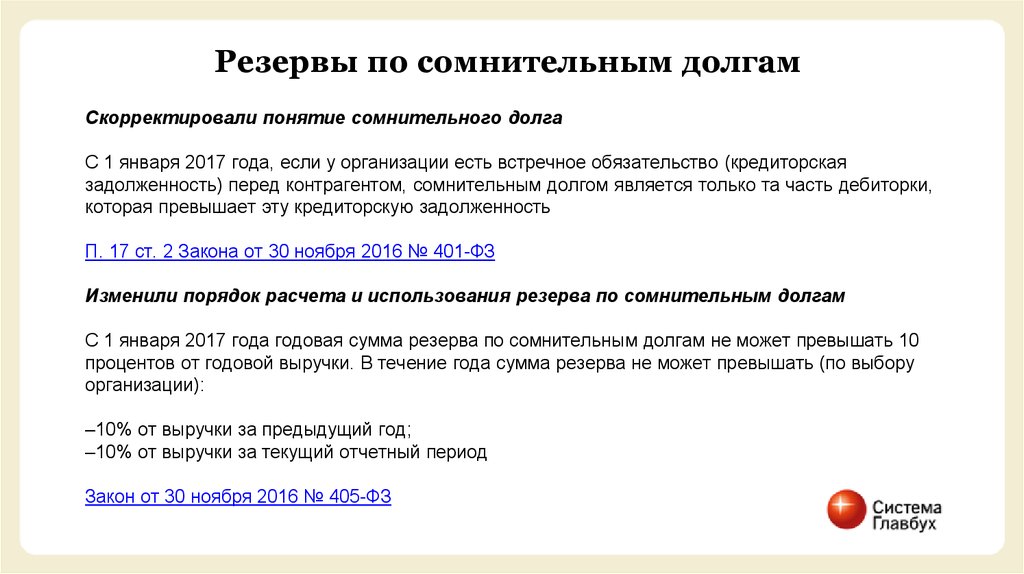

Сразу скажем, что определение сомнительной задолженности не поменялось. Как и ранее, к ней относятся любые долги перед налогоплательщиком, возникшие в связи с реализацией товаров, выполнением работ, оказанием услуг и не погашенные в сроки, установленные договором. Сохранилось и дополнительное условие: задолженность признается сомнительной только в случае, если она не обеспечена залогом, поручительством или банковской гарантией (п. 1 ст. НК РФ).

По-прежнему действует правило, согласно которому сомнительная задолженность со сроком возникновения от 45 до 90 календарных дней включается в резерв в размере 50 %, а со сроком возникновения свыше 90 календарных дней — в полном объеме (п. 4 ст. НК РФ).

Но есть и нововведение. Оно предусмотрено для ситуации, когда задолженность налогоплательщика и его дебитора носит встречный характер. То есть когда не только дебитор задолжал налогоплательщику, но и сам налогоплательщик задолжал дебитору. «Старая» редакция пункта 1 статьи НК РФ не запрещала включать в резерв полную сумму «дебиторки» несмотря на наличие встречной задолженности. И хотя налоговики настаивали, что это делать нельзя, судьи их не поддерживали (см. постановление Президиума ВАС РФ от 19.03.13 № 13598/12; «Президиум ВАС: компания вправе формировать резерв по сомнительной «дебиторке», даже при наличии встречной кредиторской задолженности»).

С января 2017 года ситуация изменилась. Отныне в пункте 1 статьи НК РФ четко сказано: если у компании есть встречное обязательство перед дебитором, то сомнительной задолженностью признается часть долга, превышающая данное обязательство (поправки внесены Федеральным законом от 30.11.16 № 401-ФЗ.)

Обратите внимание: новшество следует впервые применить при формировании резерва по итогам первого квартала 2017 года (здесь и далее подразумевается, что отчетными периодами для организации являются квартал, полугодие и 9 месяцев). Что касается резерва по итогам 2016 года, то здесь нужно руководствоваться прежней редакцией Кодекса

Заключение

Таким образом, несмотря на то что отчисления на покрытие ненадежных обязательств создаются предприятием на добровольной основе, их формирование является важным и необходимым действием. Поскольку, во-первых, создание резерва позволит вести балансовую отчетность в актуальной форме, во-вторых, окажет помощь в формировании налоговой отчетности, и, в-третьих, позволит организации как коммерческой структуре избежать неожиданных убытков.

Используя предоставленную законодательством возможность, бухгалтер может заранее упредить нежелательные события и нивелировать их, тем самым снизить риски. А такие преимущества в условиях жесткой конкуренции в бизнесе обеспечат большое подспорье в построении надежной бизнес-структуры и принесут компании гарантированную прибыль.

Watch this video on YouTube