Уточнение и изменение платежа в платежном поручении

Содержание:

- Какие ошибки можно исправлять

- Нюансы оформления и представления заявления об уточнении платежа

- Сколько нужно хранить

- Особенности составления разных видов заявлений

- Переводы внутри России

- Форма и особенности составления письма

- В каких случаях, платеж уже исполнен, и что необходимо сделать для уточнения платежа{q}

- Нужно уведомить банк плательщика

- Образец письма об уточнении НДС в платежном поручении

- Основания для направления письма

- Как оформить письмо

- На что обратить внимание при оформлении бланка

- Зачем меняют назначение платежа

- Как заполнить платежное поручение в бухгалтерских программах

- Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

- Выводы

Какие ошибки можно исправлять

Многообразие фискальных налогов и сборов нередко приводит к тому, что налогоплательщик допускает опечатки в платежных документах. Если ошибку не исправить, то оплата может затеряться, а налоговики признают долг и применят штрафные санкции.

Если неточность была выявлена до исполнения документа на уплату банком или органами Федерального казначейства, платежку можно отозвать. Но что делать, если платежное поручение (ПП) уже проведено и денежные средства списаны с расчетного счета в пользу ФНС.

Скорректировать платежное поручение с 01.01.2019 года можно по любым ошибкам, но при соблюдении трех условий:

- Срок давности не истек, то есть еще не прошло трех лет с момента осуществления перечислений в ФНС.

- Деньги зачислены в бюджет, то есть поступили на лицевой счет Федерального казначейства.

- При уточнении оплаты не образуется недоимка по конкретному налоговому обязательству.

В таком случае придется подготовить образец: заявление в налоговую об уточнении платежа. Однако не все ошибки можно исправить. Определим ключевые условия.

Нельзя исправить ПП по страховым взносам в ФНС, а также по взносам на травматизм в ФСС, если:

- деньги не поступили на соответствующий счет Федерального казначейства, то есть в платежном поручении неверно заполнены поля 13 и 17 (банк и счет получателя);

- допущена ошибка в КБК (неправильно указаны первые три цифры кода бюджетной классификации) в поле 104;

- оплата взноса на обязательное пенсионное страхование была зачтена на индивидуальном пенсионном счете работника (застрахованного лица), то есть, уже зачтенные взносы уточнить нельзя (п. 9 ).

В остальных случаях налогоплательщик может скорректировать любые ошибки и неточности в следующих полях ПП:

|

Номер поля |

Наименование |

|

101 |

Статус плательщика |

|

60 |

ИНН плательщика |

|

102 |

КПП плательщика |

|

61 |

ИНН получателя |

|

103 |

КПП получателя |

|

104 |

КБК, но только если правильно указаны первые три цифры |

|

105 |

ОКТМО |

|

106 |

Основание платежа |

|

107 |

Период уплаты |

|

108 |

Номер документа-основания |

|

109 |

Дата документа |

|

24 |

Назначение платежа |

Нюансы оформления и представления заявления об уточнении платежа

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

- представить формуляр налоговикам лично или через представителя, действующего на основании доверенности;

- отправить заявление по почте заказным письмом, предварительно составив опись вложения, желательно с уведомлением;

- сдать форму по телекоммуникационным каналам связи, завизировав электронно-цифровой подписью.

Заявление об уточнении платежа рассматривается ИФНС в течение 10 рабочих дней. Налоговики также вправе провести сверку расчетов. По истечении вышеуказанного срока ФНС принимает решение об уточнении платежа на дату фактической уплаты налога. Это значит, что пени, начисленные за период между уплатой и уточнением платежа, сторнируются.

Если требуется уточнить платеж по страховым взносам, уплаченным в ФНС после 01.01.2017, то действия налоговиков будут немного отличаться от предыдущего варианта:

- налогоплательщик аналогичным образом должен составить заявление об уточнении платежа;

- налоговики отправят запрос в ПФР;

- специалисты Пенсионного фонда в течение 5 дней его рассмотрят и направят в ФНС сообщение о возможности / невозможности проведения уточнения платежа;

- на основании положительного ответа ПФР налоговики примут решение об уточнении платежа, о чем уведомляют налогоплательщика.

Внимание! При необходимости уточнить платеж по страхвзносам, осуществленный до 01.01.2017, заявление следует направлять в ПФР

Сколько нужно хранить

Когда выявлены ошибочно выделенные реквизиты, и есть основания считать, что составлено поручение некорректно, отправляется письмо об уточнении реквизитов, в том числе правильности выделения НДС.

Когда письмо отправлено, его регистрируют в журнале исходящих документов, а одна из копий должна быть прикреплена в текущие первичные документы. Она хранится в течение периода, установленного для подобных бланков согласно актам компании и законам, но не менее трех лет.

Когда документ теряет актуальность и обязательный промежуток хранения истекает, письмо может быть перенаправлено в архив, либо оно подвергается утилизации согласно порядкам, отображенным в законах.

Особенности составления разных видов заявлений

О получении ИНН

Любой плательщик налогов ставится на учет в ФНС. Постановка на учет выполняется в течение 5 дней после направления заявления. Последнее составляется по форме №2-2-Учет, установленной приказом ФНС №ЯК-7-6/488@ от 11 августа 2011 года.

О вычете

Вычет представляет собой сумму, сокращающую расчетную базу при определении налога. Различают эти виды вычетов:

- Обычные.

- Вычет на ребенка.

- На инвестиции.

Возврат налога выполняется на основании заявления. Форма его установлена приказом ФНС №ММВ-7-8/182@ от 14 февраля 2017 года.

Плательщик может запросить информацию о наличии/отсутствии задолженности по налогам. Для этого нужно запросить справку. Она может понадобиться, к примеру, при получении ипотеки.

Форма заявления не утверждена. То есть, документ может составляться в свободной форме. Однако рекомендуется придерживаться именно стандартной структуры: «шапка», название, текст с сформулированным запросом, подпись и дата.

Компания может по ошибке уплатить излишнюю сумму налогов. Для возврата денег нужно направить заявление в налоговую. В «теле» документа нужно сформулировать свой запрос. Это может быть:

- возврат денег;

- зачет средств в счет следующих выплат.

Об отсрочке уплаты

Иногда ФЛ или ЮЛ не могут уплатить налог своевременно. В этом случае они могут запросить рассрочку. Суммы, на которые оформляется рассрочка, не могут быть больше стоимости собственности должника, на которую уплачивается налог. Для получения льготы требуется составить заявление по форме, указанной в приложении №1, утвержденном приказом ФНС №ММВ-7-8/469@ от 28 сентября 2010 года.

ВНИМАНИЕ! Если оформляется рассрочка, происходит начисление процентов

О выдаче льготы

Ряд плательщиков может уменьшить сумму налогов на землю, транспорт и имущество, или же вовсе отменить платеж. В частности, льгота полагается военнослужащим, инвалидам первых и вторых групп, пенсионерам и лицам, заслужившим статус героя РФ. Для получения льгот также понадобится подать заявление.

В платежном поручении от 07.05.2019 N 15 на перечисление НДФЛ за апрель 2020 г. на сумму 44 000 руб. допущены ошибки в КБК и ОКТМО. Верные реквизиты:

- КБК – 182 1 01 02010 01 1000 110;

- ОКТМО – 45388000.

Просим уточнить принадлежность платежа (п. 7 ст. 45 НК РФ).

Переводы внутри России

При этом отправить платеж можно со своего текущего счета с помощью платежного поручения или без открытия счета по квитанции.

Важно! Для организаций из-за требований бухгалтерского и налогового учета существуют определенные ограничения на переводы без открытия счета. Им в большинстве случаев следует пользоваться платежным поручением и отправлять деньги со своего счета в обслуживающем банке

Им в большинстве случаев следует пользоваться платежным поручением и отправлять деньги со своего счета в обслуживающем банке.

Срок прохождения платежа между счетами в разных российских банка составляет 1-3 рабочих (банковских) дня. Чаще всего деньги поступают получателю в течение текущего или максимум на следующий день.

Если в платежном поручении (квитанции) отправитель указал не все реквизиты или допустил ошибку, то банку-получателю предстоит разобраться с тем, на какой счет должны быть зачислены средства.

Клиент может предоставить подтверждение/уточнение реквизитов в течение 5 дней с момента получения запроса. Это письмо направляется в банк-получатель, который его рассматривает и принимает соответствующее решение.

Предлагаем ознакомиться: Объекты недвижимости: критерии классификации и виды

Если все исправления корректны, то деньги зачисляются на счет получателя.

За услугу уточнения реквизитов взимается плата в соответствии с тарифами банка-отправителя. Кредитная организация, обслуживающая получателя, за получение уточнений плату с него не взимается.

Если никаких уточнений не поступает в течение отведенного регламентом срока в банк, обслуживающий получателя перевода, то деньги отправляются обратно в банк-отправитель.

Нередко стоимость уточнения реквизитов превосходит цену платежки, причем значительно.

Многие клиенты предпочитают без особых необходимостей не пользоваться данной услугой и просто ждут возврата на счет и затем отправляют уже корректную платежку.

Например, это может произойти, если ясно видно опечатку в 1-2 буквах, а все остальные реквизиты (счет, ИНН и прочее) полностью верные. В этой ситуации банк получателя фактически принимает на себя ответственность за перевод.

Форма и особенности составления письма

Если в платежном поручении на уплату сбора, взносов или налога допущена ошибка, плательщику не стоит ожидать результата рассмотрения вопроса налоговым органом или казначейством. Ведь инспекция сможет инициировать сверку уплаченных сумм только на основании обращения.

В итоге уточняющее письмо о назначении платежа по образцу, соответствующему требованиям деловой практики и содержащее правильные сведения, позволит оперативно разрешить недоразумение и внести уточнение на день фактической уплаты. В распоряжении инспекции есть 10 дней для решения этого вопроса.

Перед подачей запроса в уполномоченный орган ФНС налогоплательщик должен обратиться в банк для получения надлежащего доказательства проведения платежа (платежки с отметкой банка об исполнении).

В обязательном порядке образец письма о назначении платежа должен содержать:

- сведения, позволяющие однозначно понять, в чем именно заключена ошибка;

- информацию о заявителе по вопросу уточнения платежа;

- правильные реквизиты, которые следует применить;

- указание на копию ошибочно/предположительно ошибочно оформленной платежки, по которой налог был перечислен первоначально.

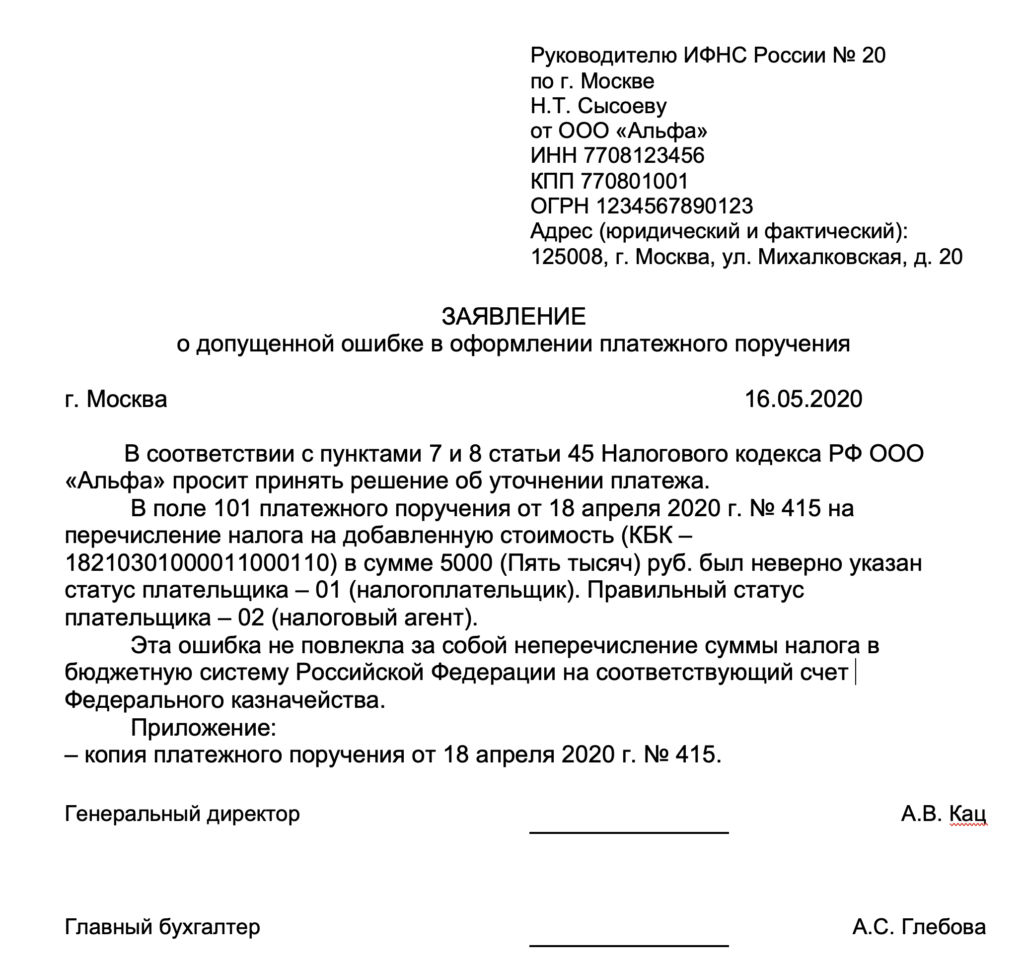

Далее представлен образец письма об уточнении платежа.

|

Также см. «Статус составителя в платёжке: 01 или 02?».

Также см. «Запрос на акт сверки с налоговой инспекцией: изменения с 2017 года».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

В случае, когда плательщик обнаружил допущенную ошибку, нужно сообщить об этом налоговой службе.

И нужно заново оплатить налог, пока на сумму задолженности не будет начислена пеня.

В каких случаях, платеж уже исполнен, и что необходимо сделать для уточнения платежа{q}

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

- ИНН и КПП отправителя или получателя;

- номер или дата документа-основания ;

ВАЖНО! Ошибки в номере счета и в названии банка — получателя платежа являются непоправимыми (п. 4 ст

45 НК РФ). В этом случае выход один — отправить новый платеж с правильными реквизитами, уплатить пени и написать в ФНС заявление о возврате платежа, уплаченного на неверные реквизиты.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как правило, о недоимке и пенях налогоплательщик узнает из требования от ФНС. Чтобы исправить ситуацию, можно поступить следующим образом:

- Запросить у банка письменное пояснение возникшей ситуации.

- Направить в ФНС заявление об уточнении платежа с просьбой пересчитать начисленные пени и указанием вины банковского сотрудника.

- Приложить к заявлению объяснение кредитной организации, платежку с отметкой и банковскую выписку за этот день.

В течение десяти дней инспекция по месту регистрации или ведения Вами предпринимательской деятельности или фонд примет решение об уточнении платежа. (письмо Минфина России от 31 июля 2008 г. № 03-02-07/1-324) по следующим реквизитам: Статус плательщика, ИНН, КПП получателя, КБК при уплате налога, ОКАТО, основание платежа, налоговый период, тип платежа – В случаях, когда дело касается местных налогов.

Если опечатки произведены при перечислении страхового взноса, необходимо подать заявление по форме, указанное в письме от 6 апреля 2011 г. № ТМ-30-25/3445.

При ошибке в указании расчетного счета Федерального казначейства и банка получателя. Платить налог необходимо заново.А деньги, перечисленные с ошибкой, следует вернуть, написав заявление в налоговую инспекцию по месту регистрации или ведения предпринимательской деятельности или в отделение фонда, приложив к заявлению копию поручения с ошибкой с отметкой банка.

Подать заявление в инспекцию по месту регистрации или ведения предпринимательской деятельности с просьбой уточнить ошибочный КБК. (письмо Минфина России от 29 марта 2012 г. № 03-02-08/31.)

Исключение из правил — В случае, когда вместо КБК на уплату страхового взноса указан код налога, необходимо уточнить платеж (письмо от 4 марта 2011 г. № 03-02-07/1-64).

Предположим, что вы случайно отправили платеж, сделав опечатку в расчетном счете получателя. Таким образом, ваши деньги поступили в неизвестную компанию без каких-либо на то оснований.Вы написали письмо с просьбой вернуть ошибочный платеж. Но компания-получатель не спешит с возвратом денег. Необходимо оформить письмо контрагенту на возврат денег на его адрес, указанный в ЕГРЮЛ, или ЕГРИП (указав основание по пункту 1 статьи 1102 Гражданского кодекса РФ и впоследствии обратиться с иском в суд.).

Следует написать письмо об ошибке получателю. И попросить его считать верным другое назначение платежа. Получив от контрагента отметку о получении письма, подшейте его к ошибочной платежке.

Если Вы, находитесь на спецрежиме, и к Вам поступит платеж с выделенным НДС, Вам необходимо перечислить налог в бюджет. Для исправления ошибки направьте уточняющее письмо в банк.

Если потребуется изменить цель платежа. Например, вы сделали предоплату поставщику за товар, а обозначили, что данный перевод по договору займа. Необходимо уведомить банки получателя и отправителя средств платежа (постановления ФАС Московского округа от 5 мая г. 2010 № КА-А40/3335-10, ФАС Волго-Вятского округа от 27 августа 2010 № А43-42247/2009).

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Нужно уведомить банк плательщика

Если ограничиться согласием сторон и ничего не сообщить банку, то этим могут воспользоваться налоговики, чтобы оспорить уточненное назначение платежа <13>. Суды, как правило, поддерживают налогоплательщиков <14>, но однажды спор выиграли инспекторы <15>. И наоборот, уведомление банка помогло налогоплательщику выиграть спор с налоговой <16>.

Советуем руководителю

Замену изначально указанного в платежке назначения платежа на другое, новое, лучше оформить <12>:

(или)соглашением сторон;

(или)взаимной перепиской: одна сторона письмом уведомляет о необходимости изменить назначение платежа, а вторая — ответным письмом подтверждает согласие.

Как видим, для того чтобы свести к минимуму риск спора о назначении платежа, нужно, чтобы плательщик сообщил об изменении банку. Для этого в банк направляют письмо

В нем важно указать основные реквизиты изменяемого платежного поручения: номер, дату, сумму, плательщика, получателя и его расчетный счет . Подписать его должны те же, кто подписывал платежку, ведь это первичный документ, оформляющий операции с денежными средствами

Поскольку какой-либо установленной формы письма нет, плательщик может составить этот документ произвольно, например так.

В Приватбанк от ООО «Семь пятниц на неделе» Тел. N 128/И11 от 25 июля 2011 г.

В платежном поручении от 05.07.2011 N 134 на перечисление 47 000 руб. на расчетный счет ООО «Огурцы и помидоры» N 40702810838123456789 в Экстрабанке г. Москвы в поле «Назначение платежа» было ошибочно указано: «Предварительная оплата по договору поставки помидоров от 04.07.2011 N 158/п, в том числе НДС (18%) — 7169,49 руб.». Верным следует считать следующее назначение платежа: «Оплата по счету N 34 от 01.06.2011 N 124/о за поставленные огурцы, в том числе НДС (18%) — 7169,49 руб.».

Приложение 1. Копия платежного поручения от 05.07.2011 N 134.

Приложение 2. Копия письма от получателя платежа ООО «Огурцы и помидоры», подтверждающего его согласие на изменение назначения платежа.

Директор Печать Ветреный О.Ю. Ветреный ООО «Семь пятниц» Главный бухгалтер на неделе Крайняя А.И. Крайняя

Итак, схема уточнения назначения платежа будет такой.

Шаг 1. Одна из сторон письмом уведомляет другую сторону о необходимости изменить назначение платежа. Получившая уведомление сторона направляет письменное согласие либо стороны подписывают отдельное соглашение.

Шаг 2. Плательщик письменно уведомляет банк о необходимости изменить назначение платежа и просит поставить отметку о приеме на копии уведомления.

Шаг 3. Плательщик подшивает уведомление с отметкой банка к платежному документу.

Шаг 4. Получатель платежа получает уведомление об изменении назначения платежа от своего банка и подшивает его к платежному документу.

На этот порядок как на верный не раз указывали суды <19>.

<12> Постановление Пятнадцатого ААС от 05.07.2010 N 15АП-5777/2010. <13> Постановления ФАС СЗО от 13.04.2010 по делу N А56-48259/2009; ФАС ЦО от 22.04.2008 по делу N А36-1744/2006. <14> Постановления ФАС МО от 22.06.2009 N КА-А40/5514-09; Девятнадцатого ААС от 09.07.2010 по делу N А35-463/2010. <15> Постановление Пятнадцатого ААС от 08.04.2010 N 15АП-2117/2010. <16> Постановление ФАС ЗСО от 25.05.2005 N Ф04-3305/2005(11525-А70-34). <17> Постановление ФАС ВСО от 27.06.2003 N А19-10165/02-15-Ф02-1903/03-С1. <18> Пункт 3 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (далее — Закон о бухучете). <19> Постановления ФАС МО от 05.05.2010 N КА-А40/3335-10; ФАС ВВО от 27.08.2010 по делу N А43-42247/2009; ФАС СЗО от 16.04.2008 по делу N А56-8747/2007; ФАС Первого ААС от 28.01.2009 по делу N А43-8594/2008-6-188; ФАС СКО от 11.09.2009 по делу N А63-17439/2008.

Образец письма об уточнении НДС в платежном поручении

Чтобы выяснить причины появления ошибок в расчетах, может потребоваться составление письма об уточнении НДС в платежном поручении – есть образец данного документа, на который рекомендуется ориентироваться. Это письмо представляет собой уведомление контрагента о недочетах при составлении поручения

Важно оформить бумагу, чтобы было понятно, где именно появился недочет и как его можно поправить

Случаи, когда составляется письмо об уточнении

Поручения о назначении платежа обычно оформляются сотрудниками бухгалтерии или отдела финансов. Нередко могут быть ошибочно указаны данные, особенно, если документация составлялась без помощи программ, и расчет был выполнен вручную.

Письмо об уточнении назначения платежа оформляется при выявлении ошибок – наиболее часто неверно указывается номер договора или дата его составления, название оплачиваемых товаров, недочеты при указании КБК по перечисленному налогу и время оплаты для контрагента.

Часто ошибки в документации появлялись в связи с изменением основного тарифа НДС на 2%. Есть случаи, когда исправить данные нужно в обязательном порядке, однако делать это нужно не всегда. Письма обычно составляются, если нельзя однозначно произвести идентификацию перевода. Если ошибка не серьезная, письмо можно не оформлять.

В обязательном порядке документ исправляется, если указан неправильный номер договора. Это связано с тем, что поставщик может учесть оплату как аванс по иному договору и не внести долг по товарам. Тогда поставщик должен будет оплатить сбор с аванса, либо покупатель будет иметь просроченный долг, и поставщик имеет право взыскать долг в суде.

Если ошибка произошла из-за некорректного названия продукции, исправление может быть необязательным. Если неправильно указана ставка сбора, то желательно внести изменения, иначе могут быть проблемы при зачете НДС с аванса.

Оформление письма для налоговой: образец

Перед оформлением рекомендуется ознакомиться с образцом письма. Особенно актуален данный пример, если просят отправить данное письмо об уточнении платежа в налоговую службу. Направить уточняющее уведомление можно в письменном виде ИФНС, либо через оператора в электронном формате.

При составлении уведомления в обязательном порядке следует отобразить реквизиты отправителя, а именно, название компании, адрес. Потребуется отобразить реквизиты фискального органа, а также данные той платежки, где были обнаружены ошибки. Прописывается информация, которую следует поправить, а также отображаются корректные показатели.

Есть разные правила уточнения налогового платежа. Так, со времени перечисления должно пройти не более трех лет, и оплата должна поступить в бюджет. Уточняющий документ может быть составлен в произвольной форме, однако все данные должны быть отображены.

Распространенные ошибки при написании письма

Документ об уточнении назначения платежа можно считать верным только в том случае, если он правильно составлен. Документ направляется лицом, которое переводило платежку.

Написание письма обязательно, если есть ошибки в договоре, либо есть массовые недочеты по указанию наименования продаваемого товара или услуги. Если некорректно отображен тариф по НДС, при обнаружении недочета есть риски у плательщика при зачете сбора с аванса поставщика.

Частая ошибка при составлении документации – нет сведений, которые отображаются по правилам в подобном письме. Это номер и дата составления, информация об отправителе и получателе письма.

Должны быть указаны правильные реквизиты вместо ошибочных данных, документ должен быть подписан.

Если нет сведений о предприятии – отправителе, его адресе нахождения, информации об адресате, ссылки на поручение, сути неточности, можно сказать, что документ составлен неверно. В бланке суммы должны быть прописаны как цифрами, так и прописью.

Сколько нужно хранить

Когда выявлены ошибочно выделенные реквизиты, и есть основания считать, что составлено поручение некорректно, отправляется письмо об уточнении реквизитов, в том числе правильности выделения НДС.

Когда письмо отправлено, его регистрируют в журнале исходящих документов, а одна из копий должна быть прикреплена в текущие первичные документы. Она хранится в течение периода, установленного для подобных бланков согласно актам компании и законам, но не менее трех лет.

Когда документ теряет актуальность и обязательный промежуток хранения истекает, письмо может быть перенаправлено в архив, либо оно подвергается утилизации согласно порядкам, отображенным в законах.

Основания для направления письма

Платежное поручение – это распоряжение о перечислении денежных средств тому или иному адресату и по тому или иному основанию. Ошибка, допущенная в платежном поручении – это, по сути, ошибка в траектории, по которой платеж будет двигаться.

Так, ошибочными могут быть:

- номер договора, по которому осуществляется платеж;

- назначение платежа;

- выделение НДС и т.д.

После того, как платеж был исполнен, выписать новое, правильное платежное поручение уже не получится. В этом случае потребуется направить договорному контрагенту письмо, посредством которого уточнится назначение платежа.

Поскольку платежные поручения всегда находятся в зоне пристального внимания налоговых органов, то письмо об уточнении назначения платежа необходимо продублировать в банк, через который платеж прошел.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2016 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Зачем меняют назначение платежа

Это делают, для того чтобы:

(или) исправить ошибку. К примеру, ваш покупатель выделил НДС при отправке вам платежа по не облагаемой этим налогом операции, вы сами неправильно указали в платежке номер договора и т.п. Препятствий для исправления подобных технических ошибок в назначении платежа суды не видят <1> и даже считают, что при этом можно обойтись без согласия контрагента <2> и без уведомления банка <3>. То есть достаточно направить контрагенту письмо о том, какое назначение платежа следует считать верным. Но если вы не хотите споров, лучше согласовать уточнение платежа с контрагентом и провести изменения через банк (как это сделать, покажем дальше);

(или) изменить цель перечисления денег. Например, аванс по одному договору вы решили считать оплатой долга по другому, уже исполненному.

Обратите внимание, при новации не нужно изменять указанное в платежке назначение платежа. К примеру, по договору поставки вы перечислили продавцу аванс

Закупить необходимый товар к указанному в договоре сроку у него не получилось, но и деньги немедленно вернуть он не может. Вы с ним заключили соглашение о том, что с этого момента перечисленные вами деньги считаются предоставленными взаймы и несостоявшийся продавец обязан выплачивать проценты по ним. Превращение обязанности поставить товар в обязанность вернуть заем с процентами и есть новация. Она не требует изменений в платежке — в ней на момент перечисления денег все было правильно.

Примечание

Иногда цель перечисления денег меняют для минимизации налогов. К примеру, для того чтобы продавцу уйти от начисления НДС с аванса, который к концу квартала не удалось «закрыть» вычетами, договор поставки заменяют на договор займа (делая вид, что деньги изначально были перечислены взаймы). Это нельзя назвать законным, поэтому рассматривать такие случаи мы не станем.

<1> Постановления ФАС ЦО от 26.03.2009 по делу N А48-3261/08-15, от 22.04.2008 по делу N А36-1744/2006; Девятнадцатого ААС от 09.07.2010 по делу N А35-463/2010; Восьмого ААС от 13.05.2011 по делу N А46-3214/2010. <2> Постановление ФАС ПО от 15.01.2010 по делу N А65-14220/2009. <3> Постановления ФАС ПО от 10.12.2008 по делу N А55-5200/08; ФАС СЗО от 13.04.2010 по делу N А56-48259/2009. <4> Статья 414 ГК РФ.

Как заполнить платежное поручение в бухгалтерских программах

Решение об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты, когда инспекторы получили заявление. О принятом решении обязаны уведомить.

О принятом решении инспекция обязана уведомить плательщика в течение пяти рабочих дней (п. 7 ст. 45, п. 6 ст. 6.1 НК). Извещение о принятом решении инспекция направит по телекоммуникационным каналам связи, через личный кабинет или по почте.

Налоговый орган может изменить:

- основание платежа (к примеру, ТП на АП);

- принадлежность платежа (если по ОКТМО была допущена ошибка или по КБК);

- статус плательщика;

- другие данные (ИНН и т. д.)

При оплате налогов вся соответствующая информация вносится в такие программы. Выбор зависит от системы налогообложения – УСН, ЕНВД и т. д.

Бухсофт онлайн

Если сотрудник бухгалтерии используется Бухсофт, то алгоритм действий следующий:

- Нужно открыть вкладку «Сервис/Наши счета».

- Нажать кнопку «Изменить».

- В открывшемся окне ввести нужные банковские реквизиты.

- В разделе «Расчетные счета», добавить банк и поставить статус «Основной».

- Открыть раздел «Учет» и зайти во вкладку «Банк».

- Выбрать учреждение, в которое направляется платеж.

- Выбрать период, нажать «Добавить».

- Вести остальные данные.

1С:Предприятие

В этой программе аналогичная процедура осуществляется так:

- Нужно открыть раздел «Банк и касса».

- Нажать «Создать».

- Выбрать операцию «Уплата налога».

- Ввести нужные данные.

- Нажать кнопку «Записать».

Статьей 45 Налогового кодекса РФ закреплено 2 категории ошибок в платежке, наличие которых ведет к незачислению суммы в бюджетную систему и обязанности заново провести платёж:

- Неверное указание названия банка-получателя.

- Ошибка в номере счета Федерального казначейства.

В этих случаях письмо об ошибке в назначении платежа не освободит от повторной необходимости произвести оплату по правильным реквизитам. А ошибочное перечисление придется возвращать в установленном законом порядке.

Учтите, что на возникшую задолженность всегда начисляются пени, которые в последующем не обнуляются. В том числе когда спор выходит на судебный порядок рассмотрения.

Как правило, письмо в ИФНС об уточнении платежа поможет исправить ошибку, если в поручении на перечисление налога неправильно указан КБК, ИНН, статус налогоплательщика, КПП, название организации и т. п.

Также см. «Статус плательщика в платежном поручении с 2017 года».

Таким образом, если имеет место указание кодов разного налога, письма о неправильном назначении платежа в платежном поручении в налоговую инспекцию, скорее всего, будет недостаточно.

Также см. «КБК на 2017 год: таблица кодов с расшифровкой».

Если же платежи направлены в региональный или федеральный бюджет, законодатель предоставляет возможность скорректировать ОКТМО, подготовив уточняющее письмо о назначении платежа.

Также см. «Указание ОКТМО в платежном поручении».

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних

Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок.

2. Обработка для создания ведемостей из начисления зарплаты.

3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

Выводы

Для каждого адресата сумму в письме следует прописывать как в цифровом, так и в текстовом формате. Формулировки в послании должны быть четкими, краткими и корректными, строго излагающие суть обращения.

Направить письмо можно лично, по почте, курьером и электронно по защищенным каналам связи (при наличии ЭЦП).

Обращение регистрируется в журнале исходящих документов, копия вкладывается в папку с текущей первичной документацией.

Срок хранения документа устанавливается для подобного рода документации законодательством или локальными актами компании, он не может быть меньше 3-х лет.

Утратив актуальность, письмо направляется в архив или утилизируется в соответствии с регламентом действующего законодательства.

В обычных ситуациях изменение параметра «Назначение платежа» осуществляется при обоюдном согласии всех сторон и без каких-либо последствий.

Но иногда могут возникнуть осложнения в результате проверки предприятия надзорным органом.

Инспекторы территориального подразделения налоговой службы могут расценить подобное исправление как способ ухода от уплаты налога, в таком случае, начисление штрафов неизбежно.

Также возникают недопонимания между контрагентами в части перечисления долговых обязательств, процентов по ним.

В большинстве случаев, для оспаривания исправлений несогласная сторона обращается в судебный орган. Гарантировать выигрыш в подобном деле нельзя, такие истории имеют множество непредсказуемых нюансов.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или

+7 (499) 938-43-28ПОЗВОНИТЬ

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ