Закон о садоводческих товариществах в 2019 году

Содержание:

Какие отчеты сдают СНТ

Бухгалтерская отчетность. Сдавать бухотчетность следует всем некоммерческим организациям (НКО). Она подается в налоговую инспекцию и учреждение статистики — не позднее 31 марта года, следующего за отчетным (подп. 1 п. 1 ст. 2 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», далее — Закон № 402-ФЗ). В составе бухгалтерской отчетности подготовьте:

- бухгалтерский баланс;

- отчет о целевом использовании средств.

Заполнить формы вы можете как по обычным бланкам, так и по упрощенным. Обычные утверждены приложениями № 1 и 2, а упрощенные — приложением № 5 к приказу Минфина России от 02.07.2010 № 6.

Если же ваша НКО ведет предпринимательскую деятельность и получила существенный доход от бизнеса, то, помимо отмеченных форм, вам придется сдать еще отчет о финансовых результатах.

Декларация по упрощенке. Декларацию заполните по форме, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@. И сдайте ее в налоговую инспекцию не позднее 31 марта следующего года (подп. 1 п. 1 ст. 346.23 НК РФ).В декларации по УСН, помимо все основных разделов 1.1 — 2.2, НКО следует заполнить раздел 3. Это раздел — отчет о целевом использовании имущества. Там вы отразите средства, которые получили в рамках благотворительной деятельности, целевых поступлений и целевого финансирования. И подтвердите, что потратили суммы по целевому назначению. Сдавать декларацию нужно, даже если деятельности у вас нет

Сведения о среднесписочной численности. Отчетность сдайте за предшествующий год, не позднее 20 января. Форма сведений утверждена приказом ФНС России от 29.03.2007 № ММ-3-25/174.

Отчеты в фонды — ПФР и ФСС. Сдавать расчеты в фонды вам нужно за своих работников. Даже если начислений им не было. Ведь организации автоматически считаются страхователями, даже если работников нет или не делаются им выплаты. Значит, нулевые отчеты нужно сдать. Отчеты следует отправить по итогам отчетных и налогового периодов. Отчетными периодами являются — первый квартал, полугодие, 9 месяцев. Налоговый период — год (ч. 9 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ) (далее — Закон № 212-ФЗ). В ФСС подайте расчет по форме 4-ФСС, утвержденной приказом ФСС России от 26.02.2015 № 59. Сроки сдачи: — не позднее 20 числа месяца, следующего за отчетным (налоговым) периодом, — для расчета на бумаге; — не позже 25 числа месяца, следующего за отчетным (налоговым) периодом, — для электронного отчета (подп. 2 ч. 9 ст. 15 Закона № 212-ФЗ). В Пенсионный фонд сдайте расчет по форме РСВ-1 ПФР, утвержденной постановлением Правления Пенсионного фонда РФ от 16.01.2014 № 2п. Сроки сдачи: — не позднее 15-го числа второго месяца, следующего за отчетным (налоговым) периодом, — для отчета на бумаге; — не позже 20-го числа второго месяца, следующего за отчетным (налоговым) периодом, — для расчета в электронном виде (подп. 2 ч. 9 ст. 15 Закона № 212-ФЗ). Кроме того, каждый месяц вам нужно сдавать в ПФР ежемесячный отчет по форме СЗВ-М. Срок -не позднее 10 числа месяца, следующего за отчетным. Бланк отчета утвержден постановлением Правления ПФР от 01.02.2016 № 83п. Даже если у вас нет работников, председатель как минимум есть. В отношении него и нужно сдать отчет. Даже если договор с ним не оформлен (Письмо ПФР от 06.05.2016 № 08-22/6356).

Расчет по налогу на имущество. Сдавать отчет следует только в том случае, если вы платите налог на имущество по кадастровой стоимости. Напомним, перечисляют его организации, у которых в собственности есть объекты недвижимости, база по которым определяется как кадастровая стоимость. Форма расчета утверждена приказом ФНС России от 24.11.2011 № ММВ-7-11/895. Отправлять его в ИФНС надо ежеквартально. За 1, 2 и 3 квартал — не позднее 30 календарных дней с даты, как соответствующий квартал закончился. По итогам года — до 30 марта включительно (п. 2 ст. 386 НК РФ).

Декларация по транспортному налогу. Декларацию сдавайте в ИФНС, если у вас есть в собственности транспортные средства, и вы платите транспортный налог. Форма отчетности утверждена приказом ФНС России от 20.02.2012 № ММВ-7-11/99). Срок сдачи — не позднее 1 февраля года, следующего за отчетным (абз. 1 п. 3 ст. 363.1 НК РФ).

Декларация по земельному налогу. Подайте декларацию в налоговую, если у вас есть в собственности земельные участки и вы платите земельный налог. Форма декларации утверждена приказом ФНС России от 28.10.2011 № ММВ-7-11/696. Срок сдачи — не позднее 1 февраля года, следующего за отчетным (абз. 1 п. 3 ст. 398 НК РФ). Расчет 6-НДФЛ. Поскольку начислений работникам у вас нет, 6-ндфл не сдавайте (письмо ФНС от 23.03.2016 № БС-4-11/4901).

Целевое финансирование в СНТ

Бюджет СНТ состоит из взносов участников. Взносы делятся на:

-

Членские взносы – средства, из которых формируется зарплатный фонд СНТ и сумма на текущие расходы.

-

Целевые взносы – средства, выделяемые на покупку или строительство объектов общего пользования.

Уплата взносов производится в соответствии с уставом СНТ. Плательщик должен быть членом СНТ, в противном случае полученные платежи подлежат налогообложению.

Целевые средства расходуются в соответствии со сметой. После завершения работ бухгалтерия отчитывается о выполнении сметы.

Член СНТ может добровольно покинуть товарищество. В этом случае он имеет право на выплату стоимости своей доли. Оплата производится в соответствии с уставом или отдельными нормативными актами. Бухгалтерия не возвращает членский взнос при выходе из СНТ.

Пример заполнения баланса

Председатель СНТ может принять обязанности по ведению учета на себя. ИФНС достаточно настороженно относится к ситуациям, когда занятие должностей председателя, бухгалтера и прочих работников производится на общественных началах, без получения вознаграждения.

Источник доходов СНТ Поступление сумм для обслуживания деятельности производится членскими взносами участников товарищества. Сумма определяется по смете, предложенной на общем собрании членов или при наличии кворума, достаточная численность которого определяется учредительными документами.

Размер членских взносов устанавливается на календарный год или другой период, определенный товариществом. Членские взносы учитываются как целевые поступления, не облагаемые налогом. Поступление членских взносов производится по приходному кассовому ордеру.

Организации СНТ обязаны соблюдать правила ведения кассовых операций.

1. объекты на балансе садоводческого товарищества

НК РФ уставная деятельность некоммерческих организаций не подлежит налогообложению (освобождена от налогообложения), поэтому НДС, уплаченный поставщикам товаров, работ, услуг, включается в стоимость этих товаров, работ, услуг. Т.о., в первоначальную стоимость основного средства СНТ должно включить и НДС. Операции по принятию к учёту основных средств в обязательном порядке подлежат оформлению первичными документами.

В соответствии с Постановлением Госкомстата России от 21 января 2003 г. № 7 «Об утверждении унифицированных форм первичной учётной документации по учёту основных средств» для учёта ОС должны использоваться унифицированные формы первичной учётной документации.

Выбор системы налогообложения СНТ Объем оправдательных документов при ведении бухгалтерского учета товариществ зависит от системы налогообложения, выбранного организацией. СНТ имеет возможность выбрать общий или упрощенный режим налогообложения.

Позиция Общая система Упрощенная система Порядок выбора Присваивается по умолчанию при регистрации Назначается после подачи заявления Бухгалтерский учет Полный, с использованием всех счетов Ограниченный, с использованием части счетов Ограничения численности Не имеется Имеется Налоговый учет Применяются регистры по основным статьям учета Используется книга учета доходов и расходов Порядок учета доходов и расходов Начисление или кассовый метод Кассовый метод Трудоемкость документооборота при ОСНО намного выше.

Оптимальным вариантом ведения учета является использование УСН, что допускается по основным показателям.

Заполнение баланса садоводческое некоммерческое товарищество

Документ необходим для составления внутренней отчетности, определения остатка и движения по счетам. Рассмотрим особенности ведения журнала учета.

Положение Характеристика Используемая форма № К-1 Порядок заполнения записи Хронологический Основания для внесения записи Документы первичного учета Краткое описание операции Порядок записи сумм Производятся по дебету и кредиту счета Выведение остатка По итогам месяца и каждому счету Удобством ведения записей в журнале учета является получение точных показателей, позволяющих отчитаться по доходной и расходной части сметы. Учет коммунальных платежей на практическом примере В смете товарищества отдельно не отражаются коммунальные платежи, учитывать которые необходимо.

Основным видом получаемой СНТ коммунальной услугой является электроснабжение, поставляемое на основании договора с ресурсоснабжающей компанией.

ИнфоИмущество является собственностью всех участников. В распоряжении лиц находятся:

- Дороги общего пользования, расположенные на территории СНТ.

- Коммуникации, предназначенные для функционирования инженерных сетей.

- Площадки, предназначенные для парковки или размещения контейнеров для сбора мусора.

- Общие сооружения, ворота, заборы.

Учет имущества, созданного на средства членов товарищества, производится на счетах учета основных средств, незавершенного строительства.

Как вести бухгалтерский учёт в СНТ земли, электроэнергии и имущества?

Созданное на средства участников товарищества имущество является собственностью юридического лица, оформленного в виде СНТ. Право распоряжаться имуществом с ограничением совершения сделок должно быть утверждено в Уставе товарищества.

Члены товарищества имеют право распоряжаться имуществом на общих правах.

Возможности

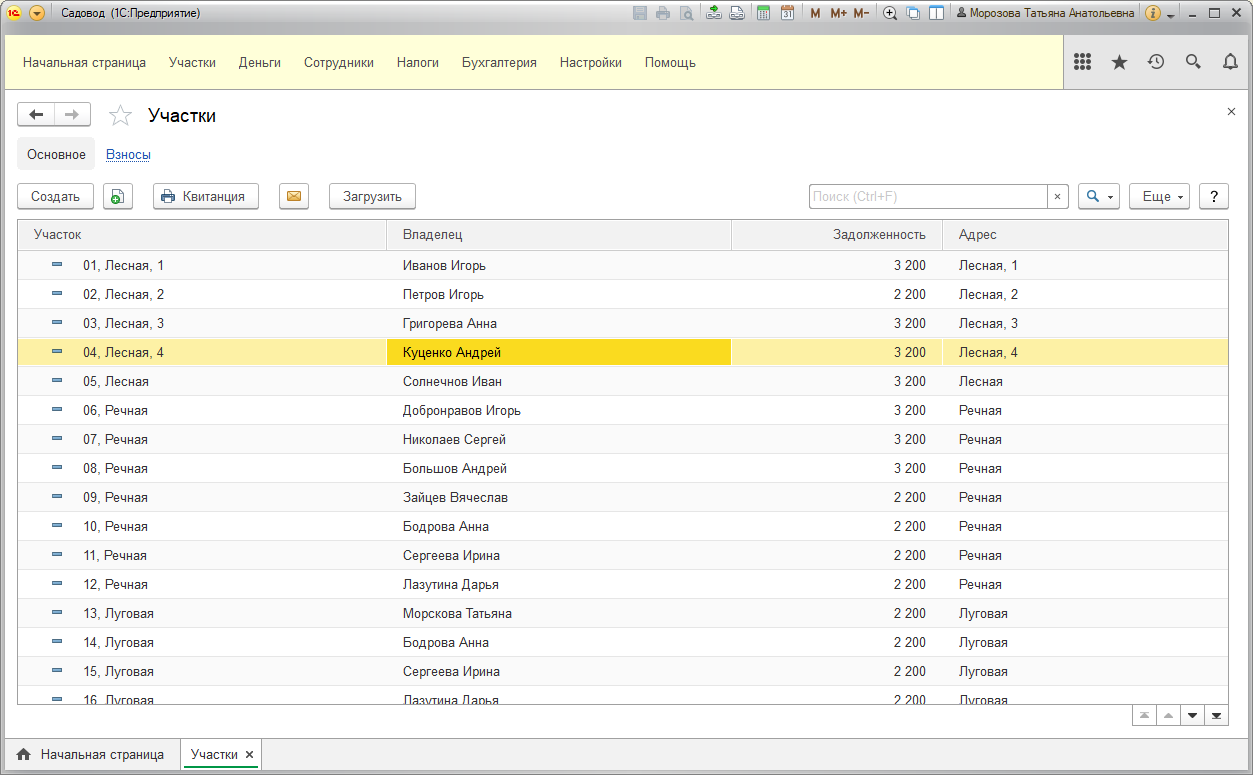

Участок – базовое понятие

Участки образуют СНТ: нет участков – нет СНТ!!!

В разрезе участков принимаются взносы и показывается задолженность.

Просто вводите информацию и держите всё под контролем!

Вы раньше вели учет в табличке? Прекрасно!

Загрузите все данные по одной кнопке!

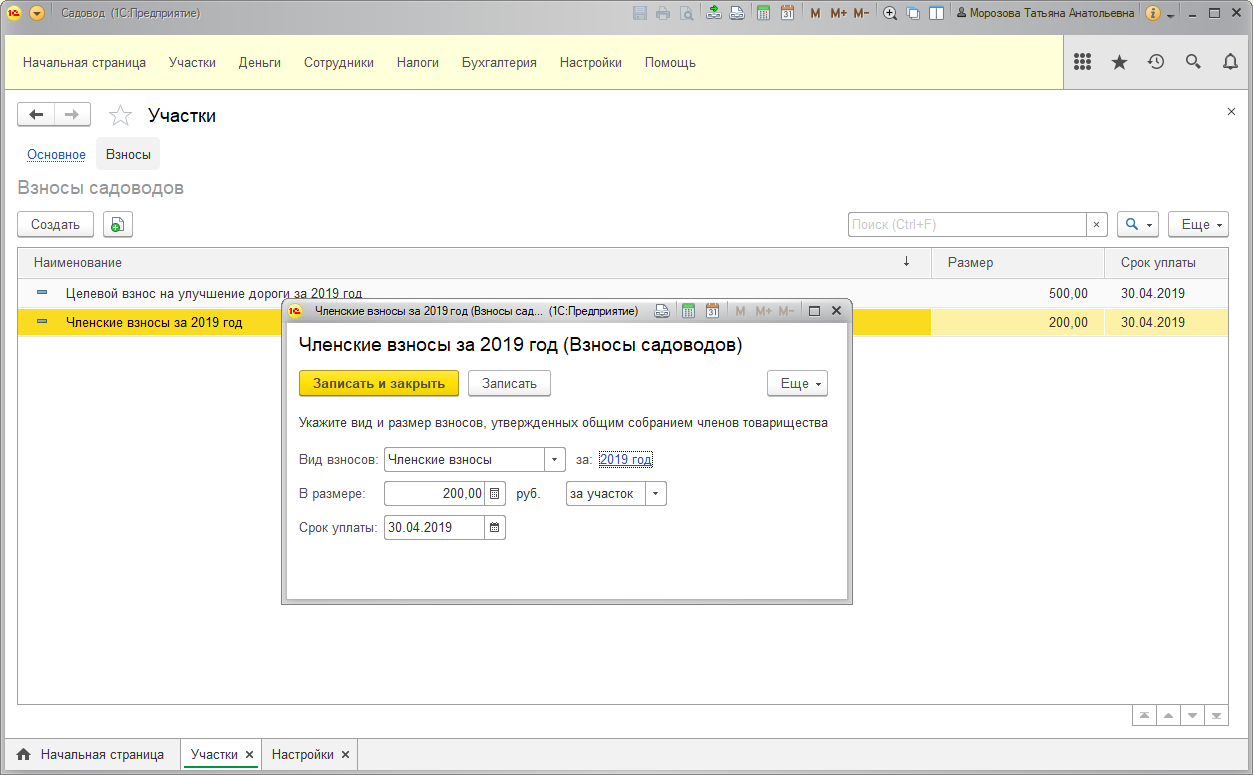

Взносы:

Членские и целевые взносы – это самое важное в СНТ!

Без них СНТ не на что существовать.

Просто зафиксируйте решение общего собрания садоводов по размеру взносов в программе.

Дальше программа все сделает сама начислит и сформирует задолженность, покажет кто из садоводов оплатил, а кто еще остался должен.

Квитанции:

В связи с 217-ФЗ теперь все расчеты следует вести через расчетный счет.

Это касается и взносов садоводов, поэтому программа сформирует квитанцию на оплату и даже поможет отправить ее на электронную почту садоводу!

Эти квитанции принимаются и распознаются банками.

Программа сама рассчитает налоги, напомнит о сроках сдачи отчетности и сформирует отчеты.

Сдавайте отчетность в налоговую через Интернет.

Мобильное приложение.

Вводите показания счетчиков и просматривайте задолженности в любом месте.

Участки

Взносы

Бухучет в снт: проводки

Товарищество несет ответственность за содержание и ремонт этого общего имущества. — Можно ли определять мощность каждого садового домика, разделив мощность существующего трансформатора на количество дачных участков?

— Ни в коем случае! Это неграмотный подход к определению максимальной мощности каждого садового домика и технической возможности трансформатора. Если разделить (условно) мощность трансформатора в 160 киловольт-ампер на 160 садовых домиков, то по 1 киловатту на садовый домик – не получится!

А получится около 8 киловатт максимальной мощности на каждый садовый домик с учетом коэффициентов спроса и одновременности.

Такой трансформатор способен обеспечить своей мощностью (реально) около 100 садовых домиков, максимальной мощностью до 15 киловатт каждый.

СНТ (аналитика: контрагент, договор)

- 86.2 — Расчёты по членским взносам

- 76.99 — Невыясненные платежи

- 86.1 — Расчёты по вступительным взносам

- 83 — Добавочный капитал

- 86.3 — Расчёты по целевым взносам (анатилика: цель финансирования)

- 86 — Целевое финансирование

- 86.4 — Расчёты по коммунальным услугам (без аналитики, тут по расчёты за эл-во)

- 76.4 — Расчёты с поставщиками (аналитика: контрагент, договор)

Справочники для аналитики

-

Садоводы — физ.лица — члены СНТ, либо физ.

лица, заключившие договор пользования ИОП

- Договоры — заключенные договоры с физ.

и юр.

- Контрагенты — физ.или юр.

лица, поставщики или покупатели

Когда построил баню, то попросил увеличить максимальную мощность до 10 киловатт.

Но в основном потребляю не больше 4,5 киловатт. Поэтому торопиться менять трансформатор не надо

Внимание Это должно быть хорошо просчитанное и взвешенное решение

Важно Электричество в СНТ: 15 кВт можно подключить к электросетям за 550 рублей Для новичков — дачников и садоводов Подмосковья — существует льгота на присоединение к электросетям (она оговорена законодательно)

Задолженность по контрагентам можно определить по счету 76/5.

Учет расходов товарищества Перечень расходов, допускаемых при обслуживании деятельности СНТ, должен быть установлен в учредительных документах или внутреннем положении, утверждаемом общим собранием участников. Величина годовых расходов определяется в смете. По итогам года председатель предоставляет отчет, утверждаемый на общем собрании.

СНТ часто использует для ведения операций журнал учета.Рассмотрим особенности ведения журнала учета.

Имущество СНТ

Имущество СНТ принимается к бухгалтерскому учету как основное средство, если:

-

предполагается использование объекта для нужд СНТ, а не перепродажи;

-

срок возможной эксплуатации объекта больше одного года.

СНТ не имеет права на переоценку основных средств. Учет основных средств оформляется бухгалтерией с первичными документами. Целевое финансирование не может быть использовано для ремонта основных средств, приобретенных для бизнеса.

Если объект был приобретен за счет целевого финансирования для некоммерческих целей, то амортизация по нему не начисляется. Подробнее о расчете налогов в СНТ вы можете узнать из нашей статьи.

Нюансы учета основных средств в СНТ

Важно! С 01.01.2022 отменяется ПБУ 6/01. Вместо него вводятся два новых ФСБУ: 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Что изменят новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс в своем Обзоре, посмотреть который можно бесплатно, получив пробный доступ к К+

Учет основных средств (ОС) регламентируется нормами ПБУ 6/01 «Учет основных средств» (утверждено приказом Минфина от 30.03.2001 № 26н). Согласно п. 4 данного положения некоммерческие организации (далее — НКО) принимают к учету ОС в случае, если объект используется в деятельности, направленной на достижение целей создания НКО, включая предпринимательскую деятельность. Также единовременно должны выполняться следующие условия:

- срок предполагаемого использования объекта ОС более года;

- объект приобретен с целью дальнейшего использования, а не для перепродажи.

Объект ОС принимается к учету по первоначальной стоимости, которая складывается из сумм фактических расходов, понесенных в процессе приобретения, строительства или изготовления актива. К ним относятся суммы оплачиваемые продавцу по договору купли-продажи объекта, а также расходы на транспортировку, информационно-консультационные услуги, невозмещаемые налоги и пр.

ОБРАТИТЕ ВНИМАНИЕ! Если основное средство приобретается строго для некоммерческой деятельности (то есть с его использованием не планируют связывать получение облагаемой НДС выручки), то сумма входного НДС включается в стоимость объекта (п. 2 ст

170 НК РФ).

Все затраты на приобретение объекта ОС собираются на счете 08 «Вложения во внеоборотные активы», а по факту введения в эксплуатацию актива счет 08 кредитуется в дебет счета 01 «Основные средства организации».

Проводки при этом выглядят следующим образом:

Дт 08 Кт 60 — куплен объект ОС у продавца (включая суммы НДС);

Дт 08 Кт 60, 76 — отражены прямые затраты на закупку актива (транспортные, консультационные и проч.);

Дт 01 Кт 08 — актив введен в эксплуатацию;

ВАЖНО! Использование средств из целевых взносов на осуществление капвложений следует отражать с применением счета 83 (согласно инструкции к Плану счетов бухучета, утв. приказом Минфина РФ от 31.10.2000 № 94н)

Дт 86 Кт 83 — целевые средства, направленные на капвложения, учтены как увеличение добавочного капитала;

Дт 83 Кт 01 — отражено выбытие объекта капвложения, купленного за счет целевых поступлений.

Все операции по движению объектов ОС оформляются первичными документами. Какими именно, см. в материале «Документальное оформление движения основных средств».

В бухгалтерском учете объекты ОС стоимостной оценкой менее 40 000 руб. могут быть учтены в составе МПЗ (п. 5 ПБУ 6/01).

ВАЖНО! Амортизация по объектам ОС, приобретенным за счет целевых поступлений и используемых в некоммерческой деятельности, не начисляется (п. 17 разд

3 ПБУ 6/01, подп. 2 п. 2 ст. 264 НК РФ). Сумма износа рассчитывается линейным способом и учитывается на забалансовом счете 010 «Износ ОС» по итогам года. Переоценка таких активов также не производится.

При выбытии ОС, приобретенных за счет целевого финансирования, источники финансирования не погашаются и не учитываются в финансовых результатах компании. В бухучете такая операция оформляется записью Дт 83 Кт 01.

При этом если СНТ приобрело объект ОС за счет средств от предпринимательской деятельности и использует его для получения дохода, то на данное имущество начисляется амортизация, и оно учитывается отдельно от целевого. Амортизация в таком случае списывается в затраты проводкой Дт 20 (26) Кт 02.

Если же СНТ получило объект ОС за счет целевых средств, но использует его в коммерческой деятельности, то стоимость актива признается доходом НКО (п. 14 ст. 250 НК РФ). Стоимость имущества в данном случае погашается путем начисления амортизации (п. 1 ст. 252 НК РФ).

Учет в СНТ — что делать с 01.01.2019

Добрый день уважаемые читатели, сегодня решила поговорить об учете в наших Товариществах.

Как вам прекрасно известно, 01 января 2019г на территории нашей Родины вступает в силу новый закон для садоводов № 217-ФЗ. Плох он или хорош мы не будем с вами обсуждать.

Вам необходим расчетный счет, бухгалтер и новый Устав.

Сегодня поговорим о состоянии дел в Товариществах с учетом ранее принятых законов:

Как вы видите, данные законы приняты достаточно давно и Товарищества обязаны их соблюдать.

Что же происходит на самом деле в наших Товариществах?

Судя по практике — масса нарушений, привычка делать по старинке, паника и необходимость открывать расчетный счет и писать новый Устав и острое нежелание это делать.

В связи с вступлением в силу нового специального закона для садоводов и огородников № 217-ФЗ, проблемой поиска бухгалтера озабочен каждый второй председатель правления СНТ. Найти бухгалтера в СНТ – действительно проблема, так как бухгалтер СНТ должен соответствовать следующим критериям:

- Бухгалтер разбирается в тонкостях и нюансах бухгалтерского учета именно некоммерческих организаций;

- Бухгалтер снимает с председателя правления СНТ всю бумажную работу и отчетность, касающейся его деятельности;

- Желательно, чтоб рабочее место, расходные материалы и программное обеспечение не были проблемой СНТ.

Ведение бухгалтерского учета может быть организовано председателем правления в нескольких формах:

- введение штатных бухгалтерских должностей;

- передача полномочий по учету специализированной компании;

- удаленная работа специалистов.

Первый вариант считается наиболее затратным, СНТ придется оборудовать рабочее место оргтехникой, выплачивать зарплату, оплачивать налоги, приобретать расходные материалы и т.п. Дело это достаточно затратное, а с учетом того, что в большинстве СНТ нет каких либо офисных помещений и невозможно.

Оплата услуг по ведению учета сторонними организациями или создание условий для удаленной работы бухгалтерских специалистов – альтернативные варианты, которые помогут сэкономить на содержании бухгалтерской службы.

Заключая договор с бухгалтерской организацией вы можете существенно сэкономить членские взносы:

- отсутствует необходимость выплачивать заработную плату с перечислением страховых взносов на нее (если бухучетом занимается сторонняя компания);

- не надо оборудовать рабочее место;

- ведение бухгалтерского учета и сдача отчетности будут организованы грамотно, все сроки будут соблюдаться (в противном случае к исполнителю по условиям договора могут быть применены штрафные санкции);

- не надо тратиться на подписку по бухгалтерским изданиям;

- отпадает вопрос с курсами повышения квалификации или переподготовки.

Обратите внимание на вышеуказанные пункты при составлении договоров. Обычно в стоимость услуг входят эти затраты, но все таки уточните эти детали перед подписанием договора. Для председателя правления услуги ведения бухгалтерского учета по договору со специализированными компаниями выгодно тем, что их сотрудники находятся в постоянном контакте с контролирующими органами, они ежедневно отслеживают изменения в законодательстве

Для председателя правления услуги ведения бухгалтерского учета по договору со специализированными компаниями выгодно тем, что их сотрудники находятся в постоянном контакте с контролирующими органами, они ежедневно отслеживают изменения в законодательстве.

К чему мы с вами пришли — Товарищество обязано вести бухгалтерский и налоговый учет это раз, и второе вы все сейчас будете вынуждены решать вопрос — кто же у вас станет бухгалтером.

Услуги по ведению бухгалтерского учета некоммерческих организаций (СНТ, ДНП, ОНТ, ТСН) и юридические услуги у нас оказываются дистанционно!В настоящий момент абонентами компании являются садоводческие, огороднические и дачные некоммерческие товарищества на территории г. Перми и Пермского края.

Так как весь спектр услуг по ведению бухгалтерского учета СНТ и юридических услуг оказывается дистанционно, любое СНТ, вне зависимости от расположения может доверить ведение бухучета нам.

Тандем компаний позволяет не только организовать прозрачный учет поступлений взносов в СНТ, но и обеспечить профессиональное бухгалтерское и юридическое сопровождение, а так же, документальное оформление расходных операций.

Вместе мы сможем не только учесть Ваши затраты, но и оптимизировать их с точки зрения обложения взносами и налогами.

В одном месте вы сможете заказать Устав для вашего СНТ, организовать бухгалтерский и налоговый учет, проконсультироваться и получить помощь при открытии расчетного счета СНТ, подключить систему сдачи отчетности, а так же посещать бесплатные семинары.

Бухгалтерская отчетность СНТ

Бухгалтерскую отчетность СНТ представляют 1 раз в год. Если коммерческой деятельностью товарищество не занимается, то сдается только:

- бухгалтерский баланс;

- «Отчет о целевом использовании средств» (если получали или расходовали целевые средства).

- При наличии в СНТ предпринимательской деятельности добавляется «Отчет о финансовых результатах».

Формы бухотчетов приведены в приказе Минфина от 02.07.2010 № 66н (в ред. приказа от 19.04.2019 № 61н). В ИФНС СНТ отчетность за 2020 год обязаны представить в электронном виде – с отчета за 2021 год бухотчетность на бумаге налоговики не принимают (п. 5 ст. 18 закона от 06.12.2011 № 402-ФЗ в ред. от 26.07.2019).

Сроки сдачи бухотчетности СНТ в 2021 году не менялись – ее нужно отправить в ИФНС не позже 31 марта 2021 г. В Росстат подавать дополнительный экземпляр больше не требуется.