Дивидендные акции

Содержание:

- Доходность инвестиций в акции

- Плюсы и минусы инвестирования в акции

- Самые популярные стратегии

- С чего начать инвестирование в акции и облигации – 3 практических шага

- Ответы от экспертов на самые популярные вопросы

- Выбор подхода

- Как заработать на инвестициях в акции – 5 полезных советов для начинающих инвесторов

- Как вложить деньги в акции – конкретные инструменты

- Виды инвестиций в акции

- Как выбрать брокера?

- Правила инвестиций в высокодоходные активы

- Как я отбираю бумаги для портфеля

- Два подхода к инвестированию

- Заключение

Доходность инвестиций в акции

С чего начать инвестиции в акции?

С подбора и составления портфеля, это нужно для диверсификации рисков (если одна или две компании дадут убыток, то остальные акции в портфеле могут перекрыть его своими доходами и вывести ваш общий итог в плюс).

Российские акции сильнее растут во времена подъемов в сравнении с западными, но и больше обваливаются в кризисы. Так в преддверии кризиса 2008-09 годов, в 2005-06 индекс РТС вырос вдвое, в то время, как S&P 500 показал только 17%, но зато уже к концу 2008-го РТС упал на 70%, в то время, как «Спайдер» – только на 40%.

С другой стороны, корпорации вроде Microsoft или Apple, едва ли смогут вырасти еще хотя бы вдвое и значительно увеличить свои рынки сбыта, ведь они уже и так заняли большинство доступных ниш, а это значит, что сильно разбогатеть на их акциях не получится. Это прерогатива акций молодых компаний, которые могут быстро развиться во что-то серьезное из ничего и подорожать на сотни или даже тысячи процентов.

Предположим, что в начале прошлого года, вы внесли бы на депозит $700, после чего купили 10 акций Caterpillar по $70 (дивидендная прибыль тогда составляла $0,46 на акцию). Через год акция уже стоила $105 (правда из-за снижения прибыли выплаты упали до $0,32 на акцию). Таким образом, инвестировав $700, через 12 месяцев вы бы смогли продать свои 10 акций уже за $1050 + около $3,5-4 дивидендов, таким образом, прибыль составила бы около $354, что составляет примерно 50% годовых.

ETFФонд Акций10,64%11,23%78,96%

О чем это говорит – о том, что акциям надо дать «полежать в портфеле» и хорошенько подрасти. Одним из кредо Уоррена Баффетта вообще является не брать для инвестиций акции менее, чем на 10 лет, а уж он-то знает в этом толк. И это лишь самая простая инвестиционная стратегия, суть которой в простой покупке и удержании акций, пока они немного не подрастут, но профессиональные инвесторы применяют также и метод постоянной докупки новых акций в свои портфели в дополнение к реинвестициям дивидендов.

Eсли вложить всего $1000 в акции с постоянной реинвестицией всей прибыли и дивидендов под 20% годовых, то уже через 5 лет доход будет около 250% от первоначальной суммы, а через 10 лет в среднем соберется уже $6200, что составляет фантастические 620%.

Плюсы и минусы инвестирования в акции

Для сохранности денег или получения минимального дохода лучше обратить внимание не на рынок акций, а на приобретение недвижимости, вклады в банке. Если вы решили открыть для себя фондовый рынок, заняться вложением денег в банках, учтите ряд важных нюансов такого варианта инвестирования:

- высокий риск убытков и потери вложений, так как гарантировать колебания курсов и доходность по акциям крайне сложно;

- зависимость курса акций от непредвиденных макроэкономических ситуаций (даже при правильной оценке ситуации на рынке можно неожиданно столкнуться с убытками от введения санкций, эмбарго, военных действий и т. д.);

- дополнительные расходы, которые придется нести даже при отсутствии прибыли от владения акциями (например, оплата за работу брокера или управляющей компании);

- длительный срок отдачи от инвестиций (получить быстрый и большой доход на акциях обычно можно только случайно).

Это далеко не полный перечень минусов инвестирования в ценные бумаги. При покупке обычных акций можно остаться вообще без дохода, если компания сработала в убыток либо акционеры приняли решение не распределять прибыль. Незначительный пакет акций не позволит влиять на принятие управленческих решений.

Многие из перечисленных рисков и недостатков можно устранить путем диверсификации. Для этого инвестиционный портфель формируется из акций нескольких компаний в разных сферах деятельности. На рынке можно столкнуться с общим снижением котировок, однако сбалансированный портфель позволит снизить убытки или перекрыть их за счет надежных активов. Специалисты управляющей компании «Альфа-Капитал» подскажут, в какие акции инвестировать в 2019 году, чтобы ваш портфель был максимально сбалансированным и защищенным.

Преимуществ вложения средств в акции не меньше, особенно если вы придерживаетесь рекомендаций брокера или управляющей компании:

- возможность инвестирования даже при небольшом стартовом капитале (это особенно актуально для начинающих инвесторов);

- доступность контроля над операциями через интернет;

- большой выбор обучающей литературы, обзоров от экспертов и практиков фондового рынка;

- возможность получать не только спекулятивный доход от оборота акций, но и фиксированные дивиденды;

- доступ к управлению компанией при покупке значительного пакета акций;

- отсутствие ограничений по доходам, которые зависят только от грамотной стратегии инвестирования, тщательного изучения рынка, рекомендаций профессионалов.

Еще одним преимуществом станет выбор надежной управляющей компании, зарекомендовавшей себя на фондовом рынке. С результатами работы УК можно ознакомиться из открытых источников, так как их деятельность находится под жестким контролем Центробанка РФ. Например, на сайте компании «Альфа-Капитал» вы всегда можете найти достоверные данные об объемах инвестиций за предыдущие годы, информацию о результатах доверительного управления, обзоры и материалы по стратегии инвестирования. Это поможет сделать правильный выбор, особенно на начальном этапе вложения в акции.

Самые популярные стратегии

Микротест на инвестиционную грамотность. Ответьте, не думая: «С чего начать инвестиции?» Нет, не со снятия наличности в банкомате. Правильный ответ: с разработки стратегии инвестирования.

Облегчу тяжелую участь начинающего инвестора, приведу стратегии, которые можно использовать как основу:

- Пассивное инвестирование, низкие риски. Просто и понятно: основную работу за вас делают профессионалы (ПИФ – если найдете с минимальной комиссией, ETF).

- Стратегия получения дивидендов (риск умеренный). Для работы понадобится фундаментальный анализ. Инвестиционный портфель формируется из акций и облигаций. На бонды переходят полностью, если по акциям наблюдается просадка.

- Инвестиции в недооцененные акции (упор на стоимость). Стратегия с высоким риском. Здесь также применяется фундаментальный анализ и мультипликаторы.

- Стратегия роста (высокий риск). Котировки ценных бумаг растут. Причина – рыночные ожидания, не реальные финансовые результаты. Это больше не инвестиции, а трейдинг. Главное – вовремя продать акции.

- Краткосрочные спекуляции (торговля внутри дня, скальпинг). Для долгосрочного инвестирования не подходит. Для инвестиций есть такое правило: если акции выбраны, инвестора не должно волновать текущее колебание цены. Он запланировал покупку на пару лет, цена плюс-минус Х рублей за месяц не имеет значения.

С чего начать инвестирование в акции и облигации – 3 практических шага

Перед тем как вкладывать деньги в акции, определитесь со своими финансовыми целями. Если вы хотите получать стабильный доход и обеспечить себе достойную старость, выбирайте долгосрочное инвестирование. Желательно начинать с капитала не менее 60 тыс. руб. Если у вас пока нет такой суммы инвестиций, не беда. Просто не забывайте регулярно реинвестировать полученную прибыль, докупая новые акции.

Если хотите заработать много денег – изучите стратегии краткосрочного инвестирования (в частности, скальпинг), чтобы за короткий срок увеличить имеющийся капитал. Но помните, что и рисков здесь больше.

Шаг 1. Получение знаний

С чего начать изучение фондового рынка? Советуем прочитать следующие книги:

- В. Савенок «Ваши деньги должны работать»;

- Б. Грэм «Разумный инвестор»;

- У. Баффет, Л. Каннингем «Эссе об инвестициях, корпоративных финансах и управлении компаниями»;

- Дж. К. Богл «Руководство разумного инвестора»;

- Ф. Фишер «Обыкновенные акции и необыкновенные доходы».

Они научат вас правильно инвестировать и снижать риски. Помогут понять, какие факторы влияют на стоимость ценных бумаг, когда лучше покупать и продавать акции. Указанная литература больше подходит для тех, кто нацелен на долгосрочное инвестирование.

Чтобы успешно заниматься трейдингом, нужно освоить технический анализ. Самостоятельно разобраться в теме по книгам, блогам и youtube-каналам очень сложно. Лучше пройти обучение на платных курсах или у профессионала.

Шаг 2. Выбор брокера

Если выбрать ненадёжную компанию, есть риск столкнуться с блокировкой аккаунта, невозможностью вывода средств, повторной верификацией и другими проблемами. Чтобы сохранить и приумножить инвестиции, советуем сотрудничать только с легальными российскими брокерами, имеющими лицензию Центробанка и работающими на рынке более 10 лет.

Таблица 3 «ТОП-3 брокера для инвестиций в акции»

Не советуем выбирать брокера, зарегистрированного не на территории РФ. Ведь в случае спорных моментов вам придётся возвращать деньги по законам иностранного государства.

Брокер открывает счёт дистанционно за 5-10 минут. Для этого нужно указать Ф.И.О., номер телефона, адрес электронной почты и выслать сканы паспорта. Затем вам станет доступна покупка акций через терминал, личный кабинет или мобильное приложение.

Шаг 3. Формирование инвестиционного портфеля и покупка ценных бумаг

В какие акции лучше вложить деньги? При выборе рекомендуем придерживаться следующих критериев:

-

Знакомая отрасль

Инвестируйте средства лишь в те компании, бизнес которых вам хорошо понятен. Только так вы сможете вовремя определить факторы, способные повлиять на изменение стоимости акций. -

Низкий уровень конкуренции

Успешный инвестор Уоррен Баффет предпочитает вкладывать деньги в акции компаний, способных удерживать конкурентное преимущество или положение монополиста на протяжении долгих лет. Примеры: производство уникальных бритвенных станков Gilette (корпорация Proctor&Gamble), выпуск пластиковых карт Visa, Master Card. -

Стабильные финансовые показатели

Если вы выбрали инвестиции в организации, существующие на рынке более 5 лет, проанализируйте финансовую отчётность за прошедшие периоды. Резкие колебания прибыли/убытков – это плохой показатель. Желательно, чтобы выбранный вами бизнес не зависел от сезонности и моды на определённые товары.

Итак, теперь вы знаете, в какие акции лучше вложить деньги, и открыли счёт в брокерской конторе. Остальное – дело техники. Разобраться в интерфейсе торгового терминала (приложения) и купить акции под силу даже новичку.

Разъяснить неясные моменты поможет служба поддержки брокера.

Ответы от экспертов на самые популярные вопросы

В этом разделе статьи вы найдёте ответы на вопросы, которые задают 90% начинающих инвесторов. Обязательно прочтите полезную информацию перед тем, как вкладывать деньги в фондовый рынок.

А пока советую послушать интересные факты о жизни и принципах инвестирования одного из крупнейших мировых инвесторов – Уоррена Баффетта. Если ві в поиске вариантов, куда вложить миллион рублей, чтобы заработать – смело следуйте его советам.

Вопрос 1. В какие акции лучше вложить деньги новичку?

В «Голубые фишки», поскольку инвестиции в них сопряжены с минимальными рисками. Для примера, акции российских компаний Газпром, Сбербанк и Лукойл имеют только дивидендную доходность на уровне 4-6%, а также растут в цене в долгосрочной перспективе.

Вопрос 2. Как вложить деньги в акции и получать дивиденды?

Не все топовые корпорации со стабильными финансовыми показателями выплачивают акционерам дивиденды. Как выбрать акции, по которым предусмотрен дивидендный доход? Список иностранных компаний, выплачивающих дивиденды, можно посмотреть на сайте dividend.com, российских – на banki.ru.

Обращайте внимание на историю выплат. Если организация регулярно выплачивала акционерам дивиденды на протяжении последних 5-10 лет, высока вероятность, что такая традиция продолжится

В целом инвестиции в акции – это скорее долгосрочное инвестирование. Стратегия «купи и держи» максимально проста в понимании, при этом приносит стабильный доход. Она идеально подходит для новичка. Главное – набраться терпения и не продавать акции в период временного спада экономики.

Краткосрочные инвестиции (спекулятивные операции) позволяют зарабатывать деньги как на росте, так и на падении стоимости ценных бумаг. Но требуют знания технического анализа. Большинство начинающих трейдеров терпят убытки в первый год торговли или имеют слабую отдачу от инвестиций.

Вопрос 4. Как происходит инвестирование в американские акции?

Хотите стать владельцем Microsoft, Amazon и других «голубых фишек» США? Или вложить средства в зарубежные организации, занимающиеся разработкой инновационных продуктов и услуг? Инвестирование в американские акции мало чем отличается от покупки ценных бумаг российских компаний.

У вас есть два варианта для инвестиций:

-

Инвестировать через иностранную брокерскую компанию, имеющую лицензию США на осуществление биржевой торговли

Например, Interactive Brokers или Just2Trade. Минимальные суммы инвестиций там немаленькие – от 2,5-10 тыс. $, а торговые терминалы не русифицированы. Верификация аккаунта занимает в среднем 1-2 недели. Плюс этого варианта в широком выборе американских акций и других финансовых инструментов. -

Инвестировать через российского брокера

Например, БКС Брокер позволяет покупать американские акции и ETF-фонды через посредническую компанию «БКС Кипр». Минимальная сумма инвестиций – 5 тыс. $. Торговые терминалы доступны на русском языке.

Выбор подхода

Как ни странно, начинать свой путь в инвестировании нужно не с выбора акций, а с определения подхода. Есть три варианта:

- Активный. Предусматривает ежедневную работу. При такой тактике нужно следить за финансовыми новостями, изучать графики и котировки, читать прогнозы специалистов. В портфель, по большей части, выбираются агрессивные высокодоходные инструменты (акции недооцененных компаний и т.п.). Тех, кто предпочитает активный подход, называют трейдерами, или биржевыми спекулянтами. Сделки они совершают часто, и могут за месяц заработать сотни процентов годовых, но вместе с тем могут потерять все в один день. Данный подход сопряжен с большими рисками, что не совсем подходит новичкам.

- Пассивный. Предполагает периодические сделки (к примеру, раз в месяц). Как правило, при такой стратегии выбираются консервативные инструменты, такие как облигации, ПИФы, БПИФы, ETF фонды и др. Здесь ориентация идет на долгосрочную дистанцию, поэтому периодические падения котировок пассивного инвестора волнуют не так сильно, как при активном подходе. Данный вариант не позволит зарабатывать сотни процентов, но в перспективе и при условии грамотно составленного портфеля можно рассчитывать на регулярный доход, существенно превышающий инфляцию.

- Смешанный. Предполагает совмещение двух первых типов. Часть портфеля формируется на основе пассивной стратегии и содержит консервативные инструменты средней доходности, а небольшая доля отведена под высокорисковые активы. Таким образом, вложения в надежные инструменты (ОФЗ, драгметаллы) помогут сохранить капитал, а средства, отведенные под активный трейдинг, позволят зарабатывать больше, чем при пассивной стратегии.

Как заработать на инвестициях в акции – 5 полезных советов для начинающих инвесторов

О диверсификации рисков я уже говорил. Это первое инвестиционное правило. Не обязательно вкладывать все деньги в акции и облигации, потратьте на это одну часть, другую вложите в биржевой индекс и валюту. Если акции не дадут прибыли, сработают другие инструменты и наоборот.

Запомните ещё одно правило: выше доходность – выше риск. Комбинируйте высокорисковые инструменты с низкорисковыми. А ещё лучше – советоваться с консультантом. Крупные брокеры назначают такого по умолчанию – компаниям выгодно, чтобы вы получали прибыль.

И ещё несколько полезных советов.

Совет 1. Покупайте акции напрямую

Есть компании, которые продают акции напрямую – без брокера и биржи. Все желающие имеют право купить эти ценные бумаги непосредственно у эмитента. Такие предложения ищите в интернете или просто позвоните в компанию, которая вас заинтересовала.

Прямые сделки характеризуются повышенными рисками (если фирма вдруг разорится), но приносят солидный доход при удачном раскладе. При этом некоторые компании даже дают вкладчикам хорошие скидки в размере 5% за покупку пакета на определённую сумму.

Совет 2. Пользуйтесь услугами брокеров

Без брокеров далеко не уедешь, особенно если вы – новичок в инвестиционном бизнесе. Часто брокеры совмещают свою основную работу с деятельностью советника. Хороший брокер – это ваши глаза, уши и руки на бирже.

Он даёт вам информацию о ходе торгов, составляет отчёты о сделках, выдаёт справки и даже работает вашим личным налоговым агентом. Он же выводит деньги на ваш счёт, если вы решаете продать акции.

Несколько правил выбора брокера:

- ищите посредника с максимально простым и понятным алгоритмом работы;

- не гонитесь за низкими комиссионными;

- задавайте предварительные вопросы;

- проследите, чтобы у брокера был подходящий терминал для вашей платформы.

Совет 3. Покупайте акции компаний, у которых мало конкурентов

Вкладывайтесь в ценные бумаги лидеров или монополистов в своей отрасли. Не покупайте акции компаний, прибыли которых зависят от сезона или от моды.

Сегодня фирма розничной торговли продаёт товары пачками, а завтра после перенасыщения потребительского рынка продажи встают, а прибыли падают. Обходите стороной такие предложения.

Совет 4. Постоянно следите за фондовым рынком

Актуальная информация – основа успеха. Нельзя вложить деньги в ценные бумаги и забыть об этом

Важно регулярно и систематически отслеживать финансовые результаты и вкладывать деньги в перспективные направления

Совет 5. Выбирайте долгосрочные инвестиции

Чтобы получать заметную прибыль, удерживайте акции несколько лет. Не продавайте активы, если замечаете, что на рынке происходят какие-то изменения. Дождитесь периода стабильности. Большие деньги в этой сфере зарабатывают те, кто умеет ждать, потому что в общем и целом рынок всегда имеет тенденцию к росту.

Рекомендую интересное видео по теме статьи.

Как вложить деньги в акции – конкретные инструменты

Неправильно выбранный инвестиционный инструмент способен привести как к потере накоплений, так и времени. Защитить от рисков способна только продуманная до мельчайших подробностей последовательность действий. Вкладывать деньги в акции можно несколькими способами:

- самостоятельно, покупая ценные бумаги непосредственно у компании-эмитента;

- через фондовую биржу;

- паевые инвестиционные фонды (ПИФы);

- доверительное управление;

- опционы.

Сделка без посредников

Купить акции напрямую у компании можно лишь в том случае, если она предоставляет такую возможность для физических лиц. К прямым инвестициям в большинстве случаев прибегают только начинающие развиваться предприятия

При этом очень важно соблюдать последовательность действий:

- Владелец капитала посещает специальные сайты для инвесторов в акции, на которых размещена информация о компаниях-эмитентах.

- Внимательно изучает условия инвестирования, анализирует доступные варианты, просчитывает их прибыльность.

- Если предложение устраивает, надо зарегистрироваться и отправить заявку на приобретение акций. После ее рассмотрения представитель компании связывается с инвестором и сообщает о принятом решении. Оплата вносится только после одобрения будущей сделки.

Напрямую у эмитента не следует покупать слишком большой пакет акций, поскольку риски при таком вложении довольно высокие.

Брокер

В соответствии с законодательством России, частные инвесторы не имеют права совершать самостоятельные сделки на фондовой бирже. Поэтому им приходится пользоваться услугами посредников – брокерских компаний. Они предоставляют услуги по покупке и продаже ценных бумаг за небольшой процент от сделки.

При выборе брокера следует обращать внимание на такие критерии, как торговый оборот, способ оформления отношений, стоимость услуг. С полным списком посредников можно ознакомиться на сайте Московской биржи

Зарегистрироваться у брокера не составит труда. Сейчас все можно сделать через интернет. Инвестору на сайте брокерской компании надо ввести в форму свои данные. После подтверждения регистрации следует создать торговый счет и пополнить его при помощи банковской карты или ЭПС: Яндекс.Деньги, Webmoney, Qiwi.

Через брокера можно не только осуществлять инвестирование в российские акции, но и получить доступ к фондовым рынкам всего мира. Для этого надо выбрать тарифный план, включающий доступ к нужной торговой площадке. Дальше определиться с активами, свериться с текущим курсом и оставить заявку.

Акции, независимо от способа покупки, будут иметь виртуальный вид, поскольку их бумажная форма давно отменена. При их приобретении в депозитарии делается две записи: одна у эмитента о появлении нового акционера, а другая – у брокера.

ПИФы

Паевой инвестиционный фонд создается управляющей компанией. Его капитал формируется за счет продажи паев. Особенность ПИФов – низкий порог входа. Их деятельность контролируется государством, что позволяет говорить о правомерности операций с деньгами. В случае банкротства, средства переводятся в другой ПИФ. Инвестор сам не покупает и не продает акции. Он только получает пассивный доход. Его размер зависит от успешности инвестиций, поэтому такое вложение денег для новичков может стать оптимальным вариантом.

Доверительное управление (ДУ)

ДУ капиталом осуществляет частный управляющий или компания. Данный метод по сравнению с инвестированием через ПИФы является более доходным, поскольку управляющий имеет большую свободу действий, но и, конечно, более рискованным.

Опционы

Опцион – это контракт на покупку или продажу 100 акций в заранее установленную дату. За право приобрести пакет инвестор должен заплатить некоторую часть текущей стоимости бумаг. Преимущество заключается в том, что вкладывая незначительную сумму, можно заработать намного больше, если акции поведут себя так, как предполагалось изначально. В противном случае инвестор теряет только средства за купленный пакет. Торговля опционами является инструментом спекулятивной игры, довольно сложной для новичка на фондовом рынке.

Каждый инвестор решает сам, о каком инструменте он сможет сказать: «мой метод». Выбор зависит от капитала, стратегии, существующего портфеля и личного опыта.

Виды инвестиций в акции

Покупая акции, вы становитесь соучастником долевого капитала компании. Можно посещать заседания, предлагать какие-то проекты, голосовать за что-то. Но вряд ли это приносит прибыль

Говоря о том, что акции должны работать, обращаю ваше внимание на такие виды:

- Обычные;

- Голубые фишки;

- Привилегированные.

Задача каждого — принеси вам наибольшую прибыль.

В сравнении с краткосрочными инвестициями, акции могут принести прибыль через любое время: от месяца до пары лет. И здесь все зависит от ситуации на рынке, насколько курс компании колеблется на фондовых биржах (да-да, это вот те безумные места, где люди что-то кричат, держа в руках карточки, и завороженно смотрят на экраны, постоянно проводят переговоры… Хотя на самом деле, сегодня у них поспокойней).

Отмечу, что в развитых экономиках только для предложения права голоса у человека на руках должно быть минимум 15% всего пакета. А пока наша страна не может этим похвалиться, остается вспоминать, как в 90-х массово все покупали обычные акции с целью получения дивидендов.

Обычные акции

Большинство компаний периодически проводит распродажу (в том числе, и предновогоднюю) своих акционных активов. Делается это с одной главной целью — привлечь капитал извне. Желание самого инвестора понятно — заработать денег, но компания может оставлять за собой право регулировки выплат дивидендов:

По истечению определенного периода выплаты распределяются согласно долевому участию акционеров;

Первостепенной важностью для направления прибыли остается развитие компании и выход ее на новый уровень.

Отмечу, что последняя практика была характерна для первых 10 лет развития гиганта Google. А вот часто дивиденды выплачивают компании-производители или предприятия, которые специализируются на добыче чего-то. В Европе лидером по выплатам за 2016 год была компания Ford.

Я советую всем понять еще на старте: доходность определяется курсом цен на рынке, а не размером и частотой выплат.

Привилегированные акции

Основная разница с обычной — дает право управлять акционным обществом

Разумеется, что цена на рынке выше, но такой вид ценной бумаги принимается во внимание тогда, когда вопрос «Куда инвестировать деньги» решен с максимальной точностью и инвестор хочет получить исключительное право руководить корпорацией

Покупая такой пакет бумаг, вкладчик получает еще супер-условия:

- Первостепенное право на выплату дивидендов независимо от суммы прибыли фирмы (исключение составляет минусовый период);

- Если компания «рухнула», привилегированный акционер имеет право на часть капитала или имущества, а только потом все остальное делится между обычными акционерами.

В России закон четко определяет долю таких «мажорных пакетов» – не более четверти от всего капитала. Но если вы хотите быть уверенным в большей ликвидности, проведите параллель с казино.

Голубые фишки

Именно с этого заведения пришло названия фишек, поскольку они наиболее дорогие. Также они выступают индикаторами всего рынка: их рост говорит о росте акций компаний первого и второго эшелона, падение — аналогичное направление финансового развития. Меня всегда удивляло, почему пока нет общепринятых критериев, к какому эшелону отнести акции той или иной компании. Например, Московская биржа регулярно торгует «голубыми фишками» 16 компаний, а в мире наиболее раскрученными считаются The Coca-Cola Company, IBM, Apple, и Ford.

Долгосрочная перспектива этих ценных бумаг — рост, и, как правило, после падения в пунктах, «голубые фишки» снова набирают в плюс. Вместе с этим выделяют и другие их перспективы:

- Высокая ликвидность продиктована длительным сроком на рынке;

- Сложно «потопить» гиганта, а то и вовсе монополию;

- Высокий показатель стабильной и подкрепленной капитализации;

- Большое количество сделок, которые совершает компания.

И если вы пока не знаете, с чего начать инвестирование, предлагаю важных 7 советов, которые помогут определиться с компанией и помогут расслабиться.

Как выбрать брокера?

Покупка акций на бирже не может совершиться без брокеров. Как же выбрать брокера?

Обращайте внимание на следующие характеристики посредника:

- размер комиссионного вознаграждения (чем ниже, тем лучше для вас);

- выданную лицензию, разрешающую заниматься брокерской деятельностью;

- аккредитацию на Московской фондовой бирже и прочих торговых площадках фондового рынка;

- торговый оборот — чем выше, тем больше доверия к посреднику или брокерской компании;

- дополнительные параметры (минимальная сумма депозита, оперативность вывода денежных средств, предоставление бесплатной аналитики, легкость пополнения счета);

- наличие онлайн-инструментов для работы, к примеру, онлайн кабинета на сайте.

Между инвестором и брокером заключается договор на обслуживание. Для совершения купли-продажи вы даете поручение брокеру провести ту или иную сделку.

Правила инвестиций в высокодоходные активы

Несмотря на высокий риск, постоянно растет количество людей, которые пытаются заработать в рискованных проектах. Почему так происходит:

- Из-за высокой потенциальной доходности. Она может доходить до нескольких сотен процентов годовых.

- Отличительной чертой высокодоходных инвестиций являются короткие сроки получения прибыли. Не надо ждать по 10–20 лет, как это делают долгосрочные инвесторы.

- Некоторые инвесторы нуждаются в адреналине, который они сполна получают, когда зарабатывают и теряют деньги (иногда это происходит за один день).

- Низкая финансовая грамотность не позволяет адекватно оценить риски, а обещания в интернете высокого заработка в короткие сроки затмевают разум.

Если вы все-таки решили, что готовы инвестировать в высокодоходные активы, придерживайтесь простых правил:

- Сформируйте подушку безопасности. Она должна быть у любого инвестора. Вы не можете позволить себе или своей семье остаться без денег в случае неудачных вложений в рискованные проекты.

- Изучите активы, которые показались вам интересными с точки зрения больших заработков. Как они работают, кто посредник, есть ли у него лицензия Центробанка, что говорят на профессиональных форумах и т. д.

- Не кладите все яйца в одну корзину. Банальная фраза, но очень важная. Диверсификация обязательна для любой инвестиционной стратегии и тем более актуальна для агрессивной. Если инвестируете в акции быстрорастущих компаний или ВДО, то пусть они будут от разных эмитентов из разных отраслей. Если выбираете ПАММ-счета, сформируйте портфель из 5–15. То же самое касается инвестиций на краудлендинговых платформах.

- Инвестируйте на свои. Не берите в долг у банка, брокера, знакомых и прочих кредиторов. Маржинальная торговля подходит только тем, кто разобрался в механизме, готов к повышенным рискам и постоянному мониторингу рынка.

- Не инвестируйте на последние. Даже если вы вкладываете только свои деньги, не следует отдавать их все. В идеале выделить на рискованные инвестиции не более 5–10 % от капитала.

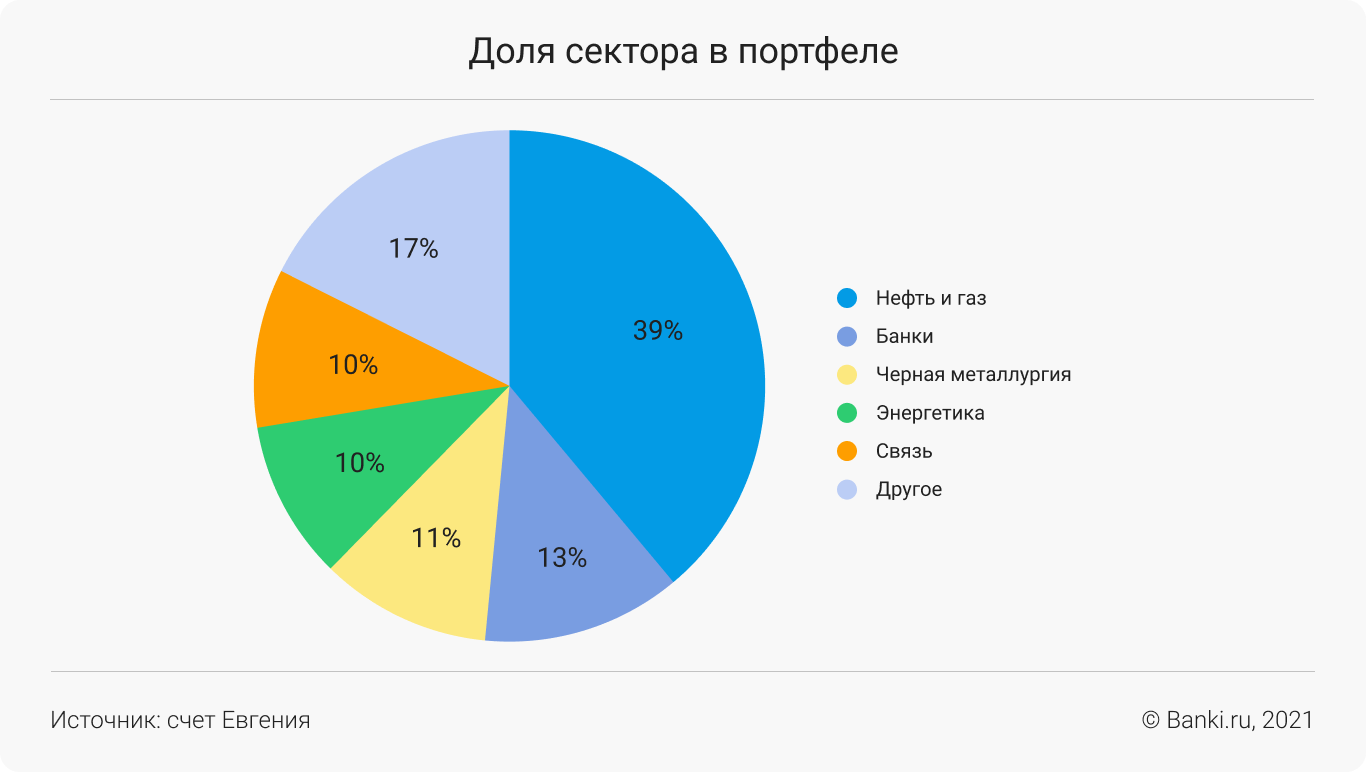

Как я отбираю бумаги для портфеля

Преимущественно я придерживаюсь дивидендной стратегии и покупаю те бумаги, которые либо дают стабильные дивиденды, либо планируют. Также держу бумаги развивающихся компаний, которые в обозримом будущем (пара-тройка лет) начнут давать дивиденды. Почему я их держу уже сейчас? Потому что потом будет слишком дорого их покупать. Я слежу за новостями, читаю аналитиков, но покупаю только то, что проанализировал сам. Для этого регулярно читаю годовые отчеты и бухгалтерскую отчетность. И если у компании есть потенциал, я ее беру. Для меня это как интересное хобби.

Принципа ребалансировки и диверсификации портфеля не придерживаюсь

В основе моей покупки той или иной бумаги лежит фундаментальный анализ, но в целом портфель диверсифицирован по отраслям. Как-то специально покупать какую-то бумагу для того, чтобы разбавить портфель, пока не доводилось. Диверсификация используется для работы с рисками. Но можно диверсифицировать до бесконечности: по странам, по классам активов, по отраслям, по валютам и т. д. Никаких денег не хватит. Поэтому моя диверсификация — следствие выбора бумаг, а не наоборот.

Ребалансировкой портфеля не занимаюсь

Многие твердят о ее важности и необходимости, но по большому счету это просто добавляет комиссии брокерам. Можно перетряхивать портфель каждое 31 декабря, но это не значит, что дата будет оптимальной

Так можно и в убытки залезть. Сейчас подумываю зафиксировать убытки по ряду бумаг, чтобы избежать уплаты налога при фиксировании прибыли.

Два подхода к инвестированию

Инвестиции в ценные бумаги для начинающих инвесторов начинаются с выбора. Нет, не акций, а подхода к инвестированию. Рассмотрим возможные варианты.

Вариант 1. Активный.

Инвестор зарабатывает на изменении курса ценных бумаг. Для этого он следит за финансовыми новостями, занимается техническим анализом (изучает графики и показатели), слушает прогнозы. И все это в ежедневном режиме по несколько часов. Сделки совершает часто. По сути, это отдельная профессия, совмещать ее с какой-либо другой работой нелегко.

Таких людей часто называют трейдерами, а еще – биржевыми спекулянтами. Они могут в месяц заработать несколько сотен процентов годовых, но могут и потерять все за один день. Это сложный подход, требующий специальных знаний и навыков. Новичку спекуляциями заниматься не советую. В долгосрочной перспективе только единицам удается переиграть пассивного инвестора.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Вариант 2. Пассивный.

Однозначно подход проще, чем активный. Инвестор методично покупает ценные бумаги с одинаковой периодичностью (например, раз в месяц). Как правило, выбирает инвестиционные фонды (ПИФы, ETF, БПИФы), которые формируются профессиональными управляющими компаниями. Ориентируется на долгосрочный период, поэтому наступающие иногда периоды падения рынка его не волнуют так сильно, как активного инвестора.

Чтобы вложения приносили стабильный доход, сначала надо грамотно составить инвестиционный портфель. Он должен строиться на принципах оптимального сочетания доходности и риска. Такой подход хорошо совмещается с основной работой инвестора, потому что требует минимума времени. Но научиться основам инвестирования на фондовом рынке необходимо. У меня, например, это заняло 2 месяца. А совершенствовать навыки можно всю жизнь.

Пассивное инвестирование не даст доходность под сотни процентов годовых. Но с правильным, диверсифицированным портфелем инвестор может рассчитывать на стабильный доход, значительно превышающий инфляцию в длительной перспективе.

Вариант 3. Смешанный.

Я в своей практике применяю именно этот подход. Но только потому, что получила специальные знания. Механизм такой: большая часть портфеля сформирована на основе пассивной стратегии (ПИФы, ETF или БПИФы), небольшая доля отведена для активного инвестирования (покупка акций и облигаций отдельных эмитентов, ПАММ-счета и прочие рискованные инструменты). В этом случае стоит придерживаться нескольких правил:

- сформировать финансовую подушку безопасности, чтобы временные потери капитала не отразились на семье;

- хорошо продумать состав портфеля, в который войдут разные инструменты, диверсифицированные по странам и валютам, в том числе защитные (ОФЗ, золото);

- никогда не вкладывать все свободные денежные средства в активный трейдинг, отведите на него лишь какой-то процент от общей суммы инвестиций.

Риск потерять весь накопленный капитал при такой стратегии минимальный, а доходность можно получить значительно больше, чем при пассивном инвестировании.

Заключение

Итак, друзья, теперь вы в курсе, что инвестиции в акции доступны не только финансовым воротилам, но и рядовым гражданам. Начните вкладывать деньги сейчас, и вы сами не заметите, как через несколько лет превратитесь если не в волка с Уолл-стрит, то в грамотного и рассудительного инвестора со своей стратегией и стабильным доходом.

Наш журнал желает вам роста благосостояния и надёжных брокеров! Ставьте оценки, лайки в соцсетях, пишите комментарии и задавайте вопросы. До новых встреч!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.