Налоговая декларация по форме 6-ндфл — скачайте бесплатные шаблоны и образцы в word, excel и pdf

Содержание:

- Сроки сдачи расчета и ответственность

- Как заполнить раздел 2 отчёта 6-НДФЛ?

- Как отразить отпускные

- 6-НДФЛ за 3 квартал 2021 года

- Что такое 6-НДФЛ и для чего нужен этот документ?

- Скачать новый бланк 6-НДФЛ для 2021 года

- Контрольные соотношения отчетности 6-НДФЛ

- Как правильно заполнить 6-НДФЛ: раздел 1

- Пошаговая инструкция заполнения 6 ндфл за 3 квартал 2021

- Шаг 2. Заполняем раздел 1

- Новый бланк 6-НДФЛ

- Порядок предоставления Расчёта 6-НДФЛ

- Кто должен представлять 6 НДФЛ

- Кто должен сдавать форму П-6 в органы статистики

- Как указать больничные

- Как заполнить раздел 1 отчёта 6-НДФЛ?

- Заполнение 1 раздела

- Нужно ли уведомлять инспектора, если деятельность приостановлена

- Общие правила заполнения разделов

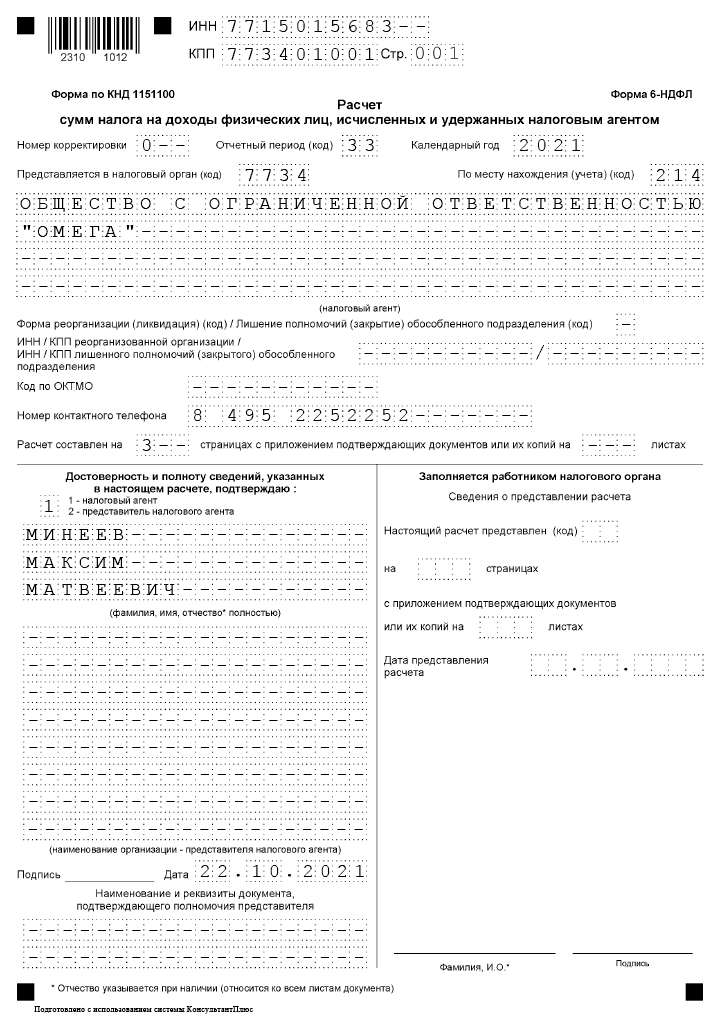

- Образец заполнения 6 НДФЛ за 3 квартал 2021 года

- Скачать бесплатно новый бланк формы 6-НДФЛ за 3 квартал 2021 года

Сроки сдачи расчета и ответственность

Расчет формируется и направляется в ИФНС каждый квартал, предельный срок сдачи отчетности 6-НДФЛ в 2021 году — это последний день месяца, следующего за отчетным (квартальным).

ВАЖНО!

Отчетность по налогу на доходы физлиц по итогам за год подается до 1 марта следующего финансового года. Это новый срок. Раньше учреждения отчитывались до 1 апреля (на месяц позже).

| Отчетный период | Предельный срок предоставления |

|---|---|

| За 2020 год | До 01.03.2021 |

| 1-й квартал 2021 | До 30.04.2021 |

| 2-й квартал 2021 — нарастающим итогом за 6 месяцев текущего года | До 02.08.2021 (31.07.2021 — суббота) |

| 3-й квартал 2021 — нарастающим итогом за 9 месяцев текущего года | До 01.11.2021 (31.10.2021 — воскресенье) |

| За 2021 год — совокупные расчетные суммы за весь финансовый период | До 01.03.2022 |

При обнаружении ошибок и искажений информации в расчете по налогу на доходы физлиц учреждение заплатит штраф 500 рублей (п. 1 ст. 126.1 НК РФ).

ВАЖНО!

При наличии обособленных подразделений документы составляются отдельно по каждому из них. В расчете отражается сводная информация по всем сотрудникам. Указываются суммарное значение заработной платы, переходящее в следующий расчетный период, и дата оплаты налога (рабочий день, следующий за числом, когда налог фактически удержан).

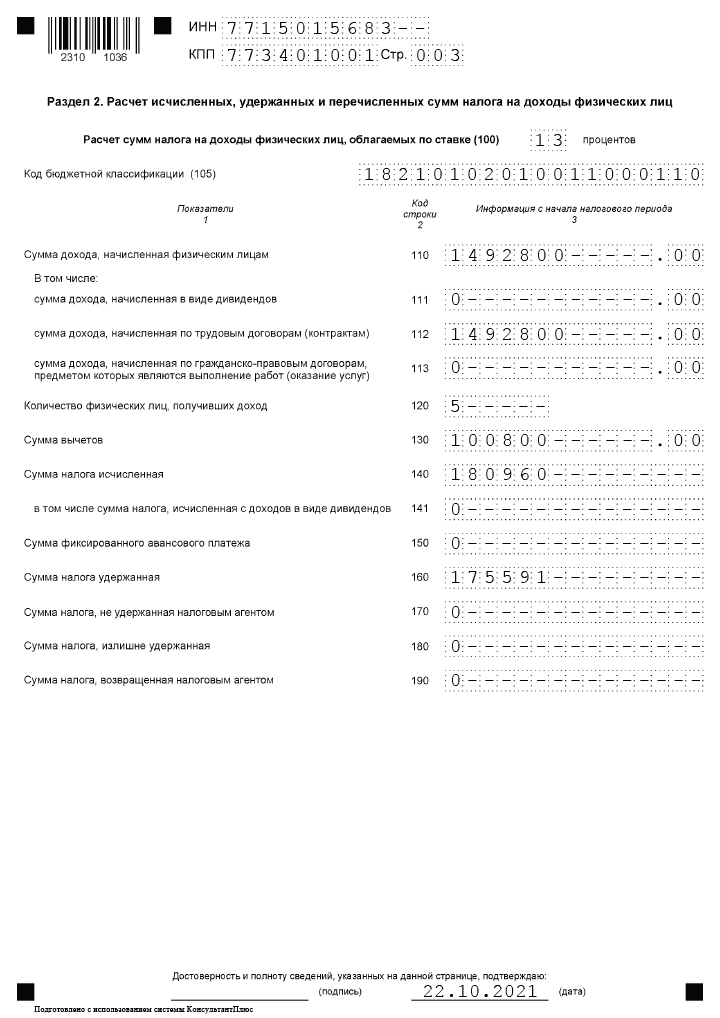

Как заполнить раздел 2 отчёта 6-НДФЛ?

Обобщает данные за все месяцы отчётного периода — с 1 января по последний день отчётного квартала.

Строка 110: укажите доходы физлиц с начала года — до того, как из доходов вычли НДФЛ. Для второго квартала — зарплату с января по июнь, включая зарплату за июнь, которую вы выплатили уже в июле

Отпускные и пособия по больничным, которые выплатили с января по июнь — неважно, за какой период. Другие доходы, которые физик получил с января по июнь и с которых вы должны удержать НДФЛ

Строки 111, 112 и 113 отвечают за разные виды начислений: дивиденды, выплаты по трудовым договорам и по договорам ГПХ. Укажите общие суммы с начала года.

Строка 120 — число людей, доходы которых вы отразили в 6-НДФЛ.

Строка 130 — сумма вычетов по доходам из строки 110. Например, детских, имущественных, социальных вычетов.

Строка 140 — сумма НДФЛ с доходов из строки 110.

Строка 141 — сумма НДФЛ только с дивидендов, если платили их.

Строка 150 — заполняйте, если есть иностранные работники с патентом.

Строка 160 — сумма НДФЛ, которую удержали с начала года. Она может не совпадать с суммой в строке 140. Например, не получается удержать НДФЛ до конца года или доход получен в одном квартале, а налог удержан в другом.

Строка 170 — НДФЛ, который вы не сможете удержать до конца года. Например, НДФЛ с подарка дороже 4 000 рублей человеку, который не получает от вас денежные доходы.

Строка 180 — заполняйте, если удержали больше НДФЛ, чем полагалось.

Строка 190 — заполняйте, если возвращали налог работникам.

Сдать отчёт на бумаге можно, если у вас не больше 10 сотрудников. И только электронно — если сотрудников больше 10.

Как отразить отпускные

Раздел 1: по строке 020 мы отражаем доходы нарастающим итогом с января по сентябрь включительно. В эту же сумму включается сумма всех начисленных отпускных. Далее по остальным строкам – все стандартные вычисления, описанные выше.

Раздел 2: указываются все отпускные, выплаченные за последние 3 месяца квартала (июль, август, сентябрь).

Сколько заполнять блоков? Столько, сколько дней в квартале вы выдавали отпускные выплаты. Если в разные дни выплачивали каждому – то и отдельный блок заполняем для каждого такого сотрудника. А если в один день выплачивали сразу нескольким сотрудникам, то эти суммы объединяются.

Если не хватит блоков в Разделе 2, заполняете новый лист, только потом не забудьте правильно пронумеровать все заполненные страницы (вверху в поле «Стр.»), включая Титульный лист .

Строка 100 и 110 – указывается дата выдачи отпускных работнику.

Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

Строка 130 и 140 – выплаченная сумма отпускных и удержанный с неё НДФЛ.

Если отпускные и зарплата выдавались в один день, то обе этих выплаты всё равно разносим по разным блокам, т.к. срок перечисления НДФЛ у этих видов дохода разный (З/П — день, следующий за днём выплаты дохода; отпускные — последнее число месяца).

| Фактическое получение отпускных | Дата выплаты денежных средств. Дату фактического получения дохода определяет (п. 1 ст. 223 НК РФ) |

| Удержание НДФЛ с отпускных | |

| Уплата НДФЛ с отпускных | Не позднее последнего числа месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).По факту указывается крайний (последний) день для перечисления НФДЛ. |

Пример оформления

ООО «Фантик» в июле сделало выплату отпускных 2м сотрудникам в один день, а в августе – только одному.

Выплата отпускных 21 июля:

Камнев В.П. – 10 500 руб., удержанный с них НДФЛ — 1365 руб.

Кремнева А.С. – 12 000 руб. , удержанный с них НДФЛ – 1560 руб.

Так как этим работникам отпускные выдавались в один день, их суммы записываем в одном блоке Раздела 2:

Строка 100 и 110 – 21.07.2018

Строка 120 – 01.08.2018 (31 июля — выходной, поэтому пишем первый рабочий день)

Строка 130 – 22 500 руб. (10 500 руб. + 12 000 руб.)

Строка 140 – 2925 руб. (1365 руб. + 1560 руб.)

Выплата отпускных 12 августа:

Петрова Е.И. – 8 000 руб. , удержанный с них НДФЛ – 1040 руб.

Строка 100 и 110 – 12.08.2018

Строка 120 – 31.08.2018

Строка 130 и 140 – 8 000 руб. и 1040 руб. соответственно

6-НДФЛ за 3 квартал 2021 года

Новая форма 6-НДФЛ и порядок ее заполнения утверждены Приказом ФНС от 15.10.2020 № ЕД-7-11/753@. В форме необходимо показать налог, исчисленный и удержанный с доходов физических лиц. Бланк включает:

- Титульный лист;

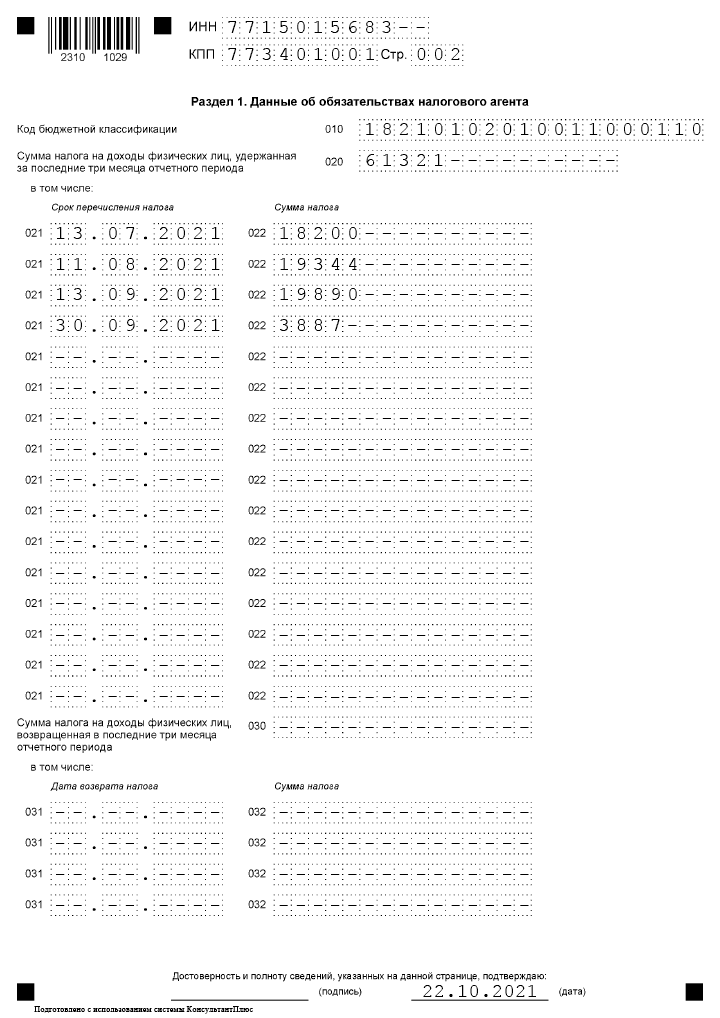

- Раздел 1 – «Данные об обязательствах налогового агента»;

- Раздел 2 – Расчет сумм налога (исчисленных, удержанных и перечисленных);

- Приложение № 1 – справка о доходах физлица.

В разделе 2 отчета отдельно отражают суммы, начисленные в качестве дивидендов, а также начисления наемным работникам и по договорам ГПХ. Ранее доходы работников штатного состава и подрядчиков отражались вместе в одной строке.

В разделе 1 удержание налога физлицам отражается по датам и суммам проведения операции. В прежней форме указывалась только итоговая сумма налога.

В Приложение № 1 (с приложением сведений о доходах и вычетах по месяцам) заносится информация, которая ранее заносилась в справку 2-НДФЛ. В 6-НДФЛ за 3 кв. 2021 это приложение не заполняется – оно обязательно только в годовом отчете.

Изменился код формы по КНД. Теперь эта форма по КНД 1151100. Установлены новые штрих-коды страниц.

Что такое 6-НДФЛ и для чего нужен этот документ?

6-НДФЛ – новая форма отчетности предприятий о суммах налога на доходы физических лиц, которая применяется с 1 квартала 2016 года. Ее отличие от справки 2-НДФЛ заключается в том, что она сдается не по каждому сотруднику предприятия или индивидуального предпринимателя, а по организации/ИП в целом.

Какие требования предъявляются к декларации по форме 6-НДФЛ?

Декларация 6-НДФЛ оформляется по форме, приведенной в Приказе ФНС РФ от 14 октября 2015 года N ММВ-7-11/450@. Она подается в ту же налоговую инспекцию, куда уплачивается налог на доходы физических лиц (НДФЛ). Предприятия и ИП обязаны подавать 6-НДФЛ в налоговые органы по Почте России, электронно или лично каждый квартал, при этом данные для внесения в документ рассчитываются нарастающим итогом (3 месяца, 6 месяцев, 9 месяцев, 1 год).

За несвоевременную сдачу декларации на налогового агента налагается штраф в размере 1 000 рублей за месяц просрочки. Если сведения, указанные в документе, не соответствуют действительности, подавшая его организация (ИП) обязана заплатить штраф 500 рублей.

Как заполнить 6-НДФЛ?

В бланке указываются следующие сведения:

- Титульный лист: ИНН, КПП, номер корректировки, период представления, налоговый период, код налогового органа, код места представления расчета, наименование налогового агента, код ОКТМО, номер контактного телефона, количество страниц декларации и приложений к ней.

- Сведения об обобщенных суммах НДФЛ за отчетный период.

- Суммы и даты фактического получения доходов и удержания налогов.

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас

14 днейБЕСПЛАТНЫЙ ДОСТУП

Нормативно правовая база

- Налоговый Кодекс РФ.

- Приказ ФНС РФ от 14 октября 2015 года N ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

Образец формы 6-НДФЛ 2021 года: скачать онлайн бесплатный шаблон

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас

14 днейБЕСПЛАТНЫЙ ДОСТУП

Скачать новый бланк 6-НДФЛ для 2021 года

Расчет 6-НДФЛ сдается четыре раза в год по завершению каждого квартала.

За 2020 года отчет нужно было предоставить еще по старой форме, утвержденной Приказом ФНС России от 14.10.2015 №ММВ-7-11/450@. За 1 квартал 2021 заполняется обновленный бланк, утвержденный Приказом ФНС России от 15.10.2020 №ЕД-7-11/753@.

К указанному выше приказу приложена актуальная форма расчета для бумажной и электронной подачи, а также изложены порядок и правила его заполнения с учетом внесенных изменений.

Сроки подачи за периоды 2021 года:

- 30.04.21 — за 1 квартал;

- 02.08.21 — за 6 мес.;

- 01.11.21 — за 9 мес.;

- 01.03.22 — за год.

То есть крайним днем сдачи является последнее число месяца, следующего за истекшим отчетным периодом. Если это выходной, то срок переносится на следующий ближайший рабочий день.

Новая форма имеет следующим вид:

Что изменилось в форме расчета — таблица изменений

Обновленный бланк 6-НДФЛ заметно изменился, полный перечень обновлений смотрите в таблице ниже. Главное изменение заключается в том, что теперь в первом разделе отражаются данные за последние 3 месяца, а во втором — за весь период с начала года (раньше было наоборот).

Еще одно важное изменение — это включение данных из справки 2-НДФЛ в отдельный лист расчета 6-НДФЛ в виде приложения 1. Заполнить впервые его нужно будет в 2022 году, готовя отчетность по итогам 2021 года

Таблица изменений в новой форме 6-НДФЛ с 2021 года:

|

Поле нового расчета |

Что изменилось? |

|

Титульный лист |

|

|

Отчетный период (код) |

Формулировка «период представления» заменена на «отчетный период». Сами коды, которые необходимо вносить в это поле не изменились. |

|

Календарный год |

Формулировка «Налоговый период» заменена на «Календарный год». Порядок заполнения этого поля остался прежним – следует указывать год, в котором относится отчетный период. |

|

Форма реорганизации, ликвидации/Лишение полномочий ОП |

Добавлен новый код для обозначения такого события, как закрытие обособленного подразделения — код 9. |

| Раздел 1 – в новой форме здесь отражаются данные за последние 3 месяца, показываются только сведения об обязательствах по уплате налога. Размер дохода не включается, как это было ранее в разделе 2. | |

|

010 |

КБК для уплаты НДФЛ. |

|

020 |

Общая сумма уплаченного налога, дата удержания которого вошла в последние 3 месяца. |

|

021 |

Дата уплаты налога – должна входить в последний квартал. |

|

022 |

Сумма соответствующего перечисленного НДФЛ.

Размер дохода, с которого удержан этот налог, а также дату его признания в новой форме отражать не нужно. |

|

030 |

Общая сумма возвращенного налога, дата возврата которого пришлась на последние 3 месяца. |

|

031 и 031 |

Расшифровка суммы, отраженной в строке 030 – дата возврата и величина возвращенного из бюджета НДФЛ. |

| Раздел 2 – в новой форме здесь приводятся данные о начисленном доходе и налоге за весь период в обобщенном виде. | |

|

100 |

Налоговая ставка. |

|

110 |

Начисленный общий доход по всем сотрудникам за период (дата начисления которого вошла в него). |

|

111, 112, 113 |

Пояснения к строке 110 – отдельно приводятся данные по выплатам в виде дивидендов, по трудовым и ГПХ договорам. |

|

120 |

Число работников, которым выплачен доход. |

|

130 |

Общая сумма примененных вычетов за период. |

|

140 |

Исчисленный налог с суммы из строки 110 с учетом вычетов из строки 130. |

|

141 |

Отдельно отражается налог с дивидендов из строки 111. |

|

150 |

Авансовый платеж – заполняется в отношении иностранных работников на патенте. |

|

160 |

Фактически удержанный налог, дата удержания которого попала в отчетный период. |

|

170 |

Размер НДФЛ, который работодатель не смог удержать по каким-либо причинам. |

|

180 |

Излишне вычтенный НДФЛ. |

|

190 |

Сумма налога, которая была возвращена работодателем работникам. |

| Приложение 1 Справка о доходах и суммах налога физлица на двух листах – новый раздел в расчете 6-НДФЛ заменяет собой ранее действующую справку по форме 2-НДФЛ. Заполнять приложение 1 нужно только по итогам года – впервые за 2021 год. При этом действующая ранее 2-НДФЛ теряет свою силу. |

Контрольные соотношения отчетности 6-НДФЛ

Для проверки правильности налоговых деклараций ФНС публикует специальные контрольные соотношения – как для сопоставления данных внутри одного отчета, так и для междокументного контроля. Контрольные соотношения для проверки 6-НДФЛ приводятся в письме ФНС от 10.03.2016 г. № БС-4-11/3852.

Ниже в таблице мы укажем соотношения для проверки показателей внутри самой формы 6-НДФЛ и вероятные причины несоблюдения соотношений:

|

Контрольное соотношение |

Пояснение |

В чем ошибка? |

|

Стр. 020 => стр. 030 |

Сумма предоставленных налоговых вычетов (указывается по стр. 030) не может быть больше налогооблагаемого дохода с учетом НДФЛ (стр. 020) |

Завышена сумма налоговых вычетов |

|

Стр. 040 => стр. 050 |

Сумма фиксированного аванса (для иностранцев на патенте, указана по стр. 050) не может быть больше суммы исчисленного НДФЛ (стр. 040) |

Ошибка в сумме авансового платежа |

|

(стр. 020 – стр. 030)/100 * стр. 010 = стр. 040 |

Сумма исчисленного налога (стр. 040) должна быть равна сумме налога, рассчитанного исходя из дохода сотрудников, вычетов и ставки налога |

Ошибка в расчете начисленного НДФЛ |

Налоговые сотрудники не требуют, чтобы сумма всех строк 140 из раздела 2 была равна стр. 070 раздела 1: неравенство получается из-за переходящих доходов. Раздел 1 заполняется нарастающим итогом за год, а раздел 2 показывает сведения только за последние три месяца. Зарплата за последний месяц квартала (март, июнь, сентябрь и декабрь) попадает как начисленная в раздел 1, а удержание налога с нее отражается уже в расчете 6-НДФЛ за последующий отчетный период.

Если вы заполняете 6-НДФЛ в бухгалтерской программе, то она сама проверит контрольные соотношения. Аналогичным функционалом наделены и системы сдачи электронной отчетности

Бухгалтеру важно знать формулы соотношений, чтобы быстро найти ошибку в 6-НДФЛ

Как правильно заполнить 6-НДФЛ: раздел 1

Суммы в разделе 1 указывают с начала года нарастающим итогом.

- В стр. 010 бухгалтер фиксирует ставку подоходного налога. Если работодатель выплачивает доходы по разным ставкам НДФЛ, для каждой ставки нужен отдельный раздел 1;

- Стр. 020 содержит сумму начисленного дохода, учитывая выплаты в рамках трудовых отношений, дивиденды и пособия по болезни;

- В стр. 025 дивиденды показывают отдельной суммой;

- Стр. 030 – сумма налоговых вычетов;

- Стр. 040 – сумма исчисленного налога (то есть, 13% от разницы между начисленным доходом и налоговыми вычетами);

- Стр. 045 – НДФЛ c дивидендов;

- Стр. 050 содержит сведения о фиксированном авансе, который платит фирма за работника-иностранца на патенте;

- Число работников нужно указать в стр. 060 – учитывать нужно всех лиц, которые получали за отчетный период от работодателя выплаты;

- В стр. 070 бухгалтер укажет сумму удержанного налога, а те деньги, которые налоговый агент не удержал с работника указать нужно в стр. 080;

- Для суммы налога, которую работодатель вернул работнику, предназначена стр. 090.

Подробнее: Дивиденды в 6 ндфл 2016 года пример заполнения

Какие могут быть вопросы при заполнении 6-НДФЛ в разделе 1? Некоторые бухгалтеры считают, что суммы полученного работником имущественного вычета у работодателя, нужно указать в стр. 090. ФНС в письме от 18.03.2016 г. № БС-4-11/4538 пояснила, что данная строка предназначена для возврата излишне удержанных сумм согласно ст. 231 НК РФ. Налоговый вычет уже засчитан в показателях стр. 040 и стр. 070, повторно считать его по стр. 090 нельзя.

Должно ли соблюдаться равенство между стр. 040 и стр. 070? Нет, если у вас есть переходящие доходы: к примеру, мартовская зарплата, выданная в апреле. Поскольку начислена зарплата в марте, то налог с нее включен в стр. 040. А удержит его с работников и перечислит компания только в апреле. Показатель стр. 070 будет меньше показателя стр. 040, налоговики не будут считать это ошибкой (письмо ФНС от 15.03.2016 г. № БС-4-11/4222). Аналогичная ситуация происходит и с июльской, сентябрьской и декабрьской оплатой работникам.

Пошаговая инструкция заполнения 6 ндфл за 3 квартал 2021

Подробная инструкция заполнения 6-НДФЛ приведена в Приложении 2 Приказа ФНС от 15.10.2020 № ЕД-7-11/753@.

В отчете отражаются сведения о начислениях и удержаниях НДФЛ с января по сентябрь 2021 г.

Пошаговая инструкция заполнения 6 НДФЛ применена в рассматриваемом ниже примере.

Рассмотрим, как надо заполнять листы формы 6-НДФЛ за Ⅲ квартал 2021 года в соответствии с инструкцией. Для этого подготовим таблицу, которая содержит:

- Вид и суммы начисленного дохода

- даты получения и выплаты дохода работникам

- суммы налоговых вычетов

- даты удержания налога

- сроки перечисления налога в бюджет

- суммы удержанных НДФЛ

Шаг 2. Заполняем раздел 1

В действующем бланке (1151099 код отчетности) раздел 1 предусмотрен для отражения обязательств налогового агента.

Сначала указывается код бюджетной классификации для уплаты НДФЛ, затем сумма подоходного налога, обобщенная по всем сотрудникам, за последние три месяца отчетного периода. Алгоритм, как вычислить сумму удержанного налога в стр. 020 расчета, таков:

- В поле 021 указать дату, не позднее которой необходимо перечислить в бюджет удержанную сумму НДФЛ.

- В поле 022 внести обобщенную сумму удержанного налога.

- В поле 020 просуммировать НДФЛ, удержанный за последние три месяца отчетного периода.

ВАЖНО!

Значение из поля 020 должно соответствовать сумме всех заполненных полей 022.

В поля 031 и 032 вносятся даты и суммы подоходного налога, возвращенного за три месяца отчетного периода.

Новый бланк 6-НДФЛ

Форма расчета, которую надо представлять с 2021 года, утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Впервые подать ее необходимо за 1 квартал 2021 года. Бланк существенно изменился, в том числе, структурно.

В частности, раздел 1 стал проще для заполнения, а в разделе 2, наоборот, появились дополнительные строки. Небольшие изменения внесены и в титульный лист. Но главное – в состав расчета теперь входит справка 2-НДФЛ. Подавать отдельно эту форму больше не нужно.

Итак, новый бланк 6-НДФЛ в 2021 году включает титульный лист, разделы 1 и 2, а также Приложение № 1 к расчету на двух листах. Какие именно листы нужно заполнять, зависит от периода представления формы:

- в отчетность за 1 квартал, 6 и 9 месяцев включаются титульный лист, раздел 1 и раздел 2;

- в годовую отчетность нужно также включить Приложение № 1. Именно оно содержит информацию, которая раньше подавалась в справке 2-НДФЛ.

Порядок предоставления Расчёта 6-НДФЛ

Форму 6-НДФЛ можно представить в налоговый орган:

• На бумажном носителе, заполненном от руки или с помощью программного обеспечения

• В электронном виде с применением усиленной квалифицированной электронной подписи

ВНИМАНИЕ: если среднесписочная численность работников превышает 25 человек, то 6-НДФЛ, справка 2-НДФЛ, уведомление о невозможности удержать НДФЛ сдаются ТОЛЬКО в электронном виде. Если ИП совмещает УСН и ЕНВД, как сдавать 6-НДФЛ?

Если ИП совмещает УСН и ЕНВД, как сдавать 6-НДФЛ?

• По УСН форма 6-НДФЛ сдаётся в налоговую по месту жительства.

• По ЕНВД – по месту учёта в качестве плательщика ЕНВД (Письмо ФНС от 01.08.2018 № БС-4-11/13984).

Датой представления Расчета 6-НДФЛ признаётся:

Кто должен представлять 6 НДФЛ

Расчет 6 НДФЛ представляют все юр лица, в том числе и индивидуальные предприниматели, которые выступали в отчетном периоде в роли налоговых агентов. Иными словами – если в компании была начислена прибыль в пользу физических лиц. Расчет формируется ежеквартально, в отличие от унифицированной формы 2 НДФЛ, он подается по итогам года.

https://www.youtube.com/watch?v=6GkkN4xkgv4

Для обособленных подразделений сдавать форму нужно по месту их регистрации.

Разъяснения по вопросу заполнения отчета представлены в следующих нормативных документах:

- БС 4-11-5106от 24 марта 2016;

- БС 4-11/499 от 16.01.2017.

Кроме того, после формирования отчета необходимо самостоятельно проверить сопоставимость сведений согласно письму Минфина БС 4-11-3852@, утвержденному 10 марта 2016 года.

Кто должен сдавать форму П-6 в органы статистики

Заполненный бланк формы П-6 обязаны подавать только юридические лица, имеющие финансовые вложения или проводившие операции с заемными средствами (наблюдаемое явление). Если на протяжении отчетного квартала в организации наблюдаемое явление отсутствует, предоставлять нулевой статистический отчет в органы Росстата не нужно. Достаточно уведомить ведомство соответствующим письмом.

Отчет не подают:

- субъекты малого бизнеса;

- государственные учреждения;

- кредитные и некредитные финансовые организации.

При наличии у субъекта хозяйствования обособленных подразделений заполнение формы П-6 (статистика) осуществляется в целом по организации. Выделять в отдельные отчеты данные об обособленных подразделениях не требуется. Уточнить перечень сдаваемых статотчетов можно при помощи сервиса Росстата, указав лишь свой ИНН или ОГРН.

При реорганизации в виде преобразования, организации-преемники сдают отчет за период с начала того года, в котором была проведена реорганизация (включая данные по реорганизованной организации).

Как указать больничные

Согласно п. 1 ст. 217 НК РФ, то НДФЛ облагаются лишь пособия по временной нетрудоспособности (включая пособие по уходу за больным ребенком). Поэтому в Расчёте 6-НДФЛ отражаются только эти пособия.

Порядок учёта больничных точно такой же, как и у отпускных: больничные выплаты указываем отдельно от зарплаты. Потому что сроки перечисления в бюджет НДФЛ у этих выплат – разные: для З/П — день, следующий за днем выплаты дохода, для больничных — последнее число месяца (п.6 ст. 226 НК РФ).

Раздел 1: по строке 020 мы отражаем все доходы нарастающим итогом с января по сентябрь включительно. В эту же сумму включается сумма всех начисленных больничных.

По строке 040 – исчисленный НДФЛ.

По строке 070 – заполнение этой строки зависит от того, когда больничные были выплачены. Мы отчитываемся о выплатах в пределах 3-его квартала (июль, август, сентябрь), то есть о тех, которые были сделаны не позднее 30 сентября.

Так вот, если больничные были выплачены до 30 сентября, значит, НДФЛ с их суммы включается в эту строку. Если же больничные не были выданы до 30 сентября, соответственно, не нужно НДФЛ с них записывать сюда.

Раздел 2: отдельным блоком указываются все больничные, выплаченные за последние 3 месяца квартала (июль, август, сентябрь). Те, что не были выплачены до 30 сентября, пойдут в Расчёт 6-НДФЛ за целый год.

Строка 100 и 110 –дата выдачи больничных работнику.

Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

Строка 130 и 140 – выплаченная сумма больничных и удержанный с неё НДФЛ.

Пример больничных в 6-НДФЛ

ООО «Фантик» выплатило 24 августа 2016 года своему работнику пособие по временной нетрудоспособности в размере 7 500 руб. Исчисленный НДФЛ с пособия – 975 руб.

Строка 100 и 110 – 24.08.2016, Строка 120 – 31.08.2016

Строка 130 и 140 – 7 500 руб. и 975 руб. соответственно

Как заполнить раздел 1 отчёта 6-НДФЛ?

Указывайте только те выплаты, у которых крайний срок перечисления НДФЛ попадает в отчётный квартал, отдельно за каждый месяц.

Строка 020 — налог, который удержали за квартал по всем сотрудникам. Это сумма строк 022.

Строка 021 — срок перечисления налога. В этой строке укажите дату, до которой необходимо перечислить НДФЛ в бюджет. Для зарплаты, расчёта при увольнении, выплат по договорам ГПХ и дивидендов — это следующий рабочий день после даты выплаты. Для отпускных и больничных — последнее число месяца, в котором их выдали. Если выдали зарплату сотруднику 10 марта и в этот же день перечислили НДФЛ в бюджет, то в строке 021 укажите 11 марта.

Строка 022 — сумма удержанного НДФЛ.

Заполнение 1 раздела

Перед тем, как скачать форму 6 НДФЛ, нужно распечатать и проверить регистры бухгалтерского учета с начала календарного года. Информацию в первую часть расчета нужно вносить нарастающим итогом

Блок ячеек 060-090 заполняется только на первой странице:

- В поле 060 указываются сведения о количестве физических лиц, которым была начисления прибыль с начала года;

- графа 070 предназначена для отражения общей суммы НДФЛ, начисленной за данный период;

- поле 080 предназначено для отражения НДФЛ, не удержанного по каким-либо причинам;

- в случае возврата излишне удержанного налога, сумму следует отразить в ячейке 090 (ст. 231 НК).

Нужно ли уведомлять инспектора, если деятельность приостановлена

Ответ на данный вопрос разъяснен в следующих нормативных актах ФНС:

- БС 4-11-7928;

- БС 4-11/4901.

Если субъект хозяйствования не выступал агентом – налогоплательщиком ни в одном месяце календарного года, отчет представлять не нужно. Однако рекомендуется все же уведомить налоговую инспекцию в произвольной форме о причинах непредставления формы.

Можно скачать бланк и сдать нулевой расчет в сроки, которые установлены законодательно. Инспектор обязан его принять.

Если форма отчета НДФЛ 6 не попадет в фискальные органы вовремя, по истечении 10 дней налоговики могут наложить арест на операции по расчетному счету.

Общие правила заполнения разделов

Прежде чем рассказать о том, как заполнить новый бланк 6-НДФЛ, кратко опишем общие правила. Они обновились вместе с формой, введенной с 2021 года. В разделе 1 следует отразить данные за последние 3 месяца отчетного года. Таким образом, в разделе 1 расчета за первый квартал отражаются данные периода январь-март, за полугодие – май-июнь, за 9 месяцев – июль-сентябрь, за год – октябрь-декабрь.

В разделе 2 сведения указываются нарастающим итогом с начала года. Заполняется столько листов разделов 1 и 2, сколько разных ставок применялось в периоде для расчета НДФЛ.

В форме отражаются доходы, с которых работодатель должен удержать и перечислить налог. Необлагаемые выплаты и доходы, с которых получатель платит НДФЛ сам (например, ИП на ОСНО), в отчет не включаются.

В двух верхних строках каждого листа предприниматели заполняют только ИНН, организации – ИНН и КПП. Правила заполнения для компаний такие:

- если форму заполняет юрлицо с обособленными подразделениями (ОП), указывается КПП по месту учета компании по месту нахождения ее ОП;

- если форму заполняет организация либо ОП, указывается КПП по месту учета ответственного лица.

Каждая страница должна иметь номер – «001», «002» и так далее.

Далее разберем правила заполнения всех разделов расчета в формате «для чайников». То есть расскажем, какие данные следует отражать в каждой строке формы.

Образец заполнения 6 НДФЛ за 3 квартал 2021 года

Образец заполнения 6 НДФЛ за 3 квартал 2021 года составлен на основе следующих данных:

На предприятии трудится 5 человек по трудовым договорам. В Ⅲ квартале предприятие начисляло и выплачивало доходы физическим лицам по ставке 13%.

Один сотрудник в сентябре сдал лист нетрудоспособности (размер пособия – 7400 руб., в т.ч. НДФЛ 962 руб.). Другой сотрудник находился в сентябре в отпуске и ему начислены отпускные в размере 23900 руб.

В примере заполнения 6-НДФЛ за 3 квартал 2021 года используем следующие данные, которые сведены в таблицу:

| Вид дохода | Сумма начисленного дохода | Дата фактического получения дохода/ дата выплаты дохода работникам | Сумма налоговых вычетов | Дата удержания НДФЛ | Срок перечисления НДФЛ | Сумма удержанного НДФЛ |

| Зарплата за июнь 2021 | 140 000,00 | 30.06.2021 / 12.07.2021 | — | 12.07.2021 | 13.07.2021 | 18 200 |

| Зарплата за июль 2021 | 160 000,00 | 31.07.2021 / 10.08.2021 | 11 200,00 | 10.08.2021 | 11.08.2021 | 19 344 |

| Зарплата за август 2021 | 164 200,00 | 31.08.2021 / 10.09.2021 | 11 200,00 | 10.09.2021 | 13.09.2021 | 19 890 |

| Выплачены отпускные | 23 900,00 | 03.09.2021 / 03.09.2021 | 1400,00 | 03.09.2021 | 30.09.2021 | 2925 |

| Оплачен больничный лист | 7400,00 | 17.09.2021 / 17.09.2021 | — | 17.09.2021 | 30.09.2021 | 962 |

| Зарплата за сентябрь 2021 | 142 100,00 | 30.09.2021 / 08.10.2021 | 9800,00 | 08.10.2021 | 11.10.2021 | 17 199 |

Титульный лист

На титульном листе указываем код отчетного периода. Перечень кодов приведен в Приложении 1 к Порядку заполнения. За Ⅲ квартал ставится код «33», в случае, когда квартальный отчет предоставляется при ликвидации или реорганизации – «51».

В графе «Календарный год»указываем «2021».

Коды по месту нахождения приведены в Приложении 2 к Порядку заполнения. Для ИП предназначен код «120». Организация, которая отчитывается по месту нахождения, указывает код — «214».

Название организации указывают в сокращенном варианте, согласно учредительным документам.

Организация, которая реорганизовалась или ликвидировалась в Ⅲ квартале, дополнительно должна вписать код реорганизации (из Приложения 4 к Порядку заполнения). При лишении полномочий или закрытии подразделения используется новая кодировка — «9».

Наименование компании указывается в сокращенном или полном виде (при отсутствии сокращенного), согласно учредительным документам.

Раздел 1

Заполнения Раздела 1 производится следующим образом:

- В стр. 010 указывается КБК налога,

- в стр. 020 – удержанная сумма налога за 3 месяца отчетного периода (она равна сумме всех строк 022). Конкретные сроки, в которые должен перечисляться налог и суммы налога, сгруппированные по датам, указываются в стр. 021, 022 расчета.

- Стр. 030 — 032 предназначены для сведений о возврате физическим лицам налога налоговым агентом. По стр. 030 указывается итоговая сумма, которая складывается из сумм по всем строкам 032 раздела.

Если удержание НДФЛ проводилось по разным ставкам, то разделов 1 будет несколько – по количеству применяемых ставок налога.

Раздел 2

В разделе 2 налоговый агент должен указать ставку, по которой произведен расчет налога (стр. 100), и КБК. Данные по строкам раздела отражаются нарастающим итогом с начала года: сумма начисленных доходов всех физических лиц (стр. 110), в т.ч. по дивидендам (стр. 111), по наемным работникам (стр. 112) и договорам ГПХ (стр. 113). В стр. 120 указывается общее количество физических лиц, которым начислялись доходы.

Величина вычетов отражается по стр. 130, она не может быть больше значения по стр. 110.

В стр. 140 отражается исчисленный налог, в т. ч. по дивидендам (стр. 141). Показатель (с учетом округлений) можно проверить, умножая сумму доходов за минусом вычетов на ставку по стр. 100.

В стр. 150 отражается аванс по НДФЛ иностранцев, работающих по патенту.

В стр. 160-180 указываются данные об удержании налога агентом. В стр. 190 – сумма возвращенного агентом налога.

Листов с разделом 2 в 6-НДФЛ за третий квартал 2021 будет несколько, если налог исчислялся по разным ставкам. Стоит учитывать также, что в 2021 г. НДФЛ с доходов до 5 млн. руб. (по ставке 13%) и свыше 5 млн. (по ставке 15%) перечисляются на разные КБК.

Скачать бесплатно новый бланк формы 6-НДФЛ за 3 квартал 2021 года

Кто должен подавать расчет?

Сдавать форму обязаны:

- Все юридические лица и их обособленные подразделения.

- Индивидуальные предприниматели.

- Физические лица, которые ведут бизнес без привлечения наемного персонала. К ним, например, относятся занимающиеся частной практикой адвокаты и нотариусы, арбитражные управляющие и т.п. Исключением являются самозанятые граждане, которые платят налог на профессиональный доход.

Возникновение обязанности по сдаче формы 6-НДФЛ возникает, когда юридические или физические лица, а также ИП выплачивали вознаграждения в виде денежных средств или вещей:

- сотрудникам, с которыми подписаны трудовые договоры;

- физическим лицам, не находящимся в штате, но которые оказали им услуги или выполнили работы согласно заключенным гражданско-правовым договорам;

- владельцам исключительных прав на интеллектуальную собственность в соответствии с заключенными лицензионными договорами, договорами на отчуждение прав и т.п.

Куда надо сдавать расчет?

Место сдачи 6-НДФЛ определяется категорией налогового агента и местом выплаты дохода физическому лицу:

- юридические лица должны отчитываться в ИФНС по месту регистрации. Их обособленные подразделения должны отчитываться по местонахождению обособленного подразделения;

- Индивидуальные предприниматели и физлица, у которых нет в штате работников сдают Расчет по месту регистрации.

Однако, если ИП совмещают режимы, то есть некоторые особенности.

Если выплаты произвел ИП,

- применяющий режим ЕНВД, то он должен предоставить расчет в ИФНС по месту ведения своей деятельности;

- совмещающий режим ЕНВД и УСН, то предоставлять расчет надо

а) в отношении физлиц, которые задействованы на ЕНВД — в ИФНС по месту ее ведения

б)в отношении физлиц, которые задействованы на УСН – по месту регистрации ИП