Налоговые вычеты на детей в 2021 году (ндфл и др.)

Содержание:

- Суммируются ли вычеты

- Размеры налоговых вычетов при наличии ребенка-инвалида

- Как возместить вычеты, если гражданин не получал их в течение года

- Письмо Департамента налоговой политики Минфина России от 6 октября 2021 г. N 03-04-05/80731 О предоставлении стандартного налогового вычета на детей по НДФЛ

- Порядок предоставления налогового вычета на ребенка-инвалида

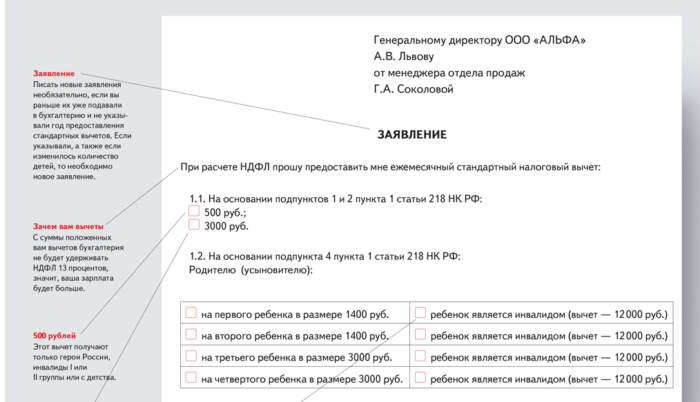

- Образец заявления для предоставления налогового вычета на ребенка

- Документы необходимые для предоставления вычета

- Как получить вычет на ребенка

- Какие доходы могут быть полностью освобождены от обложения налогами

- Какие документы нужны для налоговой

Суммируются ли вычеты

Рождение ребёнка – это всегда счастье, и нет для семьи большего горя, если он становится инвалидом. Такие удары судьбы способен выдержать не каждый и семьи распадаются. Несмотря на развод, родители ребёнка сохраняют свои родительские права на него, равно как и право на налоговые льготы с этим связанные. Речь идёт о такой льготе как: вычет на НДФЛ на ребенка инвалида.

Часто бывает так, что родители разведены и у одного из них появилась вторая или третья семья, или же речь идёт об опекунах ребёнка инвалида, когда кто-то из родителей или опекунов не проживает в семье, Такой родитель может передать своё право на получение дохода второму родителю. Отказ от права на налоговый вычет в пользу второго родителя или опекуна должен быть зафиксирован документально.

В этом случае права второго родителя на получение субсидии переходят к первому и суммируются с его правами. Если родители ребёнка инвалида имеют разное количество детей, рождённых в разных семьях, то при передаче прав на налоговый вычет другому родителю, первый родитель передаст ему право на вычет на того ребёнка, каким по счёту он является для него.

Например, если отец имеет три семьи, в каждой из которых у него по одному ребёнку, а ребёнок инвалид является самым младшим, то есть третьим. В этом случае, стандартный способ получения льготы из бюджета, который он передаст матери, будет соответствующим: 3 тысячи. Рубли эти она на руки не получит, ей дадут дополнительную льготу в налогообложении.

Заявление на вычет на ребенка инвалида

Подача заявления на налоговый вычет – это довольно ответственный момент, поскольку его написание требует точного соблюдения формы. Тут не бывает мелочей, ведь речь идёт о бюджетных деньгах. То есть о суммах, которые недополучит бюджет. Впрочем, процедура написания заявления известна всем и если вы хоть чуть-чуть ошибётесь, вас немедленно поправят. Вам просто не позволят написать такой важный документ неправильно. Если вы не сможете сделать это самостоятельно, вам его продиктуют или даже напишут сами. Заявление – это всего лишь несколько слов, написанных под диктовку. Ничего сложного и вправду нет в том, чтобы написать от руки на листе бумаги название должности своего начальника, указать его фамилию и инициалы. Чуть ниже написать, практически, всё то же самое, но уже о себе. Затем, в центре листа пишется слово «заявление» и далее, с красной строки излагается суть просьбы.

В качестве наглядного примера может послужить следующий образец:

Начальнику (ФИО)

От подчинённого (ФИО)

Заявление.

О предоставлении стандартного налогового вычета на ребёнка.

Я (ФИО) прошу вас предоставлять мне ежемесячное списание части задолженности по НДФЛ, поскольку я являюсь отцом, моего ребёнка (ФИО), родившейся тогда-то и тогда-то. Тогда-то и тогда-то она была признана инвалидом какой-то группы.

Далее идут сведения о приложенных документах. Как правило, – это свидетельство о рождении и справка МСЭ ранее называемая справкой ВТЭК.

Размеры налоговых вычетов при наличии ребенка-инвалида

Для вычета на детей-инвалидов существуют определенные особенности, суть которых состоит в том, что размер стандартного вычета на ребенка-инвалида суммируется с размером вычета, который предоставляется на него с учетом того, каким по счету из детей в семье он является.

Налоговый вычет на ребенка-инвалида в возрасте до 18 лет или ребенка-инвалида I или II группы, являющегося учащимся очной формы обучения, аспирантом, студентом в возрасте до 24 лет, предоставляется вне зависимости от очередности рождения такого ребенка в сумме:

- 12 000 рублей — родителю, супругу (супруге) родителя, усыновителю;

- 6 000 рублей — опекуну, попечителю, приемному родителю, супругу (супруге) приемного родителя.

Указанные выше размеры вычета суммируются с размерами стандартного вычета, связанными с очередностью рождения ребенка-инвалида. Размеры вычета, связанные с очередностью рождения ребенка, следующие:

- 1 400 рублей – на первого ребенка;

- 1 400 рублей – на второго ребенка;

- 3 000 рублей – на третьего и последующих детей.

Сказанное выше означает, что вычет родителю или усыновителю на ребенка-инвалида, родившегося первым или вторым, составит 13 400 рублей (1 400 рублей + 12 000 рублей) в месяц, а на ребенка-инвалида, родившегося третьим или следующим, — 15 000 рублей (3 000 рублей + 12 000 рублей).

Вычет предоставляется обоим родителям.

По истечении даты, до которой установлена инвалидность ребенку, право на вычет в размере 12 000 рублей (6 000 рублей) сохраняется за гражданином только при подаче новой справки, подтверждающей установление категории «ребенок-инвалид» по результатам переосвидетельствования. Если же новая справка работником не будет представлена, то ему полагается вычет в общем порядке, то есть в сумме, относящейся к «порядковому» номеру ребенка в семье исходя из дат рождения детей.

Законодательно установлен предельный размер дохода родителя (усыновителя, опекуна) ребенка-инвалида, при достижении которого вычет не предоставляется. Этот предельный размер составляет 350 тысяч рублей. Поэтому, как только доход родителя по налоговой ставке 13 процентов достигает указанного предельного размера в налоговом периоде (он равен календарному году), предоставление вычета прекращается до следующего налогового периода.

В двойном размере вычет на ребенка-инвалида предоставляется:

- единственному родителю (приемному родителю) по его заявлению до тех пор, пока он не вступит в брак. Месяц, в котором состоится бракосочетание, будет последним месяцем предоставления вычета в двойном размере. Родитель считается единственным, если второго родителя у ребенка нет по причине смерти, безвестного отсутствия или если в свидетельстве о рождении ребенка указан только один родитель. Не относится к таким случаям отсутствие зарегистрированного брака между родителями;

- одному из родителей, если второй родитель напишет заявление об отказе от получения налогового вычета;

- единственному усыновителю, опекуну, попечителю (то есть, если у ребенка-инвалида только один родитель, опекун, усыновитель, то он получает удвоенный вычет).

Рассмотрим три примера.

Пример 1. У гражданки Н. имеется муж и три родных несовершеннолетних ребенка, из которых младший сын — инвалид. Вычет указанной гражданки на сына-инвалида составит 15 000 рублей (3 000 рублей, так как сын является третьим ребенком, и 12 000 рублей – вычет на ребенка-инвалида). Точно такой же вычет получит муж гражданки Н.

Пример 2. Гражданка С. является единственным опекуном девочки-инвалида 7 лет, других детей у нее нет.

Сумма вычета гражданки С. составит (1 400 рублей + 6 000 рублей) х 2 = 14 800 рублей,

где:

- 1 400 рублей – вычет за первого ребенка;

- 6 000 рублей – вычет опекуну на ребенка-инвалида;

- 2 – коэффициент, на который умножается сумма вычета, так как гражданка С. является единственным опекуном.

Пример 3. Работник имеет двоих детей 1996 и 2007 года рождения. Кроме того, он является опекуном ребенка-инвалида 2005 года рождения.

Несмотря на то, что работнику на ребенка 1996 года рождения вычет на детей не полагается, для целей применения рассматриваемого вычета он считается первым. Вторым является ребенок-инвалид 2005 года рождения, третьим — ребенок 2007 года рождения.

Работнику на ребенка-инвалида, над которым он осуществляет опекунство и который считается вторым по счету, предоставляется вычет в сумме 7 400 рублей (1 400 рублей + 6 000 рублей), на третьего же ребенка вычет равен 3 000 рублей. Общая сумма вычета на всех детей работника составляет 10 400 рублей (7 400 рублей + 3 000 рублей) до того момента, пока его доход с начала года не достигнет 350 000 рублей.

Как возместить вычеты, если гражданин не получал их в течение года

Если на протяжении года человек не получал подобный вид помощи, при этом он имеет законные основания воспользоваться ними, порядок действий должен быть следующим:

- в конце отчетного года нужно заполнить бумагу по форме 3-НДФЛ;

- заказать справку с места трудовой деятельности о доходах и удержанных налогах за прошедший год;

- добавить к пакету документ, подтверждающий право получения такого типа льготы;

- отнести собранные бумаги в налоговую структуру по месту регистрации.

Кроме того, к основному пакету бумаг следует приложить заполненное собственноручно заявление. Как правило, после рассмотрения поданных бумаг, гражданину на протяжении одного месяца возвращают положенные средства. При этом нужно отметить, в том случае, когда инспектором проводится камеральная проверка, возврат денег может затянуться до четырёх месяцев. Причина тому длительность выполнения камеральной проверки. Как правило, процесс проверки поданных бумаг занимает до трех месяцев, еще месяц уходит на перечисление денег, в случае положительного решения.

Возмещение вычета на детей позволяет родителям сэкономить бюджет. Поэтому таким преимуществом непременно стоит воспользоваться.

Письмо Департамента налоговой политики Минфина России от 6 октября 2021 г. N 03-04-05/80731 О предоставлении стандартного налогового вычета на детей по НДФЛ

11 октября 2021

Вопрос: Моему ребенку исполнится 18 лет в ноябре 2021 года. До июня 2022 года он продолжит обучение в средней школе. Прошу пояснить, могу ли я получить в 2022 году стандартный вычет по НДФЛ на данного ребенка и до какого периода: до момента окончания и обучения в школе или до декабря 2022 года включительно? Должна ли я в целях получения такого вычета предоставить работодателю справку из школы о том, что данный ребенок там обучается?

Ответ: Департамент налоговой политики рассмотрел обращение по вопросу предоставления стандартного налогового вычета на детей по налогу на доходы физических лиц и в соответствии со статьей 342 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

Стандартные налоговые вычеты по налогу на доходы физических лиц предоставляются налогоплательщику в порядке и с учетом особенностей, предусмотренных статьей 218 Кодекса.

Так, согласно подпункту 4 пункта 1 статьи 218 Кодекса стандартный налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в установленном размере.

Согласно абзацу одиннадцатому подпункта 4 пункта 1 статьи 218 Кодекса стандартный налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

При этом абзацем восемнадцатым подпункта 4 пункта 1 статьи 218 Кодекса установлено, что уменьшение налоговой базы производится с месяца рождения ребенка (детей), или с месяца, в котором произошло усыновление, установлена опека (попечительство), или с месяца вступления в силу договора о передаче ребенка (детей) на воспитание в семью и до конца того года, в котором ребенок (дети) достиг (достигли) возраста, указанного в абзаце одиннадцатом подпункта 4 пункта 1 статьи 218 Кодекса, или истек срок действия либо досрочно расторгнут договор о передаче ребенка (детей) на воспитание в семью, или смерти ребенка (детей). Налоговый вычет предоставляется за период обучения ребенка (детей) в организации, осуществляющей образовательную деятельность, включая академический отпуск, оформленный в установленном порядке в период обучения.

Из указанных норм следует, что стандартный налоговый вычет предоставляется до конца года, в котором ребенку исполнилось 18 лет или 24 года, если ребенок обучается. Однако если ребенок обучается, то предоставление стандартного налогового вычета ограничивается периодом обучения ребенка в организации, осуществляющей образовательную деятельность.

Таким образом, если ребенку родителя в ноябре 2021 года исполнилось 18 лет, то право на предоставление стандартного налогового вычета на ребенка продолжает распространяться до конца текущего года.

По истечении года, в котором ребенку исполнилось 18 лет, то есть с 1 января следующего года, предоставление стандартного налогового вычета учащемуся очной формы обучения ограничивается периодом его обучения в организации, осуществляющей образовательную деятельность.

При этом налоговый вычет действует до месяца, в котором доход налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации), исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 Кодекса) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 рублей. Начиная с месяца, в котором указанный доход превысил 350 000 рублей, налоговый вычет, предусмотренный указанным подпунктом, не применяется (абзацы шестнадцатый и семнадцатый подпункта 4 пункта 1 статьи 218 Кодекса).

Согласно пункту 3 статьи 218 Кодекса стандартный налоговый вычет предоставляется налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

| Заместительдиректора Департамента | Р.А. Лыков |

Порядок предоставления налогового вычета на ребенка-инвалида

Социальные органы могут потребовать дополнительные документы, потому как это зависит от оформляемой льготы. Преимущества и недостатки При оформлении льгот можно столкнуться с некоторыми проблемами. Льгота транспортного налога существует не во всех областях, и не все инвалиды могут ее получить.

Так же это занимает длительное время на подачу документов, или же на сбор всех нужных документов. Преимуществом же будет то, что инвалидам, которые смогли получить льготу, не нужно будет оплачивать налог на транспорт, или же получить скидку, что в разы сократит расходы из семейного бюджета. Транспортный налог является необходимостью, так как обеспечивает нужный уровень жизнеспособности бюджетных организаций. Не для всех граждан данная плата может показаться посильной, в частности, для семей, в которых воспитывается ребенок-инвалид.

Внимание

К таким документам, в частности, относятся:

- заявление на вычет на ребенка-инвалида;

- свидетельство о рождении ребенка-инвалида;

- свидетельства о рождении предыдущих детей (если ребенок-инвалид является третьим или последующим ребенком);

- справка об установлении инвалидности (Приложение № 1 к Приказу Минздравсоцразвития от 24.11.2010 № 1031н).

Обращаем внимание, что ежегодно получать от работника новое заявление на вычет не требуется (Письмо Минфина России от 26.02.2013 № 03-04-05/8-131). Работник сам должен сообщать работодателю, если условия предоставления вычетов изменятся

А вот справку об установлении инвалидности нужно обновлять по мере того, как истечет срок действия старой справки.

Иные документы представляются в зависимости от конкретных обстоятельств.

Образец заявления для предоставления налогового вычета на ребенка

Директору ООО «Весна»

И.Н. Киселеву

от инженера

Спиридонова К.Г.

Заявление

Прошу предоставить мне с 1 января 2019 г. стандартный налоговый вычет за каждый месяц налогового периода по моим доходам в соответствии с пп.4 п.1 ст 218 НК РФ, на моего ребенка (дата рождения и ФИО) в размере 1 400 руб. в месяц.

Документ, подтверждающий мое право на налоговый вычет на ребенка, прилагаю (копия свидетельства о рождении № ___)

«02» февраля 2020 года Подпись ___________ Спиридонов К.Г.

Когда подаются документы на вычет и возможен ли перерасчет налогооблагаемой базы?

- В случае рождения ребенка, сотрудник может сдать работодателю заявление, свидетельство о рождении. Вычет задействуют с момента его рождения.

- При устройстве на работу также следует сразу представить свидетельство о рождении, написать заявление и предоставить справку 2-НДФЛ от предыдущего работодателя.

- Когда трудоустроенный сотрудник не сразу предоставил документы, но до декабря текущего года, бухгалтерия должна произвести перерасчет НДФЛ за этот год.

Если родители не состоят в браке (гражданский) или разведены

ЕЕсли нет регистрации брака между родителями, то второй родитель может получить вычет при предоставлении документа, который подтверждает нахождение ребенка на его обеспечении:

- копия решения суда с указанием — с кем проживает ребенок

- справка о прописке (регистрации ребенка) по месту жительства родителя

- соглашение родителей (нотариальное) об уплате алиментов

- нотариальное соглашение родителей о детях (с кем остается ребенок).

Даже родитель лишенный родительских прав может рассчитывать на СНВ

Важно одно условие – этот родитель обеспечивает ребенка

Как получить двойной вычет на ребенка?

При желании родителей (усыновителей) один из них может получить двойной вычет, для этого достаточно предоставить заявление об отказе другого родителя на предоставление такого вычета. Ежемесячно отказавшийся родитель предоставляет справку о доходах 2-НДФЛ. Обязательное условие для такой передачи права вычета – наличие дохода, облагаемого НДФЛ. Безработный, к примеру, не может передать свое право вычета супруге или супругу.

Также в двойном размере положен вычет матери-одиночке. Поэтому, чтобы получить налоговый вычет на ребенка в двойном размере требуются дополнительные документы:

- справка (форма 25), подтверждающая статус матери-одиночки из ЗАГСа или

- заявление об отказе в вычете и справка 2 НДФЛ (ежемесячно) отказавшегося родителя

- заявление второго родителя на предоставление 2-ого налогового вычета на ребенка.

Двойной стандартный налоговый вычет как и обычный применяется до определенного совокупного годового дохода. А именно, до месяца, когда заработная плата с начала года достигла 350 тыс. руб.

Вычет в двойном размере единственному родителю

Определения «единственный родитель» в законодательстве РФ нет. Но Минфин поясняет, что родитель не является единственным, когда другой родитель жив. То есть семья с не зарегистрированным браком, был развод и пр. Лишение родительских прав 2-го супруга также не признает первого супруга единственным родителем. Чтобы подтвердить отсутствие второго родителя нужно предоставить 1 из следующих документов:

- решение суда, признающее, что родитель пропал безвести;

- свидетельство о рождении, с указанием одного родителя;

- свидетельство о смерти одного из родителей;

- справка ЗАГСа (форма 25), подтверждающая, что второй родитель записан в свидетельство о рождении со слов матери.

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

- при рождении малыша;

- со дня трудоустройства.

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС. Инспекция выплатит ему компенсацию за два прошедших года.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

- Заполнить налоговую декларацию. Сделать это можно на официальном сайте либо обратиться за помощью специалистов. Услуга специалиста будет платная. Заполнить документ самостоятельно можно бесплатно. Сайт содержит подробную инструкцию по оформлению.

- Взять справку 2 – НДФЛ у работодателя. Если у заявителя несколько мест труда, справки требуется взять в каждом из них.

- Собрать остальную требуемую документацию.

- Предоставить пакет бумаг специалисту ИФНС.

- Написать два заявления:

- на возврат денег;

- о переводе средств на банковский счёт.

- Если вся документация собрана правильно, специалист принимает ее.

- В течение двух месяцев проводится камеральная проверка. В это время заявителя могут вызвать в инспекцию для разрешения спорных вопросов.

- Если принято положительное решение по выплате компенсации, в течение месяца на банковский счёт получателя переводят деньги.

- При отказе плательщик НДФЛ вправе оспорить решение инспекции в судебной инстанции.

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По – прежнему, самым широко используемым вариантом остается личное обращение.

Как получить вычет на ребенка

Правами на получение стандартных вычетов на детей обладают не только родители. Воспользоваться льготами при налогообложении могут и иные лица, принимающие участие в воспитании. К ним относятся приемные родители, попечители, опекуны, а также супруги указанных лиц, на попечении которых находится ребенок. Обычно получение налогового вычета на ребенка осуществляется по месту работы. Для того чтобы воспользоваться подобным правом, необходимо знать, какие документы нужны для вычета на детей.

НК РФ не содержит универсального перечня документов на получение налогового вычета на ребенка. Для каждой ситуации действуют разные требования. В зависимости от того, кем гражданин приходится по отношению к детям, и от статуса самого ребенка, могут быть затребованы следующие документы:

- свидетельство о рождении;

- копия паспорта заявителя;

- документы об усыновлении;

- справки о наличии инвалидности, ее степени;

- акты о назначении опекунства;

- справки их учебных учреждений, подтверждающих дневную форму обучения.

Пример 4. Какие документы для получения стандартного вычета на детей могут потребоваться следующим лицам? У гражданина Петрова Е. Н. и его супруги находятся на попечении 2 приемных ребенка 8 и 4 лет. Гражданка Белова А. Н. воспитывает дочь, являясь матерью-одиночкой по причине смерти отца девочки. В отделе кадров с указанных работников могут быть затребованы следующие документы:

- Петров Е. Н. и его супруга для получения вычетов в размере 2800 рублей каждому должны предъявить акты о попечительстве.

- Белова А. Н. вправе претендовать на 2-й стандартный вычет в размере 2800 рублей на своего ребенка, предоставив копии паспорта, свидетельства о рождении и свидетельства о смерти супруга.

Так как получить вычет на ребенка? Данная льгота предоставляется по месту работы гражданина. Причем при наличии нескольких работодателей выбирается лишь один из них.

На имя руководства необходимо предоставить заявление на налоговый вычет на детей в произвольной форме. Как правило, в нем указывается количество детей, их даты рождения, социальные статусы при необходимости, также заявитель ссылается на положения ст. 218 НК РФ. Заявление на вычет на детей нет необходимости дублировать по одному месту работы ежегодно. Один и тот же документ может действовать несколько лет до изменения обстоятельств (например, до достижения ребенком определенного возраста).

Вычет на ребенка по предоставленным документам осуществляется с момента начала трудовой деятельности у данного работодателя. Если сотрудник приступил к работе не с начала года, то должен предоставить справку 2-НДФЛ о полученных доходах в иных местах службы. В случае, если сотрудник с начала года до момента трудоустройства нигде не работал, вычеты должны быть предоставлены и без указанной справки.

Если же по каким-либо причинам гражданин не смог воспользоваться вычетами на детей по НДФЛ, или получил льготы не в полном объеме, он может заявить о возмещении расходов по окончании года в налоговой инспекции. Для этого следует предоставить справку о доходах с указанием удержанного налога, подтверждающие документы на детей и декларацию по форме 3-НДФЛ.

Пример 5. Сотрудник Герасимов А. Н. имеет на иждивении двух детей 6-ти и 3-х лет. При этом один их них является инвалидом. По месту работы Герасимов предоставил для вычета на ребенка документы: копию паспорта и свидетельства о рождении детей. Руководство ежемесячно предоставляло Герасимову А. Н. льготы по уплате подоходного налога в размере 2800 рублей, так как справка о том, что один из детей является инвалидом, предъявлена не была.

По истечении года Герасимов А. Н. может обратиться в налоговую инспекцию с заявлением о возмещении излишне уплаченного НДФЛ, так как вычет на ребенка-инвалида использовался не полностью. На основании предоставленных документов и декларации 3-НДФЛ работнику может быть возвращена удержанная ранее сумма налога до 16 536 рублей.

Какие доходы могут быть полностью освобождены от обложения налогами

Есть 7 позиций по доходам, которые могут быть полностью освобождены от необходимости уплачивать за них налог:

- Компенсация за санаторно-курортное лечение (кроме туристических путевок).

- Оплата медицинских услуг, в том числе – за счет некоммерческих организаций.

- Призы за победы в паралимпийских соревнованиях и других спортивных мероприятиях подобного типа.

- Компенсация за средства реабилитации и содержание собак-проводников.

- Компенсация за приобретенные лекарства по назначению врача, но не более 4 тысяч рублей в год.

- Материальная помощь от ООИ, не более 4 тысяч в год.

- Подарки и материальная помощь инвалидам и вдовам инвалидов Великой Отечественной войны в сумме не более 10 тысяч рублей в год.

Подарки инвалидам войны не облагаются налогом

Какие документы нужны для налоговой

Уменьшение НДФЛ предоставляется на основании заявления и пакета документов. Если физическое лицо имеет одновременно несколько мест работы, то ему необходимо выбрать одного работодателя, так как использовать льготу можно только в одном месте работы.

Набор документов и их копий:

- свидетельство о рождении, его копия;

- исполнительный лист, соглашение на уплату алиментов;

- паспорт;

- справка с других мест работы;

- свидетельство о регистрации брака;

- справка из ЖКХ о составе вашей семьи.

Заявление на налоговый вычет

Образец заявления в одинарном и двойном размере вы можете получить на своей работе, налоговой инспекции или скачать его здесь: