Как заполнить раздел 8 в декларации по ндс

Содержание:

- Пример проверки заполнения строки 170 (с отражением по бухсчетам)

- Пример заполнения строки 130 с отражением по бухсчетам

- Строка 170 декларации НДС — что отражается

- Справочник Бухгалтера

- Почему ФНС потребует пояснений

- 3.Проверка Раздела 3

- Порядок заполнения декларации по ндс

- Строка 130 декларации по НДС: как проверить

- Исходящий НДС – «продают», а входящий – «покупают»

Пример проверки заполнения строки 170 (с отражением по бухсчетам)

В 1 квартале 2019 года компания получила аванс от покупателя — 50% от суммы договора в размере 590 000 руб., в т. ч. НДС 20%. Реализация была произведена в соответствии с договором единой отгрузкой во 2 квартале 2019 году на сумму 1 180 000 руб., в т. ч. НДС 20%.

Разнести указанные условия по бухгалтерским счетам, показать их поквартальное отражение в анализе счета 68.2 и декларациях по НДС.

590 000,00 / 120 × 20 = 98 333,33 — сумма НДС с предоплаты.

1 180 000,00 / 120 × 20 = 196 666,67 — сумма НДС с отгрузки.

196 666,67 – 98 333,33 = 98 333,33 — НДС с реализации к уплате в бюджет.

В последнее время ИФНС часто шлёт требование о том, что выявлены несоответствия при заполнении строк 070 и 170 раздела 3 декларации по НДС. Звучит оно примерно так :

«….сообщает, что в ходе проведения камеральной налоговой проверки на основе Налоговая декларация по налогу на добавленную стоимость,

(наименование налоговой декларации (расчета)) (номер корректировки 0), представленной Вами за 1 квартал 2018 года, в которой

Начнём с теории:

Моментом определения налоговой базы является день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав (подп. 2 п. 1 ст. 167 НК РФ). Соответственно возникает обязанность выставить счёт-фактуру на аванс (п. 3 ст. 168 НК РФ)

Теперь к практике :

Давайте возьмём для примера, что в 4 квартале 2017 года мы получили аванс в размере 1 180 00 рублей, в том числе НДС 180 000 рублей. Мы не будем здесь рассматривать исключения, связанные с экспортом, ставкой НДС 10%, реализациями без НДС и т.п.

Суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав и соответствующие суммы налога отражаются в графах 3 и 5 Налоговой декларации по НДС по строке 070.

Чтобы проверить правильность заполнения строки 070 Налоговой Декларации по НДС нам нужно :

Определить сумму авансов, полученных с НДС , а это :

Д 51 К 62.02.22.32 – там должен быть наш аванс 1 180 000

Проверить начислен ли НДС с аванса

Д 76АВ К68.02 – 180 000 рублей

Проверить контрольные соотношения. Всегда (при отсутствии нетипичных ситуаций), должно быть выполнено следующее соотношение:

62.Авансы*18/118= 76АВ

Проверить заполнение строки 070 в Налоговой Декларации:

Стр.070 дек.

Д 76АВ К 68.02

180000

Что касается строки 170, то её мы заполним в период реализации товаров, работ , услуг, с предоплаты которых был и отражен аванс по строке 070. Реализация может быть как в этом же квартале, так и через несколько периодов. И это вполне нормальная ситуация. В нашем случае- реализация прошла в 1 квартале 2017 года. Однако, ИФНС считает, на всякий случай, необходимым послать требование и убедиться, что строки 070 и 170 заполнены корректно.

Итак в момент реализации у нас происходит зачёт аванса : Д 62.02 К 62.01 1 180 000 руб., Начисление НДС с реализации : Д 90.03 К68.02 180 000 руб. И принятие к вычету НДС, ранее исчисленного с аванса : Д68.02 К 76АВ.

Стр.170 дек.

Д 68.02К 76АВ

180000

Итак, после того как Вы убедились, что Декларация заполнена корректно и авансы, принятые к вычету по строке 170 в текущей декларации, были отражены в одной из предыдущих Деклараций по строке 070, можно написать ответ.

Доводим до вашего сведения, что расхождения по суммам начисленного НДС с авансов полученных (строка 070 декларации по НДС) с суммами НДС с авансов, принимаемых к вычету при отгрузке товаров (работ, услуг) (строка 170 декларации по НДС) объясняются тем, что предоплата и отгрузка приходятся на разные налоговые периоды, т.е. получение аванса и отгрузка товаров отражаются в разных налоговых декларациях за соответствующие периоды.

Таким образом, начисление НДС с аванса и его отражение по строке 070 было произведено в 4 квартале 2016 года. (подп. 2 п. 1 ст. 167 НК РФ, п. 3 ст. 168 НК РФ) . Принятие к вычету НДС, исчисленного с суммы аванса и отраженного в декларации за период получения аванса, производится в декларации за период отгрузки. Отгрузка была произведена в 1 квартале 2018 года. Соответственно и принятие НДС к вычету отражено по строке 170 Налоговой декларации по НДС в 1 квартале 2018 года.

Если ИФНС проведёт анализ всех представленных налоговых деклараций по НДС с момента государственной регистрации нашей компании, то удостоверится в отсутствии расхождений между строками 07 и 170.

Пример заполнения строки 130 с отражением по бухсчетам

Условия

Компания 22.11.2019 перечислила своему поставщику предоплату в размере 472 000 руб., включая НДС 20 %. Условие об уплате аванса есть в договоре купли-продажи. Поставщик предоставил компании авансовый счет-фактуру. Товар был получен 05.02.2020 на сумму 944 000 руб., в т. ч. НДС 20 %, с правильно заполненными документами от поставщика.

Задание

Разнести данные по бухгалтерским счетам и проверить их поквартальное отражение в анализе счета 68.2 и в декларациях по НДС.

Расчеты

472 000 / 120 × 20 = 78 667 — НДС, выделенный поставщиком в авансовом счете-фактуре.

944 000 / 120 × 20 = 157 333 — НДС при получении товара.

157 333 – 78 667 = 78 666 — НДС к уплате в бюджет после оприходования товара.

Решение

|

Дебет |

Кредит |

Сумма (руб.) |

Отражение в декларации |

||

|

4-й квартал 2019 года |

|||||

|

472 000 |

Перечислен аванс |

||||

|

76.ВА |

78 667 |

Гр. 3 стр. 130 |

Предъявлено право вычета |

||

|

1-й квартал 2020 года |

|||||

|

786 667 |

Гр. 3 стр. 010 |

Получен товар |

|||

|

157 333 |

Отражен НДС с оприходованного товара |

||||

|

157 333 |

Гр. 5 стр. 010 |

Отражен НДС с прихода товара |

|||

|

472 000 |

Зачтен уплаченный аванс |

||||

|

76.ВА |

78 667 |

Гр. 5 стр. 090 |

Восстановлен НДС с уплаченного аванса |

Анализ счета 68.2 за 4-й квартал 2019 года

Подпишитесь на рассылку Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

|

Счет |

Дебет |

Кредит |

|

Сальдо на начало периода |

||

|

76.ВА (стр. 130) |

78 667 |

|

|

Обороты за период |

78 667 |

Анализ счета 68.2 за 1-й квартал 2020 года

|

Счет |

Дебет |

Кредит |

|

Сальдо на начало периода |

||

|

157 333 |

||

|

76.ВА (стр.090) |

78 667 |

|

|

Обороты за период |

157 333 |

78 667 |

|

Сальдо на конец периода |

78 666 |

Если покупатель уплатил аванс поставщику товара, работ или услуг, то поставщик в течение 5 дней выставляет ему авансовый счет-фактуру. После этого при наличии условия о предоплате в договоре купли-продажи и документов об уплате указанного аванса у покупателя появляется право применить вычет НДС.

Если компания использует свое право на налоговый вычет, то размер включенного в уплаченный аванс НДС она покажет по строке 130 раздела 3 декларации по НДС.

После получения от поставщика товара, работ или услуг по договору покупателю нужно восстановить НДС, указав его размер по строке 090.

Еще больше материалов по теме — в рубрике «НДС».

Строка 170 декларации НДС — что отражается

Расположение строки 170 в декларации по НДС и ее расшифровка

Строка 170 декларации по НДС находится во второй части раздела 3 «Налоговые вычеты» (приказ ФНС от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС РФ от 20.12.2016 № ММВ-7-3/696@), по этой строке отражается один из вычетов, положенный продавцу.

Расшифровка стр. 170 декларации по НДС выражена в ее наименовании: «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая вычету у продавца с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг)».

Из указанного наименования складывается следующий алгоритм действий продавца:

- Продавец получает предварительную оплату от покупателя, полную или частичную (это является условием их договора).

- Он выделяет с этого аванса сумму НДС (подп. 2 п. 1 ст. 167 НК РФ).

- В течение пяти дней после получения аванса продавец обеспечивает покупателю право на вычет, предоставив ему авансовый счет-фактуру на полученную сумму с указанным в нем размером налога (п. 3 ст. 168 НК РФ) и уплачивает данную сумму налога в бюджет.

- После этого у компании возникает право на получение вычета в данном размере (п. 8 ст. 171 НК РФ) позднее, тогда, когда она отгрузит товар, выполнит работы ли окажет услуги (п. 6 ст. 172 НК РФ), создав при этом счет-фактуру в момент отгрузки (подп. 2 п. 1 ст. 168 НК РФ).

- Только после выполнения всех перечисленных процедур продавец имеет право заполнить стр. 170 в декларации по НДС.

Проверка правильности заполнения строки 170, связь ее со стр. 070

Как видим, последовательность выполнения условий для заполнения строки 170 довольно проста. Поэтому налоговикам достаточно легко ее проверять. Сейчас эта проверка автоматизирована.

Дело в том, что показатели стр. 070 и 170 декларации по НДС тесно взаимосвязаны (п. 38.16 Порядка заполнения декларации по НДС: по строке 070 поставщик показывает суммы полученного аванса и размер НДС с него к уплате в бюджет. А после отгрузки он получает право на вычет этих же сумм налога.

Если отгрузка проходит несколькими партиями, то и вычет по НДС идет частями. Это может происходить в разные отчетные периоды, но в итоге сумма вычета по строке 170 по конкретной отгрузке должна соответствовать размеру уплаты начисленного налога в бюджет по выставленному прежде авансовому счету-фактуре:

- если отгрузка по сумме равна или превышает размер предоплаты, то величина вычета равна начисленной с предоплаты сумме налога;

- если отгрузка происходит на сумму меньше, чем поступивший аванс, тогда налог к вычету соответствует величине отгрузки.

При получении предоплаты и совершении отгрузки в одном квартале Минфин и ФНС РФ настаивают на обязательном отражении этих операций в обеих строках — 070 и 170 декларации по налогу.

Пример проверки заполнения строки 170 (с отражением по бухсчетам)

Разнести указанные условия по бухгалтерским счетам, показать их поквартальное отражение в анализе счета 68.2 и декларациях по НДС.

Справочник Бухгалтера

КодерНаЧас

здравствуйте всем. сильно не пинайте и к гл. буху не отправляйте.

собственно хочется понять откуда в Декларацию НДС в раздел 3 строка 80 — попадает сумма.

вот что там написано: По строке 080 отражается сумма налога, исчисленная налоговым агентом по отгруженным за данный налоговый период товарам (выполненным работам, оказанным услугам, переданным имущественным правам).

везде где искал примерно тоже самое написано.

вроде бы все понятно — но мне хочется явно понять с каких счетов собирается и с какими отборами — задача выяснить какие документы сформировали эти суммы.

Джордж1

Если глянуть анализ счета 68,02, по кредиту с какими счетами корреспондирует?

КодерНаЧас

(1)с19.03517676.0276.АВ90.0391,02

ale-sarin

Конфу бы озвучили.А вообще что-то типа регистра накопления НДСЗаписиКнигиПродаж или НДСПродажи.

КодерНаЧас

бухгалтерия 2.0

Джордж1

Есть такой документ Регистрация сч/ф налогового агента — есть у вас такие?

КодерНаЧас

(5) нет нет такого документа

ale-sarin

(4) регистр из (3) посмотрели?Там есть измерение “ВидЦенности”, это перечисление.Посмотрите на его значения.А также у договора есть реквизит УчетАгентскогоНДС

КодерНаЧас

(7) вот спасибо, так спасибо. в НдС продажи — оказались записи сф выданных с “Вид ценности” — СуммыСвязанныеСРасчетамиПоОплате.на сумму НДС которая встает как раз в строке 80.Спасибо всем.

Попробуйте новый бесплатный сервис для быстрого анализа кода типовых конфигураций 1c-api.com

ВНИМАНИЕ! Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку “Обновить” в браузере. Тема не обновлялась длительное время, и была помечена как архивная

Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят!

Тема не обновлялась длительное время, и была помечена как архивная. Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят!

Каждый час на Волшебном форуме бывает более 2000 человек.

КодерНаЧас

здравствуйте всем. сильно не пинайте и к гл. буху не отправляйте.

собственно хочется понять откуда в Декларацию НДС в раздел 3 строка 80 — попадает сумма.

вот что там написано: По строке 080 отражается сумма налога, исчисленная налоговым агентом по отгруженным за данный налоговый период товарам (выполненным работам, оказанным услугам, переданным имущественным правам).

везде где искал примерно тоже самое написано.

вроде бы все понятно — но мне хочется явно понять с каких счетов собирается и с какими отборами — задача выяснить какие документы сформировали эти суммы.

Джордж1

Если глянуть анализ счета 68,02, по кредиту с какими счетами корреспондирует?

КодерНаЧас

(1)с19.03517676.0276.АВ90.0391,02

ale-sarin

Конфу бы озвучили.А вообще что-то типа регистра накопления НДСЗаписиКнигиПродаж или НДСПродажи.

КодерНаЧас

бухгалтерия 2.0

Джордж1

Есть такой документ Регистрация сч/ф налогового агента — есть у вас такие?

КодерНаЧас

(5) нет нет такого документа

ale-sarin

(4) регистр из (3) посмотрели?Там есть измерение “ВидЦенности”, это перечисление. Посмотрите на его значения.А также у договора есть реквизит УчетАгентскогоНДС

КодерНаЧас

(7) вот спасибо, так спасибо. в НдС продажи — оказались записи сф выданных с “Вид ценности” — СуммыСвязанныеСРасчетамиПоОплате.на сумму НДС которая встает как раз в строке 80.

Строка 080 декларации НДС — что отражается

Спасибо всем.

TurboConf 5 — расширение возможностей Конфигуратора 1С

ВНИМАНИЕ! Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку “Обновить” в браузере. Тема не обновлялась длительное время, и была помечена как архивная

Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят!

Тема не обновлялась длительное время, и была помечена как архивная. Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят!

Каждый час на Волшебном форуме бывает более 2000 человек.

Почему ФНС потребует пояснений

Остальные показатели сверяются уже после того, как расчет принят. Тем не менее если какие-то контрольные соотношения не будут выполняться, налоговый орган направит плательщику требование о представлении пояснений. Получив такое требование, вы должны в течение шести рабочих дней отправить квитанцию о приеме, а в течение следующих пяти рабочих дней пояснить расхождения или внести исправления в расчет.

Пояснения или исправления потребуются в следующих случаях:

- Суммы страховых взносов по всем видам страхования, указанные в разделе 1, не равны сумме взносов по всем применяемым тарифам, указанным в приложении 1 раздела 1 (см. табл., блок 3).

- Сумма выплат и иных вознаграждений в подразделе 1.1 приложения 1 раздела 1 не равна сумме выплат по строкам 210 всех подразделов 3.2.1 (см. табл., блок 4).

- База, не превышающая предельную величину (строки 050–051 подраздела 1.1 приложения 1), отличается от базы, на которую начислены взносы на ОПС и которая получена суммированием всех строк 220 подраздела 3.2.1 (см. табл., блок 4).

- Значения строки 060 по всем графам не равны сумме значений строк 061 и 062.

- Выплаты, база и взносы по графе 2 «Всего» (за последние три месяца) не равны сумме граф 3, 4, 5 (1-й месяц + 2-й месяц + 3-й месяц; см. табл., блок 5).

Также ФНС проконтролирует, чтобы в отношении каждого физлица не была превышена предельная величина, то есть чтобы сумма по строке 220 нарастающим итогом с начала года была не больше 876 000 ₽. В самой форме суммы с начала года не отражаются, поэтому начиная с полугодия для расчета предельной величины ФНС будет использовать показатель за предыдущий отчетный период из своей базы.

Начиная с полугодия ФНС будет сверять нарастающим итогом и другие показатели. Так, во всех подразделах приложения 1 и в приложениях 2 и 8–10 значение графы 1 «Всего с начала расчетного периода» должно быть равно сумме показателя графы 1 за предыдущий период (хранится в базе ФНС) и значения графы 2 «Всего» (за последние три месяца отчетного периода).

Таблица. Контрольные соотношения в расчете по страховым взносам (письмо ФНС от 13.03.2017 № БС-4-11/4371@)

Поделиться Выпуск № 33, июнь 2017 Оформление торговых операций по новому порядку Интернет-торговля: кассы и чеки по новым правилам Александр Лавров На низком старте: шестой набор в «Прямые выплаты» Юлия Скорб Электронные пояснения по НДС: Что? Где? Когда? Алексей Крайнев Действия при получении требования от налоговой Екатерина Костакова Как избежать штрафа за неприменение онлайн-кассы Александр Лавров Сложные случаи признания основных средств Александр Лавров Автозаполнение платежек в Экстерне Эльдар Сафаров Контрольные соотношения в новом расчете по взносам Елена Кулакова

Каждый налогоплательщик имеет право вернуть часть денежных средств, которые пошли на оплату налога НДС. Это указано в статье 171 Налогового Кодекса РФ. Налоговым вычетам по НДС подлежат товары и имущественные права, при ввозе на территорию страны для переработки вне таможенной территории или внутреннего потребления. Также сюда относят товары, которые проходят через территорию РФ без таможенного оформления.

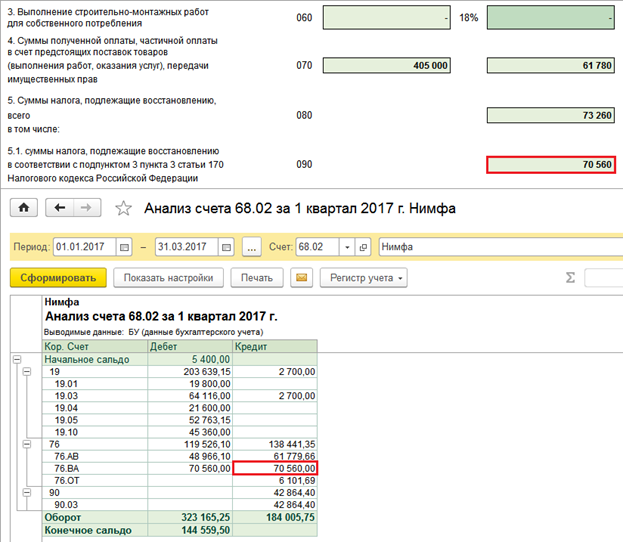

3.Проверка Раздела 3

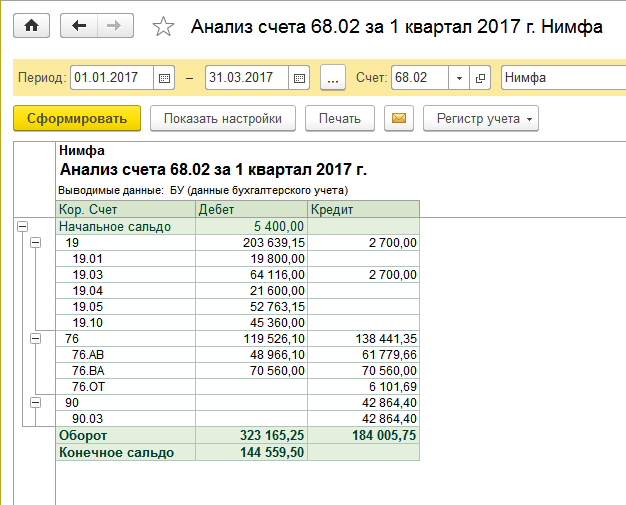

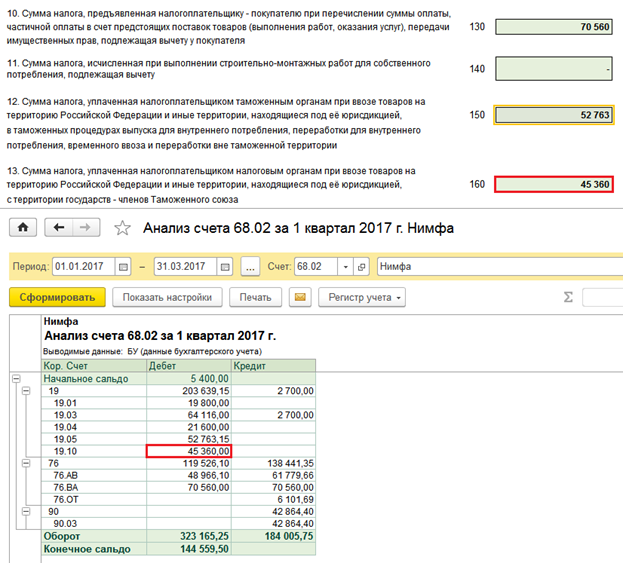

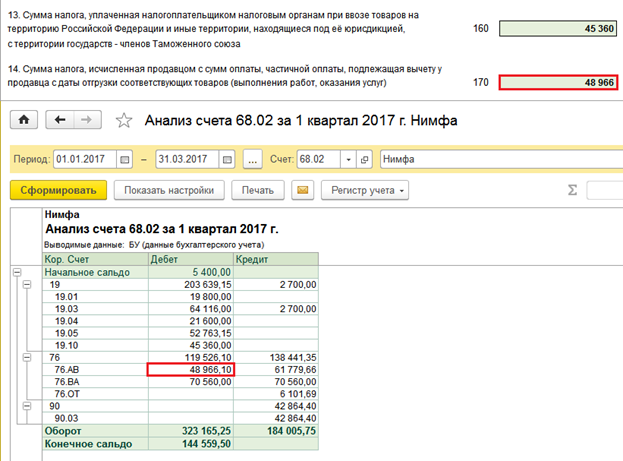

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2017 года отчет выглядит так:

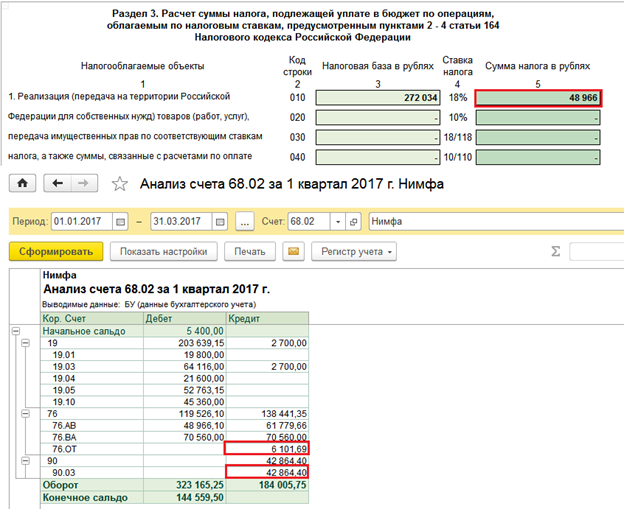

- Строка 010

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

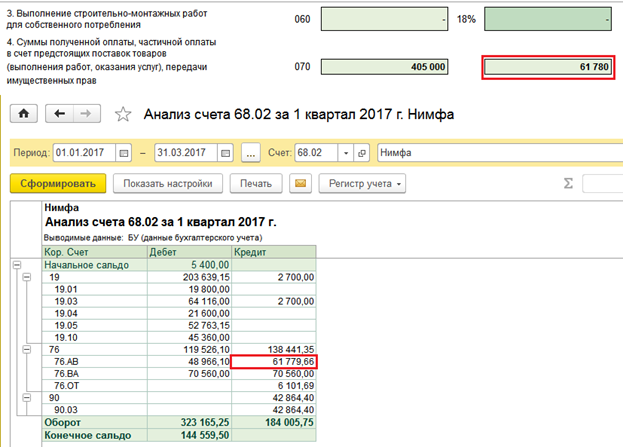

- Строка 70

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

- Строка 080

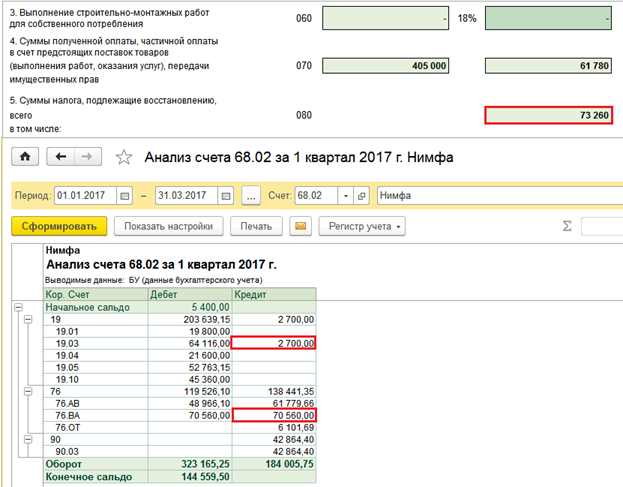

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

- Строка 090

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

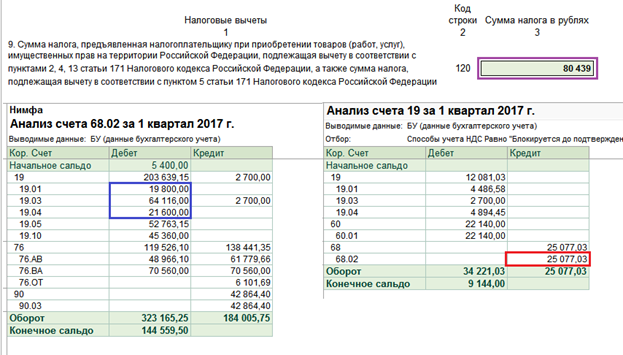

- Строка 120

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

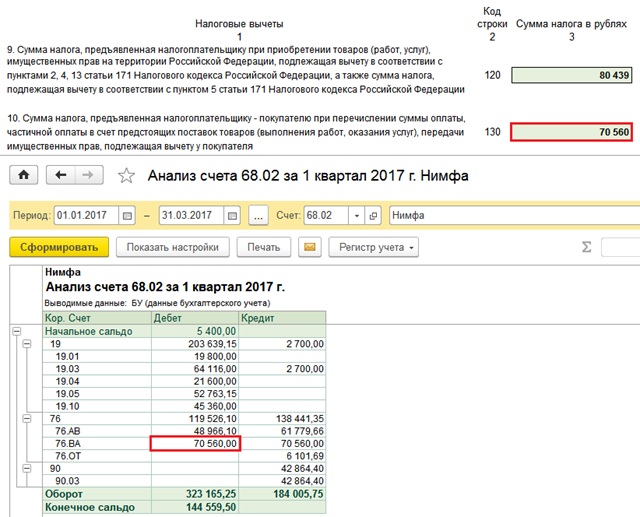

- Строка 130

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

- Строка 150

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

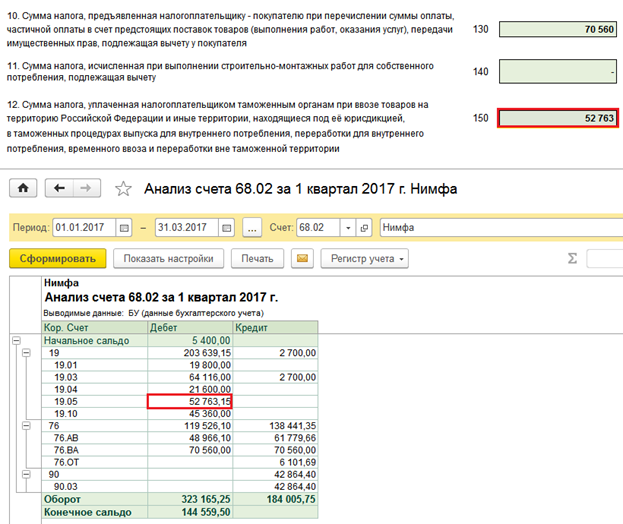

- Строка 160

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

- Строка 170

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

Порядок заполнения декларации по ндс

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Заполнение налоговой декларации по НДС

Актуально на: 27 марта 2017 г.

Налоговая декларация по НДС

Все плательщики НДС обязаны подавать декларации по НДС по итогам каждого квартала (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Декларации могут быть представлены ими в ИФНС только в электронном виде путем передачи по телекоммуникационным каналам связи – ТКС (ст. 163. п. 5 ст. 174 НК РФ ).

Коммерческая организация, которая просто продает и покупает товары (не выполняет обязанности налогового агента по НДС, не совершает экспортных операций, не работает как посредник) должна заполнить в декларации:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3. В нем отражается расчет суммы налога;

- разделы 8 и 9, в которых указываются сведения из книг покупок и книг продаж, соответственно.

Также, возможно, понадобится заполнить раздел 7 налоговой декларации по НДС. В нем отражаются не облагаемые НДС операции, в том числе освобожденные от обложения НДС.

Остальные разделы декларации также имеют свое предназначение и их необходимо заполнять тем налогоплательщикам и налоговым агентам, у которых в прошедшем периоде, были соответствующие операции. Например, если вы выступаете в качестве налогового агента по НДС, то должны будете заполнить еще и раздел 2 декларации.

Порядок заполнения налоговой декларации по НДС

Заполнение налоговой декларации по НДС начинается с титульного листа. Оно происходит по общим правилам (раздел III Порядка заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Здесь внимательнее нужно быть с кодом налогового периода. Поскольку в нем ошибиться, пожалуй, проще всего.

Данные о счетах-фактурах, зарегистрированных в книге покупок, по которым налог принимается к вычету, указываются в разделе 8 (код вида операции, номер и дата счета-фактуры, ИНН и КПП продавца, стоимость покупок по счету-фактуре, сумма НДС, принятая к вычету, и др.). А сведения о счетах-фактурах, зарегистрированных в книге продаж, должны быть отражены в разделе 9 (код вида операции, номер и дата счета-фактуры, ИНН и КПП покупателя, стоимость продаж по счету фактуре, сумма НДС по определенной ставке и др.).

На основании информации, которая содержится в разделах 8 и 9, заполняется раздел 3 декларации. А после раздела 3 можно переходить и к заполнению раздела 1.

Лучше разобраться с тем, как заполнить налоговую декларацию по НДС, поможет образец заполненной декларации по НДС. Он приведен на странице.

Строка 130 декларации по НДС: как проверить

Правильность отражения операций по вычету НДС с авансовых поступлений можно проверить: значение строки 130 должно совпадать с показателем итоговой строки в книге покупок, где зафиксированы счета-фактура, явившиеся основанием для производства налоговых вычетов. В бухучете (в оборотно-сальдовой ведомости) НДС с предоплаты отражается кредитовым оборотом по сч. 76 «НДС с авансов», поскольку начисление НДС по авансам сопровождается проводкой Д/т 68/2 К/т 76/АВ.

Непосредственно в декларации сумма значений строки 130 должна соотноситься с данными строки 090.

Если покупатель не воспользуется правом на вычет при получении авансового счета-фактуры и реализует его при оприходовании поступивших грузов, то заполнять строки 130 и 090 ему не придется. Разберемся, как на практике осуществляется учет операций с авансовыми платежами и оформление строки 130 декларации по НДС.

Пример заполнения строки 130 с отражением операции по счетам бухучета

Компания-покупатель 20.03.2019 перечислила партнеру предоплату 600 тыс. руб. В соглашении о поставке означено условие о перечислении предоплаты. Продавец по получении аванса оформил счет-фактуру и переслал его покупателю. В нем сумма аванса составила 500 тыс. руб. плюс НДС 20% — 100 тыс. руб.

Товар получен 05.04.2019 на сумму 900 тыс. руб., в т. ч. НДС 20% — 150 тыс. руб. (900 000 х 20/120).

Операция началась в 1-м квартале, а закончилась во 2-м. Этот аспект следует учесть. Бухгалтер оформит проводки:

|

Операции |

Д/т |

К/т |

Сумма |

Отметка в декларации по НДС (раздел 3) |

|

1 кв.2019 |

||||

|

Перечислен аванс |

600 000 |

|||

|

Право вычета возникло |

76/АВ |

100 000 |

п. 13 гр. 3 стр. 130 |

|

|

2 кв. 2019 |

||||

|

Получен и оприходован товар |

750 000 |

п.1 гр.3 стр. 010 |

||

|

НДС с оприходованного товара |

150 000 |

|||

|

НДС принят к вычету |

150 000 |

п.1 гр. 5 стр. 010 |

||

|

Зачтен перечисленный аванс |

600 000 |

|||

|

Восстановлен НДС с аванса |

76/АВ |

100 000 |

п. 6.1 гр. 3стр. 090 |

По данным бухучета на конец 1 квартала по дебету сч. 68/2 отражен НДС с предоплаты к вычету 100 000 руб. Эта сумма будет фигурировать при заполнении строки 130 декларации по НДС за 1 квартал.

Допустим, что авансовых операций во 2-м квартале компания не проводила. По окончании квартала в декларации показатель в строке 130 отражаться не будет, поскольку налог с аванса был восстановлен проводкой Д/т 76/АВ К/т 68/2 на сумму 100 000 руб. и зафиксирован уже в строке 090.

Исходящий НДС – «продают», а входящий – «покупают»

Если вы выставляете контрагенту счет-фактуру с выделенной суммой НДС – это и есть исходящий НДС. Покупатель перечислит вам деньги за товары или услуги вместе с НДС, а вы потом эту же сумму НДС должны заплатить в бюджет, если у вас нет входящего НДС, на который можно ее уменьшить.

Когда контрагент выставляет вам счет-фактуру с НДС – это входящий НДС. Вы перечисляете поставщику деньги за товары или услуги вместе с НДС, а потом эту сумму НДС можете вычесть из исходящего налога (ст. 171 НК РФ). Но это возможно только при соблюдении ряда условий. Причем не обязательно делать вычеты в том же квартале, их можно откладывать на срок до трех лет (за некоторыми исключениями). Подробно об условиях принятия к вычету входящего НДС мы рассказали .

Входящий НДС фиксируют в книге покупок, а исходящий – в книге продаж.

Разница между исходящим и входящим налогом за квартал – это та сумма НДС, которую вы должны перечислить в бюджет по итогам квартала. Если исходящий НДС меньше входящего, то есть поставщикам вы заплатили больше налога, чем выставили покупателям, то образуется НДС к возмещению. Эти деньги можно вернуть на счет компании. Но имейте в виду, что налоговики не любят такое и будут придираться. Подробнее об этом читайте в этой статье.

Грамотно используя вычеты по НДС можно существенно снизить налоговую нагрузку организации. Но чтобы обезопасить себя от претензий контролеров, нужно все просчитать и использовать легальные способы снижения налоговой нагрузки на бизнес. Иначе экономия обернется многомиллионными доначислениями и штрафами. 1C-WiseAdvice специализируется на разработке налоговой стратегии. Мы проработаем методы оптимизации с учетом специфики вашего бизнеса и предложим безопасные варианты. Вы сэкономите, не привлекая внимания налоговиков.

Если одна из сторон сделки – не плательщик НДС, то есть применяет специальный режим налогообложения («упрощенку», ЕНВД или работает на патенте) или оформила освобождение от НДС по статье 145 Налогового кодекса РФ, то все выглядит по-другому.

Ситуация 1: Поставщик на общей системе, покупатель на спецрежиме

В этом случае поставщик так же обязан начислять НДС, выставлять покупателю счет-фактуру и перечислять налог в бюджет. Но покупатель не имеет права делать вычет «входящего» НДС, а значит просто оплачивает весь счет с НДС и включает эту сумму в расходы.

Ситуация 2: Поставщик на спецрежиме, покупатель на общей системе налогообложения

В этой ситуации поставщик не будет начислять НДС и выставлять счет-фактуру, и у покупателя на общей системе не будет «входящего» НДС.

Но если поставщик захочет, он имеет право начислить НДС и выставить счет-фактуру. Тогда у него образуется «исходящий» НДС, который он обязан заплатить в бюджет несмотря на спецрежим (п. 5 ст. 173 НК РФ). У покупателя в такой ситуации образуется «входящий» НДС. Может ли он принять его к вычету – вопрос спорный. Конституционный суд считает, что может (Определение от 29.03.2016 № 460-О), но налоговики не любят признавать такие вычеты, поэтому будьте готовы к тому, что придется судиться с ИФНС.

Если вы плательщик НДС и вам нужен входящий налог, вам выгоднее работать с контрагентами на общей системе налогообложения.