В каких случаях используется исправленный счет-фактура?

Содержание:

- Какие налоговые последствия по НДС для покупателя и продавца при оформлении КСФ

- 1. Покупатель является плательщиком НДС

- Исправленный счет-фактура

- Переход на «Зарплату и управление персоналом 3.1»

- Для чего нужна счёт-фактура

- Шаг 2. Создание в 1С корректировочный счет-фактуры

- Как заполнить корректировочный счет-фактуру

- Правила заполнения счета-фактуры

- Корректировать или исправлять?

- Действия получателя счета

- Чем один документ отличается от другого?

- Пример составления КСФ

- Когда компании заполняют УКД

Какие налоговые последствия по НДС для покупателя и продавца при оформлении КСФ

Если необходимо составить корректирующий счет, следует учитывать, что в этом случае возникают коллизии, связанные с НДС, причем для обеих сторон это чревато существенными изменениями.

| Сторона | Увеличение стоимости | Уменьшение стоимости |

| Покупатель | Корректировочная бумага регистрируется в книге приобретения, и далее может воспользоваться вычетом на протяжении трех лет с момента составления коррекции | Восстанавливается НДС, который принимается к вычету в отношении ранней из дат, то есть времени получения первичного счета-фактуры, либо получения КСФ |

| Продавец | Изменения регистрируются в книге продаж, причем в том квартале, когда составлялся КСФ | Листок регистрируется в книге приобретений, а разница в налогах принимается для вычета, сроки такие же, как и для покупателя |

Когда изначально счет-фактура составлялся правильно, но впоследствии его детали изменились, по причине уменьшения/увеличения цены товара или его количества, следует составлять корректирующий документ.

В нем оговаривается, какая разница возникла вследствие изменений, и какая будет цена после этого, кроме того, данный шаг дает полное право на получение вычета, при чрезмерном перечислении государственного сбора.

1. Покупатель является плательщиком НДС

1.1. Товары приняты на учет покупателем

В соответствии с НК РФ суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, подлежат вычету в случае возврата этих товаров продавцу (в том числе в течение действия гарантийного срока) или отказа от них.

Согласно НК РФ указанные вычеты сумм НДС производятся на основании счетов-фактур.

В соответствии с п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги продаж), утвержденных Постановлением Правительства РФ от 26.12.2011 г. N 1137 (в ред. от 29.11.2014 г.) (далее – Постановление N 1137), регистрации в книге продаж подлежат составленные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с НК РФ, в том числе при возврате принятых на учет товаров.

Таким образом, по возвращенным товарам, ранее принятым на учет покупателем, соответствующийсчет-фактуру продавцу этих товаров выставляет покупатель, являющийся налогоплательщиком НДС. Покупатель регистрирует этот счет- фактуру в своей книге продаж. Такой счет-фактура является документом, служащим основанием для принятия к вычету НДС у продавца в порядке, установленном ст. 172 НК РФ.

Полученный счет-фактуру продавец регистрирует в книге покупок (п. 2 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги покупок), утвержденных Постановлением N 1137).

В соответствии с НК РФ вычеты сумм налога, указанных в НК РФ, производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров, ноне позднее одного года с момента возврата.

1.2. Товары не приняты на учет покупателем

При возврате товаров, не принятых покупателем на учет, выставление счетов-фактур покупателями Правилами ведения книги продаж не предусмотрено.

В соответствии с п. 3 ст. 168 и НК РФ при изменении стоимости отгруженных товаров, в том числе в случае уточнения их количества, при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на такое изменение, продавец выставляет покупателю корректировочный счет-фактуру. Корректировочный счет-фактура выставляется не позднее пяти календарных дней, считая со дня составления документов.

Учитывая изложенное, при возврате части товаров, не принятых покупателем на учет, продавцу следует выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

На основании НК РФ при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества (объема) отгруженных товаров, вычетам у продавца этих товаров подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров до и после такого уменьшения.

Основанием для принятия к вычету НДС у продавца является выставленный им корректировочный счет-фактура (абз. 3 НК РФ).

Данная позиция подтверждается Письмом Минфина РФ от 30.03.2015 г. N 03-07-09/17466.

Несмотря на то, что по общему правилу вычеты по корректировочным счетам-фактурам можно применить в течение трех лет с момента составления корректировочного счета-фактуры, в случае возврата товаров — принять к вычету перечисленный в бюджет налог продавец сможет только в течение одного года с момента возврата, после отражения в учете соответствующих операций по корректировке ( НК РФ).

Для применения вычета корректировочный счет-фактуру продавец регистрирует в своей книге покупок при возникновении права на вычет НДС по такому счету-фактуре (п. 12 Правил ведения книги покупок).

Если покупатель возвращает товар не в периоде отгрузки, а позже, вычет продавец может применить не ранее периода возврата товара после составления корректировочного счета-фактуры. При этом уточненную декларацию по НДС за период, в котором произведена отгрузка, представлять не нужно.

Исправленный счет-фактура

Исправленный счет-фактура составляется в случаях, когда в первоначальном счете-фактуре были допущены ошибки, которые мешают налоговым органам идентифицировать продавца, покупателя, наименование товаров (работ, услуг, имущественных прав), их стоимость, а также налоговую ставку и сумму налога (абз. «второй» п. 2 ст. 169 НК РФ).

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Переход на «Зарплату и управление персоналом 3.1»

Сменила я тут работу и уже после того, как я приступила к исполнению обязанностей, мой новый начальник мне призналась, что выбор пал на меня только из-за того, что я знаю программу. Справедливости ради, эта уверенность была основана только на том, что я прошла тестирование, включающее только основные операции кадрового делопроизводства. Так или иначе, а работодатель попал в точку, нанимая меня в надежде, что я решу проблему: нужно перейти «с 8.2 на 8.3». Ничего сложного, скажет большинство, я тоже так говорю, но ситуация осложнялась некоторым количеством предшественников, которые уже «нафеячили» в программах до меня. Взять и сделать все заново мне не разрешили, так что пришлось исходить из того, что есть, и именно это дало пищу для размышлений и, в конце концов, привело к написанию этих рекомендаций.

Если перед Вами стоит задача перехода с ЗУП 2.5 на ЗУП 3.1, я попробую облегчить Вам жизнь этой статьей.

Для чего нужна счёт-фактура

Документ, который составляется на стандартизированном бланке, включающем предусмотренную государством информацию, нужен и продавцам, и покупателям.Когда осуществляется торговая сделка, нужно подтверждение того, что товар фактически был отгружен, оказаны услуги, сделана работа. Счет-фактура – это и есть как раз такое документальное подтверждение.

НДС и счет-фактура

При оплате сделки продавцом начисляется налог на добавленную стоимость. Именно документ, который мы рассматриваем (счет-фактура), как подтверждение уплаты НДС регистрируется покупателем в специальной книге. На основании этого документа он заполняет соответствующие показатели в декларации по НДС. По закону, покупатель имеет право на налоговый вычет по этой статье налогообложения (ст. 169 НК РФ), если все оформлено правильно и корректно.

Есть ситуации, когда НДС не начисляется, например, для предпринимателей, работающих по системе УСН. Но часто покупатель, несмотря на это обстоятельство, просит выставить ему счет-фактуру, пусть даже без НДС. Это не обязанность продавца, но иногда стоит все же пойти навстречу просьбе покупателя и оформить счет-фактуру, только указать в документе, что она без налога на добавленную стоимость, не заполняя соответствующую строчку бланка.

ВАЖНО! Если вы не являетесь плательщиком НДС, не стоит указывать в счете-фактуре вместо отметки «Без НДС» ставку в 0%. Даже нулевой процент показывает реальную ставку, на которую вы в таком случае не имеете права

Указание несоответствующей реальности ставки может создать много проблем получателю документа, начиная со штрафа и заканчивая начислением стандартной 18% ставки.

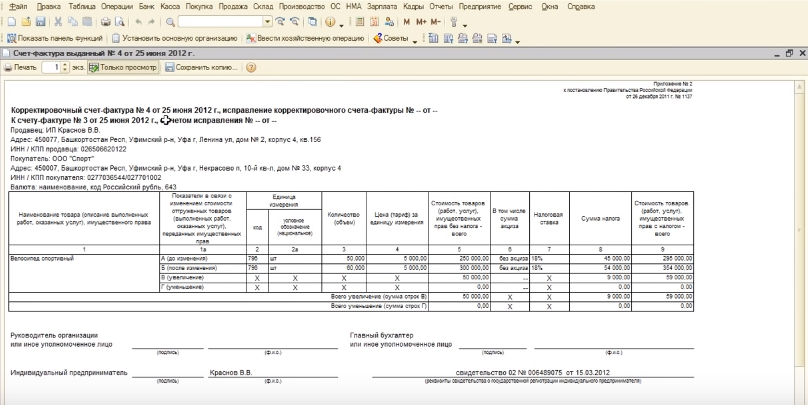

Шаг 2. Создание в 1С корректировочный счет-фактуры

КСФ фиксирует произошедшие изменения в сумме и количестве отгруженного ранее товара. Он выписывается в случае необходимых исправлений, указанных в п.3 ст.168 НК РФ. по следующим пунктам:

- Название товара;

- Цена;

- Количество.

Выставление КСФ происходит с согласия сторон, участвующих в сделке, и рассматривается как дополняющий документ к первоначальному счету. Он должен быть подтвержден договором или дополнительным соглашением. Он отменяет законную силу счета, для изменения условий которого, был создан. Без первоначального счета КСФ не может быть основанием для зачета НДС.

Это двусторонний документ, так как для одного участника торговой операции он входящий, а для другого — выданный.

Для создания КСФ, необходимо открыть предыдущую накладную с отгрузкой подлежащих изменению товаров.

В нижней части документа будет находиться ссылка на счет-фактуру. По этой ссылке откроется требуемый счет.

КСФ создается в случае изменения цены в меньшую или большую сторону.

Уменьшение стоимости

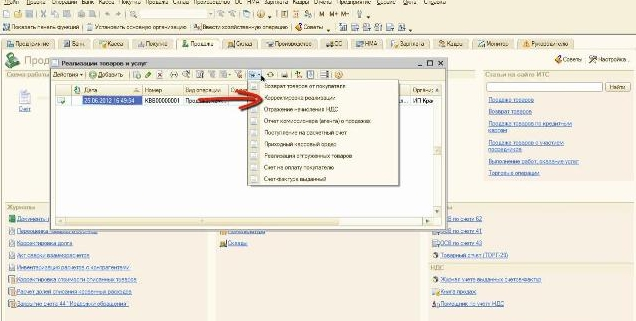

Для создания счета на уменьшение нужно перейти во вкладку «Продажа». Затем в «Реализация товаров» и выбрать документ, на основании которого будет проведена КСФ.

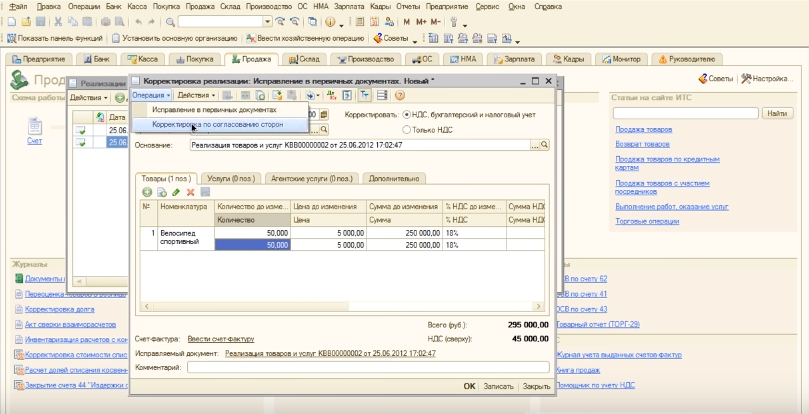

Клик «Ввести на основании» и в выпадающем окне выбрать «Корректировка реализации».

Откроется новое окно с документом, где вверху выбирается опция «операция», далее «Корректировка по согласованию сторон». Выполнится автоматическое заполнение необходимых полей и в графе «Основание» будет стоять тот документ, по которому была произведена первоначальная отгрузка или реализация.

После этого открыть вкладку «Корректировать» и выбрать НДС, бухгалтерский и налоговый учет.

На заметку! Если выбирать «НДС, бухгалтерский и налоговый учет» будут формироваться и исправляться проводки. А при выборе «Только НДС» формирования проводок не произойдет.

Затем перейти в раздел «Товары» и поменять необходимое значение. Остается записать данные и провести документ.

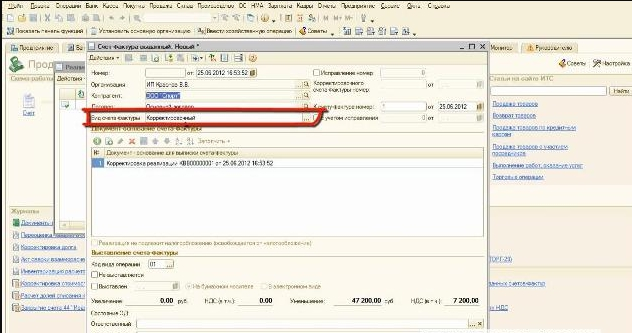

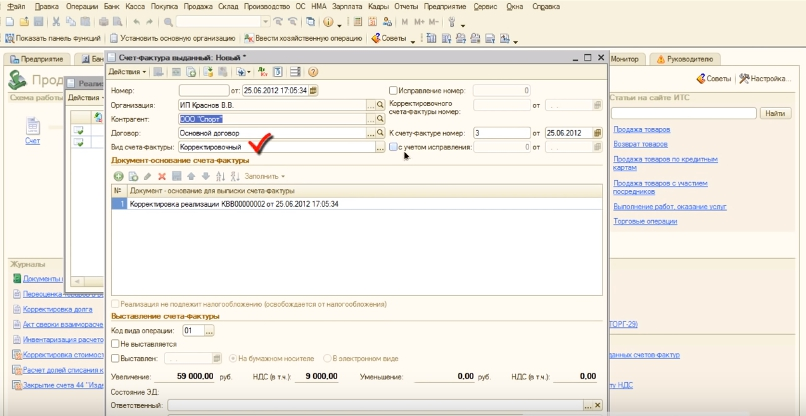

Для сформирования КСФ нажать «Ввести счет-фактуру». В графе «Вид счет-фактуры» проследить, чтобы был отображен пункт «Корректировочный».

Программа заполняет нужные поля документа самостоятельно. Следующий шаг — проставление даты передачи КСФ покупателю. «Код вида операции» обычно тоже проставляется автоматом, если этого не произошло, нужно его проставить вручную. Остается записать, провести и вывести готовый документ на печать.

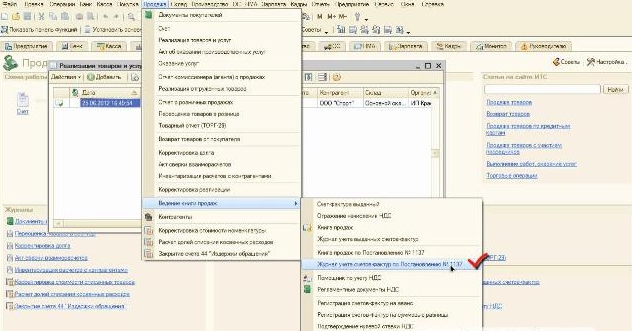

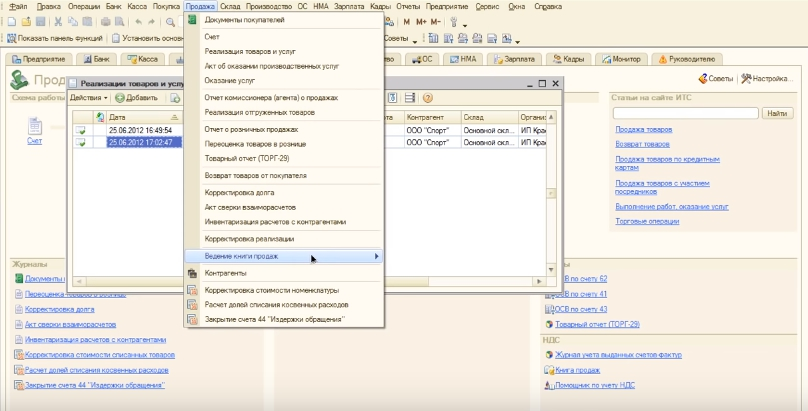

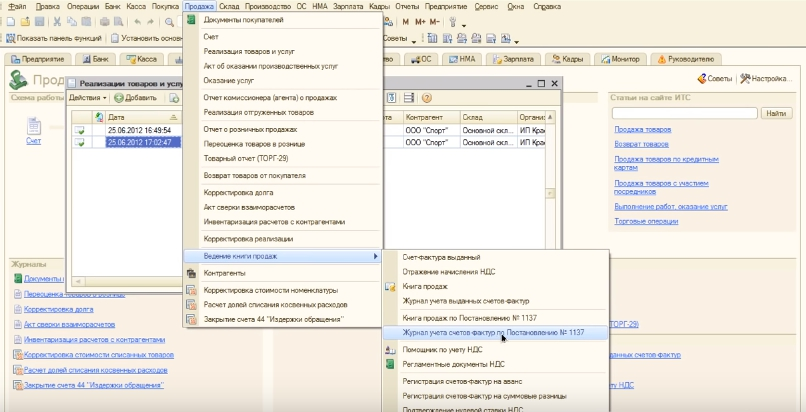

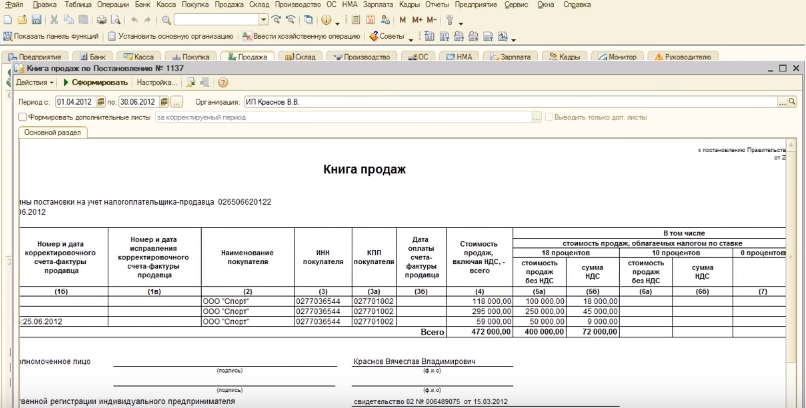

Когда КСФ сформируется в 1С его нужно зарегистрировать в журнал учета и в книге покупок. Для этого во вкладке «Продажа» нажать на «Ведение книги продаж». В выпавшем окне выбрать «Журнал учета счетов-фактур по Постановлению №1137».

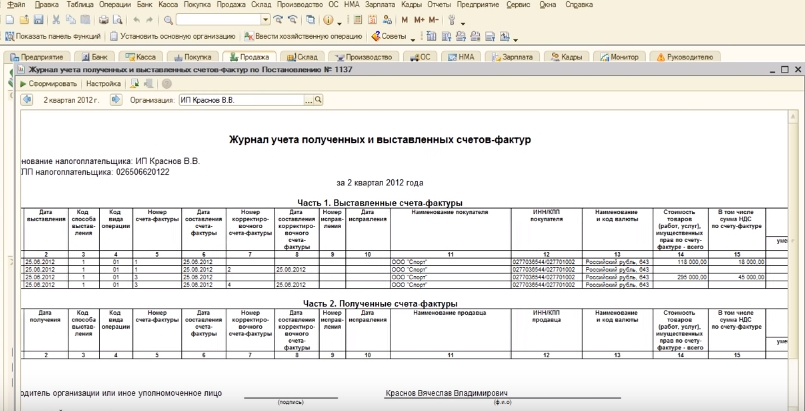

Откроется окно, где выбирается опция «Сформировать». Здесь отразятся оба счета.

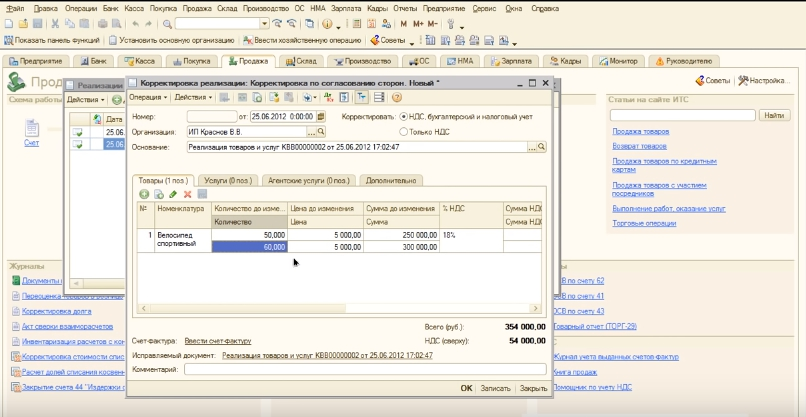

Увеличение стоимости

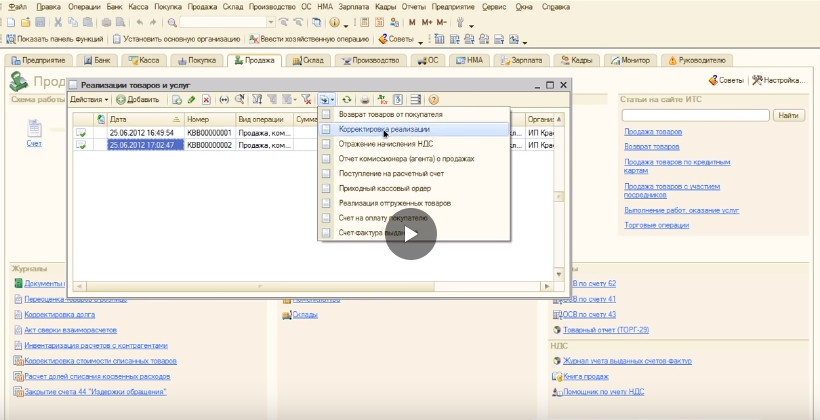

Для проведения корректировки с изменением суммы в сторону увеличения, необходимо выбрать счет нужного покупателя. В верхнем меню кликнуть «Ввести на основании», затем «Корректировка реализации».

Поставить галочку в поле «НДС, бухгалтерский и налоговый учет» дальше выбрать пункт «По согласованию сторон».

В открывшемся окне внести изменение в необходимую графу.

Следующие действия: записать, проводка, и введение счет-фактуры.

Проверить наличие признака «корректировочный». Выставить дату. Провести проводку. Откроется форма счет-фактуры готовая для распечатки.

После корректирования нужно провести регистрацию в «Книге продаж»,

и в журнале.

Чтобы провести такую операцию, в разделе «Продажа» выбрать «Ведение книги продаж» и далее «Журнал учета счетов-фактур по Постановлению № 1137. Кликнуть поле «Сформировать». Откроется журнал с отраженной счет-фактурой.

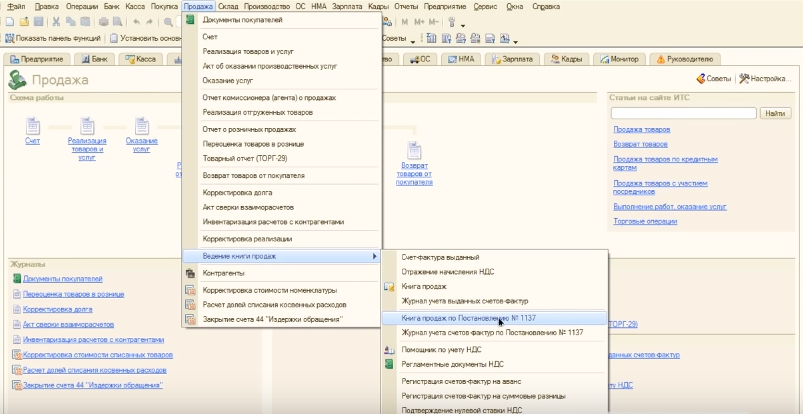

Также можно открыть «Книгу продаж» из раздела «Продажи». Она также выбирается из выпадающего меню и содержит надпись о постановлении 1137.

Необходимо «сформировать», и в открывшейся книге проверить измененную запись.

Важно! Если корректировка происходит в другой налоговый период, нужно сформировать «дополнительный лист», уточнить декларацию в соответствующем периоде и привести в порядок выплаты в налог.

Как заполнить корректировочный счет-фактуру

Данный счет-фактура должен содержать все обязательные реквизиты, которые перечислены в п. 5.2 ст. 169 НК РФ.

Примечание. В рекомендованной форме корректировочного счета-фактуры содержатся все обязательные реквизиты, за исключением наименования валюты.

Номер и дата. Прежде всего нужно указать порядковый номер корректировочного счета-фактуры и дату его составления (строка 1). Номер присваивается в соответствии с общей хронологией присвоения порядковых номеров счетам-фактурам. То есть отдельной нумерации корректировочные счета-фактуры не требуют.

Пример 1. ООО «Торг» 30 сентября 2011 г. выставляло своим покупателям счета-фактуры на отгруженный товар. Последний порядковый номер, присвоенный счетам-фактурам, — 364. Организация 3 октября отгрузила товары на сумму 118 000 руб. (включая НДС — 18 000 руб.). В этот же день на расчетный счет организации поступила предоплата в счет выполнения работ в размере 59 000 руб. Кроме того, в тот же день организация решила предоставить скидку в размере 10% своему постоянному покупателю, который выполнил условие об объемах закупок в сентябре 2011 г. В адрес покупателя она направила информацию о предоставленной скидке по электронной почте и в тот же день получила ответ.

В результате 3 октября организация выставила такие счета-фактуры:

- N 365 — на стоимость отгруженного товара;

- N 366 — на сумму полученной предоплаты.

Кроме того, организация составила кредит-ноту на уменьшение стоимости товаров, отгруженных в сентябре в адрес постоянного покупателя, и оформила корректировочный счет-фактуру N 367.

Шапка корректировочного счета-фактуры. В корректировочный счет-фактуру необходимо внести данные счета-фактуры, по которому осуществляется изменение стоимости ранее отгруженных товаров (далее — исходный счет-фактура):

- порядковый номер и дата составления исходного счета-фактуры (строка 1.1);

- полное или сокращенное наименование продавца (строка 2), его место нахождения (строка 2а), ИНН и КПП (строка 2б);

- полное или сокращенное наименование покупателя (строка 3), его место нахождения (строка 3а), ИНН и КПП покупателя (строка 3б).

В отличие от обычного счета-фактуры в корректировочном отсутствуют следующие строки:

- грузоотправитель и его адрес;

- грузополучатель и его адрес;

- к платежно-расчетному документу N ___ от ___________.

Табличная часть. В табличную часть корректировочного счета-фактуры продавцу следует внести:

- показатели исходного счета-фактуры;

- скорректированные показатели;

- разницу между исходными и скорректированными показателями.

Примечание. При заполнении корректировочного счета-фактуры в него вносятся сведения, указанные в счете-фактуре, составленном при отгрузке. Информация о товарах, в отношении которых цены или количество не менялись, не приводится.

Количество и цена. В случае изменения количества отгруженных товаров, объема выполненных работ или оказанных услуг, помимо данных, перенесенных из исходного счета-фактуры (графа 3), продавцу следует указать и количество товаров, работ и услуг после изменения (графа 3а). Если количество товаров, объем выполненных работ или оказанных услуг не меняются, то в графу 3а переносится показатель из графы 3.

При изменении цены или тарифа товаров, работ, услуг за единицу измерения продавец указывает цену или тариф до изменения (графа 4) и после изменения (графа 4а). Если же цена товаров, работ, услуг не меняется, то в графу 4а переносится показатель из графы 4.

Стоимость товаров, работ, услуг и сумма НДС. В корректировочном счете-фактуре каждая из граф 5, 6, 8 и 9 (до изменения) дополнена еще тремя графами. Так, графы «Разница к уменьшению» (графы 5б, 6б, 8б, 9б) заполняются в случае уменьшения стоимости товаров. При этом в графах 5в, 6в, 8в и 9в проставляются прочерки.

Графы «Разница к увеличению» (графы 5в, 6в, 8в, 9в) заполняются в случае увеличения стоимости товаров, а в графах 5б, 6б, 8б и 9б проставляются прочерки. Порядок заполнения граф 5 — 9 в табличной части корректировочного счета-фактуры представлен в табл. 1.

Правила заполнения счета-фактуры

Подробный порядок заполнения приведен в постановлении № 1137 и статье 169 НК РФ. Одним из обязательных реквизитов, который содержит заполненный счет-фактура, является порядковый номер (пп. 1 п. 5 ст. 169 НК РФ). Специальных правил нумерации не предусмотрено.

ВАЖНО!

Счет-фактуру подписывает руководитель организации и главный бухгалтер или иные лица, уполномоченные на такие действия приказом или доверенностью от организации. От имени ИП счет-фактуру вправе подписаться иное лицо на основании доверенности предпринимателя с указанием реквизитов свидетельства о государственной регистрации ИП.. Счета-фактуры не составляют:

Счета-фактуры не составляют:

- лица, не являющиеся налогоплательщиками, освобожденные от исполнения обязанностей налогоплательщика (пп. 1 п. 3 ст. 169 НК РФ);

- организации и ИП, применяющие специальные налоговые режимы ЕСХН, УСН, ЕНВД, ПСН, с учетом некоторых исключений;

- в иных случаях.

Корректировать или исправлять?

С точки зрения налогового законодательства эти понятия не тождественны и имеют различные последствия в учете.

Если первоначальный счет-фактура составлен без ошибок, но в соответствии с изменениями условий договора, меняются показатели сделки, например, цена, составляется корректировочный счет-фактура. Все изменения по НДС отражаются в том отчетном периоде, когда было заключено письменное соглашение между сторонами на изменение цены. После подписания соглашения, отражающего изменения показателей, обязанность составления КСФ переходит к продавцу. Он оформляет документ на образовавшуюся разницу и передает его покупателю. КСФ отражается, соответственно, в книгах покупок и продаж сторон сделки в текущем периоде.

Вопрос: Нужно ли выставлять корректировочный счет-фактуру, если изменение стоимости товаров (работ, услуг), имущественных прав произошло в результате технической ошибки (п. 3 ст. 168 НК РФ)?Посмотреть ответ

Если первоначальный счет-фактура содержит ошибку, то составляется его исправленный аналог. Изменения пройдут в том отчетном периоде, который отражает первоначальный документ. Зачастую приходится подавать уточненную налоговую декларацию в связи с исправлениями.

Вопрос: Должен ли продавец выставлять корректировочные счета-фактуры при выплате покупателю премии, которая не изменяет цену отгруженных непродовольственных товаров (п. 3 ст. 168, п. п. 1, 2, 5.2 ст. 169 НК РФ)?Посмотреть ответ

Возьмем тот же пример: изменение цены товара, но в данном случае оно произошло не в результате изменения договорных обязательств, подтвержденных документом, а в результате технической ошибки исполнителя. Ошибка привела к занижению суммы НДС по сделке и была обнаружена только после подачи декларации за соответствующий период. После обнаружения ошибки составляется новый документ с указанием номера исправления, который отражается в книгах покупок и продаж не настоящего времени, а периода ошибки. Подается декларация с уточняющими сведениями. Счет-фактура с исправлениями составляется не на разницу показателей, а на всю сумму сделки.

Важно! Корректировочный счет-фактуру необходимо успеть оформить в срок не позднее 5 дней с момента подписания документов-оснований, изменяющих показатели сделки (ст. 168 (3) НК РФ)

При этом судебная практика свидетельствует, что при пропуске срока шанс получить вычет по НДС у налогоплательщика есть. Соответствующие разъяснения содержат и письма УФМС, Минфина (например, письмо №03-07-11/2722 от 25-01-16 г.).

Действия получателя счета

Если покупателю был отправлен исправленный счет-фактура, он должен изменить данные в книге покупок, ведь там были указаны параметры дефектного счета либо ошибочные данные. Чтобы это совершить, покупателю нужно использовать дополнительный лист из Книги, только чтобы он соответствовал налоговому периоду покупки. На этом листе надо сделать запись об аннулировании конкретного счета-фактуры и вычислить сумму покупок, совершенных до этого счета, определив таким образом сумму, соответствующую упраздняемому счету-фактуре.

Реализовать законную возможность вычета НДС покупатель имеет право не только в том налоговом периоде, когда он совершил покупку: важно лишь, чтобы документ был зарегистрирован вовремя

Чем один документ отличается от другого?

При обнаружении неверных сведений в счете-фактуре у сотрудников бухгалтерии могут возникнуть сомнения, что нужно — корректировка или исправление, какой из документов оформить. Ключевые признаки, которые помогут определиться с выбором, представлены в таблице 1.

| Корректировочный счет-фактура | Исправленный счет-фактура | |

| Основные причины выставления бланка | Изменения в тарифах, ценах и объемах поставок (скидки, ретроскидки, недостача или излишки товара, брак). | Арифметически неверные расчеты, технические ошибки, опечатки в ИНН, наименовании товаров и услуг, сторон сделки, ставке и сумме налога. |

| Обязательность соглашения между контрагентами | Выставление происходит только после задокументированного письменного согласия покупателя, что подтверждается соответствующим договором. | Нет необходимости в подтверждении со стороны покупателя. |

| Сроки | Не позднее, чем через 5 календарных дней после заключения соглашения об изменениях. | Строгие сроки не определены. Право на выставление сохраняется в течение 3-х лет, когда НДС может быть вычтен. |

| Нормативный акт, регламентирующий оформление | ||

| Вид бланка | Особый формат для корректировочного счета-фактуры. |

Обычный бланк счета-фактуры. |

| Номер и дата | Нет необходимости в отдельной нумерации – номер присваивается по стандартной очередности оформления порядковых номеров. | Проставляется номер и дата первичного документа. |

| Заполнение граф | Из первоначального бланка в корректировочный переносятся название (графа 1) и единицы измерения (графа 2) тех товаров, работ или услуг, по которым произошло изменение объемов или цен. Далее в соответствующие пункты вносят изменившиеся данные и разницу между новыми и первичными показателями. | Выставляется новый экземпляр: в строке 1 он содержит номер и дату первоначального, а в пункте 1а – порядковый номер и число произведённых исправлений. Остальные поля остаются неизменными. |

Подробнее об особенностях заполнения корректировочного счета-фактуры по образцу читайте тут, а более детально о сроках выставления корректировочных счетов-фактур узнайте в этом материале.

Таким образом, корректировочный и исправленный счета-фактуры – различные понятия с позиции изменения обязательств по НДС. Знание их отличий и грамотное применение документов позволит предприятию избежать конфликтов с проверяющими инстанциями, вовремя устранив все критичные несоответствия.

Основания для применения корректировки и исправления

| Корректировочный счет-фактура | Исправленный счет-фактура |

| Изменение цены товара по согласованию покупателя и продавца | Опечатки в указании цены, стоимости |

| Осознанное изменение количества товара | Неправильно внесенные реквизиты участвующих сторон (продавец, покупатель, грузоотправитель, грузополучатель) |

| Недостача, излишки | Ошибка в указании даты, допущенная по невнимательности |

| Возврат товара ненадлежащего качества | Некорректное отражение наименований позиций |

| Утилизация брака покупателем | Неправильная ставка НДС |

| Незаполненные обязательные строки – не указана валюта, страна, номер таможенной декларации (если того требует ситуация) | |

| Неверно посчитанный налог или стоимость позиций | |

| Неправильно указанное количество позиций, единиц товара |

Пример составления КСФ

ООО «Компания» 26 марта отгрузило АО «Покупатель» товар. 25 мая было согласовано изменение цены на «Карандаш цветной» с 10 до 9 рублей. Также при пересчете поставленного товара обнаружено, что «Ручка шариковая» поставлена в количестве 202 шт., то есть на 2 больше, чем указано в отгрузочных документах. 28.05.2018 ООО «Компания» выставляет КСФ.

В строке 1 указываем дату и номер КСФ, а в строке 1б — реквизиты корректируемого документа.

В строках 2–4 — реквизиты участников сделки, а также валюту документа.

В табличной части указываем изменения по каждой позиции отдельно.

В конце формы не забываем поставить подписи ответственных лиц.

Когда компании заполняют УКД

Документ используют:

- Если стоимость ранее осуществленной поставки поменялась из-за изменения цены и/или уточнения числа отгруженных товаров и т.п. и предложение об изменении поступает от продавца, при этом требуется согласие покупателя или нет (если раньше были установлены договоренности).

- Если продавцу необходимо задокументировать согласие с претензией компании-покупателя в случае выявления недочетов по количеству и качеству товаров и т.п. при их приеме и при этом не был подписан документ о расхождении доверенным лицом продавца.

Документ не нужно использовать:

- Если стоимость поменялась из-за допущения продавцом какой-либо ошибки в документах.

- Если имеет место ситуация, для которой надо использовать специальный порядок оформления бумаг (возврат товара, например).