Книги покупок и продаж: правила ведения и требования к документации

Содержание:

- Как проводить сверку

- Отмена КУДиР с 2020 года

- Примеры заполнения книги продаж 2020 кво 18

- Когда применяется документ?

- Последние изменения в законодательстве

- Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

- Изменения по книге покупок и доплистов к ней

- Кто и зачем ведет книгу продаж

- Правила ведения книг покупок и продаж в 2020 году

- Книга учета доходов и расходов в 1С:Бухгалтерии

- Управление ассортиментом в Комплексной 1С 7.7 (оптовая торговля). Анализ выполнения плана по ассортименту для Комплексной 1С 7.7

Как проводить сверку

На основании положений ФЗ №134 с 2015 года все налогоплательщики при составлении декларации по НДС обязаны указывать сведения, содержащиеся в книге продаж и покупок. Дополнительно переносятся данные из счетов-фактур, которые были получены или выставлены. Представители ФНС проводят сверку этой информации.

Если во время проверки выявляются несоответствия, ошибки или неточности, то это приводит к привлечению компаний к ответственности. Сверка предполагает изучение документов сразу нескольких контрагентов. Обычно несоответствия говорят о следующих нарушениях:

- намеренное или случайное занижение размера НДС;

- завышение суммы, которая запрашивается в виде вычета.

Для получения более полной информации инспекторы запрашивают у налогоплательщиков дополнительную документацию. К ней относятся счета-фактуры, справки или иная первичная документация. Представитель компании вынужден составлять специальный письменный документ, в котором содержатся пояснения к каждому обнаруженному несоответствию.

Внимание! Пояснения передаются инспектору в течение 5 дней с момента получения соответствующего требования, причем если налогоплательщик не уложится в этот срок, то без объяснений взимается крупный штраф, а также принимается решение о неправомерности составления заявления на получение вычета. Если в процессе сверки выявляются разные проблемы или нарушения, то необходимо обратиться к партнерам, чтобы проверить первичную документацию. Нередко такие действия приводят к внесению корректировок в документы, что позволяет избежать негативных последствий от налоговых проверок

Но не допускается просто изменять документы задним числом, так как в будущем все равно может возникнуть разница при более детальной сверке

Нередко такие действия приводят к внесению корректировок в документы, что позволяет избежать негативных последствий от налоговых проверок. Но не допускается просто изменять документы задним числом, так как в будущем все равно может возникнуть разница при более детальной сверке

Если в процессе сверки выявляются разные проблемы или нарушения, то необходимо обратиться к партнерам, чтобы проверить первичную документацию. Нередко такие действия приводят к внесению корректировок в документы, что позволяет избежать негативных последствий от налоговых проверок. Но не допускается просто изменять документы задним числом, так как в будущем все равно может возникнуть разница при более детальной сверке.

Отмена КУДиР с 2020 года

Как отметил представитель ФНС, сейчас ИП и компании на УСН должны вести книгу учета доходов и расходов и ежегодно сдавать декларации по упрощенке. Это требует времени и знаний. А новый режим УСН-онлайн позвонит упрощенцам полностью отказаться от текущей отчетности по УСН. «УСН-онлайн: предприниматели на этом спецрежиме, использующие онлайн-кассы, уже в следующем году смогут избавиться практически от всей отчетности. Налоговый орган самостоятельно рассчитает сумму налога по данным, которые передают онлайн-ККТ, и пришлет уведомление на уплату».

Новый налоговый режим УСН-онлайн планируют ввести с 1 июля 2020 года. После этой даты упрощенцы с объектом “доходы”, применяющие онлайн-кассы, смогут забыть о сдаче деклараций и ведении КУДиР. Но до введения нового специального налогового режима книгу нужно вести.

Также см.:

- Отмена деклараций по УСН в 2020 году;

- Изменения по УСН в 2020 году: таблица.

Примеры заполнения книги продаж 2020 кво 18

Но тогда у поставщика появится задолженность перед покупателем на разницу 2 процента. Порядок заполнения книги продаж Книга продаж нужна, чтобы правильно определить сумму НДС к уплате в бюджет или возмещению.

Ее заполняют на основании раздела II приложения 5 к постановлению Правительства от 26.12.2011 № 1137. Исключение: иностранные компании – плательщики НДС, которые оказывают электронные услуги (п.

3.2 ст. 169 НК). Как заполнить регистр, чтобы не было претензий от ИФНС Собственно из-за переходного периода и внесли изменения в форму книги продаж и дополнительного листа к ней.

Поправки коснулись граф 14 и 17. ФНС России от 14.03.2016 № ММВ-7-3/136;

- графа 13 – регистрационный номер таможенной декларации;

- графа 16 – сумма НДС.

- графа 9,11 – наименование продавца и посредника соответственно;

- графы 3-5 — дата и номер счет-фактуры продавца, исправления счет-фактуры и корректировочного;

- графа 15 –стоимость покупок или разница стоимости по корректировочному счету-фактуре, с НДС;

- графа 10,12 – ИНН/КПП продавца и посредника соответственно;

Верно заполненные графы – залог успешного прохождения камеральной налоговой проверки и возможность применения налоговых вычетов.

В книге покупок указываются сведения по вычетам на основе счета-фактуре на аванс.

В переходный период используются две ставки НДС – 18% и 20%. При отражении в книге покупок записи по счету-фактуре с КВО 18 должны быть указаны: номер и дата счета-фактуры, наименование и ИНН/КПП продавца (указываются собственные реквизиты), стоимость товаров по счету-фактуре с НДС, сумма НДС.

При отражении в книге продаж записи о счет-фактуре с КВО 18 должны быть указаны: номер и дата счета-фактуры, наименование и ИНН/КПП покупателя, стоимость товаров (работ, услуг) по счету-фактуре с НДС и без НДС, сумма НДС. Справочно: при указании продавцом в книге покупок записи с КВО 18, в книге продаж этого продавца отражается корреспондирующая запись с КВО 01.

Пример: ОАО «Ромашка»

Пример заполнения книги продаж в 2020 году (скачать бланк, образец)

Книга продаж Раскрыть список рубрик Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц.

сетях: НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени Отправляем письма с главными обсуждениями недели > > > 23 августа 2020 Книга продаж в 2020 году — важный налоговый документ, сведения из которого идут в декларацию по НДС, поэтому к его заполнению нужно подходить серьезно. Как заполнить книгу продаж — 2020, наглядно покажем в нашей статье. Книга продаж составляется по форме приложения № 5 к постановлению Правительства РФ от 26.12.2011 № 1137.

Этот же документ содержит правила заполнения книги. К основным правилам заполнения документа относятся:

- Книга продаж ведется в бумажном или в электронном виде.

- Все счета-фактуры (электронные и бумажные) регистрируются в книге продаж в хронологическом порядке в квартале возникновения обязательства.

- Все изменения после окончания квартала вносятся в дополнительные листы книги продаж.

применяется обновленный бланк книги продаж, который учитывает новую ставку НДС 20% (постановление Правительства РФ от 19.01.2020 № 15).

См. также: . Найти и скачать книгу продаж в интернете не составляет труда: это можно сделать, например, на сайтах справочно-правовых систем. При необходимости можно найти не только пример формы, но также скачать бланк книги продаж 2020 года.

Можно скачать его и на нашем сайте. Кроме того, для примера мы приводим образец заполнения книги продаж с учетом изменений, действующих с 01.04.2020.

О том, где уточнить номера кодов видов операций, указываемых в книге, читайте в этом . Книга продаж представляет собой документ, необходимый для правильного отражения данных по НДС, начисляемому по налогооблагаемым объектам за отчетный период.

Ее бланк имеет законодательно установленную форму и заполняется по определенным правилам.

Предыдущая статья Советуем прочитать Последнее с форума

Когда применяется документ?

Счет-фактура является документом, который служит основанием для налогового органа в принятии покупателем НДС к вычету, предъявленный продавцом. При реализации товаров, оказании услуг, выполнении работ или передачи имущественных прав продавцы начисляют НДС путем выписки счета-фактуры (для чего нужен счет-фактура?).

Счета-фактуры регистрируются в Журнале выставленных и полученных счетов-фактур (книгах покупок и продаж), а отображенные суммы НДС, впоследствии учитываются в налоговых декларациях, и по итогам отчетного периода на основании внесенных записей рассчитывается сумма налога, подлежащего уплате в бюджет.

Последние изменения в законодательстве

С 1 января 2015 года вступили в силу новые правила ведения данного документа. Теперь изменилась его форма, а в случае заполнения старых форм ИФНС может накладывать штраф размером до 30 000 рублей. Это закреплено в приказе ФНС ММВ-7-3/558, изданном в октябре 2014 года.

С 2015 года предприниматели обязаны предоставлять занесенные в книгу данные в новом формате. Они подаются вместе с декларацией НДС, причем обязательным условием является передача этих данных в электронном виде. Таким образом, у организаций, еще не осуществивших переход на электронный документооборот, появляется такая необходимость.

Вследствие отсутствия необходимости у многих компаний вести журнал, в который заносятся данные по выставленным счетам-фактурам, появилась необходимость в доработке книги продаж. В документе теперь имеются дополнительные пункты, которые раскрывают полную и структурированную информацию обо всех зарегистрированных счетах. Помимо этого, изменилась нумерация граф и их количество, а также порядок их заполнения.

С 2015 года снимается обязанность занесения в книгу корректировочных счетов-фактур, которые выставляет продавец, если была увеличена цена или объем закупки в одном и том же отчетном периоде.

Ведение документа в настоящее время осуществляется главным образом в электронном виде, при этом нет необходимости распечатывать данные в случае работы с электронной системой документооборота.

О том, как сформировать данный журнал в программе 1С, смотрите на следующем видео:

Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

Статьей 120 НК РФ установлена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Под таким нарушением для целей данной статьи понимается отсутствие первичных документов либо отсутствие счетов-фактур или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Книга покупок, применяемая при расчетах по НДС, в числе документов, поименованных в ст. 120 НК РФ, не упоминается.

Рассмотрим, можно ли отнести книгу покупок к регистрам налогового учета.

Понятие «регистр налогового учета» встречается в главе 23 «Налог на доходы физических лиц» НК РФ. Так, в соответствии с п. 1 ст. 230 Кодекса налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Также понятие «регистр налогового учета» раскрывается в главе 25 «Налог на прибыль организаций» НК РФ. Согласно ст. 313 Кодекса, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Однако для целей исчисления НДС обязанность вести налоговые регистры не установлена. При этом ни в НК РФ, ни в Постановлении Правительства РФ № 1137 книга покупок не упоминается в качестве налогового регистра.

Кроме того, в п. 4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@, указано, что декларация составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента), а в случаях, установленных НК РФ, на основании данных регистров налогового учета налогоплательщика (налогового агента).

Таким образом, как следует из приведенной нормы, ФНС России разделяет понятия «книга покупок» и «регистр налогового учета».

Из изложенного следует, что основания для привлечения налогоплательщика к ответственности за неправильное ведение книги покупок отсутствуют.

Однако существует и иная точка зрения по данному вопросу. Так, ФАС Московского округа в Постановлении от 29 ноября 2013 г. № Ф05-15210/2013 указал, что книга покупок и книга продаж не являются первичными документами, служащими для учета соответствующих операций, но фактически являются регистрами налогового учета, данные которых формируются на основании первичных документов.

Тем не менее в данном деле суд не рассматривал вопрос о привлечении налогоплательщика к налоговой ответственности, а указывал на обязанность налогового органа проверять книги покупок и продаж и первичные документы.

Что касается споров о применении ст. 120 НК РФ при нарушении правил ведения книги покупок, то суды принимают положительные для налогоплательщика решения (см., например, Постановления ФАС Волго-Вятского округа от 30 июня 2006 г. по делу № А79-15564/2005, ФАС Северо-Западного округа от 31 мая 2006 г. по делу № А56-22693/2005).

Отметим, что практика по данному вопросу относится к периоду 2006 г. и ранее. Более поздняя арбитражная практика автором не найдена. Это может свидетельствовать о том, что налоговые органы не предъявляют претензии в случае выявления фактов, свидетельствующих о нарушении правил ведения книги покупок.

Таким образом, вероятность привлечения налогоплательщика к ответственности по ст. 120 НК РФ за неправильное заполнение графы 15 в книге покупок оценивается ниже среднего уровня.

Изменения по книге покупок и доплистов к ней

В форме книги продаж предусмотрены некоторые технические обновления, связанные с перестановкой граф. Например, регистрационный номер декларации на продукцию перемещен из гр. 3а в гр. 20. В связи с этим показатели из гр. 3б перемещены в гр. 3а, а гр. 3б больше не заполняется.

Чтобы регистрировать основные и корректировочные счета-фактуры, сформированные по обновленным формам, добавили новые графы:

- гр. 20 — ставится регистрационный номер декларации на продукцию или партию продукции, подлежащей прослеживанию. Заполняется на основании гр. 11 счета-фактуры;

- гр. 21 — указывается код количественной единицы измерения продукции, которая используется для прослеживания. Заполняется на основании гр. 12 счета-фактуры;

- гр. 22 — указывается количество продукции, подлежащей прослеживанию, в единице измерения, применяемой для прослеживания. Заполняется на основании гр. 13 счета-фактуры;

- гр. 23 — указывается стоимость продукции, подлежащей прослеживанию (без НДС и в руб.).

Для фиксации информации по продукции, подлежащей прослеживанию, используются подстроки гр. 20-23. В подстроках 20-22 фиксируются показатели подстрок гр. 11-13 счета-фактуры.

Согласно Приказу ФНС от 26.03.2021 г. № ЕД-7-3/228@ внесены корректировки в декларацию по НДС, а также правила ее заполнения и формат представления в электронном виде. К примеру, корректировки касаются разделов 8-11 из-за ввода системы прослеживаемости.

Данные корректировки по декларации действуют с 26 июня и используются для сдачи отчетности за 3 кв. 2021 года.

Важно! С 1 июля на основании Приказа Минфина от 05.02.2021 г. № 14н изменены правила работы с электронными счетами-фактурами.. С 1 июля при продаже продукции, подлежащей прослеживанию, счета-фактуры нужно формировать только электронно

Это относится и к основным, и к корректировочным документам. Субъекты, не являющиеся плательщиками НДС, обязаны формировать универсальные передаточные документы также в электронной форме.

С 1 июля при продаже продукции, подлежащей прослеживанию, счета-фактуры нужно формировать только электронно. Это относится и к основным, и к корректировочным документам. Субъекты, не являющиеся плательщиками НДС, обязаны формировать универсальные передаточные документы также в электронной форме.

Документы требуется передавать через оператора ЭДО по телекоммуникационным каналам связи. Если в компании электронный документооборот еще не настроен, можно использовать сервис 1С-ЭДО, чтобы обмениваться с контрагентами юридически значимыми документами.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Как в 1С вести учет авансовых платежей по НДФЛ иностранных работников

Как создать виртуальный склад в ИС ЭСФ

Кто и зачем ведет книгу продаж

Чтобы определить сумму НДС к уплате, компания должна вести книгу продаж. Ее должны вести (п. 3 ст. 169 НК РФ):

- плательщики НДС, в т.ч. получившие освобождение по ст. 145 НК РФ;

- налоговые агенты по НДС (в том числе, «упрощенцы» и «вмененщики»).

В книге продаж необходимо, в частности, регистрировать:

- счета-фактуры, сформированные при совершении операций, которые признаются объектом налогообложения по НДС;

- показания лент ККТ и бланки строгой отчетности (при розничной торговле населению за наличный расчет);

- счета-фактуры, составленные (выставленные) налоговыми агентами;

- корректировочные счета-фактуры, составленные при увеличении стоимости – регистрируются продавцами;

- корректировочные счета-фактуры, составленные при уменьшении стоимости – регистрируются покупателями.

Правила ведения книг покупок и продаж в 2020 году

СодержаниеЕсли компания (юрлицо или ИП) начисляет и платит в бюджет НДС, возникает обязанность по составлению книг покупок и продаж. Это основные налоговые регистры, где аккумулируются сведения о выставленных и полученных счет-фактурах.

Документы формируются ежеквартально и отправляются в ИФНС одновременно с декларацией.

- Плательщики НДС, включая предпринимателей.

- Налоговые агенты по НДС, включая применяющих спецрежимы.

- При ввозе продукции в РФ неплательщики налога.

-

Компании и ИП при выполнении необлагаемых по стат.

149 НК операций.

- Компании и ИП при реализации предмета сделки вне пределов РФ.

Ведение книги покупок является обязанностью всех плательщиков налога.

Исключение – субъекты, освобожденные от уплаты НДС; выполняющие исключительно необлагаемые операции; зарубежные фирмы, уплачивающие налог при оказании гражданам электронных услуг.Корректировки затронули только книгу продаж.

В бланке для покупок ничего не поменялось, поскольку там не указаны ставки НДС.В книге продаж предусмотрено применение двух видов процентных ставок – 18 и 20 %. Изменения вызваны переходным периодом, когда используются оба тарифа. При этом продавец может выписывать корректировочный счет-фактуру на корректировку товарной стоимости по отгрузкам 2020 г.

Что поменялось в документе:

- Уточнили гр. 14 и 17 – чиновники внесли изменения по ставке: с 18 на 20 %. Здесь необходимо отражать сведения по отгрузкам за 2020 г.

- Добавили гр. 14а и 17а – по этим графам вносятся данные по сделкам, имевшим место в 2020 г. То есть, в периоде действия ставки 18 %.

Порядок заполнения прочих строк бланка не изменился. Документы можно составлять «на бумаге» или в электронном формате (п. 1 Правил по Постановлению № 1137).

Но направлять сведения в ИФНС требуется только электронно по ТКС. Помните о том, что при ведении бумажных форм регистры необходимо правильно заверить по окончании квартала.

Регламент включает нумерацию страниц, затем документ прошнуровывается и заверяется руководителем фирмы

Обязательно ставится «живая» печать.Обратите внимание! Общий срок хранения форм составляет 4 года с момента внесения последних сведений.В порядке ведения регистра по покупкам корректировок не произошло

Здесь регистрируются следующие счет-фактуры:

- Полученные от продавцов при реализации различной продукции, работ или услуг, передаче имущественных прав. Дополнительно выставить счет-фактуру обязаны налоговые агенты или исполнители по п. 4, 5 стат. 161 НК.

- Полученные от продавцов (налоговых агентов, исполнителей по п. 4, 5 стат. 161 НК) при получении от заказчиков/покупателей сумм предоплаты.

- Выписанные при предъявлении к вычету налога указанными в п. 2, 3 стат. 161 налоговыми агентами.

Обратите внимание! Дополнительно в книге покупок требуется регистрировать положительные корректировочные счет-фактуры (для покупателей при увеличении продажной стоимости продавцами); отрицательные корректировочные счет-фактуры (для продавцов при уменьшении продажной стоимости).По причине роста основной ставки немного изменились правила заполнения регистра по продажам. Для переходного периода предусмотрена возможность применения двух ставок – в 18 % и в 20 %. Кроме того, уточнен порядок оформления возвратных операций

Если осуществляется возврат ТМЦ, не нужно оформлять обратную реализацию

Кроме того, уточнен порядок оформления возвратных операций. Если осуществляется возврат ТМЦ, не нужно оформлять обратную реализацию

Требуется выставить корректировочный счет-фактуру, на основании которого покупатель сможет восстановить сумму ранее принятого к вычету налога.Обратите внимание!

Обновленный регламент оформления возврата ТМЦ официально в действие вступает со 2 кв.

2020 г. По своему усмотрению компании вправе начать применять правила и в 1 кв. 2020 г.Далее приведены актуальные бланки регистров, включая дополнительные листы.

Помните, что неверное отражение данных приводит к искажению информации о налоге. В свою очередь это требует предоставления уточненной декларации, грозит штрафами и пенями, а также чревато проблемами с вычетами для покупателей.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

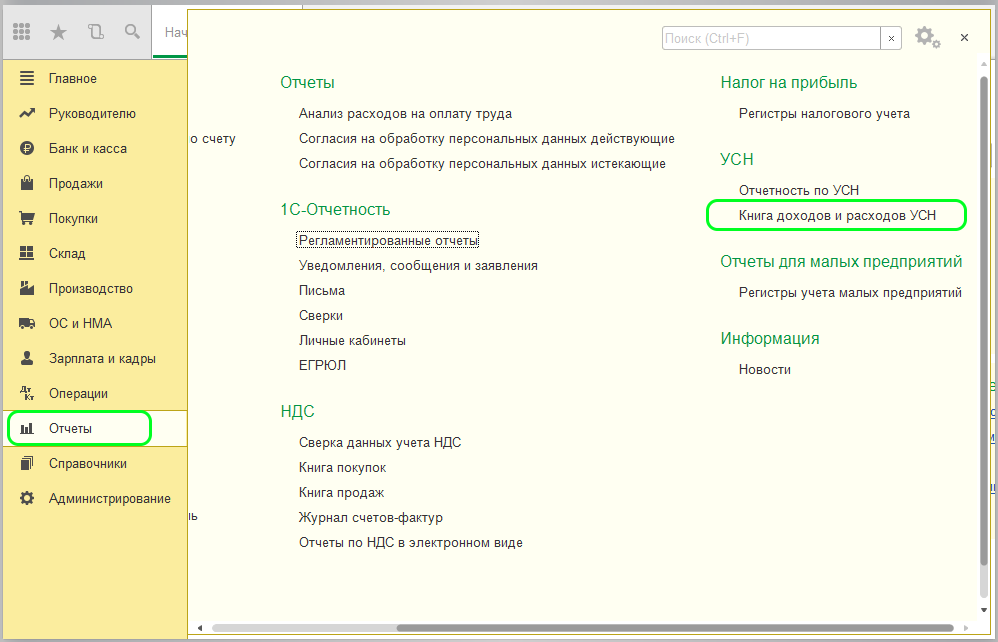

Книга учета доходов и расходов в 1С:Бухгалтерии

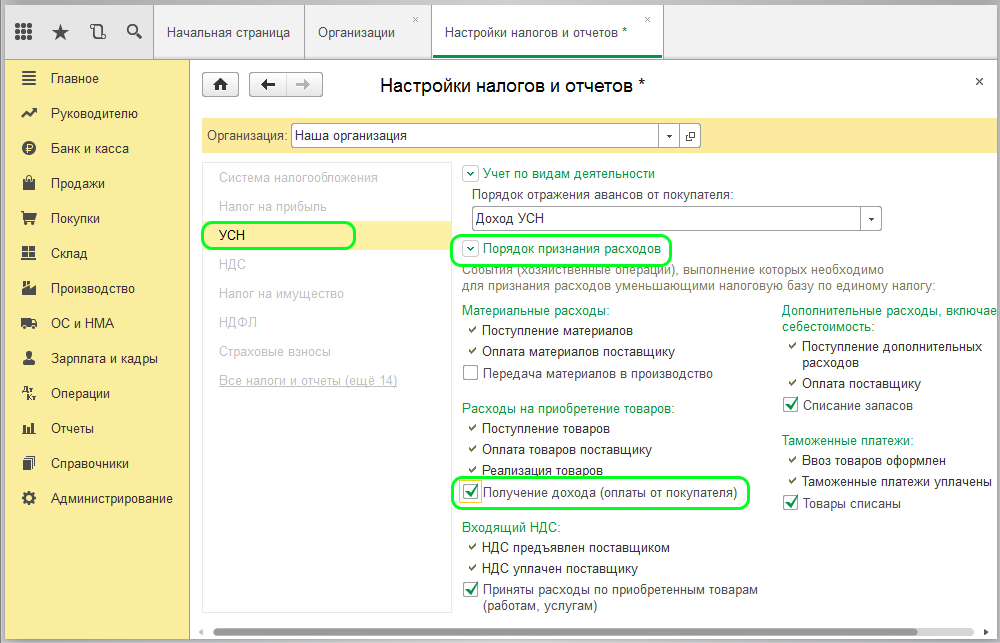

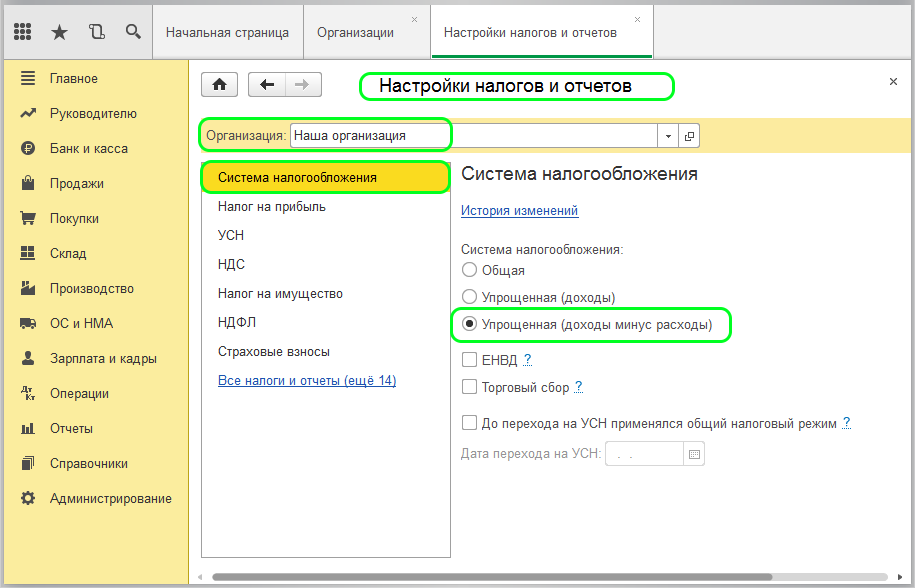

Прежде чем заполнять КУДиР в 1С:Бухгалтерии, нужно проверить настройки учетной политики в программе. Для этого необходимо зайти в раздел «Главное», затем в пункт «Налоги и отчеты» и далее выбрать организацию. Необходимо на вкладке «УСН» в разделе «Порядок признания расходов» поставить флажок «Получение дохода (оплаты от покупателя)».

Если этого не сделать, т.е. раздел «Порядок признания расходов» будет не активным, то в поле «Объект налогообложения» будет стоять неверное значение. В нем должно стоять «Доходы минус расходы». И только в этом случае есть возможность внести уточнения в дополнительные параметры порядка признания расходов.

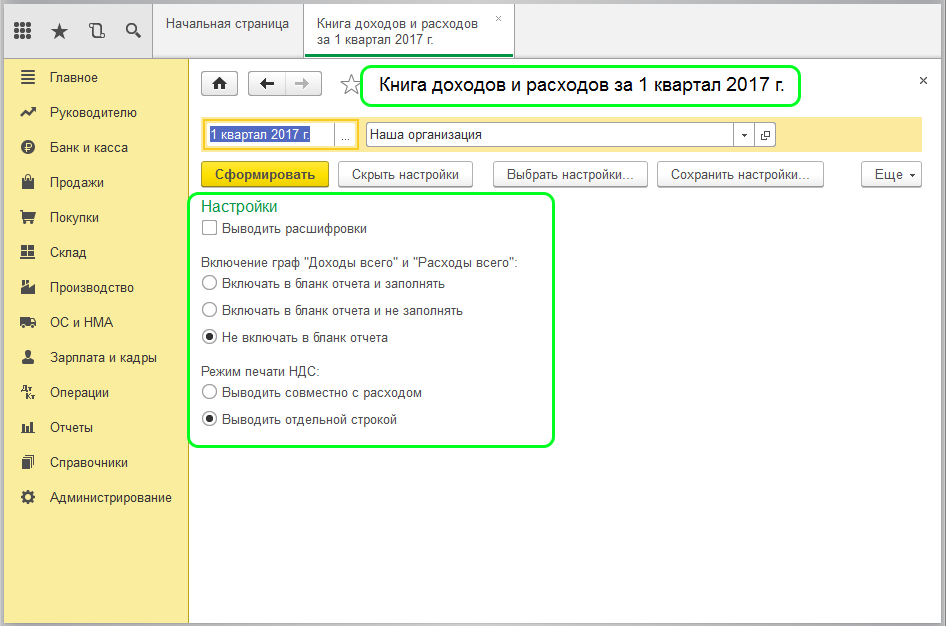

Когда пользователь нажимает кнопку «Показать настройки», он может поставить флажки по необходимым параметрам для отображения книги при печати.

Необходимо обратить внимание на верхний параметр «Выводить расшифровки». Ели он активирован, то в КУДиР будет указываться детальная информация до начального документа по любой позиции дохода или расхода

Другие параметры устанавливают интерфейс книги.

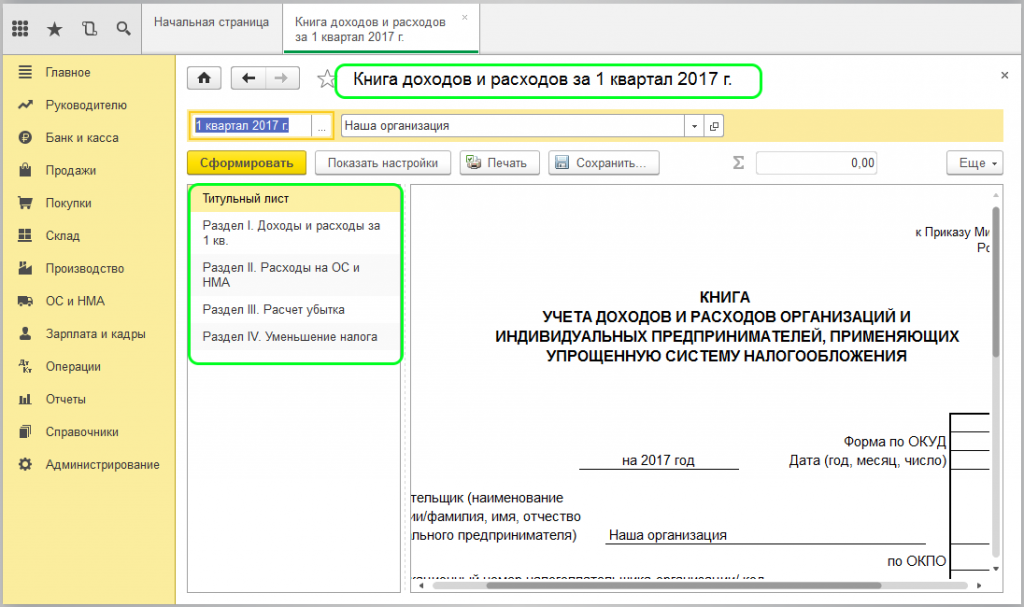

Форма КУДиР выглядит следующим образом:

Чтобы заполнять ежемесячную книгу учета доходов и расходов в 1С нужно нажать кнопку «Сформировать». Книга относится к регламентированной отчетности, обязательной к заполнению. При формировании отчета нужно заполнить разделы, включающие такую информацию:

- доходы и расходы с поквартальным пересчетом за весь отчетный период;

- расходы по основным средствам и нематериальным активам;

- сведения по расчету суммы убытков;

- информация по суммам, уменьшающим налогообложение.

В программе 1С:Бухгалтерия КУДиР заполняется автоматически на основании документов о поступлении и реализации. При этом документ по реализации попадает в книгу только после того, как будет оплачен выставленный счет-фактура. Кроме того, информация в КУДиР формируется только после того, как пользователь выполнит регламентированную операцию «Закрытие месяца».

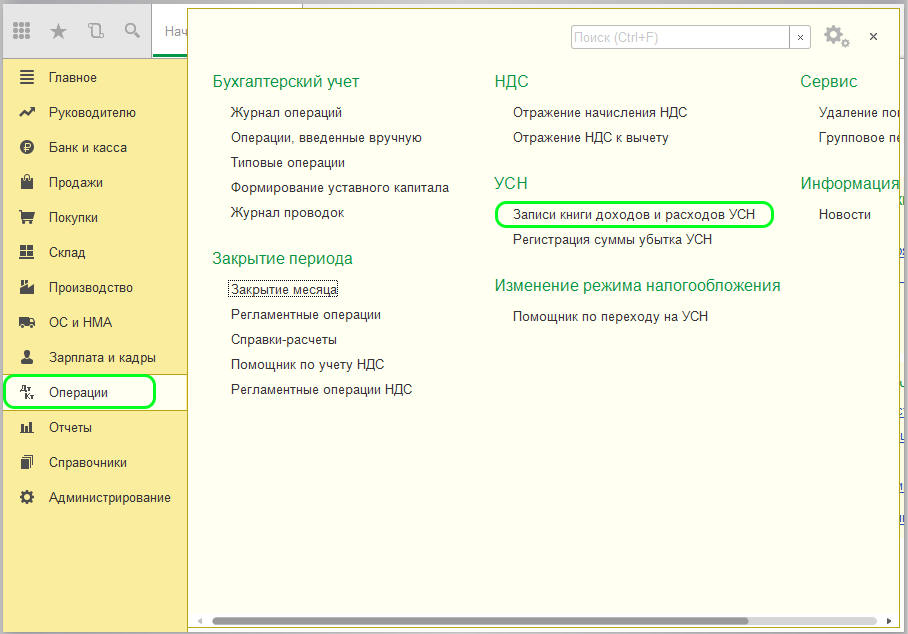

Возможна ситуация, когда пользователю нужно исправить сведения для формирования правильной КУДиР. Для этого используется документ «Запись книги доходов и расходов УСН», который находится в разделе «Операции» и далее в «УСН».

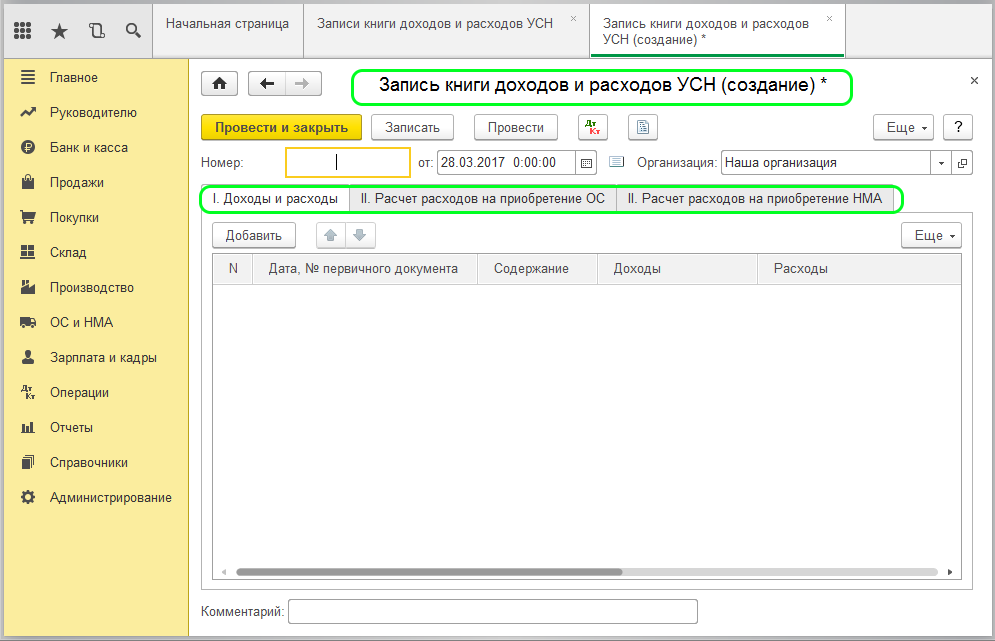

Чтобы сформировать новый документ, нужно нажать кнопку «Создать», и тогда откроется нужна форма.

Этот документ нужен, когда необходимо скорректировать информацию в различных разделах, например, по доходам и расходам, по ОС и НМА. Если учет ведется по нескольким компаниям, то в шапке документа будет поле для выбора соответствующей организации. После проведения документ о внесенных корректировках отразится в КУДиР.

Остались вопросы? Или нужна помощь в настройке книги учета доходов и расходов в 1С? Закажите консультацию наших специалистов!

Как внедрить маркировку в 1С

Как сделать справку 2-НДФЛ в 1С 8.3 и 8.2

Управление ассортиментом в Комплексной 1С 7.7 (оптовая торговля). Анализ выполнения плана по ассортименту для Комплексной 1С 7.7

Понятие ассортимента в Комплексной 1С 7.7 отсутствует, но торговому предприятию необходимо управлять ассортиментом. Достигается цель — обеспечиться необходимым товаром для торговли, при этом не переплатив. Товар на полках должен быть в достаточном количестве, в то же время закупочная цена должна быть рентабельная. Оптовик заключает с поставщиками договора дистрибьюции, в соответствии с которыми обязуется иметь неснижаемые остатки определенных товаров (обеспечивая их непрерывную доступность своим клиентам), и за это имеет возможность получать от поставщика товары со скидками.

1 стартмани