Как правильно отдать деньги в доверительное управление

Содержание:

- Доверительное управление деньгами в «ВТБ»

- Виды доверительного управления

- О продукте

- Выберите стиль управления

- Стили инвестирования

- Бухгалтерский учет имущества, переданного в доверительное управление

- Инвестиционная декларация

- Виды доверительного управления

- Консультационное управление

- Имущество

- Доверительное управление Форекс (Forex) — что это такое?

- Судебная практика договоров

- Кто предлагает прибыльное доверительное управление ценными бумагами – обзор ТОП-5 компаний

- Как выбрать хорошую управляющую компанию — 3 простых совета

- Услуга ДУ Сбербанка

Доверительное управление деньгами в «ВТБ»

Доверительно управление предоставляется крупным банком «ВТБ 24», входящим в группу «ВТБ», который является крупнейшим участником инвестиционного рынка России. Отличительной особенностью ДУ в «ВТБ 24» являются условия комиссионных, которые выплачиваются управляющим только в случае получения вкладчиком дохода.

- Срок инвестирования рекомендуется не менее 1 года.

- При доверительном управлении деньгами «ВТБ 24» использует 3 основных стратегии инвестирования: консервативная — размещение инвестиций в облигации, высокодоходная — размещение в акции, и сбалансированная — смешанные инвестиции.

- Минимальная сумма для инвестирования — от 1 миллиона рублей.

Виды доверительного управления

Существует несколько видов доверительного управления.

- ПИФ (Паевой инвестиционный фонд);

- Общий фонд банковского управления (ОФБУ);

- Индивидуальное доверительное управление;

- ETF биржевые фонды;

- Доверительное управление на форексе (ПАММ-счета).

Как выбрать вариант, который лучше остальных подойдет инвестору, желающему предоставить свои финансовые средства или ценные бумаги в доверительное управление? Рассмотрим ключевые моменты, характеризующие вышеперечисленные виды.

-

Паевой инвестиционный фонд – прекрасное решение для инвесторов с небольшими капиталами. ПИФы позволяют выйти на финансовый рынок россиянам практически с любым достатком. Существуют фонды, в которых минимальный пай оценивается в 1 000 рублей. Конечно, не следует рассчитывать на серьезный доход при таких вложениях, но тут важен сам факт возможности более чем минимальной инвестиции.

В паи ПИФов инвестируют, потому что можно получить доход выше, чем по банковским депозитам. Однако есть и риски – банк гарантирует определенный процент, а ПИФ – нет.

Важный момент: инвестировать в ПИФ можно только российские рубли (RUB).

-

Общий фонд банковского управления похож по своей сути на ПИФ, но есть существенная разница: ОФБУ имеют право вкладывать средства инвесторов в более привлекательные активы – акции и облигации иностранных компаний, иностранную валюту, золото и другие драгоценные металлы, фьючерсы и опционы.

Плюс и минус ПИФа перед ОФБУ – более жесткий контроль внешними организациями. Плюс ОФБУ – большая гибкость в управлении доверенными активами, а также возможность инвестировать не только рубли, но и доллары, евро, золото, акции – все, что указано в декларации фонда.

Индивидуальное доверительное управление имеет еще большую гибкость. ПИФы ограничены в возможностях инвестирования более жесткими требованиями Центробанка России (до 2013 года – Федеральной службы по финансовым рынкам). Есть ограничения и для ОФБУ, например, запрещено вкладывать в бумаги одного эмитента более 15% активов. А вот при индивидуальном доверительном управлении подбор инвестиционного портфеля происходит с учетом пожеланий каждого клиента персонально. Доверительный управляющий может играть на спекулятивных курсовых скачках, вкладываться в рисковые операции и получать для клиента высокую прибыль. Да, это повышает риски, но тут вопрос правильности выбора доверительного управляющего – насколько хорошо он разбирается в рынке, насколько грамотно составляет портфель инвестиций, разбавляя рисковые менее прибыльными, но высоконадежными активами (ETF-фонды, акции голубых фишек и др.).

Доверительное управление на форексе – передача трейдером своего счета управляющему трейдеру. Интересная особенность: управляющий трейдер осуществляет операции не непосредственно со счета клиента – он открывает сделки со своего личного счета, а на счету клиента сделки дублируются на суммы, пропорциональные разнице счетов. Так клиенты получают страховку от необдуманных и рисковых операций управляющим трейдером, ведь он рискует не только клиентскими, но и своими личными средствами. Подобная услуга у форекс-брокеров называется ПАММ-счет (от английского PAMM — Percent Allocation Management Module).

О продукте

|

|||

| Вы выбираете наиболее подходящий стиль инвестирования | Банк заключает с вами договор о передаче денежных средств для вложения в финансовые инструменты, при этом право собственности на деньги остается за вами | Банк выступает в роли опытного инвестора который знает финансовый рынок, осознает риски и возможности для правильного вложения средств | В конце срока инвестирования вы получаете вложенные средства и возможный дополнительный доход |

Выберите стиль управления

Полное

Доверительное управление

Клиент:Передает банку все полномочия по принятию решений инвестирования

Банк:Решает самостоятельно, в какие активы владывать средства клиента, как часто ребалансировать инвестиционные портфели, и эффективно управляет рисками

Доверительное

управление по приказу

Клиент:Самостоятельно принимает решения по всем вопросам управления своим инвестиционным портфелем

Банк:Следует указаниям клиента

Индивидуальный подход

Ликвидность и надежность

Прозрачность

Последовательность

Выгода

Стили инвестирования

| Стиль | Структура активов | Описание | |

| Облигации | Акции | ||

| Спринт | 70 — 100% | 0-30% | Стиль отличается низким уровнем риска, но в то же время невысоким уровнем ожидаемой доходности от инвестирования |

| Стайер | 35 — 65% | 35 — 65% | Стиль ориентирован на примерно равное распределение денежных средств между акциями и облигациями в портфеле. Такой баланс позволяет инвестиционному портфелю быть относительно устойчивым во времена рыночных спадов |

| Трейл | 10 — 30% | 70 — 90% | Стиль ориентирован на распределение денежных средств в долевые инструменты (акции). Доходность такого портфеля выше среднерыночной при относительно низком уровне риска |

| Марафон | 0 % | 100% | Стиль направлен на получение максимального дохода, который невозможен при других вариантах инвестирования. Риск данного портфеля оценивается как высокий |

| Персональный | — | — | Степень доходности и рисков определяется исходя из наполняемости инвестиционного портфеля |

Бухгалтерский учет имущества, переданного в доверительное управление

Основным документом, регламентирующим вопросы учета интересующих нас операций, являются Указания по отражению в бухгалтерском учете организаций операций, связанных с осуществлением договора доверительного управления имуществом <2> (далее — Указания).

<2> Утверждены Приказом Минфина России от 28.11.2001 N 97н.

В соответствии с п. п. 4 и 5 Указаний имущество передается учредителем управления в доверительное управление по той стоимости, по которой оно числится в бухгалтерском учете учредителя на дату вступления договора доверительного управления в силу. При этом дебетуется счет 79 «Внутрихозяйственные расчеты», субсчет 3 «Расчеты по договору доверительного управления имуществом», в корреспонденции со счетом 58 «Финансовые вложения» (при передаче ценных бумаг) или счетами 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках» (при передаче средств для инвестирования в ценные бумаги).

Обратите внимание! Подтверждением получения переданного в доверительное управление имущества (ценных бумаг или денежных средств) для учредителя управления является извещение об оприходовании имущества, направляемое ему доверительным управляющим, или первичный учетный документ (платежное поручение, расходный кассовый ордер и т.п.) с пометкой «Д.У.». В случае прекращения договора доверительного управления имуществом возвращенные учредителю управления объекты имущества (ценные бумаги) учитываются проводкой Дебет 58 Кредит 79-3 в той же оценке, по которой они были переданы в доверительное управление (п

6 Указаний)

В случае прекращения договора доверительного управления имуществом возвращенные учредителю управления объекты имущества (ценные бумаги) учитываются проводкой Дебет 58 Кредит 79-3 в той же оценке, по которой они были переданы в доверительное управление (п. 6 Указаний).

Начисление дохода, полученного по договору доверительного управления, отражается по дебету субсчета 79-3 и кредиту субсчета 91 «Прочие доходы» счета 91 «Прочие доходы и расходы». Поступление денежных средств от управляющего в исполнении договора ДУ отражается по дебету счета 51 «Расчетные счета» и кредиту субсчета 79-3.

Если результат деятельности доверительного управляющего — убытки, они подлежат возмещению за его счет. Причитающиеся от доверительного управляющего суммы возмещения убытков, причиненных утратой или повреждением имущества, переданного в ДУ, а также упущенной выгоды отражаются по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции с кредитом счета 91 «Прочие доходы и расходы». При получении учредителем управления этих средств дебетуются счета учета денежных средств и кредитуется счет 76 «Расчеты с разными дебиторами и кредиторами».

Таким образом, в бухгалтерском учете операции по доверительному управлению ценными бумагами учредитель управления сделает следующие проводки:

Содержание операции |

Дебет |

Кредит |

Отражена передача ценных бумаг доверительному управляющему |

79-3 |

58 |

Отражена прибыль от управления ценными бумагами |

79-3 |

91-1 |

Отражен убыток от управления ценными бумагами |

91-2 |

79-3 |

Отражена сумма денежных средств, полученных в счет прибыли от управления ценными бумагами |

51 (50, 52, 55) |

79-3 |

Отражен возврат ценных бумаг по окончании договора доверительного управления |

58 |

79-3 |

Имущество, в том числе деньги и ценные бумаги, переданное по договору индивидуального доверительного управления, рекомендуется учитывать в вышеизложенном порядке.

Инвестиционная декларация

Права учредителей управления на надлежащее управление имуществом, аккумулируемым ПИФами и ОФБУ, реализуются на практике через следование последними установленной инвестиционной декларации. Фактически инвестиционная декларация является существенным условием договора управления ценными бумагами. Поскольку коллективная форма предполагает согласие учредителя с инвестиционной декларацией, то его право выбора реализуется через наличие большого количества конкурирующих фондов.

Итак, какие же условия, кроме установленных Гражданским кодексом, должны быть письменно согласованы сторонами договора доверительного управления ценными бумагами?

Во-первых, описание целей инвестиционной политики.

Во-вторых, перечень объектов ДУ (виды ценных бумаг; перечень эмитентов или групп эмитентов, чьи ценные бумаги могут являться объектами управления, по отраслевому или иному признаку).

В-третьих, описание рисков, связанных с инвестированием в указанные объекты.

В-четвертых, структура объектов ДУ, которую обязан поддерживать управляющий в течение всего срока действия договора, в том числе соотношение между ценными бумагами различных видов, соотношение между ценными бумагами различных эмитентов (групп эмитентов по отраслевому или иному признаку); соотношение между ценными бумагами и денежными средствами данного учредителя управления, находящимися в ДУ.

При выборе того или иного фонда учредитель управления руководствуется приемлемым для себя соотношением доходности и риска. Понятно, что вложения в облигации с установленной доходностью будут более надежными и менее доходными, чем вложения в акции. Государственные облигации принесут меньшую доходность, чем корпоративные, однако риск банкротства практически отсутствует. Поэтому главное отличие фондов между собой — это структура портфеля объектов ДУ. Даже «ликвидность» фонда — это производная от имущества, в которое инвестированы денежные средства. Так, фонду, ориентированному на акции, котирующиеся на бирже с ежедневной свободной куплей-продажей акций, легко исполнять функции открытого фонда. Если в портфеле в большей степени присутствуют облигации с периодами погашения, то наиболее предпочтителен интервальный фонд. Если же средства инвестируются в недвижимость или венчурные проекты, то необходим закрытый режим функционирования фонда.

В зависимости от доминирующих объектов ДУ фонды можно разделить на следующие виды:

- фонды денежного рынка;

- фонды облигаций;

- фонды акций;

- фонды смешанных инвестиций;

- фонды фондов (формируют портфель из паев других фондов);

- фонды недвижимости (за исключением открытых и интервальных паевых инвестиционных фондов);

- индексные фонды (формируют портфель таким образом, чтобы обеспечить доходность, равную, например, индексу РТС или ММВБ);

- фонды особо рисковых (венчурных) инвестиций (за исключением открытых и интервальных паевых инвестиционных фондов).

Приблизительно инвестиционную декларацию можно представить в виде таблицы.

Вид актива |

Доля винвестиционном портфеле, % |

||

Денежные средства: |

0 - 100 |

||

- денежные средства на счетах одной кредитной организации |

0 - 25 |

||

Государственные ценные бумаги РФ, государственные ценные бумаги субъектов РФ, муниципальные ценные бумаги, акции российских открытых акционерных обществ, облигации российских организаций |

0 - 90 |

||

- ценные бумаги одного эмитента (за исключением государственных ценных бумаг) |

0 - 15 |

||

Производные финансовые инструменты <*>, базисным активом которых являются валюты и валютные ценности, индексы (за исключением индексов на ценные бумаги), процентные ставки, товары (сырье, металлы и др.) |

0 - 30 |

||

<*> Производные финансовые инструменты — это финансовые инструменты, предусматривающие обязанность стороны или сторон сделки уплачивать денежные суммы в зависимости от изменения цен на товары, курса соответствующей валюты, величины процентных ставок, уровня инфляции или от значений, рассчитываемых на основании совокупности указанных показателей, либо от наступления иного обстоятельства, относительно которого неизвестно, наступит оно или не наступит.

Виды доверительного управления

Рассмотрим основные виды доверительного управления, которые нас будут интересовать.

1. Доверительное управление деньгами (капиталом, инвестициями) — это передача в управление непосредственно денежных средств, оперируя которыми на свое усмотрение (или по предварительному согласованию с инвестором), управляющая компания будет приумножать их и зарабатывать прибыль. Одним из распространенных примеров такой формы доверительного управления являются паевые инвестиционные фонды.

2. Доверительное управление ценными бумагами — это передача в управление акций, облигаций и пр., для того чтобы управляющая компания зарабатывала прибыль, совершая спекулятивные операции с ними. Этот вариант будет интересен инвесторам, имеющим в своем портфеле пакет ценных бумаг, но слабо ориентирующимся в работе фондового рынка, не способным прогнозировать изменение их стоимости.

3. Доверительное управление недвижимостью — это передача управляющей компании в управление собственной недвижимости (жилой или коммерческой) для передачи ее в дальнейшую аренду и, соответственно, извлечения прибыли. Такая услуга оказывается, как правило, агентствами недвижимости и может включать в себя целый комплекс мероприятий, включая постоянное поддержание объекта в надлежащем состоянии, оплату коммунальных платежей и т.д.

4. Доверительное управление предприятием (бизнесом) заключается в передаче в управление комплексного бизнеса. Такая процедура может проводиться, например, с целью вывода предприятия из убытков или в том случае, когда собственник не имеет времени или возможностей для управления своим бизнесом.

5. Доверительное управление на форексе следует выделить отдельно, поскольку эта услуга, пожалуй, имеет наиболее широкое распространение. В этом случае инвестор передает свой счет в дилинговом центре управляющему трейдеру, чтобы тот зарабатывал для него прибыль путем осуществления торговых операций. Ярким примером подобной услуги являются получившие в последнее время популярность ПАММ-счета.

6. Комплексное доверительное управление активами (имуществом) — это полная передача в доверительное управление компании различных активов (денежных средств, ценных бумаг, металлов, бизнеса, недвижимости и т.д.). Этой услугой пользуются, как правило, состоятельные люди: большинство владельцев крупных капиталов имеют одного или нескольких персональных управляющих, которые ведут комплексное управление их имуществом.

Теперь рассмотрим основные плюсы и минусы доверительного управления деньгами и другими активами.

Консультационное управление

Это одна из любимых услуг брокерских компаний.

При этом инвестор сам нажимает на все кнопки в своём терминале или приложении.

Никакие финансовые активы и деньги в доверительное управление никому не передаются.

Выбирается соответствующий тарифный план, где и происходит оплата рекомендаций и советов от брокера.

Перед инвестором стоит непростая задача – следовать рекомендациям или нет.

Часто оказывается, что брокер советует приобрести продукты, выгодные ему или его фирме.

При неблагоприятном сценарии инвестор остаётся один со своими убытками.

А закреплённый менеджер даёт следующий совет.

Моё мнение: консультант не должен работать ни в одной компании. Получает деньги от клиента в чистом виде, а не с комиссии от покупки рекомендованных активов.

Имущество

Договором доверительного управления имуществом устанавливается, что одна сторона (учредитель управления) отдает другой стороне (доверительный управляющий) на установленный срок имущество в доверительное управление. В то же время другая сторона обязуется управлять этим имуществом в пользу учредителя или названного им лица (выгодоприобретателя).

Из данного определения понятия договора вытекают признаки, которые содержатся в договоре и отражают его:

- осуществление доверительного управления имуществом возможно в течение ограниченного срока>;

- доверительное управление не дает права перехода собственности на передаваемое от учредителя к доверительному управляющему имущество;

- осуществление доверительного управления допускается в интересах учредителя управления или названного им лица (выгодоприобретателя).

Согласно нормам российского гражданского законодательства договор доверительного управления имуществом обязательно должен быть заключен в письменной форме. Данный договор относительно недвижимого имущества заключается в такой же форме, как и договор купли-продажи такого имущества. Кроме того, передача недвижимости в доверительное управление должна пройти государственную регистрацию.

При несоблюдении формы договора доверительного управления или требования о государственной регистрации передачи недвижимого имущества договор признается недействительным.

Примеры

В данном случае учредителем в основном выступает юридическое лицо или индивидуальный предприниматель, в собственности которого находятся коммерческие объекты, используемые для производственных целей.

В ДУ передают транспорт, оборудование, инвентарь, сырье, земельные участки, производственные здания и сооружения. Гражданским кодексом допускается передача целого предприятия или имущественного комплекса, а также доли в компании.

(Visited 73 times, 1 visits today)

Доверительное управление Форекс (Forex) — что это такое?

- Прямое индивидуальное доверительное управление Форекс — осуществляется без посредников. То есть все взаимоотношения между инвесторами и управляющими происходят напрямую.

- Доверительное управление на Форекс с участием посредников. Под таким доверительным управлением принято считать в первую очередь ПАММ-счета. ПАММ-счета и доверительное управление википедия трактует вот так.

В этом обзоре я буду рассматривать именно прямое доверительное управление Форекс.

- Денежные средства инвестора находятся на торговом счете, который принадлежат именно ему. Управляющий не имеет ни права, ни возможности проводить по этим счетам любые другие операции (вывод наличных, перевод и т.д.), кроме торговых.

- Управляющий вправе совершать любые торговые операции на свое усмотрение, а инвестор имеет полный доступ к своим счетам и мониторингу произведенных операций в режиме онлайн.

- Главным способом вознаграждения управляющего трейдера является выплата % от полученной прибыли. Как правило, сумма процентов заранее оговаривается и прописывается в договоре доверительного управления.

хайп

Условия и договор доверительного управления деньгами

- Во-первых, рынок Форекс никак не регулируется законодательством РФ.

- Во-вторых, такое понятие как «доверительно управление» хоть и прописано в законодательстве РФ, но оно никак не перекликается с таким термином как «доверительное управление Форекс».

Договор доверительного управления имуществомFXOpen

Договор доверительного управления имуществомFXOpen

Передача средств в доверительное управление на Форексе

- Первым делом, нужно найти себе управляющего. Им может стать как частный трейдер, так и группа трейдеров, которая работает под одним названием. Учитывая доверительное управление отзывы о выбранном трейдере от других инвесторов могут вам пригодиться.

-

Следом, сразу обговорите условия инвестирования. В первую очередь, согласуйте процент вознаграждения для управляющего. Обсудите сроки оплаты и способ перевода, удобный как управляющему, так и вам.

Не забудьте указать максимальный лимит «просадки», после которого торговля прекращается. Часто это условие обходят стороной, но лучше не рисковать и заранее договориться, ведь доверительное управление на Форекс это определенно — риск.

Обязательно выясните, через каких брокеров удобнее торговать управляющему.

- Когда все условия будут обговорены, вам нужно открыть специальный торговый счет у Форекс брокера, который устроит обе стороны. Когда вы откроете счет, ваш брокер отправит на почту письмо с указанием логина и пароля для доступа к счету через соответствующий терминал.

-

Следом нужно пополнить свой счет, внеся минимально обговоренную сумму с управляющим. После этого можно передать основной пароль для входа своему трейдеру.

Помните, что помимо основного пароля, вы должны иметь специальный пароль для инвестора. С его помощью, вы будете иметь доступ к просмотру всех операций по счету, контролировать его. Только тогда вы получите настоящее доверительное управление на Forex.

- Собственно на этом правила передачи средств в прямое доверительное управление Форекс заканчиваются. вам лишь остается вовремя выплачивать вознаграждение своему трейдеру.

Судебная практика договоров

По судебным делам о нарушении условий ДДУ в России сложилась неоднозначная практика. Большая часть судебных решений принимается в пользу УК, так как условиями договора предусмотрено, что все риски, связанные с утратой инвестиций, принимает на себя инвестор. К таким рискам например относятся:

- рыночный риск, который заключается в снижении стоимости ценной бумаги, приобретенной на средства, переданные в ДУ

- риск потери ликвидности — падение спроса на бумагу приводит к увеличению разрыва между ценой спроса и предложения

- операционный – заключается в сбоях работы программного обеспечения и компьютерных систем, а также нарушениях процесса управления средствами со стороны сотрудников УК;

- правовой – заключается в изменении законодательства, которое может повлечь изменения в работе рынка ценных бумаг в целом, а также с ошибками в составляемой документации со стороны третьих лиц;

- риск, связанный со стратегией управления инвестиционным портфелем. Чем активнее выбрана стратегия, тем выше вероятность сильной просадки вплоть до полной потери средств

Но иногда адвокатам удается доказать, что УК совершила ошибки или намерено уменьшила активы, полученные по ДДУ. Например, в 2013 г. клиент передал УК «Таск Квадро Секьюритиз» акции крупных обществ «ГМК «Норильский никель», «Ростелеком» и других крупных компаний для управления активами.

Управляющий принял решение продать все акции из портфеля и приобрести на все деньги бумаги ОАО «Вышневолоцкий ордена «Знак Почета» мебельно-деревообрабатывающий комбинат». Данное решение не было финансово обосновано, так как из отчетности комбината было видно, что компания не выплачивает дивиденды своим акционерам уже на протяжении нескольких лет. Когда клиент перестал получать ежегодные дивиденды от владения акциями, он обратился к адвокату.

Юрист смог доказать в суде, что УК «не проявила должную заботливость об интересах учредителя управления», тем самым нарушив условия договора. К сожалению, к моменту вступления решения суда в законную силу, УК признала себя банкротом. Инвестор, вместо прибыли, понес убытки и был включен в реестр кредиторов с неопределенными перспективами по взысканию затраченных средств.

Много судебных разбирательств связано с привлечением средств граждан в ДУ путем обмана или введения в заблуждение. Но, к сожалению, почти все они решаются не в пользу обманутого инвестора, а зачастую даже не доходят до суда из-за отсутствия достоверной информации о том, кто взялся «управлять». Что часто случается, когда все взаимодействие инвестора с управляющим происходит онлайн.

Кто предлагает прибыльное доверительное управление ценными бумагами – обзор ТОП-5 компаний

Доверительное управление ценными бумагами на рынке как вид деятельности постоянно совершенствуется и приобретает все новые и новые формы. Связанно это прежде всего с ростом самого фондового рынка страны и постоянно возрастающим интересом к нему потенциальных инвесторов.

По последним обнародованным в нашей стране статистическим данным, прибыль, получаемая по результатам доверительного управления ценными бумагами, существенно превышает доходы владельцев депозитных банковских вкладов.

Предлагаем обзор российских компаний, оказывающих услуги по доверительному управлению ценными бумагами.

1) Управляющая компания «БКС»

Управляющая компания «БКС» — это структурное подразделение группы российских компаний. Компания специализируется на оказании полного спектра финансовых услуг. Работа ведется как с крупными корпорациями, так и с физическими лицами.

Деятельность по доверительному управлению ценными бумагами«БКС» ведет с 2000 года. Разработаны собственные стратегии доверительного управления, удовлетворяющие запросы любого клиента.

2) Банк «ЦентроКредит»

Банк «ЦентроКредит» основан в 1989 году как акционерное общество, что делает его одним из старейший подобных организаций страны. Позиционирует себя как универсальный клиентский банк с инвестиционной направленностью. Работает как с индивидуальными, так и с корпоративными клиентами.

В сфере доверительного управления гарантирует своим клиентам решение полного спектра инвестиционных задач, а также сохранение и стабильный прирост капитала. Особый интерес вызывает возможность оперативного изъятия активов без штрафов и пеней.

3) «Сбербанк»

Банк основан в царской России еще в далеком 1841 году и является одним из самых авторитетных финансовых учреждений в стране. Услугами банка пользуется более 70% населения. Имеет представительства во всех регионах страны. Именно поэтому рекламный слоган «Всегда рядом!» более чем оправдан.

На фондовом рынке управляющие банка признаны одними из лучших. «Сбербанк» располагает широчайшей информационной базой и значительными финансовыми резервами, что делает его надежным и выгодным партнером.

4) АО «ФИНАМ»

АО «ФИНАМ» — один из признанных лидеров на рынке брокерских услуг. Представители компании работают практически во всех регионах страны. По заключению авторитетного агентства «Эксперт РА» (RAEX), рейтинг надежности «ФИНАМ» в своей классификации оценен на уровне А++, как исключительно надежный.

Услуги доверительного управления оказывает как индивидуальным, так и корпоративным клиентам. На ежегодном конкурсе «Элита финансового рынка» компания награждена в самой престижной номинации -«Компания года».

5) АО ИК «ЦЕРИХ Кэпитал Менеджмент»

Инвестиционная компания образованна в 1996 году. Одна из старейших и авторитетных инвестиционных компаний. За 20 лет работы «ЦЕРИХ» успел завоевать авторитет на рынке как брокерских услуг, так и доверительного управления. Регулируется Центральным Банком Российской Федерации.

Компания предоставляет полный спектр финансовых и сопутствующих юридических услуг как индивидуальным, так и корпоративным клиентам. По данным, ежегодно предоставляемым национальным рейтинговым агентством, кредитный рейтинг АО ИК «Церих Кэпитал Менеджмент» оценивается как очень высокий (АА).

Компания предлагает ряд стандартных стратегий доверительного управления, различных по доходности и степени рисков. Если клиенту по каким-либо причинам ни одна из них не подходит, то эксперты готовы разработать персональный инвестиционный портфель.

Компания располагает разветвленной сетью партнеров по всей стране. Таким образом, потенциальный клиент имеет возможность воспользоваться услугами компании в любом регионе России.

Руководство АО ИК «Церих Кэпитал Менеджмент» основной целью своей работы считает достижение принципиально нового качественного уровня проведения операций на фондовой бирже. Главные принципы работы — открытость, технологичность, ориентированность на удовлетворение потребностей и пожеланий клиента.

Как выбрать хорошую управляющую компанию — 3 простых совета

Несколько экспертных советов по выбору компании.

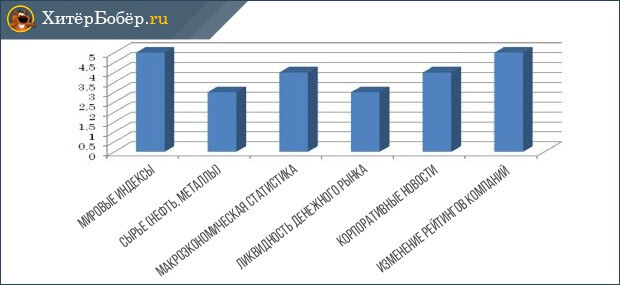

Совет 1. Учитывайте уровень аналитического сервиса компании

От уровня аналитического сервиса зависит уровень профессионализма фирмы, а значит, и защищенности ваших вложений.

В брокерских компаниях аналитический отдел занимается обзором рыночной ситуации, на которую влияет множество факторов: рыночные прогнозы, ключевые новости предприятий, политики, экономики.

Без постоянной работы аналитического отдела и оперативного предоставления аналитики, компания не способна своевременно реагировать на изменения рынка и приносить стабильную прибыль.

Совет 2. Определите категорию надежности компании

Рейтинг финансовой надежности управляющих компаний составляет Национальное рейтинговое агентство. НРА по различным критериям анализирует способность лица выполнять свои финансовые и договорные обязательства перед клиентами и контрагентами.

Существует НРА уже 14 лет и за это время завоевало себе статус ведущего рейтингового агентства России. Оценки НРА признаются как обществом, так и государственными регуляторными структурами. Рейтинг надежности присваивается ежегодно и сохраняет свою актуальность в течение одного года.

Если оценка надежности низкая, сотрудничать с такой компанией не стоит. Тем более, что одной из причин снижения рейтинга часто становится предоставление компанией недостоверных данных, то есть элементарное жульничество. А такой подход – недопустим для надежной финансовой структуры.

Услуга ДУ Сбербанка

Доверительное управление, являющееся, по сути, финансовой ВИП-услугой, стало популярным направлением на финансовом рынке России. Данную услугу предлагает много крупных банков и инвестиционных компаний.

Доверительное управление деньгами Сбербанк осуществляет с 1996 года. Управляющие менеджеры банка имеют колоссальный опыт управления инвестиционными портфелями и неоднократно признавались лучшими в России.

- Услугами ДУ этого старейшего и опытнейшего банка могут воспользоваться только клиенты «Сбербанка Первый», на счетах которых должна быть размещена сумма, превышающая 15 млн рублей.

- Стратегии доверительного управления деньгами Сбербанка включают в себя валютные доходы, размещения на международных рынках, долгосрочный прирост капитала за счет вложений в акции успешных компаний, а также в акции быстроразвивающихся компаний и высокодоходное управление активами для рискующих квалифицированных инвесторов.

- Минимальная сумма инвестирования составляет от 3 миллионов рублей.