Что такое добровольное пенсионное страхование

Содержание:

- Как их вернуть

- Информация Пенсионного фонда России от 25 октября 2019 г. “Как делать добровольные взносы на пенсию”

- Как делать добровольные взносы в пенсионный фонд

- Что такое добровольные пенсионные взносы

- Пример расчета уплаты добровольных взносов на пенсию

- КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

- Цели и функции добровольного страхования

- Кто может самостоятельно перечислять взносы в ПФР

- Налоговый учет взносов работодателя

- Добровольная уплата страховых взносов за себя

- Добровольные правоотношения с ПФР

- Обязательный пенсионный страховой договор: что нужно знать

- Работодатель уплачивает взносы из собственных средств

- Обзор документа

- Как получить накопительную часть пенсии?

- Понятие дополнительных страховых взносов

- Порядок оформления ДПВ для несовершеннолетних лиц

- Как подключиться к программе добровольного пенсионного обеспечения

- Как сформировать достойную пенсию

- Правила уплаты взносов и сдачи отчетности

Как их вернуть

Для возврата необходимо написать заявление и предоставить его в текущий ПФ, в бланке указываются реквизиты для перевода средств. К заявке прилагаются документы, отражающие права на деньги и управление ими.

Согласно федеральному законодательству, люди, трудящиеся в опасных и тяжелых условиях, получают надбавку к пенсии. Правда, дополнительные взносы перечисляются на накопительную часть будущей выплаты. Перевод ДСВ дает право на досрочный выход на заслуженный отдых. Государственные и частные программы увеличения накопительной пенсии могут принести хорошие дивиденды, в связи с этим если работодатель делает особые отчисления за тяжелые условия труда, то стоит задуматься об увеличении накопительной части пенсии.

https://youtube.com/watch?v=4ZHaV4rWfOc%3F

Информация Пенсионного фонда России от 25 октября 2019 г. “Как делать добровольные взносы на пенсию”

30 октября 2019

Пенсионное страхование в России носит обязательный характер и распространяется на всех работающих граждан. Взносы на пенсии, согласно его правилам, формируют и уплачивают работодатели. При этом существует ряд случаев, когда человек сам может делать взносы на пенсию. Например, когда он работает за границей, но хочет, чтобы пенсия в России продолжала формироваться, или чтобы формировать пенсию близкого человека, который нигде не работает.

Взносы могут также делать те, кто работает на себя, — чтобы увеличить уже имеющиеся пенсионные права либо полностью формировать их с нуля. Последнее, в частности, относится к самозанятым, применяющим налог на профессиональный доход. По закону они не обязаны делать отчисления на пенсионное страхование, как, например, индивидуальные предприниматели или нотариусы, и формируют свою пенсию самостоятельно. В том числе за счет добровольных взносов.

Чтобы уплачивать их, необходимо подать заявление в Пенсионный фонд России, зарегистрировавшись таким образом в качестве плательщика. Сделать это можно только в клиентской службе ПФР или отправив заявление по почте. Кроме того, в отличие от добровольных взносов на формирование накопительной пенсии, которые за человека может перечислять его работодатель, добровольные взносы на страховую пенсию делает только сам человек.

Соответствующие платежи перечисляются через банк по реквизитам, сформированным с помощью электронного сервиса ПФР. Он доступен в открытой части сайта Пенсионного фонда и не требует входа в личный кабинет. Квитанция с необходимыми реквизитами также предоставляется в клиентских службах ПФР.

Периодичность взносов человек определяет самостоятельно: можно перечислить сразу всю желаемую сумму либо делать небольшие платежи в течение определенного времени. Расчетным периодом по уплате добровольных взносов является календарный год. Минимальный и максимальный платежи при этом имеют ограничения и в том числе зависят от того, сколько времени в течение года человек был плательщиком взносов. Чем дольше этот период, тем больше пенсионных прав он позволяет сформировать.

Пенсионные коэффициенты и стаж, приобретенные в результате уплаты добровольных взносов, учитываются 31 декабря и отражаются на лицевом счете до 1 марта года, следующего за годом уплаты. Учет взносов происходит автоматически, поэтому представлять в Пенсионный фонд документы, подтверждающие совершенные платежи, не требуется.

Люди, которым не хватило страхового стажа или пенсионных коэффициентов для получения права на пенсию, также могут воспользоваться уплатой добровольных взносов, чтобы восполнить недостающие пенсионные права. Притом что самой распространенной причиной нехватки баллов или стажа является неофициальное трудоустройство, отказы в назначении пенсии из-за этого происходят не часто и составляют примерно 3% от всех решений, выносимых по заявлениям граждан.

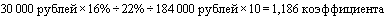

Пример уплаты добровольных взносов на пенсию

15 октября 2019 года человек подал заявление в Пенсионный фонд России об уплате добровольных взносов на пенсию, перечислил 30 тыс. рублей и решил до конца года больше не делать новых платежей. По итогам 2019-го на его лицевом счете в Пенсионном фонде будет сформировано 21 818,18 рубля, или 1,186 пенсионного коэффициента, а также 2 месяца и 17 дней стажа:

.

22% — общий тариф страховых взносов на обязательное пенсионное страхование в России.

16% — индивидуальная часть тарифа страховых взносов на обязательное пенсионное страхование (общий тариф 22% за вычетом солидарной части тарифа 6%, из которой финансируется фиксированная выплата к страховой пенсии).

184 000 рублей — максимальная сумма взносов, которая направляется на формирование пенсии в 2019 году по индивидуальному тарифу (

).

10 — максимальное количество пенсионных коэффициентов, которое можно сформировать за год (в 2019 году максимальное количество пенсионных коэффициентов, согласно действующему переходному периоду, ограничено 9,13 балла).

Возможность уплаты добровольных взносов на пенсию предусмотрена статьей 29 федерального закона N 167-ФЗ от 15 декабря 2001 года «Об обязательном пенсионном страховании в Российской Федерации» и реализуется в соответствии с приказом Минтруда России N 462н от 31 мая 2017 года.

Как делать добровольные взносы в пенсионный фонд

Порядок и условия оформления своего жаления на добровольные перечисления для своей пенсии, разъясняют сотрудники ПФ:

Минимальный размер добровольных страховых взносов в ПФ

Минимальный размер страховых взносов определяется как произведение двукратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, увеличенное в 12 раз.

Максимальный размер добровольных взносов в пенсионный фонд

Максимальный размер страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, увеличенное в 12 раз.

Что такое добровольные пенсионные взносы

В соответствии с законодательством РФ все трудоустроенные граждане включены в систему обязательного пенсионного страхования. Взносы в ПФР за них платит работодатель, исключение – индивидуальные предприниматели и некоторые другие категории (нотариусы и адвокаты), которые уплачивают взносы «за себя» самостоятельно.

Но еще по собственному желанию каждый может подключиться к программе добровольного пенсионного обеспечения. То есть, человек будет перечислять определенную сумму на будущую страховую пенсию.

Стоит отметить, что человек может отчислять взносы или на накопительную часть пенсии или на страховую. И в данном случае мы говорим о страховой пенсии.

Пример расчета уплаты добровольных взносов на пенсию

16.10. 2019 года гражданин подал заявление в Пенсионный фонд об уплате добровольных взносов на свою пенсию, перечислил 30 тысяч рублей и до конца года не планирует делать новые платежи. В итоге за 2019 г. на его лицевом счете в Пенсионном фонде будет сформирована сумма — 21 818,18 рубля, или 1,186 пенсионного коэффициента, а также 2 месяца и 17 дней стажа:

30 000 × 16% / 22% / 184 000 × 10 = 1,186 коэффициента.

22% – общий тариф страховых взносов на обязательное пенсионное страхование в России. Для отдельных категорий он снижен см. таблицу ниже.

16% – индивидуальная часть тарифа страховых взносов на обязательное пенсионное страхование (общий тариф 22% за вычетом солидарной части тарифа 6%, из которой финансируется фиксированная выплата к страховой пенсии).

184 000 рублей – максимальная сумма взносов, которая направляется на формирование пенсии в 2019 году по индивидуальному тарифу (1 150 000 рублей × 16%).

10 – максимальное количество пенсионных коэффициентов, которое можно сформировать за год (в 2019 году максимальное количество пенсионных коэффициентов, согласно действующему переходному периоду, ограничено 9,13 балла).

Таблица пониженных тарифов страховых взносов

| Пониженный тариф | Категории плательщиков |

| 20% |

|

| 14% | организации — участники проекта «Сколково» |

| 8% |

|

| 6% |

|

КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

Предельные величины баз для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством определяют:

- на 2020 г. — в соответствии с Постановлением Правительства РФ от 06.11.2019 № 1407;

- на 2021 г. — в соответствии с Постановлением Правительства РФ от 26.11.2020 № 1935.

В таблице 2 представлены предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг.

|

Таблица 2. Предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг. |

||

|

Вид взносов |

Предельная величина облагаемой базы, руб. |

|

|

2020 г. |

2021 г. |

|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

1 292 000 |

1 465 000 |

|

Страховые взносы на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством |

912 000 |

966 000 |

|

Страховые взносы на обязательное медицинское страхование (ОМС) |

Нет предельной величины |

ПРИМЕР

ООО «Альфа» применяет общие тарифы страховых взносов. Рассмотрим расчет взносов в каждый фонд для сотрудника компании Сидорова С. С. (табл. 3).

|

Таблица 3. Расчет страховых взносов в 2021 г. для Сидорова С. С., руб. |

|||||

|

Месяц |

База для начисления страховых взносов |

База для начисления страховых взносов нарастающим итогом |

Пенсионные взносы |

Взносы на случай болезни и материнства |

Медицинские взносы |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Январь |

120 000 |

120 000 |

26 400 |

3480 |

6120 |

|

Февраль |

110 000 |

230 000 |

24 200 |

3190 |

5610 |

|

Март |

120 000 |

350 000 |

26 400 |

3480 |

6120 |

|

Апрель |

124 000 |

474 000 |

27 280 |

3596 |

6324 |

|

Май |

115 000 |

589 000 |

25 300 |

3335 |

5865 |

|

Июнь |

120 000 |

709 000 |

26 400 |

3480 |

6120 |

|

Июль |

115 000 |

824 000 |

25 300 |

3335 |

5865 |

|

Август |

118 000 |

942 000 |

25 960 |

3422 |

6018 |

|

Сентябрь |

120 000 |

1 062 000 |

26 400 |

696 |

6120 |

|

Октябрь |

117 000 |

1 179 000 |

25 740 |

5967 |

|

|

Ноябрь |

113 000 |

1 292 000 |

24 860 |

5763 |

|

|

Декабрь |

160 000 |

1 452 000 |

35 200 |

8160 |

В графе 2 представлен ежемесячный доход работника, который является базой для начисления страховых взносов. В графе 3 посчитана база для начисления нарастающим итогом с начала года (чтобы увидеть, когда будет достигнут предел для начисления страховых взносов).

Предельные величины баз для исчисления страховых взносов на 2021 г. составляют:

- для пенсионных взносов — 1 465 000 руб.;

- для взносов на случай болезни и материнства — 966 000 руб.

Для медицинских взносов предельная величина отсутствует (ставка — 5,1 %).

Для пенсионных взносов рассматриваемого примера база для начисления страховых взносов нарастающим итогом с начала года не превышает предельной величины (1 465 000 руб. больше, чем 1 452 000 руб.). Поэтому расчет производится ежемесячно по ставке 22 % со всей суммы начисленной зарплаты.

Для взносов на случай болезни и материнства лимит по взносам будет исчерпан в сентябре. Во все предыдущие месяцы (с января по август) ставка составит 2,9 % со всей суммы начисленной заработной платы.

В сентябре расчет будет выглядеть следующим образом:

(966 000 руб. – 942 000 руб.) × 2,9 % = 696 руб., где 942 000 руб. — база для начисления нарастающим итогом с января по август включительно.

С октября по декабрь отчисления станут нулевыми.

Федеральный закон от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» дополнил п. 1 ст. 427 НК РФ новым подп. 17, устанавливающим с 2021 г. пониженные тарифы страховых взносов для плательщиков, признаваемых субъектами малого или среднего предпринимательства согласно Федеральному закону от 24.07.2007 № 209-ФЗ (в ред. от 30.12.2020) «О развитии малого и среднего предпринимательства в Российской Федерации».

Пониженные тарифы применяются в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, утвержденной на начало расчетного периода (года).

С 01.01.2021 выплаченная сверх МРОТ часть будет облагаться с применением следующих пониженных тарифов:

- на обязательное пенсионное страхование — 10 % (в пределах установленной предельной величины базы и сверх нее);

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

- на обязательное медицинское страхование — 5 %.

Таким образом, в случае непревышения установленной законом предельной величины базы часть заработка в пределах МРОТ облагается взносами на ОПС по тарифу 22 %, сверх МРОТ — 10 %.

С выплат в сумме МРОТ нужно уплатить взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством по ставке 2,9 %, с выплат сверх МРОТ взносы не уплачиваются.

Базовый тариф взносов на обязательное медицинское страхование для выплат:

- в пределах МРОТ — 5,1 %;

- сверх МРОТ — 5 %.

Цели и функции добровольного страхования

Основная цель добровольного пенсионного страхования заключается в формировании дополнительного дохода после прекращения гражданином трудовой деятельности в силу возраста. НПО позволяет иметь дополнительный источник ежемесячного дохода наряду с государственным обеспечением. Также этот инструмент позволяет обеспечить гражданину более достойное финансовое состояние в старости.

В качестве одной из функций НПО также можно привести инвестирование средств, т.е. их вложение с целью получения прибыли. Так, некоторые программы НПО подразумевают не только возможность перевода накопленных таким образом средств в другие фонды, но и получение их в дальнейшее личное распоряжение. При грамотном выборе фонда у его вкладчиков имеется возможность накопить определенную сумму, а также приумножить ее в случае финансово грамотной деятельности НПФ.

Рассматриваемый вид страхования также позволяет реализовать возможность граждан, которые трудятся на вредных или опасных работах, выйти на пенсию ранее установленного законом срока. Досрочное НПО позволяет гражданам получать гарантированный ежемесячный доход до наступления права на выплаты со стороны государства, прекратив при этом свою трудовую деятельность.

Еще одна функция – предоставление дополнительных социальных гарантий работникам со стороны работодателя. Так, коллективным договором между организацией и ее сотрудниками может быть предусмотрена обязанность работодателя дополнительно застраховать сотрудников в рамках НПО. Таким образом, работодатель может заинтересовать граждан во вступлении с ним в трудовые отношения, а работник – получить дополнительные гарантии.

Кто может самостоятельно перечислять взносы в ПФР

Как мы отметили выше, подключиться к такой программе может любой человек, однако есть одно условие. Перечислять добровольные взносы на страховую часть пенсии имеют право только такие категории людей:

- индивидуальные предприниматели, нотариусы, адвокаты и другие, которые самостоятельно уплачивают фиксированные взносы «за себя»;

- россияне, работающие или проживающие за границей, но которые планируют получать пенсию в нашей стране;

- самозанятые;

- адвокаты, получающие военную пенсию за выслугу лет или по инвалидности.

Если человек не относится ни к одной из вышеперечисленных категорий людей, то он имеет право перечислять дополнительные взносы только на накопительную часть пенсии.

Причем добровольные взносы можно платить не только за себя, но и за другого человека, если за него никто не производит отчислений в ПФР. Например, за безработного родственника или просто постороннего человека.

Налоговый учет взносов работодателя

При упрощенной системе налоговую базу можно снизить на расходы на оплату труда (пп. 6 п. 1 ст. 346.16 НК РФ). Их состав определяется в соответствии со ст. 255 НК РФ (п. 2 ст. 346.16 НК РФ), в п. 16 которой указаны страховые пенсионные взносы, уплаченные работодателем согласно Закону N 56-ФЗ. При этом обязанность уплачивать взносы работодателя должна быть закреплена в трудовом или коллективном договоре. Общая величина дополнительного ассигнования на накопительную часть трудовой пенсии, а также платежей по договорам добровольного долгосрочного страхования жизни, добровольного пенсионного страхования и негосударственного пенсионного обеспечения работников, которую можно учесть, не должна превышать 12% расходов на оплату труда (без учета взносов).

Примечание. Читайте об этом также на с. 54.

Пример 1. ООО «Квинтет», применяющее УСН с объектом налогообложения «доходы минус расходы», в марте 2010 г. получило от 10 сотрудников заявления с просьбой ежемесячно удерживать из заработка 3% начисленных сумм и переводить как добровольные страховые взносы в ПФР. Тогда же работодатель вынес решение ежемесячно уплачивать взносы в размере 3000 руб. на каждого сотрудника, и положение об этом зафиксировали в коллективном договоре. Договоры долгосрочного страхования жизни, добровольного пенсионного страхования и негосударственного пенсионного обеспечения работников не заключались. Взносы работодателя перечислены 5 апреля. Можно ли их сумму признать при налогообложении, если расходы на оплату труда (без учета взносов) за I квартал составили 835 400 руб.?

Определим сумму взносов, которую работодатель уплатил из собственных средств. Она равна 30 000 руб. (3000 руб. x 10 чел.). Максимальная сумма, на которую удастся уменьшить налоговую базу, составляет 100 248 руб. (835 400 руб. x 12%), а это значительно больше 30 000 руб. Поэтому 5 апреля 2010 г. 30 000 руб. можно полностью включить в расходы на оплату труда (пп. 6 п. 1 и п. 2 ст. 346.16, а также п. 16 ст. 255 НК РФ).

Добровольная уплата страховых взносов за себя

В отличие от НДФЛ и других налогов, гражданин вправе самостоятельно выбирать размер добровольных отчислений, в пределах установленного законодательством коридора, разграничивающего максимальные и минимальные лимиты отчислений.

Отчетным периодом по выплатам является календарный год. По итогам выплаченных дополнительных взносов, заработанное (и купленное) количество баллов пересчитывают в марте года, следующего за отчетным.

Минимальная и максимальная годовые суммы добровольных страховых взносов в ПФР приведены в таблице:

| Годы | Размеры взносов (тыс. руб.) | |

| минимальный | максимальный | |

| 2019 | 29,7792 | 238,2336 |

| 2020 | 32,0232 | 284,24 |

Плательщик может сам оговорить порядок добровольных страховых взносов в ПФР, выплачивая их фиксированной суммой за весь год, из которой не предусмотрено обложение НДФЛ, или разбив на отдельные платежи с желаемой периодичностью.

Кроме размеров указанных перечислений, на итоговое увеличение пенсионных показателей влияет продолжительность участия застрахованного лица в данных правоотношениях в течение отчетного календарного года.

Добровольные правоотношения с ПФР

Плательщиками дополнительных взносов могут стать только граждане, застрахованные в системе обязательного пенсионного страхования. Чтобы вступить в добровольные правоотношения с ПФР, пишется заявление по форме ДСВ-1, утвержденной Постановлением Правления Пенсионного фонда РФ от 28.07.2008 N 225п (п. 1 ст. 3 Закона N 56-ФЗ). Его можно подать самим, но удобнее через работодателя. Работодатель в течение трех рабочих дней переправит заявление в территориальный орган ПФР по месту своей регистрации в качестве страхователя (п. 4 ст. 4 Закона N 56-ФЗ), и не позднее 10 рабочих дней Пенсионный фонд уведомит о принятом решении.

Обязательный пенсионный страховой договор: что нужно знать

Между страхователем, страховщиком и застрахованным лицом действует трехсторонний договор, в котором указаны права и обязанности сторон, порядок внесения взносов и осуществления выплат.

Многие граждане наяву этого договора в глаза не видели и сомневаются, а существует ли он на самом деле.

О заключении договора в виде оферты говорит наличие СНИЛСа.

СНИЛС – это страховой номер индивидуального лицевого счета гражданина, имеющийся в системе ОПС. На лицевом счете указаны все данные конкретного человека, в том числе:

- личные данные;

- трудовой стаж;

- страховые взносы.

Если человек меняет фамилию (женщина вступает в брак) или имя (на законных основаниях и в порядке, предусмотренном соответствующими актами, по собственным убеждениям), то он обязан обратиться в Пенсионный фонд и поменять СНИЛС на новый.

При этом номер лицевого счета остается прежним. На карточку лишь наносят обновленные данные, они же появляются в документах на лицевой счет.

СНИЛС представляет собой небольшой лист бумаги в заламинированном виде. В случае утери этого документа его обязательно нужно восстановить.

Можно ли не заключать пенсионный договор ОПС? Согласно законодательству нашей страны, нет.

Если гражданин трудоустроен, но взносы в ПФ РФ не поступают, то это является прямым нарушением закона и строго пресекается. Провинившимся грозят крупные штрафы.

Работодатель уплачивает взносы из собственных средств

Закон N 56-ФЗ предоставляет возможность организациям и индивидуальным предпринимателям поучаствовать в формировании пенсионных накоплений сотрудников, уплачивающих дополнительные пенсионные взносы. Они имеют право перечислять так называемые взносы работодателя (п. 1 ст. 8). Решение оформляется приказом, либо вносятся поправки в коллективный или трудовой договор.

Примечание. Взнос работодателя — это собственные деньги, которые он перечисляет в пользу застрахованного лица на основании Закона N 56-ФЗ.

Ежемесячно работодатель определяет сумму взносов из собственных денег для каждого сотрудника (п. 3 ст. 8 Закона N 56-ФЗ). Она может быть фиксированная или в процентах от базы по взносам на обязательное пенсионное страхование.

Если сотрудник увольняется, работодатель отказывается от обязательств по уплате взносов с того момента, как прекращаются трудовые отношения (п. 2 ст. 8 Закона N 56-ФЗ).

Обзор документа

ПФР сообщает, что люди могут сами делать выплаты на пенсию. Это относится к проживающим за границей, самозанятым, применяющих налог на профессиональный доход, или тем, кому не хватило стажа или коэффициентов для получения права на пенсионного обеспечение.

Для этого нужно подать заявление в клиентскую службу ведомства или отослать его по почте.

Добровольные взносы человек уплачивает сам с любой периодичностью. Расчетным периодом является календарный год. Минимальные и максимальные выплаты ограничены и зависят от того, сколько времени в течение года человек был плательщиком. Чем дольше этот период, тем больше пенсионных прав.

Коэффициенты и стаж, приобретенные в результате уплаты добровольных взносов, учитываются 31 декабря и отражаются на лицевом счете до 1 марта года, следующего за годом уплаты.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Как получить накопительную часть пенсии?

Если у гражданина формируются пенсионные накопления, обратиться за назначением накопительной пенсии можно при достижении возраста 55 лет женщинами и 60 лет мужчинам. При этом устанавливается накопительная пенсия независимо от того, получает или нет гражданин другую пенсию или пожизненное ежемесячное содержание.

Назначение и выплату накоплений, а также организацию доставки производит тот фонд, которому гражданин доверил их формирование, в связи с этим обращаться за оформлением накопительного пособия ему следует:

- в отделение НПФ, в котором пенсионные накопления формировались;

- или в территориальный ПФР, если средства были переданы в УК.

По согласованию с работником, обратиться за назначением ему накопительной пенсии вправе и работодатель.

Условия назначения накопительной пенсии и документы, необходимые для оформления

Назначение накопительной пенсии возможно при наличии у застрахованного лица пенсионных накоплений. Обратиться за установлением и доставкой накопительных выплат можно:

- при личном визите в ПФР или НПФ;

- через интернет на сайте ПФР или портал гос. услуг, или на сайте НПФ.

К заявлению о назначении накопительной пенсии нужно приложить все требуемые документы:

- паспорт гражданина РФ или вид на жительство (для иностранных лиц и не имеющих гражданства);

- свидетельство обязательного пенсионного страхования (СНИЛС);

- справка из ПФР о приобретении права на страховую пенсию по старости (для представления в НПФ);

- документы, которые могут подтвердить страховой стаж и периоды, включаемые в него;

- дополнительно могут потребоваться иные данные.

Заявление будет принято к рассмотрению, если все необходимое будет представлено в срок до 5 рабочих дней со дня его подачи.

Если обращение за накопительной выплатой идет через представителя, необходимо предоставить доверенность и удостоверяющий его личность документ, если доверенность не заверена нотариально.

Можно ли получить накопительную часть пенсии до выхода на пенсию

До 2019 года получить пенсионные накопления раньше срока выхода на пенсию было нельзя, так как право на назначение накопительных выплат у гражданина возникало одновременно с правом на страховую пенсию по старости. Однако из-за очередной пенсионной реформы возраст назначения пенсии по старости стали постепенно увеличивать до 60 лет женщинам и 65 — мужчинам. При этом возраст назначения накопительной пенсии остался фиксированным — 55 и 60 лет соответственно. Таким образом, теперь получить пенсионные накопления можно до выхода на пенсию по старости.

При этом выплата пенсионных накоплений может быть установлена гражданину до 55 и 60-летнего возраста, в случае досрочного назначения страховой пенсии по старости.

Виды выплат средств пенсионных накоплений

Виды выплат, предусмотренные законом от 28.12.2013 N 424-ФЗ «О накопительной пенсии», за счет средств пенсионных накоплений:

- Единовременная выплата.

- Срочная пенсионная выплата.

- Накопительная пенсия.

- Выплата пенсионных средств накоплений в случае смерти их получателя его наследникам.

При единовременной выплате все средства пенсионных накоплений выплачиваются разово одной суммой. На единовременную выплату могут претендовать:

- застрахованные лица, для которых рассчитанная накопительная (ежемесячная) пенсия составляла бы 5% и менее от величины страховой пенсии по старости с учетом фиксированной выплаты и накопительной пенсии по состоянию на день назначения накопительных выплат;

- получатели, которым установлена страховая пенсия по инвалидности, потере кормильца или государственное пенсионное пособие, не имеющие право на страховую пенсию по старости в связи с отсутствием требуемого страхового стажа или количества индивидуальных пенсионных баллов.

Срочную выплату могут получить граждане, которые формировали свои пенсионные накопления за счет:

- дополнительных взносов, средств, направляемых по Программе софинансирования пенсии, включая взносы, поступающие с этой целью от работодателя, от государства, доходы от их инвестирования.

- средств (или их части) материнского капитала, которые были направлены на формирование накопительной пенсии и доходов от их инвестирования.

Часть накоплений, состоящая их указанных средств, выплачивается ежемесячно в течение срока, определенного самими получателем, но не менее 10 лет.

Понятие дополнительных страховых взносов

- По желанию служащего. Он подает заявление о том, что хочет из заработной платы делать отчисления в накопительную часть пенсии;

- По закону работодателем. Если работник трудится в тяжелых условиях и вредных для здоровья, то за него делаются дополнительные отчисления. Как правило, руководство заведомо закладывает эту сумму в заработную плату.

При первом варианте сотрудник должен составить унифицированное заявление, в котором указывается точная сумма перечисления на ежемесячной основе.

Полезно! Если есть желание делать дополнительные отчисления на накопительную часть пенсии, то лучше всего подать заявление через работодателя, так можно сразу его проинформировать о своей инициативе. Допустимо подать бланк и непосредственно в ПФР или МФЦ, но надо будет уведомить о желании руководство компании.

Порядок оформления ДПВ для несовершеннолетних лиц

ДПВ также можно перечислять в пользу несовершеннолетнего лица, тем самым обеспечивая пенсию подростка уже с детства.

Форму договора можно скачать здесь.

Для несовершеннолетних лиц до 14 лет законный представитель (родитель, опекун) представляет следующие документы:

- свидетельство о рождении несовершеннолетнего лица (оригинал);

- документ, удостоверяющий личность законного представителя (оригинал);

- документ, подтверждающий назначение опеки (оригинал) – справку о назначении опекуна/удостоверение опекуна (действительно, если выдано до 10.04.2012 г.) или договор о передаче ребенка на воспитание под патронат – при отсутствии родителей.

Договор за несовершеннолетнее лицо до 14 лет подписывает его законный представитель.

Для несовершеннолетних лиц в возрасте от 14 до 18 лет договор ДПВ заключается самостоятельно этим лицом с письменного согласия законного представителя (родителя, опекуна). В этом случае необходимы следующие документы:

- свидетельство о рождении несовершеннолетнего лица (оригинал) – для лиц от 14 до 16 лет;

- документ, удостоверяющий личность (оригинал) – для лиц от 16 до 18 лет;

- свидетельство о рождении несовершеннолетнего лица (оригинал);

- документ, удостоверяющий личность законного представителя (оригинал);

- документ, подтверждающий назначение опеки (оригинал) – справку о назначении опекуна/удостоверение опекуна (действительно, если выдано до 10.04.2012 г.) или договор о передаче ребенка на воспитание под патронат – при отсутствии родителей.

При этом договор подписывается самим несовершеннолетним лицом и его законным представителем.

В случае отсутствия ИИН в свидетельстве о рождении несовершеннолетнего лица, рожденного до августа 2007 года, в возрасте до 16 лет, необходимо в дополнение к свидетельству о рождении, предоставить оригинал свидетельства о регистрации ИИН либо оригинал паспорта гражданина Республики Казахстан.

Как подключиться к программе добровольного пенсионного обеспечения

Для того, чтобы начать перечислять дополнительные взносы на будущую пенсию, нужно обратиться в ПФР с заявлением. Для вступления в добровольные правоотношения в целях формирования страховой части пенсии используется рекомендованная форма заявления, утвержденная Приложением № 1 к Приказу Минтруда России от 31.05.2017 № 462н. Для перечисления дополнительных взносов на накопительную часть пенсии заполняется форма ДСВ-1, утвержденная Приложением № 1 к Постановлению Правления ПФ РФ от 28.07.2008 № 225п.

В заявлении на формирование страховой части пенсии можно выбрать, будут перечисляться дополнительные взносы за себя или за другого человека.

Обязательно указывается полное фамилия, имя и отчество (при наличии), СНИЛС и основание для заключения добровольного пенсионного обеспечения (ИП, гражданин, работающий за границей и другое).

Выбранное заявление передается лично или заказным письмом по Почте России в клиентскую службу Пенсионного фонда.

Для прекращения перечисления дополнительных взносов на пенсионное обеспечение подается соответствующее заявление.

Как сформировать достойную пенсию

Несмотря на скромную государственную поддержку, всё же отказываться от неё не стоит, но и полностью полагаться на неё было бы легкомысленно. Поэтому, чтобы после завершения трудовой деятельности быть финансово независимым, нужно комплексно подойти к формированию собственной пенсии.

А способствовать этому будут:

- официальное трудоустройство;

- управление накопительной частью (до 2021 недоступно);

- внесение дополнительных страховых взносов;

- направление на формирование накопительной части пенсии материнского (семейного) капитала;

- добровольное страхование в негосударственном пенсионном фонде или СК.

Причём, выбирая пенсионные программы в страховой компании, клиент дополнительно защищён от несчастных случаев, а в случае смерти, сбережения переходят его наследникам.

Хотя термин «добровольное пенсионное страхование» не закреплён законодательно, комплекс мер, проводимый Пенсионным фондом Российской Федерации, НПФ и страховыми компаниями, поможет гражданам сформировать достойную пенсию.

Правила уплаты взносов и сдачи отчетности

Дополнительные взносы на накопительную часть трудовой пенсии и взносы работодателя перечисляются одним платежным поручением в порядке и срок, предусмотренные для системы обязательного пенсионного страхования (п. п. 1 и 3 ст. 9 Закона N 56-ФЗ). То есть взносы за истекший месяц должны быть уплачены не позднее 15-го числа следующего (п. 5 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ (далее — Закон N 212-ФЗ)).

Работодатель должен сформировать реестр застрахованных лиц, в котором указываются:

- сумма дополнительных взносов сотрудников и взносов работодателя;

- номер платежного поручения и дата исполнения;

- страховые номера лицевых счетов сотрудников;

- Ф.И.О. застрахованных лиц;

- дополнительные взносы каждого сотрудника;

- взносы работодателя на каждого сотрудника.

Примечание. Перечень обязательных сведений дается в п. 4 ст. 9 Закона N 56-ФЗ.

Сведения заверяет кредитная организация, через которую перечисляются взносы.

Форма реестра застрахованных лиц и Порядок его подачи утверждены Постановлением Правления ПФР от 12.11.2008 N 322п. Отчитываются в территориальном отделении фонда не позднее 20-го числа месяца, следующего за кварталом, в течение которого уплачивались взносы (п. 6 ст. 9 Закона N 56-ФЗ).