Чистый дисконтированный доход: понятие и расчет

Содержание:

- Введение

- Как правильно рассчитать ЧДД?

- Как рассчитать NPV в «Microsoft Excel»

- Как применить метод дисконтированных денежных потоков на практике

- Что такое чистый дисконтированный доход?

- Дисконтный срок окупаемости

- Положительные и отрицательные стороны данного показателя

- Основы оценки эффективности проектов

- Индекс чистого дисконтированного дохода

- Показатели ЧДД

- Для чего используется чистый дисконтированный доход

- Что такое NPV простыми словами

- Прогнозирование денежного потока в Excel

- Расчет чистого дохода

- Выводы

Введение

В экономике ЧДД называют величину потока платежей, который будет получен при реализации проекта и приведенную к стоимости проекта. Обычно данный показатель высчитывается для понимания того, будет ли проект интересен инвесторам, через какое время он окупится и насколько эффективными будут вложения. Для этого объем платежей приводят к стоимости реализации проекта. Данная процедура называется дисконтированием, соответственно, проходит она по установленной ставке.

ЧДД — один из ключевых показателей для инвесторов

ЧДД — один из ключевых показателей для инвесторов

Если вы не поняли вышестоящее пояснение, то представим чистый доход по дисконту проще. ЧДД — это показатель, который определяет, окупятся ли сделанные в проект вложения по мере его реализации с учетом инфляции и действующей процентной ставки кредита. Коэффициент помогает понять, есть ли смысл вливать деньги в проект и принесет ли он прибыль в будущем, чтобы деньги можно было как минимум вернуть, а как максимум — заработать.

Этот показатель позволяет оценить эффективность вложения инвестиций одномоментно, а не растягивая его на весь срок инвестирования. Благодаря этому вы поймете, есть ли смысл вкладываться или лучше направить средства в другую компанию.

Чистый дисконтированный доход используется во всем мире: его успешно применяют в России, странах СНГ, Евросоюзе и азиатских странах. Полученный коэффициент позволяет определить результативность инвестпроекта за счет того, что сумма, которая вкладывается в компанию сейчас, значительно выше той, которая получится в будущем. Рассмотрим, почему возникает такая ситуация:

- Из-за влияния инфляции, которая каждый год съедает 5–7 процентов от реальной покупательной способности национальной валюты. В случае если вклад сделан беспроцентным, то стоимость денег постоянно падает на величину как минимум годовой официальной инфляции.

- При вложении всегда есть риск закрытия бизнеса и потери вложений. Чтобы перекрыть риски, необходимо как минимум перестраховаться за счет внедрения процентной ставки, которая перекрывает инфляцию.

- Вложившись в проект с нулевой доходностью, вы потеряете деньги уже за счет того, что могли бы инвестировать их в прибыльные компании и заработать на процентах.

Как правильно рассчитать ЧДД?

Величину NPV рассчитывают как сумму поступлений и оттоков денежных средств. Подобный расчет показывает, что норма дисконтирования станет допустимой доходной ставкой проекта на 1 рубль для инвесторов.

Очень важно, чтобы норма носила объективный характер, поскольку в данном случае подлежат учету:

- величина инфляции;

- проценты по вкладам;

- усредненный показатель доходности по ценным бумагам;

- прогнозные показатели инвесторов;

- совокупная стоимость всех без исключения капиталовложений, если поддерживают направление одновременно несколько инвесторов.

При этом для расчета используется следующая схема:

- инвестором определяется общая сумма инвестиций для конкретного проекта;

- рассчитывается величина денежных поступлений в ходе реализации направления;

- рассчитывается сумма предполагаемых поступлений с учетом времени первых доходов;

- на заключительном этапе сумма оттоков сопоставляется с размерами дохода.

Для расчета пользуются следующей формулой:

NPV = Σ * NCFi / (1 + r) ᶥ — Investment

NCF (Net Cash Flow) – чистый денежный поток.

Investment – совокупная сумма инвестируемых денежных средств.

r – ставка дисконтирования.

n – период исследуемого проекта.

i – расчетный шаг (1 месяц, 3 месяца, 12 месяцев ……) i = 1, 2, ….., n.

Более наглядным порядок расчета будет на конкретном примере, где r = 12%.

Денежные инвестиции в сумме по годам представлены в таблице:

| Год | Показатель вложения |

| — 1 000 | |

| 1 | + 200 |

| 2 | + 300 |

| 3 | + 700 |

Значения подставляют в формулу NPV = Σ * NCFi / (1 + r) ᶥ — Investment:

ЧДД = (- 1000 / (1 + 0,12)°) + (200 / (1 + 0,12)ᶦ) + (300 / (1 + 0,12)²) + (700 / (1 + 0,12)³) = — 1000 + 200 * 0,89286 + 300 * 0,79719 + 700 * 0,71178 = — 1000 + 178,57 + 239,16 + 498,25 = -84,02.

Из расчетов видно, что ЧДД составляет меньше 0. Если инвестор решит вложить денежные средства в такой проект, он не только лишится прибыли, но понесет существенные потери.

Каждая инвестиция должна иметь определенный экономический смысл. Именно поэтому важным этапом является приведение всех вложений к настоящему моменту времени, расчет их суммарного значения. Другими словами, еще до принятия решения о вложениях инвестор прогнозирует все риски и от убыточного проекта, продемонстрированного на примере, откажется.

Чтобы получить обоснованный коэффициент ЧДД, подставляемые данные должны быть очень точными. Их берут из различных планов подразделений предприятия, где вся информация является максимально приближенной к реальному времени.

Однако на прибыль от инвестиций влияет также уровень инфляции. Поэтому вопрос, как спрогнозировать данный показатель на момент окончания реализации проекта, вполне обоснован. Ставка рассчитывается по формуле, представленной ниже:

R = (1 + r) * j, в которой

R – дисконтная ставка.

r – дисконт.

j – показатель инфляции.

Таким образом видно, что рентабельность производства во время инфляции может быть представлена меньшим показателем. Но это поможет сохранить прибыльность и увеличит денежные поступления от его реализации.

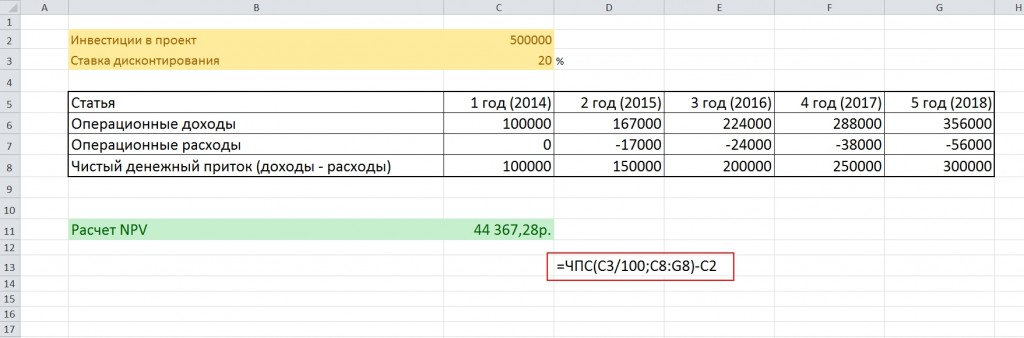

Как рассчитать NPV в «Microsoft Excel»

Можно рассчитать NPV онлайн, но мы хотим проиллюстрировать, как рассчитать NPV в «Microsoft Excel». Для этого заведем уже знакомый нам пример в таблицы.

В «Microsoft Excel» есть формула, которая рассчитывает чистую приведенную стоимость. Для этого вам нужно знать ставку дисконтирования (указывается без знака «проценты») и выделить диапазон чистого денежного потока. Вид формулы такой: = ЧПС (процент; диапазон чистого денежного потока) — инвестиции.

На создание подобной таблицы уходит не больше 3-4 минут, то есть благодаря «Microsoft Excel» вы сможете рассчитать необходимое значение гораздо быстрее.

Как применить метод дисконтированных денежных потоков на практике

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

Данные для дальнейших расчетов представлены в табл. 1.

Шаг 8

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Что такое чистый дисконтированный доход?

Чистый дисконтированный доход (ЧДД или NPV) – показатель, характеризующий эффективность вложений в развитие конкретного направления, благодаря чему на протяжении срока его реализации можно наблюдать за величиной денежных потоков и анализировать ее.

Благодаря показателю NPV инвестор может сравнить проекты, куда предполагается вложить средства, определить их эффективность, принять окончательное решение о материальной поддержке.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ

При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

- провести оценку движения денег по типу «вложение-результат»;

- рассчитать ставку – выяснить реальную стоимость активов;

- провести все потоки финансовых ресурсов через установленную ставку;

- сложить потоки, которые в совокупности и составят величину NPV.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Достоинства и недостатки

К положительным качествам чистого дисконтированного дохода относятся:

- обозначение четких критериев, которыми руководствуются при принятии окончательного решения;

- стоимость денежных вложений учитывается в реальном времени (при помощи специальных формул);

- ЧДД показывает риск проекта.

К отрицательным качествам относятся:

- отсутствует гарантия определенного результата исхода событий. Другими словами, показатель не учитывает риски. Но это не такой уж большой недостаток, ведь именно ЧДД используется для выявления возможных рисков, связанных с инвестированием. Чем выше ставка дисконтирования, тем больший риск ожидает инвестора, и наоборот;

- не учитывает нематериальные ценности и имущество организации;

- ставка дисконтирования рассчитывается довольно сложно. Это может оказать влияние на итоговую величину дисконтированного дохода, исказить его результаты. Особенно часто такие ситуации возникают при реализации сложных проектов, сопряженных с большим количеством рисков.

Дисконтный срок окупаемости

Это ведущий инвестиционный параметр, представляющий время, требуемое для возврата затраченных денежных средств, а также дающий характеристику существующим рискам. Другими словами — это промежуток (неделя, месяц, год), который, согласно вычислениям, необходим для полного оборота.

Основным отличием от простой формулы PP выступает обязательное приведение прибыли к текущему моменту.

Расчет-формула

Имеет вид:

DPP=min n, при котором t=1nCFt(1+r)t>IC

Где:

- IC — первоначальные инвестиции;

- CF — финансовый поток;

- r — дисконт-ставка;

- n — реализационный период.

Пример проведения расчетной операции

Допустим, предприниматель собирается открыть пиццерию и инвестировать в свой бизнес-проект 9 млн рублей. Возможность убытков в течение 3-х первых месяцев тоже учел. В процессе работы он планирует выйти на ежемесячную прибыль в размере 250 тыс. руб. В итоге за 12 месяцев получается 3000000.

Простой СО в данном случае составит 3 года (9 млн/3 млн).

Взяв за образец эти условия, можно вычислить дисконт потока (ставку взять 10%). Для наглядности следует продемонстрировать сведения в таблице:

| Временное значение | Вычисления | Итоговый результат (руб.) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1)2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1)3 | 2 253 944 |

| Итого: 7 460 605 |

Как можно убедиться, общего объема денежных поступлений будет недостаточно для полной окупаемости работы пиццерии.

Если предположить, что компания проработает в равном режиме еще год и получит доход в 2 049 040, удастся определить DPP-показатель. Для этого сначала разделим непокрытую долю вложений (1 539 395) на прибыль, поступившую в последний отрезок времени. Затем прибавим учтенные периоды.

1 539 395/2 049 040+3= 3,75

Таким образом, чтобы предприятие полностью отработало вложенные в него деньги, потребуется 3,75 лет.

Положительные и отрицательные стороны данного показателя

Любой анализ показателей на предприятии несет в себе какой-либо экономический смысл и это очень важно, когда существует отдельный сотрудник, который может этим заниматься. Так, например, если возникает ситуация в поиске инвестора, для того, чтобы наладить обстановку в организации, очень наглядно будет представить ему расчет чистого дисконтированного дохода, который, во-первых продемонстрирует ситуацию на данный момент и в будущем, за счет вливания потоков средств инвестора и тогда будет ясно, стоит ли вкладывать средства в данное предприятие или лучше его закрыть и не погружаться в убытки и дальше

Так, например, если возникает ситуация в поиске инвестора, для того, чтобы наладить обстановку в организации, очень наглядно будет представить ему расчет чистого дисконтированного дохода, который, во-первых продемонстрирует ситуацию на данный момент и в будущем, за счет вливания потоков средств инвестора и тогда будет ясно, стоит ли вкладывать средства в данное предприятие или лучше его закрыть и не погружаться в убытки и дальше.

| Плюсы | Минусы |

| Позволяет рассчитать практически все возможные риски связанные с вкладыванием средств в данный проект | Неточности расчетов, ведь невозможно все предусмотреть заранее точно, всегда есть доля погрешности |

| Инвестор наглядно видит всю картину, от ликвидности и рентабельности до убытков | Показатель инфляции так же влияет на расчет |

Размер чистого дисконтированного дохода тесно взаимосвязан с таким инструментом анализа как ИПП (индекс прибыльности проекта). Этот параметр наглядно демонстрирует выгоду инвестора от участия в выбранном бизнесе. Для того чтобы определить величину ИПП, необходимо разделить совокупность дисконтированного дохода на размер запланированных трат.

Для этой цели используется формула: «ƩCFt/(1 + i)t/IC».

- В том случае, когда значение ИПП превышает «0», инвестор окупит все вложенные средства.

- Когда данный параметр имеет отрицательное значение, существует высокий риск потери имеющегося капитала.

Для того чтобы лучше понимать значение рассматриваемого параметра, следует рассмотреть практический пример. В качестве примера возьмем производственную компанию, которая внедряет на рынок новый ассортимент товаров (поэтапно на протяжении трех лет). Стоимость реализации данного проекта составляет два миллиона рублей на первом этапе (период при котором «t» равняется нулю). На следующих этапах, длительностью двенадцать месяцев, инвесторам необходимо затратить по одному миллиону рублей (t=1–3).

ЧДД= «-2/(1+0.1)0+(2-1)/(1+0.1)1+(2-1)/(1+0.1)2+(2-1)/(1+01.3)3=-2+0.9+0.83+0.75=0.48

По приведенным расчетам видим, что размер прибыли, составит 480 000рублей. Данный проект положителен и в него можно инвестировать средства, что выгодно инвесторам.

Основы оценки эффективности проектов

Перед тем, как мы перейдем непосредственно к осмыслению NPV (net present value), хотелось бы кратко восстановить в памяти основные моменты оценочной методологии. Ее ключевые аспекты позволяют наиболее грамотно рассчитать группу показателей эффективности проекта, включая и NPV. Среди участников проекта главной фигурой, заинтересованной в оценочных мероприятиях, является инвестор. Его экономический интерес основан на осознании допустимой нормы дохода, который он намерен извлечь из действий по размещению средств. Инвестор действует целенаправленно, отказывая себе в потреблении располагаемых ресурсов, и рассчитывает на:

- возврат вложенных средств;

- компенсацию за свой отказ в будущие периоды;

- лучшие условия в сравнении с возможными альтернативами вложений.

Под нормой дохода, выгодной для инвестора, мы будем понимать минимально допустимое соотношение приращения капитала в форме чистой прибыли компании и сумм инвестиций в ее развитие. Это соотношение в течение проектного срока должно, во-первых, компенсировать обесценение средств из-за инфляции, возможные потери в связи с наступлением рисковых событий, во-вторых, обеспечить премию за отказ от текущего потребления. Размер этой премии соответствует предпринимательским интересам инвестора.

Мерой предпринимательского интереса служит прибыль. Лучшим прообразом механизма формирования прибыли для целей оценки инвестиционного проекта является потоковая методология отражения денежных средств (ДС) с позиции доходной и расходной частей. Эта методология именуется в западной управленческой практике cash flow (CF или кэш флоу). В ней доход заменяется понятиями «поступления», «притоки», а расходы – «выбытие», «оттоки». Фундаментальными понятиями кэш флоу относительно инвестиционного проекта являются: денежный поток, расчетный период и шаг (интервал) расчета.

Денежный поток для целей инвестиций показывает нам поступления ДС и их выбытия, возникающие в связи с проектной реализацией во время всей продолжительности расчетного периода. Период времени, в течение которого существует необходимость отслеживания денежных потоков, генерируемых проектом и его результатами, для оценки эффективности инвестиций называется расчетным периодом. Он представляет собой продолжительность, которая может выходить за временные рамки инвестиционного проекта, включая переходный и эксплуатационный этапы, вплоть до завершения жизненного цикла оборудования. Интервалы (шаги) планирования обычно исчисляются годами, в отдельных случаях для небольших проектов может быть применена помесячная интервальная разбивка.

Индекс чистого дисконтированного дохода

Этот показатель очень близок по своей сути к индексу доходности. Он определяется путем отношения ЧДД к капиталовложениям. И показывает долю будущего дохода, приведенного к настоящему моменту времени, относительно затраченных средств.

Разницу индексов доходности и ЧДД рассмотрим на примере. Имеется проект, известно что ставка дисконтирования 8 %, срок реализации составляет 3 года. Первоначальные инвестиции 10 000 р. Необходимо для инвестора рассчитать указанные индексы.

| Период | Денежные потоки, руб. | Дисконтированная стоимость, руб |

| -10 000 | ||

| 1 | 2 000 | 1 851,85р. |

| 2 | -1 000 | — 857,34р. |

| 3 | 15 000 | 11 907,48р. |

| Итого | 12 902,00р. | |

| ЧДД | 12902-10000=2 902р. | |

| Индекс доходности | 12902/10000=1,29 | |

| Индекс ЧДД | 2902/10000=0,29 |

Из таблицы видно, что доходность от вложения средств по истечении трех лет достигнет 29 %. Разница лишь в том, что индекс доходности учитывает сумму инвестиций, поэтому его показатель выходит больше 1.

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Для чего используется чистый дисконтированный доход

Показатель ЧДД – это главный фактор, на который инвестор обращает внимание, планируя свои инвестиции в ту или иную программу. Только расчета дисконтированного дохода принимается решение о целесообразности инвестиций

Выбирая проект для вложения собственных средств, инвестор должен проанализировать:

- срок инвестиции;

- сумму дохода;

- вид бизнеса.

А число ЧДД позволяет узнать реальную эффективность вашей инвестиции, упуская все вышеизложенные факторы. Благодаря этому показателю четко видно, какой из предложенных проектов может принести больше прибыли.

Кроме того, денежная сумма, которою вы сейчас собираетесь инвестировать, до окончания инвестиционного периода может иметь меньшею истинную стоимость, чем на данный момент. Также всегда существует риск, что, несмотря на подробные расчеты, ваши инвестиции могут не принести вам ожидаемой суммы прибыли.

Что такое NPV простыми словами

NPV называют чистую стоимость денежных потоков, приведенную к моменту расчета проекта. Благодаря формуле расчета NPV удается оценить собственную экономическую эффективность проекта и сравнить между собой несколько объектов инвестирования.

Английская аббревиатура NPV (Net Present Value) имеет в русском языке несколько аналогов:

- Чистая приведенная стоимость (ЧПС). Этот вариант является наиболее распространенным, даже в «Microsoft Excel» формула называется именно таким образом.

- Чистый дисконтированный доход (ЧДД). Название связано с тем, что денежные потоки дисконтируются и лишь после этого суммируются.

- Чистая текущая стоимость (ЧТС). Все доходы и убытки от деятельности за счет дисконтирования приводятся к текущей стоимости денег. Поясним: с точки зрения экономики, если мы заработаем 1000 руб., то получим потом на самом деле меньше, чем если бы мы получили ту же сумму прямо сейчас.

NPV представляет собой уровень прибыли, который ожидает участников инвестиционного проекта

Математически этот показатель определяют за счет дисконтирования значений чистого денежного потока, при этом неважно, о каком потоке идет речь: отрицательном либо положительном

Чистый дисконтированный доход можно рассчитать за любой период времени проекта с его начала (за 5, 7 лет, 10 лет, пр.) – все зависит от необходимости.

Если максимально упростить определение, то NPV – это доход, который получит владелец проекта за период планирования, оплатив все текущие затраты и рассчитавшись с налоговыми органами, персоналом, кредитором (инвестором), в том числе выплатив проценты (или с учетом дисконтирования).

Допустим, за 10 лет планирования предприятие получило выручку в 5,57 млрд руб., тогда как общая сумма налогов и всех затрат равна 2,21 млрд руб. Значит, сальдо от основной деятельности окажется 3,36 млрд руб.

Но это пока не искомый результат – из данной суммы нужно вернуть первоначальные инвестиции, допустим, 1,20 млрд руб. Чтобы упростить подсчет, будем считать, что проект финансируется за счет средств инвестора по нулевой ставке дисконтирования. Тогда, если рассчитать показатель NPV, он составит 2,16 млрд руб. за 10 лет планирования.

Если увеличить срок планирования, то увеличится и размер ЧДД. Смысл этого показателя в том, что он позволяет рассчитать еще на этапе разработки бизнес-плана, какой реальный доход может получить инициатор проекта.

Прогнозирование денежного потока в Excel

Заполните таблицу «Денежные потоки»:

- в ячейку В9 введите значение первоначальных инвестиций,

- в ячейку В10 — формулу «=B8-B9»

- в ячейку С8 введите сумму поступлений в первый год,

- в D8 – формулу «=C8*1,3»,

- в С9 — «=C8*0,8»,

- протяните формулу из ячейки D8 вправо до 2019 года, рассчитайте итоговое значение;

- протяните вправо формулы из ячеек С9 и В10,

- протяните формулу из ячейки G8 на две ячейки вниз.

- В ячейку В11 формулу «=B10», в ячейку С11 формулу =B11+C10, протяните ячейку С11 вправо до F11, сверьте значение в ячейке F11 cо значением в G10.

Теперь рассчитаны денежные потоки, в том числе нарастающим итогом.

Расчет чистого дохода

Для расчета показателя чистого дохода применяется специальная формула. Она выглядит следующим образом:

(В — НА) + (ВД — НА), где:

- В – доход, полученный в результате реализации продукции или оказания услуг;

- ВД – доход, полученный с дополнительных источников, не относящихся к основной деятельности предприятия;

- НА – сумма налоговых и акцизных сборов.

При заполнении финансовой отчетности по унифицированной форме ОФР, данные вносятся в формулу уже с вычтенными суммами налоговых и акцизных сборов. Если видоизменить формулу с применением номеров строк документа, она будет выглядеть следующим образом:

2100 + 2310 + 2320 + 2340, где:

- 2100 – код основного дохода;

- 2310 – код дохода, полученного в результате сотрудничества с другими предприятиями;

- 2320 – код дохода, получаемого в виде процентов;

- 2340 – код иных источников дохода, не относящихся к основной деятельности предприятия.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;

+ учитывает исторические финансовые показатели деятельности предприятия, на основе которых можно достаточно корректно прогнозировать будущие денежные потоки компании;

+ позволяет использовать разные методы расчета показателей и строить финансовые модели, что дает большую гибкость в оценке стоимости предприятия;

+ не требует дополнительной информации для сопоставления с другими аналогичными компаниями;

+ не требует привлечения квалифицированного эксперта-оценщика для определения рыночной стоимости активов предприятия.

Недостатки метода дисконтированных денежных потоков:

– требует большого количества прогнозов и допущений, носящих субъективный характер, что может негативно влиять на качество оценки стоимости предприятия;

– размер ставки дисконтирования, имеющий ключевое значение, достаточно сложно корректно определить на весь прогнозный период, что также может негативно влиять на качество оценки стоимости компании.

Чтобы уменьшить количество возможных субъективных ошибок при проведении оценки стоимости предприятия методом дисконтированных денежных потоков, можно построить несколько финансовых моделей, учитывающих разные сценарии развития ситуации (оптимистический, нормальный и пессимистический), а также выставить различные веса отдельным ключевым показателям.

Таким образом, несмотря на имеющиеся недостатки, метод дисконтированных денежных потоков позволяет достаточно глубоко проанализировать финансовые и хозяйственные показатели эффективности деятельности предприятия, понять специфику функционирования компании, а также оценить стоимость компании на основе ключевого для любого инвестора показателя — размера свободных денежных потоков, генерируемых предприятием в будущем.

А чтобы оценка стоимости предприятия была комплексной, доходный подход, основанный на дисконтировании денежных потоков, применяйте вместе с другими методами определения стоимости компаний: сравнительным и затратным подходами. Использование разных методов оценки позволит избежать субъективных ошибок и повысить объективность, а значит, и точность оценки стоимости предприятия.