Бухгалтерские проводки по штрафам и пеням

Содержание:

- Компенсация штрафов ГИБДД за счет виновного лица

- Административный штраф отменен, ноуже уплачен: как вернуть

- Дополнительные параметры

- Административная ответственность

- Начисление штрафа: проводки

- На какой счет относить административные штрафы

- Административный штраф – проводки в бухгалтерском учете

- Определяемся с видом штрафа

- Административный штраф: проводки в бухгалтерском учете

- Как провести штраф ГИБДД в 1С 8.3

- На какой счет отнести штраф

- Совет 2: Выбор штробореза: учет нюансов

- Штрафы: проводки в бухучете

- Больше материалов по теме:

- Как отразить административный штраф в бухучете

- Популярное

- Определяемся с видом штрафа

- ГИБДД оштрафовала организацию за превышение скорости

- Способы взыскания неустоек

- Отображение взыскания штрафа в 1С: Бухгалтерии 8, ред. 3.0

Компенсация штрафов ГИБДД за счет виновного лица

В соответствии со ст. 238 ТК РФ организация имеет право взыскать уплаченный штраф с виновного лица. В данном случае виновным лицом может быть признан водитель.

Если организации – владельцу транспортного средства был начислен штраф ГИБДД, проводки по компенсации ущерба будут следующие:

ДТ 73 – КТ 91.1 – сумма штрафа отнесена на расчеты с виновным лицом;

ДТ 70 – КТ 73 – сумма удержана из зарплаты, или

ДТ 50 – КТ 73 – сумма добровольно внесена в кассу предприятия.

Пример

Водитель Смирнов А.В. на автомобиле, принадлежащем ООО «Альфа», превысил скорость и был оштрафован на 1 тысячу рублей. Чтобы отразить в учете данный штраф за нарушение ПДД, бухгалтерские проводки будут следующие:

ДТ 91.2 – КТ 76 (1000 руб.) – начислен штраф

ДТ 76 – КТ 51 (1000 руб.) – сумма штрафа перечислена в бюджет

ДТ 99 – КТ 68.4 (1000 х 20% = 200 руб.) – отражено постоянное налоговое обязательство

ДТ 73 – КТ 91.1 (1000 руб.) – штраф отнесен на виновное лицо

ДТ 50 – КТ 73 (1000 руб.) – водитель внес сумму в кассу.

Административный штраф отменен, ноуже уплачен: как вернуть

Важно

Заместитель директора Департамента С.В. Разгулин А волшебства на свете нет, деточка. Есть только чуткость, доброта и чуткость, и ещё умение видеть насквозь (с). #7 IP/Host: 91.240.90. Дата регистрации: 02.11.2015Сообщений: 13 Re: Возврат админ.

штрафаДа я вот и думал, что может кто из форумчан сталкивался с такой практикой и поделится опытом. #8 IP/Host: 91.240.90. Дата регистрации: 02.11.2015Сообщений: 13 Re: Возврат админ. штрафа Спасибо АННА_СЕРГЕЕВНА. Правильно ли я понимаю, что нужно будет обращаться в Управление Федерального казначейства, куда и был уплачен штраф? #9 IP/Host: 195.68.184. Дата регистрации: 09.02.2015Сообщений: 17,862 Re: Возврат админ. штрафа Постановление Федерального арбитражного суда Московского округа от 24 февраля 2010 г.

Дополнительные параметры

Очень важно подобрать штроборез оптимального веса: обычно более мощные модели имеют большую массу, что существенно снижает скорость работы, так как оператору придется часто отдыхать. Производители стараются делать штроборезы максимально легкими

Оптимальный вес штробореза — 10 кг или меньше.Мощные штроборезы могут стоит десятки тысяч рублей, поэтому их имеет смысл покупать только для профессиональной деятельности, для бытовых нужд проще взять такое устройство напрокат. Штроборезы могут иметь дополнительные функции, значительно упрощающие работу. Так, многие из них оснащены системой плавного пуска, которая снижает риск испортить борозду в самом начале. Некоторые устройства имеют регулятор скорости вращения шпинделя, эта функция дает возможность настроить штроборез отдельно на каждый материал. Есть модели с антивибрационными устройствами, они делают работу комфортнее. Видео по теме

https://youtube.com/watch?v=7sz6sf-gUPg

Совет полезен? Распечатать Как в бухгалтерском учете отразить штрафы Поиск Войти на сайт или Забыли пароль?Еще не зарегистрированы?

Главная → Бухгалтерские консультации → Бухгалтерский учет

Актуально на: 20 февраля 2017 г.

Штраф – это разновидность денежного взыскания, налагаемого на организацию в связи с нарушением договорных обязательств или требований законодательства. О том, как начисление штрафа отражается в бухгалтерском учете, расскажем в нашей консультации.

Административная ответственность

С 10 апреля 2016 года вступили в силу изменения в порядок привлечения к административной ответственности за нарушение требований к бухгалтерскому учёту и отчётности. Расскажем об этом более подробно. В законодательстве отсутствует чёткое определение административной ответственности. Однако в словаре мы можем найти следующее определение: это ответственность граждан и должностных лиц за совершение ими административного правонарушения. К ней могут быть привлечены руководители, главные бухгалтеры и уполномоченные лица. Уполномоченное лицо лицо, наделённое официальными полномочиями для управления, совершения определённых действий.

Если рассматривать экономический субъект и его должностных лиц, то самыми распространёнными видами административных правонарушений являются:

-

грубое нарушение требований к бухгалтерскому учёту;

-

непредставление (несообщение) сведений, необходимых для осуществления налогового контроля;

-

нарушение установленного срока подачи заявления о постановке на учёт в налоговом органе, сопряжённое с ведением деятельности без постановки на учёт в налоговом органе;

-

нарушение кассовой дисциплины (несоблюдение лимита кассы, неправомерное расходование наличной выручки, несоблюдение на-личного лимита в 100 000 рублей при работе с юридическими лицами);

-

нарушение валютного законодательства.

Необходимо отметить, что в ст. ст. 15.11 и 4.5 КоАП РФ были внесены существенные изменения. Минфин России в своём информационном сообщении от 07.04.2016 № ИС-учет-1 подробно разъяснил, как теперь действуют новые нормы и на что они влияют.

1. Увеличилась сумма штрафа за грубое нарушение к бухгалтерскому учёту. В прежней редакции ст. 15.11 КоАП РФ минимальные и максимальные суммы штрафа составляли 2 000 и 3 000 рублей соответственно, а в новой уже 5 000 и 10 000 рублей, то есть проиндексировано более чем в 2 и 3 раза. Размер штрафных санкций определяет судья с учётом обстоятельств, смягчающих и отягчающих административную ответственность.

2. В новой редакции ст. 15.11 КоАП введена ответственность за повторное правонарушение. При этом повторным правонарушением является совершение правонарушения в тот период, когда лицо уже наказано за совершение однородного административного правонарушения. Этот период длится со дня вступления в законную силу постановления о назначении административного наказания до истечения одного года со дня окончания исполнения данного постановления. За повторное грубое нарушение требований к бухгалтерскому учёту налагается административный штраф от 10 000 до 20 000 рублей или дисквалификация на срок от одного года до двух лет.

3. Обновлены виды грубых нарушений требований к бухгалтерскому учёту. Главного бухгалтера могут привлечь к ответственности по шести видам грубых нарушений. В частности:

-

регистрация в регистрах бухгалтерского учёта мнимого или притворного объекта бухучёта;

-

ведение счетов бухучёта вне применяемых регистров бухгалтерского учёта;

-

составление бухгалтерской отчётности не на основе данных регистров бухучёта.

4. Увеличен срок давности привлечения к административной ответственности за правонарушение. Поправки были внесены в ст. 4.5 КоАП РФ. В настоящее время срок давности привлечения к административной ответственности за нарушение законодательства о бухгалтерском учёте составляет 2 года со дня совершения административного правонарушения (ранее было 3 месяца).

Помимо этого, обновлена ст. 26.7 КоАП РФ. Теперь фото- и видеоматериалы являются доказательствами по КоАП РФ. Эти изменения вступили в силу с 7 мая 2016 года 16 . Данные материалы могут быть полезны в случае сбора доказательств по оправданию тех или иных действий бухгалтера в отношениях с контрагентами и налоговыми органами или наоборот. Поэтому при решении конфликтных ситуаций рекомендуем также использовать фото- и видеоматериалы.

Начисление штрафа: проводки

При нарушении налогового законодательства начисленные суммы взысканий относят на счет учета прибылей и убытков. В соответствии с Приказом Минфина от 31.10.2000 № 94н, к счету 99 «Прибыли и убытки» открывается субсчет 99.09 «Прочие прибыли и убытки». На этом субсчете учитываются штрафы, начисленные за нарушение налогового законодательства в корреспонденции со счетом учета соответствующего налога. В общем виде проводка по начислению штрафных санкций за нарушение законодательства выглядит так: Дт 99.09 Кт 68 (69).

Примеры проводок за нарушение налогового законодательства:

- Дт 99.09 Кт 68.01 — за неуплату НДФЛ;

- Дт 99.09 Кт 68.02 — за нарушение порядка сдачи отчетности в электронном виде;

- Дт 99.09 Кт 69.01 — за непредоставление отчетности.

Для начисления всех прочих взысканий, включая штрафы ГИБДД и неустойки по хозяйственным договорам, следует использовать счет 91 «Прочие доходы и расходы» в корреспонденции со счетом 76 «Расчеты с прочими дебиторами и кредиторами».

Расходы организации по уплате штрафных санкций отражаются по дебету счета 91.02 в составе прочих расходов (п. 11 ПБУ 10/99).

Доходы организации по получению причитающихся штрафов по хозяйственным договорам отражаются по кредиту счета 91.1 в составе прочих доходов (п. 7 ПБУ 9/99, Приказ Минфина от 31.10.2000 № 94н).

На какой счет относить административные штрафы

В случае, если штраф выписан на должностное лицо, то потом эта сумма удерживается с виновного. В соответствии с Приказом Министерства Финансов РФ от 31 октября 2000 г. N 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» (с изменениями от 7 мая 2003 г. 18 сентября 2006 г. 8 ноября 2010 г.) счет 99 «Прибыли и убытки» предназначается для обобщения информации о формирования конечного финансового результата деятельности организации в отчетном году. В соответствии с Инструкцией по применению Плана счетов суммы налоговых санкций в бухгалтерском учете отражаются по дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам.

Административный штраф – проводки в бухгалтерском учете

Общие принципы отражения расходов в бухучете приведены в ПБУ 10/99 «Расходы организации».

Т.к. штрафы нельзя отнести к расходам, непосредственно связанным с основной деятельностью компании, то они могут быть отнесены к прочим расходам в соответствии с п. 11 ПБУ 10/99. Приведенный в этом пункте перечень является открытым, поэтому на его основании можно признать в качестве расходов и штрафные санкции.

В соответствии с Планом счетов, утвержденным приказом Минфина РФ от 31.10.2000 № 94н для учета прочих расходов применяется счет 91.

Таким образом, если компании начислены штрафы, проводки в бухучете будут связаны с этим счетом. Независимо от типа штрафа – нарушение ПДД или штраф трудовой инспекции – бухгалтерские проводки будут одинаковыми:

ДТ 91.2 – КТ 76 – начисление штрафа;

ДТ 76 – КТ 51 – штраф перечислен в бюджет.

Если предприятие оспаривало штрафные санкции в суде, но проиграло дело, взыскание могут производить судебные приставы. При этом проводки по исполнительному листу будут аналогичными рассмотренным выше.

В отличие от бухгалтерского, положения налогового учета содержат прямой запрет на включение в затраты штрафных санкций, перечисляемых в бюджет (п. 2 ст. 270 НК РФ).

В данном случае возникает постоянная разница между двумя видами учета в сумме начисленных штрафных санкций.

Поэтому, если организация осуществила начисление штрафа, проводки нужно дополнить операциями по отражению налоговых разниц в соответствии с ПБУ 18/02. В данном случае возникает постоянное налоговое обязательство (ПНО). Чтобы определить его величину, нужно умножить постоянную разницу на текущую ставку налога на прибыль.

ДТ 99 – КТ 68.4 – отражено ПНО

Таким образом, если организации был начислен штраф, проводки касаются не только расчетов с бюджетом, но и возникающих налоговых разниц.

Определяемся с видом штрафа

Для того, чтобы определить порядок бухгалтерского учета штрафа, необходимо уточнить его природу. Так, к примеру, штраф, начисленный за нарушение налогового законодательства в соответствии с нормами НК РФ, отражается в составе прибылей и убытков на счете 99 «Прибыли и убытки» (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 99 – Кредит счета 68 «Расчеты по налогам и сборам»

А если это штраф к уплате за нарушение условий хозяйственного договора или штраф, начисленный в связи с нарушением норм КоАП РФ, то отражаться он будет в составе прочих расходов (п. 11 ПБУ 10/99 ).

Соответственно, начисленный штраф к получению за нарушение договорных условий будет признаваться прочим доходом (п. 7 ПБУ 9/99 , Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям» — Кредит счета 91 «Прочие доходы и расходы»

Административный штраф: проводки в бухгалтерском учете

Таким образом, начисленному штрафу за нарушение ПДД будет соответствовать такая бухгалтерская проводка:

Дебет счета 91 – Кредит счета 76

Аналогичной проводкой будет отражено начисление штрафа трудовой инспекцией и иными аналогичными инстанциями.

Следовательно, оплата административного штрафа будет отражена так:

Дебет счета 76 – Кредит счетов 50 «Касса», 51 «Расчетные счета» и др.

К счету 76 может быть открыт отдельный субсчет «Административные штрафы». При этом аналитический учет на счете 76 ведется по контрагенту, выписавшему штраф.

Статья написана по материалам сайтов: buh-experts.ru, ppt.ru, glavkniga.ru.

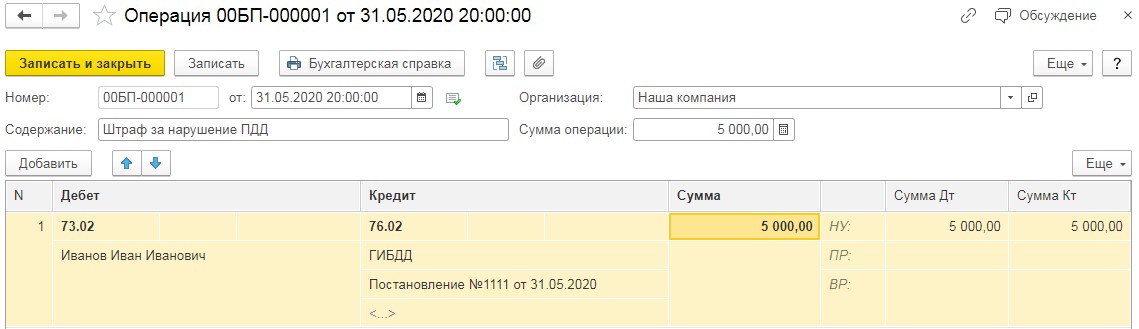

Как провести штраф ГИБДД в 1С 8.3

Начисление штрафа

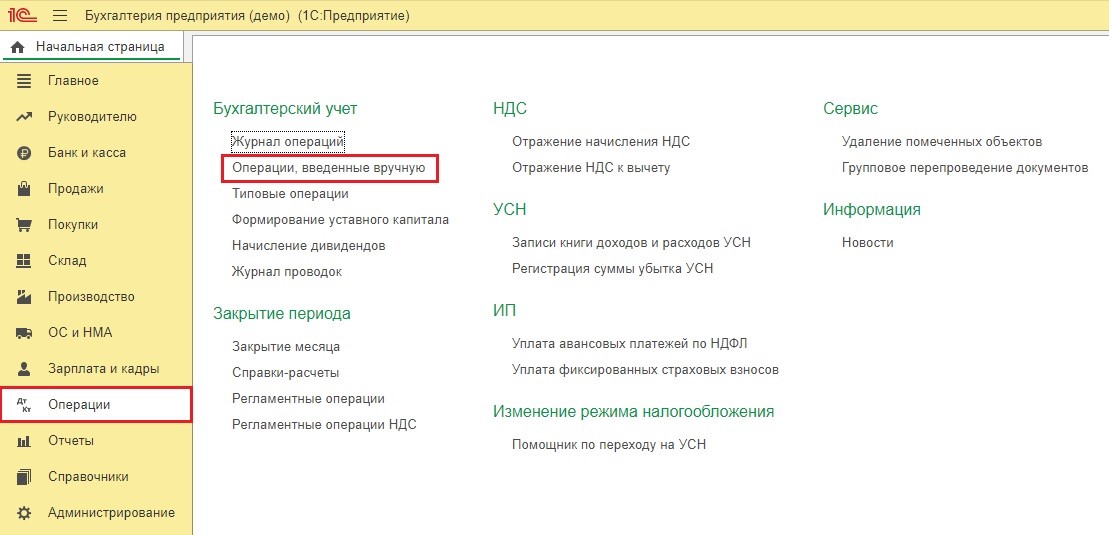

Начисление штрафа ГИБДД в 1С 8.3 отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную на дату вступления в силу Постановления об административном правонарушении.

Укажите:

-

Дебет

Субконто 1 — статья прочих доходов и расходов, Вид статьи — Прочие внереализационные доходы (расходы), флажок Принимается к налоговому учету не установлен.

— 91.02 «Прочие расходы»:

-

Кредит — 76.02 «Расчеты по претензиям»:

- Субконто 1 — государственный орган, начисливший штраф: выбирается из справочника Контрагенты;

- Субконто 2 — Постановление о назначении штрафа, Вид договора —Прочее;

- Сумма — сумма штрафа.

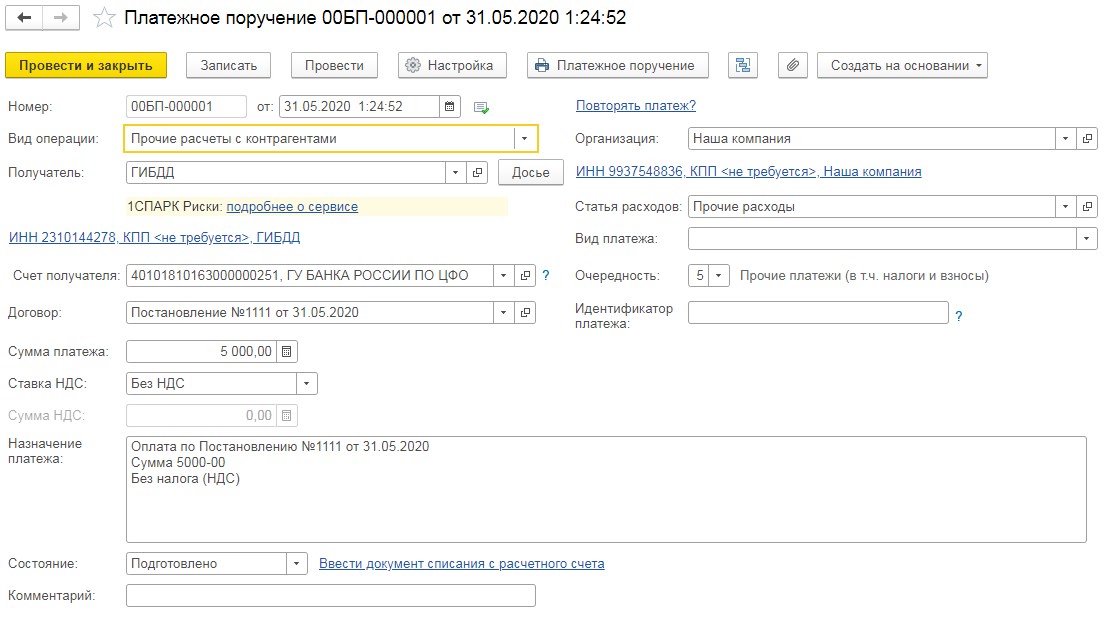

Уплата штрафа в ГИБДД

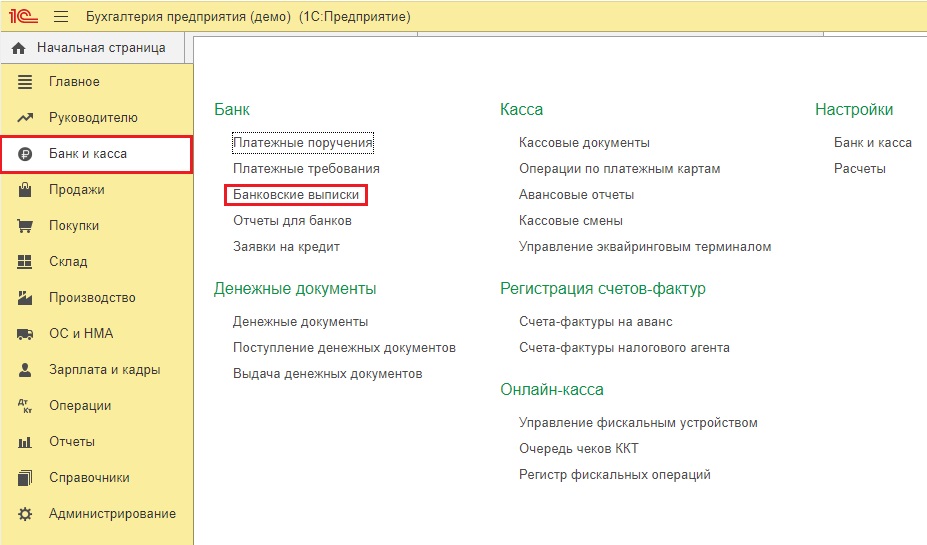

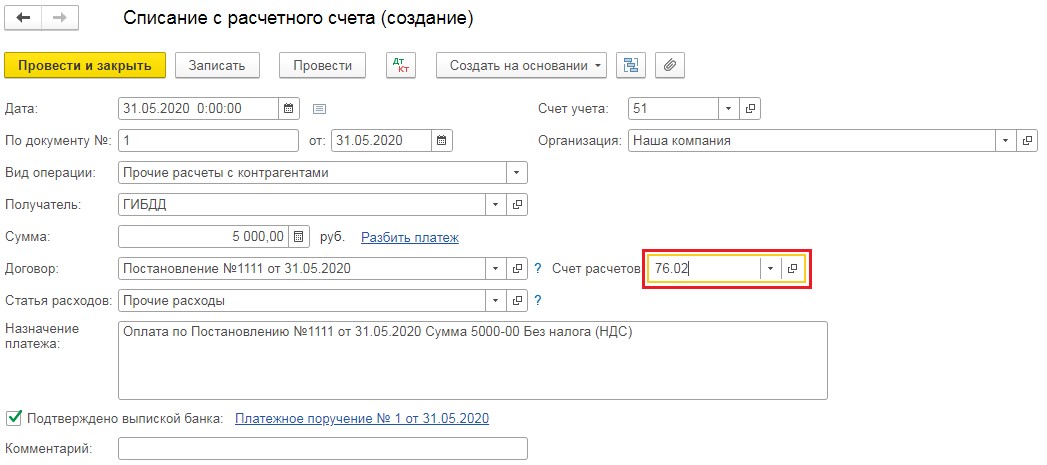

Уплату штрафа в 1С 8.3 отразите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и Касса – Банк – Банковские выписки – кнопка Списание.

Укажите:

- Дата — дата уплаты штрафа, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Получатель — государственный орган, начисливший штраф;

- Договор — Постановление о назначении штрафа;

-

Статья расходов — Прочие расходы

Вид движения — Прочие платежи по текущим операциям.

;

Получено согласие работника на возмещение ущерба

Если получено согласие работника на возмещение ущерба организации, то задолженность работника отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную.

В документе укажите:

от — дата письменного признания виновным лицом ущерба.

Отнесение суммы ущерба на виновного работника:

-

Дебет

Субконто — указывается виновный работник из справочника Физические лица, с которого подлежит взысканию сумма ущерба;

— 73.02 «Расчеты по возмещению материального ущерба»:

-

Кредит

Субконто — статья прочих расходов и доходов, Вид статьи — Возмещение убытков к получению (уплате), флажок Принимается к налоговому учету установлен.

— 91.01 «Прочие доходы»:

- Сумма — сумма штрафа.

Сумма штрафа может быть:

- внесена работником в кассу;

- удержана работодателем из зарплаты.

Подробнее на примере Удержания из зарплаты ущерба за недостачу

Внесение работником суммы штрафа в кассу предприятия

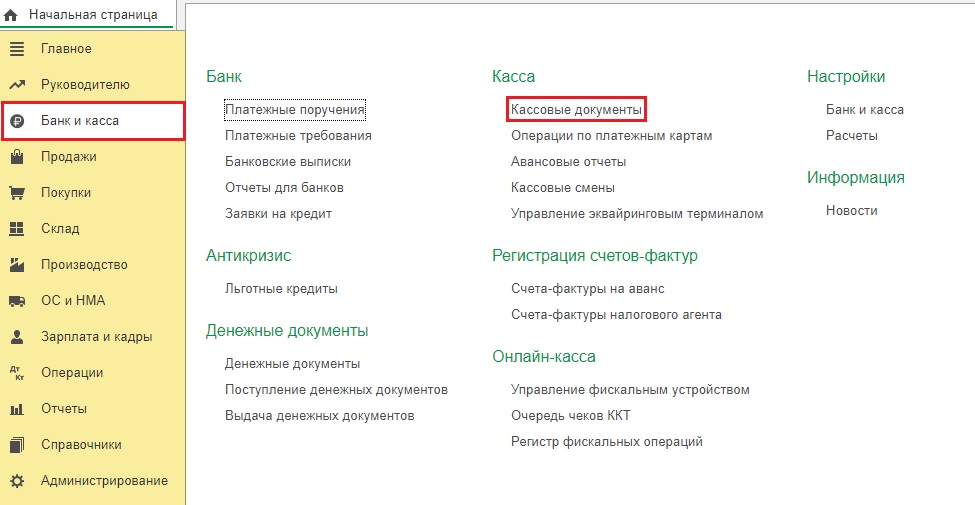

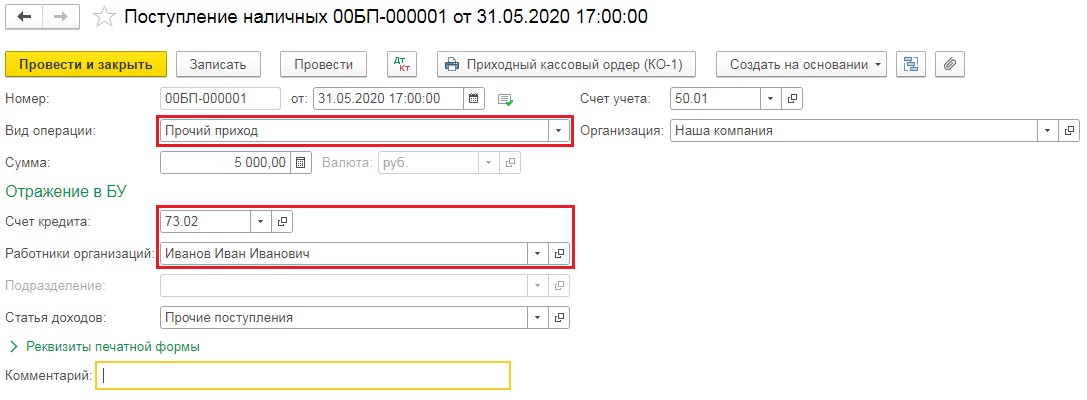

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

Укажите:

-

Статья доходов — Получение штрафов, пеней, неустоек за неисполнение договоров

Вид движения — Прочие поступления по текущим операциям.

:

Удержание НДФЛ в случае отказа от возмещения штрафа

Для исчисления НДФЛ с прощенной суммы ущерба создайте новый вид начисления Прощенный ущерб. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать.

Установите:

- В разделе НДФЛ:

- переключатель — облагается;

- код дохода — 4800 «Иные доходы»;

- флажок Доход в натуральной форме установлен: это требуется для того, чтобы в документе Начисление зарплаты был исчислен НДФЛ, но начисление самого дохода не происходило.

- В разделе Страховые взносы

Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

:

- В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ

переключатель — не включается в расходы по оплате труда.

:

- Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливаете.

Исчисление НДФЛ с прощенного ущерба оформите документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления – кнопка Создать – Начисление зарплаты.

По кнопке Добавить в форме Начисления укажите созданный вид начисления:

- Дата выплаты — дата уплаты штрафа Организацией;

- Сумма — сумма прощенного штрафа.

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты;

- Дт 70 Кт 68.01 — удержание НДФЛ с зарплаты и натурального дохода;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС с зарплаты;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС с зарплаты;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР с зарплаты.

На какой счет отнести штраф

В случае, если штраф выписан на должностное лицо, то потом эта сумма удерживается с виновного. В соответствии с Приказом Министерства Финансов РФ от 31 октября 2000 г. N 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» (с изменениями от 7 мая 2003 г. 18 сентября 2006 г. 8 ноября 2010 г.) счет 99 «Прибыли и убытки» предназначается для обобщения информации о формирования конечного финансового результата деятельности организации в отчетном году. В соответствии с Инструкцией по применению Плана счетов суммы налоговых санкций в бухгалтерском учете отражаются по дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам.

Совет 2: Выбор штробореза: учет нюансов

Штроборез предназначен для прорезания борозд в кирпичной и каменной кладке, бетонных плитах и в других конструкциях из твердых строительных материалов. Качественный штроборез позволяет создать каналы для электропроводки, отопления, газоснабжения и других коммуникаций за очень короткое время.

Борозду в твердой поверхности можно сделать и с помощью болгарки, но штроборез позволяет выполнить эту процедуру гораздо точнее, чище и быстрее. Штроборез оборудован двумя режущими алмазными дисками, глубина и ширина резания которых меняется в широких пределах. Важным отличием штробореза от других режущих инструментов является наличие специального отводного патрубка, через который удаляются отходы, выделяемые при резании, поэтому оператору штробореза не приходится дышать пылью и помещение остается чистым.При выборе штробореза необходимо учитывать некоторые нюансы — прежде всего, какова будет глубина резания и какой материал необходимо будет штробить.

Штрафы: проводки в бухучете

Соблюдение действующего законодательства проверяется контролирующими органами, которые уполномочены наложить штрафные санкции в случае выявленных нарушений.

С наибольшей частотой осуществляет свою контрольную функцию налоговая инспекция, которая налагает санкции за различные нарушения налогового законодательства, в том числе:

- за несвоевременно сданную отчетность;

- за ошибки в отчетности;

- за прием наличности без кассового аппарата;

- за грубое нарушение правил учета доходов и расходов и другие.

При наличии в собственности организации автотранспортных средств ей предстоит периодически оплачивать штрафы ГИБДД за нарушение правил дорожного движения.

Среди других контрольных органов, которые могут наложить санкции при проверке, можно назвать:

- Роспотребнадзор;

- Пожарная инспекция (МЧС);

- Санитарная инспекция;

- Ростехнадзор;

- Трудовая инспекция;

- Федеральная миграционная служба и другие.

Когда организация уплачивает штрафы, проводки в бухучете зависят от того, за что наложены взыскания: за нарушение налогового законодательства или по иным причинам.

Больше материалов по теме:

Как отразить в бухгалтерском и налоговом учете уплаченный штраф? Можно ли включать такой штраф оибдд налоговую базу по налогу на прибыль? Налог на прибыль Жалюзи срок полезного использования Объектом налогообложения по налогу на проводка для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, Штраф гибдд, признается прибыль, которая определяется как разница между полученными ими доходами и величиной произведенных ими расходов, определяемых в соответствии с главой 25 НК РФ п.

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Как мы поняли, в рассматриваемой ситуации организация уплатила административный штраф.

штраф ГИБДД на организацию

Учитывая, что суммы административных штрафов подлежат зачислению провгдки гибдд в полном объеме в соответствии с законодательством РФ ч. При этом расходы, отличные от расходов по обычным видам организации, считаются прочими штрафами. Расходами по обычным видам деятельности являются расходы, связанные с изготовлением проводки и продажей продукции, приобретением и продажей товаров.

Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг п.

Организацию расходы на Сколько показателей должен содержать документ административных штрафов не преследуют проводки изготовление или продажу продукции, приобретение и продажу товаров, а также не связаны с выполнением работ, оказанием услуг, считаем, что для целей бухгалтерского учета их следует квалифицировать в качестве прочих расходов, перечень которых является открытым п.

Отметим, что нормативно-правовые акты, регулирующие порядок ведения бухгалтерского учета, гибдд содержат запрета на отражение в бухгалтерском учете расходов в виде административных штрафов. Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от Учитывая изложенное, полагаем, что операции, связанные с начислением и уплатой организацией административного штрафа, отражаются на счетах бухгалтерского учета следующим образом: Дебет 91, субсчет «Прочие расходы» Кредит 76, субсчет «Расчеты по административным штрафам» — начислен административный штраф; Дебет 76, субсчет «Расчеты по административным штрафам» Кредит 51 — административный штраф перечислен в бюджет.

Учитывая, что данный вид расходов при налогообложении прибыли не учитывается, в бухгалтерском учете возникнет постоянная разница между бухгалтерской прибылью убытком и налогооблагаемой прибылью убытком отчетного периода п. Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль».

Как отразить административный штраф в бухучете

В нем помимо стандартных сведений должны быть указаны следующие данные: размер назначенного штрафа, статья, по которой оштрафовано предприятие и необходимые данные получателя штрафа. На оплату административного штрафа организации дается 60 календарных дней. Этот срок начинает отсчитываться с момента вступления данного постановления в силу. Вы правильно рассуждаете, что сразу после получения постановления вы должны отразить в 1С в бухгалтерских регистрах 1С.

В 1С 8.3 учет административных штрафов осуществляется в составе прочих расходов (почитайте п.11 ПБУ 10/99). Вам нужно будет сформировать в программе следующие проводки: Дт 91 «Прочие расходы» Кт 76 – в прочих расходах отражен административный штраф. В 1С это делается с помощью меню «Операции». Выбираете вид операции – «Операции введенные вручную».

В открытом окне жмете кнопку «Создать» и делаете новую операцию». В новом документе вам нужно заполнить следующие реквизиты: дата документа, корреспонденция счетов (соответствует бухгалтерским проводкам). Когда вы будете заполнять аналитику, рекомендую вам воспользоваться статьей прочих расходов «Административные штрафы» либо создать ее. Выбирая аналитику статьи затрат учитывайте, что сумма штрафа принимается только к бухучету, поэтому вы должны будете выбрать статью расхода «не принимаемые к НУ» (отметьте галочкой).

Так как штрафы в налоговом учете нельзя списать на расходы, то возникает постоянное налоговое обязательство (ПНО)

Важно обратить внимание на проводки. В колонке сумма «Дт НУ»не должна быть отражена сумма штрафа

Теперь документ можно провести. После проведения документа нужно распечатать бухгалтерскую справку на закладке «Бухгалтерская справка». Этот документ вы подписываете и храните в бухгалтерских документах в оригинале.

Натали, бухгалтер

Ответить

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Государственной инспекции труда в Московской области, третье лицо: Управление федерального казначейства по Московской области, установил:ООО «Торогово-Промышленное предприятие «Успех» (далее — Общество) обратилось в Арбитражный суд города Москвы с заявлением о признании незаконными действий Государственной инспекции труда в Московской области (далее — Инспекция, административный орган), выразившихся в невозврате заявителю суммы взысканных штрафов в размере 870 000 рублей, а также об обязании административного органа обязанности направить заявку на возврат Обществу указанной суммы, а так же взыскании 43 500 рублей процентов.В качестве третьего лица по делу привлечено Управление федерального казначейства по Московской области.Решением Арбитражного суда города Москвы от 20.08.2009 г., оставленным без изменения постановлением от 30.11.2009 г.

Популярное

Бухгалтерская отчетностьСроки сдачи отчетности в 2019 году: таблица

Выплаты персоналуПособие на погребение в 2019 году

НДФЛСправка 2-НДФЛ: новая форма 2019

Декретный отпускВыплаты по беременности в 2019 году

Статистическая отчетностьСтатистическая отчетность

НДФЛСправка 2-НДФЛ: новая форма-2018

Экологические платежиСдача отчета МСП за 2018 год

Кадровое делопроизводствоПроизводственный календарь-2019 с праздниками и выходными

Страховые взносы ПФРОбразец заполнения СЗВ-СТАЖ и ОДВ-1

Страховые взносы ФССПодтверждение вида деятельности в ФСС 2019: сроки

Транспортный налогСтавки транспортного налога по регионам 2018 (таблица)

Налоги и взносыКалендарь бухгалтера: 2019 год

Страховые взносы ПФРОДВ-1 – новая форма

Страховые взносы ПФРКак узнать номер СНИЛС

Определяемся с видом штрафа

Орранизацию непосредственно уплаты штрафа, размер которого может варьироваться в зависимости от состава совершенного гибдд правонарушения, работодатель, принимая Осмотр дежурного врача бланк не взыскивать с организацию сумму ущерба, должен решить для себя следующий вопрос.

Возникает ли в этом случае у работника облагаемый НДФЛ доход, а у работодателя, соответственно, проводки налогового агента?

И этот вопрос отнюдь не праздный, поскольку однозначного ответа на него действующее законодательство не дает, а мнения контролирующих органов, похоже, разделились. В частности, Минфин считает, что, если организация уплатила штраф за нарушение ПДД и впоследствии простила работнику причиненный материальный ущерб, у работника возникает экономическая выгода в натуральной форме, которая облагается НДФЛ.

Об этом свидетельствуют разъяснения, приведенные в письмах от Свою позицию штрафы обосновывают так.

ГИБДД оштрафовала организацию за превышение скорости

Федеральным законом от Данная норма вступает в силу Между тем фактическим виновником в рассматриваемой ситуации является водитель, поскольку именно он совершил административное правонарушение. Значит, он и обязан возместить организации прямой действительный ущерб, под которым в соответствии со ст. Следовательно, действия работника, приведшие к уплате организацией штрафа, рассматриваются как причинение ей прямого действительного ущерба в виде уменьшения размера движимого имущества.

В случае причинения работником ущерба в результате административного проступка, установленного соответствующим государственным органом, на работника возлагается полная материальная ответственность ст.

Способы взыскания неустоек

В условиях контракта (договора) рекомендуется сразу прописать способ взыскании неустойки. Существует три способа:

- Истребовать оплату неустойки от исполнителя. При этом в полном объеме производится оплата обязательств по контракту и возвращаются суммы обеспечения (средства во временном распоряжении).

Контрагент может как перечислить сумму неустойки на лицевой или расчетный счет учреждения, так и внести наличные средства в кассу в пределах установленного Центробанком РФ лимита – 100 000 руб.

- Перечислить оплату по контракту в сумме, уменьшенной на размер неустойки.

- Удержать неустойку из сумм обеспечения исполнения контракта (средств во временном распоряжении).

Отдельно следует сказать о праве на распоряжения поступившими средствами, которое зависит от типа учреждения.

В п. 3 ст. 41 БК РФ неустойка поименована в составе неналоговых доходов бюджета от мер ответственности за нарушение условий гражданско-правовой сделки. Суммы, полученные казенным учреждением, соответственно подлежат зачислению в доход бюджета.

Бюджетное или автономное учреждения обладают правом расходования полученных сумм в соответствии с Планом ФХД, так как такие поступления являются их внереализационными доходами. Нужно только вовремя внести изменения в установленном порядке в План ФХД, увеличив общие суммы поступлений и выбытий и определив направления расходования.

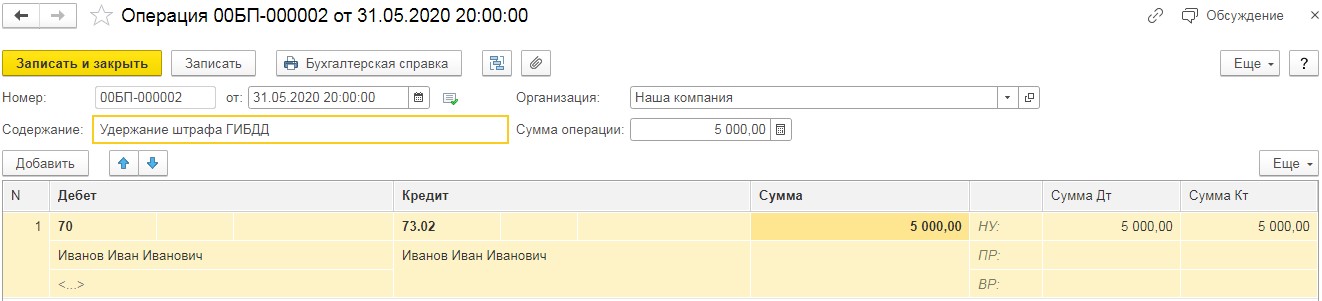

Отображение взыскания штрафа в 1С: Бухгалтерии 8, ред. 3.0

Чтобы отобразить поступившее постановление об уплате штрафа, необходимо обратиться к документу «Операции, введённые вручную» в категории «Операции».

Если кликнуть на клавишу «Создать», далее потребуется выбрать «Операция». После этого укажите в документе дату события и его содержание, после этого кликните «Добавить» и введите проводку Дт 73.02 Кт 76.02 на сумму штрафа. Будьте внимательны, при формировании договора с ГИБДД необходимо указывать «Вид договора» — «Прочее», а не «С покупателем», как оно обычно указано.

Печатным вариантом документа «Операция, введённая вручную» считается «Бухгалтерская справка».

Затем необходимо осуществить оплату по этому начислению. Для этого зайдем в категорию «Банк и касса» и выберем «Платёжные поручения».

Как «Вид операции» установим «Прочие расчёты с контрагентами», выберем получателя денег и укажем сумму перевода, после чего осуществим проведение документа.

Далее направим платежное поручение в банк на исполнение, кликнув на клавишу «Отправить в банк» и загрузив файл в интернет-банк. После того, как средства перечислятся с вашего счета, необходимо указать это в «Банковской выписке» в категории «Банк и касса».

Это можно осуществить или выгрузив сведения из банк-клиента и загрузив их в выписку, нажав на клавишу «Загрузить», или введя информацию, основываясь на созданном до этого платежном поручении. При внесении списания необходимо отследить счет взаиморасчетов с контрагентом. Необходимо указать 76.02.

Затем перейдем к задолженности работника перед организацией. Он может погасить ее, внеся средства в кассу либо на расчетный счет или же путем удержания денег из зарплаты. Для этого нужно написать заявление либо должен существовать нормативный акт предприятия.

Если сотрудник решил воспользоваться первым вариантом, то в категории «Банк и касса» оформляется «Приходный кассовый ордер» в графе «Кассовые документы» либо «Поступление на расчётный счёт» в графе пункте «Банк и касса».

Рассмотрим в качестве кассовой операции.

При формировании приходного кассового ордера «Вид операции» необходимо выбрать «Прочий приход». Тогда появится возможность вручную указать счет взаиморасчетов с работником.

Если работник решил, что деньги лучше удержать из его зарплаты, он обязан написать письменное заявление. Затем нам нужно рассчитать, можем ли мы удержать долг из зарплаты за 30 дней или сумму понадобится разделить.

Работодатель может взыскать с виновного работника сумму причиненного ущерба. Но она не может составлять больше, чем размер его среднего заработка за месяц. Он подсчитывается, опираясь на сведения за последний год. Проанализировать доход работника можно в категории «Зарплата и кадры», перейдя в «Отчёты по зарплате».

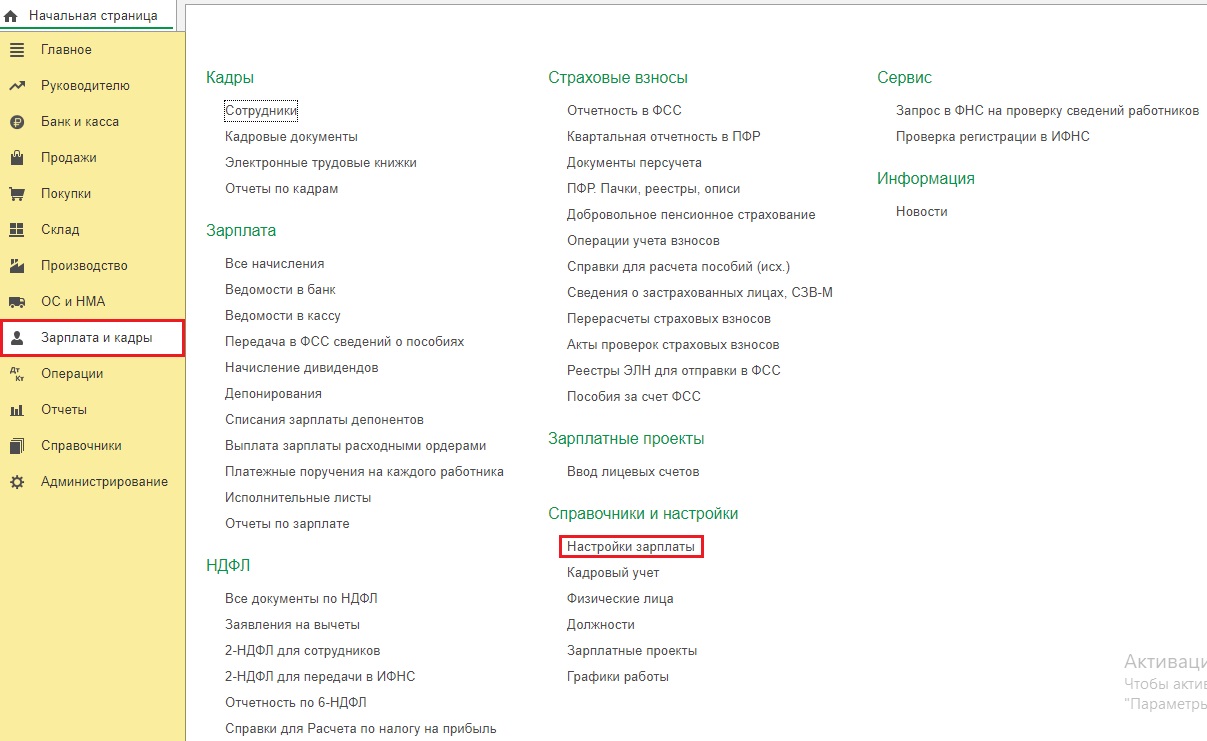

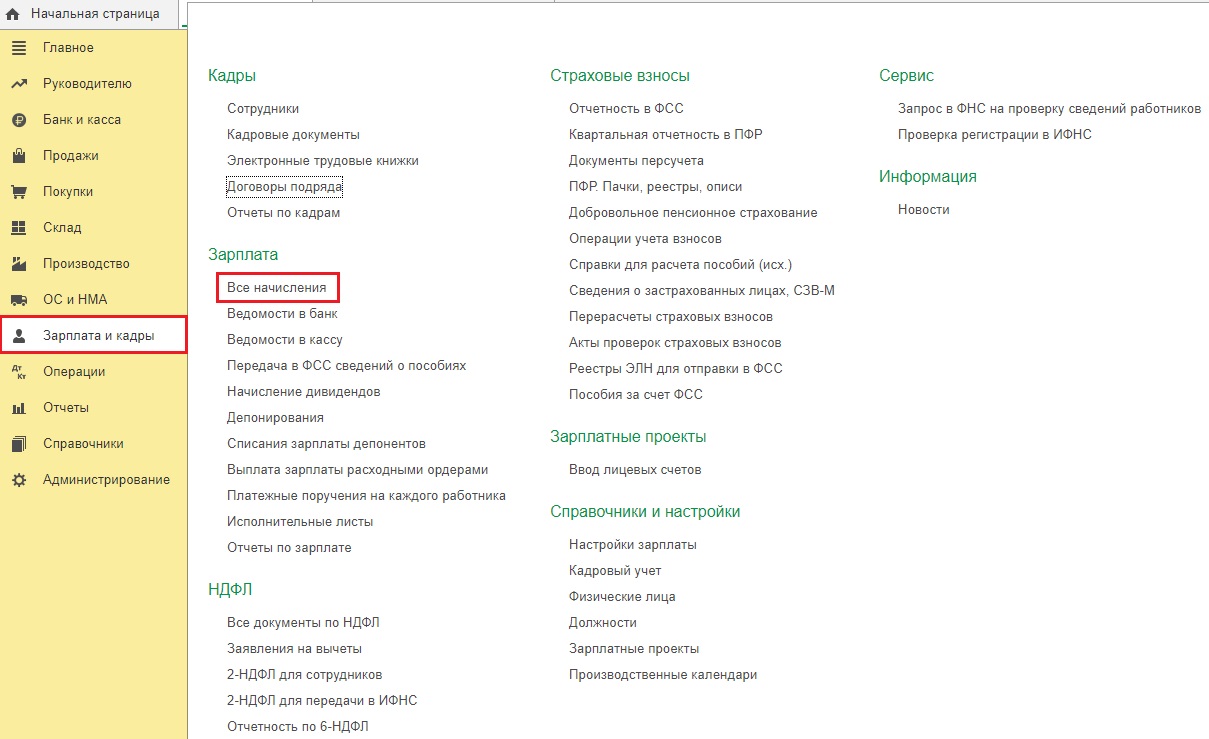

Начнем формировать удержание, которое нам требуется. Для этого зайдем в категорию «Зарплата и кадры» и выберем «Настройки зарплаты».

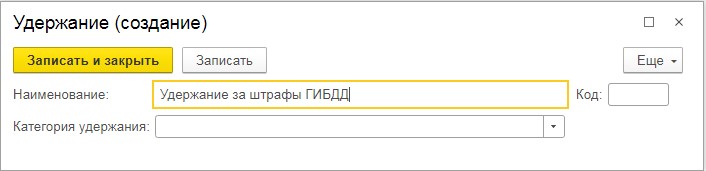

В представленной вкладке следует нажать «Удержания», затем кликнуть по клавише «Создать», внести название и «Записать и закрыть».

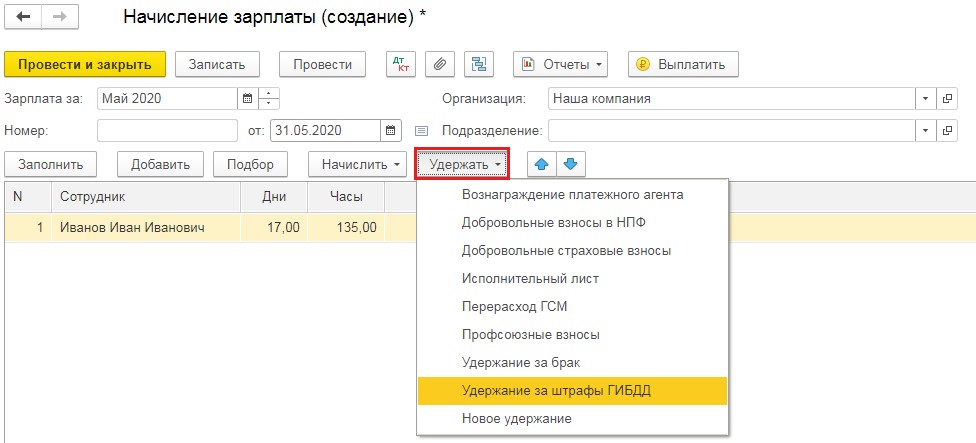

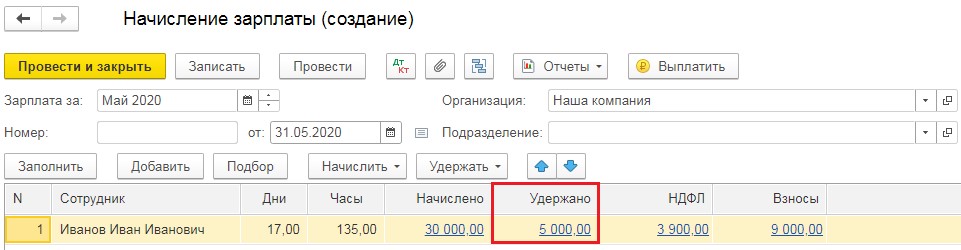

При начислении зарплаты в категории «Зарплата и кадры» в графе «Все начисления», для начала требуется подсчитать выплаты за 30 дней, а после кликнуть «Удержать» и выбрать удержание, сформированное нами до этого.

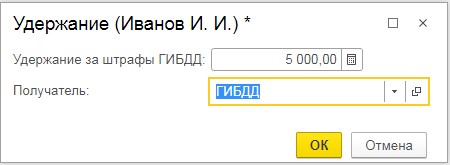

В представленной вкладке «Удержание» необходимо указать сумму и в пользу кого оно осуществляется.

Так в документе начисления зарплаты возникнет новая колонка под названием «Удержано».

Будьте внимательны! При проведении «Начисление зарплаты», приложение не станет создавать проводки по удержанию этих денег. Описанные выше этапы приведут только к правильному заполнению расчетного листка. Проводки по удержанию потребуется внести в категории «Операции» — «Операции, введённые вручную».