Нюансы документального оформления кассовых операций

Содержание:

- Что нового принесет 2021

- Документы, которые больше не нужно заполнять

- Как вести бухгалтерский учет денежных средств в кассе?

- Расчеты наличными. Организация кассового хозяйства

- Кому по-прежнему можно работать без кассового аппарата?

- Шаг № 1. Назначьте кассира

- Штрафы за нарушения при использовании ККТ увеличат с 2021 года

- Отчётность по ККТ для индивидуальных предпринимателей

- Шаг № 2. Установите лимит

- Актуальные правила кассовой дисциплины на 2019 год

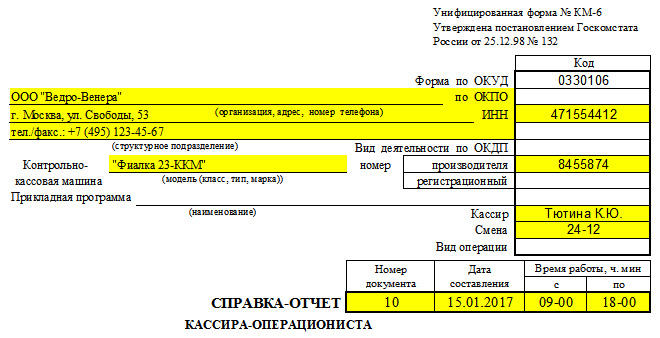

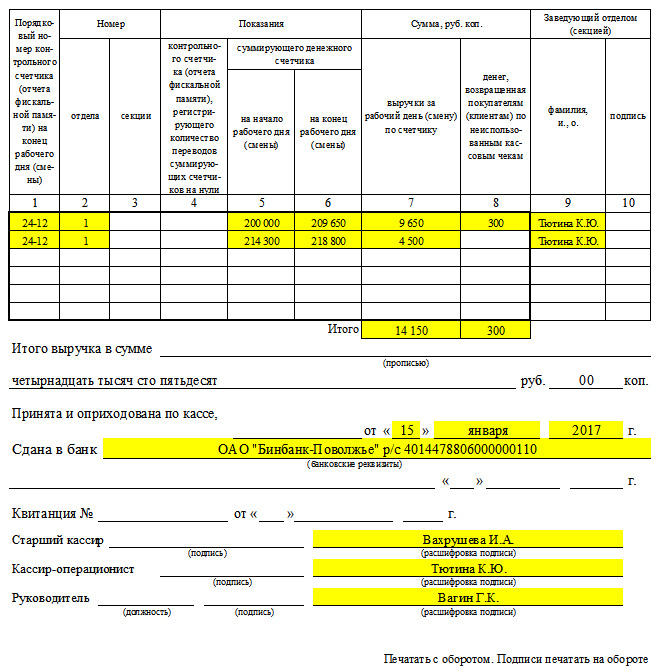

- Образец справки. Пример заполнения

- Бухгалтерские проводки

- Шаг № 3. Фиксируйте движение наличных

Что нового принесет 2021

С 2021 года субъектам малого предпринимательства предоставлена возможность не устанавливать лимиты наличных денег в своих кассах: они могут, не нарушая закон, накапливать необходимые суммы.

В новом 2021 году все кассовые документы остаются прежними, как и форма их подачи: в бумажном виде; через электронные системы.

Основные изменения 2021 года связаны с тем, что повседневную жизнь предпринимателей все обширнее охватывает электронная документация:

- теперь законодательно определено, что операции с наличными, проводимые через ККТ в течение дня, можно фиксировать по окончании проведения кассовых операций (одним ПКО в конце дня);

- предусмотрена возможность электронного обмена документами и информацией с сотрудниками (квитанцию о получении денег по ПКО можно отправить на электронную почту, а об отмене приходной операции сообщить в системе учета);<

- закреплена норма о том, что кассовые операции могут проводиться любым уполномоченным лицом, если в штате отсутствует должность кассира.

С 1 июля 2021 года станет реальностью обязанность применения электронных ККТ для большинства предпринимателей. Выглядеть это будет примерно так:

- во время покупки формирование чека будет осуществляться в электронном виде;

- составленный таким образом кассовый документ будет автоматически в онлайн режиме отсылаться в налоговую;

- при отдельном требовании покупателя предприниматель должен будет отослать дубликат чека на электронную почту, указанную клиентом.

Установка дополнительного и недешевого оборудования потребует от ИП существенных затрат. Для некоторых категорий налогоплательщиков НК РФ предусмотрел право на получение налогового вычета размере до 18000 руб.

Перспектива применения ККТ грозит не всем предпринимателям. Для некоторых оставили возможность пользоваться БСО при проведении расчетов. Но теперь их формирование также будет производиться с помощью единого программного обеспечения.

К содержанию

Документы, которые больше не нужно заполнять

К ним относятся:

- акт о переводе показаний суммирующих денежных счётчиков на нули и регистрации контрольных счётчиков ККМ (форма № КМ-1);

- акт о снятии показаний контрольных и суммирующих денежных счётчиков при сдаче (отправке) ККМ в ремонт и при возвращении её в организацию (форма № КМ-2);

- акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (форма № КМ-3);

- журнал кассира-операциониста (форма № КМ-4);

- журнал регистрации показаний, суммирующих денежных и контрольных счётчиков ККМ, работающих без кассира-операциониста (форма № КМ-5);

- справка-отчёт кассира-операциониста (форма № КМ-6);

- сведения о показаниях счётчиков ККМ и выручке организации (форма № КМ-7);

- журнал учёта вызовов технических специалистов и регистрации выполненных работ (форма № КМ-8);

- акт о проверке наличных денежных средств кассы (форма № КМ-9).

Как вести бухгалтерский учет денежных средств в кассе?

Работа с наличностью подчиняется ряду условий, которые прописаны в специальном указании ЦБ РФ № 3210-У. Важные нюансы:

- наличие максимального и минимального предела сумм в кассе;

- ответственное лицо выбирается из числа работников работодателем. Чаще всего таким лицом назначают кассира;

- любая операция с наличностью фиксируется в книге кассового типа;

-

поступление финансов означает использование ПКО (приходно-кассовый ордер), а уход — РКО (расходно-кассовый ордер).

Операция с наличными с помощью кассы сопровождается использованием сч. 50 (касса). Поступление денег означает внесение записи с Дт50, а выдача Кт 50, где Дт — дебет, а Кт — кредит.

Дополнительно могут использоваться корреспондирующие номера. Например, 60 используется при поступлении платежа от поставщика, а 70 оплата труда сотрудников.

Пример проводки средств через кассу

За месяц работы работники получают заработную плату в совокупности составляющую 400000 рублей. Для этого составляется ведомость, к которой прикрепляется РКО с указанием суммы и проводки Дт 70 Кт 50.

Расчеты наличными. Организация кассового хозяйства

Денежные средства в наличной форме в современном хозяйственном мире используются не так часто, однако возможны следующие варианты:

- расчеты по оплате труда;

- выдача подотчетных сумм на расходы, связанные с командировками;

- для покупки материально-производственных запасов;

- приобретение иных ценностей за наличность и т.п.

Порядок обеспечения сохранности денежной наличности и учет их движения регулируются нормативным документом утвержден председателем ЦБ РФ Набиуллиной Э.С. от 11 марта 2014 с изменениями от 19 июня 2017г.

За осуществление первичного учета ответственность возлагается на материально-ответственное лицо – кассир/старший кассир, главного бухгалтера, индивидуального предпринимателя, руководителя предприятия. С материально-ответственным лицом при поступлении на работу одновременно с заявлением заключается договор о полной материальной ответственности с администрацией предприятия. Договор печатается в двух экземплярах:

- остается на предприятии;

- забирает кассир.

Первичный учет кассовых операций в кассе ведет кассир или иной сотрудник из числа работников предприятия, с вменением ему должностных прав и обязанностей, с которыми он в свою очередь должен быть ознакомлен под роспись.

Основные ПД движения наличных денег:

- приходный кассовый ордер ();

- расходный кассовый ордер ().

К ПКО и РКО могут быть приложены другие первичные документы либо они могут являться самостоятельными документами, подтверждающими движение денег в кассе:

- Платежные ведомости;

- Корешок денежного чека;

- Объявление на взнос наличными;

- Реестр депонированной оплаты труда;

- Почтовые квитанции;

- Акты;

- Договора;

- Ведомости произвольной формы и др.

ПКО заполняется одновременно с квитанцией, которая отрывается и передается на руки тому, кто сдает деньги в кассу. Визирует ПКО главный бухгалтер и кассир.

РКО визируют – руководитель организации, главный бухгалтер, лицо которому выдаются на руки деньги и кассир.

При ведении учета в журнально-ордерной форме, в бухгалтерии предусматривается ведение журнала учета приходных и расходных кассовых документов. Однако в настоящее время данный учетный регистр в большинстве случаев утратил свою актуальность, так как при автоматизированной форме учета он формируется автоматически и его ведение оставлено на усмотрение организации.

Сведения первичных кассовых документов заносятся в кассовую книгу (). Копия кассовой книги является отчетом кассира по движению денежной наличности за день. С приложением всех первичных документов данный отчет в конце дня сверяется с остатком денежной наличности в кассе, заверяется материально-ответственным лицом (кассиром) и сдается главному бухгалтеру (заместителю главного бухгалтера), согласно графика документооборота предприятия.

Контроль за ведением кассовой книги осуществляет главный бухгалтер. Принимая отчет кассира, главный бухгалтер осуществляет сверку данных отчета и остатка денежной наличности в кассе. После этого он делает соответствующую запись в отчете кассира и в кассовой книге «Записи в кассовой книге проверил и документы в количестве 26 приходных и 13 расходных получил(а) (дата, подпись)».

Если в течении дня движения документов в кассе не было и операции не проводились, то и записи в кассовую книгу не осуществляются.

Говоря об организации кассового хозяйства, можно отметить, что в настоящее время мероприятия по обеспечению сохранности денежной наличности в кассе отведены на усмотрение юридического лица, индивидуального предпринимателя.

Ранее данный вопрос регламентировался нормативным документом Письмо Банка России от 04.10.1993 N 18 (ред. от 26.02.1996) «Об утверждении «Порядка ведения кассовых операций в Российской Федерации» (вместе с «Порядком …», утв. Банком России 22.09.1993 N 40) и определял набор определенных условий содержания кассы.

Кому по-прежнему можно работать без кассового аппарата?

С 10 октября без применения кассового оборудования по-прежнему смогут работать ИП и юридические лица в случаях:

- Ремонта кассового оборудования или при временном отсутствии электроэнергии

- Осуществления розничной торговли продовольственными товарами, в том числе сельскохозяйственной продукцией, на ярмарках, торговых местах

- Осуществления разносной торговли (продажа товаров с лотка или прилавка, установленных на земле, с использованием транспортного средства только для доставки товара) за исключением плодоовощной продукции

Фото с сайта 1lida.org

- Осуществления розничной торговли медицинскими работниками государственных организаций здравоохранения или их структурных подразделений, расположенных в сельских населенных пунктах, в которых отсутствуют аптеки

- Продажи в розлив безалкогольных напитков, кваса, растительного масла (за исключением их продажи в магазинах, павильонах и объектах общественного питания), а также живой рыбы из цистерн

- Выполнения работ, оказания услуг вне постоянного места осуществления деятельности на территории сельской местности

- Оказания разовых услуг, реализации бывшего в употреблении имущества, при которых прием наличных денежных средств осуществляется в кассу организации или ИП (если предприниматель воспользовался каким-то оборудованием, например, а затем продает его физлицу — это разовая ситуация)

- Оказания бытовых услуг (за исключением технического обслуживания и ремонта транспортных средств, машин и оборудования, хранения автотранспортных средств) в объектах, расположенных в сельских населенных пунктах, с количеством работников, непосредственно оказывающих такие услуги, не более трех человек в одну смену

- Осуществления розничной торговли товарами в объектах бытового обслуживания населения (за исключением таких объектов, предназначенных для технического обслуживания и ремонта транспортных средств, машин и оборудования, хранения автотранспортных средств), расположенных в сельских населенных пунктах, с численностью работников не более трех

- Продажи (за исключением продажи в торговых объектах) продукции животноводства, растениеводства, пчеловодства и рыболовства, оказания платных услуг населению юрлицом или ИП, осуществляющими деятельность по производству сельскохозяйственной продукции, при этом расчет за реализованную продукцию и оказанные услуги производится наличными денежными средствами непосредственно в кассу юридического лица или индивидуального предпринимателя

- Эксплуатации детских развлекательно-призовых аппаратов (кран-машин), оснащенных одним или несколькими устройствами для приема наличных денежных средств, с выигрышем призов без денежного выигрыша

- Также кассовые аппараты по-прежнему не требуются самозанятым и ремесленникам.

Если вы по-прежнему не уверены, нужен ли для вашей деятельности кассовый аппарат, я рекомендую обратиться с письменным запросом в налоговые органы, иначе вы рискуете заплатить серьезный штраф.

Шаг № 1. Назначьте кассира

Вести кассу может любой работник учреждения. Например, руководитель или же специальный работник — бухгалтер-кассир. Однако с этим работником придется заключить особый договор о том, что он несет полную материальную ответственность за сохранность денег и прочих ценностей, хранящихся в кассе. О том, как это сделать, читайте «Как составить договор о материальной ответственности кассира».

ВАЖНО!

Ознакомьте ответственного работника с Указаниями Банка РФ № 3210-У от 11.03.2014 под подпись. В противном случае кассир может сослаться на незнание действующих норм. Наказать его в этом случае будет проблематично.

Штрафы за нарушения при использовании ККТ увеличат с 2021 года

Подотчетные деньги – это деньги, которые выдаются подотчетным лицам (работникам) на командировки, представительские расходы и хозяйственные нужны.

Выдать деньги под отчет можно на основании заявления от сотрудника или приказа директора

(другого распорядительного документа). Приказ или распоряжение составляется в произвольной форме, но в нем должны быть такие данные:

- Фамилия, имя и отчество подотчетного лица;

- номер документа;

- сумма к выдаче;

- срок;

- назначение (опционально);

- дата, подпись.

Если составляется заявление, в нем сотрудник должен указать практически те же данные: сумму денег, цель их получения и срок, на который они берутся. Заявление пишется в произвольной форме и обязательно должно быть подписано руководителем (ИП).

Если сотрудник потратил свои личные деньги, то ему необходимо их компенсировать, в этом случае также пишется заявление, но с другой формулировкой (образцы заявлений).

В течение 3-х рабочих дней

после окончании срока, на который были выданы денежные средства (или со дня выхода на работу), работник должен представить бухгалтеру (руководителю)авансовый отчет с приложением документов, подтверждающих совершенные расходы (чеки ККТ, товарные чеки и т.д.).

Иначе денежные средства, выданные сотруднику, нельзя будет зачесть в расходы и соответственно уменьшить налог. Более того, если не будет подтверждающих документов, то с выданной суммы придется удержать НДФЛ и заплатить страховые взносы.

Примечание

: до 19 августа 2021 года запрещалось выдавать деньги под отчет сотрудникам, которые не отчитались по предыдущим авансам. Но теперь это правило отменено.

Еще одним важным правилом кассовой дисциплины является соблюдение ограничения наличных расчетов между субъектами предпринимательской деятельности (ИП и организации) в рамках одного договора

суммойне более 100 тыс. рублей .

При расчетах с физическими лицами данное ограничение не действует. Также не нужно соблюдать этот лимит при выдаче работникам из кассы зарплаты, социальных выплат и подотчетных сумм (за исключением случаев, когда подотчетное лицо совершает сделку от имени организации на основании доверенности).

Обратите внимание

: из наличной выручки нельзя погашать займы, выплачивать дивиденды и оплачивать аренду недвижимости.

До 2012 года контроль над соблюдением правил кассовой дисциплины возлагался на банки. Теперь эту функцию выполняют работники Федеральной Налоговой службы.

Осуществляя выездную проверку, они могут проверить:

- учет наличных денежных средств в кассе;

- распечатку отчетов из фискальной памяти контрольно-кассовой техники и использованных накопителей фискальной памяти;

- все документы, оформляющие кассовые операции (ПКО и РКО, кассовая книга, отчетность по ККМ и т.д.);

- выдаются ли кассовые чеки (БСО) клиентам (визуальное наблюдение, с применением видео- и аудио-фиксации).

Для начала обозначим разницу между кассовым аппаратом и кассой.

Контрольно-кассовый аппарат представляет собой устройство для работы с денежными средствами, по которому оформляются отчетные документы. А операционная касса (иначе касса предприятия) – это комплекс любых действий с наличными: хранение, осуществление расходов, поступление выручки, сдача инкассаторам для перевозки в банк.

О помещении кассы в требованиях законодательства ничего не сказано. Способ хранения наличных индивидуальному предпринимателю или директору ООО предоставляется определить самостоятельно. В роли кассы может выступить отдельное помещение, а может сейф или ящик стола.

Работа с наличными деньгами при применении ККТ осуществляется по определенному набору правил. Это и есть кассовая дисциплина.

После расчета лимита остатка, организации надо издать приказ об утверждении его суммы. При желании, в приказе можно указать срок действия лимита, но закон этого не требует. Поэтому, если срок не прописан, утвержденная сумма лимита будет действовать до того момента, пока не будет издан другой приказ.

Установление лимита кассы – дело серьезное. Неустановленный лимит приравнивается к нулю, поэтому любое количество налички в кассе в конце смены будет превышать лимит. А это уже нарушение кассовой дисциплины, за которую привлекают к административной ответственности и штрафу.

Отчётность по ККТ для индивидуальных предпринимателей

Согласно Письму Минфина от 16.09.2016 г. № 03-01-15/54413, отчёты по формам с КМ-2 по КМ-9 подавать не нужно. Отчётность по контрольно-кассовой технике преобразована и выглядит следующим образом.

В начале каждого дня или смены оформляется отчет об открытии смены, а в конце – отчет о закрытии. Они направляются ОФД, а он, в свою очередь, направляет их в налоговую инспекцию. Распечатывать эти отчеты необязательно.

Также ИП должны оформлять отчеты о регистрации техники или изменении параметров регистрации, отчеты о текущем состоянии расчетов и о закрытии фискального накопителя (когда накопитель заменяют на новый или касса полностью снимается с учета).

Как быть, если пропал Интернет?

С введением онлайн-касс предприниматели, обязанные уже сейчас работать на них, становятся полностью зависимыми от Интернета. А если его вдруг отключили? Метаться бесполезно.

Закон не указывает, что отсутствие подключения к сети освобождает от обязанности передавать данные с кассы. Вернее сказать, неполадки с Интернетом – это проблема предпринимателя. Но не все так плохо, проблемы начнутся, если только Интернета не будет больше месяца. В течение 30-ти дней касса может работать в автономном режиме, накапливать данные, а поле появления связи можно будет передать все, что накопилось.

Согласитесь, 30 дней – достаточный срок, чтобы устранить проблемы или подключиться к другому оператору Интернета. Не успеете этого сделать – фискальный накопитель перестанет работать.

Обо всех последних новшествах по работе на онлайн-кассах можно узнать на портале интернет-бухгалтерии «Энтерфин». Мы освещаем только самую актуальную информацию, чтобы клиенты нашей бухгалтерии всегда были в курсе изменений в законодательстве.

Шаг № 2. Установите лимит

Если расчеты производятся наличными деньгами, то лимит остатка кассы утвердить придется. Что такое лимит? Это определенная сумма денег, которая может постоянно храниться в сейфе компании. Эту сумму наличности не нужно сдавать в банк в конце рабочего дня.

Допустимый предел рассчитывается по специальной формуле: «Как рассчитать лимит остатка кассы».

Если в кассе хранится сумма, превышающая лимит, — штрафа не избежать. Исключением являются дни законных выплат. Например, день выплаты стипендий студентам или зарплаты врачам. В остальные дни излишки денег придется сдать в банк для зачисления на расчетный счет бюджетного учреждения. Для этого придется заполнить специальный бланк: «Пример заполнения объявления на взнос наличными».

Актуальные правила кассовой дисциплины на 2019 год

Четкую структуру ведения финансовых операций должны соблюдать все организации, но это зависит от масштабов бизнеса, в сфере которого работают. Организационно-правовая база и выбранная схема отчисления налогов также не играют роли. Все компании, которые проводят действия с наличностью, обязаны соблюдать требования по оформлению и проводке процедур с кассой. Чтобы ознакомиться с правилами, смотрите Налоговый кодекс (п. 4 ст. 346.11, п. 5 ст. 346.26).

Требования Налогового кодекса распространяются на:

- структуры госбюджета;

- предприятия частного сектора;

- физические лица, ведущие бизнес (индивидуальных предпринимателей);

- предприятия и ИП, использующие в деятельности кассовые аппараты;

- фирмы и ИП, использующие в работе документации строгого подотчета.

Как было сказано выше, ИП освобождены от проводки некоторых бумаг: книги кассового учета, приходно-расходных документов.

Регулярно сотрудники налоговой службы осуществляют инспекцию правильности соблюдения кассовых процедур и финансовой дисциплины. В их задачи входит:

- сверка сведений в книге кассовых операций со сведениями в первичных бумагах;

- проверка того, оформлены и задействованы ли наличные средства;

- своевременно ли проведены записи о внесенных деньгах.

При обнаружении нарушений дисциплины финансовых операций налоговики выписывают компании штраф.

Стать автором

Стать экспертом

Образец справки. Пример заполнения

Чтобы подробно ознакомиться с формой КМ-6, скачайте бесплатный образец. Он имеет формат *.doc и содержит правильную форму справки без фактических ошибок и неточностей. Этим образцом можно пользоваться не только для изучения особенностей справки-отчета, но и для конкретной работы кассира.

Справка-отчет кассира-операциониста разделена на 3 части – строчную, табличную и заверщающую. Для удобства мы разделим на 3 части и пример заполнения, чтобы читатель мог быстро найти именно то, что его интересует.

Итак, пример ввода информации в строчную часть КМ-6:

- В поле «Организация» вписывается наименование предприятия, его адрес, контактный телефон.

- В поле ИНН вписывается идентификационный номер предприятия, где работает кассир.

- Поле «Структурное подразделение» не нужно трогать, если этого подразделения в компании нет.

- В поле «Контрольно-кассовая техника» вводится информация о моделях ККТ.

- В поле «Номер» – номер кассовой техники. Эту информацию, как и информацию для пункта 3, можно узнать у старшего кассира или прочесть в документации ККТ.

- Поле «Прикладная программа» остается пустым, если такая программа не используется.

- В поле «Кассир» вписывается фамилия кассира, его инициалы. Если справка создается по 2 и более секторам, имеющим нескольких кассиров, то поле остается пустым.

- В поле «Смена» вписывается номер актуального Z-отчета. В образце это не показано, но, как правило, он начинается с буквы «Z». Например, «Z 0040».

Важно! Далее идет промежуточное поле, в которое нужно вписать порядковый номер справки-отчета, дату составления, время начала работы над отчетом и время окончания работы. Пренебрегать этими данными нельзя

Табличную часть справки нужно заполнять так:

- Столбец 4 тоже нужно оставить пустой, если используется современная кассовая техника (с 2004 года).

- В столбец 5 вписывают сумму на начало дня или смены. Эту сумму можно найти в журнале кассира-операциониста, в графе 9. Там ее оставил кассир, который работал в прошлую смену. Также эта сумма есть в утреннем X-отчете, в строке ГРОСС-ИТОГ.

- В столбец 6 вписывают сумму из строки ГРОСС-ИТОГ Z-отчета.

- В столбец 7 – сумму из строки «Сменный Итог» Z-отчета. Если в течение дня/смены происходили возвраты, то нужно вписать сменный итог с вычетом возвратов.

- Столбец 8 нужно оставить пустой, если возвратов не было. Если они были, то нужно вписать сумму из строки «Возвраты» Z-отчета.

- В столбец 9 кассир вписывает свою фамилию.

- В столбец 10 кассир ставит подпись.

В поле «Итого» вписываются суммы столбцов 7 и 8.

Важно! Пустые столбцы можно зачеркивать. Кассиры часто зачеркивают их, чтобы проверяющие органы точно знали, что документ заполнен до конца, и кассир ничего не забыл

Завершающая часть справки заполняется так:

- Строчка «Итого…» требует вписывать вырученную сумму прописью.

- Строчку «Принята…» следует оставлять пустой. Она необходима, когда на отчет выписывается приходной ордер. На практике это случается редко.

- Строчка «Сдана в банк» содержит информацию о банке только в том случае, если отчет будет вручен инкассатору. Если выручка и справка отдаются главному кассиру, то эту строку нужно оставлять пустой.

- Строчку «Квитанция №» тоже нет особого смысла заполнять, ведь она относится к строке «Принята…».

Далее нужно оставить подписи и расшифровки подписей операциониста, старшего кассира и начальника предприятия.

Бухгалтерские проводки

Для операций с наличностью служит сч. 50 «Касса». Поступление денег отражается по дебету счета. По кредиту могут быть разные счета в зависимости от цели внесения.

Например:

- На сч. 75 – вносится вклад в уставный капитал от учредителей компании;

- На сч. 62 – поступление выручки от покупателей;

- На сч. 66 – получены в кассу деньги по договору краткосрочного кредита;

- На сч. 79-3 – получены средства в доверительное управление.

Правильность осуществления кассовых операций контролируется налоговой службой. При обнаружении несоответствий и ошибок, может быть наложен штраф на юридическое лицо и на руководителей.

Шаг № 3. Фиксируйте движение наличных

Для учета и отражения фактов движения наличных в организации предусмотрены специальные формы и бланки. Бюджетники применяют документы унифицированных форм, которые утверждены Приказом Минфина № 52н. Некоммерческие организации вправе разработать свои бланки первичной документации.

Однако ведение кассовой документации обязательно для всех. Исключений для субъектов бюджетной сферы не предусмотрено. Специальная подборка статей позволит досконально разобраться в тонкостях ведения кассовых документов:

- «Журнал регистрации приходных и расходных документов»;

- «Заполняем приходный ордер»;

- «Заполняем расходный ордер»;

- «Как правильно заполнить кассовую книгу».

Не забывайте составлять проводки «касса — бухучет». О том, как правильно вести учет налички в бюджетном учреждении, в статье «Проверь себя: порядок ведения кассовых операций».