Штраф за сзв-м: снизить или отменить

Содержание:

- Обоснование

- Кто имеет право на субсидию

- Заполнение в случае отсутствия зарплаты

- Нужно ли подавать СЗВ-М на учредителей, не являющихся сотрудниками?

- СЗВ-М за директора — единственного учредителя изменения 2021 года

- Штраф за дополняющую СЗВ-М и как избежать его

- Как заполнять СЗВ-М для ИП в 2020 году

- СЗВ – М для индивидуальных предпринимателей, использующих труд наемных работников

- Должен ли ИП без работников сдавать СЗВ-М?

- Сомнительные ситуации при сдаче СЗВ-М

- ИП без сотрудников: СЗВ-М

- Как заполнять СЗВ-М на учредителя-директора

- Надо ли сдавать СЗВ-М, если нет сотрудников

- Ответственность за отсутствие нулевых отчетов в ПФР

- Сдается ли отчет СЗВ-М по договорам ГПХ?

- Как ИП заполняет бланк СЗВ-М

- Порядок заполнения отчета по форме СЗВ-М

- В какой момент у ИП появляется сдавать отчет СЗВ-М?

- Какие ситуации вызывают сомнения

- Итоги

Обоснование

Согласно п. 3 ст. 62 Гражданского кодекса РФ учредители (участники) юридического лица или орган, принявшие решение о ликвидации юридического лица, назначают ликвидационную комиссию (ликвидатора) и устанавливают порядок и сроки ликвидации в соответствии с законом.

С момента назначения ликвидационной комиссии к ней переходят полномочия по управлению делами юридического лица (п. 4 ст. 62 ГК РФ).

Действующим законодательством РФ не установлена обязанность заключать с членами ликвидационной комиссии (ликвидатором) трудовой или гражданско-правовой договор.

Страхователь ежемесячно не позднее 15-го числа месяца, следующего за отчетным периодом — месяцем, представляет о каждом работающем у него застрахованном лице (включая лиц, заключивших договоры гражданско-правового характера) форму СЗВ-М (п. 2.2 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»).

В Письме ПФР от 07.06.2018 N 08/30755 «О предоставлении информации» разъяснено, что работодатель, зарегистрированный в Пенсионном фонде Российской Федерации в качестве страхователя по обязательному пенсионному страхованию, обязан представлять отчетность по индивидуальному (персонифицированному) учету, в том числе по форме СЗВ-М, в отношении застрахованных лиц, работающих в организации по трудовому или гражданско-правовому договору, в том числе в отношении руководителей организации, являющихся единственными участниками (учредителями), членами организаций, собственниками их имущества.

В Письме ПФР от 06.05.2016 N 08-22/6356 приведены разъяснения, что, если с руководителем не заключали трудовой или гражданско-правовой договор и при этом отсутствовал факт начисления в пользу вышеуказанного лица выплат и иных вознаграждений за отчетный период, это не является основанием для непредставления в отношении этих лиц отчетности по форме СЗВ-М.

Полагаем, что в отношении ликвидатора, с которым не заключен трудовой или гражданско-правовой договор, также следует применять данные разъяснения.

Таким образом, если с ликвидатором не заключен трудовой или гражданско-правовой договор, то, по нашему мнению, форму СЗВ-М на него следует подавать.

Согласно п. 1.2 Порядка заполнения формы «Сведения о трудовой деятельности зарегистрированного лица (СЗВ-ТД)», утвержденного Постановлением Правления ПФР от 25.12.2019 N 730п, форма СЗВ-ТД заполняется на основании приказов (распоряжений), иных решений или документов, подтверждающих оформление трудовых отношений между страхователем и зарегистрированным лицом, и содержит сведения о трудовой деятельности зарегистрированного лица, его приеме на работу, переводах на другую постоянную работу и об увольнении.

Трудовые отношения между работником и работодателем могут возникать только при заключении трудового договора.

Отношения, возникшие с ликвидатором в рамках гражданско-правового договора, регулируются Гражданским кодексом РФ.

Договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. В отличие от трудового договора, сторонами которого выступают работодатель и работник, гражданско-правовой договор заключается между заказчиком и подрядчиком (исполнителем) (п. 1 ст. 420 ГК РФ).

Трудовое законодательство и иные нормативные правовые акты, содержащие нормы трудового права, не распространяются на лиц, работающих по гражданско-правовым договорам (ч. 8 ст. 11 ТК РФ).

Таким образом, форма СЗВ-ТД подается на лиц, которые работают по трудовому договору. По работникам, выполняющим работы (оказывающим услуги) по ГПД, СЗВ-ТД представлять не нужно.

Кто имеет право на субсидию

Субсидию получат юрлица и ИП, которые одновременно соответствуют таким условиям:

- Компания или ИП были в реестре МСП по состоянию на 1 марта 2020 года. Проверить можно по ИНН.

- Бизнес относится к пострадавшим отраслям. Их список устанавливает правительство. Проверять нужно по основному коду ОКВЭД, дополнительные коды не подойдут. Узнать свой код можно из выписки ЕГРЮЛ или ЕГРИП.

- Нет процедуры банкротства, ликвидации и решения об исключении из ЕГРЮЛ.

- На 1 марта 2020 года нет недоимки по налогам и взносам на сумму более 3000 Р — это не по каждому налогу, а всего. Налоговая проверит эту информацию по лицевым счетам.

- Если долг был больше, его можно погасить до отправки заявления. Так тоже считается.

- Количество работников в месяце, за который оформляется субсидия, не менее 90% от численности в марте. То есть работодатель не сократил много людей, а максимально сохранил штат. В мае и июне подают заявление для выплат за апрель, то есть штат апреля будут сравнивать с мартовскими данными. Если в марте в штате было 20 человек, в апреле должно остаться как минимум 18. Если в штате меньше 10 человек, можно уволить одного — и тоже получить субсидию. Это условие появилось позже основных правил. Численность проверят по отчетам.

- Форма СЗВ-М за март 2020 года представлена вовремя. Срок для этого отчета о работниках — 15 апреля. Формально этот срок не переносили, но из-за нерабочих дней сдача позже этой даты не повод для штрафа — для организаций, которые не работали из-за путинских каникул. Но для субсидии нужно сдать CЗВ-М именно до 15 апреля, в установленный срок. Возможно, из-за этого нюанса кто-то не получит денег: в апреле о таком условии никто не предупреждал и многие предприниматели отложили отчетность с одобрения пенсионного фонда.

На сайте ФНС есть сервис для проверки: подходит ли бизнес под эту программу господдержки. Для проверки нужен только ИНН, а разбираться в критериях необязательно.

Принадлежность к МСП и пострадавшим отраслям, а также долги по налогам проверяются автоматически. ИП занимается розничной торговлей непродовольственными товарами и имеет право на субсидию как минимум на себя

Другой ИП работает в сфере разработки программного обеспечения. Это не пострадавшая отрасль — права на субсидию нет

Заполнение в случае отсутствия зарплаты

Ранее Пенсионный фонд сообщал, что нулевых сведений не может быть, и предприятие должно было включать хотя бы учредителя даже при отсутствии договорных с ним отношений. В новом письме от ПФР содержится информация о том, что сведения отправляются только на лиц, с кем заключены гражданско-правовые или трудовые договоры. На единственных учредителей, не работающих на основе договора, подавать сведения не нужно.

Нужно ли подавать нулевые СЗВ-М при отсутствии зарплаты? Ее сотрудники не получают вовремя по различным причинам: ввиду задержек, финансовых трудностей или полной остановки деятельности организации.

Не зависимо от того, выплачивается зарплата работникам или нет, они числятся в штате, а потому страхователь подает сведения в общем порядке.

Нужно ли подавать СЗВ-М на учредителей, не являющихся сотрудниками?

А нужно ли включать в СЗВ-М учредителей, которые не являются работниками предприятия? Разумеется, подразумеваются не юрлица, а физические. Несмотря на то, что ПФР ранее разъяснял (Письмо № ЛЧ-08-26/9856 от 13.07.16 г.), что отчетность по застрахованным гражданам подается только при подписании с ними ТД или ГПД, в связи с недавними поправками ситуация изменилась.

Это важно знать: Юридические основания прекращения трудового договора

Даже если с учредителем не заключено никаких договоров, отчитаться работодателю все равно придется. Впервые подается СЗВ-М за март 2020 г. на директора-учредителя, включая лиц, с которыми не оформлены трудовые взаимоотношения. Следовательно, безопаснее для предприятий подавать сведения по всем учредителям бизнеса. Факт того, заключен ТД или нет, выплачивается вознаграждение или не выплачивается, более не важен. По крайней мере до того, как ПФР не изменит свою позицию на эту тему.

СЗВ-М за директора — единственного учредителя изменения 2021 года

По вопросу заполнения СЗВ-М на единственного учредителя необходимо руководствоваться письмом Минтруда и соцзащиты РФ № 17-4/10/В-1846. К такому выводу пришел Пенсионный фонд РФ. С 2021 года действуют новые правила в заполнении отчетов.

Заполнить СЗВ М на учредителя по новым правилам ПФР вы можете бесплатно в программе “Бухсофт”. Программа проверит форму на ошибки по контрольным соотношениям ПФР.

Заполнить СЗВ-М на учредителя

Изменения от ПФР в сдаче СЗВ-М на единственного учредителя

Ранее СЗВ-М не заполняли в следующих случаях:

- организация не ведет деятельность, работники отсутствуют

- компания не осуществляет деятельность, но при этом есть единственный учредитель, который выполняет трудовые обязанности руководителя (при условии, что с ним не заключен трудовой договор/договор ГПХ, и он не получает никаких выплат)

- общее собрание выбрало председателя кооператива или товарищества, трудовой договор/договор ГПХ при этом не оформлялся

После публикации письма Минтруда и соцзащиты ситуация изменилась.

Минтруд считает, что работодатель обязан заполнять СЗВ-М в отношении застрахованных лиц, состоящих с данной организацией в трудовых отношениях, в том числе руководителей организации, являющихся единственными участниками (учредителями), членами организаций, собственниками их имущества. Пенсионный фонд согласен с таким подходом (письмо Пенсионного фонда РФ от 29.03.2021 № ЛЧ-08-24/5721).

Причем СЗВ-М сдается во всех случаях, в том числе таких:

- если директор не получает зарплату

- если фирма не работает (нет деятельности) или является убыточной

- если директор не единственный учредитель (в этом случае форма не может быть нулевой, а сдается на всех)

Таким образом, отчетов станет больше. Ведь даже если работники отсутствуют, персонифицированную отчетность на единственного учредителя заполнять нужно.

«В день увольнения застрахованного лица или в день прекращения договора гражданско-правового характера, на вознаграждение по которому в соответствии с законодательством РФ о налогах и сборах либо Федеральным законом от 15.12.2001 г.

N 167-ФЗ “Об обязательном пенсионном страховании в Российской Федерации” начисляются страховые взносы, страхователь обязан передать застрахованному лицу сведения по персучету.

Это Формы СЗВ-М, СЗВ-СТАЖ, которые носят списочный характер», — сказано в письме.

Читайте по теме: ГПХ договор нужен ли СЗВ-М

Как отметил фонд, сведения персонифицированного учета относятся к категории конфиденциальной информации.

Поэтому за страхователем закреплена обязанность по выдаче застрахованному лицу выписок из сведений по форме СЗВ-М и СЗВ-СТАЖ.

Такие выписки должны содержать информацию только по уволенному работнику, а не всем работникам организации. Образцы документов смотрите в статье «Список документов при увольнении работника».

Данная позиция опирается на статью 16 Трудового кодекса — трудовые отношения возникают при фактическом допущении работника к работе в случае, когда трудовой договор не оформлен должным образом. Как заполнить форму по-новому читайте в статье “Отчетность за I квартал в примерах, образцах и таблицах”.

Форма СЗВ-М утверждена Постановлением Правления ПФР от 01.02.2021 № 83п.

Бланк СЗВ-М

Порядок заполнения СЗВ-М на единственного учредителя

В пункте 1 бланка СЗВ-М необходимо поставить регистрационный номер работодателя в Пенсионном фонде РФ. Затем указывается:

- краткое наименование компании (например: ООО «Весна»)

- ИНН

- КПП

В пункте 2 необходимо поставить код отчетного периода. Если сведения подаются за январь, то в поле необходимо поставить «01», февраль – «02» и т.д. Далее указывается год.

В пункте 3 указывается один из трех кодов:

- “исхд” – исходная форма, впервые подаваемая страхователем о застрахованных лицах за данный отчетный период

- “доп” – дополняющая форма, подаваемая с целью дополнения ранее принятых ПФР сведений о застрахованных лицах за данный отчетный период

- “отмн” – отменяющая форма, подаваемая с целью отмены ранее неверно поданных сведений о застрахованных лицах за указанный отчетный период

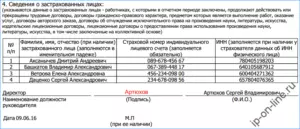

В пункте 4 необходимо указать сведения о застрахованных лицах:

- п/п – «1»

- фамилия, имя и отчество – ФИО единственного учредителя

- страховой номер индивидуального лицевого счета – СНИЛС единственного учредителя

СЗВ-М должна быть подписана руководителем компании. Печать на бланке обязательна.

Новые правила также касаются СЗВ-СТАЖ

ПФР просит подавать на учредителей форму СЗВ-СТАЖ. Такая форма подается при наличии «нулевого» ЕРСВ, представленного в налоговую инспекцию. При этом в сведениях о страховом стаже учредителей следует указывать код «НЕОПЛДОГ».

Штраф за дополняющую СЗВ-М и как избежать его

Штраф назначается Пенсионным фондом при нарушении сроков сдачи дополняющей формы, либо если даже с её учётом все ошибки так и не были исправлены вовремя. За каждого сотрудника, сведения о котором были внесены с ошибками, не полностью, или вовсе отсутствуют, накладывается штраф в 500 рублей на организацию, а также в 300-500 рублей на руководителя.

В рассмотренном ранее примере, если данные о двух лицах так и не удалось бы подать вовремя, организации пришлось бы заплатить 1 000 рублей.

Срок подачи для дополненной формы такой же, как и для исходной – до 15 числа следующего месяца. Даже при самостоятельном обнаружении ошибок, если дополняющая форма отправлена позже этого срока, штраф всё равно будет получен.

Если ответственное лицо не нашло ошибки самостоятельно, после их обнаружения во время проверки в ПФР работодателю направляется уведомление с требованием внести исправления. На это отводится 5 рабочих дней – если исправления будут внесены вовремя, то штраф не накладывается.

Из-за этого СЗВ-М стоит готовить и отправлять не перед самым истечением срока, а пораньше, оставляя запас времени на исправление возможных ошибок.

Даже если вам уже выписан штраф, не всегда стоит сразу его оплачивать. Если ошибки были найдены и отправлены исправления, суд может занять позицию организации. Но даже в случае, если к самой организации будут сняты все претензии, решение о санкциях против её руководителя останутся в силе.

На индивидуальных предпринимателей до 2019 года накладывали двойной штраф – один на страхователя, второй – на ответственное лицо. Но после принятия Федерального закона №444-ФЗ с поправками в КоАП предприниматели должны нести ответственность только как страхователи.

Если при составлении СЗВ-М были допущены ошибки, в этом ещё нет ничего страшного. В законодательстве описана процедура для исправления. Ответственное лицо просто должно отправить дополняющую форму и внести в неё дополненные или исправленные сведения. Оформляется документ по тем же правилам, что и исходная отчётность, сдаётся в те же сроки.

Остались вопросы или нужна помощь в сдаче СЗВ-М? Закажите консультацию наших специалистов!

CRM-система для бизнеса – БИТ.CRM

Перевод работников в ИП: что предусмотреть, чтобы избежать проблем?

Как заполнять СЗВ-М для ИП в 2020 году

По нашей информации образец заполнения для ИП формы СЗВ-М в 2020 году не претерпит серьезных изменений. Бланк и правила остались те же. Нужно учесть только некоторые особенности статуса ИП.

Так, нужно отметить, что отчет подает именно предприниматель. Для этого:

- в графе «Название (краткое)» нужно не забыть сделать пометку – «ИП»;

- в графе о должности – указать, что отчет подписывает именно ИП.

Весь наемный персонал ИП перечисляет в четвертом разделе отчета. При этом самого себя включать в СЗВ-М не нужно, поскольку сам с собой ИП трудовой договор не заключает! В остальном, принципиальных особенностей заполнения отчета ИП нет.

Приведем образец заполненного отчета.

Далее вашему вниманию – образец заполнения СЗВ-М для ИП.

СЗВ – М для индивидуальных предпринимателей, использующих труд наемных работников

В случае, когда индивидуальный предприниматель не может вести свою деятельность самостоятельно и ему требуется помощь, появляются наемные работники.

В течение 30 дней с момента появления первого трудоустроенного сотрудника, нужно зарегистрироваться в фонде социального страхования как работодатель. Что касается Пенсионного фонда, такая обязанность предпринимателя была отменена с 2017 года.

С этого момента у предпринимателя появляется обязанность сдавать отчетность по сотрудникам, а том числе и СЗВ – М. Регистрационный номер индивидуального предпринимателя в системе ПФР будет применяться при сдаче отчетов и перечислении взносов за наемных работников.

Индивидуальный предприниматель заполняет форму отчета на общих основаниях, вносит информацию в те же обязательные поля формы, что и юридические лица.

Таким образом, действия предпринимателя при появлении наемных работников следующие:

- Трудоустраиваем сотрудника

- Сообщаем о данном факте в фонд социального страхования и получаем регистрационный номер

- Сдаем ежемесячно форму СЗВ – М и другие отчеты по сотрудникам по мере необходимости

Должен ли ИП без работников сдавать СЗВ-М?

Должен ли ИП без работников сдавать СЗВ-М? Это вопрос, на который нет однозначного ответа – всё зависит от ситуации:

| Ситуация | Сдавать ли СЗВ-М? |

| ИП работает один – наёмных работников нет | Сдавать СЗВ-М не нужно |

| ИП заключил гражданско-правовой договор с работником на некоторое время (даже на 1 день) | Сдавать СЗВ-М нужно |

| ИП заключил договор с подрядчиком – физическим лицом | Сдавать СЗВ-М нужно |

Пример:

ИП Жуков Ж.Ж. занимается промышленным альпинизмом. Большой объём работы отмечается в весенний и летний период. У Жукова Ж.Ж. заключены трудовые договоры с двумя работниками. В период большого объёма работы они работают, в период спада находятся в отпуске без сохранения заработной платы. Таким образом, ИП Жуков Ж.Ж. обязан предоставлять СЗВ-М в каждом месяце в период действия трудовых договоров с работниками (даже если они находятся в отпуске без сохранения заработной платы).

Пример:

ИП Жуков Ж.Ж. занимается промышленным альпинизмом. Большой объём работы отмечается в весенний и летний период. В период большого объёма работы он заключает срочные трудовые договоры. Таким образом, ИП Жуков Ж.Ж. обязан предоставлять СЗВ-М в каждом месяце в период действия срочных трудовых договоров.

Сомнительные ситуации при сдаче СЗВ-М

Есть случаи, когда предприниматель может посчитать, что у него нет сотрудников, но на деле это не так

Обратите внимание на следующие ситуации:

- у вас есть сотрудницы, которые сейчас находятся в декретном отпуске или отпуске по уходу за ребенком, — отчет сдавать нужно, т.к. с ними есть трудовой договор;

- сотруднику не начислялась зарплата в отчетном месяце (например, он был в неоплачиваемом отпуске) — отчет сдаем;

- вы заключили с исполнителем гражданско-правовой договор в одном месяце, а вознаграждение выплатили в другом, — сдайте отчет в том месяце, когда заключен договор, время выплаты значения не имеет;

- вы арендуете имущество и физлица — отчет сдавать не нужно, т.к. выплаты лицу не облагаются страховыми взносами;

- сотрудник уволился — сдайте по сотруднику отчет за месяц увольнения, в следующем месяце его уже не нужно вносить в отчет.

ИП без сотрудников: СЗВ-М

Любой бизнесмен вправе вести своё дело сам или привлекать наемный персонал. С такими лицами закон разрешает заключать, как трудовые, так и гражданско-правовые соглашения.

Законом не установлено, что ИП без работников сдает СЗВ-М. Такое правило действует и в 2021 году. На то есть две причины:

- у бизнесмена нет работников, а также исполнителей, подрядчиков и т.п.;

- коммерсант не зарегистрирован в качестве страхователя в системе ПФР.

При одновременном соблюдении названных условий форма СЗВ-М для ИП без работников теряет всякий смысл, поскольку показывать в ней – некого.

Сам по себе решается вопрос и с нулевой СЗВ-М у ИП, которые ведут бизнес сами по себе. Сотрудникам ПФР не нужны пустые бланки данного отчета, которые не несут в себе никакой полезной информации. Таким образом, для ИП нулевая СЗВ-М в 2021 году – вопрос закрытый.

Как заполнять СЗВ-М на учредителя-директора

Действующий бланк СЗВ-М утвержден ПФР в Постановлении № 83П от 01.02.16 г. Здесь же приведены пояснения для внесения данных в документ. СЗВ-М на директора без заработной платы составляется по общим правилам. Срок подачи информации в Пенсионный фонд – 15-ое число. К примеру, за март отчитаться следует до 16-го апреля включительно по причине переноса выходного дня.

Что именно отражается в СЗВ-М на директора без зарплаты в 2018 году? Обязательно приводятся реквизиты работодателя-страхователя. Это его наименование, рег. № в фонде, коды ИНН и КПП. Затем указывается, за какой месяц сдается форма и год. После чего обозначается тип отчета – исходный, дополняющий или отменяющий. Все данные кодируются – расшифровка берется прямо из отчета.

В табличной части р. 4 вносятся сведения по застрахованному физлицу. Если посмотреть на форму, видно, что в перечне таких лиц не указаны случаи работы без трудового договора. Но, вероятнее всего, вскоре в отчет будут внесены изменения. Здесь указываются полное ФИО гражданина-учредителя, его СНИЛС и код ИНН (приводится только при наличии). В конце документ заверяется руководителем страхователя, проставляется дата, печать (если такой реквизит оформлен в предприятии) и личная роспись. Если у работодателя открыты ОП (обособленные подразделения), форма подается по каждому из них отдельно при условии самостоятельных расчетов подразделения с персоналом.

Вывод – в этой статье мы рассмотрели, нужно ли подавать в ПФР СЗВ-М на единственного учредителя в 2020 году. Этот отчет предоставляется в любом случае, даже если с учредителем не подписано никакого договора; при отсутствии расчетов по зарплате с физлицом; при остановке хоздеятельности предприятия. Равным образом данное требование по подаче СЗВ-М на директора учредителя в 2020 г. распространяется и на СЗВ-СТАЖ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Надо ли сдавать СЗВ-М, если нет сотрудников

В первую очередь необходимо уточнить, кто же все-таки обязан сдавать эту форму отчета? Пенсионным фондом обязанность по сдачи отчетности по форме СЗВ М вменяется только тем организациям, которые стали страхователями, то есть подписали договор с ПФР на отчисление страховых взносов и зарегистрировались в системе ОПС.

А также обязанность по сдаче отчетности по этой форме возникает и у тех страхователей, у которых в отчетный месяц заключались, действовали или прекращали свое действия такие договоры как:

- трудовой;

- гражданско-правового характера;

- соглашение об отчуждении авторского права;

- подряда и др.

Даже сели сотрудники, в связи с приостановлением деятельности предприятия, были распущенны в бессрочный отпуск, и соответственно заработная плата не выплачивалась, обязанность страхователя по отчетности не исключается. В данном случае он обязан подать СЗВ М нулевой (в плане отчислений), с указанием всех данных застрахованных (без таки данных как ФИО, ИНН и СНИЛС форма не принимается).

Образец заполнения формы

Есть и такие ситуации, когда заработную плату задерживают, к сожалению, в России это до сих пор практикуется (и очень часто). Но даже если работодатель задерживает выплаты заработной платы, производить отчисления в ПФР и подавать отчет СЗВ М он обязан, так как начисления вознаграждений все равно ведется, иначе будут применены штрафные санкции.

Ответственность за отсутствие нулевых отчетов в ПФР

За непредставление обязательных отчетов в Пенсионный фонд для российских организаций предусмотрены значительные штрафы. Так, за несвоевременно сданный СЗВ-СТАЖ компанию оштрафуют на 500 рублей за каждое застрахованное лицо, которое следует указать в данной форме. То есть если в компании 10 человек, за просрочку сдачи СЗВ-СТАЖ придется заплатить 5000 рублей.

Форма подается ежемесячно, поэтому при нарушении сроков несколько раз сумма штрафа возрастает. Многие компании, опасаясь штрафов, не рискуют и сдают нулевую отчетность. Чтобы разобраться в том, стоит ли отправлять нулевые отчеты, напомним условия их заполнения.

-

2021-07-11 10:40:04

Организация сдала отчёт в пенсионный фонд за 2019,2020,но отчётность в пенсионном не появилась, кто несёт за это ответственность? -

2021-07-12 05:54:46

Елена, если есть подтверждение сдачи в срок, то пфр, если нет, то организация

-

2021-08-02 21:20:57

Елена, Числилась в организации с 2018г, но организация сделала отчисления только в 2020г и то за 1 месяц, законно ли это?

-

2021-08-03 09:46:07

Каракумка, нет, не законно, обратитесь с заявлением чтобы сделали отчисления, если не поможет обращайтесь в гит

Сдается ли отчет СЗВ-М по договорам ГПХ?

Мы расскажем, когда именно возникает обязанность по сдаче СЗВ-М31.08.2018Российский налоговый портал Каждая компания и индивидуальный предприниматель должны помнить, что в ежемесячные отчеты СЗВ-М надо включать не только своих работников, но и физических лиц по договорам ГПХ.

Дело в том, что на выплаты по договорам гражданско-правового характера начисляются страховые взносы. Поэтом, по всем физическим лицам, получившим такие доходы, необходимо подготовить и сдать отчет СЗВ-М.

Если компания или ИП не включит физическое лицо, которое получило доход по договору гражданско-правового характера, в состав отчета СВЗ-М, то ей (ему) грозит штраф. Размер штрафа – 500 рублей за каждое «забытое» физическое лицо.

Даже в том случае, если вы работаете как ИП и у вас нет наемных сотрудников по трудовым договорам, но вы провели выплату другому физлицу по договору ГПХ, вы обязаны представить такой отчет.

И совсем не важно, сколько дней физическое лицо трудилось у вас (выполняло работы или оказывало услуги) по договору ГПХ. Это может быть месяц, а может быть и два дня всего

Обязанность по сдаче СЗВ-М не отменяется.

В какие месяцы надо включать физлицо в СЗВ-М?

Давайте обратимся к положениям статей 708 и 783 ГК РФ, в которых указано, что договор ГПХ должен содержать дату начала выполнения работ и дату окончания.

На эти сроки, указанные в договоры компания или ИП должны ориентироваться при формировании отчета СЗВ-М. Давайте приведем простой пример – вы заключили договор ГПХ с человеком на период с 1 августа 2021 года по 30 октября 2021 года. Отразить сведения по этому физическому лицу в СЗВ-М надо в отчетах за август, сентябрь, октябрь 2021 года.

Дублировать данные не надо

Если у вас один и тот же человек работает и по трудовому договору (например, он у вас водитель), и по договору ГПХ (допустим, вы его наняли на выполнение другой работы), надо ли его данные повторять в отчете СЗВ-М?

Нет, так делать не надо. Дублировать данные не стоит, достаточно отразить сведения по этому работнику одной строкой.

Если договор ГПХ заключен, а выплат нет – надо ли заполнять СЗВ-М?

Как мы писали выше, важны даты начала и окончания работ по договору ГПХ. Сама дата выплаты дохода не влияет на срок сдачи отчета СЗВ-М.

Как исправить ошибку?

Например, ваша компания не знала об обязанности включения в состав СЗВ-М сведений по работникам по договорам ГПХ. Чтобы исправить ошибку, вам надо подать сведения СЗВ-М с признаком «ДОП» (дополняющие) и в них отразить не весь ваш состав сотрудников, а только забытых физлиц.

Надо ли сдавать СЗВ-СТАЖ?

Отчет СЗВ-СТАЖ также заполняется и на работников по договорам ГПХ. Помните о том, что при окончании работ по договору, вы обязаны выдать на руки человеку форму СЗВ-СТАЖ на руки.

Разместить:

Комментарии

Евгения

5 апреля 2021 г. в 10:40

А если по договорам ГПХ не начисляются взносы, должны ли мы их включать в СЗВ-М

Елена

11 января 2021 г. в 18:06

Хороший вопрос задала Евгения! Хотелось бы узнать на него ответ.

Анна

26 марта 2021 г. в 8:26

А почему вы не начисляете страховые взносы на них? Это нарушение

Алексей

15 мая 2021 г. в 0:16

Подскажите, пожалуйста, с какого момента необходимо включать в отчет СЗВ-М сведения о физ.лице, если в договоре ГПХ указано: «договор вступает в силу с даты подписания (например с 01 марта), но распространяет своё действие с 01 января по 01 апреля»!?

Как ИП заполняет бланк СЗВ-М

В бланке предприниматель прописывает сведения о сотруднике: Ф.И.О., СНИЛС, ИНН. Причем ИНН и СНИЛС заполнять необязательно: если бизнесмену известен номер, то указывают, если нет, то не нужно. Во втором случае бизнесмен ставит прочерк в соответствующих графах. Это не будет ошибкой, но прикладывают объяснительное письмо о непредоставлении информации, чтобы не возникало вопросов со стороны ПФР.

В анкете прописывают информацию о тех сотрудниках, которые не только работают на текущий момент, но и с которыми трудовые отношения закончились в отчетном месяце либо только начались.

Оформить бланк легко, так как для каждого поля есть пояснение с указанием соответствующего шифра.

Несмотря на простоту оформления анкеты, стоит изучить образец заполнения формы СЗВ-М.

Порядок заполнения отчета по форме СЗВ-М

Отметим, что инструкции по заполнению СЗВ-М не существует.

Порядок заполнения раздела 1

В данном разделе пишется наименование организации, ее регистрационный номер в ПФР, ИНН и КПП.

| Реквизит раздела 1 | Откуда брать сведения |

| Регистрационный номер | Выписка из ЕГРИП или из ЕГРЮЛ |

| Название | Устав фирмы, паспорт, свидетельство о постановке на учет |

| ИНН | Свидетельство налоговой инспекции о постановке фирмы, ИП или «самозанятого» лица на учет |

| КПП | Свидетельство налоговой инспекции о постановке фирмы на учет |

Порядок заполнения раздела 3

В этом разделе следует отметить тип формы. Всего их три.

1. Исходная форма СЗВ-М — это первичный отчет.

2. Дополняющая форма СЗВ-М сдается, если в исходной форме указаны не все сведения.

3. Отменяющая форма СЗВ-М. Эту форму нужно сдавать, если исходная форма содержит ошибочные данные.

| Код | Когда применяется |

| «исхд» | Впервые подается информация о физлице за отчетный месяц |

| «отмн» | Отменяется поданная информация о физическом лице |

| «доп» | Дополняется ранее поданная и принятая ПФР информация о физическом лице |

Порядок заполнения раздела 4

Этот раздел представлен в виде таблицы.

Напротив ФИО каждого работника указывают его СНИЛС и ИНН.

Если организация не обладает информацией об ИНН сотрудника, то эту графу можно оставить пустой.

В какой момент у ИП появляется сдавать отчет СЗВ-М?

С заключением первого трудового или гражданско-правового договора. Причем даже если договор будет заключен в последний день месяца, за этот месяц нужно будет сдать отчет и включить в него нанятого сотрудника.

Факт начислений не имеет значения. То есть если договор есть, но сотрудник по нему никаких выплат не получал (срок выплат еще не наступил, или сотрудник в отпуске без оплаты и т.д.). Имеет значение только наличие заключенных договоров. Есть договор – есть отчет. Нет договора – нет отчета.

Как только прекращается действие последнего трудового или гражданско-правового договора, у предпринимателя исчезает обязанность сдавать форму СЗВ-М. Но за тот месяц, в котором договор действовал хотя бы один день, отчет сдать нужно.

Какие ситуации вызывают сомнения

ИП нужно знать, в каких случаях считается на законодательном уровне, что рабочих действительно нет на предприятии, чтобы не попасть под штрафные санкции. При трудовых взаимоотношениях возникают следующие ситуации:

- Сотрудница уходит в декретный или отпуск по уходу за детьми, но в организации остается заключенный с ней трудовой договор, значит, в отчет такие лица должны быть включены.

- Сотрудник не работал, оформил отгулы за свой счет, зарплата в отчетном месяце не начислялась, но это не освобождает постановку данного лица в форму СЗВ-М.

- Исполнитель по гражданско-правовому договору получил оплату за труд в одном месяце, а соглашение было заключено в другом, сведения подают в тот период, когда он значился работником, вне зависимости от даты расчета.

- Оформлена аренда помещения у физлица, это имя не нужно включать в отчет, оплата за съем имущества не облагается страховым взносом в ПФР.

- При увольнении персонала сведения подают в месяц их ухода, в следующий отчетный период эти сотрудники не включаются в форму.

Каждый отчет должен поступить в ПФР до 15 числа, поэтому нужно ориентироваться на информацию данного периода. При образовании формы СЗВ в ПФР возникли сомнения относительно необходимости сдавать «нулевку».

В 2020 году пришли к единому мнению, что для ИП подобный документ не нужен, но каждому предпринимателю лучше проконсультироваться в ПФР своего региона.

Итоги

Представление нулевой формы СЗВ-М действующим законодательством не предусмотрено. Поэтому вопрос о том, как заполнить нулевой отчет СЗВ-М, не актуален.

При отсутствии в отчетном месяце начислений и штатных сотрудников компании всё равно нужно сдать СЗВ-М. Но он не будет считаться нулевым, т. к. будет содержать сведения о директоре (единственном учредителе).

- Налоговый кодекс РФ

- федеральный закон от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.