Заявление на открытие ип по форме р21001 (новый бланк и образец)

Содержание:

- Новая форма декларации для отчета за 2020 год

- Приложение 5

- Как устроена форма. Основные особенности

- Правила подачи

- Сроки подачи декларации 3 НДФЛ для физических лиц

- Штрафы за несвоевременную подачу декларации 3-НДФЛ

- Заполняем онлайн

- Социальный вычет на лечение, обучение, благотворительность и страхование

- Какие есть декларации?

- 3-ндфл: заполнить декларацию и получить налоговый вычет

- Особенности оформления декларации

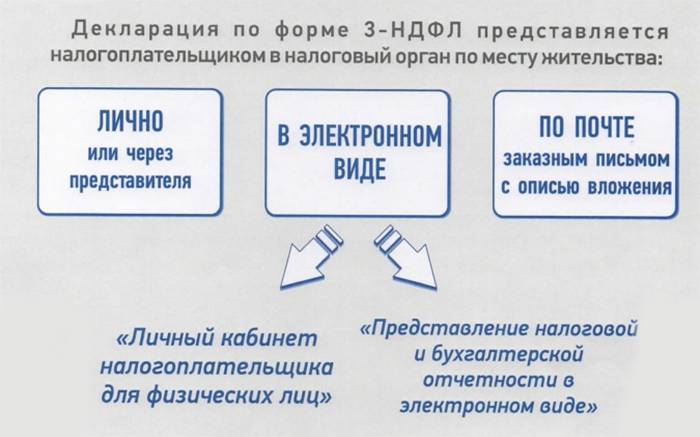

- Способы подачи декларации в налоговую

- Ответственность налогоплательщика и штрафы

- Шаг 4. Сдача декларации

- Хакер-мультимиллионер

- Приложение 3

- Что такое справка 3-НДФЛ

Новая форма декларации для отчета за 2020 год

ФНС России опубликовала , которым утвердила новую форму декларации по налогу на доходы физических лиц (3-НДФЛ). Документ вступил в силу 01.01.2021, значит, применять обновленную форму необходимо с отчета за 2020 год. Изменения связаны с возможностью внесения авансового квартального платежа по НДФЛ индивидуальными предпринимателями (ИП), адвокатами и нотариусами.

Раздел 1 в обновленном бланке разделили на две части:

- Для указания сумм авансового платежа по НДФЛ, уплачиваемого в соответствии с п. 7 ст. 227 НК РФ.

В декларацию добавили новые листы:

- приложение к разделу 1 «Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физлиц»;

- расчет к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с п. 7 ст. 227 НК РФ».

Используйте бесплатно инструкции КонсультантПлюс

Работникам налоговой запретили исправлять ошибки в отчетных формах. Теперь весь пакет документов возвращают без объяснения причин. А за просрочку накажут штрафом. Мы собрали инструкции, которые помогут правильно заполнить 3-НДФЛ и сдать с первого раза:

Приложение 5

По стр. 010 укажите сумму стандартных вычетов по подпункту 1 пункта 1 статьи 218 НК (3000 руб. в месяц). Рассчитайте показатель строки 010 по формуле:

По стр. 020 укажите сумму стандартных вычетов по подпункту 2 пункта 1 статьи 218 НК (500 руб. в месяц). Рассчитайте показатель строки 020 по формуле:

По строкам 030–060 отразите суммы стандартных вычетов на детей, предоставленных по различным основаниям.

По стр. 070 рассчитайте итоговую сумму стандартных вычетов, которые предоставили налоговые агенты.

По стр. 080 отразите общей суммой те стандартные вычеты, которые заявляете по 3-НДФЛ. Рассчитайте показатель строки 080 по формуле:

По стр. 090 укажите сумму пожертвований. Такая сумма не должна превышать 30 процентов от общей суммы дохода. Подтвердить этот расход можно на основании договора с организацией, которая получает пожертвования, платежных поручений и иных документов.

По стр. 100 отразите сумму социального вычета на обучение своих детей и подопечных, но не более 50 000 руб. за год. Плату за обучение можно определить на основании договора с учебным учреждением и платежных документов.

По стр. 110 укажите сумму социального вычета на дорогостоящее лечение. Подтвердить такие расходы вы можете на основании договора с медицинским учреждением, справки об оплате услуг и других платежных документов.

По стр. 120 покажите итоговую сумму социальных налоговых вычетов. Строку 120 рассчитайте по формуле:

По стр. 130 укажите расходы на свое обучение, а также за обучение по очной форме брата или сестры до 24 лет.

По стр. 140 отразите расходы на лечение, кроме дорогостоящего, и приобретение медикаментов.

В стр. 150 укажите расходы на добровольное страхование жизни человека, его супруга или супруги, родителей, детей и подопечных до 18 лет. При этом договор должен быть заключен на срок не менее пяти лет.

По стр. 160 укажите расходы в виде пенсионных и страховых взносов, уплаченных по договорам негосударственного пенсионного обеспечения, добровольного пенсионного страхования и добровольного страхования жизни, дополнительных страховых взносов на накопительную пенсию.

По стр. 170 укажите расходы на независимую оценку своей квалификации.

Строка 180 – итоговая по пункту 3 приложения 5. Рассчитайте строку 180 по формуле:

По строке 181 укажите общую сумму социальных вычетов, которые налоговые агенты предоставили в течение календарного года, за который подаете декларацию.

По стр 190 укажите общую сумму социальных налоговых вычетов. Значение строки 190 рассчитайте по формуле:

По строке 200 – рассчитайте общую сумму стандартных и социальных вычетов.

По стр. 210 – сумму инвестиционного налогового вычета, но не более 400 000 руб.

По строке 220 – укажите сумму ранее предоставленного инвестиционного вычета, которую надо восстановить.

Такие правила установлены в главе X Порядка

К приложению 5 заполните расчет социальных вычетов. В нем отразите:

- пенсионные взносы по договору негосударственного пенсионного обеспечения;

- страховые взносы по договору добровольного пенсионного страхования;

- взносы по договору добровольного страхования жизни сроком более 5 лет;

- страховые взносы на накопительную пенсию.

Как устроена форма. Основные особенности

Личные карты сотрудников – это необходимая база для создания картотеки всех сотрудников учреждения. Они хранятся в картотеке по алфавиту. Если работников в учреждении много, то документы могут быть структурированы по подразделениям. Четких законных требований к оформлению картотеки нет. Нужно лишь одно – чтобы у каждого работника была личная карточка по форме Т-2.

Форма Т-2 состоит из 4 страниц. Информация в ней разделена на 11 тематических блоков. Заполнять карточку необходимо человеку из кадровой службы, а если это по каким-то причинам невозможно – руководителю учреждения

Форма Т-2 имеет несколько важных особенностей:

- 1 и 2 страницы заполняются в момент взятия человека на должность, а 3 и 4 – в процессе его работы; (изображения ниже и сам образец заточен именно под документ, который вы формируете при поступлении сотрудника к вам на работу;

- карточка создается, исходя из ряда документов, предъявленных самим работником;

- для более простого и удобного заполнения разрешено использование компьютерных программ;

- оформление карты Т-2 самим работником не допускается.

Важно! От обязательств по созданию личных карт освобождены лишь предприниматели. Но даже они зачастую ведут карты собственному желанию, чтобы использовать их в управленческой работе

Правила подачи

Форма декларации

Действующая форма 3-НДФЛ утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@. Это многостраничный бланк, который состоит из титульного листа, двух разделов и листов приложений. Причем приложения составляют большую часть декларации. Заполнять их нужно в зависимости от наличия сведений. А вот Титульный лист, Раздел 1 и Раздел 2 заполнять должны все налогоплательщики.

Сроки отчетности

В общем случае 3-НДФЛ подается до 30 апреля следующего года. То есть за доходы, полученные физлицом в 2020 году, следует отчитаться до 30 апреля 2021 года. Этот срок относится к случаям, когда отчет подается с целью декларирования доходов. Если же физлицо сдает форму для получения вычетов, то никаких сроков нет — это можно сделать в любое время.

Куда и как подать 3-НДФЛ

Форма подается в налоговый орган по месту регистрации налогоплательщика, то есть по месту жительства физического лица. Способы подачи стандартные:

- в территориальный орган ФНС лично;

- через представителя по нотариальной доверенности;

- по почте;

- в электронной форме через сайт ФНС либо при помощи онлайн-сервисов.

Ответственность

Неуплата НДФЛ карается штрафом в размере 5% от неуплаченной суммы за каждый месяц просрочки. Просрочка считается со дня после истечения срока уплаты налога. При этом считаются как полные, так и неполные месяцы.

Если 3-НДФЛ не подана, то штраф зависит от того, присутствует ли в ней налог к уплате или нет:

- если налога нет, последует штраф 1 тыс. рублей;

- если НДФЛ к уплате есть, то штраф составить до 30% от его суммы.

При заполнении в 3-НДФЛ Приложения 1 код вида дохода (поле 020) выбирается из списков таких кодов. Перечень доходов от российских источников теперь приводится в отдельном приложении № 3 к Порядку заполнения декларации, а от иностранных – в приложении № 4.

В справочнике кодов видов дохода 3-НДФЛ, заполняемой в 2019 году (по российским источникам), внесены незначительные изменения – поменялось само название (исчезло слово «справочник»), и были перенумерованы доходы. Хотя сами наименования доходов остались теми же, из-за перестановки поменялись их номера, начиная с кода «02» (ранее он был «09») и введены новые коды для доходов, полученных от иностранных источников. Поэтому воспользоваться предыдущими справочниками или декларациями за прошлые годы нельзя – возникнет ошибка.

Номер кода нужен для листов «Приложение 1» и «Приложение 2», в котором перечисляются полученнын физлицом суммы, включая денежные средства от иностранных источников. При выборе в 2019 году нужно использовать только реестр в действующей редакции.

Сроки подачи декларации 3 НДФЛ для физических лиц

В 2020 году нужно сдавать декларацию за налоговый период 2019 года. Если нужно отчитаться по дополнительным доходам, то заполненная декларация должна оказаться в налоговой до 30 апреля.

Для получения вычетов (дополнительных доходов при этом не было) можно обращаться в налоговую в любой рабочий день 2020 года.

Подавать документ нужно в ту налоговую, к которой относится адрес регистрации. Там же можно получить и консультацию по поводу заполнения. До 30 апреля инспекции будут дополнительно открыты в 1 и 3 субботу каждого месяца, чтобы успевать работать с большим наплывом населения.

Оплатить налог нужно до 15 июля.

Если опоздать со сдачей 3 НДФЛ, то налоговая применит штрафные денежные санкции. Каждый месяц будет начисляться неустойка в размере пяти процентов от той суммы налога, которая была рассчитана. Максимально налоговая инспекция может выставить штраф в размере не более тридцати процентов от налога и не менее 1 000 рублей.

Штрафы за несвоевременную подачу декларации 3-НДФЛ

Все зависит от того, какая конкретно декларация была подана с опозданием:

- Если подана с опозданием декларация, по которой ничего выплачивать не нужно, то штраф составляет 1000 рублей. Этот документ является подтверждением, что налогоплательщик государству ничего не должен.

- Если налог к выплате есть, а документ не подали в нужные сроки – 5% от суммы налога за каждый месяц просрочки, но не больше, чем 30%.

- Если налог не выплачен и не поданы документы до 15 июля – 20% от суммы полагающегося налога. Если уклонение от налогов умышленное, то сумма штрафа возрастает до 40% от суммы отчислений.

Но штраф возможно применить только в случае, если непосредственно налоговый орган обнаружил нарушения. Если налогоплательщик сам выявил опоздание и подал все документы, то налоговики не могут уже применять к нему санкции.

Заполняем онлайн

Предлагаем пошаговый алгоритм, где можно бесплатно заполнить 3-НДФЛ для физических лиц в электронной форме — на официальном сайте ФНС через личный кабинет налогоплательщика.

ВАЖНО!

Для составления отчета онлайн потребуется зарегистрироваться на сайте ИФНС, войти в личный кабинет и оформить электронный сертификат цифровой подписи. Операции не займут много времени. Можно использовать свою учетную запись с единого портала «Госуслуги» — это существенно облегчит порядок регистрации и сократит время на то, чтобы заполнить 3-НДФЛ онлайн.

Пошаговая инструкция, как заполнить декларацию 3-НДФЛ самостоятельно онлайн:

Шаг 1. Войдите в личный кабинет налогоплательщика под своим логином. Введите пароль. Перейдите в раздел составления НД, как показано на картинках.

Шаг 2. От подготовки до отправки НД всего пять этапов. Большая часть сведений заполнится автоматически. Проверьте данные. При возникновении вопросов пользуйтесь подсказками: наведите курсор на знак вопроса с правой стороны поля.

Шаг 3. Проверьте данные титульного листа расчета. Это код ИФНС, отчетный год, информация о корректировке.

Шаг 4. Заполните раздел «Доходы»

Обратите внимание, что на этом этапе доступно заполнение информации из справки 2-НДФЛ. Данные становятся доступны только после сдачи этой отчетности работодателем (срок — 02.03.2020)

Шаг 5. Впишите информацию о полагающихся налоговых вычетах. Пользуйтесь подсказками системы. Прикрепите сканы подтверждающих документов.

Шаг 6. Итоговый раздел. Проверьте итоговые показатели. Если все верно, сформируйте файл для отправки, подпишите его электронной подписью и отправьте в ФНС.

Социальный вычет на лечение, обучение, благотворительность и страхование

Социальные выплаты учитываются из расходов, которые потрачены на лечение, обучение, а также страхование и благотворительность. Максимум, как и прежде 15 600, то есть необлагаемая база – 120 тысяч рублей. При оплате обучения детям выдают по 5 600 на каждого ребенка. Если лечение относится к категории дорогостоящего, то размер налогового вычета не ограничен.

Как заполнить декларацию на вычет за лечение

Алгоритм заполнения декларации для получения вычета за лечение все тот же, что и описан выше. Но в качестве подтверждающих документов необходимо предоставить:

- договор с клиникой;

- копию ее лицензии;

- справку о потраченных на лечение деньгах.

Все это можно получить в клинике, предоставив им чеки с оплатой лечения. В справке укажут ту сумму, на которую пациент предоставит чек, если чек утерян – справку не выдадут. Для получения рассматриваемой справки необходимо в клинике написать заявление, там же выдадут заверенную копию лицензии.

При заполнении декларации необходимо поставить галочку в графе Социальные вычеты, «Лечение».

ВАЖНО! Все необходимые документы в клинике, скорее всего, выдадут не за один день, это стоит учитывать. Обычно подготовка занимает около 5–7 дней

Какие есть декларации?

Все декларации можно разделить на две основные группы:

- экономические;

- юридические.

Экономические делятся, в свою очередь, на следующие виды:

- таможенные (содержат информацию о грузе, провозимом через границу между двумя государствами);

- налоговые (подаются в органы ФНС и содержат данные о полученных доходах за отчетный период времени);

- имущественные (содержат информацию об имуществе, подлежащем налогообложению; предоставляются в органы ФНС).

Примеров юридических деклараций множество. Они принимаются общим голосованием и подписываются всеми сторонами соглашения.

Что такое таможенная декларация, ее виды

Таможенная декларация — это документ о грузе, перевозимом через таможню. Он имеет установленную законодательством форму и должен составляться соответственно определенным требованиям.

Существует несколько видов таможенной декларации, которые зависят от типа перевозимого груза и категории лиц, сопровождающих его:

- На товары. Оформляется при транспортировке груза через границу. Данные сведения предназначены для предоставления в орган таможенной службы.

- Транзитная. Это документ установленной формы, который подается при проведении процедуры внутреннего таможенного транзита.

- Статистическая. Предоставляется в органы таможенной службы для статистического учета перемещения грузов в процессе осуществления взаимной торговли между РФ и странами Таможенного союза.

- Пассажирская таможенная. Заполняется физическим лицом, пересекающим границу государства. Содержит сведения о перевозимом багаже, имеющихся товарах, сумме национальной и иностранной валюты, информацию об автомобиле.

- На транспортное средство. Это документ, который дает право владельцу перевезти собственный автомобиль через границу на территорию ЕЭС или за его пределы.

Что такое налоговая декларация, ее виды

Налоговая декларация — это документ, который предоставляется в органы ФНС и содержит сведения о полученных за определенное время доходах или приобретенном имуществе, а также налоговых льготах, которые на них распространяются.

Существует большое разнообразие видов налоговой декларации. Они различаются в зависимости от объекта налогообложения, а также категории субъекта предпринимательской и хозяйственной деятельности. Для каждого вида отчетности законодательством установлена определенная форма. Налогоплательщик должен строго придерживаться правил составления и сроков подачи документа.

Одним из таких примеров является декларация по налогу на прибыль.

Декларация о доходах государственных служащих подается в налоговую инспекцию. Она составляется лично госслужащим и содержит информацию о его имущественном положении.

Отчетность подается ежегодно до 1 апреля.

Главным нормативно-правовым актом, регулирующим декларирование имущества государственных служащих, является Налоговый кодекс РФ.

Другие законодательные документы:

- Закон «О государственной гражданской службе».

- Закон «О противодействии коррупции».

- Закон «О контроле за соответствием расходов лиц, занимающих государственные должности, и других лиц их доходам».

- Указ Президента РФ № 557 от 18.05.2009 г.

Что означает «декларация о соответствии»?

Данная декларация составляется с целью удостоверения соответствия выпускаемой продукции установленным техническим требованиям.

Существуют следующие виды документа:

- Декларация о соответствии в системе сертификации ГОСТ РФ.

- Декларация соответствия требованиям технического регламента.

Что означает «проектная декларация»?

Проектная декларация — это публикация, размещаемая компанией-застройщиком в СМИ, в т. ч. на интернет-ресурсах. Ее цель — сообщить общественности о предстоящем проекте.

Понятие «декларация по алкоголю и пиву»

Данный документ содержит информацию о производстве и обороте спирта, алкогольной и спиртосодержащей (более 25 %) пищевой и непищевой продукции.

Декларация о соответствии участника аукциона требованиям

Декларация данного вида предназначена для подтверждения факта соответствия участника аукциона требованиям, установленным законодательством и заказчиком.

Документ может быть 2 видов:

- Декларация о соответствии единым требованиям (установленным действующим законодательством РФ).

- Декларация о соответствии дополнительным требованиям (по усмотрению заказчика).

Декларация по спецоценке условий труда

Данная декларация подается субъектами хозяйственной деятельности в трудовую инспекцию после проведения специальной проверки и оценки условий труда, в результате которой ни на одном рабочем месте не выявлены опасные или вредные факторы. Документ подается также по рабочим местам, признанным оптимальными или допустимыми.

3-ндфл: заполнить декларацию и получить налоговый вычет

Налоговая декларация 3-НДФЛ, без сомнения, основной расчетный документ, по которому физлица декларируют свои доходы, уменьшают сумму подоходного налога или заявляют права на возврат части расходов путем получения налоговых вычетов.Только за 2019 год было подано не менее 11 млн деклараций с общей суммой, подлежащей возврату из бюджета более 150 млрд рублей. С каждым годом, эта цифра продолжает расти.

Обязанность по начислению и удержанию НДФЛ (подоходного налога) возлагается на работодателя, который действует как налоговый агент. Любой работник имеет право запросить и бесплатно получить справку по форме 2-НДФЛ в бухгалтерии организации, где он работает, в независимости от того, для каких целей она ему нужна. В справке 2-НДФЛ отражаются доходы работника, а также суммы исчисленного, удержанного и перечисленного налога работодателем в бюджет.

В определенных случаях именно физлицам необходимо самостоятельное заполнение 3-ндфл и подача в свою инспекцию (по месту жительства). Например, при получении доходов не от работодателя (или доходов, с которых подоходный налог не был полностью или частично исчислен и удержан налоговым агентом) или при желании физического лица воспользоваться правом на получение налогового вычета.

К доходам, которые получены не от работодателя, могут относиться: доходы от продажи имущества, от аренды, получение выигрышей или призов и т.п.

Налоговый вычет, с одной стороны, может уменьшить доход (то есть налогооблагаемую базу, вплоть до 0), с другой стороны – вернуть часть ранее уплаченного налога. Претендовать на их получение может любой гражданин, имеющий доходы, которые облагаются по ставке 13 % (например, заработная плата).

Наиболее востребованными среди населения налоговыми вычетами являются: вычет при покупке квартиры (жилой недвижимости, в том числе земли), а также, за обучение и за лечение.

Особенности оформления декларации

Заполняя отчетный бланк, нельзя допускать ошибок и исправлений. Разрешается использовать только черные или синие чернила, если форма заполняется от руки

Обратите внимание, что инструкция по заполнению основывается на разных требованиях к ручному и машинному оформлению бланка:

- При заполнении бланка от руки все текстовые и числовые поля (Ф.И.О., ИНН, суммы и т.п.) следует писать слева направо, начиная с крайней левой ячейки, заглавными печатными символами по образцу, который находится на сайте ФНС. Старайтесь, чтобы буквы максимально походили на образец. Если после заполнения строки остались пустые ячейки, в них следует проставить прочерки до конца поля. Если какое-либо поле оказалось пустым, во всех его ячейках ставят прочерки.

- При оформлении на компьютере требуется выравнивание всех числовых значений по правому краю. Рекомендуется использовать исключительно шрифт Courier New с выставленным размером от 16 до 18.

Если одной страницы раздела или листа формы не хватает, используйте необходимое количество дополнительных страниц из этого же раздела.

Как в рукописном, так и в печатном варианте отчета все суммы указываются с копейками. Исключением является сумма самого налога, который необходимо округлить до полных рублей по обычному арифметическому правилу: если в сумме менее 50 копеек, то они отбрасываются, начиная с 50 копеек и выше — округляются до полного рубля. Доходы или расходы, которые по документам исчислены в иностранной валюте, для внесения в отчет следует пересчитать в рубли по курсу Центробанка РФ на дату их фактического получения. Сведения, приведенные в декларации, подтверждаются документами, копии которых прилагаются к декларации. Для перечисления документов, приложенных к 3-НДФЛ, составляют реестр в произвольном порядке.

Все страницы формы нумеруются по порядку путем заполнения поля «Стр.» начиная с 001 (титульный лист). Количество страниц указывается на титульном листе, как и количество дополнительных документов.

ВАЖНО!

В приложении 5 к перечислены коды видов деятельности.

В других приложениях даны:

коды доходов от источников в РФ и находящихся за пределами страны (обратите внимание, какой вид дохода указать в 3-НДФЛ при налоговом вычете, это важно для одобрения операции);

коды наименования объекта (например, квартира или земельный участок);

коды типа налогоплательщика, претендующего на налоговый вычет;

коды видов операций.

Способы подачи декларации в налоговую

Документ подается вместе с другими бумагами, подтверждающими расходы физлица:

- выписка 2-НДФЛ или из ЕГРН;

- договор о покупке квартиры;

- справка из банка об уплаченных процентах;

- договор дарения и т. д.

Декларацию подают:

- при личном визите в ФНС или через представителя;

- в электронном виде;

- заказным письмом по почте.

Личный визит или через представителя

Гражданин может посетить ИФНС по месту жительства или регистрации и передать пакет документов сотруднику учреждения. Инспектор проверит правильность заполнения бланка. Представитель при наличии нотариально заверенной доверенности может подать документы от лица другого человека.

Отправка письмом по почте

В конверт А4 вкладывают заполненную декларацию и пакет документов. Обязательно проводят опись вложения в 2 экземплярах: один остается у почтальона, а второй направляется в ИФНС.

Отправляют 3-НДФЛ ценным письмом.

В электронном виде

При подаче декларации через интернет отчетный файл формируется автоматически. Для отправки нужна электронная подпись или регистрационная карта с учетными данными. Минус способа – периодические технические неполадки на ресурсе.

Портал Госуслуги

- Регистрация на сайте. Гражданин вводит Ф.И.О., номер мобильного или электронную почту. В СМС или письмом на email придет пароль.

- Процедура подтверждения личных данных. В профиле заполняется СНИЛС, информация из паспорта.

- Получение ЭЦП в аккредитованном удостоверяющем центре.

- Авторизация на портале Госуслуги.

- Заполнение электронной версии декларации З-НФДЛ.

- Подпись бланка ЭЦП.

- Проверка декларации ИФНС.

- Результат отобразится на вкладке личного кабинета через 3 месяца.

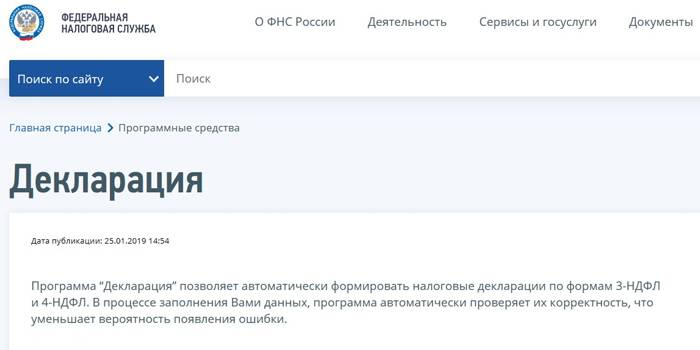

Программа «Декларация» на сайте ФНС

Приложение автоматически формирует документы по формам 3-НДФЛ, 4-НДФЛ, проверяет оформление заполненного бланка. На официальном сайте присутствует инструкция по установке программы на компьютер.

После заполнения бланк распечатывают и подают в ИФНС по месту учета или отправляют заполненный документ через личный кабинет налогоплательщика.

Инструкция:

- Сохраните файл формата xml.

- Авторизуйтесь на сайте ИФНС.

- Перейдите в раздел «Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ».

- Выберите пункт «Направить сформированную декларацию».

- Выберите год отчета и файл.

Личный кабинет налогоплательщика

Физлицу нужно зарегистрироваться на официальном сайте ФНС. Для этого потребуется регистрационная карта, ЭЦП или учетная запись в Единой системе идентификации и аутентификации.

Для отправки отчета нужно подписать бланк неквалифицированной цифровой подписью.

Как получить ЭЦП в личном кабинете налогоплательщика:

- Откройте раздел «Профиль».

- Кликните по строке «Получение сертификата ключа проверки электронной подписи». Сформируйте запрос.

- Выберите вариант хранения ЭЦП. Проверьте личные данные. Введите пароль для доступа к ЭЦП. Отправьте запрос на формирование сертификата.

- После формирования ЭЦП появится надпись «Сертификат успешно выпущен».

Порядок действий после авторизации:

- Перейдите во вкладку «Налог на доходы ФЛ и страховые взносы». Выберите «3-НДФЛ».

- Кликните на строку «Заполнить/отправить декларацию онлайн».

- Нажмите на кнопку «Заполнить новую декларацию».

- Поля с Ф.И.О. заполняются автоматически. При указании ИНН сведения о гражданстве, дате и месте рождения вводить не надо. Проверка данных проводится автоматически.

- После заполнения бланка загрузите подтверждающие справки через кнопку «Добавить документ».

- После сохранения документов откройте раздел «Подписать ключом усиленной неквалифицированной электронной подписи, который хранится в защищенном хранилище ФНС России». Введите пароль, нажмите на кнопку «Подписать и направить».

- Информация о приеме документов отображается на вкладке «История документооборота». Заявление на возврат налога заполняется отдельно.

Ответственность налогоплательщика и штрафы

На налогоплательщиках лежит обязанность за отчетность перед налоговой и необходимость оплаты перед бюджетом. Если это не выполнить – к лицам применяются штрафные санкции.

Декларация не была подана вовремя и налог не был уплачен

Если декларация не подана или подана с опозданием – накладывается штраф в размере 5% от суммы налога (насчитывается за каждый месяц). Максимальное значение – 30%, но не менее 1 000 российских рублей.

За неуплату налога санкция увеличивается до 20% от суммы неоплаченного налога, если НС удастся доказать умышленность действий, то насчитают и все 40%.

А при неуплате больших сумм грозит уголовная ответственность (более 600 тыс. р.)

3 ндфл не была подана вовремя, но налог платить не нужно

Есть такие ситуации, когда налоговый вычет покрывает сумму налога. Или налогооблагаемого дохода нет. К примеру, Петров купил машину за 300 тыс. р. и через год продал ее за 200 тыс. р. По идее, он должен уплатить НДФЛ, потому что владел собственностью менее 3-х лет, но по факту дохода он не получил, поэтому ничего платить не должен. Но отчитаться в НС обязан, для этого представляется нулевая декларация. Штраф за непредставление – 1 000 р.

Декларация 3 ндфл подана, но налог вовремя не уплачен

За это начисляется штрафная санкция, зависящая от ставки рефинансирования. Уплатить начисленный налог нужно не позднее 15 июля 2021 г. Если не заплатить вовремя, то за каждый день насчитывается пеня, она зависит от ставки рефинансирования. (1/300 за день).

Еще один важный момент: если Вы вовремя не отчитались, но успели сдать 3-НДФЛ до того, как НС обнаружила это и уведомила Вас, штрафных санкций для Вас не полагается.

Пример заполнения и образец новой формы за 2021 по справке 3-НДФЛ, официальный бланк можете скачать у нас бесплатно.

Шаг 4. Сдача декларации

Здесь все будет просто. Заходим в личный кабинет на сайте налоговой, авторизуемся через Госуслуги или с помощью ЭЦП.

В верхнем меню выбираем «Налоги на доходы ФЛ» — «3-НДФЛ». Жмем «Заполнить/отправить декларацию онлайн».

Как создать ключ электронной подписи?

Чтобы сдать декларацию понадобится электронный ключ. Если у вас его нет — можно тут же создать. Выпуск занял у меня пять минут. Если что, здесь же есть видео, в которых рассказывают, что это и как его сделать. На самом деле все интуитивно понятно, но скриншоты все-таки приложу.

Второй этап выпуска:

Я выбрал хранение в ФНС, лень заморачиваться еще и с хранением сертификата. И наконец успех.

Загрузка и сдача готовой декларации

Ну и осталось дело за малым, возвращаемся назад и на главной странице 3-НДФЛ откручиваем вниз. Здесь будет 2 варианта:

- Заполнить декларацию онлайн.

- Либо подгрузить файл xml, который мы сформировали в программе «Декларация».

На следующем шаге нужно будет нажать красную кнопку.

Осталось только прикрепить дополнительные подтверждающие документы и подписать пакет.

Какие документы нужно приложить к декларации?

- К декларации обязательно нужно приложить брокерский отчет (который мы с вами сформировали в самом начале), переведенный на русский язык. Вообще по закону нужно его нотариально заверять, но говорят проходит и так.

- И еще одним документом специалисты рекомендуют прикладывать пояснительную записку. Это не обязательный документ, но он существенно упростит работу по проверке декларации сотрудникам ФНС. А значит, они не станут лишний раз звонить или вызывать вас к себе для дачи пояснений.

Что написать в записке? Я подробно расписал когда был открыт счет, какие сделки были за год. Какие дивиденды приходили, сколько составила комиссия и сколько налогов заплачено в США. Плюс указал как читать отчет брокера и где что там находится. Естественно не будет лишним еще раз сверить все цифры.

Хакер-мультимиллионер

Ким Шмитц, возможно, лучше всего иллюстрирует действия индивидуальных предпринимателей в отношении кризиса доткомов. Этот немецкий хакер стал мультимиллионером, запуская различные интернет-компании в 1990 годах, и в конечном итоге сменил свою фамилию на Дотком, намекая на то, что сделало его богатым. В начале 2000 г. прямо перед крахом новой экономики он продал TÜV Rheinland 80 % своих акций в основанной им DataProtect, которая предоставляла услуги по защите данных. Менее чем через год компания обанкротилась. В 1990 годах он был центральной фигурой ряда приговоров за инсайдерскую торговлю и растрату, связанную с его технологическими предприятиями.

В 1999 г. у него был тюнингованный «Мерседес-Бенц», который среди многих других электронных гаджетов имел уникальное в то время высокоскоростное беспроводное подключение к Интернету. На этом автомобиле он участвовал в европейском ралли Gumball. Это соревнование, когда много людей в дорогих машинах соревнуются на дорогах общего пользования. Когда у Кимбла (его прозвище в то время) прокололась шина, то новое колесо ему доставили на реактивном самолете из Германии.

Он пережил последствия краха доткомов и продолжал запускать новые стартапы. В 2012 г. его снова арестовали по обвинению в том, что он через свою компанию Mega незаконно распространял контент, защищенный авторскими правами. В настоящее время он живет в Новой Зеландии в своем доме стоимостью 30 млн долларов и ожидает экстрадиции в США.

Приложение 3

По каждому виду деятельности заполните отдельное приложение 3.

В пункте 1.1 по стр. 010 выберите вид деятельности. Код вида деятельности указан в приложении 5 к Порядку. Если человек ведет сразу несколько видов деятельности (например, одновременно является арбитражным управляющим и индивидуальным предпринимателем), то такие доходы надо отразить обособленно. То есть по каждому виду деятельности заполните отдельное приложение 3.

По стр. 020 укажите код вида предпринимательской деятельности. Этот код можно посмотреть в выписке из ЕГРИП, которую выдает ИФНС. Также код можно определить самостоятельно через сервис на сайте ФНС. Адвокаты, нотариусы, арбитражные управляющие, оценщики, патентные поверенные, медиаторы и другие лица, которые занимаются частной практикой, в этом поле ставят прочерки.

В пункте 2 по строкам 030–060 укажите суммы доходов и расходов на основании первичных документов или книги учета доходов и расходов, утвержденной приказом от 13.08.2002 Минфина № 86н и МНС № БГ-3-04/430.

По стр. 030 покажите доход по каждому виду деятельности. В строке 040 – сумму расходов по профессиональному вычету в отношении каждого вида деятельности. Расходы отразите по элементам затрат:

- в стр. 041 – материальные расходы;

- стр. 042 – амортизация;

- стр. 043 – расходы на оплату труда;

- стр. 044 – прочие расходы.

В стр 050–070 покажите итоговые показатели:

Если ИП не может подтвердить документально расходы, строку 060 рассчитайте по формуле:

По стр 070 укажите сумму фактически уплаченных авансовых платежей на основании платежных документов.

Такие правила указаны в пункте 8.4 Порядка

Стр. 080 заполняют главы крестьянских (фермерских) хозяйств. В этой строке они указывают доходы от производства, переработки и реализации сельскохозяйственной продукции, в том числе и при освобождении от уплаты НДФЛ. По стр 080 укажите год регистрации крестьянского (фермерского) хозяйства.

Стр. 090–100 заполняют при изменении налоговой базы.

Стр 110–150 заполняют физлица-резиденты по доходам, которые получили как в России, так и за рубежом. То есть когда заполнили приложения 1 и 2.

В стр 110 проставьте код источника дохода: 1 – если доходы получили от источников в России, 2 – когда доходы получили от источников за пределами России.

По стр 120 укажите сумму расходов по всем договорам подряда. В строке 130 отразите общую сумму расходов, а по строке 140 в пределах норматива – по доходам в виде авторских вознаграждений, за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждений авторам открытий, изобретений, полезных моделей и промышленных образцов.

Если ИП получил убыток по одному источнику дохода, он не уменьшает прибыль по другому источнику.

По стр. 150 отразите общую сумму расходов, которые принимаете к вычету. Рассчитайте строку 150 по формуле:

Такие правила установлены в разделе VIII Порядка

Что такое справка 3-НДФЛ

Декларация по форме 3-НДФЛ, которая подготавливается для налоговой инспекции, отражает все доходы, и расходы каждого налогоплательщика за отчетный период времени. Как правило, документ подается за календарный год.

В рамках закона справку должны предоставлять такие категории граждан как:

- индивидуальные предприниматели;

- адвокаты;

- нотариусы;

- иные граждане, которые получают доход, работая на себя.

Что касается последнего условия то в данную группу входят фрилансеры, граждане которые получают доход от сдачи квартиры и репетитора.

Что касается индивидуального предпринимателя, то если он за отчетный период не вел предпринимательскую деятельность, то в рамках закона он имеет право не подавать декларацию 3-НДФЛ. В таком случае ему потребуется заполнить нулевую декларацию.

Зачастую клиенты при открытии вклада задаются вопросом: нужно ли будет от полученной прибыли платить налог? Стоит отметить, что доход от вклада не нужно отображать налоговой декларации.