Начисление страховых взносов: проводки

Содержание:

- Проводки по зарплате

- Ключевые аспекты

- Дозволенные способы выплаты зарплаты

- Бухгалтерский учет расчетов с работниками по зарплате

- Учет с примерами

- Выдана из кассы заработная плата: проводка – Предприятие Инфо

- Учётная политика для регистров НДФЛ: подробная настройка

- Графики работы

- Начисление зарплаты – бухгалтерские нюансы

- Типовые проводки по начислению в учете заработной платы

Проводки по зарплате

Проводки по зарплате — это операции, связанные с расчетом заработной платы: бухгалтеры считают их довольно сложной бухгалтерской процедурой, требующей умения правильно классифицировать доходы работников, определять налогооблагаемые базы по налогу на доходы физических лиц и по страховым взносам.

КонсультантПлюс БЕСПЛАТНО на 3 дня

Получить доступ

В статье рассматриваются правила бухгалтерского учета основных этапов расчета зарплаты: начисление, удержание, выплата. Также определим порядок начисления страховых взносов.

Основные положения

Бухпроводки по зарплате формируются в соответствии с планом счетов и приказом по учетной политике. Планом счетов для учета операций по зарплате предусмотрен счет 70, а вот корреспондирующие счета могут быть разными, в зависимости от вида деятельности:

- Дт 20 Кт 70 — зарплата производственных рабочих;

- Дт 25 Кт 70 — зарплата общепроизводственного персонала;

- Дт 26 Кт 70 — зарплата управленческого персонала;

- Дт 44 Кт 70 — зарплата коммерческого отдела, отдела продаж.

Необходимо помнить, что проводки по ЗП всегда связаны с расчетом налога на доходы физических лиц — НДФЛ, поскольку организации являются налоговыми агентами и обязаны удерживать НДФЛ со всех выплат работникам. Суммы, начисленные по кредиту счета 70, должны быть сопоставимы с начисленным за тот же период НДФЛ (Дт 70 Кт 68.01).

Выплата доходов сотрудникам производится за вычетом НДФЛ и других удержаний, если они были, и всегда отражается по дебету счета 70.

Когда выдача заработной платы из кассы, проводка будет Дт 70 Кт 50. А при перечислении зарплаты на банковскую карту работников формируется следующая корреспонденция счетов: Дт 70 Кт 51.

Выплачена заработная плата: проводка

Перечислим общие правила формирования проводок по выплате зарплаты:

- выдана заработная плата: всегда по дебету сч. 70;

- выдана из кассы заработная плата: всегда по кредиту сч. 50.

Типовые корреспонденции счетов по выплате зарплаты:

- перечислена зарплата на банковскую карту работника: Дт 70 Кт 51;

- выдана ЗП из кассы: Дт 70 Кт 50.

Начисляем страховые взносы

Подоходный налог — не единственный фискальный платеж, который применим к доходам персонала. На большую часть выплат в пользу сотрудников работодатель обязан начислить и уплатить страховое обеспечение.

Напомним, что с 2021 г. порядок исчисления и уплаты страхового обеспечения регламентирован главой 34 НК РФ. Теперь перечислять данные бюджетные платежи следует в Федеральную налоговую службу. Изменились и правила перечисления.

Так, в платежном поручении следует указывать новые КБК, сменился получатель (ранее внебюджетные фонды, теперь ФНС), заполнение статуса плательщика (поле 101) тоже скорректировано.

Так, на заработную плату должны быть начислены страховые взносы на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- взносы по временной нетрудоспособности и по материнству.

А вот порядок расчетов по страховым взносам от несчастных случаев и профессиональных заболеваний не изменился. Уплачивайте данные платежи в Фонд социального страхования. Платежные поручения заполняйте по старым правилам.

Все начисленные взносы аккумулируйте на бухсчете 69 «Расчеты по социальному страхований и обеспечению». Причем расчеты распределяйте по видам страхового обеспечения. Предусмотрите отдельные субсчета по каждому виду:

- 69.1 — расчеты по социальному страхованию;

- 69.2 — расчеты на пенсионное обеспечение;

- 69.3 — суммы на ОМС;

- 69.11 или 69.1/1 — платежи по НС и ПЗ.

Проводка по начислению страховых взносов: Дт 70 Кт 69 (оборот по соответствующему субсчету).

Взносы уплачены в соответствующий бюджет: Дт 69 Кт 51.

Сроки выплаты заработка

Работодатели обязаны своевременно перечислять заработок в пользу своих сотрудников. Так, чиновники определили, что в рамках трудовых отношений наниматель обязан совершать выплаты не реже двух раз в отчетном периоде. То есть весь причитающийся заработок нужно разбить на две части: зарплату за первую половину месяца и окончательный расчет.

Причем для каждой категории выплат утверждены индивидуальные сроки. Нормативы закреплены в ч. 6 ст. 136 ТК РФ:

- Аванс или заработок за первую половину месяца выплатите не позднее 30 числа или же 31 числа месяца, за который производится расчет.

- Окончательный расчет выплатите работникам не позднее 15 числа месяца, следующего за расчетным.

Ключевые аспекты

Зарплата — это вознаграждение работника, исчисленная исходя из объемов выполненной работы, квалификации, стажа и нагрузки (). Объемы выплат определяются в соответствии с нормами действующего законодательства, а также с учетом системы оплаты, установленной на предприятии.

Оплата труда персонала — это солидная доля затрат любого экономического субъекта

Именно поэтому так важно организовать полный и достоверный учет труда и заработной платы на предприятии. Систематический анализ информации позволит оценить эффективность затрат, а также выявить резервы (финансовые и трудовые)

Следует учитывать, что расходы на заработную плату напрямую влияют на себестоимость произведенной продукции. Причем в расчет себестоимости включается не только заработок работников основного производства, но и выплаты в пользу вспомогательного персонала.

Экономический субъект вправе самостоятельно разрабатывать систему оплаты, учитывая род деятельности, специфику, сложность и вредность (опасность) производств. На данном этапе следует руководствоваться ключевыми принципами:

- Законность. Условия начисления вознаграждений не могут нарушать действующих требований и норм трудового законодательства.

- Справедливость. Оплата должна быть равноценной выполняемым работам.

- Направленность на результат. Предусмотрите систему стимулирования и(или) премирования работников за достижение конкретных результатов.

- Своевременность и периодичность. Заработок должен выплачиваться систематически, без задержек, в полном объеме.

Также следует отметить, что размеры оплаты труда должны быть экономически обоснованы. В противном случае об эффективности данных затрат не может быть и речи.

Дозволенные способы выплаты зарплаты

Трудовой договор может предусмотреть любой способ передачи работнику заработанного им вознаграждения за труд. Среди разрешенных законом методов выдачи з/п лидируют следующие:

- из кассы под подпись в ведомости с помощью налички;

- безналичный расчет (по письменному заявлению работника, приложенного к трудовому договору);

- на карточный счет (по согласованию сторон);

- в натуральной форме (не более пятой части от суммы зарплаты);

- почтовым переводом (также оформляется согласованием).

СПРАВКА! На практике обычно принимается единый способ выплаты зарплаты в рамках одной организации. Тем не менее работодатель не вправе навязывать сотруднику неудобный ему способ выплаты: согласие должно быть получено от обеих сторон трудовых отношений.

Бухгалтерский учет расчетов с работниками по зарплате

| Сч Дт | Сч Кт | Наименование операции | Сумма, руб. | Документ-основание |

| 26 | 70 | Начислена зарплата | 36 000 | Расчет зарплаты |

| 70 | 68.1 | Удержан НДФЛ | 4 680 | Расчет зарплаты |

| 70 | 76 | Удержана сумма по исполнительному листу | 7 830 | Расчет зарплаты |

| 26 | 69.1 | Начислены взносы в ФСС | 1 044 | Расчет зарплаты |

| 26 | 69.2 | Взносы в ПФ | 7 920 | Расчет зарплаты |

| 26 | 69.3 | Взносы в ФФОМС | 1 836 | Расчет зарплаты |

| 26 | 69.11 | Страховые взносы по травматизму в ФСС | 72 | Расчет зарплаты |

| 70 | 50 | Зарплата выдана через кассу после удержаний | 23 490 | Расчетно-платежная ведомость |

| 68.1 | 51 | Перечислен НДФЛ | 4 680 | Платежное поручение |

| 76 | 51 | Перечислены алименты | 7 830 | Платежное поручение |

| 69.1 | 51 | Оплачены взносы в ФСС | 1 044 | Платежное поручение |

| 69.2 | 51 | Взносы в ПФ | 7 920 | Платежное поручение |

| 69.3 | 51 | Взносы в ФФОМС | 1 836 | Платежное поручение |

| 69.11 | 51 | Взносы на травматизм | 72 | Платежное поручение |

|

Содержание операции |

Дебет |

Кредит |

Примечание |

|---|---|---|---|

|

Начислена заработная плата, проводка для руководящего персонала |

26 |

70 |

Зарплата начисляется в полном объеме, независимо от суммы перечисленного аванса |

|

Начислена ЗП работникам основного производства, проводка |

20 |

70 |

|

|

НДФЛ: удержание из заработной платы, проводки |

70 |

68 |

|

|

С расчетного счета выплачена заработная плата, проводка для аванса аналогичная |

70 |

51 |

|

|

Выплачена из кассы заработная плата, проводка подойдет для отражения аванса |

70 |

50 |

|

|

Страховые взносы |

20 (по основному производству) 26 (по руководящему составу) |

69/1 (ФСС) 69/2 (ОПС) 69/3 (ФФОМС) |

Расходы на заработную плату списываются на себестоимость продукции или товаров, поэтому с 70 счетом корреспондируют следующие счета:

- для производственного предприятия — 20 счет «Основное производство» или 23 счет «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные (управленческие) расходы», 29 «Обслуживающие производства и хозяйства»;

- для торгового предприятия — 44 счет «Расходы на продажу».

Д20 (44,26,…) К70

Эта проводка делается на общую сумму начисленной зарплаты за месяц, либо по каждому сотруднику, если учет на 70 счете организован с аналитикой по сотрудникам.

В проводках по страховым взносам не участвует 70 счет, т.к. они не начисляются работникам и не удерживаются из их зарплаты.

Д20 (44, 26, …) К69

https://www.youtube.com/watch?v=https:www.googleadservices.compageadaclk

Общие правила формирования проводок по начислению зарплаты:

- заработная плата работникам, проводка всегда будет в корреспонденции с кредитом сч. 70;

- ЗП работникам основного производства, проводка должна быть по дебету счета, на котором учитываются расходы по основной деятельности;

- ЗП, проводка по кредиту 70 показывает общую сумму начисления, включая НДФЛ;

- заработная плата, проводка всегда имеет дату последнего дня месяца.

Существует множество нюансов, дополняющих основные правила.

|

Операции |

Д/т |

К/т |

Сумма в руб. |

|

По расчетной ведомости начислена з/плата |

20 |

70 |

42000,00 |

|

Удержан НДФЛ (42000 х 13%) |

70 |

68 |

5460,00 |

|

Удержаны алименты ((42000 – 5460) х 33%) |

70 |

76/1 |

12058,20 |

|

Сумма к выдаче на руки составила 24481,80 руб. (42000 – 5460 – 12058,20). Зарплата выплачена из кассы |

70 |

50 |

24481,80 |

|

С суммы заработка Петрова перечислены: |

|||

|

Удержанный НДФЛ |

68 |

51 |

5460,00 |

|

Алименты |

76 |

51 |

12058,20 |

|

Из средств работодателя с общей суммы зарплаты Петрова начислены страхвзносы: |

|||

|

– ПФР (42000 х 22%) |

20 |

69/2 |

9240,00 |

|

– ФСС (42000 х 2,9%) |

20 |

69/1 |

1218,00 |

|

– ФОМС (42000 х 5,1%) |

20 |

69/3 |

2142,00 |

|

– ФСС по «травматизму» 0,2% (42000 х 0,2%) |

20 |

69/10 |

84,00 |

|

С расчетного счета компании перечислены взносы: |

|||

|

– ПФР |

69/2 |

51 |

9240,00 |

|

– ФСС |

69/1 |

51 |

1218,00 |

|

– ФОМС |

69/3 |

51 |

2142,00 |

|

– ФСС (травматизм) |

69/10 |

51 |

84,00 |

Правила начисления зарплаты и удержания из нее не зависят от вида деятельности предприятия и количества работающих. Рассмотрим порядок формирования и хронологии бухгалтерских записей по начислению и выплате зарплаты в фирме, занимающейся розничной торговлей.

|

ФИО |

Должн. |

Начислено (оклад) |

НДФЛ |

Алименты |

Сумма на руки |

Страховые отчисления |

|||

|

ПФР (22%) |

ФСС (2,9%) |

ФОМС (5,1%) |

ФСС травматизм (0,2%) |

||||||

|

Ралль И.М. |

директор |

60000 |

7800 |

52200 |

13200 |

1740 |

3060 |

120 |

|

|

Серов П.П. |

менеджер |

46000 |

5980 |

10005 |

30015 |

10120 |

1334 |

2346 |

92 |

|

Седова И.Р. |

оператор |

32000 |

4160 |

27840 |

7040 |

928 |

1632 |

64 |

|

|

Итого |

138000 |

17940 |

10005 |

110055 |

30360 |

4002 |

7038 |

276 |

|

Дата |

Операции |

Д/т |

К/т |

Сумма в руб. |

|

31.03 |

Начислена з/плата |

44 |

70 |

138000 |

|

Удержан НДФЛ |

70 |

68 |

17940 |

|

|

Удержаны алименты |

70 |

76 |

10005 |

|

|

Начислены страхвзносы: |

||||

|

-ПФР |

44 |

69/2 |

30360 |

|

|

-ФФОМС |

44 |

69/3 |

7038 |

|

|

-ФСС |

44 |

69/1 |

4002 |

|

|

-ФСС на «травматизм» |

44 |

69/10 |

276 |

|

|

05.04 |

Зарплата перечислена работникам |

70 |

51 |

110055 |

|

Перечислены алименты |

76 |

51 |

10005 |

|

|

НДФЛ уплачен |

68 |

51 |

17940 |

|

|

15.04 |

Перечислены страховые взносы: |

|||

|

-ПФР |

69/2 |

51 |

30360 |

|

|

-ФФОМС |

69/3 |

51 |

7038 |

|

|

-ФСС |

69/1 |

51 |

4002 |

|

|

-ФСС на «травматизм» |

69/10 |

51 |

276 |

Учет с примерами

В целях грамотного и рационального отражения обобщенных сведений о расходах, которые были понесены организацией в связи с процессами производственного управления, применяют счет 26.

Сбор сумм расходных направлений происходит по дебету 26, а списание и сокращение затрат непроизводственного характера осуществляется по кредиту. На множестве организаций, занятых в промышленной сфере, в качестве ключевого источника непроизводственных затрат может выделить издержки по расчетам с сотрудниками, занятыми в отделах администрирования и управления.

В данном случае отражение всех действий и операций происходит посредством следующих записей:

- Дт. 26 Кт. 70. Это говорит о том, что заработная плата для сотрудников, работающих в административно-хозяйственных подразделениях, начислена.

- Дт. 26 Кт. 71. Данная проводка свидетельствует о списании величин подотчетных денег, которые ранее были выданы сотрудникам непроизводственных отделов.

- Дт. 26 Кт. 69(1). Эта операция свидетельствует о начислении сумм страховых выплат с заработной платы работников, которые исполняют должностные обязанности в рамках непроизводственных подразделений (ФСС).

- Дт. 26 Кт. 69(3). В данном случае речь идет о начислении страховых отчислений с зарплаты работников непроизводственной сферы (ФОМС).

В процессе осуществления расчетных мероприятий с контрагентами за полученные товарные позиции, а также работы и сервисы отражение непроизводственных затрат производится посредством следующих проводок:

- Дт. 26 Кт. 60. Данная операция свидетельствует о списании расходных направлений по приобретенным в специализированных компаниях услугам.

- Дт. 26 Кт. 76. В проводке говорится о том, что произошло списание расходов на услуги, которые приобретены у прочих контрагентов.

Если говорить об общехозяйственных затратах в корреспонденции во взаимосвязи со счетами производства, это должно быть отражено посредством следующих записей:

- Дт. 26 Кт. 21. Речь идет о списании полуфабрикатов, принадлежащих собственному производству.

- Дт. 26 Кт. 23. Проводка подразумевает отражение работ и услуг в рамках вспомогательного производственного процесса в составе расходных направлений.

- Дт. 26 Кт. 29. По этому счету происходит отражение работ по обслуживающему производству в составе расходов.

Каждая операция имеет свое отражение в той или иной проводке, а также сопровождается соответствующей записью.

Пример: на базе подведенных итогов за 2021 год расходы организации ОАО «Росы», осуществляющей деятельность в сфере производства продуктов питания, составили:

- прямые расходы – 800 000 руб.;

- по вспомогательной производственной деятельности – 100 000 руб.;

- суммарное значение – 900 000 руб.;

- общехозяйственные затраты – 150 000 руб.

Чтобы определиться с величинами общехозяйственных затрат, приходящихся на основной и вспомогательный производственный процесс, необходимо осуществить определенные расчетные мероприятия, а также составить проводки:

- Дт. 20 Кт. 02 (10, 60, 69, 70). Речь ведется об учете прямых затрат основного производства. Составление проводки произошло на сумму в 800 000 руб.

- Дт. 23 Кт. 02 (10, 60, 69, 70). Данная проводка составлена для учетных операций по основным затратам вспомогательного производственного процесса, общая сумма составляет 100 000 руб. для конкретно рассматриваемого предприятия.

- Дт. 26 Кт. 02 (10, 60, 69, 70). В данном случае происходит учет общехозяйственных мероприятий. Сумма проводки – 150 000 руб.

Все эти операции записываются на основе заборной ведомости. Помимо этого, в рамках бухгалтерской и хозяйственной деятельности предприятия обычно фигурируют следующие проводки:

- Дт. 20 Кт. 26. Происходит отражение общехозяйственных затрат по основной производственной деятельности. Сумма проводки составляет: 800 000 / 900 000 * 150 000 = 133 333 руб.

- Дт. 23 Кт. 26. В данной проводке отражены общехозяйственные затратные направления на вспомогательное производство. Их сумма будет составлять следующую величину: 100 000 / 900 000 * 150 000 = 16 666 руб.

Данные мероприятия отображаются и записываются на основании бухгалтерской справки.

Выдана из кассы заработная плата: проводка – Предприятие Инфо

Из кассы выдана заработная плата – проводка обязательно должна быть составлена сотрудником, ответственным за ведение учета на предприятии. В этой статье рассмотрен порядок ее составления, а также приведен перечень документов, на основании которых трудящемуся будет выдана заработная плата из кассы.

Работникам выдана заработная плата из кассы: составляем проводку

Проводка в случае, когда из кассы выдана депонированная заработная плата

Работникам выдана заработная плата из кассы: составляем проводку

Законодатель не устанавливает обязанности работодателя по выплате зарплаты в определенной форме, поэтому на некоторых предприятиях трудящиеся до сих пор получают заработанные деньги наличностью, выстояв очередь в кассу.

Формирование проводок по результатам выдачи зарплаты наличными средствами отличается от последовательности составления проводок по перечислению денег через банковскую организацию: прежде всего, работа ведется с использованием различных кредитовых счетов.

Для фиксации операций по взаиморасчетам с работниками в бухучете применяется счет 70. Кредит этого счета отображает задолженность предприятия перед сотрудниками, а дебет — выплаты, осуществляемые с целью ее погашения.

В соответствии с Планом счетов бухгалтерского учета, утвержденным приказом Минфина РФ «Об утверждении Плана счетов…» от 31.10.2000 № 94н, счет «Касса» имеет номер 50 (номер субсчета «Касса организации» — 50.1), «Расчеты с персоналом по оплате труда» — номер 70.

В этом случае операция будет выглядеть так:

| Счет Дт | Счет Кт | Проводка | Сумма |

| 70 | 50.1 | Выдача зарплаты из кассы | Сумма выплаты |

Выдача наличных средств производится с использованием ведомости, составленной по форме № Т-53, а также расходного кассового ордера по форме № КО-2.

Проводка в случае, когда из кассы выдана депонированная заработная плата

Депонированная заработная плата — это деньги, по каким-либо причинам не выплаченные работникам и отправленные обратно в банк. Она выдается в следующий предусмотренный для выплаты заработка день, а на некоторых предприятиях устанавливается отдельный день выдачи.

ВАЖНО! Очевидно, что при составлении проводки будет использован дебетовый счет, отличный от счета, на котором отображается стандартная выдача заработной платы из кассы. Операция в такой ситуации будет осуществлена с использованием субсчета под номером 76.4 «Расчеты по депонированным суммам»

Бухгалтером составляется следующая проводка:

| Счет Дт | Счет Кт | Проводка | Сумма |

| 76.4 | 50.1 | Выдача депонированной зарплаты из кассы | Сумма выплаты |

Итак, проводка по выданной из кассы зарплате предельно простая и включает в себя всего два счета: Дт 70 и Кт 50.1. В том случае, если выдаваемые средства являются депонированными (т. е. выплачиваемыми не в установленный день), в качестве дебетового счета применяется субсчет, которому присвоен номер 76.4.

Учётная политика для регистров НДФЛ: подробная настройка

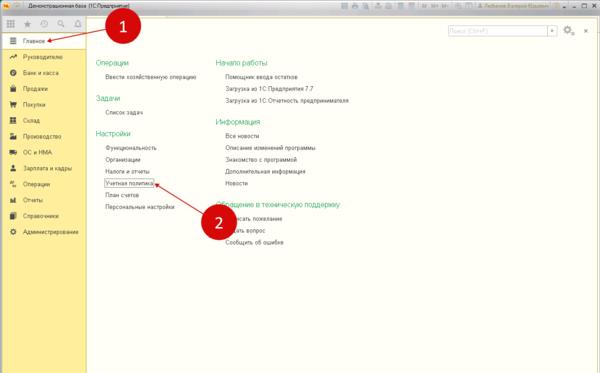

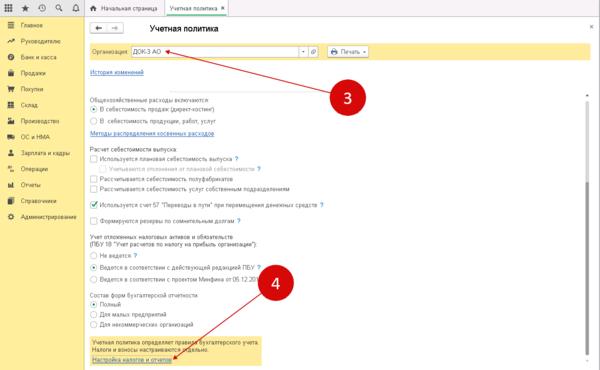

Также перед началом началом произведения расчёта зарплаты необходимо правильно настроить учётную политику по НДФЛ или же страховым взносам. Чтобы сделать это, зайдите в раздел «Главное» (шаг 1) и нажать на «Учётная политика» (шаг 2). В результате система откроет настройки.

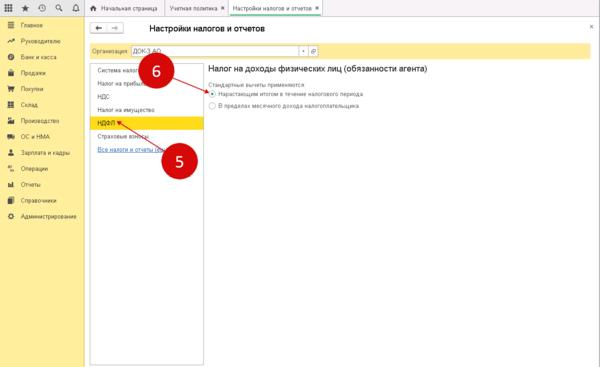

Откройте вкладку «НДФЛ» (шаг 5) и отметьте пункт «Нарастающим итогом в течении налогового периода» (шаг 6). Отныне НДФЛ будет отображаться и учитываться в налоговых регистрах нарастающим итогом за год.

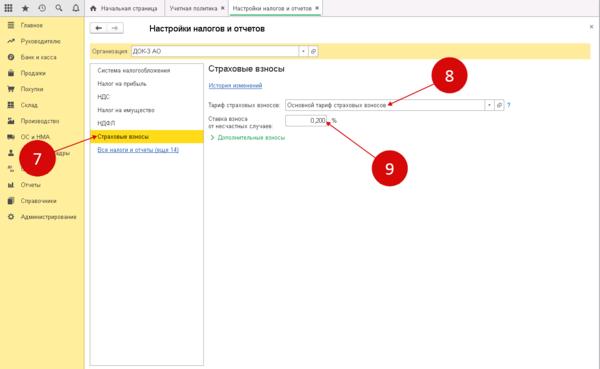

Затем кликните на вкладку «Страховые взносы (шаг 7), определитесь с тарифом страховых взносов (шаг 8) и отметьте ставку ФСС по несчастным случаям (шаг 9).

Настройка учётной политики произведена, можно начинать отображение НДФЛ в регистрах.

Графики работы

Чтобы учитывать отработанное время нужно использовать графики работы таких типов: шестидневные, пятидневные или сменные. Дополнительно в приложении нужно поставить длительность каждой рабочей недели, а также точные часы рабочего времени. Кроме этого, помимо рабочих интервалов следует указать смены с вычетом перерыва на обед.

Дополнительно предусмотрено и автоматическое заполнение календаря графика работы персонала с соблюдением государственных праздничных, рабочих, укороченных, предпраздничных и перенесенных нерабочих дней. Важный момент: полный перечень всех общегосударственных праздничных дней есть в базе.

Начисление зарплаты – бухгалтерские нюансы

Поскольку сч. 70 относится к активно-пассивным, он может иметь остаток как по кредиту, так и по дебету. При этом кредитовое сальдо на конец периода показывает, сколько средств должен работодатель работнику; а дебетовое обозначает, какая сумма излишне выдана сотруднику. Особенности типовых проводок по начислению зарплат состоят в том, что соответствующие выплаты персоналу отражают по кредиту сч. 70 в корреспонденции с нужным счетом. В числе видов вознаграждений состоят:

- Суммы заработка персоналу за исполнение трудовых обязанностей – корреспондируют со счетами затрат, использование которых различается в зависимости от специфики бизнеса: 20, 44, 26, 23, 25, 29, 28 и др.

- Суммы заработка, начисленные при образовании денежного резерва на отпуска или резерва за выслугу лет – корреспондируют со сч. 96.

- Суммы пособий по соцстрахованию пенсий и иных аналогичных видов выплат – корреспондируют со сч. 69.

- Суммы доходов, образованных по итогам участия в уставнике общества – корреспондируют со сч. 84.

Следовательно, проводки бухгалтерского учета по начислению зарплаты в любом случае будут выполняться по кредиту сч. 70, а счет в дебете может быть разным. Что же отражается в дебете сч. 70? Здесь формируются данные о выдаче сумм персоналу, а также о различных удержаниях. К примеру, проводки по налогам и зарплате будут выполнены по дебету сч. 70 и кредиту счетов 69 и 68. Также по дебету сч. 70 отражается невыданная, то есть депонированная заработная плата – проводки чуть ниже.

Типовые проводки по начислению в учете заработной платы

В процессе оплаты труда основные проводки связаны с начислением заработной платы. Порядок расчета сумм вознаграждений зависит от того, какая СОТ (система оплаты труда) действует на предприятии. В соответствии с положениями трудового законодательства компании могут применять тарифные, бестарифные и смешанные системы.

Проводки по начислению заработной платы и налогов:

- Начислена в учете заработная плата рабочим основного производства, проводка – Д 20 К 70.

- Отражено начисление заработка рабочим производства вспомогательного – Д 23 К 70.

- Отражено начисление заработка сотрудникам административно-управленческого отдела – Д 26 К 70.

- Отражено начисление заработка рабочим, обслуживающим производственные процессы, Д 25 К 70.

- Отражено начисление заработка сотрудникам торговых компаний – Д 44 К 70.

- Отражено начисление заработка персоналу, связанному с прочей деятельностью компании, – Д 91 К 70.

- Отражено начисление выплаты персоналу за счет созданных ранее резервов – Д 96 К 70.

- Отражено начисление заработка работникам, связанным с деятельностью будущих периодов (к примеру, исследовательские испытания), – Д 97 К 70.

- Отражено начисление заработка специалистам, ликвидирующим последствия стихийных бедствий, – Д 99 К 70.

- Удержан из начисленной суммы вознаграждения подоходный налог – Д 70 К 68.1

- Удержаны выплаты по исполнительным документам (к примеру, в связи с уплатой алиментов на детей) – Д 70 К 76. Этой же записью отражается депонирование зарплаты.

- Удержан из заработка специалиста долг по подотчету – Д 70 К 71.

- Удержана из заработка сотрудника сумма для возмещения матущерба – Д 70 К 73.

- Отражена покупка акций компании персоналом – Д 70 К 75.

- Выдана из кассы заработная плата, проводка – Д 70 К 50.

Поскольку выдача зарплаты может осуществляться не только посредством кассовой операции, проводка будет иной при безналичных расчетах.

Перечислена сумма заработка сотруднику на карточку – Д 70 К 51.

Помимо приведенных выше проводок при учете зарплаты обязательно формируется начисление страховых взносов в части медицинского, социального, пенсионного страхования, а также по «травматизму». После того, как бухгалтер отразил с помощью проводок на соответствующих счетах все полагающиеся суммы оклада, надбавок, больничных, пособий, премий, выплаченных компенсаций и иных видов зарплаты, выполняется начисление и перечисление налогов. А затем на основании исходных данных формируется отчетность в ИФНС, ФСС и ПФР.

Если в расчетах по зарплате персоналу будут выявлены ошибки, которые затронут прошлые отчетные периоды, придется сделать корректировки не только на самом сч. 70, но и на связанных с ним счетах. Поскольку налоги начисляются с ФОТ, потребуется проверить правильность расчета налогов на сч. 68.1 и 69. При обнаружении ошибок следует внести уточнения в бухпрограмму, а также в отчетность путем подачи корректирующих форм в контрольные органы. Если в результате исправлений вы обнаружите недоимку по налогам, перед тем, как сдать отчетность заплатите в бюджет недостающую сумму, иначе вам начислять пени.

Зарплата