Пример заполнения новой формы рсв за 1 квартал 2021 года

Содержание:

- База для начисления страховых взносов

- Новый отчет РСВ, новые коды по работникам

- Форма 4 ФСС за 2 квартал 2021 года

- Инструкция по заполнению расчета 6-НДФЛ

- Шаг 1. Заполняем титульный лист

- Шаг 2. Заполняем раздел 1

- Шаг 3. Заполняем раздел 2

- Иностранные сотрудники

- Изменения по НДС в 2021 году

- С 01.01.2021:

- С 1 января 2019 года ставка НДС составляет 20% (Федеральный закон от 03.08.2018 № 303-ФЗ). Также этим законом налогоплательщикам — производителям предоставлено право не восстанавливать принятый к вычету НДС по товарам (работам, услугам), приобретенным за счет субсидий, полученных в 2018 году на компенсацию части затрат, связанных с выпуском и поддержкой гарантийных обязательств в отношении колесных транспортных средств, высокопроизводительной самоходной и прицепной техники, в том числе сельскохозяйственной техники.

- tax free

- Сроки сдачи расчета и ответственность

- Кто обязан сдавать новый отчет

- 6-НДФЛ

- Бумажные и электронные трудовые книжки (ЭТК) и СЗВ-ТД

База для начисления страховых взносов

Как определяется база для начисления взносов в 2017 году?

База для начисления страховых взносов для плательщиков, производящих выплаты и иные вознаграждения физическим лицам, определяется статьей 421 НК РФ как сумма выплат и иных вознаграждений, предусмотренных п. 1 ст. 420 НК РФ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц (за исключением сумм, не подлежащих обложению страховыми взносами, указанных в ст. 422 НК РФ).

База для начисления страховых взносов определяется отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом.

При расчете базы учитываются вознаграждения, выплаченные как в денежной, так и в натуральной форме. База по выплатам в натуральной форме определяется как стоимость товаров (работ, услуг), которые получило физическое лицо.

Предельная сумма выплат для начисления взносов

В 2017 году размер предельной величины базы для начисления страховых взносов предусматривается отдельно для страховых взносов по обязательному пенсионному страхованию и по страхованию по временной нетрудоспособности и в связи с материнством. Для начисления страховых взносов на ОМС предельная величина базы не предусмотрена.

Предельная величина базы для начисления страховых взносов установлена с учетом повышающих коэффициентов на каждый год с 2017 по 2021. В 2017 году ее величина составляет:

- для начисления страховых взносов по временной нетрудоспособности и в связи с материнством — 876 000 рублей;

- для начисления страховых взносов на обязательное пенсионное страхование — 755 000 рублей.

Размер предельной величины базы для исчисления страховых взносов округляется до полных тысяч рублей. При этом сумма 500 рублей и более округляется до полной тысячи рублей, а сумма менее 500 рублей отбрасывается.

Выплаты при исчислении базы, касающейся договора авторского заказа, договора об отчуждении исключительного права на произведения науки, литературы, искусства и т.д. определяется как сумма доходов, полученных по этим договорам, уменьшенная на сумму фактически произведенных и документально подтвержденных расходов, связанных с извлечением таких доходов.

Если такие расходы не могут быть подтверждены документально, они принимаются к вычету в следующих размерах (в процентах суммы начисленного дохода):

- на создание литературных произведений, в том числе для театра, кино, эстрады и цирка, — 20 процентов;

- на создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна — 30 процентов;

- на создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике, — 40 процентов;

- на создание аудиовизуальных произведений (видео-, теле- и кинофильмов) — 30 процентов;

- на создание музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле-, видеофильмов и театральных постановок — 40 процентов;

- на создание других музыкальных произведений, в том числе произведений, подготовленных к опубликованию, — 25 процентов;

- на исполнение произведений литературы и искусства — 20 процентов;

- на создание научных трудов и разработок — 20 процентов;

- на открытия, изобретения и создание промышленных образцов (процент суммы дохода, полученного за первые два года использования) — 30 процентов.

Новый отчет РСВ, новые коды по работникам

РСВ тоже изменился. В него теперь включены сведения о среднесписочной численности. Давно пора, потому что сдача отдельного отчета на одном листе, да еще и содержащего дублирующие сведения (ССЧ указывается, например, в отчете 4-ФСС), выглядит как рудимент.

Новая форма есть в Приказе ФНС от 15.10.2020 № ЕД-7-11/751@.

Как и в отчете 6-НДФЛ, в РСВ изменился состав разделов, а еще кодировка тарифов и категорий застрахованных лиц. Появление новых кодов связано с предоставлением льгот отдельным отраслям и представителям малого бизнеса:

- Новое приложение 5.1 — для льготников из IT-сферы;

- Коды для иностранцев-сотрудников: «ЭКБ» — обычные физлица; «ВЖЭК» — застрахованные в системе ОПС России иностранные граждане или лица без гражданства и т.п;

- Коды для сотрудников организаций и ИП, относящихся к МСП (малому и среднему предпринимательству) — «МС»;

- Коды тарифов — «20» для СМП, включенных в реестр; «21» — для представителей СМП, относящихся к видам деятельности, наиболее пострадавшим в период пандемии.

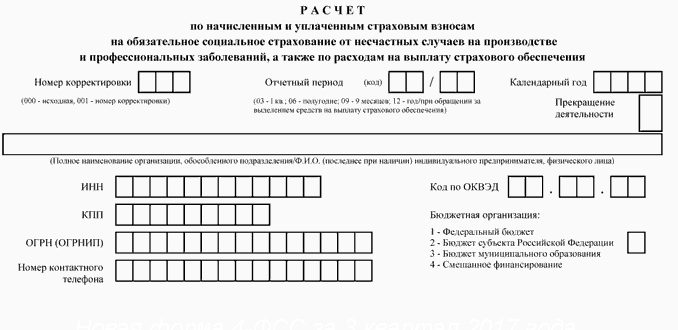

Форма 4 ФСС за 2 квартал 2021 года

В 2021 году расчет по страховым взносам на страхование от несчастных случаев на производстве и профзаболеваний сдается по форме 4 ФСС. Эта форма утверждена Приказом фонда соцстраха от 26.09.2016 № 381 с изменениями, внесенными Приказом ФСС от 07.06.2017 № 275, который уточнил эту форму, внося изменения в титульный лист и табл. 2. Поэтому «новой» форму можно называть весьма условно.

Расчет взносов на «травматизм» страхователи представляют в Фонд социального страхования. Форму 4-ФСС ежеквартально обязаны подавать в соцстрах все организации, а также предприниматели, кроме ИП без работников, не зарегистрированных в Фонде соцстраха в качестве страхователей.

Порядок заполнения расчета.

Форма состоит из титульного листа и 6-ти таблиц (1, 1.1, 2,4–5).

В соответствии с письмом ФСС от 09.03.2021 № 02-09-11/05-03-5777 все страхователи:

- в таблице 2 не заполняются показатели строки 15 «Расходы по обязательному социальному страхованию»;

- таблица 3 не заполняется и не представляется.

Правила заполнения такие:

- Титульный лист и таблицы 1, 2, 5 заполняют все страхователи (п. 2 Порядка) – это обязательно для всех.

- Те таблицы, которые остались, заполняют только, если есть соответствующие им показатели. Если их нет, то они не заполняются и не сдаются. Например, лист 1.1 заполняют, если есть договора о направлении персонала для выполнения работ иному юрлицу. Таблица 3 не заполняется. В 4 листе указывают количество пострадавших и страховые случаи.

- Данные вписываются с помощью принтера или вручную черной или синей ручкой. Буквы должны быть печатными.

- В каждое поле вписывают только одно значение или ставится прочерк.

- Ошибки исправляются путем перечеркивания и вписывания нового значения с подписью страхователя под этими данными с указанием даты, а также ставится печать на этом месте. Корректирующие средства не применяются – это запрещено.

Порядок заполнения такой:

- Сначала заполняются бланки. Далее ставятся номера страниц в поле «стр.». На каждой странице в верхней части ставится регистрационный номер страхователя и код подчиненности.

- Каждая страница в конце подписывается страхователем, также указывается дата.

- Титульную часть заполняет страхователь, кроме тех мест, где указано, что они заполняются работниками фонда. В графе «Номер корректировки» указывают код «000», если сдают первичный расчет. Если же в нем есть изменения и уточнения, то указывается номер, какой расчет с изменениями подается.

- При подаче документа за первый квартал или за 6, 9, 12 мес. в графе «Отчетный период (код)» заполняют только первые две ячейки, а если обращаются за выделением денег по страховке, то только две последние.

- Отчетные периоды – первый квартал, 6 и 9 мес. – обозначаются цифрами 3, 6, 9. Расчетный период – это календарный год и он обозначается цифрой «12».

- Если деятельность прекращена, то в поле «Прекращение деятельности» проставляется буква «Л», если предприятие работает – не ставят ничего.

- Если коды организаций меньше, чем ячеек, то в первых ячейках проставляются нули. Например, если код состоит из 10 цифр, а ячеек 12, то в первых двух ставят «00».

- Указывают, сколько раз обращалась организация за страховыми выплатами (больничные, отпуска), например, 01, 02 или больше раз.

- Далее, заполняют реквизиты ИНН, КПП, Ф. И. О. уполномоченных лиц. Затем – шифр страхователя (показывает, есть ли понижение тарифов согласно ст. 212 ФЗ №125) и спецрежимы (01 – для упрощенки, 02 – для временщиков, 03 – для единого налога, для всех прочих – 00).

- Указывают количество персонала, занятого на вредных и опасных работах, сколько инвалидов, женщин.

- Цифрой обозначают, кто подтверждает полноту данных (1 – для руководителя, 2 – для представителя, 3 – для правопреемника).

- В раздел 2 первым делом вносят данные о начислении и выплате взносов, включая по медстрахованию, по декретным отпускам.

- Раздел 3 заполняется теми лицами, которые выплачивали взносы на травматизм.

Ссылки для скачивания:

в Excel

Порядок заполнения формы 4 ФСС скачать в формате doc.

См. также:

Расчет по страховым взносам за 1 квартал 2021 года с примером заполнения.

Инструкция по заполнению расчета 6-НДФЛ

Обновленный расчет 6-НДФЛ состоит из титульного листа и двух разделов:

- данные об обязательствах налогового агента;

- расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц.

, чтобы прочитать.

Актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 3-й квартал 2021 года.

Шаг 1. Заполняем титульный лист

На титульной странице появились новые строки для правопреемников, которые подают 6-НДФЛ после реорганизации учреждения. Им необходимо заполнить код формы реорганизации (ликвидации), ИНН и КПП реорганизованной организации (обособленного подразделения). Изменилась нумерация штрихкода. На титульном листе расчета указывают:

- ИНН и КПП организации.

- Номер корректировки. Для первичной формы проставляется значение 000, если инспектор требует уточнений, то отчет перезаполняется и в этом окне указывается код 001, 002 и т. п.

- Расчетный период в соответствии с установленным значением (21 — 1-й квартал, 31 — 2-й квартал, 33-й — 3 квартал, 34-й — год).

- Код территориальной ИФНС, в которую направляется отчетность (в соответствии с локальным расположением).

- Графа «По месту нахождения» отражает принадлежность налогоплательщика (организация или ИП) в системе налогообложения.

- В поле «Налоговый агент» — наименование организации, предоставляющей сведения (краткое или полное).

- Код муниципального образования ОКТМО.

- Номер телефона для связи.

- Ф.И.О. руководителя организации или ИП.

Шаг 2. Заполняем раздел 1

В действующем бланке (1151099 код отчетности) раздел 1 предусмотрен для отражения обязательств налогового агента.

Сначала указывается код бюджетной классификации для уплаты НДФЛ, затем сумма подоходного налога, обобщенная по всем сотрудникам, за последние три месяца отчетного периода. Алгоритм, как вычислить сумму удержанного налога в стр. 020 расчета, таков:

- В поле 021 указать дату, не позднее которой необходимо перечислить в бюджет удержанную сумму НДФЛ.

- В поле 022 внести обобщенную сумму удержанного налога.

- В поле 020 просуммировать НДФЛ, удержанный за последние три месяца отчетного периода.

ВАЖНО!

Значение из поля 020 должно соответствовать сумме всех заполненных полей 022.

В поля 031 и 032 вносятся даты и суммы подоходного налога, возвращенного за три месяца отчетного периода.

Шаг 3. Заполняем раздел 2

В разделе 2 расчета 6-НДФЛ отражаются суммарные показатели начисленного дохода и удержанного НДФЛ нарастающим итогом с начала года по конкретной налоговой ставке. В нем отсутствует пример заполнения отпускных в 6-НДФЛ 2021 года — их отдельно не выделяют.

- 100 — налоговая ставка;

- 105 — КБК;

- 110 — обобщенная по всем физическим лицам сумма начисленного дохода с начала налогового периода;

- 111 — дивиденды;

- 112 — доходность по трудовым договорам;

- 113 — вознаграждение по договорам ГПХ;

- 120 — общее количество физических лиц, которым начислялся доход;

- 130 — вычеты;

- 140 — исчисленный НДФЛ нарастающим итогом с начала налогового периода;

- 141 — налог с дивидендов;

- 150 — фиксированные авансовые платежи;

- 160 — удержанный НДФЛ с начала налогового периода;

- 170 — неудержанный подоходный налог;

- 180 — излишне удержанный НДФЛ;

Иностранные сотрудники

Конечно, не в каждой организации трудятся иностранные работники, но даже при трудоустройстве граждан из стран ЕАЭС (например, из Беларуси) придется учесть, что в 2021 году установлены квоты на прием на работу иностранных сотрудников. Для некоторых сфер деятельности установлен полный запрет на прием иностранных рабочих, в частности для:

- аптек;

- розничной торговли, но не всей, а только в отношении торговли в нестационарных торговых объектах, на рынках, вне магазинов, палаток и рынков, т.е. приглашать для работы в обычных торговых точках — магазинах или ларьках — иностранцев по-прежнему можно.

С 1 января 2021 года действуют новые формы уведомлений о приеме и увольнении иностранных работников, они утверждены Приказом МВД РФ № 536 от 30.07.2020.

Изменения по НДС в 2021 году

С 01.01.2021:

-

проценты за несвоевременное возмещение налоговыми органами сумм НДС и акцизов рассчитываются по правилам возврата сумм излишне уплаченного налога (Федеральный закон от 23.11.2020 № 374-ФЗ);

-

расширяется перечень медицинских товаров, ввоз и реализация на территории РФ которых освобождается от НДС;

-

ряд услуг, оказываемых оператором финансовой платформы, освобождается от обложения НДС (Федеральный закон от 23.11.2020 № 374-ФЗ);

-

расширяется перечень видов периодических печатных изданий и книжной продукции, связанной с образованием, наукой и культурой, облагаемых по ставке НДС 10% (Постановление Правительства РФ от 09.10.2020 ; 1643);

-

расширяется перечень транспортно-экспедиционных услуг, облагаемых по нулевой ставке НДС (Федеральный закон от 23.11.2020 № 368-ФЗ);

-

сведения о среднесписочной численности работников за 2020 год представляются в налоговые органы в составе расчета по страховым взносам.

Согласно Федеральному закону от 29.09.2019 № 325-ФЗ с 1 января 2020 года скорректируют правила восстановления НДС после .

С 01.01.2020 правопреемники должны восстановить НДС, который принял к вычету их правопредшественник, если:

-

полученные от реорганизуемой организации товары, работы, услуги, имущественные права начинают использоваться в операциях, которые не облагаются НДС;

-

правопредшественник в качестве покупателя перечислил предоплату и заявил с нее вычет по НДС, а отгрузка товара (либо возврат аванса при расторжении или изменении договора) осуществляется уже правопреемнику, который тоже заявляет налоговый вычет;

-

уменьшилась стоимость товаров, приобретенных реорганизуемой организацией.

Кроме того, урегулируют вопрос о периоде восстановления НДС при переходе правопреемника на ЕНВД или УСН:

- по общему правилу — в налоговом периоде, предшествующем переходу на УСН или ЕНВД;

- если в результате реорганизации создана новая организация и она применяет УСН или ЕНВД — в первом квартале, с которого применяется спецрежим;

- если к организации на УСН или ЕНВД присоединяется организация на ОСН — в квартале, следующем за тем, в котором в ЕГРЮЛ внесена запись о прекращении деятельности присоединенной организации.

Налог по товарам, работам и услугам восстанавливается в том размере, в котором был принят к вычету правопредшественником, а по основным средствам и НМА — пропорционально остаточной стоимости (без учета переоценки). Основанием для восстановления являются оригиналы или копии счетов-фактур, прилагаемые к передаточному акту или разделительному балансу. Если у правопреемника нет счетов-фактур, налог восстанавливается на основании бухгалтерской справки-расчета.

С 1 января 2019 года ставка НДС составляет 20% (Федеральный закон от 03.08.2018 № 303-ФЗ). Также этим законом налогоплательщикам — производителям предоставлено право не восстанавливать принятый к вычету НДС по товарам (работам, услугам), приобретенным за счет субсидий, полученных в 2018 году

на компенсацию части затрат, связанных с выпуском и поддержкой

гарантийных обязательств в отношении колесных транспортных средств, высокопроизводительной самоходной и прицепной техники, в том числе сельскохозяйственной техники.

tax free

С 01.01.2018 в России заработает система «tax free» (Федеральный закон от 27.11.2017 № 341-ФЗ

вводит статью 169.1 НК), но жители Белоруссии, Армении, Казахстана и Киргизии не смогут воспользоваться таким правом. Кроме того, вернуть НДС нельзя будет при покупке подакцизных товаров, например, алкоголя и сигарет. Для получения возврата уплаченного в России НДС гражданину другого государства необходимо будет в течение суток приобрести товары на сумму не менее 10 000 рублей, а при выезде из страны – предъявить таможенникам покупки, чек tax free и загранпаспорт. Таможенный орган при соблюдении данных условий должен поставить на чеке соответствующую отметку. За компенсацией суммы налога гражданин иностранного государства может обратиться в течение одного года со дня приобретения товаров в российском магазине, при условии их вывоза в течение трех месяцев со дня приобретения. Вернуть налог можно будет способом, отправив письмо с чеком и отметкой таможенной службы в магазин, либо наличными через оператора системы tax free в аэропорту.

Сроки сдачи расчета и ответственность

Расчет формируется и направляется в ИФНС каждый квартал, предельный срок сдачи отчетности 6-НДФЛ в 2021 году — это последний день месяца, следующего за отчетным (квартальным).

ВАЖНО!

Отчетность по налогу на доходы физлиц по итогам за год подается до 1 марта следующего финансового года. Это новый срок. Раньше учреждения отчитывались до 1 апреля (на месяц позже).

| Отчетный период | Предельный срок предоставления |

|---|---|

| За 2020 год | До 01.03.2021 |

| 1-й квартал 2021 | До 30.04.2021 |

| 2-й квартал 2021 — нарастающим итогом за 6 месяцев текущего года | До 02.08.2021 (31.07.2021 — суббота) |

| 3-й квартал 2021 — нарастающим итогом за 9 месяцев текущего года | До 01.11.2021 (31.10.2021 — воскресенье) |

| За 2021 год — совокупные расчетные суммы за весь финансовый период | До 01.03.2022 |

При обнаружении ошибок и искажений информации в расчете по налогу на доходы физлиц учреждение заплатит штраф 500 рублей (п. 1 ст. 126.1 НК РФ).

ВАЖНО!

При наличии обособленных подразделений документы составляются отдельно по каждому из них. В расчете отражается сводная информация по всем сотрудникам. Указываются суммарное значение заработной платы, переходящее в следующий расчетный период, и дата оплаты налога (рабочий день, следующий за числом, когда налог фактически удержан).

Кто обязан сдавать новый отчет

Обязанность компаний и ИП с 01.10.2021 предоставлять отчеты об использовании иностранных электронных кошельков касается всех валютных резидентов. Но при соблюдении определенных условий:

- электронный кошелек открыт у иностранного оператора платежных услуг, действующего на основании лицензии на перевод денежных средств без открытия банковского счета;

- на электронный кошелек в течение года начислялась сумма, превышающая 600 000 рублей.

ВАЖНО!

Если компания использует только кошельки, открытые в WebMoney или PayPal или в других системах, зарегистрированных в РФ, обязанность по сдаче новой отчетности на них не распространяется.

Обратите внимание, что под иностранным электронным кошельком понимается электронное средство платежа, открытое у иностранного оператора платежных услуг, через которое осуществляются денежные переводы без открытия банковского счета. Полный перечень действующих иностранных электронных кошельков и их реквизитов опубликован на официальном сайте ФНС в интернете

6-НДФЛ

Отчет состоит из титульного листа и двух разделов

Титул стандартный, но обратите внимание на два поля: «период представления» и «по месту нахождения (учета)». Оба заполняются кодами из приложений к инструкции

Период указывается по-разному в зависимости от того, ведет ли организация (ИП) обычную деятельность или проходит процедуру ликвидации (реорганизации). Далее следует первый раздел, он показывает обобщенные показатели доходов, вычетов и налога.

Важно! В 6-НДФЛ первый раздел заполняется нарастающим итогом, а сведения во втором разделе указываются за квартал. Во втором разделе фиксируются операции по выплате доходов за последние три месяца отчетного периода, т.е

за определенный квартал. Каждая операция вводится блоком из 5 строк:

Во втором разделе фиксируются операции по выплате доходов за последние три месяца отчетного периода, т.е. за определенный квартал. Каждая операция вводится блоком из 5 строк:

- Даты – фактического получения дохода, удержания НДФЛ и срок перечисления налога.

- Суммы – фактически полученный доход и удержанный налог.

Значит, надо указать одновременно три даты, которые почти никогда не будут сходиться. Пример трех одинаковых дат: выплата отпускных, когда она осуществляется в последний день месяца (являющийся также рабочим днем) и с нее удержан НДФЛ.

Обратите внимание! Если какая-то из дат выходит за предел периода отчета, значит, вся операция будет отражаться в следующем расчете. Вернемся к суммам

В отчете 6-НДФЛ отражаются доходы, подлежащие полностью или частично обложению этим налогом, иногда в нем указывают и необлагаемые выплаты. Показатели раздела 2 и данные в разделе 1, как правило, не совпадают

Вернемся к суммам. В отчете 6-НДФЛ отражаются доходы, подлежащие полностью или частично обложению этим налогом, иногда в нем указывают и необлагаемые выплаты. Показатели раздела 2 и данные в разделе 1, как правило, не совпадают.

Пример: в строке 020 указывается начисленная заработная плата за период январь – март, а в строках 130 – фактически выплаченная. Учитывая, что зарплату за март работники получат в апреле, а возможно, в отчет попадет и декабрьская (полученная в январе), то суммы совпадать не будут.

В отчете указываются доходы, подлежащие обложению налогом в соответствии со статьей 209 НК, но по различным ставкам (на каждую ставку необходимо составить отдельный раздел 1, строки с 060 по 090 заполняются сводно). Допустим, нерезиденты (не все) уплачивают 30% вместо 13%.

Что необязательно указывать в отчете:

- Материальную помощь или подарок до 4000 рублей.

- Суточные в необлагаемых пределах – 700 рублей по России и 2500 за границей.

- Возмещение расходов по проживанию и проезду в командировке.

- Оплата проезда к месту отдыха и обратно для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях.

- Другие необлагаемые доходы.

Учтите, если выплачиваете что-то сверх этих сумм, то должны обложить превышение налогом. Как быть в этом случае с необлагаемой частью? Есть два варианта:

- Указываем в 6-НДФЛ только доход, подлежащий обложению налогом (к примеру, при материальной помощи, равной 10000 рублей, в отчет включаем 6000).

- В качестве дохода отражаем всю сумму, а необлагаемую часть включаем в строку с вычетами (используя пример с матпомощью: 10000 – в строке 020, а 4000 — в строке 030).

ФНС проводит сверку показателей по контрольным соотношениям, подробнее в Письме № БС-4-11/3852@ от 10.03.2016 г.

Кстати! Проверяют не только внутреннее соответствие данных, сравнивают среднюю зарплату (по годовым НДФЛ-отчетам) с МРОТ и среднеотраслевой по субъекту РФ.

В ходе камеральной проверки расчета инспекция сверяет сведения с РСВ и, когда находит отличия в базах, отправляет требование. Если получаете документы в электронном виде, то необходимо прислать подтверждение, с его подачи начинает течь срок, установленный для ответа. При неготовности сразу писать объяснения, оставляйте время для маневра – подтверждайте в последний день. Главное, не упустите момент, а то рискуете блокировкой счета ().

У 6-НДФЛ есть много нюансов в заполнении, вернемся к ним в следующих материалах и более подробно разберем самые сложные ситуации.

Бумажные и электронные трудовые книжки (ЭТК) и СЗВ-ТД

Про электронные трудовые и работу с ними более подробно вы можете прочитать здесь. Я хочу только напомнить два момента:

- если сотрудник не подал в течение 2020 года заявление о переходе на ЭТК или сохранении бумажной трудовой и с ним не произошло никакого кадрового события, т.е. отчет СЗВ-ТД ни разу за это время на него не подавался, то необходимо сдать форму СЗВ-ТД до 15 февраля 2021 года с указанием последнего кадрового события, например, приема на работу до 1 января 2020 года;

- С 1 января 2021 года за несвоевременную подачу и подачу недостоверных сведений СЗВ-ТД положены штрафы, в 2020-м штрафные санкции не были предусмотрены.

Сотрудников, которые решили никак свои предпочтения не выражать, нельзя насильно перевести на ЭТК. Зато у них остается право передумать и захотеть электронную книжку в любой момент в будущем. А вот отказаться от выбранной один раз ЭТК уже нельзя.

Не забудьте, что сотрудник, впервые устраивающийся на работу, который еще не успел обзавестись трудовой книжкой, с 1 января 2021 года бумажную книжку не получает вообще, на него сразу подаются исключительно электронные данные.