Наиболее ликвидные активы в балансе. а1. формула расчета по балансу

Содержание:

- Определение понятия счет»

- Определение активов и пассивов

- Что значит П2 в ставках

- Формулы для калькуляции основных коэффициентов ликвидности

- Коротко о сущности ликвидности

- Ранжирование и использование пассивов для определения ликвидности предприятия

- Группировка активов и пассивов баланса для проведения анализа ликвидности

- Ликвидность компаний

- Тотал меньше и тотал больше: что это означает

- Прочие внеоборотные активы – это в балансе что такое?

- Взаимосвязь активов и пассивов

- Построчное заполнение Раздела IV бух. баланса: основные нюансы

- Наиболее ликвидные активы (А1) по бух. балансу: состав, строки, формула для калькуляции

Определение понятия счет»

Для группировки однородных по содержанию средств предприятия и их источников применяются соответствующие регистры.

Они называются счетами, движение каждого вида материальных активов, расчетов, капиталов представляется в них за определенный временной промежуток.

Бухгалтерские счета служат для обобщения сведений о конкретном виде актива (источника) за определенный промежуток времени, на их основании заполняются все существующие регистры учета (оборотно-сальдовая или мемориальная, шахматная ведомость, баланс с приложениями).

Запись хозяйственных операции на соответствующий счет производится на основании первичного документа.

Их обработка заключается в формировании итога (сальдо) или закрытии регистра.

После этого информация со счетов переносится в бухгалтерский баланс при соблюдении его основного правила – соответствия значений активной части и пассивов.

Определение активов и пассивов

Существуют три основные трактовки активов и пассивов. Первая связана с классическими определениями из области бухгалтерского учета. Вторая трактовка описывает точку зрения обывателя. Третья возникала по мере развития темы управления инвестициями и личными финансами и касается инвесторов. Начнем с первой.

Первая трактовка

В бухгалтерском учете под активами подразумевается основной капитал компании и оборотные средства, а под пассивом — уставный капитал, привлеченные и заемные средства. Согласно классическому подходу:

-

активы представляют собой материальные и нематериальные объекты, которыми владеют организации и физические лица. Например: недвижимость, оборудование, транспортные средства, объекты авторского права и т.д. Отдельную подробную статью про активы компании читайте здесь;

- пассивы же являются безусловными расходами компании, формирующими источники средств. Это собственный и заемный капитал. Кроме того, компания в результате деятельности получает нераспределенную прибыль и т.д. Подробнее про пассивы организации читайте здесь.

Активы и пассивы компаний отображаются в специальной отчетности — бухгалтерском балансе. В правой части таблицы содержатся сведения об имуществе и средствах для получения прибыли (активы), а в левой источники формирования этих средств (пассивы). Обе части должны уравновешивать друг друга.

Вторая трактовка

Ее можно назвать «интуитивной» и услышать от людей, не имеющих специальных финансовых знаний. Обычно люди подразумевают под активом то, что несет в себе какую-то ценность и может быть превращено в деньги: автомобиль, недвижимость, антиквариат, ценные бумаги и др. Пассивом же в этом случае является безусловный расход, такой как возврат долгов, плата за аренду жилья, налоги и др.

Третья трактовка

Однако если вдуматься, недвижимость может навсегда остаться в собственности владельца. И если он ей пользуется, то вынужден оплачивать коммунальные услуги, делать периодический ремонт и пр. А значит, нести постоянные расходы. У автомобиля больше шансов быть проданным, но как правило по гораздо более низкой стоимости. Особенно, если речь о новой модели с продажей через несколько лет. И все эти годы у владельца опять расходы: страховка, бензин, возможно парковочное место и пр.

Таким образом, большинство вещей (товаров) следует отнести к пассивам, даже если они не требуют денег на свое содержание. Лишь отдельные вещи (произведения искусства, раритетные монеты и др.) могут со временем расти в цене, однако их меньшинство и они не пользуются массовым спросом. А вот все массовое неуклонно обесценивается.

Первым на этот момент обратил внимание Роберт Кийосаки. Его книги я рассматривал тут

Согласно его определению,

активы — это то, что кладет деньги в ваш карман. Пассивы — это то, что вынимает деньги из вашего кармана

С точки зрения бухгалтерского учета такая трактовка ошибочна, но в плане создания своего денежного потока вполне логична. Грамотный инвестор понимает, что активы должны превосходить пассивы. Не так просто принять собственную квартиру источником затрат, а не потенциальным доходом от продажи; однако такой подход формирует более реальный взгляд на свои финансы.

Что значит П2 в ставках

Игра в гостях считается более сложной, но так бывает далеко не всегда. Явные фавориты в ходе турнира, но чаще по жребию приезжают к аутсайдерам и тогда разумнее сделать ставку на лидера, поскольку шансы, что она сыграет, на порядок выше. Это значит, что игрок должен сделать ставку П2, – на победу гостей.

Ставка сыграет только в случае победы команды или спортсмена, играющих в качестве гостей. С каким счетом закончится матч значения не имеет. Ставка проиграет, если победу одержат хозяева либо команды сыграют вничью.

Новички, решившие сделать ставку на победу гостей, ориентируются на коэффициенты – они идут с более высоким значением.

Рассмотрим теннисный матч между Лоренсо Сонего и Карлосом Табернер. Если победит Табернер, ставка сыграет и беттер, поставивший, например, 1000 руб., получит 3400. Если победу одержит Сонеро, игрок потеряет 1000 руб. В теннисе варианта ничья не бывает.

Когда разница между коэффициентами ставок небольшая, как в случае матча между Лю К. и Глатч А., для выявления фаворита следует посмотреть статистику: результаты предыдущих матчей обоих участников турнира. Также на котировки ставок влияет активность беттеров, поэтому пари лучше заключать ближе к концу соревнования.

Формулы для калькуляции основных коэффициентов ликвидности

Всесторонний экономический анализ ликвидности проводится, условно говоря, в два этапа. Первый предполагает сопоставление сгруппированных активов и пассивов. Второй – калькуляцию, изучение коэффициентов. Только таким путем можно получить полную объективную картину финансовой ситуации, сложившейся на предприятии.

Ключевыми показателями, используемыми при анализе, являются коэффициенты (множители) абсолютной, текущей, срочной ликвидности. Формулы для их калькуляции базируются на приведенной выше классификации активов и пассивов по группам.

Коэффициент текущ. ликвидности (КТЛ) позволяет узнать, способно ли предприятие загашать текущие (кратковременные) долги при помощи только лишь оборотных средств. Формула для его калькуляции будет следующей:

Оптимальным признается значение КТЛ, равное 1,5–2. Если по итогам калькуляции окажется, что КТЛ меньше 1, то это будет свидетельствовать об экономической дестабилизации, больших финансовых рисках. Это значит, что предприятие не может гарантировать своевременную оплату по текущим счетам.

Коэффициент абсолютной ликвидности (КАЛ) отображает долю, часть кратковременной задолженности, которую предприятие в состоянии будет загасить в скором времени. Формула для подсчета значения КАЛ:

Общенормативным значением считается КАЛ = 0,2. Такой показатель будет обозначать, что предприятие в силах оплачивать ежедневно по 20% обязательств. Если по итогам калькуляции значение коэффициента будет меньше 0,2, то это будет свидетельствовать о критической ситуации на предприятии, в результате которой у него возникают трудности с покрытием долговых обязательств.

Коэффициент быстрой (либо срочной) ликвидности (КБЛ) показывает способность предприятия загашать текущие обязательства с использованием высоко и быстро ликвидных активов в критических, сложных экономических ситуациях. Формула для калькуляции КБЛ:

Минимально возможным значением для КБЛ считается 0,7, а оптимальным – от 0,8 до 1,2. Снижение значения КБЛ может говорить о понижении платежеспособности предприятии, а увеличение, соответственно, о его повышении. Данный показатель называют также коэффициентом критической ликвидности.

Следует обратить внимание на то, что на практике при анализе ликвидности может использоваться также коэффициент обеспеченности своими оборотн. активами (КОСОА) и маневренности капитала (КМК)

Вместе с ними зачастую определяют общую ликвидность бух. баланса (ОЛБ), расчет которой позволяет выяснить оплаченную долю по всем обязательствам. Для калькуляции ОЛБ применяется такая формула:

Положительным результатом калькуляции считается значение ОЛБ, превышающее единицу.

Коротко о сущности ликвидности

- ценные бумаги (акции, облигации, производные финансовые инструменты);

- банковские вклады;

- объекты недвижимости;

- продукция и пр.

Все активы различаются по степени ликвидности. К примеру, абсолютной ликвидностью обладают денежные средства в наличной форме. Ведь им не нужно совершать никаких действий, чтобы трансформироваться в «наличку». Деньги – это универсальное платежное средство.

Менее ликвидными средствами будут безналичные деньги на банковском счете. Ведь, чтобы получить их на руки и воспользоваться ими, потребуется прийти в банк и снять их со счета. Наконец, еще менее ликвидным активом является недвижимость. Чтобы получить за нее деньги, потребуется ее продать. А чтобы сделать это без финансовых потерь, потребуется подождать определенное время. Да и осуществление самой сделки тоже потребует времени.

Зачем простому гражданину, не связанному с экономикой, быть в курсе понятия ликвидность? Да хотя бы потому, что это позволит ему грамотно диверсифицировать (рассредоточить) свои сбережения по степени их ликвидности. Например, всегда необходимо иметь какой-то запас «налички» в качестве подушки безопасности. А часть средств лучше держать в менее ликвидной форме для получения дохода. Владея понятием «ликвидность», гражданин сможет грамотно рассредоточить свои сбережения.

Главное правило финансов – чем выше ликвидность, тем меньше риски, тем ниже прибыль. Например, если вы держите средства на банковском депозите, то ваш актив будет являться высоколиквидным. При этом риски будут сведены к минимуму. Ведь вы в любой момент можете снять деньги со вклада (даже при потере процентов), и банк обязан вам их вернуть. Риск потери сбережений сведен к минимуму: все вклады застрахованы государством на сумму 1,4 млн. руб. Но и доходность здесь будет низкая. Сейчас сложно найти вклад с доходностью выше 7-8% годовых. Такая доходность едва покроет уровень инфляции.

Если же вы разместили ваши средства в акции, то получить за них деньги будет не так просто. Для этого придется предпринять определенные действия, чтобы их продать. Кроме того, если вы хотите сделать это с минимальными потерями, то следует дождаться определённого момента, когда их стоимость будет высокой. Поэтому данный актив нельзя называть слишком уж высоколиквидным по сравнению со вкладом. Кроме того, инвестиции в акции являются достаточно рискованными. Никто не гарантирует вам, что компания-акционер не обанкротится, и что вы вернёте ваши деньги. Поэтому здесь можно говорить о высоком уровне риска.

Тем не менее, акции все же считаются высоколиквидным активом.

Понятие ликвидности применяется и к предприятиям, и даже к государствам. К примеру, банк считается ликвидным, если он может отвечать по своим обязательствам в полной мере. Ликвидное государство может погасить свои долги перед банками, другими государствами и прочими кредиторами в кратчайшие сроки. Но все же термин «ликвидность» в этой ситуации используется реже.

Ранжирование и использование пассивов для определения ликвидности предприятия

При разделении пассивов для целей определения ликвидности исходят из финансовых источников. Как известно, по этому признаку пассивы делят на 4 группы, одной из которых является долговременные пассивы (либо П3). Наглядно систематизация пассивов по срочности погашения выглядит следующим образом:

- П1 (самые срочные обязательства).

- П2 (кратковременные пассивы).

- П3 (долговременные пассивы).

- П4 (постоянные пассивы).

Названые группы пассивов сравнивают с активами, определяя, таким образом, ликвидно ли конкретное предприятие. К сведению, активы ранжируют тоже по 4 группам: А1 (самые ликвидные), А2 (быстро ликвидные), А3 (медленно ликвидные), А4 (сложно ликвидные). Применительно к бух. балансу данное ранжирование активов и пассивов будет следующим.

| Показатель | Построчное распределение | Принадлежность показателей |

| А1 | Стр. 1250 + 1240 | |

| А2 | Стр. 1230 | |

| А3 | Стр. 1210 + 1220 + 1260 + 12605 | Активы |

| А4 | Стр. 1100 | |

| П1 | Стр. 1520 | |

| П2 | Стр. 1510 + 1540 + 1550 | |

| П3 | Стр. 1400 | Пассивы |

| П4 | Стр. 1300 + 1530 + 12605 |

Долговременные пассивы (П3) сравнивают с медленно ликвидными активами (А3). Если в результате окажется, что А3>=П3, то предприятие считается ликвидным и в состоянии оплачивать долговременные обязательства. Это значит, что значение медленно ликвидных активов должно быть больше, чем значение долговременных пассивов либо равно ему.

Все показатели, необходимые для сопоставлений, берут из бух. баланса. Собственно значение П3 – это итоговая сумма Раздела IV (стр. 1400). Сопоставление двух значений (П3 и А3) используется по большей части при анализе бух. баланса, для выяснения его ликвидности.

Группировка активов и пассивов баланса для проведения анализа ликвидности

- А1 — наиболее ликвидные активы, денежные средства предприятия и краткосрочные финансовые вложения (ценные бумаги);

- A2 — быстро реализуемые активы, дебиторская задолженность и прочие активы;

- A3 — медленно реализуемые активы, запасы и затраты;

- А4 — труднореализуемые активы, основные и прочие внеоборотные средства.

- П1 — наиболее срочные обязательства (кредиторская задолженность, а также ссуды, не погашенные в срок);

- П2 — краткосрочные пассивы (краткосрочные кредиты и заемные средства);

- П3 — долгосрочные пассивы (долгосрочные кредиты и заемные средства);

- П4 — постоянные пассивы (источники собственных средств за вычетом величины по статье «Расходы будущих периодов» и суммы иммобилизации оборотных средств по статьям раздела III актива плюс строки 630—660 пассива баланса).

Новые формы баланса (баланс после 2011г.)

| Активы | Расчет |

| наиболее ликвидные активы (А1) | код 1240+1250 |

| быстро реализуемые активы (А2) | код 1230 |

| медленно реализуемые активы (А3) | код 1210+1220 + 1260 |

| внеоборотные активы А4 | код 1100 |

| Активы | Расчет |

|---|---|

| А1 – денежные средства организации и краткосрочные финансовые вложение | код 1250+1240 |

| А2 – дебиторская задолженность и прочие активы | код 1230+1260 |

| А3 – «Запасы и затраты» (за исключением «Расходов будущих периодов») и «Долгосрочные финансовые вложения» | код 1210 + 1220 + 1170 |

| А4 – статьи раздела I актива баланса «Внеоборотные активы» (за исключением «Долгосрочные финансовые вложения») | код 1100 –1170 |

| Активы | Расчет |

| Наиболее ликвидные активы А1 | код 1250 + 1240 |

| Быстро реализуемые активы А2 | код 1230 |

| Медленно реализуемые активы А3 | код 1210+1220+1260-12605 |

| Трудно реализуемые активы А4 | код 1100 |

| Активы | Расчет |

| Наиболее ликвидные активы А1 | код 1250+1240 |

| Быстро реализуемые активы А2 | код 1230+1260 |

| Медленно реализуемые активы А3 | код 1210+1220 |

| Трудно реализуемые активы А4 | код 1100 |

| Пассивы | Расчет |

| П1- наиболее срочные обязательства | код 1520 + 1550 |

| П2- краткосрочные пассивы | код 1510 |

| ПЗ — долгосрочные пассивы | код 1400 |

| П4 — постоянные пассивы | код 1300+ 1530 |

| Пассивы | Расчет |

| наиболее срочные обязательства (П1) | код 1520 |

| краткосрочные пассивы (П2) | код 1510 + 1550 |

| долгосрочные пассивы (П3) | код 1400 + 1530 + 1540 |

| постоянные пассивы (П4) | код 1300 |

| Пассивы | Расчет |

| Наиболее срочные обязательства П1 | код 1520 |

| Краткосрочные пассивы П2 | код 1510 + 1540 + 1550 |

| Долгосрочные пассивы П3 | код 1400 |

| Постоянные пассивы П4 | код 1300 + 1530 – 12605 |

| Пассивы | Расчет |

| Наиболее срочные обязательства П1 | код 1520+1550 |

| Краткосрочные пассивы П2 | код 1510 |

| Долгосрочные пассивы П3 | код 1400+1540 |

| Постоянные пассивы П4 | код 1300+1530 |

Баланс до 2011г.

| Активы | Расчет | Пассивы | Расчет |

| А1 Наиболее ликвидные активы | код 250 + 260 | П1 Наиболее срочные обязательства | код 620 |

| А2 Быстрореализуемые активы | код 240 | П2 Краткосрочные обязательства | код 610 + 630 + 660 |

| А3 Медленнореализуемые активы | код 210 + 220 + 230 + 270 | П3 Долгосрочные пассивы | код 590+640+650 |

| А4 Труднореализуемые активы | код 190 | П4 Постоянные пассивы | код 490 |

| Активы | Расчет | Пассивы | Расчет |

| А1. Наиболее ликвидные активы | код 250 + 260 | П1. Наиболее срочные обязательства | код 620 |

| А2. Быстро реализуемые активы | код 240 | П2. Краткосрочные пассивы | код 610 + 630 + 660 |

| A3. Медленно реализуемые активы | код 210+220 + 230 + 270 | ПЗ. Долгосрочные пассивы | код 590 +640 + 650 |

| А4. Трудно реализуемые активы | код 190 | П4. Постоянные или устойчивые пассивы | код 490 |

| Активы | Расчет | Пассивы | Расчет |

| Наиболее ликвидные активы А1 | код 260 + 250 | Наиболее срочные обязательства П1 | код 620 + 630 |

| Быстро реализуемые активы А2 | код 240 + 270 | Краткосрочные пассивы П2 | код 610 + 650 + 660 |

| Медленно реализуемые активы А3 | код 210 + 220 — 216 | Долгосрочные пассивы П3 | код 590 |

| Трудно реализуемые активы А4 | код 190 + 230 | Постоянные пассивы П4 | код 490 + 640 — 216 |

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

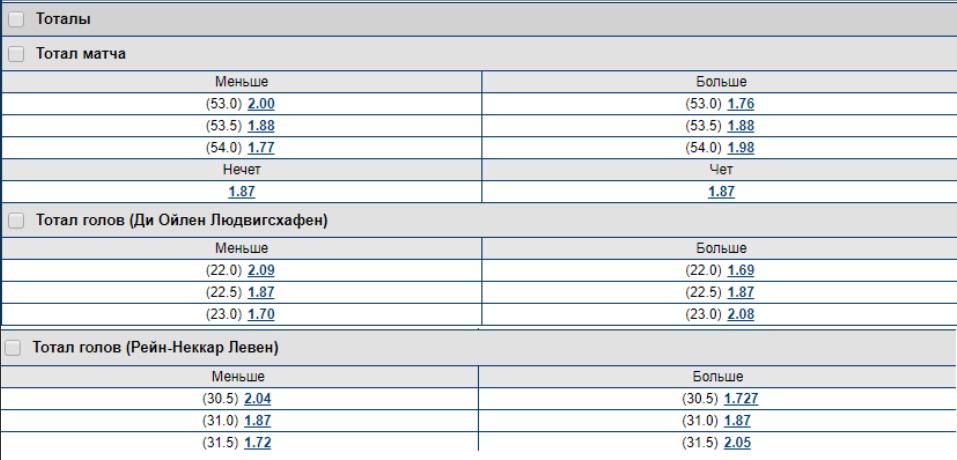

Тотал меньше и тотал больше: что это означает

В тотал букмекеры предлагают беттерам угадать количество одного из параметров игры. Причем, вариаций у этого вида ставки, в отличие от большинства других, по-настоящему много. В одном только футболе можно ставить на тоталы, уточняющие как число забитых или пропущенных голов, так и выдачу карточек команде или нарушений отдельного игрока.

Базовая терминология включает 2 вида ставки:

Тотал больше (ТБ, over, O) — количество событий по выбранному исходу превысит предлагаемое в скобках число. Например, стандартная ставка ТБ (2) на количество голов обозначает, что во время матча мяч попадет в ворота как минимум два раза

При этом не важно, какая из команд забивает, и кто в итоге выиграет.

Тотал меньше (ТМ, under, U) — параметр в прогнозе не превысит конкретной отметки. Ставка является обратным вариантом ТБ для случаев, когда результат оказывается хуже указанного

В футболе тотал меньше 2 значит, что за всю игру будет забито меньше двух голов.

В тотал букмекеры предлагают беттерам угадать количество одного из параметров игры

В тотал букмекеры предлагают беттерам угадать количество одного из параметров игры

Показатель в пари может быть целочисленным или дробным. ТМ(1) и ТМ(0.75) предполагают ничью со счетом 0:0. Но если ставка не пройдет в первом случае, БК сделает возврат суммы. А во втором беттеру засчитывается проигрыш. Другая особенность тотала заключается в том, что этот показатель учитывает только основное время игры.

Прочие внеоборотные активы – это в балансе что такое?

«Прочие внеоборотные активы» – в балансе это, как уже было сказано, внеоборотные активы, которые не нашли своего отражения по другим строкам раздела 1 «Внеоборотные активы».

К прочим внеоборотным активам организации могут относиться, например:

- вложения во внеоборотные активы организации, учитываемые на соответствующих субсчетах счета 08 «Вложения во внеоборотные активы», в частности, затраты организации на объекты, которые впоследствии будут приняты к учету в качестве объектов НМА или ОС, а также затраты, связанные с выполнением незавершенных НИОКР, если организация не отражает данные показатели;

- оборудование к установке (оборудование, требующее монтажа), а также относящиеся к нему транспортно-заготовительные расходы, отражаемые по счетам 15 и 16;

- разовый паушальный платеж, при условии, что период списания этих расходов превышает 12 месяцев после отчетной даты или продолжительность операционного цикла, если он превышает 12 месяцев;

- суммы перечисленных авансов и предварительной оплаты работ, услуг, связанных со строительством объектов основных средств.

О правилах учета вложений во внеоборотные активы читайте в статье «Правила ведения учета вложений во внеоборотные активы».

Взаимосвязь активов и пассивов

Сумма активов всегда должна равняться сумме пассивов. Если увеличивается сумма какого-то актива, соответственно, увеличивается значение пассива и, наоборот

Важно, если при расчете равенство этих понятий не сходится, необходимо сделать перерасчет, иначе это означает, что допущена ошибка

Подведем итоги. В статье мы определили, что такое пассив, чем он отличается от актива. Пассивами являются источники финансов предприятия. Рассмотренная классификация показала, что они бывают собственные и заемные, а также делятся на различные виды в бухгалтерском учете и отражаются в балансе.

Построчное заполнение Раздела IV бух. баланса: основные нюансы

В данный раздел следует заносить информацию обо всех обязательствах, имеющихся у предприятия, которые необходимо загасить за срок больше года. Данные из Раздела IV вместе с иными экономическими показателями других разделов используются при финансовом анализе. Согласно структуре раздела, нужно будет заполнить 5 строк. При этом следует учесть, что:

- Стр. 1410: указывают все кредиты, займы (в денежной либо натуральной форме) предприятия, срок которых превышает год, При заполнении используют данные по сч. 67 (расчет по долговременным кредитам, займам).

- Стр. 1420 заполняют те организации, которые работают с применением ПБУ 18/02, утв. приказом Минфина РФ № 114н от 19.11.2002 (ред. с изм. 2015). Данное Положение определяет общие правила формирования и раскрытия сведений о расчетах на прибыль для плательщиков этого налога. При заполнении названой строки следует учитывать данные по сч. 77 (по части отложенных налог. обязательств) и сч. 09 (по части отложенных налог. активов). Необходимо, чтобы кредит. сальдо сч. 77 было больше чем дебит. сальдо сч. 09. Только тогда строка подлежит заполнению.

- Стр. 1430: указывают резервы, сформированные по ПБУ 8/10, утв. Приказом Минфина РФ № 167н от 13.12.2010 (ред. с изм. от 04.2015). Данное Положение регламентирует порядок отображения оценочных, условных обязательств, в том числе и условных активов в бухучете юрлиц. Используется сч. 96 (о резервах грядущих трат по части обязательств со сроком больше года). По строке прописывают кредит. сальдо, оставшееся на 31 дек.

- Стр. 1450: здесь указывают прочие долговременные обязательства, которые не нашли своего отражения в предыдущих строках. Понадобятся данные: сч. 60, 62, 68, 69, 76 (расчеты с поставщиками, покупателями, по налогам, соцстрахованию, с дебиторами, кредиторами), а также сч. 86 (целевое финансирование).

- Стр. 1400 – это суммарная величина долговременного заемного капитала предприятия (т. е. итоговая сумма всех предыдущих строк раздела: 1410, 1420, 1430, 1450).

Составлять бух. баланс лучше всего при помощи специализированного программного обеспечения, предназначенного именно для отчетной бухгалтерии. Если он составляется самостоятельно, то по итогам следует сравнить балансовое сальдо по активам и пассивам. Если значения будут одинаковыми, то бух. баланс составлен правильно.

Следует заметить, что некоего общего норматива для долговременных обязательств не установлено. Их можно сравнить с кратковременными в части рационального использования и объемов. Совершенно очевидно, что позитивным мотиватором является увеличение доли долговременных обязательств и уменьшение кратковременных. Соответственно, при наличии выбора для предприятия лучшим будет решение, которое предусматривает увеличение именно долговременных обязательств.

Наиболее ликвидные активы (А1) по бух. балансу: состав, строки, формула для калькуляции

В бух. балансе представленные активы отображаются по мере возрастания ликвидности. В самом балансе нет указания на степень их ликвидности (продаваемости). Поэтому исходить следует из того, что входит в состав самых ликвидных активов (А1) и какие балансовые строки им соответствуют. В этой связи актуальной будет следующая схема по составу самых ликвидных активов предприятия (А1).

Расшифровка «балансовых» строк по блок-схеме. Стр. 1250 – это, дословно, «Денежные средства и денежные эквиваленты», стр. 1240 – «Финансовые вложения» (имеются в виду кратковременные). Что касается стр. 1250, то во втором случае, когда речь идет о краткосрочных финансовых вложениях, данная строка подразумевает только те инвестиции, которые отнесены к денежным эквивалентам.

Таким образом, самые ликвидные активы находятся в Разделе II («Оборотные активы»). Это денежные средства и их эквиваленты, а также финансовые вложения (кроме денеж. эквивалентов). Соответственно, А1 – это сумма денежных средств и кратковременных вложений. Отсюда следует, формула для расчета А1 по балансу будет следующей:

Это стандартная формула, применяемая в общем случае для калькуляции А1. Далее также будут рассматриваться типичные общие ситуации, связанные с А1

Следует обратить внимание на то, что обстоятельства бывают разными, порой, даже исключительными. Поэтому на практике возможны и отступления от общих правил и норм

В этой связи в качестве наглядного примера можно привести следующую ситуацию.

Предположим, организация выкупила на выгодных условиях дебиторскую задолженность. Оплатить ее должник (юрлицо, организация) обязан через 9,5 мес., поэтому ее можно отнести к кратковременным финансовым вложениям. Тем не менее через полгода должник обанкротился. Когда теперь организация получит деньги, не известно. Соответственно, и данные активы (по бух. балансу – стр. 1240) отнести к самым ликвидным уже нельзя, т. к. свою некогда высокую ликвидность на этот момент они утратили.

На основании этого примера можно сделать вывод о том, что к А1 следует причислять те деньги и кратковременные вложения, которые ничем не обременены. Также к ним можно смело относить депозиты до востребования, кратковременные облигации (акции), которые допущены к торгам и числятся в высших уровнях копировальных списков.