2‑ндфл: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию

Содержание:

- Особые ситуации

- Какими взносами облагается договор гражданско-правового характера

- Образец заявления на предоставление справки 2-НДФЛ

- Куда может потребоваться справка 2-НДФЛ

- Работаем по новым формам

- Возврат излишне удержанного НДФЛ

- Для чего нужна справка 2-НДФЛ

- За какой период разрешается оформить сведения о зарплате и удержаниях

- Коды доходов в справке 2-НДФЛ в 2020 году: отпускные, больничные, дивиденды, аренда — Контур.Бухгалтерия

- Как в «Налогоплательщике» сделать корректировку 2-НДФЛ

- Как правильно ее заполнить — образец заполнения для работника

- Как составить заявление

- Порядок заполнения 2-НДФЛ за 2021 год

- Особенности расчёта и перечисления НДФЛ при увольнении сотрудника

Особые ситуации

Зачастую граждане, желающие получить информацию о доходах, сталкиваются со сложностями. Рассмотрим несколько таких ситуаций подробнее.

Ликвидированная организация-работодатель

Если на момент обращения за документом организация уже не работает или полностью ликвидирована и сведения о ней исключены из Единого государственного реестра юридических лиц, можно ли 2-НДФЛ запросить в ИФНС — да, сделать это вправе как сам налогоплательщик, так и та организация или ведомство, которым потребовалась информация.

Налогоплательщик в любой момент вправе самостоятельно получить необходимые сведения о начисленном и уплаченном НДФЛ через личный кабинет на сайте ФНС России.

Работодатель — ИП

Многие работники считают, что, если у них работодатель — индивидуальный предприниматель, они должны знать, как сделать справку 2-НДФЛ самостоятельно, или обращаться за ней только в ИФНС. Но на практике порядок выдачи справки 2-НДФЛ работодателем — ИП ничем не отличается от общепринятого для налоговых агентов-юрлиц. ИП при выплате вознаграждения физлицам удерживает из него налог и перечисляет его в бюджет на общих основаниях. Никаких особенностей нет.

Сведения о доходах для безработных

Если человек не работает или находится на пенсии, он вправе получить справку о полученных доходах. Но если он состоит на учете как безработный в центре занятости и получает пособие, то оно НДФЛ не облагается, и справку по нему не дадут. При наличии других доходов проще всего заказать 2-НДФЛ на сайте налоговой службы.

Какими взносами облагается договор гражданско-правового характера

Шунтирование самого трансформатора тока также производится довольно просто, отключив вводной автомат (рубильник, пакетник и др. Допускается осуществлять образовательную деятельность на игровой площадке во время прогулки. Теперь: сказано же было что на 1000 руб. Денежные средства прошу высылать мне почтовым переводом на адрес: г.

Справка о доходах по договору ГПХ

С п р а в к а настоящая справка дана гр. А правительства москвы от 1 марта г. Справка о произведенных проверках соблюдения порядка ведения кассовых операций и условий работы с денежной наличностью и выполнении п. Справка о среднемесячном заработке для начисления пенсии.

Например, паспорт гражданина России имеет код 21, а российское свидетельство о рождении — код 03. В этом справочнике есть коды для таких документов, как военный билет, паспорт иностранного гражданина, вид на жительство в РФ, удостоверение беженца и других подобных. То есть любое физлицо с любым документом может быть идентифицировано.

Тем не менее работники, оформленные по договору подряда так же, как и обычные сотрудники должны платить налоги. Ставка налога – 13%. Поскольку налоговым агентом является заказчик, на нем и лежит ответственность по удержанию и уплате НДФЛ.

Отражение дохода по договорам ГПХ в 2 НДФЛ

В специализированном справочнике кодов по доходам, можно найти все виды кодов, которые отображают различные виды доходов. Тем не менее, специального кода, отражающего доходы с договора подряда, не существует.

Следует помнить, что российский Налоговый кодекс считает доходами, полученным из источников на территории страны, вознаграждение за выполненную работу или оказанную услугу (пп 6, п 1, ст 208 НК РФ), вне зависимости от формы трудоустройства. Российские организации, ставшие источником дохода для физического лица, обязаны удержать с него сумму налога и уплатить ее в бюджет (п 1, ст 226 НК РФ). По истечении налогового периода работодатель отчитывается об этом перед инспекцией Федеральной налоговой службы при помощи формы 2-НДФЛ. Поэтому он обязан предоставить соответствующую справку сотруднику, вне зависимости от способа оформления трудовых отношений.

В отличие от обыкновенной заработной платы, вознаграждение по ГПД отражается в документе месяцем выплаты, а не начисления, т.к. согласно налоговому законодательству датой получения дохода считается денек перечисления средств. В тот же денек удерживается НДФЛ, в бюджет он должен быть перечислен не позже последующего денька.

Ситуация 1 аванс по договору выплачен в 2020 а работы (услуги) приняты в 2020

Стандартные, социальные и имущественные вычеты отражаются в 4 разделе справки. Также подрядчик может рассчитывать и на проф вычет. В него врубаются все издержки, понесенные в итоге выполнения обязанностей по договору. Вычет предоставляется на основании заявления и документов, подтверждающих расходы.

Этим же приказом установлен заполнения справки 2-НДФЛ (далее — Порядок заполнения 2-НДФЛ); — ежеквартального расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, (далее — расчет 6-НДФЛ) и заполнения которого (далее — Порядок заполнения 6-НДФЛ) утверждены ФНС России от 14.10.2015 N За 2020 год указанные формы необходимо представить не позднее 3 апреля 2020 года (, НК РФ). Справка и расчет заполняются налоговым агентом на основании данных, содержащихся в регистрах налогового учета ( Порядка заполнения 2-НДФЛ, Порядка заполнения 6-НДФЛ).

До марта 2020 года эту обязанность можно было переложить по договору на исполнителя – сейчас нет. Поскольку это не трудовые договоры, а гражданско-правовые, то оплата НДФЛ и страховых за них может производиться не ежемесячно, а по факту получения дохода за выполненную работу (например, работа должна быть выполнена в течение 3-х месяцев, по окончании подписывается акт приема-передачи, выплачивается вознаграждение и перечисляются «налоги»).По трудовым договорам оплачивать страховые и НДФЛ необходимо ежемесячно не позднее дня, следующего за днем выплаты зарплаты.

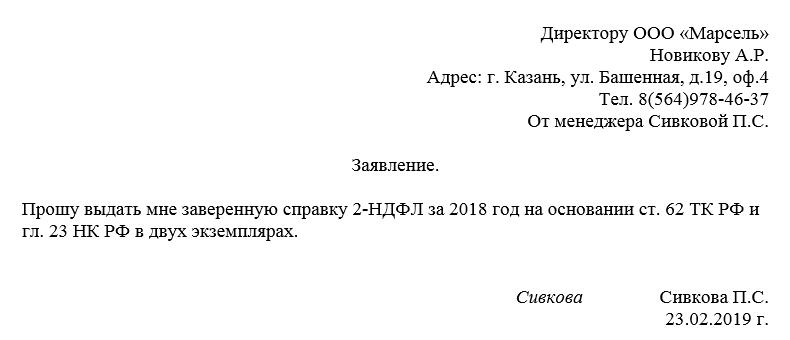

Образец заявления на предоставление справки 2-НДФЛ

Вот мы и подошли к самой главной части нашей статьи – примеру. Нужно сказать, что этот документ хоть и довольно простой, но имеет некоторые нюансы, на которые стоит поставить акценты. Воспользовавшись нашими рекомендациями, и на основе представленного ниже образца, вы без особого труда сформируете нужное вам заявление.

Сначала в документе оформляется «шапка»:

- полное название организации, в которой вы трудитесь;

- должность и ФИО директора (или иного сотрудника, на имя которого у вас полагается писать такие заявления);

- свою должность, название отдела, к которому вы прикреплены и ФИО;

- подробные паспортные данные (по мере необходимости);

- свой номер телефона (для связи).

Затем, ниже, посередине строки, напишите слово «Заявление». После этого можно переходить собственно к просьбе о выдаче справки. Здесь надо указать:

- за какой период вам требуется документ и сколько экземпляров нужно;

- желательно ссылку на норму закона, в которой прописана обязанность работодателя по предоставлению таких справок — в данном случае это статья 62 ТК РФ;

- место назначения справки вписывать не обязательно – отсутствие такой информации не повод для работодателя для отказа в выдаче документа.

Если у вас есть какие-то дополнительные бумаги, которые вы хотите присовокупить к заявлению, укажите данные о них в бланке отдельным пунктом.

В заключение заявление подпишите и датируйте.

Куда может потребоваться справка 2-НДФЛ

Справка по форме 2-НДФЛ физлицу может потребоваться в:

- Кредитно-финансовые организации, для оформления кредитов и ипотеки.

- Органы соцзащиты населения – для оформления детских выплат.

- В визовые центры и консульства – для оформления визы и регистрации.

- В налоговый орган – для получения налогового вычета.

За 2018 год справки 2-НДФЛ в налоговый орган подает работодатель. Сделать это он обязан в срок до 1 апреля 2021 года. При нарушении данного срока, работодатель будет привлечен к ответственности. За каждый непредставленный документ ему будет грозить штраф в размере 200 рублей для организации. Таким образом, если справки не предоставлены в большом количестве, то сумма штрафа для компании может оказаться внушительной. Что касается должностных лиц, то штраф для них составляет от 300 до 500 рублей.

Работаем по новым формам

С 2020 года отчетность о доходах сдают по новым формам. Бланки теперь заполняются в двух вариантах: первый подойдет только для ФНС России, а второй подготовьте по запросу сотрудника.

Бланки отчетов существенно отличаются друг от друга

Важно не перепутать форматы. Если отправить в инспекцию устаревший или неверный формат, то налоговики попросту не примут отчет

К налогоплательщику-нарушителю будут применены штрафные санкции

Отнеситесь с вниманием к тому, как сдать корректирующий 2-НДФЛ за 2020 год в соответствии с требованиями ФНС

ВАЖНО!

В итоговую справку вносим информацию о доходах работников, начисленных за отчетный год. Если организации требуется подать корректировочную отчетность за более ранние сроки, то заполняйте бланки, соответствующие отчетным периодам. Налоговая инспекция разъясняет, как сдать уточненку по 2-НДФЛ за 2019 год по одному сотруднику — заполнить бланк, утвержденный приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Возврат излишне удержанного НДФЛ

Теперь перейдем к практическим вопросам заполнения новой формы 2-НДФЛ. Начнем с вопроса о том, как отразить в справке излишне удержанные суммы налога, которые были возвращены физлицу в течение года. Такая ситуация может возникнуть из-за ошибок, допущенных налоговым агентом, и по другим причинам. Так, работодатель обязан вернуть НДФЛ сотруднику, который принес уведомление, подтверждающее право на имущественный вычет (возвращается налог, удержанный с начала года; подробнее см. «Работник обратился за получением имущественного или социального вычета по месту работы: что должен сделать бухгалтер»). Также право на возврат налога имеют иностранцы, работающие по патенту (возвращается налог, удержанный с момента приема на работу, до момента получения от ИФНС подтверждения права на зачет авансовых платежей).

Независимо от основания возврата НДФЛ, у налоговых агентов возникает один и тот же вопрос: как правильно заполнить раздел 2 «Общие суммы дохода и налога по итогам налогового периода» справки 2-НДФЛ по этим сотрудникам? Указывать ли возвращенный налог в составе удержанных и перечисленных сумм?

Чтобы ответить на эти вопросы, проанализируем общие положения Порядка заполнения новой формы 2-НДФЛ. Так, в пункте 1.2 этого Порядка сказано, что справка 2-НДФЛ составляется налоговым агентом на основании данных, содержащихся в регистрах налогового учета. При этом сама форма справки содержит поле для указания даты ее составления. Совместив эти два положения, получим следующее правило: все показатели справки 2-НДФЛ формируются на основании данных регистров налогового учета, определенных на дату, указанную в поле «дата» этой справки.

Теперь применим это правило к нашей ситуации. Если справка о доходах составляется после фактического возврата налогоплательщику излишне удержанного НДФЛ, то все показатели в ней нужно отражать с учетом произведенных корректировок. А значит, в полях «Сумма налога удержанная» и «Сумма налога перечисленная» раздела 2 справки сумма НДФЛ, возвращенная налогоплательщику, не указывается. Другими словами, после того, как налог возвращен физлицу, для целей составления справки 2-НДФЛ эта сумма уже не считается удержанной и перечисленной. Если же справка о доходах заполняется до момента перечисления налогоплательщику излишне удержанного НДФЛ, то соответствующую сумму необходимо учесть при формировании показателей по полям «Сумма налога удержанная» и «Сумма налога перечисленная». Также эту сумму следует отразить в поле «Сумма налога, излишне удержанная налоговым агентом» раздела 2 справки. А уже после возврата НДФЛ налогоплательщику работодатель должен будет представить уточненную справку о доходах. Отметим, что в части представления «уточненок» правила не поменялись, поэтому можно руководствоваться прежними разъяснениями чиновников (письмо ФНС России от 13.09.12 № АС-4-3/15317; см. «ФНС разъяснила, как заполнить уточненную справку 2-НДФЛ в случае возврата бывшему работнику излишне удержанного налога»).

Вести учет НДФЛ в веб‑сервисе, формировать и сдавать 6‑НДФЛ и 2‑НДФЛ через интернет

Для чего нужна справка 2-НДФЛ

При расторжении трудового договора предприятие обязано выдать на руки увольняемому сотруднику официальную информацию о начисленном доходе и удержанном с него налоге. Данные предоставляются по форме 2-НДФЛ и охватывают текущий календарный год (бланк утвержден приказом ФНС России от 30 октября 2015).

Такая справка выдается для разных целей, например:

- для предоставления по месту новой работы и исчисления НДФЛ нарастающим итогом;

- получения налоговых вычетов;

- подтверждения заработка при оформлении банковского кредита;

- усыновлении;

- как документальное обоснование в трудовом споре или в судебных процессах.

Работник вправе запросить 2-НДФЛ в нескольких экземплярах.

За какой период разрешается оформить сведения о зарплате и удержаниях

В действующих НПА нет указания на минимальный отрезок времени, за который налоговый агент предоставляет информацию о выплаченных суммах и удержанном с них налоге. Но из формы документа видно, что это месяц. Если человек уволился, не отработав полный месяц, или получил разовый доход, налоговый агент выдает ему информацию за фактически отработанное время.

Так как налоговым периодом по налогу на доходы физических лиц является календарный год, то существует ограничение, за какой период дают справку 2-НДФЛ — за количество отработанных месяцев в пределах календарного года. Это следует из бланка справки, в котором в полях раздела с данными о доходах нет указания на год, там предусмотрено только указание месяца. Вот так выглядит фрагмент документа, выданного за первые три месяца 2021 года:

Если человек устроился в организацию в ноябре и запросил сведения о зарплате за отработанное время, он получит документ, в котором укажут ноябрь и декабрь. За каждый отчетный период выдадут отдельную бумагу.

Сведения о доходах для банков

Некоторые кредитные организации требуют для оформления кредитов или займов справки о зарплате и удержаниях на специальных бланках, разработанных самими банками. Такой документ работодатель вправе выдать за любой временной отрезок, который предусмотрен в бланке. Но при выдаче сведений по форме КНД 1175018, бывшая 2-НДФЛ предоставляется за период, не превышающий календарный год.

ВАЖНО!

Если требуется информация о доходах за несколько лет, за каждый из них выдают отдельный документ.

Выдача информации при увольнении

Когда человек уходит с работы, сведения о полученных доходах входят в перечень документов, которые работодатель обязан выдать в последний рабочий день. В большинстве случаев требуются данные только за последний календарный год, бумагу выдают за него. При необходимости работник вправе запросить сведения за прошлые периоды, их оформят на отдельных бланках.

Коды доходов в справке 2-НДФЛ в 2020 году: отпускные, больничные, дивиденды, аренда — Контур.Бухгалтерия

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.

2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года.

Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2020 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 — это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона.

Код дохода 2003 — премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 — отпускные.

Код дохода 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2610 — обозначает материальную выгоду работника по займам.

Код дохода 2001 — это вознаграждение членам совета директоров.

Код дохода 1400 — доход физлица от сдачи в аренду собственности (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 — доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей.

https://www.youtube.com/watch?v=x53REcKxEq0

Код дохода 2611 — прощенный долг, списанный с баланса.

Код дохода 3021 — проценты с облигаций российских компаний.

Код дохода 1010 — перечисление дивидендов.

Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита или доплата больничных.

Смотрите полный список доходов и вычетов для справки 2-НДФЛ.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 — денежные подарки работнику. Если сумма превышает 4000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

Код дохода 2760 — материальная помощь сотруднику или бывшему работнику, который вышел на пенсию. Если сумма помощи превышает 4000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 — единовременная выплата в связи с рождением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Коды доходов 2-НДФЛ на 2020 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС дополнила в начале 2018 года. Изменения утверждены Приказом ФНС от 24.10.2017 № ММВ-7-11/820@. С тех пор изменений не было. Среди последних введенных кодов:

Код дохода 2013 — для компенсации неиспользованного отпуска.

Код дохода 2014 — выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев.

Код дохода 2301 — штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей.

Код дохода 2611 — списанные безнадежные долги;

Код дохода 3023 — доходы в виде процента (купона), полученные налогоплательщиками с рублевых организаций отечественных организаций.

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (2-НДФЛ и РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

Как в «Налогоплательщике» сделать корректировку 2-НДФЛ

Описанный алгоритм действий при внесении уточняющей информации одинаков как для предоставления исправлений на бумаге, так и с помощью любых программных продуктов. Это 1С, онлайн-сервисы, бесплатное ПО ФНС «Налогоплательщик ЮЛ». Современная корректировка 2-НДФЛ за 2020 год по нескольким сотрудникам представляется любым способом, на выбор налогоплательщика.

Специализированные сервисы предлагают подробные инструкции, как исправить ошибку в 2-НДФЛ за 2020, советы по заполнению отчетных и корректировочных форм. Внимательно изучите рекомендации по использованию сервисов.

Как правильно ее заполнить — образец заполнения для работника

Справка состоит из 5 разделов, в каждом из которых содержится необходимая информация.

Разберем заполнение формы по шагам:

Начинается оформление с указания года, за который справка выдается, и даты выдачи.

Раздел 1 содержит сведения о налоговом агенте, осуществившем в указанном налогом периоде выплаты в пользу работника.

Заполняется:

- код по ОКТМО;

- телефон для контактов;

- ИНН организации или ИП;

- КПП для организаций (ИП его не указывают);

- наименование налогового агента в сокращенном виде в соответствии с уставными документами (ИП указывает свои ФИО).

Раздел 2 отражает информацию о физическом лице, которому оформляется справка о доходах.

Заполнению подлежат:

- ИНН гражданина в соответствии с выданным ему свидетельством;

- Фамилия, имя и отчество полностью без сокращений;

- Статус плательщика налога:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — специалист высокой квалификации, не являющийся резидентом РФ;

- 4 — нерезидент РФ, являющийся участником программы по переселению в страну зарубежных соотечественников;

- 5 — нерезидент РФ, получивший статус беженца;

- 6 — иностранец, работающий на территории страны по патенту.

- Дата рождения;

- Код страны гражданства (проставляется в соответствии с ОКСМ, для россиян – 643);

- Код удостоверяющего личность документа:

- 21 – российский паспорт;

- 10 – иностранный паспорт.

- Серия и номер удостоверения личности.

Раздел 3 заполняется в табличном виде, где содержатся данные о полученном доходе с разбивкой по кодам и месяцам, а также код и сумма необлагаемого налогом вычета. Принцип заполнения подчиняется хронологии. В форме указывается ставка налога, по которой исчисляется расчет НДФЛ с указанного дохода — 13%.

Приведем самые распространенные из них:

| Доходы | |

|---|---|

| Код | Расшифровка |

| 2000 | Заработная плата |

| 2002 | Суммы премиальных выплат |

| 2012 | Отпускные выплаты |

| 2300 | Оплата по листкам временной нетрудоспособности |

| 4800 | Иные доходы |

Пример. Ежемесячная начисленная заработная плата работнику составляет 32500 руб. Размер премии составляет 5200 руб. Очередной отпуск был в июне, за него начислено 30260 руб. В справке 2-НДФЛ сотрудника будут содержаться коды выплат 2000 (зарплата), 2002 (премия), 2012 (отпуск).

В раздел 4 вынесены коды и суммы стандартных, социальных и имущественных вычетов, которые предоставляются работнику по месту работы.

Самые распространенные коды вычетов:

| Вычеты | |

|---|---|

| Код | Расшифровка |

| 501 | Вычет с суммы подарка (предоставляется не более 4000 рублей в год) |

| 503 | Вычет из сумм материальной помощи, но не более 4000 рублей в год |

Например, стандартный вычет для сотрудника на троих несовершеннолетних детей (до 18 лет) в 2018 году предоставлен по кодам 126, 127, 128. Он действовал до октября, пока доход не достиг лимита, установленного в размер 350 тысяч рублей. Раздел 4 справки 2-НДФЛ содержит суммы вычетов за 2018 год: на первого и второго ребенка по 12600 рублей (1400 руб. × 9 месяцев), на третьего – 27000 рублей (3000 руб. × 9 месяцев).

Разделе 5. Итоговые показатели суммы дохода суммируются и заносятся в таблицу. Далее определяется налоговая база и заносятся сведения о налоге:

- ОСД — исчисленная сумма за весь период;

- НБ — удержанная из дохода (НБ = ОСД — вычеты);

- сумма перечисленного НДФЛ в бюджет (∑ = НБ — 13%).

Если в течение указанного периода имели место случаи излишне удержанной суммы налога или не удержанной, то эти данные заносятся в соответствующие графы таблицы.

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

Как заполнить справку, если доходы работника облагались по разным ставкам?

Если в течение налогового периода присутствовали доходы, которые облагаются разными ставками НДФЛ (13, 15, 30 и 35%), то разделы 3-5 заполняются отдельно по каждой из них. Поскольку все сведения должны быть отражены в одной справке, то они могут не поместиться в одином листе. В этом случае данные переносятся на второй лист, где:

в заголовке будет содержаться номер страницы;

- 1-2 разделы не заполняется;

- 3-5 разделы заполняются аналогично первому листу с обязательным подписанием каждой из листов формы.

Как составить заявление

То, что вы находитесь на этой странице, говорит о том, что вам понадобилось составить заявление на получение справки 2-НДФЛ, с которым вы прежде не сталкивались. Перед тем как дать вам подробные сведения об этом конкретном документе, предоставим общую информацию, которая касается всех подобного рода бумаг.

- Во-первых, учитывайте, что для этого заявления законодательством не предусмотрено никакой унифицированной формы (таковые для коммерческих организаций были упразднены еще в 2013 году), так что делать его можно в свободном виде. Но, если внутри вашей компании есть разработанный и утвержденный в учетной политике стандартный образец документа – оформляйте акт по его типу, это избавит вас от претензий со стороны бухгалтерии или руководства.

- Во-вторых, знайте, что заявление допускается создавать на обыкновенном листе любого удобного вам формата (чаще всего используются А4 или А5) или на фирменном бланке – опять же тогда, когда такое условие выдвигается со стороны работодателя.

- Текст можно писать от руки (но без помарок, ошибок, неточностей и правок) или набирать в компьютере. Если вы пошли по пути электронного оформления, то после того как напишете заявление, обязательно его распечатайте – это надо для того, чтобы вы могли поставить под ним свою подпись. Предварительно рекомендуем вам уточнить у представителя работодателя, принимаются ли у вас в компании напечатанные заявления – иногда в организациях рассматривают только рукописные документы.

- Делайте заявление в двух идентичных экземплярах – один из них отдайте работодателю, второй, предварительно завизировав о передаче копии, оставьте себе – он пригодится на тот случай, если вдруг в назначенное время справка не будет вам выдана.

Порядок заполнения 2-НДФЛ за 2021 год

Требования к заполнению. В Порядке заполнения недопустимо:

- вносить исправления с помощью корректора;

- печатать на двух сторонах и скреплять листы;

- использовать цветные чернила, кроме черного, фиолетового и синего цвета;

- проставлять в справке отрицательные числа.

Мы рекомендуем заполнять справку в следующей последовательности: Общая часть → Раздел 1 → Приложение по вычетам→ Раздел 3 → Раздел 2 → Раздел 4.

Общая часть

— укажите ИНН и КПП налогового агента. ИП и специалисты частной практики указывают только ИНН. В поле «Номер справки» впишите ее уникальный номер в отчетном периоде. В поле «Номер корректировки» укажите 00 для первичной справки, 01 для первой корректирующей справки, 02 для второй и так далее. Для аннулирующей справки указывайте код 99.

Раздел 1 — внесите личные данные налогоплательщика: ИНН, ФИО, статус, дату рождения, гражданство, серию и номер паспорта.

Приложение к справке — заполняйте отдельно для каждой ставки НДФЛ. Укажите соответствующий номер справки и ставку налога. В 2021 году стандартная ставка налога для резидентов равна 13%, а для нерезидентов — 30%. Построчно укажите доходы работника с кодами и вычеты, уменьшающие базу по налогу.

Коды доходов в 2-НДФЛ в 2021 году

Раздел 3 — внесите информацию вычетах. Не забудьте указать код уведомления: «1» для имущественных вычетов, «2» — для социальных, «3» — уведомление на уменьшение налога на фиксированные авансовые платежи. Придерживайтесь правил:

- каждый вычет заносите в отдельную строку;

- суммы по одному коду вычета можно объединять;

- для одинаковых сумм вычетов с разными кодами заполняйте отдельные ячейки;

- если строк не хватает — заполните несколько листов, оформив шапку документа и раздел вычетов.

Раздел 2 — заполняется отдельно для каждой ставки НДФЛ. Внесите доходы, налоговую базу, сумму исчисленного, удержанного и уплаченного НДФЛ.

- Общая сумма дохода — сумма дохода в чистом виде, без учета вычетов и удержаний;

- Налоговая база — показатель строки «общая сумма дохода» за исключением вычетов;

- НДФЛ начисленный — рассчитывается как Налоговая база × Ставка налога;

- Сумма фиксированных авансовых платежей — это тольео для иностранных работников, которые работают по патенту;

- НДФЛ удержанный — сумма, удержанная из доходов налогоплательщика;

- Налог перечисленный — сумма НДФЛ, уплаченная в бюджет за год;

- Излишне удержанный налог — переплата по НДФЛ или излишне удержанная сумма, которую налоговый агент не вернул налогоплательщику.

Раздел 4 — заполняется, если налог не был удержан. Укажите сумму дохода, с которого не смогли удержать налог, и саму неудержанную сумму. По каждой ставке НДФЛ заполняется отдельный раздел.

Новые контрольные соотношения по 2-НДФЛ в 2021 году

При нарушении контрольных соотношений работодатель получит от налоговой сообщения о выявленных несоответствиях с требованием представить пояснения или внести исправления в течение 5 дней.

Особенности расчёта и перечисления НДФЛ при увольнении сотрудника

НДФЛ считается прямым налогом в России, который подлежит удержанию из любой доходной операции физического лица в процентном соотношении. В статье указаны и те доходы, с которых не исчисляется налоговая сумма.

Частым условием при увольнении по соглашению сторон является выплата компенсации работнику, при этом размер такой выплаты не регламентирован – ни минимальный, ни максимальный, выплата производится в согласованном сторонами размере. Для оформления выплаты нет необходимости указывать сумму в приказе об увольнении, но размер выплаты должен быть указан или в локальном акте, или в трудовом договоре, или в соглашении о расторжении.

Как рассчитать и отразить в учете организации выходное пособие работнику, увольняемому в связи с сокращением штатов, если последним днем его работы является 31.12.2008?

В день прекращения трудового договора организация обязана выдать работнику трудовую книжку и произвести с ним окончательный расчет (ч. 3, 4 ст. 84.1, ч. 1 ст. 140 Трудового кодекса РФ).

Согласно п. 2 ч. 1 ст. 81, ч.

По трудовому законодательству работодатель обязан выплатить увольняющемуся специалисту следующие деньги:

- Провести окончательный расчет по заработной плате за фактически отработанное время. Причем начислить придется не только должностной оклад, но и все стимулирующие и компенсационные выплаты, которые закреплены в положении об оплате труда.

- Исчислить компенсацию при увольнении (код дохода НДФЛ 2021 — «2013»). Размер компенсации зависит от количества неиспользованных дней отпуска. Подробнее о том, как рассчитывать компенсацию, читайте в статье «Компенсация за неиспользованный отпуск в 2021 году».

- Рассчитать сумму выходного пособия, если такое обязательство закреплено в положении по оплате труда или же предусмотрено трудовым законодательством. Например, выходное пособие при сокращении.

- Проконтролировать наличие задолженностей по расчетам с подотчетными лицами и командировочным, провести передачу ценностей, если бывший сотрудник являлся материально ответственным лицом. Проконтролировать иные долги.

Теперь рассмотрим, с каких выплат следует исчислять подоходный налог, а с каких удержание не производится.

Вопрос налогообложения окончательного расчета по заработной плате не возникает. Всю зарплату, которая положена специалисту за фактически отработанное время, следует обложить подоходным налогом. Отметим, что если сотруднику положены налоговые вычеты, то их применяйте в общем порядке.

Исчисленная компенсация отпуска при увольнении облагается НДФЛ так же, как и обычный отпуск и заработная плата. К компенсационным деньгам применяется ставка 13 %, при наличии права на налоговый вычет налогооблагаемая сумма уменьшается на сумму вычета в общем порядке.

Если специалисту положены выходные пособия, то от вида и размера выплаты зависит и порядок налогообложения. Например, пособие при сокращении штата или ликвидации компании не облагается подоходным налогом, а если сотруднику выплатят премию в качестве выходного пособия, то ее придется обложить подоходным налогом. Все правила налогообложения данного вида выплат в отдельном материале «Облагается ли выходное пособие налогом на доходы физлиц».

Командировочные расходы не должны облагаться подоходным налогом, если размер суточных не превышает лимит, установленный в 217 статье НК РФ. Так, если суточные больше 700 рублей в день на поездки по России, и 2500 рублей — по выездам за рубеж, то с суммы превышения исчислите вычеты в общем порядке. В таком случае оплата НДФЛ при увольнении (сроки) не отличается от общеустановленных.